एटीआर संवर्धित कैंडलस्टिक रिवर्सल पैटर्न पहचान और जोखिम प्रबंधन रणनीति

ATR

अवलोकन

एटीआर-संवर्धित रिवर्स पैटर्न पहचान और जोखिम प्रबंधन रणनीति एक ट्रेडिंग प्रणाली है जो बाजार में संभावित रिवर्स पॉइंट की पहचान करने पर केंद्रित है। यह रणनीति मुख्य रूप से दो क्लासिक पहेली आरेखों कोष रेखाओं (उम्मीदवार रिवर्स सिग्नल) और उल्का रेखाओं (उम्मीदवार रिवर्स सिग्नल) का पता लगाने के माध्यम से है, और औसत वास्तविक सीमा (एटीआर) को एक फ़िल्टर शर्त के रूप में जोड़ती है, यह सुनिश्चित करने के लिए कि केवल पर्याप्त रूप से महत्वपूर्ण मूल्य उतार-चढ़ाव के वातावरण में ट्रेडिंग सिग्नल ट्रिगर किया जाता है। साथ ही, रणनीति में एटीआर-आधारित गतिशील स्टॉप और लॉस स्टॉप तंत्र शामिल है, जो प्रति व्यापार जोखिम और रिटर्न अनुपात को प्रभावी रूप से नियंत्रित करता है। यह रणनीति मध्यम और दीर्घकालिक व्यापारियों के लिए उपयुक्त है, विशेष रूप से उन निवेशकों के लिए जो तकनीकी विश्लेषण के आधार पर जोखिम प्रबंधन आयाम को बढ़ाना चाहते हैं।

रणनीति सिद्धांत

इस रणनीति का मूल सिद्धांत विशिष्ट फ़िल्टरिंग रूपों की पहचान पर आधारित है, और एटीआर संकेतकों के माध्यम से इन रूपों की प्रभावशीलता को सत्यापित करता है। विशिष्ट कार्यान्वयन तर्क इस प्रकार हैः

एटीआर फ़िल्टर सेटिंगरणनीतिः 14 चक्रों के एटीआर का उपयोग बाजार की अस्थिरता की गणना करने के लिए करें और 1.5 गुना एटीआर को मोर्टेबल प्रभावशीलता थ्रेशोल्ड के रूप में सेट करें, यह सुनिश्चित करने के लिए कि सिग्नल केवल एक बड़े मूल्य उतार-चढ़ाव के वातावरण में ट्रिगर हो।

फ़ोटोग्राफ़ परिभाषा:

- शरीर, ऊपरी विक, निचले विक और कुल सीमा की गणना करें

- हथौड़ा रेखा की परिभाषाः नीचे की रेखा की लंबाई वास्तविक लंबाई से 2 गुना अधिक है, ऊपर की रेखा की लंबाई वास्तविक लंबाई से कम है, और कुल मिलाकर 1.5 गुना से अधिक है

- उल्का रेखा (Shooting Star) परिभाषा: ऊपरी छाया रेखा की लंबाई वस्तु की लंबाई से 2 गुना अधिक है, निचली छाया रेखा की लंबाई वस्तु की लंबाई से कम है, कुल मिलाकर 1.5 गुना से अधिक है

सिग्नल मान्यता तंत्र:

- पंख रेखा संकेत की पुष्टि करेंः आकार पंख रेखा परिभाषा को पूरा करता है, और बंद मूल्य पर खुले मूल्य को पार करता है

- उल्का रेखा संकेत की पुष्टिः उल्का रेखा परिभाषा को पूरा करता है, और समापन मूल्य के नीचे डिस्क खोलने की कीमत को पार करता है

प्रवेश की शर्तें:

- जब कैनवस सिग्नल की पुष्टि की जाती है, तो मल्टी-प्रवेश करें

- मेटास्टेरियल लाइन संकेत की पुष्टि करते समय, एयर कंडीशनिंग करें

जोखिम प्रबंधन तंत्र:

- स्टॉप लॉस सेटिंग्सः मल्टी हेड स्टॉप को न्यूनतम मूल्य से 1.5 गुना एटीआर घटाया गया, और खाली हेड स्टॉप को अधिकतम मूल्य से 1.5 गुना एटीआर बढ़ाया गया

- स्टॉप सेटिंग्सः मल्टी हेड स्टॉप को क्लोज-आउट मूल्य प्लस 2.5 गुना एटीआर के रूप में सेट किया गया है, और खाली हेड स्टॉप को क्लोज-आउट मूल्य से 2.5 गुना एटीआर घटाया गया है

रणनीतिक लाभ

इस रणनीति के कोड कार्यान्वयन का गहराई से विश्लेषण करने के बाद, निम्नलिखित उल्लेखनीय लाभों को संक्षेप में प्रस्तुत किया जा सकता हैः

सटीक आकृति पहचानरणनीतिः कण रेखा और उल्का रेखा के आकार को पहचानने के लिए सख्त गणितीय परिभाषाओं के माध्यम से, व्यक्तिपरक निर्णयों से होने वाली त्रुटि को कम करना, संकेत की सटीकता में सुधार करना।

एटीआर अस्थिरता फ़िल्टरएटीआर का उपयोग फ़िल्टरिंग शर्तों के रूप में यह सुनिश्चित करने के लिए किया जाता है कि ट्रेडिंग सिग्नल को केवल पर्याप्त रूप से महत्वपूर्ण मूल्य उतार-चढ़ाव के वातावरण में ट्रिगर किया जाए, जिससे झूठे ब्रेकआउट और शोर सिग्नल को प्रभावी ढंग से कम किया जा सके।

सिग्नल मान्यता तंत्र: न केवल आकृति पहचान पर निर्भर करता है, बल्कि समापन और उद्घाटन की कीमतों की क्रॉस-पुष्टि की भी आवश्यकता होती है, जिससे संकेत की विश्वसनीयता में और वृद्धि होती है।

गतिशील जोखिम प्रबंधनएटीआर-आधारित स्टॉप और स्टॉप सेटिंग्स जो जोखिम प्रबंधन तंत्र को बाजार की अस्थिरता के अनुसार स्वचालित रूप से समायोजित करने की अनुमति देती हैं, जो कि स्टॉप और स्टॉप की तुलना में अधिक लचीला और अनुकूली है।

दृश्यताट्रेडिंग सिग्नल को चार्ट पर दिखाया जाता है, जिससे ट्रेडरों को जल्दी से पहचानने और सत्यापित करने में मदद मिलती है।

धन प्रबंधन एकीकरण: खाते के शेयर अनुपात को डिफ़ॉल्ट रूप से स्थिति प्रबंधन के रूप में अपनाया जाता है ताकि यह सुनिश्चित किया जा सके कि विभिन्न खातों के आकार के बीच एक समान जोखिम जोखिम हो।

ऑटोमोटिव मित्रता: कोड संरचना स्पष्ट है, ऑटो व्यू जैसे स्वचालित लेनदेन प्रणाली के साथ एकीकरण के लिए उपयुक्त है, पूर्ण स्वचालित लेनदेन प्राप्त करने के लिए।

रणनीतिक जोखिम

हालांकि इस रणनीति के कई फायदे हैं, लेकिन इसके कुछ संभावित जोखिम और सीमाएं हैं जो इसे लागू करने में मदद कर सकती हैंः

झूठे संकेतों का खतराएटीआर फ़िल्टरिंग का उपयोग करने के बावजूद, कुछ बाजार स्थितियों में, विशेष रूप से उच्च अस्थिरता या लगातार उतार-चढ़ाव वाले बाजार वातावरण में, फ़िल्टर्ड आकृति पहचान से झूठे संकेत उत्पन्न हो सकते हैं।

पैरामीटर संवेदनशीलताएटीआर गुणांक, स्टॉप लॉस और स्टॉप-स्टॉप गुणांक जैसे पैरामीटर सेटिंग्स का रणनीति के प्रदर्शन पर महत्वपूर्ण प्रभाव पड़ता है, और विभिन्न बाजार स्थितियों में विभिन्न पैरामीटर कॉन्फ़िगरेशन की आवश्यकता हो सकती है।

रुझान निर्भरतायह रणनीति मुख्य रूप से संभावित रिवर्स पॉइंट्स की पहचान करती है, लेकिन मजबूत रुझान वाले बाजारों में, रिवर्स सिग्नल अक्सर दिखाई दे सकते हैं लेकिन जरूरी नहीं कि वे प्रभावी हों।

स्टॉप लॉस विचारवर्तमान स्टॉप-लॉस सेटिंग्स (1.5 गुना एटीआर) उच्च अस्थिरता वाले बाजारों में स्टॉप-लॉस को बहुत दूर ले जा सकते हैं, जिससे एकल ट्रेडों के लिए जोखिम बढ़ जाता है।

सिग्नल विलंबताचूंकि यह एक बंद होने और स्थिति की पुष्टि के लिए प्रतीक्षा करने की आवश्यकता है, इसलिए रणनीति एक संकेत भेज सकती है जब कीमत पहले से ही एक निश्चित चाल पर है, सबसे अच्छा प्रवेश बिंदु को याद कर रही है।

इन जोखिमों के लिए, निम्नलिखित उपाय किए जा सकते हैंः

- सिग्नल को फ़िल्टर करने के लिए अधिक तकनीकी संकेतकों या बाजार संरचना विश्लेषण के साथ

- विभिन्न बाजारों और समय सीमाओं के लिए अनुकूलित पैरामीटर विन्यास

- एक मजबूत प्रवृत्ति के माहौल में प्रतिगामी ट्रेडिंग सिग्नल को बंद करने पर विचार करें

- महत्वपूर्ण समाचार या कम तरलता के समय व्यापार करने से बचने के लिए समय फ़िल्टर जोड़ें

- सिग्नल की ताकत के आधार पर व्यापार के पैमाने को समायोजित करने के लिए अधिक लचीली स्थिति प्रबंधन रणनीतियों का उपयोग करने पर विचार करें

रणनीति अनुकूलन दिशा

नीति कोड के गहन विश्लेषण के आधार पर, निम्नलिखित अनुकूलन दिशाएं सुझाई जा सकती हैंः

रुझान फ़िल्टरएकीकरण प्रवृत्ति संकेतक (जैसे कि चलती औसत, एडीएक्स, आदि) केवल मुख्य प्रवृत्ति की दिशा के अनुरूप संकेतों को स्वीकार करते हैं, या अग्रिम संकेतों को अधिक वजन देते हैं, जो मजबूत प्रवृत्ति में प्राप्त गलत रिवर्स सिग्नल को काफी कम कर सकते हैं।

बहु-समय-सीमा विश्लेषण: उच्च समय सीमा की पुष्टि के लिए एक तंत्र की शुरूआत, जैसे कि केवल तभी ट्रेडों को निष्पादित करना जब दिन रेखा और 4-घंटे के चार्ट एक ही दिशा में संकेत दिखाते हैं, सिग्नल की गुणवत्ता और सफलता की दर में सुधार कर सकते हैं।

मात्रा की पुष्टि: लेन-देन की मात्रा के विश्लेषण के आयाम को जोड़ने के लिए, लेन-देन की मात्रा में एक महत्वपूर्ण वृद्धि की आवश्यकता होती है जब स्थिति की पुष्टि की जाती है, जो कि बाजार के प्रतिभागियों द्वारा प्रतिवर्तन की मान्यता की पुष्टि करने के लिए महत्वपूर्ण है।

गतिशील पैरामीटर अनुकूलन: ऐतिहासिक अस्थिरता या बाजार की स्थिति के आधार पर पैरामीटर अनुकूलन तंत्र को लागू करना, जैसे कि विभिन्न VIX स्तरों या बाजार चरणों में एटीआर गुणांक और जोखिम प्रबंधन पैरामीटर को स्वचालित रूप से समायोजित करना।

स्टॉप लॉस रणनीति में वृद्धि: स्टॉप-लॉस ट्रैकिंग सुविधा को लागू करने पर विचार करें, विशेष रूप से लाभदायक ट्रेडों के लिए, जो मौजूदा लाभ की रक्षा करते हुए रुझान को जारी रखने की अनुमति दे सकता है।

सिग्नल तीव्रता श्रेणीसिग्नल को आकार की पूर्णता के आधार पर (जैसे कि छाया रेखा लंबाई अनुपात, इकाई आकार आदि) के लिए शक्ति का मूल्यांकन किया जाता है, और इसके अनुसार स्थिति आकार को समायोजित किया जाता है। यह विभेदक प्रबंधन संकेत की विश्वसनीयता को बेहतर ढंग से दर्शाता है।

समय फ़िल्टर: कम तरलता के समय या प्रमुख आर्थिक आंकड़ों के प्रकाशन के दौरान लेनदेन के समय फ़िल्टर को जोड़ना, असामान्य उतार-चढ़ाव के कारण होने वाले झूठे संकेतों को कम करना।

बाजार परिवेश पहचान: बाजार की स्थिति वर्गीकरण प्रणाली विकसित करना, विभिन्न प्रकार के बाजारों में विभिन्न व्यापार नियमों या पैरामीटर सेटिंग्स को लागू करना (प्रवृत्ति, सीमा, उच्च अस्थिरता, आदि) ।

इन अनुकूलन दिशाओं के कार्यान्वयन से रणनीतियों की स्थिरता और अनुकूलनशीलता में काफी वृद्धि हो सकती है, जिससे उन्हें व्यापक बाजार परिवेश में अच्छा प्रदर्शन करने में सक्षम बनाया जा सकता है।

संक्षेप

एटीआर संवर्धित रिवर्स पैटर्न पहचान और जोखिम प्रबंधन रणनीति एक ट्रेडिंग प्रणाली है जो पारंपरिक तकनीकी विश्लेषण विधियों को आधुनिक मात्रात्मक जोखिम प्रबंधन तकनीकों के साथ जोड़ती है। इसका मुख्य मूल्य यह है कि यह सख्त गणितीय परिभाषा और एटीआर फ़िल्टरिंग तंत्र के माध्यम से ट्रेड आरेख पहचान की सटीकता और विश्वसनीयता को बढ़ाता है, जबकि बाजार की अस्थिरता पर आधारित गतिशील जोखिम प्रबंधन दृष्टिकोण का उपयोग करके व्यापार जोखिम पर प्रभावी नियंत्रण प्राप्त करता है।

इस रणनीति की सबसे उल्लेखनीय विशेषता यह है कि यह तीन आयामों को व्यवस्थित रूप से संयोजित करता है, जिसमें पैटर्न पहचान, सिग्नल मान्यता और जोखिम प्रबंधन शामिल हैं, जिससे एक पूर्ण ट्रेडिंग प्रणाली बनती है। कुछ संभावित जोखिमों और सीमाओं के बावजूद, रणनीति के समग्र प्रदर्शन को सुझाए गए अनुकूलन दिशाओं के माध्यम से और भी बेहतर बनाया जा सकता है, विशेष रूप से ट्रेंड फिल्टरिंग, मल्टी-टाइम फ्रेम विश्लेषण और गतिशील पैरामीटर अनुकूलन जैसी तकनीकों को जोड़ना।

व्यापारियों के लिए, यह रणनीति एक व्यवस्थित रूपरेखा प्रदान करती है, जो विशेष रूप से उन निवेशकों के लिए उपयुक्त है जो तकनीकी विश्लेषण के आधार पर जोखिम प्रबंधन आयामों को पेश करना चाहते हैं। उचित पैरामीटर समायोजन और विशिष्ट बाजार विशेषताओं के लिए अनुकूलन के माध्यम से, इस रणनीति में विभिन्न बाजार स्थितियों में स्थिर प्रदर्शन रखने की क्षमता है।

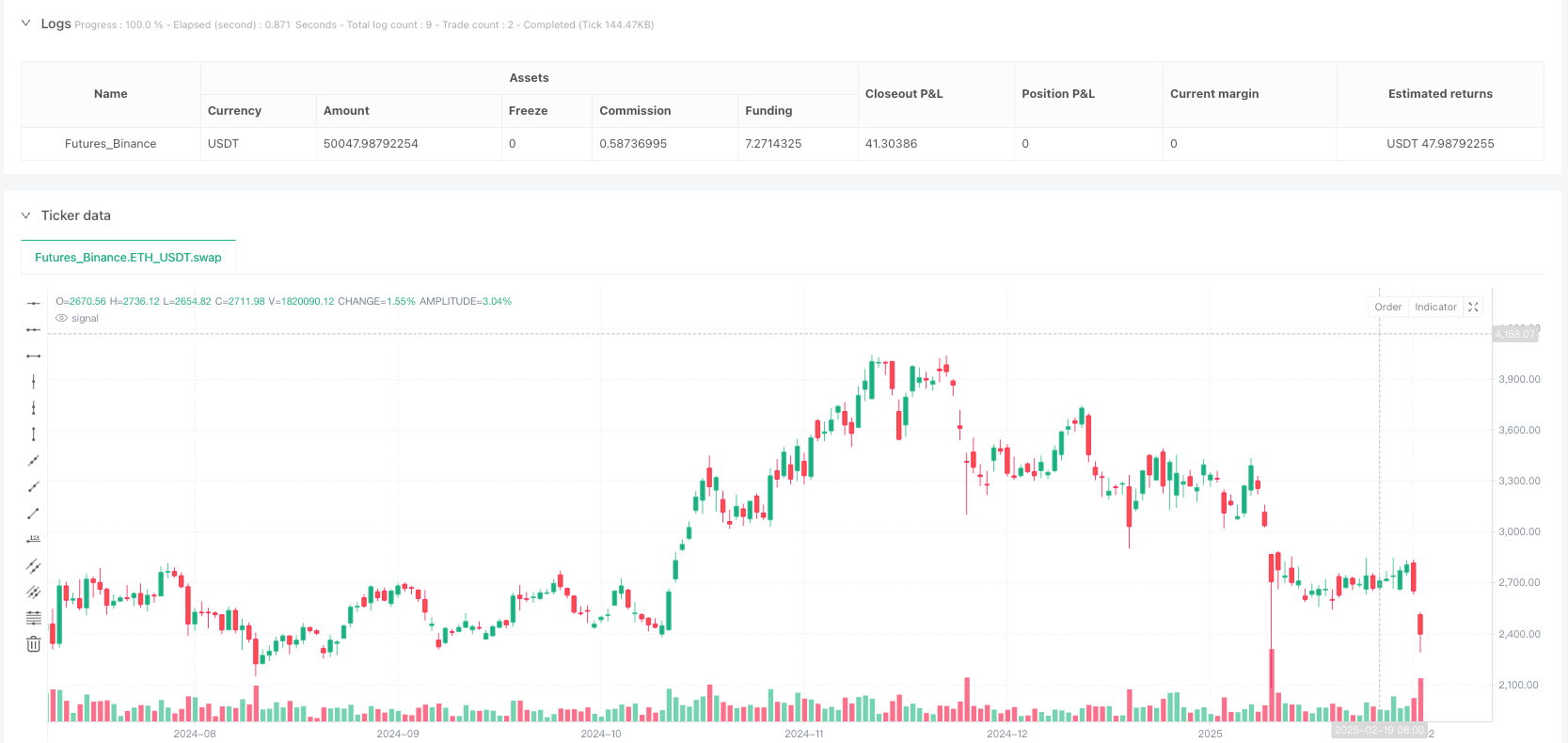

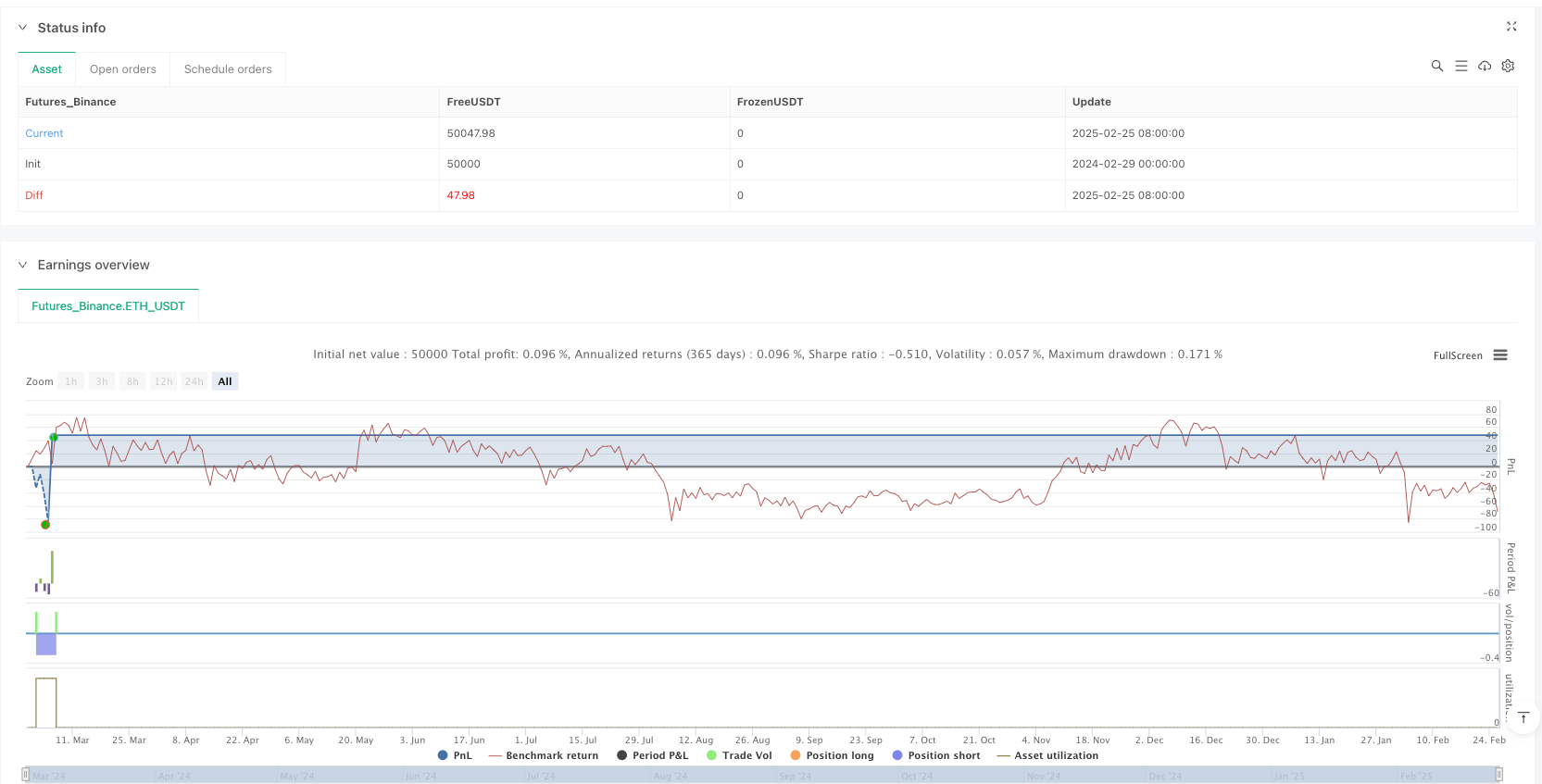

/*backtest

start: 2024-02-29 00:00:00

end: 2025-02-26 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Hammers & Stars Strategy", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=2)

// ATR Filter

atrLength = 14

atrMultiplier = 1.5

atrValue = ta.atr(atrLength)

// Candlestick Pattern Definitions

bodySize = math.abs(close - open)

wicksUpper = high - math.max(close, open)

wicksLower = math.min(close, open) - low

totalRange = high - low

// Hammer Pattern (Bullish Reversal)

isHammer = wicksLower > (2 * bodySize) and wicksUpper < bodySize and totalRange > atrMultiplier * atrValue

hammerSignal = isHammer and ta.crossover(close, open) // Confirmation

// Shooting Star Pattern (Bearish Reversal)

isShootingStar = wicksUpper > (2 * bodySize) and wicksLower < bodySize and totalRange > atrMultiplier * atrValue

shootingStarSignal = isShootingStar and ta.crossunder(close, open) // Confirmation

// Entry Conditions

if hammerSignal

strategy.entry("Hammer Buy", strategy.long)

if shootingStarSignal

strategy.entry("ShootingStar Sell", strategy.short)

// Stop Loss & Take Profit

slMultiplier = 1.5

tlMultiplier = 2.5

longStopLoss = low - slMultiplier * atrValue

longTakeProfit = close + tlMultiplier * atrValue

shortStopLoss = high + slMultiplier * atrValue

shortTakeProfit = close - tlMultiplier * atrValue

strategy.exit("Take Profit / Stop Loss", from_entry="Hammer Buy", stop=longStopLoss, limit=longTakeProfit)

strategy.exit("Take Profit / Stop Loss", from_entry="ShootingStar Sell", stop=shortStopLoss, limit=shortTakeProfit)

// Plot Signals on Chart

plotshape(hammerSignal, location=location.belowbar, color=color.green, style=shape.labelup, title="Hammer")

plotshape(shootingStarSignal, location=location.abovebar, color=color.red, style=shape.labeldown, title="Shooting Star")