बोलिंगर बैंड्स परिशुद्धता जोखिम अनुकूलन रणनीति

RSI BB SMA OVERBOUGHT OVERSOLD MEAN-REVERSION

रणनीति अवलोकन

बुरिन बैंड सटीक जोखिम अनुकूलन रणनीति एक ट्रेडिंग प्रणाली है जो बुरिन बैंड और एक अपेक्षाकृत मजबूत सूचक ((आरएसआई)) को जोड़ती है, जिसका उद्देश्य उच्च संभावना वाले व्यापार के अवसरों को पकड़ना है। यह रणनीति औसत मूल्य वापसी सिद्धांत पर आधारित है, जो कीमत के चरम स्तर तक पहुंचने के बाद औसत मूल्य पर लौटने की विशेषता का उपयोग करती है। एक व्यवस्थित जोखिम रिटर्न प्रबंधन प्रणाली के माध्यम से, यह रणनीति व्यापार की अनुशासन सुनिश्चित करती है, जिससे व्यापारियों को प्रदर्शन को अनुकूलित करने और नुकसान को कम करने में मदद मिलती है।

रणनीति संभावित व्यापारिक संकेतों की पहचान करती है, ब्रीनिंग बैंड के साथ मूल्य संबंधों और आरएसआई के संकेतकों की रीडिंग की निगरानी करती है। जब कीमत ट्रैक से बाहर निकलती है और आरएसआई ओवरसोल्ड क्षेत्र में होता है, तो एक खरीद संकेत उत्पन्न होता है; जब कीमत ट्रैक से बाहर निकलती है और आरएसआई ओवरसोल्ड क्षेत्र में होता है, तो एक बिक्री संकेत उत्पन्न होता है। साथ ही, रणनीति एक निश्चित 1: 2 जोखिम-लाभ अनुपात का उपयोग करती है, जो प्रत्येक व्यापार से पहले रोक और हानि के स्तर को पूर्व निर्धारित करती है ताकि जोखिम को नियंत्रित किया जा सके।

रणनीति सिद्धांत

इस रणनीति के केंद्र में दो शक्तिशाली तकनीकी संकेतकों को जोड़कर ट्रेडिंग सिग्नल की सटीकता में सुधार करना हैः

बोलिंगर बैंडमूल्य परिवर्तन की सीमा, जो मानक विचलन पर आधारित है, तीन पंक्तियों से बनी हैः

- मध्य ट्रैकः 20 अवधि की चलती औसत (एसएमए)

- ऊपरी पटरी: मध्य पटरी के साथ दो गुना मानक अंतर

- निचला ट्रैक: मध्य ट्रैक से दो गुना मानक अंतर घटाया गया

आरएसआई सूचकमूल्य परिवर्तन की गति और परिमाण को मापने के लिए, ओवरबॉट या ओवरसोल्ड की स्थिति की पुष्टि करने के लिएः

- आरएसआई 30 से नीचे ओवरसोल्ड माना जाता है

- आरएसआई 70 से ऊपर ओवरबॉट माना जाता है

इस रणनीति का लेन-देन तर्क इस प्रकार है:

- खरीदने की शर्तें: कीमतों में वृद्धि हुई है और RSI 30 से नीचे है (अतिविकसित)

- विक्रय की शर्तें: कीमतों के नीचे ब्रिन बैंड के माध्यम से ट्रैक पर और आरएसआई 70 से अधिक है (अतिरिक्त खरीद)

जोखिम प्रबंधन के लिए, एक निश्चित अनुपात के साथ स्टॉप और स्टॉप का उपयोग करेंः

- स्टॉपलॉस 4% पर सेट है

- स्टॉप बेंच लक्ष्य 8% प्रवेश मूल्य, 1: 2 जोखिम-लाभ अनुपात बनाए रखना

यह कोड उपयोगकर्ताओं को व्यक्तिगत वरीयताओं के आधार पर विभिन्न मापदंडों को समायोजित करने की अनुमति देता है, जिसमें बुरिन बैंड की लंबाई और गुणांक, आरएसआई चक्र और थ्रेशोल्ड, और जोखिम प्रबंधन पैरामीटर शामिल हैं।

रणनीतिक लाभ

सिग्नल प्रबलित फ़िल्टरइस रणनीति ने बुरिन बैंड और आरएसआई के संयोजन के माध्यम से झूठे संकेतों को कम किया और ट्रेडिंग की सटीकता को बढ़ाया, केवल जब दोनों संकेतकों ने एक साथ पुष्टि की।

अनुकूलनशीलताब्रिनबैंड मूल्य-आधारित मानक विचलन की गणना करता है, जो बाजार की अस्थिरता में परिवर्तन के लिए स्वचालित रूप से अनुकूलित होता है और विभिन्न बाजार स्थितियों में प्रभावी रहता है।

स्पष्ट व्यापार नियमरणनीतियाँ स्पष्ट प्रवेश और निकास की शर्तें प्रदान करती हैं, व्यक्तिपरक निर्णयों को समाप्त करती हैं और व्यापारियों को भावनात्मक रूप से स्थिर रखने में मदद करती हैं।

निश्चित रिस्क-रिटर्न अनुपात1: 1: 2 जोखिम-लाभ अनुपात की उम्मीद लंबी अवधि में मुनाफे की संभावना को सुनिश्चित करती है, भले ही जीत की दर विशेष रूप से उच्च न हो, लेकिन 50% से अधिक जीत की दर बनाए रखने के लिए, रणनीति को अभी भी शुद्ध मुनाफा मिल सकता है।

लचीला पैरामीटर सेटिंग: उपयोगकर्ता विभिन्न परिसंपत्तियों और समय-सीमा के अनुसार पैरामीटर को समायोजित कर सकते हैं ताकि रणनीति के प्रदर्शन को अनुकूलित किया जा सके।

पूर्ण जोखिम प्रबंधनएक अंतर्निहित स्टॉप और स्टॉप-ऑफ सिस्टम, जो एक एकल लेनदेन के कारण होने वाले अत्यधिक नुकसान से बचाने के लिए धन की रक्षा करता है।

रणनीतिक जोखिम

फ़र्ज़ी घुसपैठ का खतराकम अस्थिरता या समेकन बाजारों में, कीमतें अक्सर बुरिन बैंड की सीमाओं को छू सकती हैं और एक वास्तविक उलटफेर नहीं बना सकती हैं, जिससे झूठे संकेतों में वृद्धि होती है। समाधानः कम तरलता के समय व्यापार से बचें, या अतिरिक्त पुष्टिकरण संकेतक जोड़ें।

विलंब सिग्नलसमाधानः अधिक संवेदनशील पैरामीटर सेटिंग्स या कम अवधि की चलती औसत का उपयोग करने पर विचार करें।

फिक्स्ड स्टॉप लॉस जोखिम4:% का निश्चित रोक सभी बाजार स्थितियों के लिए उपयुक्त नहीं हो सकता है, विशेष रूप से उच्च अस्थिरता के समय में आसानी से ट्रिगर किया जा सकता है। समाधानः परिसंपत्ति की औसत वास्तविक तरंगता (एटीआर) के आधार पर रोक के स्तर को गतिशील रूप से समायोजित करें।

पैरामीटर संवेदनशीलता: ब्रिन बैंड और आरएसआई के लिए पैरामीटर सेटिंग्स रणनीति के प्रदर्शन पर महत्वपूर्ण प्रभाव डालती हैं, अनुचित पैरामीटर ओवर-ट्रेडिंग या मिस किए गए अवसरों का कारण बन सकते हैं। समाधानः रिटर्निंग के माध्यम से एक पैरामीटर संयोजन ढूंढें जो किसी विशेष परिसंपत्ति और समय सीमा के लिए सबसे उपयुक्त है।

रुझान बाजार प्रदर्शन: एक औसत मूल्य वापसी रणनीति के रूप में, यह मजबूत प्रवृत्ति बाजार में खराब प्रदर्शन कर सकता है, अक्सर एक प्रतिगामी संकेत उत्पन्न करता है। समाधानः प्रवृत्ति फ़िल्टर जोड़ें, केवल प्रवृत्ति की दिशा में व्यापार करें या मजबूत प्रवृत्ति अवधि के दौरान रणनीति को रोक दें।

रणनीति अनुकूलन दिशा

प्रवृत्ति फ़िल्टर जोड़ें: अतिरिक्त रुझान संकेतक (जैसे कि चलती औसत दिशा या ADX) को पेश किया जा सकता है, केवल रुझान की दिशा में व्यापार करें, विपरीत संचालन से बचें। इस तरह के अनुकूलन से रुझान बाजार में रणनीति के प्रदर्शन में काफी सुधार हो सकता है।

गतिशील रोक नुकसान सेटिंगएटीआर का उपयोग करने के रूप में अस्थिरता पर आधारित गतिशील रोक के लिए निश्चित प्रतिशत रोक को बदलना, जो वर्तमान बाजार की स्थिति के लिए जोखिम प्रबंधन को अधिक अनुकूल बनाता है। इस तरह के अनुकूलन से बाजार में उतार-चढ़ाव के कारण अनावश्यक रोक को कम किया जा सकता है।

समय फ़िल्टर का परिचय दें: बाजार के खुलने और बंद होने से पहले और महत्वपूर्ण आर्थिक आंकड़ों के प्रकाशन के दौरान उच्च उतार-चढ़ाव के समय के दौरान व्यापार से बचने से कम तरलता या अचानक घटनाओं के कारण होने वाले झूठे संकेतों को कम किया जा सकता है।

लेन-देन की मात्रा में वृद्धि: ट्रेड वॉल्यूम इंडिकेटर को पुष्टि प्रणाली में शामिल करना, यह सुनिश्चित करना कि केवल पर्याप्त बाजार भागीदारी के साथ ट्रेडों को निष्पादित किया जाए, सिग्नल की गुणवत्ता में सुधार करना।

अनुकूलन पैरामीटर अनुकूलन: हाल के बाजार डेटा की गतिशीलता के आधार पर ब्रिन बैंड और आरएसआई पैरामीटर को समायोजित करने के लिए पैरामीटर का स्वचालित अनुकूलन करें, ताकि रणनीति बदलती बाजार स्थितियों के लिए बेहतर रूप से अनुकूल हो सके।

कुछ लाभ लेने की प्रणालियाँ जोड़ें: लाभ के कुछ हिस्सों को लॉक करना, जैसे कि एक निश्चित लाभ स्तर तक पहुंचने पर आधे पदों को खाली करना, शेष पदों को चलाने के लिए, लाभ की गारंटी और संभावित बाजार की स्थिति को याद नहीं करना।

संक्षेप

बुलिन बैंड परिशुद्धता जोखिम अनुकूलन रणनीति एक पूर्ण व्यापार प्रणाली है जो तकनीकी विश्लेषण और जोखिम प्रबंधन को जोड़ती है। बुलिन बैंड और आरएसआई के सहकार्य के माध्यम से, रणनीति कीमतों में उतार-चढ़ाव में संभावित मोड़ की पहचान करने में सक्षम है, जबकि सख्त जोखिम नियंत्रण उपायों ने व्यापार की स्थिरता सुनिश्चित की है।

यह रणनीति विशेष रूप से अस्थिरता वाले बाजार के वातावरण के लिए उपयुक्त है और एक स्थिर व्यापार की तलाश में निवेशकों के लिए एक आदर्श विकल्प है। अनुशंसित अनुकूलन दिशा के माध्यम से, व्यापारी रणनीति की अनुकूलनशीलता और लाभप्रदता को और बढ़ा सकते हैं, जिससे यह विभिन्न बाजार चक्रों में प्रतिस्पर्धी बना रहे।

सबसे महत्वपूर्ण बात, जो भी रणनीति का उपयोग किया जाता है, व्यापारियों को यह सुनिश्चित करने के लिए पर्याप्त बैक-टैक और आगे की जांच करनी चाहिए कि रणनीति व्यक्तिगत जोखिम वरीयताओं और व्यापारिक लक्ष्यों के अनुरूप है। निरंतर निगरानी और समायोजन रणनीति की दीर्घकालिक प्रभावशीलता को बनाए रखने की कुंजी है।

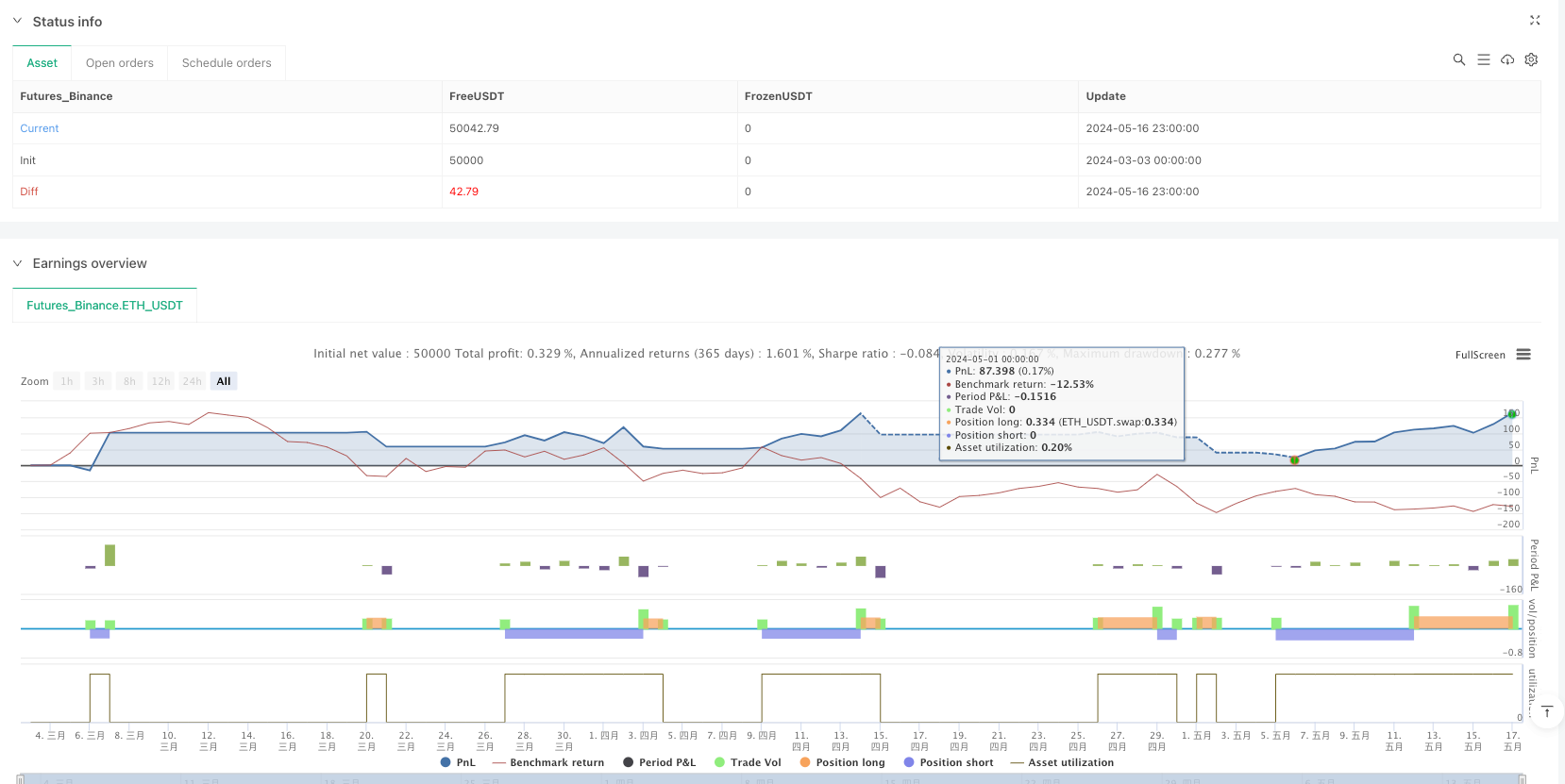

/*backtest

start: 2024-03-03 00:00:00

end: 2024-05-17 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=6

strategy("Bollinger Precision Strategy", overlay=true, initial_capital=10000, currency=currency.USD, default_qty_type=strategy.percent_of_equity, default_qty_value=2)

// === Input Settings ===

// Bollinger Bands settings

bb_length = input.int(20, title="BB Length", minval=1)

bb_mult = input.float(2.0, title="BB Multiplier", step=0.1)

// RSI settings (used as an additional filter)

rsiPeriod = input.int(14, title="RSI Period")

oversold = input.int(30, title="RSI Oversold Level")

overbought = input.int(70, title="RSI Overbought Level")

// === Risk Management Inputs ===

enable_stop_loss = input.bool(true, title="Enable Stop-Loss")

enable_take_profit = input.bool(true, title="Enable Take-Profit")

stop_loss_percent = input.float(4.0, title="Stop-Loss (%)", step=0.1)

take_profit_percent = input.float(8.0, title="Take-Profit (%)", step=0.1)

// === Bollinger Bands Calculations ===

basis = ta.sma(close, bb_length)

dev = bb_mult * ta.stdev(close, bb_length)

upper = basis + dev

lower = basis - dev

// Plot Bollinger Bands

plot(basis, color=color.blue, title="Basis")

plot(upper, color=color.red, title="Upper Band")

plot(lower, color=color.green, title="Lower Band")

// === RSI Calculation ===

rsiValue = ta.rsi(close, rsiPeriod)

// === Entry Conditions ===

buySignal = ta.crossover(close, lower) and (rsiValue < oversold)

sellSignal = ta.crossunder(close, upper) and (rsiValue > overbought)

// Variable to store the entry price

var float entry_price = na

// === Trading Logic with Copied Risk–Reward Function ===

if buySignal

entry_price := close

strategy.entry("Long", strategy.long)

strategy.close("Short")

// Risk–Reward Management for Long Trades

sl_long = enable_stop_loss ? entry_price * (1 - stop_loss_percent / 100) : na

tp_long = enable_take_profit ? entry_price * (1 + take_profit_percent / 100) : na

strategy.exit("Exit Long", from_entry="Long", stop=sl_long, limit=tp_long)

// If both SL and TP are disabled, close the Long position on signal

if not enable_stop_loss and not enable_take_profit

strategy.close("Long")

if sellSignal

entry_price := close

strategy.entry("Short", strategy.short)

strategy.close("Long")

// Risk–Reward Management for Short Trades

sl_short = enable_stop_loss ? entry_price * (1 + stop_loss_percent / 100) : na

tp_short = enable_take_profit ? entry_price * (1 - take_profit_percent / 100) : na

strategy.exit("Exit Short", from_entry="Short", stop=sl_short, limit=tp_short)

// If both SL and TP are disabled, close the Short position on signal

if not enable_stop_loss and not enable_take_profit

strategy.close("Short")