अवलोकन

गतिशील अस्थिरता ट्रेडिंग विधि एक उच्च अस्थिरता वाले बाजारों के लिए डिज़ाइन की गई वायदा ट्रेडिंग की एक मात्रात्मक रणनीति है, विशेष रूप से क्रिप्टोकरेंसी जैसी अत्यधिक अस्थिर किस्मों के लिए उपयुक्त है। यह रणनीति कई तकनीकी संकेतकों को जोड़ती है, एक निश्चित समय सीमा के भीतर एक सुसंगत ट्रेडिंग सिग्नल उत्पन्न करती है, साथ ही एक गतिशील जोखिम प्रबंधन प्रणाली है। रणनीति का मूल ईएमए, एमएसी, डीआरएसआई, एटीआर और कस्टम सुपरट्रेंड सहित सभी महत्वपूर्ण संकेतक मानों को एक निश्चित समय सीमा (डिफ़ॉल्ट 15 मिनट) के माध्यम से गणना करना है, जो किसी भी चार्ट रिज़ॉल्यूशन के तहत सिग्नल जनरेशन की एकरूपता सुनिश्चित करता है, साथ ही चरम स्थिति निगरानी तंत्र के साथ, जो बाजार में अत्यधिक अस्थिरता के दौरान जोखिम को कम करने के लिए स्वचालित रूप से स्थिति को संतुलित करता है।

रणनीति सिद्धांत

गतिशील अस्थिरता ट्रेडिंग विधि कई तकनीकी संकेतकों के सह-प्रभाव पर आधारित है, जो ट्रेडिंगव्यू के request.security () फ़ंक्शन के माध्यम से एक निश्चित समय सीमा पर महत्वपूर्ण संकेतकों की गणना करती है। इसका मुख्य तर्क इस प्रकार हैः

निश्चित समय सीमा गणना: सभी संकेतक एक चयनित निश्चित समय सीमा पर गणना की जाती है (डिफ़ॉल्ट 15 मिनट), यह सुनिश्चित करने के लिए कि व्यापारिक सिग्नल चार्ट रिज़ॉल्यूशन को देखने से प्रभावित नहीं होते हैं।

बहु-सूचक प्रणाली:

- 50 चक्र ईएमए एक प्रवृत्ति फ़िल्टर के रूप में

- एक गतिशीलता संकेतक के रूप में एमएसीडी क्रॉसिंग

- आरएसआई ओवरबॉट ओवरसोल्ड स्थितियों की निगरानी करता है

- एटीआर गतिशील रूप से रोक स्तरों को सेट करने और रोक को ट्रैक करने के लिए उपयोग किया जाता है

- कस्टम सुपरट्रेंड को अतिरिक्त रुझान के रूप में पुष्टि करें

प्रवेश की शर्तें:

- अधिक करेंः समापन मूल्य ईएमए से ऊपर, मैकड गोल्डफ़ॉर्क, सुपरट्रेंड ऊपर, आरएसआई ने ओवरबॉय नहीं किया

- रिक्तः ईएमए के नीचे बंद, मैकड डैडफोर्क, सुपरट्रेंड नीचे, आरएसआई ने ओवरसोल नहीं किया

निकासी तंत्र:

- एटीआर के आधार पर रोक स्तर

- एटीआर-आधारित ट्रैक किए गए स्टॉपलॉस, लाभ की रक्षा करते हुए लाभदायक ट्रेडिंग के पूर्ण विकास की अनुमति देते हैं

- एक्सट्रीम ट्रेड मॉनिटरिंगः जब कीमतों में उतार-चढ़ाव उपयोगकर्ता द्वारा परिभाषित थ्रेशोल्ड (डिफ़ॉल्ट 2%) से अधिक होता है, तो फिएट को अनिवार्य करना

जोखिम प्रबंधनरणनीतिक सीमाः एक ही समय में केवल एक ही दिशा में स्थिति रखने के लिए, धन प्रबंधन की अखंडता और सादगी सुनिश्चित करना।

रणनीतिक लाभ

गतिशील अस्थिर लेनदेन के निम्नलिखित प्रमुख फायदे हैंः

सुसंगतता संकेत उत्पन्न: एक निश्चित समय सीमा पर सभी संकेतकों की गणना करके, ट्रेडिंग सिग्नल की स्थिरता और एकरूपता सुनिश्चित की जाती है, जिससे विभिन्न समय सीमा स्विच करने से होने वाली गड़बड़ी से बचा जाता है।

एकाधिक सत्यापन तंत्र: कई तकनीकी संकेतकों (ईएमए, एमएसीडी, आरएसआई, सुपरट्रेंड) के संयोजन से प्रवेश संकेत उत्पन्न होता है, जिससे झूठे संकेतों का खतरा काफी कम हो जाता है, जिससे संकेत की गुणवत्ता में सुधार होता है।

गतिशील जोखिम प्रबंधनएटीआर-आधारित स्टॉप और ट्रैकिंग स्टॉप लॉस बाजार की अस्थिरता के अनुसार स्वचालित रूप से समायोजित होते हैं, जिससे धन की रक्षा करते हुए लाभ में पर्याप्त वृद्धि होती है। यह गतिशील दृष्टिकोण विशेष रूप से अस्थिर बाजारों के लिए उपयुक्त है।

चरम सीमाओं से सुरक्षायह एक महत्वपूर्ण सुरक्षा तंत्र है जिसे पारंपरिक रणनीतियों में अक्सर नजरअंदाज किया जाता है: महत्वपूर्ण मूल्य परिवर्तनों की निगरानी करके (उछाल या गिरावट), चरम बाजार स्थितियों में स्वचालित रूप से स्थिति को कम करना और संभावित नुकसान को कम करना।

अत्यधिक अनुकूलनीयरणनीति का उपयोग कई समय फ़्रेमों में किया जा सकता है (जैसे 1 मिनट, 5 मिनट, 15 मिनट, आदि) जबकि सिग्नल जनरेशन की एकरूपता को बनाए रखा जाता है, जिससे व्यापारियों को अधिक लचीलापन मिलता है।

रणनीतिक जोखिम

गतिशील अस्थिरता ट्रेडिंग के कई फायदे होने के बावजूद, निम्नलिखित संभावित जोखिम हैंः

ओवरट्रेडिंग का खतरासमाधानः अतिरिक्त फ़िल्टरिंग शर्तों को जोड़ने या सिग्नल पुष्टि समय को बढ़ाने पर विचार किया जा सकता है।

बाजार में शोर संवेदनशीलताविशेष रूप से कम समय सीमा पर, रणनीति बाजार के शोर के प्रति संवेदनशील हो सकती है और अनावश्यक ट्रेडों को ट्रिगर कर सकती है। समाधानः संकेतकों के पैरामीटर को शोर के प्रभाव को कम करने के लिए समायोजित किया जा सकता है, जैसे कि ईएमए की लंबाई बढ़ाना या आरएसआई सीमा को समायोजित करना।

पैरामीटर अनुकूलन निर्भरता: रणनीति प्रदर्शन अत्यधिक कई मापदंडों (ईएमए लंबाई, MACD मापदंडों, एटीआर गुणांक, आदि) के अनुकूलन पर निर्भर है, विभिन्न बाजार स्थितियों के लिए अलग-अलग पैरामीटर सेटिंग की आवश्यकता हो सकती है। समाधानः नियमित रूप से पैरामीटर की जांच और समायोजन करें, या अनुकूलन पैरामीटर प्रणाली को लागू करने पर विचार करें।

चरम उतार-चढ़ाव प्रतिक्रिया में देरीसमाधानः मूल्य परिवर्तन दर के आधार पर अधिक संवेदनशील ट्रिगर को बढ़ाने पर विचार करें।

एकल समय सीमा की सीमाएंसमाधानः एक स्थिर समय सीमा पर एक रणनीति के लिए एक सूचक की गणना करते हुए, यह महत्वपूर्ण बाजार जानकारी को अनदेखा कर सकता है जो उच्च या निम्न समय सीमा प्रदान करता है। समाधानः बहु-समय सीमा विश्लेषण घटक को जोड़ने पर विचार करें।

रणनीति अनुकूलन दिशा

रणनीति के गहन विश्लेषण के आधार पर, कुछ संभावित अनुकूलन हैंः

बहु समय फ्रेम समन्वित प्रणाली: वर्तमान निश्चित समय फ़्रेम के अलावा, उच्च समय फ़्रेम (जैसे 60 मिनट या 4 घंटे) के लिए एक प्रवृत्ति फ़िल्टर जोड़ें, यह सुनिश्चित करने के लिए कि व्यापार की दिशा एक बड़ी प्रवृत्ति के अनुरूप है। ऐसा इसलिए किया जाता है क्योंकि उच्च समय फ़्रेम आमतौर पर अधिक स्थिर बाजार प्रवृत्ति दिखाते हैं, जिससे प्रतिगामी व्यापार की संभावना कम हो जाती है।

गतिशील पैरामीटर समायोजन: बाजार में उतार-चढ़ाव या अन्य बाजार संकेतकों के आधार पर स्वचालित रूप से रणनीति के पैरामीटर को समायोजित करने के लिए एक तंत्र की प्राप्ति। इस तरह के अनुकूलन से रणनीति को बदलती बाजार स्थितियों के लिए बेहतर रूप से अनुकूलित किया जा सकता है, जिसमें मानव हस्तक्षेप की आवश्यकता नहीं होती है।

उच्च स्तरीय रोकथाम: वर्तमान एटीआर के आधार पर, मल्टी-लेवल ट्रैकिंग स्टॉप या समर्थन / प्रतिरोध पर आधारित स्मार्ट स्टॉप सिस्टम की शुरूआत। यह जोखिम को अधिक बारीकी से प्रबंधित कर सकता है और लाभ की रक्षा करते हुए ट्रेडिंग को पूरी तरह से विकसित करने की अनुमति देता है।

भावनात्मक विश्लेषण का एकीकरण: बाजार की भावना के संकेतकों को जोड़ने पर विचार करें (जैसे ट्रेड वॉल्यूम विश्लेषण, मूल्य उतार-चढ़ाव के पैटर्न की पहचान), जो प्रवेश और निकास निर्णयों के लिए अतिरिक्त आयाम प्रदान करता है। बाजार की भावना अक्सर मूल्य आंदोलन का अग्रणी संकेतक होती है, जिससे सिग्नल उत्पादन की समयबद्धता में सुधार हो सकता है।

मशीन लर्निंग अनुकूलन: पैरामीटर चयन और सिग्नल छानने के लिए मशीन लर्निंग एल्गोरिदम का उपयोग करें, रणनीतिक प्रदर्शन को बढ़ाने के लिए बड़े पैमाने पर ऐतिहासिक डेटा प्रशिक्षण मॉडल के माध्यम से। मशीन लर्निंग जटिल बाजार पैटर्न की पहचान कर सकती है जो पारंपरिक तकनीकी विश्लेषण के लिए मुश्किल है।

धन प्रबंधन में सुधार: अधिक जटिल जोखिम प्रबंधन प्रणाली की शुरूआत, जैसे कि वापसी नियंत्रण के आधार पर गतिशील स्थिति आकार में समायोजन या जीत की दर के आधार पर कैली नियम का अनुकूलन। वैज्ञानिक धन प्रबंधन रणनीति की दीर्घकालिक लाभप्रदता के लिए महत्वपूर्ण है।

संक्षेप

गतिशील अस्थिरता ट्रेडिंग विधि एक उन्नत वायदा ट्रेडिंग रणनीति है जो तकनीकी विश्लेषण और गतिशील जोखिम प्रबंधन का एक समग्र उपयोग करती है, विशेष रूप से अस्थिरता वाले बाजारों के लिए उपयुक्त है। यह रणनीति एक निश्चित समय सीमा पर कई तकनीकी संकेतकों (ईएमए, एमएसीडी, आरएसआई, सुपरट्रेंड) की गणना करके एक सुसंगत और मजबूत ट्रेडिंग सिग्नल उत्पन्न करने में सक्षम है। इसकी गतिशील स्टॉप-लॉस प्रणाली और चरम स्थिति निगरानी तंत्र धन की सुरक्षा के लिए कई स्तरों की सुरक्षा प्रदान करते हैं।

हालांकि रणनीतियों में पैरामीटर निर्भरता और बाजार के शोर के प्रति संवेदनशीलता जैसे संभावित जोखिम हैं, लेकिन इन जोखिमों को प्रभावी रूप से अनुशंसित अनुकूलन दिशाओं जैसे कि बहु-समय सीमा विश्लेषण, गतिशील पैरामीटर समायोजन और उन्नत स्टॉप लॉस प्रबंधन के माध्यम से प्रभावी रूप से कम किया जा सकता है। मशीन सीखने और बाजार भावना विश्लेषण को और अधिक एकीकृत करने से रणनीतियों की अनुकूलन और लाभप्रदता को बढ़ाया जा सकता है।

व्यापारियों के लिए एक व्यवस्थित व्यापारिक दृष्टिकोण की तलाश में, विशेष रूप से उन लोगों के लिए जो अस्थिर बाजारों पर ध्यान केंद्रित करते हैं, डायनामिक अस्थिरता ट्रेडिंग विधि एक एकीकृत समाधान प्रदान करती है जो तकनीकी संकेतकों और जोखिम प्रबंधन को संतुलित करती है, जिसमें विभिन्न बाजार स्थितियों में स्थिर प्रदर्शन रखने की क्षमता होती है।

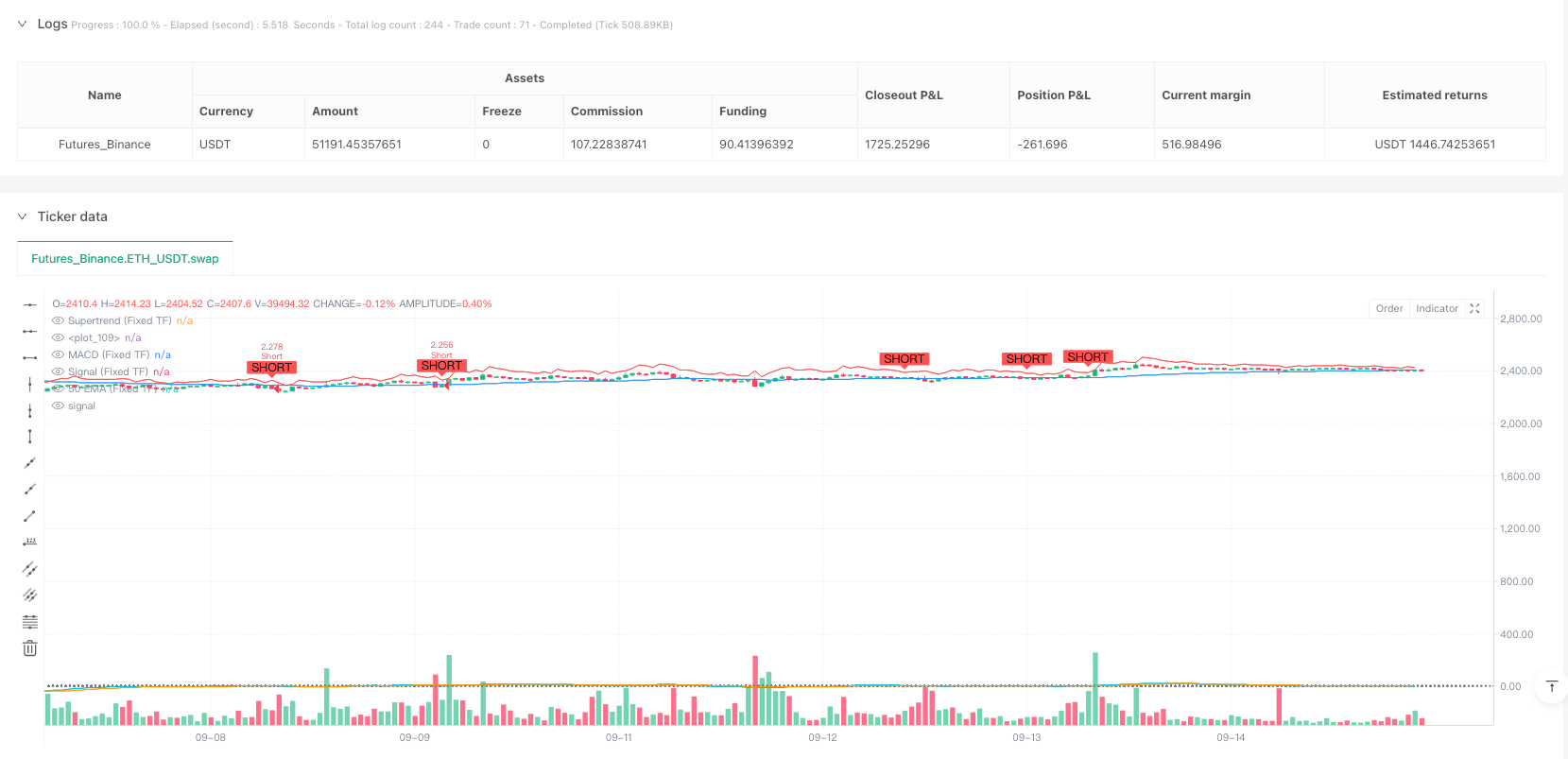

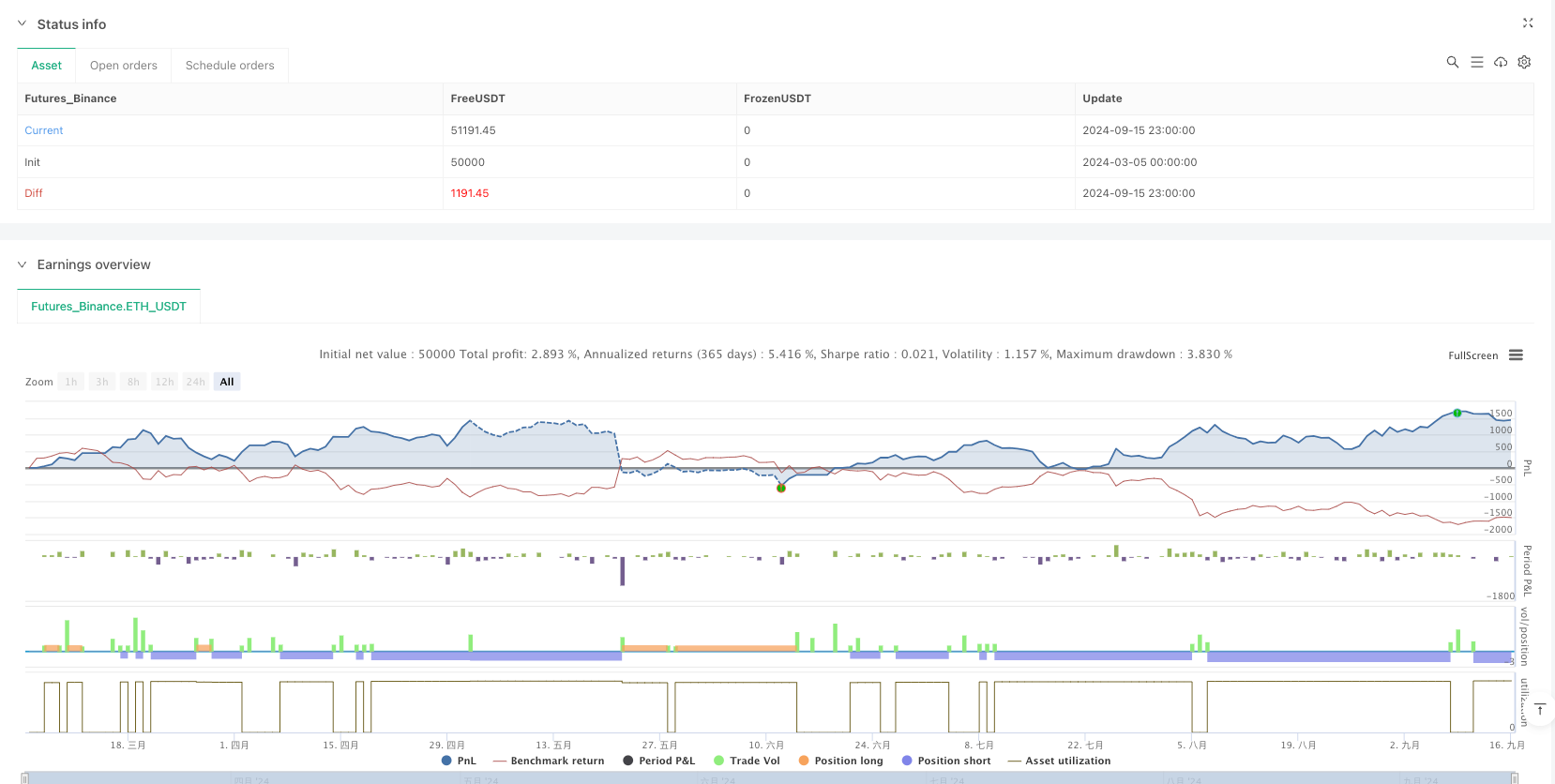

/*backtest

start: 2024-03-05 00:00:00

end: 2024-09-16 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=6

strategy("Futures Trading Expert Strategy with Extreme Move Check (Fixed TF)",

overlay=true,

initial_capital=10000,

default_qty_type=strategy.percent_of_equity,

default_qty_value=10,

calc_on_every_tick=true)

// ========== INPUTS ==========

fixedTF = input.timeframe("15", title="Fixed Timeframe for Signals")

emaLength = input.int(50, title="EMA Length", minval=1)

atrLength = input.int(14, title="ATR Length", minval=1)

atrMultiplier = input.float(3.0, title="ATR Multiplier for TP", step=0.1)

macdFast = input.int(12, title="MACD Fast Length")

macdSlow = input.int(26, title="MACD Slow Length")

macdSignal = input.int(9, title="MACD Signal Smoothing")

stATRPeriod = input.int(10, title="Supertrend ATR Period", minval=1)

stFactor = input.float(3.0, title="Supertrend Factor", step=0.1)

rsiLength = input.int(14, title="RSI Length")

rsiOverbought = input.int(70, title="RSI Overbought Level")

rsiOversold = input.int(30, title="RSI Oversold Level")

trailStopMultiplier = input.float(2.0, title="Trailing Stop ATR Multiplier", step=0.1)

extremePct = input.float(2.0, title="Extreme % Threshold", step=0.1) // e.g., 2%

// ========== FIXED TIMEFRAME INDICATOR VALUES ==========

// Fetch fixed timeframe OHLC values

ft_close = request.security(syminfo.tickerid, fixedTF, close)

ft_high = request.security(syminfo.tickerid, fixedTF, high)

ft_low = request.security(syminfo.tickerid, fixedTF, low)

// EMA calculated on fixed timeframe

emaValue = request.security(syminfo.tickerid, fixedTF, ta.ema(close, emaLength))

// MACD calculated on fixed timeframe

[macdLine, signalLine, _] = request.security(syminfo.tickerid, fixedTF, ta.macd(close, macdFast, macdSlow, macdSignal))

// RSI calculated on fixed timeframe

rsiValue = request.security(syminfo.tickerid, fixedTF, ta.rsi(close, rsiLength))

// ATR calculated on fixed timeframe

atrValue = request.security(syminfo.tickerid, fixedTF, ta.atr(atrLength))

// Supertrend Calculation Function

f_supertrend(_atrPeriod, _factor) =>

_atr = ta.atr(_atrPeriod)

_up = (high + low) / 2 - _factor * _atr

_down = (high + low) / 2 + _factor * _atr

var float _st = na

_st := na(_st) ? ((high + low) / 2) : (close[1] > _st ? math.max(_up, _st) : math.min(_down, _st))

_st

// Compute supertrend on fixed timeframe

supertrend = request.security(syminfo.tickerid, fixedTF, f_supertrend(stATRPeriod, stFactor))

trend = ft_close > supertrend ? 1 : -1

// ========== EXTREME MOVE CHECK (using fixed timeframe values) ==========

prev_ft_close = request.security(syminfo.tickerid, fixedTF, close[1])

btcMovePct = (ft_close - prev_ft_close) / prev_ft_close * 100

pump = btcMovePct > extremePct // Pump: price increased more than extremePct%

dump = btcMovePct < -extremePct // Dump: price dropped more than extremePct%

// ========== ENTRY CONDITIONS ==========

// Pre-calculate MACD crossovers on fixed timeframe values

macdLongCrossover = ta.crossover(macdLine, signalLine)

macdShortCrossunder = ta.crossunder(macdLine, signalLine)

// Long entry: fixed close > EMA, MACD cross upward, supertrend is up, RSI is not overbought

longCondition = (ft_close > emaValue) and macdLongCrossover and (trend == 1) and (rsiValue < rsiOverbought)

// Short entry: fixed close < EMA, MACD cross downward, supertrend is down, RSI is not oversold

shortCondition = (ft_close < emaValue) and macdShortCrossunder and (trend == -1) and (rsiValue > rsiOversold)

// ========== TRADE EXECUTION ==========

// Long Trades

if (longCondition and strategy.position_size <= 0)

if strategy.position_size < 0

strategy.close("Short", comment="Close Short for Long")

longTP = ft_close + atrMultiplier * atrValue

strategy.entry("Long", strategy.long, comment="Long Entry")

strategy.exit("Long Exit", from_entry="Long", limit=longTP,

trail_price=na, trail_offset=atrValue * trailStopMultiplier,

comment="Long TP & Trailing Stop")

// Short Trades

if (shortCondition and strategy.position_size >= 0)

if strategy.position_size > 0

strategy.close("Long", comment="Close Long for Short")

shortTP = ft_close - atrMultiplier * atrValue

strategy.entry("Short", strategy.short, comment="Short Entry")

strategy.exit("Short Exit", from_entry="Short", limit=shortTP,

trail_price=na, trail_offset=atrValue * trailStopMultiplier,

comment="Short TP & Trailing Stop")

// ========== EXTRA EXIT CONDITIONS BASED ON EXTREME MOVES ==========

// If BTC is pumping really hard and you're short, exit the short.

// If BTC is dumping really hard and you're long, exit the long.

if pump and strategy.position_size < 0

strategy.close("Short", comment="Close Short on BTC Pump")

if dump and strategy.position_size > 0

strategy.close("Long", comment="Close Long on BTC Dump")

// ========== PLOTTING ==========

// Plot fixed timeframe values for visual reference

plot(emaValue, color=color.blue, title="50 EMA (Fixed TF)")

plot(supertrend, color=(trend == 1 ? color.green : color.red), title="Supertrend (Fixed TF)")

plot(macdLine, title="MACD (Fixed TF)", color=color.aqua)

plot(signalLine, title="Signal (Fixed TF)", color=color.orange)

hline(0, color=color.gray, linestyle=hline.style_dotted)

// Plot entry signals

plotshape(longCondition, title="Long Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="LONG")

plotshape(shortCondition, title="Short Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="SHORT")