अवलोकन

यह “मल्टी इंडिकेटर ट्रेंड कन्फर्मेशन ट्रेडिंग सिस्टम - रेवरेज फ्यूजन आरएसआई डिवाइड एमएसीडी सिग्नल स्ट्रैटजी” एक समग्र मात्रात्मक ट्रेडिंग सिस्टम है जो कई तकनीकी संकेतकों के संयोजन के माध्यम से बाजार की प्रवृत्ति और संभावित व्यापार के अवसरों की पहचान करता है। यह रणनीति मुख्य रूप से तीन सूचकांकों पर निर्भर करती है। चलती औसत (ईएमए), अपेक्षाकृत मजबूत सूचकांक (आरएसआई), चलती औसत समापन फैलाव सूचकांक (एमएसीडी) और ब्रिन बैंड (बोलिंगर बैंड) आदि जैसे कई तकनीकी संकेतकों की सामूहिक पुष्टि, ट्रेडिंग सिग्नल की विश्वसनीयता और सटीकता को बढ़ाने के लिए।

रणनीति का मुख्य विचार यह है कि व्यापार केवल तभी किया जाता है जब कई संकेतक एक साथ पुष्टि करते हैं, यह “सहमति तंत्र” झूठे संकेतों के जोखिम को कम करने के लिए प्रभावी है। प्रवृत्ति स्पष्ट बाजार की स्थिति में, रणनीति ईएमए के एक स्तरीय संरचना के माध्यम से प्रमुख दिशा की पुष्टि करती है, फिर आरएसआई और एमएसीडी जैसे गतिशील संकेतक के साथ संयोजन में सटीक प्रवेश समय पकड़ती है, जिससे एक व्यापक और मजबूत व्यापार प्रणाली बनती है।

रणनीति सिद्धांत

बहु-सूचक रुझान पुष्टि करता है कि ट्रेडिंग प्रणाली निम्नलिखित प्रमुख सिद्धांतों पर आधारित हैः

औसत प्रणाली प्रवृत्ति की पुष्टिरणनीतिः तीन अलग-अलग अवधि की सूचकांक चलती औसत (ईएमए) का उपयोग करके एक स्तरीय संरचना का निर्माण करें। जब अल्पकालिक औसत (ईएमए 50) मध्यवर्ती औसत (ईएमए 100) से ऊपर होता है और मध्यवर्ती औसत (ईएमए 200) लंबी अवधि के औसत (ईएमए 200) से ऊपर होता है, तो एक उछाल की पुष्टि की जाती है; इसके विपरीत, एक गिरावट की पुष्टि की जाती है।

मूल्य और औसत रेखा क्रॉस सिग्नलरणनीतिः एक संभावित प्रवेश संकेत के रूप में ईएमए 50 के साथ मूल्य के क्रॉसिंग को पहचानें। जब कीमत ईएमए 50 को पार करती है और अन्य शर्तों को पूरा करती है, तो एक मल्टी सिग्नल उत्पन्न करें; जब कीमत ईएमए 50 को पार करती है और अन्य शर्तों को पूरा करती है, तो एक रिक्त सिग्नल उत्पन्न करें।

आरएसआई फ़िल्टर शर्तेंबाजार की गतिशीलता को सत्यापित करने के लिए आरएसआई संकेतक (चक्र 14) का उपयोग करें। अधिक संकेतों के लिए आरएसआई 50 से अधिक और 70 से कम है, ओवरबॉट क्षेत्र में प्रवेश करने से बचें। कम संकेतों के लिए आरएसआई 50 से कम और 30 से अधिक है, ओवरसोल्ड क्षेत्र में प्रवेश करने से बचें।

MACD दिशा की पुष्टि: MACD लाइन और सिग्नल लाइन की सापेक्ष स्थिति के माध्यम से प्रवृत्ति की दिशा को और अधिक पुष्टि करें। बहु सिग्नल के लिए MACD लाइन को सिग्नल लाइन के ऊपर होना चाहिए; शून्य संकेत के लिए MACD लाइन को सिग्नल लाइन के नीचे होना चाहिए।

ब्रायन के साथ सहायक विश्लेषणसिग्नल जनरेशनः सिस्टम एक साथ ब्रिन बैंड प्रदर्शित करता है ((20.2), जो व्यापारियों को बाजार में उतार-चढ़ाव के बारे में सहज ज्ञान प्राप्त करने में मदद करता है। हालांकि ब्रिन बैंड सिग्नल जनरेशन में सीधे भाग नहीं लेता है, लेकिन यह एक सहायक निर्णय उपकरण के रूप में काम कर सकता है।

लेनदेन निष्पादन तर्क इस प्रकार हैः

- अधिक शर्तें: कीमत पर EMA50 और EMA50 > EMA100 > EMA200 और RSI > 50 और RSI < 70 और MACD लाइन > सिग्नल लाइन

- रिक्त शर्तें: ईएमए 50 और ईएमए 50 < ईएमए 100 < ईएमए 200 और आरएसआई < 50 और आरएसआई > 30 और एमएसीडी लाइन < सिग्नल लाइन

रणनीतिक लाभ

बहुस्तरीय फ़िल्टरिंग तंत्र: एक ही समय में कई संकेतकों को विशिष्ट शर्तों को पूरा करने की आवश्यकता के माध्यम से, एक व्यापारिक संकेत की गुणवत्ता और विश्वसनीयता में सुधार के साथ, झूठे संकेतों के उत्पादन को प्रभावी ढंग से कम किया जाता है। रणनीति केवल तभी संकेत देती है जब रुझान, गति और मूल्य व्यवहार जैसे कई पहलुओं की पुष्टि की जाती है।

ट्रेंड ट्रैकिंग और गतिशीलतारणनीति में ट्रेंडिंग कारक (ईएमए सिस्टम के माध्यम से) और गतिशीलता कारक (आरएसआई और एमएसीडी के माध्यम से) दोनों को शामिल किया गया है, और बाजार की स्थिति का व्यापक विश्लेषण किया गया है, जिससे व्यापारिक निर्णय अधिक व्यापक और संतुलित हो सके।

चरम क्षेत्रीय व्यापार से बचें: आरएसआई के ऊपर और नीचे की सीमाओं के माध्यम से फ़िल्टरिंग, ओवरबॉट या ओवरसोल्ड क्षेत्रों में उच्च और निम्न का पीछा करने से बचने के लिए, प्रतिकूल व्यापार के उच्च जोखिम से बचने के लिए।

विभिन्न बाजार चक्रों के लिए अनुकूल: विभिन्न समय चक्रों के संकेतकों के संयोजन के माध्यम से (अल्पकालिक, मध्यम, दीर्घकालिक औसत), रणनीति विभिन्न बाजार चक्रों में उपयुक्त व्यापार के अवसरों को खोजने में सक्षम है।

दृश्य अंतर्ज्ञान: रणनीति के संकेत स्पष्ट रूप से और सहज रूप से दिखाई देते हैं, त्रिकोण चिह्नों का उपयोग करके प्रवेश बिंदु को स्पष्ट रूप से इंगित करते हैं, जबकि विभिन्न रंगों की समान रेखा और ब्रिन बैंड के माध्यम से बाजार संरचना का एक दृश्य संदर्भ प्रदान करते हैं, जो व्यापारियों को समझने और निष्पादित करने में आसान बनाता है।

नियम स्पष्ट रूप से निष्पक्ष हैंट्रेडिंग नियम पूरी तरह से उद्देश्यपूर्ण तकनीकी संकेतकों पर आधारित हैं, व्यक्तिपरक निर्णय को समाप्त करते हैं, जिससे व्यापारियों को अनुशासित रहने और ट्रेडिंग योजना को सख्ती से लागू करने में मदद मिलती है।

रणनीतिक जोखिम

पिछड़ेपन का खतराएक चलती औसत आधारित प्रणाली के रूप में, इस रणनीति में कुछ पिछड़ापन है, विशेष रूप से जब बाजार में तेजी से बदलाव या उतार-चढ़ाव बढ़ जाता है, तो सबसे अच्छा प्रवेश या बाहर निकलने का समय छूट सकता है।

बाज़ार में उतार-चढ़ाव: एक बाजार की स्थिति में जहां क्षैतिज उतार-चढ़ाव या कोई स्पष्ट प्रवृत्ति नहीं है, एक रणनीति में अक्सर झूठे संकेत हो सकते हैं, जिससे “चिकनी” नुकसान होता है। यह जोखिम विशेष रूप से महत्वपूर्ण है जब कीमतें औसत रेखा के पास घूमती हैं।

सूचकांक संघर्ष का खतराबहु-संकेतक रणनीतियाँ, हालांकि संकेत विश्वसनीयता में सुधार करती हैं, लेकिन संकेतकों के बीच टकराव का कारण बन सकती हैं, जिससे कुछ बाजार स्थितियों में स्पष्ट संकेत उत्पन्न करना मुश्किल हो जाता है और संभावित व्यापारिक अवसरों को याद किया जाता है।

पैरामीटर अति-अनुकूलनयह रणनीति कई समायोज्य मापदंडों का उपयोग करती है (जैसे औसत चक्र, आरएसआई थ्रॉटल, आदि) और अति-अनुकूलन (अति-समायोजन) का जोखिम है, जो ऐतिहासिक डेटा में अच्छा प्रदर्शन कर सकता है, लेकिन वास्तविक व्यापार में खराब प्रदर्शन कर सकता है।

क्षतिपूर्ति की कमी: कोड में स्पष्ट रूप से स्टॉप-लॉस रणनीति नहीं है, और यदि रुझान अचानक उलट जाता है तो अधिक नुकसान का जोखिम हो सकता है।

जोखिम समाधान:

- एटीआर-आधारित गतिशील रोकथाम या निश्चित प्रतिशत रोकथाम जैसे उचित रोकथाम तंत्र को शामिल करना

- धन प्रबंधन नियमों को लागू करना और प्रति लेनदेन जोखिम को सीमित करना

- बाजार परिदृश्य फ़िल्टर जोड़ना, अस्थिर बाजारों में ट्रेडिंग की आवृत्ति को कम करना या ट्रेडिंग को रोकना

- अनुकूलन पैरामीटर का उपयोग करें या विभिन्न बाजार स्थितियों में स्विच पैरामीटर सेट करें

- उच्च समय चक्र विश्लेषण के साथ समग्र निर्णय की सटीकता में सुधार

रणनीति अनुकूलन दिशा

बाजार परिवेश पहचान तंत्र में वृद्धि: ADX ((औसत प्रवृत्ति सूचक) को पेश किया जा सकता है ताकि यह पहचाना जा सके कि क्या बाजार स्पष्ट प्रवृत्ति में है, केवल ट्रेडिंग की अनुमति दी जाती है जब ADX एक विशिष्ट निचले स्तर से ऊपर होता है (जैसे 25) ।

धन प्रबंधन और जोखिम नियंत्रण में सुधार:

- गतिशील स्टॉप-लॉस रणनीतियों को लागू करना, जैसे कि एटीआर-आधारित ट्रैकिंग स्टॉप-लॉस

- मुनाफे की सुरक्षा के लिए एक तंत्र जोड़ना, मुनाफे के एक निश्चित स्तर तक पहुंचने के बाद लागत बिंदु पर स्टॉपलॉस को स्थानांतरित करना

- बाजार में उतार-चढ़ाव के आधार पर स्थिति का आकार

प्रवेश आवश्यकताओं की सटीकता में सुधार:

- लेन-देन की पुष्टि करने के लिए एक तंत्र को शामिल करने पर विचार करें, संकेत के साथ लेनदेन की वृद्धि की आवश्यकता है

- मूल्य आकृति पहचान जोड़ें, जैसे कि ब्रेकआउट पुष्टि या रिवर्स पुष्टि

- उच्च समय चक्र के साथ प्रवृत्ति की दिशा की पुष्टि

अनुकूलन पैरामीटर का परिचय:

- औसत रेखा चक्र को बाजार की अस्थिरता के अनुसार स्वचालित रूप से समायोजित करने के लिए, कम अस्थिरता वाले वातावरण में छोटी अवधि का उपयोग करें, उच्च अस्थिरता वाले वातावरण में लंबी अवधि का उपयोग करें

- आरएसआई की ओवरबॉय ओवरसोल थ्रेसहोल्ड को समग्र बाजार परिदृश्य की गतिशीलता के अनुसार समायोजित करें

बैचों के निर्माण और बैचों को कम करने के लिए तंत्र: एक बार में पूरे स्टॉक को स्टॉक बनाने के तरीके को नहीं अपनाया गया, बल्कि बैचों में स्टॉक बनाने की रणनीति को लागू किया गया, सिग्नल के बाद कई बार प्रवेश किया गया, लाभ के बाद भी बैचों में स्टॉक को साफ किया गया, धन के उपयोग की दक्षता में सुधार किया गया और समय के चयन के जोखिम को कम किया गया।

इन दिशाओं का अनुकूलन करने का कारण यह है कि मूल रणनीति, हालांकि सिग्नल जनरेशन तंत्र में अपेक्षाकृत परिपूर्ण है, लेकिन वास्तविक अनुप्रयोगों में अभी भी जोखिम प्रबंधन की कमी, बाजार अनुकूलनशीलता की सीमित समस्याएं हैं। बाजार की स्थिति फ़िल्टरिंग को बढ़ाने, जोखिम नियंत्रण में सुधार करने और अनुकूलन पैरामीटर की शुरूआत जैसे उपायों के माध्यम से, मूल लाभ को बनाए रखते हुए, रणनीति को विभिन्न बाजार की परिस्थितियों में स्थिरता और लचीलापन में उल्लेखनीय वृद्धि करने की अनुमति दी जा सकती है।

संक्षेप

बहु-सूचक प्रवृत्ति पुष्टि व्यापार प्रणाली एक अच्छी तरह से संरचित, तर्कसंगत और स्पष्ट मात्रात्मक व्यापार रणनीति है, जो एक बहु-स्तरीय व्यापार संकेत पुष्टि तंत्र का निर्माण करता है, जो एक समान रेखा प्रणाली, आरएसआई और एमएसीडी जैसे संकेतकों के साथ मिलकर काम करता है। यह रणनीति विशेष रूप से प्रवृत्ति स्पष्ट बाजार वातावरण के लिए उपयुक्त है, जो मध्यम और दीर्घकालिक प्रवृत्ति में बदलाव को प्रभावी ढंग से पकड़ने और अपेक्षाकृत आदर्श प्रवेश बिंदु खोजने में सक्षम है।

रणनीति का मुख्य लाभ यह है कि बहु-सूचक सह-पुष्टि तंत्र ने सिग्नल की गुणवत्ता में काफी सुधार किया है, एकल सूचक के संभावित भ्रामक होने से बचने के साथ-साथ जोखिम को कम करने के लिए, चरम क्षेत्र के व्यापार से बचने के लिए। हालांकि, रणनीति को पिछड़ेपन के जोखिम, उतार-चढ़ाव के लिए बाजार की अपर्याप्त अनुकूलन और जोखिम नियंत्रण तंत्र की कमी जैसी चुनौतियों का भी सामना करना पड़ता है।

बाजार की स्थिति की पहचान बढ़ाने, जोखिम प्रबंधन में सुधार, प्रवेश की सटीकता में वृद्धि, अनुकूलन पैरामीटर की शुरूआत और बैच ट्रेडिंग को लागू करने जैसे अनुकूलन उपायों के माध्यम से, इस रणनीति में एक अधिक व्यापक, स्थिर और अनुकूलन योग्य ट्रेडिंग प्रणाली बनने की क्षमता है। व्यापारियों को व्यावहारिक अनुप्रयोगों में विभिन्न बाजार स्थितियों में प्रदर्शन परीक्षण, उचित सेटिंग पैरामीटर और बेहतर धन प्रबंधन नियमों के साथ संयोजन पर ध्यान देना चाहिए ताकि रणनीति के लाभों का पूरा लाभ उठाया जा सके और दीर्घकालिक स्थिर व्यापार प्रभाव प्राप्त किया जा सके।

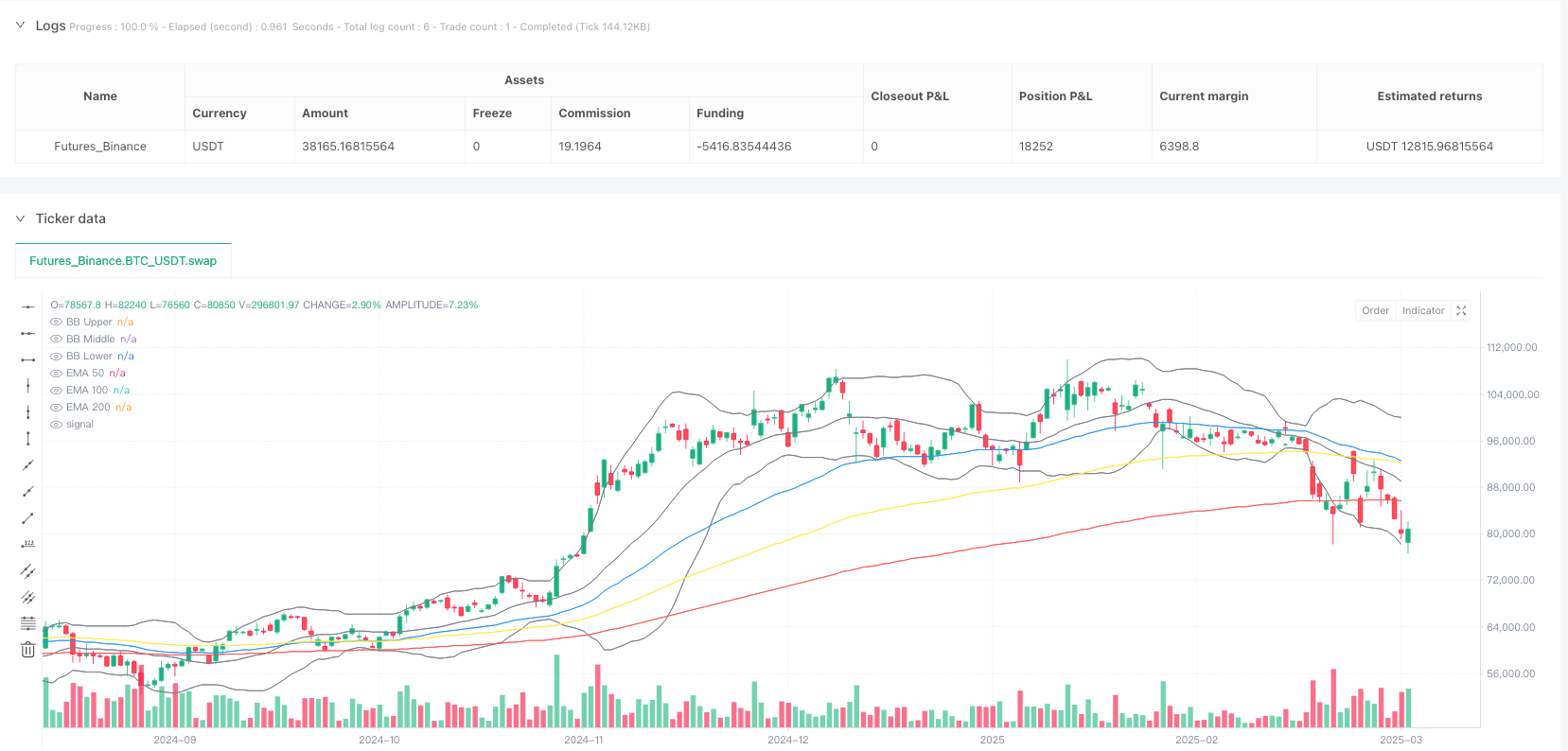

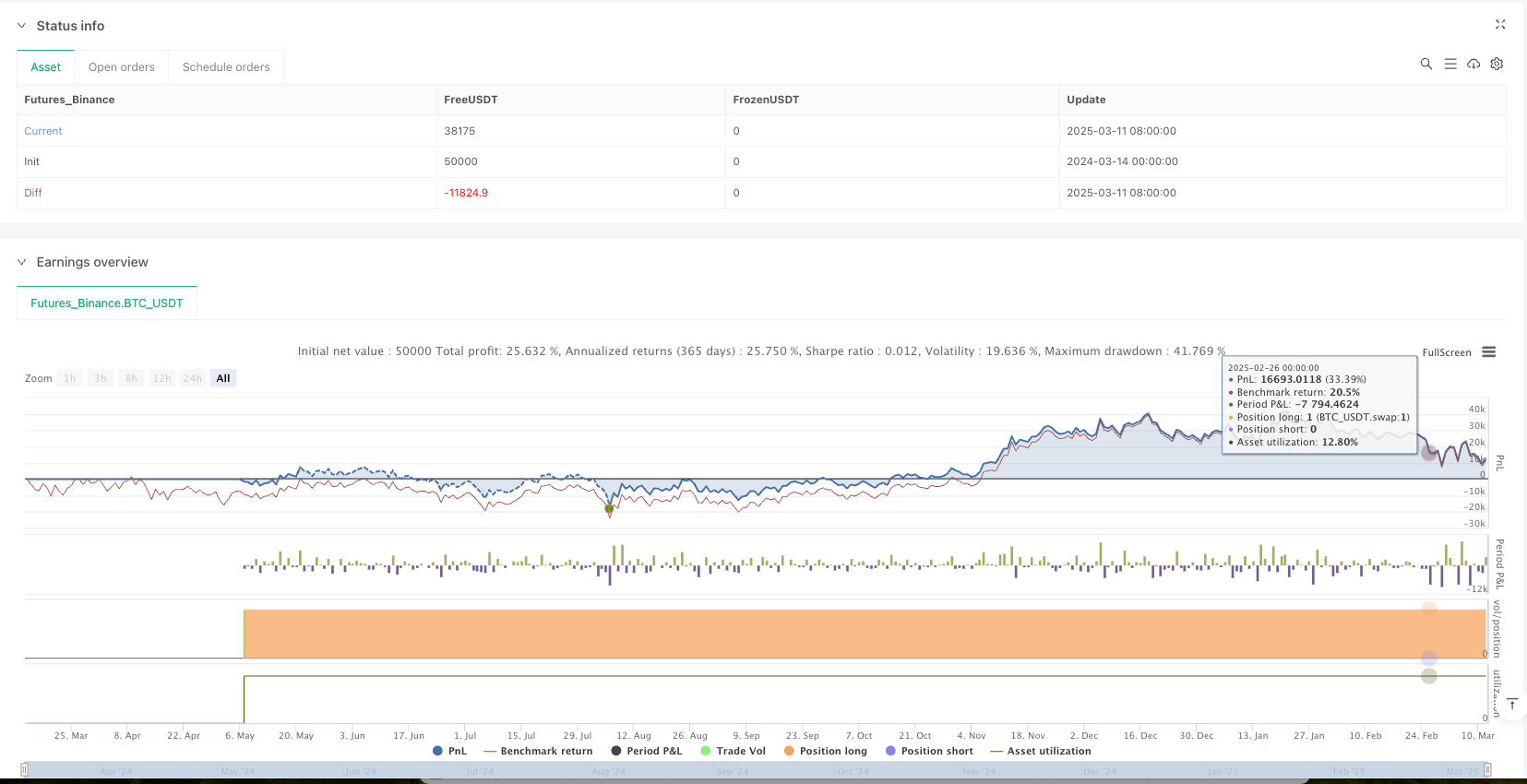

/*backtest

start: 2024-03-14 00:00:00

end: 2025-03-12 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Multi-Indikator Handelsstrategie", overlay=true)

// Eingabevariablen

len1 = input(50, "EMA 50")

len2 = input(100, "EMA 100")

len3 = input(200, "EMA 200")

rsiLength = input(14, "RSI Länge")

rsiOverbought = input(70, "RSI Überkauft")

rsiOversold = input(30, "RSI Überverkauft")

// Indikatoren

ema50 = ta.ema(close, len1)

ema100 = ta.ema(close, len2)

ema200 = ta.ema(close, len3)

rsi = ta.rsi(close, rsiLength)

[macdLine, signalLine, histLine] = ta.macd(close, 12, 26, 9)

[middle, upper, lower] = ta.bb(close, 20, 2)

// Handelssignale

longCondition = ta.crossover(close, ema50) and ema50 > ema100 and ema100 > ema200 and rsi > 50 and rsi < rsiOverbought and macdLine > signalLine

shortCondition = ta.crossunder(close, ema50) and

ema50 < ema100 and

ema100 < ema200 and

rsi < 50 and

rsi > rsiOversold and

macdLine < signalLine

// Plots

plot(ema50, "EMA 50", color.blue)

plot(ema100, "EMA 100", color.yellow)

plot(ema200, "EMA 200", color.red)

plot(upper, "BB Upper", color.gray)

plot(middle, "BB Middle", color.gray)

plot(lower, "BB Lower", color.gray)

// Signale

plotshape(longCondition, "Long", shape.triangleup, location.belowbar, color.green)

plotshape(shortCondition, "Short", shape.triangledown, location.abovebar, color.red)

// Strategie

if (longCondition)

strategy.entry("Long", strategy.long)

if (shortCondition)

strategy.entry("Short", strategy.short)