क्वांटम-प्रेरित संभाव्य प्रवृत्ति ट्रेडिंग रणनीति: EMA और RSI पर आधारित एक मात्रात्मक मॉडल

EMA RSI ATR Trend PROBABILITY QUANTUM WALK STOCHASTIC MODELING

अवलोकन

क्वांटम-इंस्पायर्ड प्रोबबिलिटी ट्रेंड ट्रेडिंग रणनीति एक अभिनव मात्रात्मक ट्रेडिंग मॉडल है जो क्वांटम रैंडम-वॉक थ्योरी को पारंपरिक तकनीकी संकेतकों के साथ जोड़ती है। यह रणनीति सूचकांक चलती औसत (ईएमए), अपेक्षाकृत मजबूत सूचकांक (आरएसआई) और औसत वास्तविक सीमा (एटीआर) जैसे संकेतकों का उपयोग करती है, क्वांटम-संभाव्यता गणना के माध्यम से बाजार की प्रवृत्ति की दिशा और ताकत का आकलन करने के लिए, जिससे सटीक ट्रेडिंग सिग्नल उत्पन्न होते हैं। इस रणनीति का केंद्र क्वांटम भौतिकी में संभावना वितरण सिद्धांत को वित्तीय बाजार विश्लेषण में लागू करना है, जो एक नई तरह की बाजार पूर्वानुमान विधि प्रदान करता है।

रणनीति सिद्धांत

इस रणनीति का संचालन कुछ प्रमुख घटकों पर आधारित हैः

मल्टीपल ईएमए रुझान पहचान प्रणालीरणनीतिः बाजार की प्रवृत्ति के लिए एक आधारभूत संकेतक के रूप में तीन अलग-अलग अवधि (9, 19 और 55) के सूचकांक चलती औसत का उपयोग करती है। अल्पकालिक ईएमए और दीर्घकालिक ईएमए के बीच संबंध को क्वांटम संभाव्यता रूपांतरण फ़ंक्शन (सिग्मोइड फ़ंक्शन) द्वारा 0-1 के बीच एक संभाव्यता मान पर मैप किया जाता है, जो बाजार की संभावना को ऊपर की ओर इंगित करता है।

आरएसआई क्वांटम यादृच्छिक चलने की संभावनारणनीतिः 14-चक्र आरएसआई का उपयोग करें, उसी सिग्मोइड संभाव्यता रूपांतरण के माध्यम से, कीमतों के ऊपर या नीचे जाने की संभावना की गणना करें। जब आरएसआई रूपांतरण के बाद की संभावना मूल्य 0.55 से अधिक है और प्रवृत्ति की संभावना 0.6 से अधिक है, तो एक मल्टी सिग्नल उत्पन्न करें; जब संभावना मूल्य 0.45 से कम है और प्रवृत्ति की संभावना 0.4 से कम है, तो शून्य उत्पन्न करें। संकेत

एटीआर-आधारित क्वांटम मंदी रोक और रोक: रणनीति 14 चक्र एटीआर को एक अस्थिरता सूचक के रूप में उपयोग करती है, जो समय-अवसान कारक के साथ मिलकर (बार_इंडेक्स के आधार पर समय-समय पर परिवर्तन) गतिशील रूप से रोक और रोक के स्तर को समायोजित करती है। स्थिति समय बढ़ने के साथ, सूचकांक अवसान फ़ंक्शन के माध्यम से रोक की सीमा को धीरे-धीरे संकीर्ण कर देता है, जिससे रणनीति को प्रतिकूल बाजार की स्थिति में तेजी से बाहर निकलने के लिए प्रेरित किया जाता है।

ट्रेडों को ट्रिगर करने की संभावना में गिरावटइस पद्धति से कम संभावना वाले ट्रेडिंग सिग्नल को फ़िल्टर किया जा सकता है, जिससे ट्रेडिंग की सफलता की दर बढ़ जाती है।

रणनीतिक लाभ

क्वांटम संभाव्यता मॉडल की सटीकता: सिग्मोइड फ़ंक्शन का उपयोग करके संकेतक को संभावना मान में परिवर्तित करना, जो बाजार की अनिश्चितता की विशेषताओं के अनुरूप है, पारंपरिक द्विआधारी निर्णय पद्धति की तुलना में अधिक विस्तृत बाजार स्थिति मूल्यांकन प्रदान करता है।

बहुस्तरीय प्रवृत्ति मान्यता तंत्र: अल्पकालिक और दीर्घकालिक ईएमए और आरएसआई संकेतकों के संयोजन के साथ, एक बहुआयामी प्रवृत्ति पुष्टि प्रणाली की स्थापना, झूठे ब्रेकडाउन के जोखिम को कम करना।

गतिशील जोखिम प्रबंधनएटीआर और समय विघटन कारक के आधार पर स्टॉप लॉस रोक तंत्र, जो बाजार की वास्तविक समय की अस्थिरता और पोजीशन समय के आधार पर जोखिम जोखिम को स्वचालित रूप से समायोजित करने में सक्षम है, धन प्रबंधन दक्षता का अनुकूलन करता है।

अत्यधिक अनुकूलनीय: रणनीति पैरामीटर को विभिन्न बाजार स्थितियों के अनुसार समायोजित किया जा सकता है, विशेष रूप से क्वांटम पैदल कारक (kFactor) पैरामीटर बाजार के संकेतों के लिए सिस्टम की संवेदनशीलता को नियंत्रित कर सकता है।

निर्णय लेने की प्रक्रिया को मापनारणनीति पूरी तरह से मात्रात्मक है, जो व्यापार निर्णयों में भावनात्मक हस्तक्षेप को समाप्त करती है, जो व्यापार निष्पादन की स्थिरता और अनुशासन सुनिश्चित करती है।

रणनीतिक जोखिम

पैरामीटर संवेदनशीलताक्वांटम पैदल चलने वाले कारक (kFactor) और संभाव्यता थ्रेशोल्ड की सेटिंग्स का रणनीति के प्रदर्शन पर महत्वपूर्ण प्रभाव पड़ता है, अनुचित पैरामीटर ओवर-ट्रेडिंग या महत्वपूर्ण सिग्नल को याद करने का कारण बन सकता है। जोखिम को कम करने के तरीकों में व्यापक पैरामीटर अनुकूलन और परीक्षण शामिल है, जो किसी विशेष बाजार के लिए सबसे उपयुक्त पैरामीटर संयोजन का पता लगाता है।

प्रवृत्ति उलट जोखिम: मजबूत ट्रेंडिंग बाजारों में अच्छा प्रदर्शन, लेकिन क्षैतिज या तेजी से उलट बाजार के वातावरण में चुनौती हो सकती है। विभिन्न बाजार स्थितियों में परीक्षण करने की सिफारिश की जाती है, और बाजार के माहौल फिल्टर को जोड़ने पर विचार किया जाता है।

समय विघटन मॉडल की सीमाएँ: वर्तमान में सरल आवधिक समय मंदी का उपयोग करना ((bar_index % 50), सभी बाजार चक्र विशेषताओं को पकड़ने के लिए पर्याप्त नहीं हो सकता है। अधिक जटिल समय अनुक्रम मॉडल या अनुकूलन चक्र पहचान एल्गोरिदम को पेश करने पर विचार करें।

ओवरफिटिंग का खतरा: रणनीति में कई संकेतकों और मापदंडों का उपयोग किया जाता है, ऐतिहासिक डेटा के लिए अति-अनुरूपता की संभावना होती है। रणनीति की स्थिरता का मूल्यांकन आउट-ऑफ-नमूना परीक्षण और आगे की जांच के माध्यम से किया जाना चाहिए।

गणना की जटिलता: संभाव्यता गणना और सूचकांक कार्यों में गणना भार बढ़ सकता है, जो उच्च आवृत्ति वाले लेनदेन के वातावरण में निष्पादन में देरी का कारण बन सकता है। गणना दक्षता का अनुकूलन या लेनदेन की आवृत्ति को कम करने से इस समस्या को कम किया जा सकता है।

रणनीति अनुकूलन दिशा

अनुकूलित क्वांटम चलने कारकवर्तमान में रणनीति में एक निश्चित kFactor ((0.1) का उपयोग किया जाता है, इसे एक पैरामीटर के रूप में डिजाइन करने पर विचार किया जा सकता है जो बाजार की अस्थिरता के लिए स्वचालित रूप से समायोजित होता है। उदाहरण के लिए, kFactor को कम अस्थिरता वाले बाजार में बढ़ाकर संवेदनशीलता बढ़ाएं, और kFactor को कम करके उच्च अस्थिरता वाले बाजार में कम करें।

एकीकृत बाजार स्थिति वर्गीकरण: बाजार की स्थिति को वर्गीकृत करने के लिए मशीन लर्निंग विधियों को पेश करना (जैसे रुझान, झटके, ब्रेकआउट, आदि) और विभिन्न बाजार स्थितियों के लिए विशिष्ट पैरामीटर सेटिंग्स या उप-नीतियों का उपयोग करना।

अनुकूलित समय क्षय मॉडलसरल चक्रीय समय-अवसान को अधिक जटिल बाजार चक्र पहचान एल्गोरिदम के साथ प्रतिस्थापित किया गया है, जैसे कि लघु-लहर विश्लेषण या तिल-पत्ती परिवर्तन, जो बाजार की चक्रीय विशेषताओं को अधिक सटीक रूप से पकड़ता है।

क्वांटम उलझन की अवधारणा: विभिन्न परिसंपत्तियों के बीच संबंधों को ध्यान में रखते हुए, बहु-संपत्ति पोर्टफोलियो रणनीतियों में क्वांटम उलझन सिद्धांत को लागू करना, परिसंपत्ति विनियोजन और जोखिम के वितरण को अनुकूलित करना।

संवर्धित संभाव्यता मॉडल: वर्तमान सिग्मोइड संभाव्यता मॉडल का विस्तार, अधिक जटिल संभाव्यता वितरण (जैसे कि बीटा वितरण या मिश्रित गौस मॉडल) को पेश करना, और अधिक सटीक रूप से बाजार की अनिश्चितता को मॉडलिंग करना।

संक्षेप

क्वांटम-इंस्पायर्ड प्रोबबिलिटी ट्रेंड ट्रेडिंग स्ट्रैटेजी ने क्वांटम रैंडम-वॉक थ्योरी को पारंपरिक तकनीकी विश्लेषण के साथ जोड़कर एक नया मार्केट प्रोबबिलिटी प्रेडिक्शन फ्रेमवर्क बनाया है। इस रणनीति की ताकत इसकी सटीक संभावना मॉडल, बहु-स्तरीय ट्रेंड कन्फर्मेशन तंत्र और गतिशील जोखिम प्रबंधन प्रणाली में है, जो इसे ट्रेडिंग के अवसरों को पकड़ने और ट्रेंडिंग बाजारों में जोखिम को प्रभावी ढंग से नियंत्रित करने में सक्षम बनाता है।

पैरामीटर संवेदनशीलता, रुझान उलटा जोखिम और संभावित ओवरफिट समस्याओं के बावजूद, इस रणनीति में एक अधिक स्थिर और अनुकूलनशील ट्रेडिंग प्रणाली बनने की क्षमता है, जिसमें क्वांटम चलने वाले कारकों को अनुकूलित करने, बाजार की स्थिति वर्गीकरण को एकीकृत करने, समय-अवसर मॉडल में सुधार और विस्तारित संभावना वितरण मॉडल शामिल हैं। ट्रेडिंग रणनीति में क्वांटम कंप्यूटिंग अवधारणाओं को लागू करने से क्वांटिफाइड ट्रेडिंग के अग्रणी विकास का प्रतिनिधित्व करता है, जो पारंपरिक तकनीकी विश्लेषण के लिए नए विचार और कार्यप्रणाली प्रदान करता है।

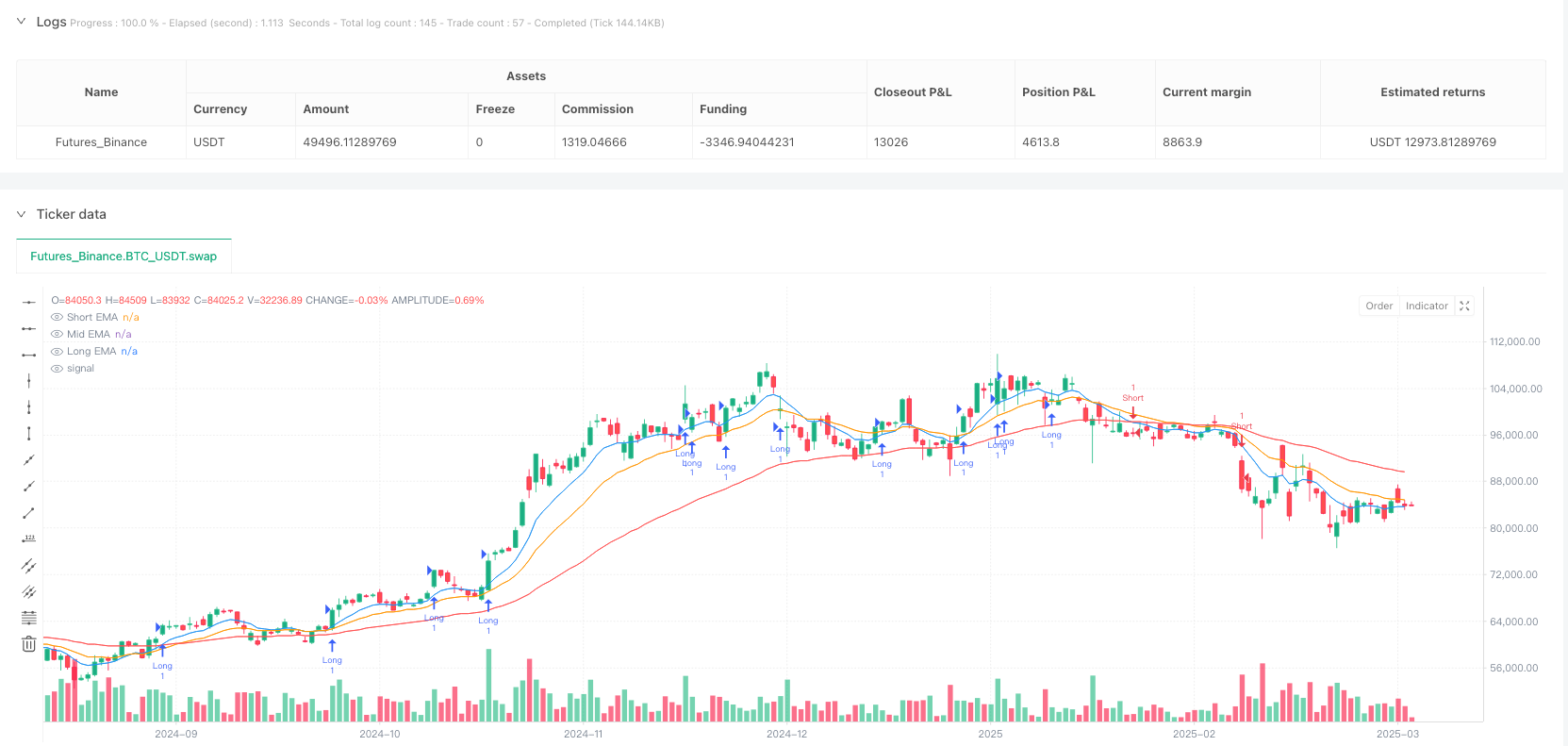

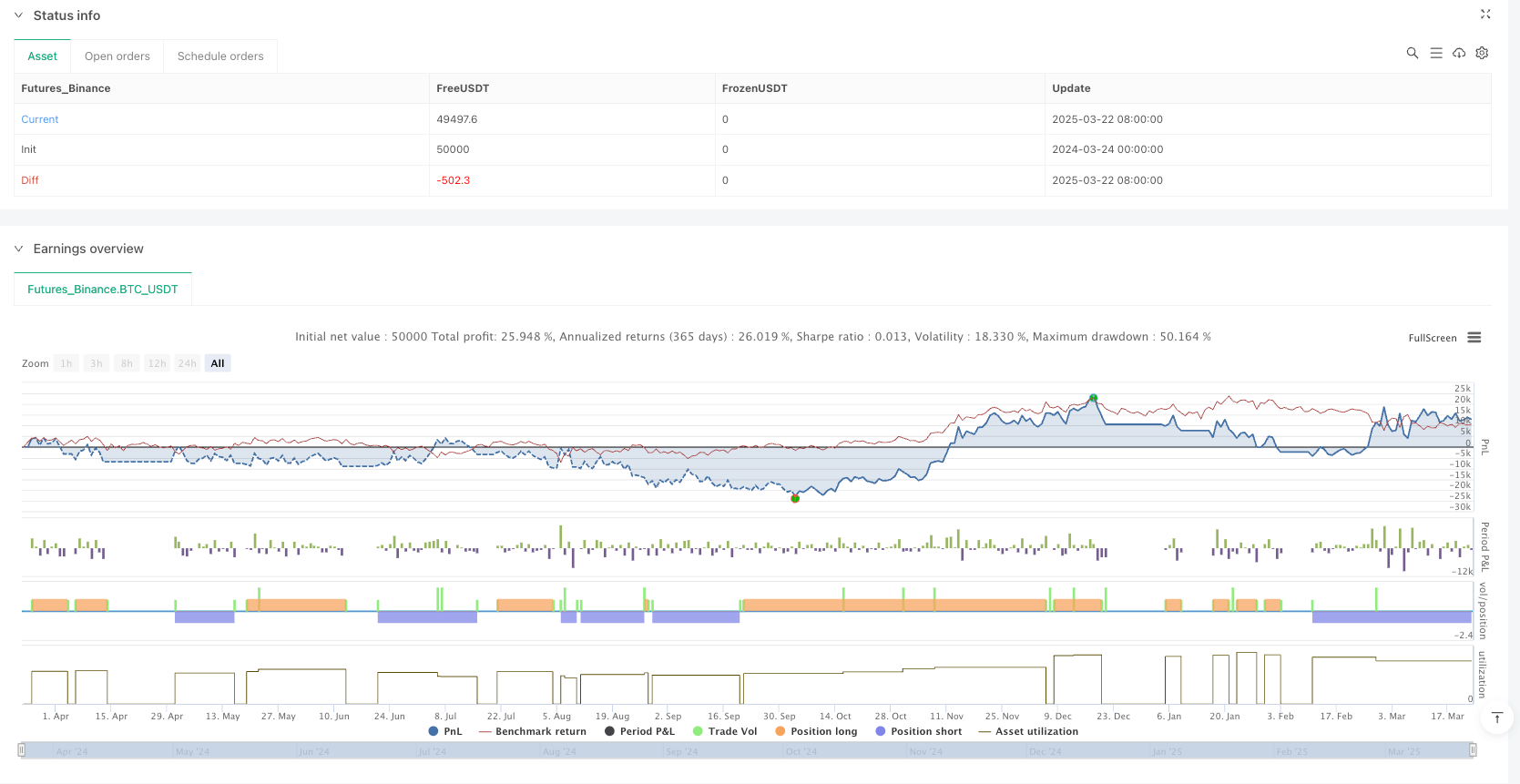

/*backtest

start: 2024-03-24 00:00:00

end: 2025-03-23 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=6

strategy("Quantum-Inspired Trading Strategy", overlay=true)

// Parameters

emaShortLength = input.int(9, "Short EMA")

emaMidLength = input.int(19, "Mid EMA")

emaLongLength = input.int(55, "Long EMA")

atrLength = input.int(14, "ATR Length")

kFactor = input.float(0.1, "Quantum Walk Factor")

// Moving Averages & Trend Probability

emaShort = ta.ema(close, emaShortLength)

emaMid = ta.ema(close, emaMidLength)

emaLong = ta.ema(close, emaLongLength)

trendProb = 1 / (1 + math.exp(-kFactor * (emaShort - emaLong)))

trendBullish = trendProb > 0.6

trendBearish = trendProb < 0.4

// RSI-Based Quantum Stochastic Walk Entry Probability

rsi = ta.rsi(close, 14)

probabilityDirection = 1 / (1 + math.exp(-kFactor * (rsi - 50)))

longCondition = probabilityDirection > 0.55 and trendBullish

shortCondition = probabilityDirection < 0.45 and trendBearish

// ATR-Based Quantum Decay Stop Loss & Take Profit

atr = ta.atr(atrLength)

timeDecay = bar_index % 50 // Use bar_index directly

decayFactor = math.exp(-0.02 * timeDecay)

stopLoss = atr / decayFactor

takeProfit = atr * 1.5 / decayFactor

// Trade Execution

if longCondition

strategy.entry("Long", strategy.long)

strategy.exit("Exit Long", from_entry="Long", stop=close - stopLoss, limit=close + takeProfit)

if shortCondition

strategy.entry("Short", strategy.short)

strategy.exit("Exit Short", from_entry="Short", stop=close + stopLoss, limit=close - takeProfit)

// Plotting indicators

plot(emaShort, color=color.blue, title="Short EMA")

plot(emaMid, color=color.orange, title="Mid EMA")

plot(emaLong, color=color.red, title="Long EMA")