अवलोकन

एक समान आयताकार ऊंचाई पैटर्न की मात्रा रणनीति एक ट्रेडिंग प्रणाली है जो कीमतों में उतार-चढ़ाव की विशेषता पर आधारित है, जो बाजार में समान ऊंचाई वाले आयताकार पैटर्न की पहचान करके संभावित व्यापारिक अवसरों को पकड़ती है। रणनीति का मूल मूल्य में उतार-चढ़ाव की समान पैटर्न की तलाश में है, और आरएसआई, लेनदेन की मात्रा की पुष्टि और गतिशील रूप से समायोजित स्टॉप-लॉस स्टॉप को जोखिम प्रबंधन और व्यापार के परिणामों को अनुकूलित करने के लिए जोड़ती है। यह रणनीति विभिन्न प्रकार के व्यापारिक उत्पादों के लिए उपयुक्त है। यह मूल्य ऊंचाई अनुपात के संबंध की सटीक गणना करके व्यापारियों को एक प्रणालीगत विधि प्रदान करती है।

रणनीति सिद्धांत

इस रणनीति का मुख्य सिद्धांत मूल्य पैटर्न के ज्यामितीय विश्लेषण पर आधारित है, जो मुख्य रूप से निम्नलिखित प्रमुख बिंदुओं के आसपास विकसित होता हैः

ऊंचाई पैटर्न पहचानरणनीति मुख्य रूप से दो प्रकार के ऊंचाई पैटर्न पर ध्यान केंद्रित करती है - मुख्य ऊंचाई ((उपयोगकर्ता द्वारा अनुकूलित मूल्य का प्रतिशत) और रिवर्स ऊंचाई ((उपयोगकर्ता द्वारा परिभाषित एक छोटा प्रतिशत) । सिस्टम इन ऊंचाई मानों की गतिशील रूप से गणना करता है ताकि वे विभिन्न बाजार स्थितियों के अनुकूल हो सकें।

मल्टी-मोड का पता लगाना:

- बैल बाजार पैटर्नः नीचे के गठन के बाद विशिष्ट ऊंचाई में वृद्धि के रूपों की पहचान करना

- भालू बाजार पैटर्नः शीर्ष के गठन के बाद एक विशिष्ट ऊंचाई में गिरावट की पहचान करें

- बैल बाजार में सुधारः उछाल के बीच एक विशेष आकार में सुधार की पहचान करें

- भालू बाजार में गिरावटः गिरावट के बीच एक निश्चित रिबाउंड की पहचान करें

पैरामीटर अनुकूलन:

- lookbackPeriod: ऐतिहासिक डेटा का विश्लेषण करने के लिए निर्धारित सीमा

- पैटर्न चौड़ाई सीमाः न्यूनतम और अधिकतम चौड़ाई पैरामीटर के माध्यम से पैटर्न को नियंत्रित करने के लिए समय सीमा

- ऊँचाई मिलान अंतरः वास्तविक ऊँचाई और आदर्श ऊँचाई के बीच 20% विचलन की अनुमति देता है, पैटर्न पहचान के लिए लचीलापन बढ़ाता है

तकनीकी सूचक फ़िल्टर:

- आरएसआई संकेतक: आरएसआई ओवरबॉट ओवरसोल्ड स्तर का उपयोग करके ट्रेडिंग सिग्नल को फ़िल्टर करने के लिए

- लेन-देन की मात्रा की पुष्टिः वैकल्पिक रूप से लेन-देन के संकेतों की आवश्यकता होती है जब लेन-देन की मात्रा औसत से अधिक हो

प्रवेश और बाहर निकलने की रणनीति:

- प्रवेश सिग्नलः बैल मोड या बैल रिवर्स का पता लगाने पर अधिक करें, और बैल मोड या बैल रिवर्स का पता लगाने पर शून्य करें

- बाहर निकलने की रणनीतिः एक ट्रेडिंग सिस्टम जिसमें रिवर्स ऊंचाई सेट स्टॉप-लॉस का उपयोग किया जाता है, एक प्रमुख ऊंचाई सेट स्टॉप-स्टॉप का उपयोग किया जाता है, जो जोखिम-लाभ अनुपात को स्पष्ट रूप से बनाता है

रणनीतिक लाभ

कोड को गहराई से विश्लेषण करके, इस रणनीति के निम्नलिखित प्रमुख लाभ हैंः

वस्तुनिष्ठ सिग्नल निर्माण तंत्र: गणितीय गणना और स्पष्ट रूप से परिभाषित ज्यामितीय संबंधों के आधार पर, व्यापारिक निर्णयों को अधिक व्यवस्थित और सुसंगत बनाने के लिए व्यक्तिपरक निर्णयों के प्रभाव को कम करना।

बाजार की परिस्थितियों के अनुकूल: औसत मूल्य के प्रतिशत के रूप में ऊंचाई पैरामीटर की गणना करके, रणनीति स्वचालित रूप से विभिन्न मूल्य क्षेत्रों और अस्थिरता के लिए बाजार की स्थिति के अनुकूल हो सकती है।

बहु-आयामी सत्यापन तंत्रपैटर्न पहचान, आरएसआई सूचकांक और लेन-देन की मात्रा के विश्लेषण के साथ मिलकर, यह कई स्तरों पर सिग्नल की पुष्टि प्रदान करता है, जो कम गुणवत्ता वाले व्यापारिक संकेतों को फ़िल्टर करने में मदद करता है।

एक स्पष्ट जोखिम प्रबंधन ढांचा: प्रत्येक ट्रेड में पूर्व-परिभाषित स्टॉप-लॉस और स्टॉप-स्टॉप स्थिति होती है, जो ट्रेडरों को जोखिम को नियंत्रित करने और एक समान रिस्क-रिटर्न अनुपात बनाए रखने में मदद करती है।

दृश्य सहायताव्यापारियों को समझने और संकेतों को सत्यापित करने में मदद करने के लिए चार्ट पर एक आयताकार और टैग के साथ पहचाने गए ट्रेडिंग पैटर्न को देखने के लिए।

पैरामीटर डिजाइन: रणनीति कई समायोज्य पैरामीटर प्रदान करती है, जो व्यापारियों को विशिष्ट बाजार स्थितियों और व्यक्तिगत जोखिम वरीयताओं के अनुसार अनुकूलित करने की अनुमति देती है।

कई पैटर्न पहचानइस प्रकार, ट्रेडों के लिए अधिक प्रवेश बिंदु प्रदान करने के लिए, ट्रेडों के भीतर से रिवर्स के अवसरों को पकड़ने के लिए, न केवल प्रमुख रुझानों के गठन की पहचान करने के लिए।

रणनीतिक जोखिम

इस रणनीति के कई फायदे हैं, लेकिन इसके साथ कुछ संभावित जोखिम भी हैं:

पैरामीटर संवेदनशीलता: रणनीति का प्रदर्शन अत्यधिक पैरामीटर सेटिंग पर निर्भर करता है, गलत पैरामीटर ओवर-ट्रेडिंग या महत्वपूर्ण सिग्नल को याद करने का कारण बन सकता है। इसका समाधान इतिहास के माध्यम से इष्टतम पैरामीटर संयोजन खोजने और समय-समय पर पैरामीटर की प्रभावशीलता का पुनर्मूल्यांकन करना है।

फ़र्ज़ी घुसपैठ का खतरा: बाजारों में अपेक्षित पैटर्न के समान रूप बन सकता है, लेकिन फिर उलटा हो सकता है, जिससे गलत संकेत मिलते हैं। पुष्टि के लिए एक और तंत्र की सिफारिश की जाती है, जैसे कि समापन मूल्य की पुष्टि की प्रतीक्षा करना या अन्य संकेतकों के साथ क्रॉस-सत्यापन करना।

निश्चित प्रतिशत सीमास्थिर प्रतिशत ऊंचाई का उपयोग करना अस्थिरता के साथ तेजी से बदलते बाजारों के लिए उपयुक्त नहीं हो सकता है। एटीआर या ऐतिहासिक अस्थिरता पर आधारित गतिशील ऊंचाई गणना विधि को पेश करने पर विचार किया जा सकता है।

कम्प्यूटेशन-गहन प्रसंस्करण: रणनीति में कई चक्र और सशर्त निर्णय शामिल हैं, जो बड़ी मात्रा में डेटा को संभालते समय प्रदर्शन समस्याओं का कारण बन सकता है। कोड संरचना को अनुकूलित करना या कुछ गणना चरणों को सरल बनाना निष्पादन दक्षता में सुधार कर सकता है।

रुझानों को सरल बनानावर्तमान रुझानों का आकलन केवल सरल चलती औसत तुलनाओं के आधार पर किया जाता है, जो जटिल बाजार संरचनाओं को सटीक रूप से पकड़ने में असमर्थ हो सकता है। सटीकता बढ़ाने के लिए अधिक जटिल रुझान पहचान एल्गोरिदम को एकीकृत करने पर विचार करें।

स्टॉपस्टॉप स्टैटिक सेटिंग: एक निश्चित वापसी ऊंचाई और मुख्य ऊंचाई का उपयोग करना जो कि स्टॉप और स्टॉप के रूप में पर्याप्त लचीला नहीं हो सकता है। बाजार की अस्थिरता या समर्थन प्रतिरोध बिंदुओं के आधार पर एक गतिशील स्टॉप और स्टॉप सिस्टम को पेश किया जा सकता है।

रणनीति अनुकूलन दिशा

कोड विश्लेषण के आधार पर, इस रणनीति को अनुकूलित करने के लिए निम्नलिखित दिशाएं हैं:

गतिशील पैरामीटर समायोजन: एक अनुकूलन पैरामीटर तंत्र की शुरूआत, जो बाजार की अस्थिरता और ट्रेडिंग चक्र के अनुसार उच्च प्रतिशत और पैटर्न चौड़ाई पैरामीटर को स्वचालित रूप से समायोजित करता है। इस प्रकार, यह विभिन्न बाजार चरणों की विशेषताओं के लिए बेहतर रूप से अनुकूल है।

बढ़ते रुझान की पुष्टिप्रवृत्ति की पहचान करने के लिए अधिक जटिल तरीकों को एकीकृत करना, जैसे कि बहु-चक्र प्रवृत्ति विश्लेषण, ब्लिंक बैंडविड्थ परिवर्तन या दिशा-निर्देशित सूचकांक ((डीएमआई), प्रवृत्ति के निर्णय की सटीकता में सुधार करने के लिए।

सिग्नल फ़िल्टरिंग अनुकूलित करेंअतिरिक्त फ़िल्टरिंग शर्तों को शामिल करना, जैसे कि मूल्य और चलती औसत की स्थिति का संबंध, बहु-चक्र आरएसआई अनुरूपता विश्लेषण या लेन-देन मात्रा वितरण विशेषताएं, झूठे संकेतों को कम करें।

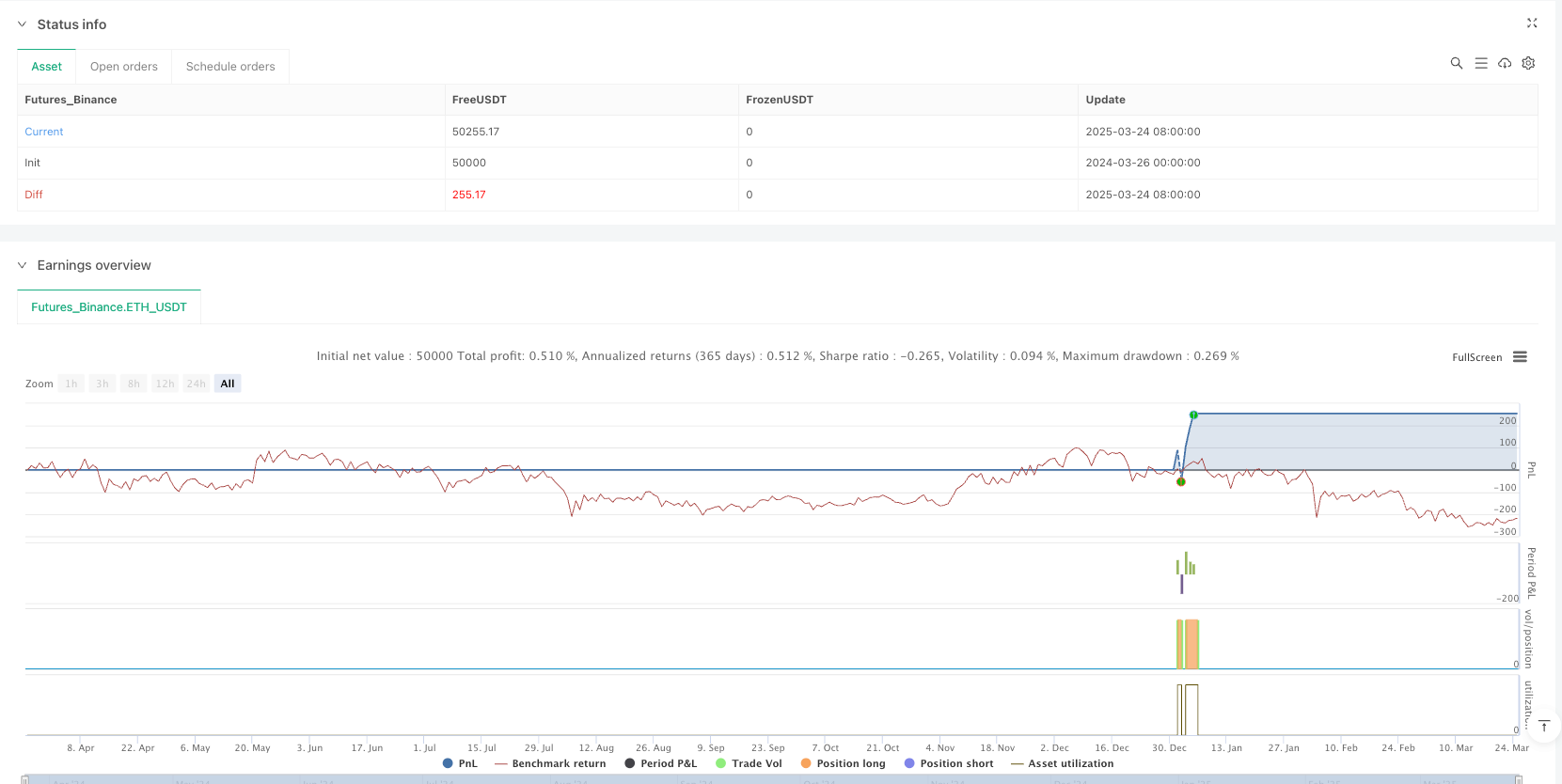

बेहतर फीडबैक: रणनीति के प्रदर्शन का समग्र मूल्यांकन करने और पैरामीटर के अनुकूलन को निर्देशित करने के लिए अधिकतम वापसी, शार्प अनुपात, हानि कारक आदि जैसे अधिक व्यापक रणनीति मूल्यांकन संकेतकों को जोड़ना।

अनुकूली रोकथाम तंत्रएटीआर या हालिया अस्थिरता गतिशीलता के आधार पर स्टॉप-लॉस स्तर को समायोजित करना, न कि केवल एक निश्चित रिड्यूसिंग ऊंचाई का उपयोग करना, जो जोखिम प्रबंधन की प्रभावशीलता को बढ़ाता है।

बाजार परिवेश विश्लेषण को एकीकृत करना: विभिन्न बाजार स्थितियों (उदाहरण के लिए, उच्च अस्थिरता, कम अस्थिरता, मजबूत रुझान या आवृत्ति में उतार-चढ़ाव) के तहत विभिन्न पैरामीटर सेटिंग्स या ट्रेडिंग तर्क का उपयोग करने के लिए बाजार परिवेश वर्गीकरण जोड़ें।

निष्पादन दक्षता का अनुकूलन: पैटर्न पहचान एल्गोरिदम को फिर से बनाना, पैकेजिंग चक्र और दोहराव को कम करना, वास्तविक समय के वातावरण में रणनीति निष्पादन की गति में सुधार करना।

समय फ़िल्टर जोड़ें: समय आधारित फ़िल्टरिंग जोड़ें, बाजार के उद्घाटन, समापन या महत्वपूर्ण प्रेस विज्ञप्ति जैसे उतार-चढ़ाव के समय से बचें, सिग्नल की गुणवत्ता में सुधार करें

संक्षेप

एक समान आयताकार ऊँचाई पैटर्न की मात्रा रणनीति एक अद्वितीय तकनीकी विश्लेषण विधि है जो व्यापारिक अवसरों को पकड़ने के लिए मूल्य में उतार-चढ़ाव की ज्यामितीय विशेषताओं को ठीक से परिभाषित और पहचानती है। इसकी मुख्य नवीनता अमूर्त चार्ट पैटर्न को मात्रात्मक गणितीय संबंधों में बदलना है, और तकनीकी संकेतकों के साथ बहु-प्रमाणित है। रणनीति एक पूर्ण व्यापारिक ढांचा प्रदान करती है, जिसमें प्रवेश संकेत, जोखिम प्रबंधन और ग्राफिकल प्रदर्शन शामिल हैं, जो व्यापारियों के लिए उपयुक्त हैं जो व्यवस्थित व्यापारिक तरीकों की तलाश करते हैं।

हालांकि यह रणनीति बाजार का विश्लेषण करने के लिए एक नया दृष्टिकोण प्रदान करती है, लेकिन इसकी प्रभावशीलता काफी हद तक पैरामीटर अनुकूलन और बाजार अनुकूलन पर निर्भर करती है। यह रणनीति एक व्यापारी के टूलकिट में एक प्रभावी उपकरण बनने की क्षमता रखती है, सिग्नल फ़िल्टरिंग तंत्र में निरंतर सुधार, प्रवृत्ति की सटीकता को बढ़ाने और जोखिम प्रबंधन के तरीकों को अनुकूलित करके। सबसे महत्वपूर्ण बात यह है कि व्यापारियों को यह सुनिश्चित करना चाहिए कि रणनीति व्यक्तिगत व्यापार शैली और जोखिम सहनशीलता के साथ मेल खाती है।

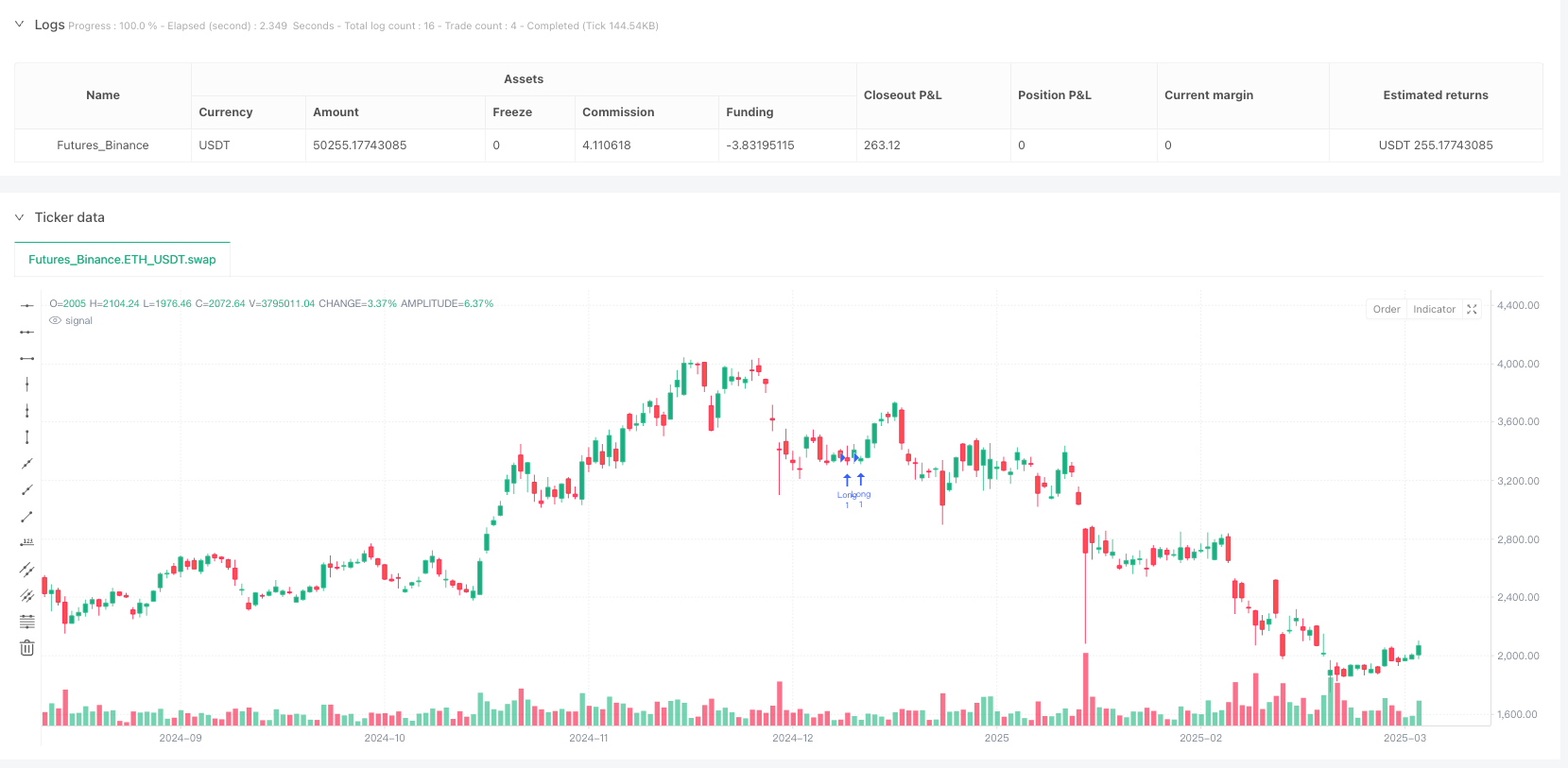

/*backtest

start: 2024-03-26 00:00:00

end: 2025-03-25 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Similar Rectangle Heights - Strategy", overlay=true)

// Strategy parameters

lookbackPeriod = input.int(45, "Analysis period", minval=10)

primaryHeightPercent = input.float(5.0, "Primary height (% of price)", minval=0.5, maxval=20.0, step=0.5)

correctionHeightPercent = input.float(2.2, "Correction height (% of price)", minval=0.5, maxval=10.0, step=0.5)

minPatternBars = input.int(5, "Minimum pattern width (candles)", minval=3)

maxPatternBars = input.int(14, "Maximum pattern width (candles)", minval=5)

useVolume = input.bool(false, "Include volume")

useRSI = input.bool(true, "Include RSI")

rsiPeriod = input.int(23, "RSI period", minval=5)

rsiOverbought = input.int(55, "RSI overbought level", minval=50, maxval=90)

rsiOversold = input.int(50, "RSI oversold level", minval=10, maxval=50)

// Calculate primary height and correction height in price points

avgPrice = ta.sma(close, lookbackPeriod)

primaryHeight = avgPrice * primaryHeightPercent / 100

correctionHeight = avgPrice * correctionHeightPercent / 100

// Calculate RSI

rsi = ta.rsi(close, rsiPeriod)

// Function to detect a bullish pattern

bullishPattern(idx) =>

// Check if there is a low followed by a rise of a specified height

lowestLow = ta.lowest(low, minPatternBars)[idx]

highAfterLow = ta.highest(high, minPatternBars)[idx]

patternHeight = highAfterLow - lowestLow

// Check if pattern height matches the primary height

heightMatch = math.abs(patternHeight - primaryHeight) <= primaryHeight * 0.2

// Check if pattern width is within range

patternWidth = 0

for i = 0 to maxPatternBars - 1

if idx + i < lookbackPeriod and low[idx + i] == lowestLow

for j = i to maxPatternBars - 1

if idx + j < lookbackPeriod and high[idx + j] == highAfterLow

patternWidth := j - i + 1

break

break

widthMatch = patternWidth >= minPatternBars and patternWidth <= maxPatternBars

// Check volume and RSI conditions

volumeCondition = not useVolume or volume > ta.sma(volume, lookbackPeriod)

rsiCondition = not useRSI or rsi[idx] < rsiOversold

// Return true if all conditions are met

heightMatch and widthMatch and volumeCondition and rsiCondition

// Function to detect a bearish pattern

bearishPattern(idx) =>

// Check if there is a high followed by a drop of a specified height

highestHigh = ta.highest(high, minPatternBars)[idx]

lowAfterHigh = ta.lowest(low, minPatternBars)[idx]

patternHeight = highestHigh - lowAfterHigh

// Check if pattern height matches the primary height

heightMatch = math.abs(patternHeight - primaryHeight) <= primaryHeight * 0.2

// Check if pattern width is within range

patternWidth = 0

for i = 0 to maxPatternBars - 1

if idx + i < lookbackPeriod and high[idx + i] == highestHigh

for j = i to maxPatternBars - 1

if idx + j < lookbackPeriod and low[idx + j] == lowAfterHigh

patternWidth := j - i + 1

break

break

widthMatch = patternWidth >= minPatternBars and patternWidth <= maxPatternBars

// Check volume and RSI conditions

volumeCondition = not useVolume or volume > ta.sma(volume, lookbackPeriod)

rsiCondition = not useRSI or rsi[idx] > rsiOverbought

// Return true if all conditions are met

heightMatch and widthMatch and volumeCondition and rsiCondition

// Function to detect a bullish correction in an uptrend

bullishCorrection(idx) =>

// Check if there is a pullback of correction height after a rise

highBeforeCorrection = ta.highest(high, minPatternBars)[idx]

lowDuringCorrection = ta.lowest(low, minPatternBars)[idx]

correctionSize = highBeforeCorrection - lowDuringCorrection

// Check if correction height matches expected height

heightMatch = math.abs(correctionSize - correctionHeight) <= correctionHeight * 0.2

// Check if correction width is within range

correctionWidth = 0

for i = 0 to maxPatternBars - 1

if idx + i < lookbackPeriod and high[idx + i] == highBeforeCorrection

for j = i to maxPatternBars - 1

if idx + j < lookbackPeriod and low[idx + j] == lowDuringCorrection

correctionWidth := j - i + 1

break

break

widthMatch = correctionWidth >= minPatternBars / 2 and correctionWidth <= maxPatternBars / 2

// Check if we are in an uptrend

uptrend = ta.sma(close, lookbackPeriod)[idx] > ta.sma(close, lookbackPeriod)[idx + minPatternBars]

// Return true if all conditions are met

heightMatch and widthMatch and uptrend

// Function to detect a bearish correction in a downtrend

bearishCorrection(idx) =>

// Check if there is a pullback of correction height after a drop

lowBeforeCorrection = ta.lowest(low, minPatternBars)[idx]

highDuringCorrection = ta.highest(high, minPatternBars)[idx]

correctionSize = highDuringCorrection - lowBeforeCorrection

// Check if correction height matches expected height

heightMatch = math.abs(correctionSize - correctionHeight) <= correctionHeight * 0.2

// Check if correction width is within range

correctionWidth = 0

for i = 0 to maxPatternBars - 1

if idx + i < lookbackPeriod and low[idx + i] == lowBeforeCorrection

for j = i to maxPatternBars - 1

if idx + j < lookbackPeriod and high[idx + j] == highDuringCorrection

correctionWidth := j - i + 1

break

break

widthMatch = correctionWidth >= minPatternBars / 2 and correctionWidth <= maxPatternBars / 2

// Check if we are in a downtrend

downtrend = ta.sma(close, lookbackPeriod)[idx] < ta.sma(close, lookbackPeriod)[idx + minPatternBars]

// Return true if all conditions are met

heightMatch and widthMatch and downtrend

// Detecting signals

var float entryPrice = na

var float stopLoss = na

var float takeProfit = na

// Buy signal

buySignal = false

for i = 0 to 3

if bullishPattern(i) or (i > 0 and bullishCorrection(i))

buySignal := true

break

// Sell signal

sellSignal = false

for i = 0 to 3

if bearishPattern(i) or (i > 0 and bearishCorrection(i))

sellSignal := true

break

// Execute strategy

if buySignal

entryPrice := close

stopLoss := close - correctionHeight

takeProfit := close + primaryHeight

strategy.entry("Long", strategy.long)

strategy.exit("Exit Long", "Long", stop=stopLoss, limit=takeProfit)

if sellSignal

entryPrice := close

stopLoss := close + correctionHeight

takeProfit := close - primaryHeight

strategy.entry("Short", strategy.short)

strategy.exit("Exit Short", "Short", stop=stopLoss, limit=takeProfit)