अवलोकन

ब्लेक-स्कॉर्ल्स अस्थिरता दर समायोजन गतिशील तोड़ने की रणनीति एक मात्रात्मक व्यापार पद्धति है जो सांख्यिकी और विकल्प मूल्य निर्धारण सिद्धांत पर आधारित है। यह रणनीति ब्लेक-स्कॉर्ल्स मॉडल के विचारों को बाजार की कीमतों के ब्रेकआउट विश्लेषण में लागू करती है, ऐतिहासिक अस्थिरता की गणना करके और गतिशील रूप से अपेक्षित मूल्य अंतराल को समायोजित करके, ब्रेकआउट सिग्नल की एक बुद्धिमान कैप्चर प्राप्त करने के लिए। रणनीति का मूल बाजार की अस्थिरता का अनुमान लगाने के लिए आनुपातिक रिटर्न दर के मानक अंतर का उपयोग करने और इसे प्रत्येक ट्रेडिंग चक्र के लिए अपेक्षित मूल्य परिवर्तन की मात्रा में बदलने के लिए है, जिससे गतिशील उतार-चढ़ाव का निर्माण होता है। जब कीमतें इन ऊंचाइयों को तोड़ती हैं, तो संबंधित खरीद या बेचने के संकेतों को ट्रिगर करती हैं।

रणनीति सिद्धांत

यह रणनीति निम्नलिखित चरणों पर आधारित हैः

उतार-चढ़ाव की गणनाः पहले ऐतिहासिक रिटर्न की लॉगरिक रिटर्न की गणना करें[1])), और फिर सेट की गई पूर्वगामी अवधि (डिफ़ॉल्ट 20 चक्रों) का उपयोग करके इन द्विआधारी रिटर्न की मानक भिन्नता की गणना करें, और इसे वार्षिक रूप से (विनिमय चक्र के वर्गमूल से गुणा करें, प्रति वर्ष 252 ट्रेडिंग दिन, प्रति दिन 390 मिनट) ।

अपेक्षित गति की गणनाः ब्लैक-स्कॉल्स-प्रेरित विधि का उपयोग करके प्रत्येक ट्रेडिंग चक्र के लिए अपेक्षित मूल्य परिवर्तन की गणना करें[1] * volatility * math.sqrt ((1 / periodsPerYear)) यह वास्तव में वार्षिक अस्थिरता दर को एक एकल अवधि में अपेक्षित परिवर्तन की मात्रा में परिवर्तित करता है

गतिशील थ्रेसहोल्ड सेट करेंः पिछले समापन मूल्य और गणना की गई अपेक्षित गति की मात्रा के आधार पर, अगले दो थ्रेसहोल्ड सेट करें[1] + expectedMove और lowerThreshold = close[1] - expectedMove)。

ट्रेडिंग सिग्नल जनरेशनः जब वर्तमान समापन मूल्य ऊपर की ओर टूट जाता है, तो एक बहु सिग्नल ट्रिगर करें; जब नीचे की ओर टूट जाता है, तो एक शून्य सिग्नल ट्रिगर करें।

जोखिम प्रबंधनः ट्रेडों में प्रवेश करने के बाद रणनीति स्वचालित रूप से प्रतिशत के आधार पर स्टॉप (डिफ़ॉल्ट 1%) और स्टॉप (डिफ़ॉल्ट 2%) सेट करती है। मल्टी-ऑर्डर स्थितियों के लिए, स्टॉप-लॉस को प्रवेश मूल्य के नीचे निर्दिष्ट प्रतिशत पर सेट किया जाता है, स्टॉप-ऑर्डर को निर्दिष्ट प्रतिशत के ऊपर सेट किया जाता है; वैकल्पिक रूप से, एक खाली स्थिति के लिए।

श्रेष्ठता विश्लेषण

गतिशील अनुकूलनशीलताः यह रणनीति विभिन्न बाजार स्थितियों और उतार-चढ़ाव के वातावरण के लिए अनुकूल है क्योंकि यह बाजार में वास्तविक उतार-चढ़ाव के आधार पर गतिशील रूप से टूटने की सीमाओं को समायोजित करती है, जबकि पारंपरिक ब्रेकआउट रणनीतियों का उपयोग स्थिर मूल्य या प्रतिशत के साथ किया जाता है।

सांख्यिकीय आधारः रणनीति परिपक्व सांख्यिकीय सिद्धांतों और विकल्प मूल्य निर्धारण सिद्धांतों पर आधारित है, सममित रिटर्न दर और मानक विचलन गणना का उपयोग करते हुए, सैद्धांतिक आधार मजबूत है।

स्वचालित जोखिम प्रबंधनः अंतर्निहित रोक और रोक तंत्र सुनिश्चित करता है कि प्रत्येक व्यापार में पूर्व-निर्मित जोखिम नियंत्रण उपाय हैं, जिससे भावनात्मक कारकों के कारण अत्यधिक स्थिति या हानि का विस्तार नहीं होता है।

पैरामीटर लचीलापनः उपयोगकर्ता विभिन्न बाजारों और व्यक्तिगत जोखिम वरीयताओं के अनुसार अस्थिरता दर वापसी चक्र, स्टॉप लॉस और स्टॉप बस्ट प्रतिशत को समायोजित कर सकते हैं, जिससे रणनीति अधिक अनुकूलनशील हो सके।

गणना की दक्षता: रणनीति की गणना अपेक्षाकृत सरल और प्रत्यक्ष है, जटिल सूचक संयोजन की आवश्यकता नहीं है, अति-अनुरूपता के जोखिम को कम करता है और निष्पादन दक्षता में सुधार करता है।

जोखिम विश्लेषण

झूठी दरार का जोखिमः बाजार में एक संक्षिप्त दरार के बाद तेजी से वापस लेने की संभावना है, जिससे गलत संकेत और अनावश्यक लेनदेन लागत होती है। इस जोखिम को पुष्टि तंत्र को जोड़कर कम किया जा सकता है (जैसे कि एक निश्चित अवधि के लिए दरार की आवश्यकता या संश्लेषित लेनदेन की पुष्टि) ।

अस्थिरता दर अनुमान त्रुटिः ऐतिहासिक अस्थिरता भविष्य की अस्थिरता को सटीक रूप से भविष्यवाणी नहीं कर सकती है, खासकर जब बाजार की स्थिति में भारी बदलाव होता है। अनुमानित सटीकता को बढ़ाने के लिए अस्थिरता दर के अधिक जटिल मॉडल जैसे कि अमूर्त अस्थिरता या गार्च का उपयोग करने पर विचार किया जा सकता है।

पैरामीटर संवेदनशीलताः रणनीति का प्रदर्शन अस्थिरता दर वापसी चक्र, रोक और रोक सेटिंग्स के प्रति संवेदनशील हो सकता है। एक व्यापक प्रतिक्रिया और पैरामीटर अनुकूलन की सिफारिश की जाती है ताकि किसी विशेष बाजार के लिए सर्वोत्तम पैरामीटर संयोजन का पता लगाया जा सके।

प्रवृत्ति बाजार का प्रदर्शनः मजबूत प्रवृत्ति बाजार में, कीमतें लंबे समय तक एक दिशा में चलती रह सकती हैं, जो अपेक्षित उतार-चढ़ाव की सीमा से परे है, जिससे महत्वपूर्ण रुझानों को याद किया जा सकता है। रणनीति को पूरक करने के लिए प्रवृत्ति संकेतक के साथ संयोजन पर विचार किया जा सकता है।

ट्रेडिंग लागत प्रभावः बार-बार ब्रेक सिग्नल के कारण अधिक ट्रेडिंग हो सकती है, जिससे कमीशन और स्लाइडिंग लागत बढ़ जाती है। ट्रेडिंग आवृत्ति को कम करने के लिए ट्रेडिंग अंतराल या सिग्नल फिल्टर सेट करना संभव है।

अनुकूलन दिशा

- उतार-चढ़ाव की गणना में सुधारः उतार-चढ़ाव की गणना करने के लिए सूचकांक भारित चलती औसत (EWMA) या GARCH मॉडल का उपयोग करके उतार-चढ़ाव की गणना की जा सकती है, जो उतार-चढ़ाव के संचय प्रभाव और समय परिवर्तन विशेषताओं को बेहतर ढंग से पकड़ती है। सुधार कोड निम्नानुसार हो सकते हैंः

// EWMA波动率计算

alpha = 0.94 // 衰减因子

ewmaVar = 0.0

ewmaVar := alpha * ewmaVar[1] + (1 - alpha) * logReturn * logReturn

ewmaVol = math.sqrt(ewmaVar) * math.sqrt(periodsPerYear)

- सिग्नल पुष्टिकरण तंत्रः लेन-देन की मात्रा या मूल्य गति की पुष्टि जोड़ें, झूठी दरारों के जोखिम को कम करेंः

volumeConfirmation = volume > ta.sma(volume, 20) * 1.5

momentumConfirmation = ta.rsi(close, 14) > 50 for longCondition or < 50 for shortCondition

longCondition := longCondition and volumeConfirmation and momentumConfirmation

- स्व-अनुकूली रोकथाम तंत्रः एटीआर (वास्तविक उतार-चढ़ाव की मात्रा) के आधार पर गतिशील रोकथाम सेट करें, जो बाजार में उतार-चढ़ाव के लिए बेहतर रूप से अनुकूल होः

atrPeriod = 14

atrMultiplier = 2

atrValue = ta.atr(atrPeriod)

dynamicStopLoss = atrMultiplier * atrValue

- समय फ़िल्टरिंगः ट्रेडिंग समय फ़िल्टर जोड़े गए हैं, जो असामान्य रूप से उतार-चढ़ाव वाले बाजार के खुलने और बंद होने के समय से बचते हैंः

timeFilter = (hour >= 10 and hour < 15) or (hour == 15 and minute < 30)

longCondition := longCondition and timeFilter

- बहु-चक्र सत्यापनः मुख्य प्रवृत्ति के विपरीत संकेतों को फ़िल्टर करने के लिए उच्च समय-चक्र की दिशा की जांच करेंः

higherTimeframeClose = request.security(syminfo.tickerid, "60", close)

higherTimeframeTrend = ta.ema(higherTimeframeClose, 20) > ta.ema(higherTimeframeClose, 50)

longCondition := longCondition and higherTimeframeTrend

shortCondition := shortCondition and not higherTimeframeTrend

संक्षेप

ब्लैक-स्कॉल्स अस्थिरता दर समायोजन गतिशील ब्रेकआउट रणनीति एक अभिनव मात्रात्मक रणनीति है जो विकल्प मूल्य निर्धारण सिद्धांत को पारंपरिक ब्रेकआउट ट्रेडिंग विधियों के साथ जोड़ती है। यह बाजार में उतार-चढ़ाव की गणना करके और अपेक्षित मूल्य परिवर्तन की सीमा में परिवर्तित करके, गतिशील ट्रेडिंग थ्रेशोल्ड स्थापित करता है, जो विभिन्न बाजार स्थितियों में अस्थिरता की विशेषताओं के लिए प्रभावी रूप से अनुकूल है। रणनीति की मुख्य ताकत इसकी सांख्यिकीय नींव, गतिशील अनुकूलन और अंतर्निहित जोखिम प्रबंधन तंत्र में है, जो इसे परिवर्तनशील बाजार वातावरण में संभावित लाभ प्रदान करता है।

हालांकि, इस रणनीति को झूठे ब्रेकआउट, अस्थिरता अनुमान त्रुटि और पैरामीटर संवेदनशीलता जैसी चुनौतियों का भी सामना करना पड़ता है। अस्थिरता गणना में सुधार, सिग्नल पुष्टिकरण तंत्र, गतिशील जोखिम प्रबंधन और बहु-चक्र विश्लेषण जैसे अनुकूलन उपायों को पेश करने से रणनीति की स्थिरता और विश्वसनीयता में काफी वृद्धि हो सकती है। विशेष रूप से उच्च अस्थिरता या तेजी से बदलते बाजार वातावरण में, ये अनुकूलन रणनीति को प्रभावी संकेतों की बेहतर पहचान करने और जोखिम को नियंत्रित करने में मदद करेंगे।

कुल मिलाकर, ब्लैक-स्कॉर्ज़ की गतिशील दर समायोजन रणनीति एक प्रभावी प्रयास को दर्शाती है जो पारंपरिक तकनीकी विश्लेषण को आधुनिक वित्तीय सिद्धांत के साथ जोड़ती है, जो एक ठोस सैद्धांतिक आधार, लचीला और लागू करने में आसान ट्रेडिंग फ्रेमवर्क के साथ मात्रात्मक व्यापारियों को प्रदान करती है। निरंतर अनुकूलन और उचित समायोजन के माध्यम से, रणनीति को विभिन्न बाजार स्थितियों में एक मजबूत प्रदर्शन की उम्मीद है।

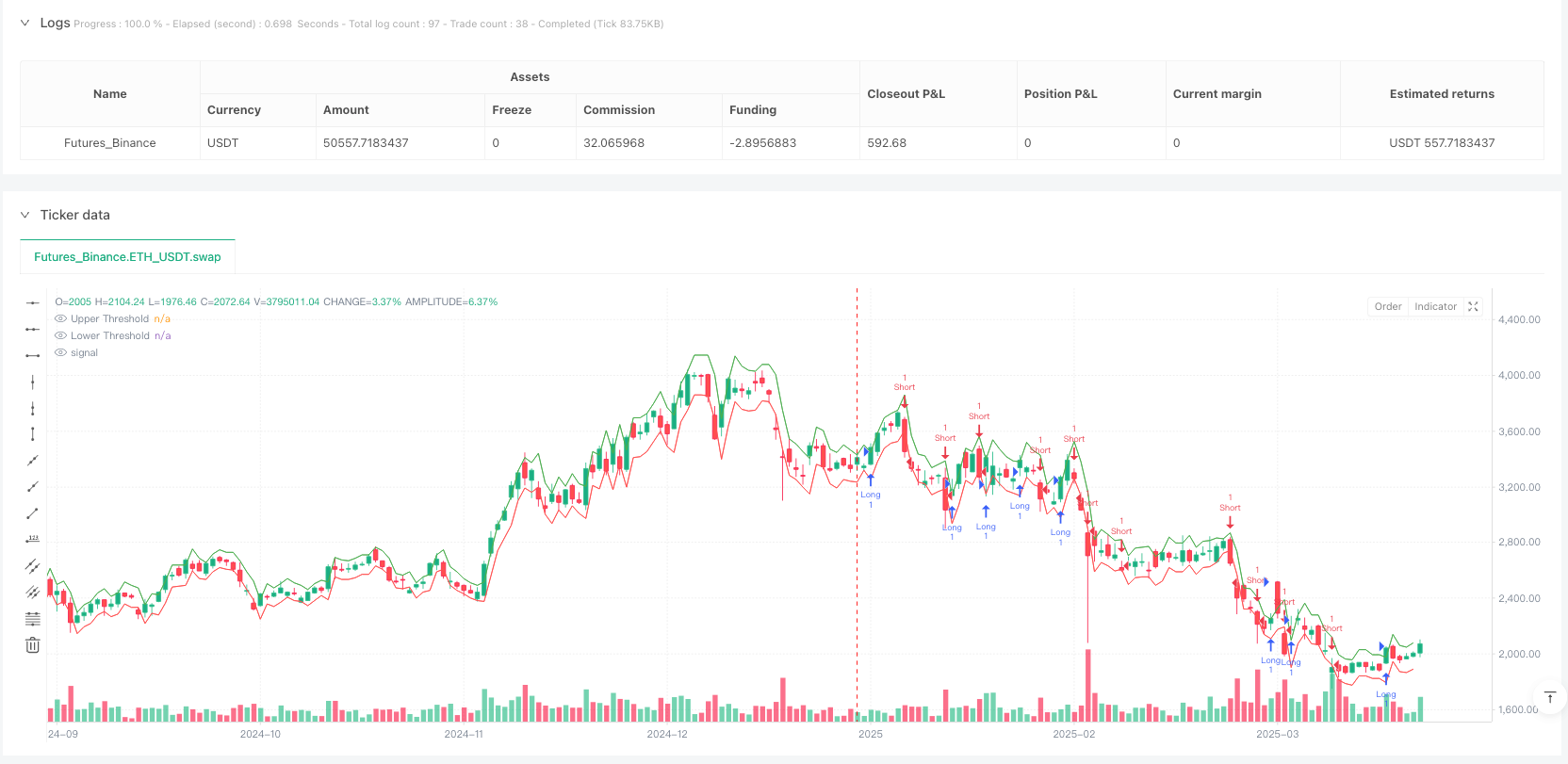

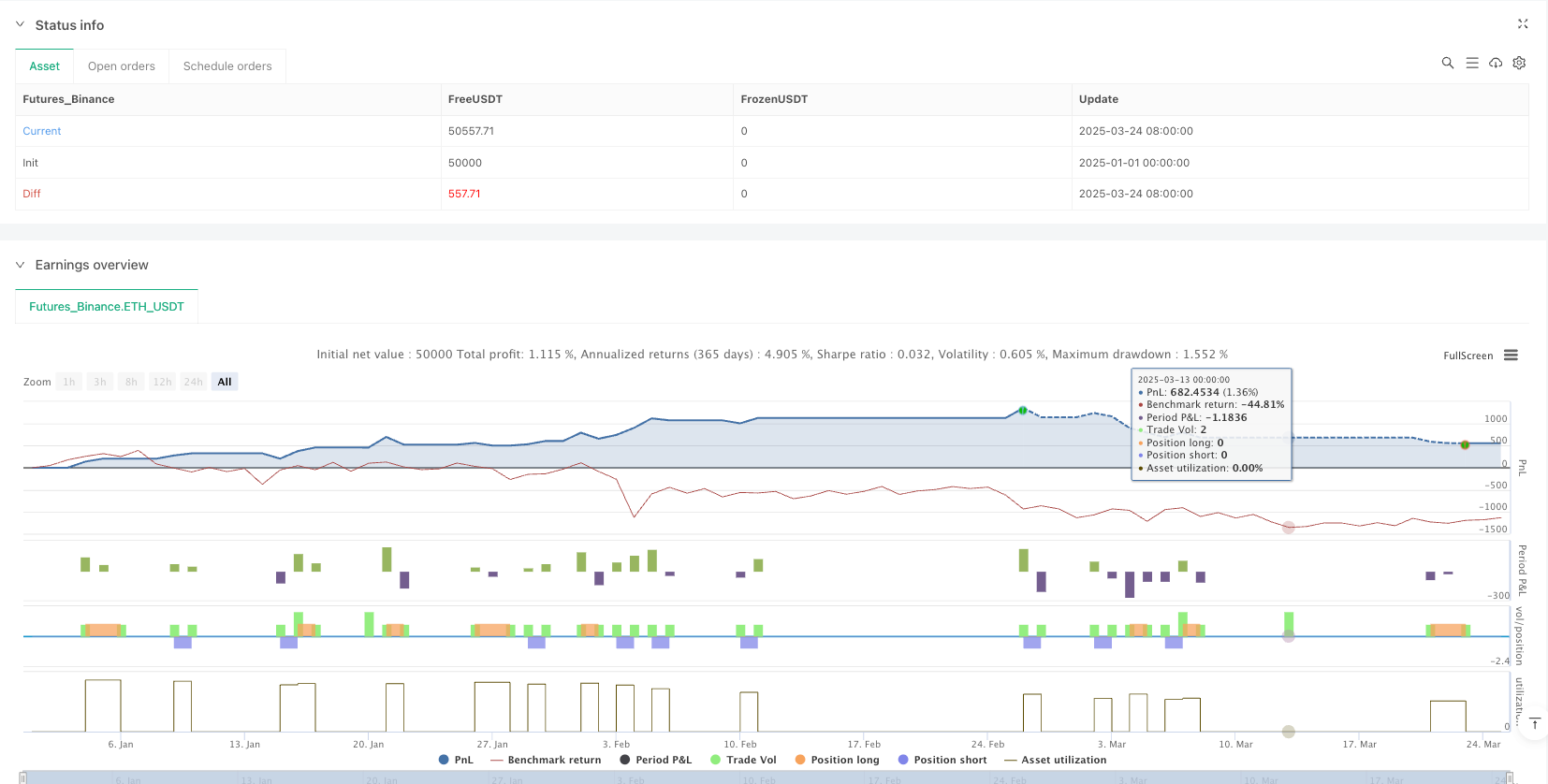

/*backtest

start: 2025-01-01 00:00:00

end: 2025-03-25 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("black-scholes expected breakoout", overlay=true, initial_capital=100000, currency=currency.USD, calc_on_order_fills=true, calc_on_every_tick=true)

// User Inputs

chartRes = input.int(title="Chart Timeframe in Minutes", defval=1, minval=1)

volLookback = input.int(title="Volatility Lookback (bars)", defval=20, minval=1)

stopLossPerc = input.float(title="Stop Loss (%)", defval=1.0, minval=0.1, step=0.1)

takeProfitPerc = input.float(title="Take Profit (%)", defval=2.0, minval=0.1, step=0.1)

// Calculate periods per year based on chart timeframe (252 trading days * 390 minutes per day)

periodsPerYear = (252 * 390) / chartRes

// Calculate annualized volatility from log returns

logReturn = math.log(close / close[1])

volatility = ta.stdev(logReturn, volLookback) * math.sqrt(periodsPerYear)

// Expected move for one bar: S * σ * √(1/periodsPerYear)

expectedMove = close[1] * volatility * math.sqrt(1 / periodsPerYear)

// Define dynamic thresholds around the previous close

upperThreshold = close[1] + expectedMove

lowerThreshold = close[1] - expectedMove

// Plot thresholds for visual reference

plot(upperThreshold, color=color.green, title="Upper Threshold")

plot(lowerThreshold, color=color.red, title="Lower Threshold")

// Trading Signals: breakout of thresholds

longCondition = close > upperThreshold

shortCondition = close < lowerThreshold

if (longCondition)

strategy.entry("Long", strategy.long)

if (shortCondition)

strategy.entry("Short", strategy.short)

// Fixed Risk Management Exit Orders

if (strategy.position_size > 0)

strategy.exit("Exit Long", from_entry="Long",

stop=close * (1 - stopLossPerc / 100),

limit=close * (1 + takeProfitPerc / 100))

if (strategy.position_size < 0)

strategy.exit("Exit Short", from_entry="Short",

stop=close * (1 + stopLossPerc / 100),

limit=close * (1 - takeProfitPerc / 100))