डायनेमिक फेयर वैल्यू गैप डे ट्रेडिंग रणनीति: एसएमसी सिद्धांत पर आधारित मल्टी-टाइम फ्रेम बैकटेस्टिंग सिस्टम

FVG SMC SL TP Risk-Reward Ratio

अवलोकन

डायनामिक फेयर वैल्यू गैप डे ट्रेडिंग रणनीति एक बाजार संरचना सिद्धांत पर आधारित एक मात्रात्मक ट्रेडिंग प्रणाली है, जो कीमतों में उचित मूल्य गैप की पहचान और व्यापार करने पर केंद्रित है। यह रणनीति मूल्य व्यवहार में आपूर्ति और मांग के असंतुलन का पता लगाने के लिए तीन तारों के आकार का उपयोग करती है, और इन क्षेत्रों में प्रवेश करती है जब कीमतों की प्रतिक्रिया होती है। रणनीति एक निश्चित जोखिम-लाभ अनुपात का उपयोग करके जोखिम प्रबंधन करती है, और रात भर के जोखिम से बचने के लिए हर दिन एक निश्चित समय के लिए एक बाध्यकारी स्थिति बनाने की व्यवस्था करती है। यह विधि स्मार्ट मनी कॉन्सेप्ट (एसएमसी) सिद्धांत से उत्पन्न होती है, जो वित्तीय संस्थानों के व्यवहार और बाजार संरचना में सूक्ष्म परिवर्तनों पर ध्यान केंद्रित करती है। यह प्रणालीगत रूप से इन क्षेत्रों को पहचानती है और व्यापार करती है, जो उच्च रिटर्न की संभावना रखते हैं।

रणनीति सिद्धांत

उचित मूल्य अंतर ट्रेडिंग रणनीतियों के लिए मुख्य सिद्धांत “अनट्रेडेड क्षेत्र” या “अवरोध” पर आधारित है, जो तेजी से चलने वाली कीमतों पर छोड़ दिया जाता है। ये क्षेत्र आपूर्ति और मांग के गंभीर असंतुलन का प्रतिनिधित्व करते हैं, जिन्हें आमतौर पर भविष्य में “भराया” या “पुनः परीक्षण” किया जाता है। विशेष रूप से, रणनीति निम्न तरीकों से काम करती हैः

छेद का पता लगाने के तंत्ररणनीतिः दो प्रकार के FVG की पहचान करने के लिए तीन स्ट्रिंग पैटर्न का उपयोग करेंः

- FVG: वर्तमान तारों का न्यूनतम मूल्य दो तारों से पहले के उच्चतम मूल्य से अधिक है, और पहले तार का समापन मूल्य दो तारों से पहले के उच्चतम मूल्य से अधिक है।

- गिरावट FVG: वर्तमान स्ट्रेच लाइन का उच्चतम मूल्य दो स्ट्रेच लाइनों से पहले के निम्नतम मूल्य से कम है, और पहले स्ट्रेच लाइन का समापन मूल्य दो स्ट्रेच लाइनों से पहले के निम्नतम मूल्य से कम है।

प्रवेश तर्क को पुनः प्राप्त करनाएफवीजी के गठन के तुरंत बाद रणनीति में प्रवेश नहीं किया गया है, लेकिन इन क्षेत्रों में कीमतों की प्रतिक्रिया का इंतजार किया गया हैः

- FVG: जब कीमत FVG क्षेत्र की ऊपरी सीमा (उच्च बिंदु) पर वापस आती है, तो एक बहु सिग्नल ट्रिगर करें।

- गिरावट एफवीजीः जब कीमत एफवीजी क्षेत्र के निचले सीमा ((निचले बिंदु) पर उछलती है, तो एक शून्य संकेत ट्रिगर करें।

जोखिम प्रबंधन:

- स्टॉप लॉस को संबंधित एफवीजी की सीमा पर सेट किया गया है ((उम्मीदवार एफवीजी के निचले बिंदु या अवमूल्यन एफवीजी के उच्च बिंदु)) ।

- लाभ लक्ष्य 1: 2 जोखिम-लाभ अनुपात का उपयोग करता है, इसकी गणना की जाती हैः प्रवेश मूल्य ± ((प्रवेश मूल्य - स्टॉपलॉस) × 2 ) ।

दिन का समापनरणनीतिः हर दिन दोपहर 3:15 बजे (भारतीय मानक समय) सभी होल्डिंग्स को स्वचालित रूप से खाली करें और अगले ट्रेडिंग दिन की तैयारी के लिए सभी एफवीजी सरणियों को हटा दें।

ओवरले लेनदेनयह रणनीति अधिकतम 5 ओवरलैपिंग ट्रेडों की अनुमति देती है, जिसका अर्थ है कि एक ही दिशा में कई पदों पर कब्जा किया जा सकता है, जिससे मजबूत प्रवृत्ति वाले बाजारों में लाभ बढ़ जाता है।

यह विधि बाजार संरचना में विसंगतियों और मूल्य व्यवहार के सिद्धांतों का उपयोग करती है और कीमतों के पूर्वानुमानित व्यवहार को पकड़ने की कोशिश करती है जब वे इन असंतुलित क्षेत्रों को भरते हैं।

रणनीतिक लाभ

कोड के गहन विश्लेषण के बाद, इस रणनीति के कई फायदे सामने आएः

वस्तुनिष्ठ लेनदेन मानदंड: रणनीति एफवीजी और प्रवेश बिंदुओं की पहचान करने के लिए स्पष्ट रूप से परिभाषित गणितीय शर्तों का उपयोग करती है, व्यक्तिपरक निर्णय को समाप्त करती है और व्यापार अनुशासन और स्थिरता को बढ़ाती है।

बाजार संरचना के आधार पर लेनदेनट्रेडिंग के माध्यम से उचित मूल्य की खाई, रणनीति बाजार में वास्तविक आपूर्ति और मांग असंतुलन क्षेत्रों पर ध्यान केंद्रित करती है, पारंपरिक संकेतकों के संकेतों पर भरोसा करने के बजाय, जो अक्सर मूल्य व्यवहार से पीछे रह जाते हैं।

जोखिम नियंत्रण तंत्र:

- पूर्व निर्धारित स्टॉप लॉस प्रत्येक लेनदेन के लिए अधिकतम जोखिम को स्पष्ट करता है।

- निश्चित जोखिम रिटर्न दीर्घकालिक लाभ सुनिश्चित करने के लिए आवश्यक जीत की दर से अधिक उचित है।

- दिन के अंत में अनिवार्य रूप से बंद होने से रातोंरात जोखिम समाप्त हो जाता है।

संयुक्त आय क्षमता: ओवरले ट्रेडिंग की अनुमति देकर (अधिकतम 5 पदों के लिए), रणनीति मजबूत प्रवृत्ति वाले बाजारों में रिटर्न में उल्लेखनीय वृद्धि कर सकती है, जबकि स्टॉपलॉस के माध्यम से प्रत्येक पद के लिए जोखिम को नियंत्रित कर सकती है।

अनुकूलनशीलता: रणनीति एक निश्चित मूल्य स्तर पर निर्भर नहीं करती है, लेकिन गतिशील रूप से वर्तमान बाजार की स्थितियों के तहत महत्वपूर्ण क्षेत्रों की पहचान करती है, जिससे यह विभिन्न बाजारों और उपकरणों में अनुकूलन योग्य हो।

प्रोग्रामिंग दक्षताकोड FVG जानकारी को एक सरणी में संग्रहीत करता है और कई संभावित ट्रेडिंग अवसरों को प्रभावी ढंग से प्रबंधित करता है, जिससे यह सुनिश्चित होता है कि सिस्टम कई मूल्य स्तरों को ट्रैक और प्रतिक्रिया दे सकता है।

दृश्य सहायतारणनीतिः एफवीजी क्षेत्र को चार्ट पर दिखाई दे रहा है (हरे रंग में पूर्वाग्रह एफवीजी, लाल में पूर्वाग्रह एफवीजी), जिससे व्यापारियों को सिस्टम की निर्णय प्रक्रिया को समझने में मदद मिलती है।

रणनीतिक जोखिम

हालांकि इस रणनीति के ठोस सैद्धांतिक आधार और कई फायदे हैं, लेकिन कुछ जोखिम कारक हैं जिन पर ध्यान देने की आवश्यकता हैः

फ़र्ज़ी घुसपैठ का खतरा: एक समेकित बाजार में, कीमतें एफवीजी सीमाओं को कई बार छू सकती हैं और एक निरंतर प्रवृत्ति नहीं बना सकती हैं, जिससे कई स्टॉप-लॉस आउटपुट होते हैं। समाधान में अतिरिक्त बाजार परिवेश फ़िल्टर या प्रवृत्ति-सत्यापन संकेतक जोड़ना शामिल हो सकता है।

ओवरलैप लेनदेन जोखिम: अधिकतम 5 समानांतर पदों की अनुमति देना गलत दिशा में अत्यधिक जोखिम का कारण बन सकता है, खासकर जब रुझान अचानक बदल जाता है। समग्र जोखिम प्रतिबंधों को लागू करने की सिफारिश की जाती है, जैसे कि सभी पदों का अधिकतम जोखिम खाते के एक विशिष्ट प्रतिशत से अधिक नहीं होता है।

फिक्स्ड रिस्क-रिटर्न अनुपात की सीमाएं1: एक निश्चित 1: 2 रिस्क-रिटर्न अनुपात का उपयोग करना सभी बाजार स्थितियों के लिए उपयुक्त नहीं हो सकता है। कम अस्थिरता वाले बाजारों में, इस तरह के लक्ष्य को प्राप्त करना मुश्किल हो सकता है; उच्च अस्थिरता वाले बाजारों में, लाभदायक ट्रेडों से जल्दी से बाहर निकलना संभव है।

बाज़ार में फ़िल्टर की कमी: रणनीति सभी बाजार स्थितियों में संकेत उत्पन्न करती है, समग्र प्रवृत्ति या अस्थिरता की स्थिति को ध्यान में रखते हुए नहीं। मजबूत प्रवृत्ति वाले वातावरण में ट्रेडिंग बैकलॉग एफवीजी से लगातार नुकसान हो सकता है। प्रवृत्ति फ़िल्टर को जोड़ने से प्रदर्शन में काफी सुधार हो सकता है।

लेन-देन की पुष्टि की कमी: रणनीति केवल मूल्य व्यवहार पर आधारित है, लेन-देन की मात्रा की पुष्टि को ध्यान में नहीं रखा गया है, जिससे कम लेनदेन वाले क्षेत्रों में झूठे संकेत पैदा हो सकते हैं। लेन-देन की मात्रा के विश्लेषण को एकीकृत करने से संकेत की गुणवत्ता में सुधार हो सकता है।

निश्चित समय से बाहर निकलने की संभावित समस्याएं: दिन के एक निश्चित समय पर बाहर निकलने से लाभदायक स्थिति में जल्दी से बाहर निकलने या प्रतिकूल स्थिति में बेहतर बाहर निकलने के अवसरों को याद किया जा सकता है।

इतिहास परिकल्पनारणनीतिक परिकल्पनाः भविष्य में एफवीजी का व्यवहार अतीत में देखे गए पैटर्न के समान होगा। बाजार की गतिशीलता बदल सकती है और इन पैटर्न की प्रभावशीलता को कम कर सकती है। पैरामीटर को नियमित रूप से फिर से अनुकूलित करना और परिकल्पनाओं को सत्यापित करना बहुत महत्वपूर्ण है।

रणनीति अनुकूलन दिशा

कोड के गहन विश्लेषण के आधार पर, निम्नलिखित कुछ संभावित अनुकूलन दिशाएं हैंः

बाजार संरचना फ़िल्टर:

- एक अधिक उन्नत प्रवृत्ति पहचान प्रणाली, केवल प्रवृत्ति की दिशा में व्यापार करने के लिए FVG

- सरल चलती औसत दिशा फिल्टर या अधिक जटिल बाजार संरचना विश्लेषण जोड़ा जा सकता है।

- इस तरह के फ़िल्टरों से प्रतिकूल ट्रेडों से होने वाले नुकसान को काफी कम किया जा सकता है।

अस्थिरता समायोजन:

- स्थिर जोखिम-लाभ अनुपात के बजाय वर्तमान बाजार की अस्थिरता के आधार पर गतिशील स्टॉप-लॉस और रिटर्न लक्ष्यों को प्राप्त करना।

- उच्च अस्थिरता वाले वातावरण में लक्ष्य को व्यापक बनाना और कम अस्थिरता वाले वातावरण में लक्ष्य को सख्त करना।

- एटीआर (औसत वास्तविक सीमा) या इसी तरह के एक सूचक का उपयोग करके अस्थिरता को मापा जा सकता है।

लेन-देन की पुष्टि:

- एफवीजी के गठन और पुनः मूल्यांकन के लिए पर्याप्त लेनदेन की मात्रा का समर्थन करने के लिए लेनदेन की मात्रा की शर्तें जोड़ें।

- यह कम तरलता वाले वातावरण में झूठे संकेतों को कम कर सकता है।

स्थिति आकार के लिए अनुकूलित:

- ऐतिहासिक जीत, वर्तमान उतार-चढ़ाव और विशिष्ट FVG विशेषताओं के आधार पर गतिशील स्थिति आकार को लागू करना।

- एक अधिक “स्वच्छ” FVG ((तीन-लाइन पैटर्न अधिक स्पष्ट) या एक मजबूत प्रवृत्ति में बनने वाले FVG के लिए, स्थिति का आकार बढ़ाया जा सकता है।

बहु-समय-सीमा विश्लेषण:

- उच्चतम समय सीमा के एफवीजी विश्लेषण को एकीकृत करें, उच्चतम समय सीमा के एफवीजी के साथ संरेखित संकेतों को प्राथमिकता दें।

- यह सिग्नल की गुणवत्ता और समग्र सफलता दर में सुधार कर सकता है।

स्मार्ट ओवरले लेनदेन:

- ओवरले ट्रेडिंग तर्क को संशोधित किया गया है ताकि यह प्रवृत्ति की ताकत और पिछले ट्रेडों की सफलता पर आधारित हो।

- लाभदायक ट्रेडों के बाद ओवरलैप ट्रेडों की संभावना को बढ़ाया जा सकता है, और घाटे वाले ट्रेडों के बाद कम किया जा सकता है।

मशीन लर्निंग:

- मशीन लर्निंग एल्गोरिदम को लागू करने के लिए सबसे सफल होने की संभावना वाले एफवीजी विशेषताओं की पहचान करें।

- इसमें एफवीजी के आकार, इसके गठन की गति, बाजार की स्थिति आदि का विश्लेषण शामिल हो सकता है।

सांख्यिकीय फीडबैक ढांचा:

- विभिन्न बाजार स्थितियों में रणनीति के प्रदर्शन का आकलन करने के लिए एक अधिक व्यापक फीडबैक फ्रेमवर्क विकसित करना।

- मॉन्टे कार्लो सिमुलेशन का उपयोग विभिन्न पैरामीटर संयोजनों और बाजार की स्थितियों के तहत अपेक्षित परिणामों का आकलन करने के लिए किया जाता है।

संक्षेप

डायनामिक फेयर वैल्यू गैप इनडोर ट्रेडिंग रणनीति बाजार में आपूर्ति और मांग के असंतुलित क्षेत्रों की पहचान करने और व्यापार करने के लिए एक प्रणालीगत तरीका प्रदान करती है। तीन-लाइन एफवीजी मॉडल और एक स्पष्ट पुनरावृत्ति प्रवेश नियम का उपयोग करके, रणनीति में सैद्धांतिक रूप से मजबूत और व्यावहारिक व्यवहार्यता है। इसकी मजबूत जोखिम प्रबंधन ढांचा, जिसमें पूर्वनिर्धारित स्टॉप-लॉस, फिक्स्ड रिस्क-रिटर्न अनुपात और दिन-बंद पोजीशन तंत्र शामिल हैं, ट्रेडिंग अनुशासन के लिए एक ठोस आधार प्रदान करता है।

इस रणनीति का मुख्य लाभ इसकी निष्पक्षता और बाजार संरचना पर आधारित दृष्टिकोण है, जो इसे विभिन्न बाजार स्थितियों में प्रासंगिकता बनाए रखने में सक्षम बनाता है। हालांकि, रणनीति की प्रभावशीलता को सिफारिशों के अनुकूलित दिशा के कार्यान्वयन के माध्यम से काफी बढ़ाया जा सकता है, विशेष रूप से बाजार की स्थिति फ़िल्टर, उतार-चढ़ाव के आधार पर समायोजन और लेनदेन की मात्रा की पुष्टि।

यह ध्यान देने योग्य है कि कोई भी ट्रेडिंग रणनीति, चाहे वह कितनी भी अच्छी क्यों न हो, सफलता की गारंटी नहीं देती है। सफल ट्रेडिंग के लिए न केवल एक अच्छी रणनीति की आवश्यकता होती है, बल्कि सख्त निष्पादन अनुशासन, उचित धन प्रबंधन और बाजार की गहरी समझ की भी आवश्यकता होती है। गतिशील उचित मूल्य अंतर रणनीति एक अच्छा प्रारंभिक बिंदु प्रदान करती है, जिसे व्यापारी अपनी जोखिम सहनशीलता और बाजार के दृष्टिकोण के आधार पर आगे अनुकूलित और अनुकूलित कर सकते हैं।

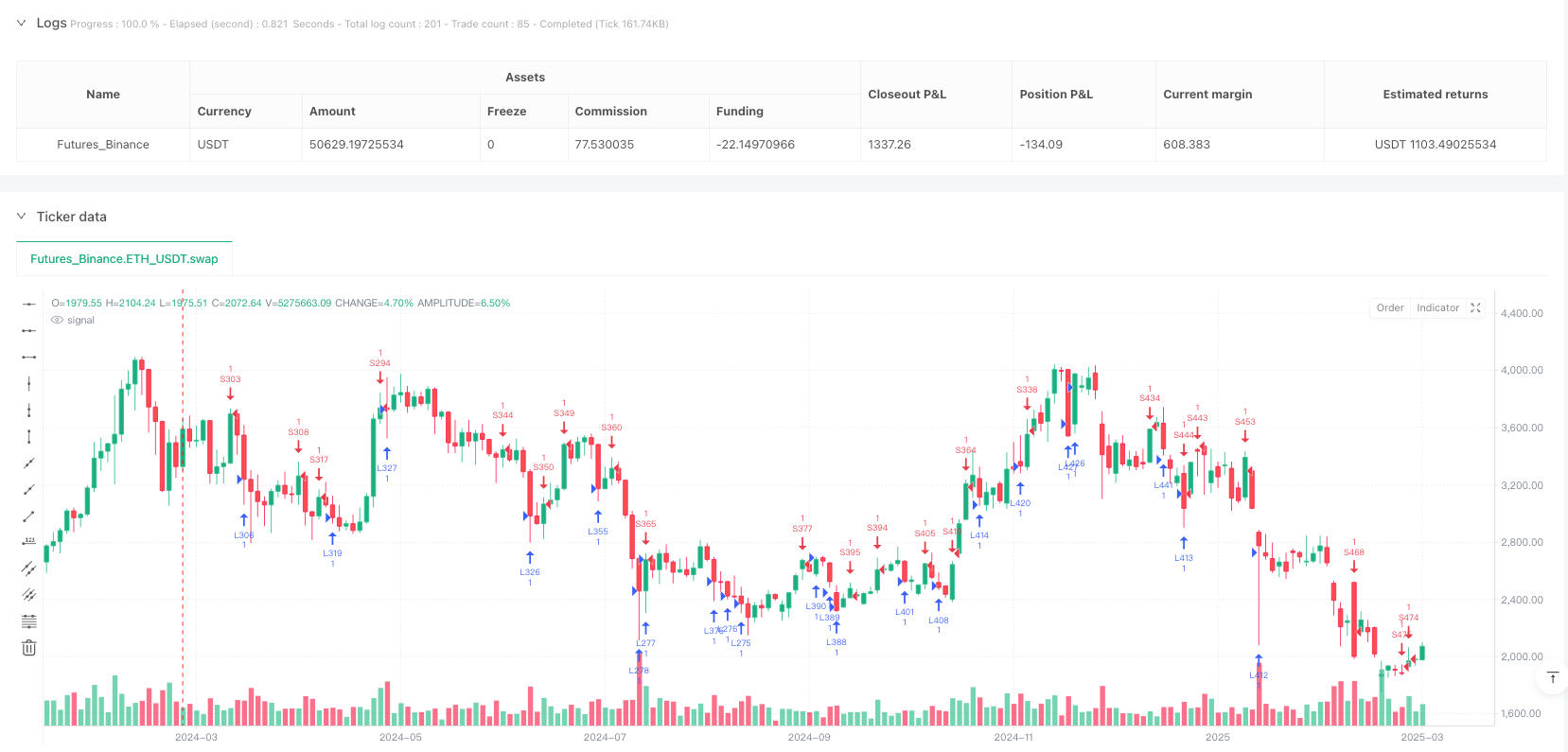

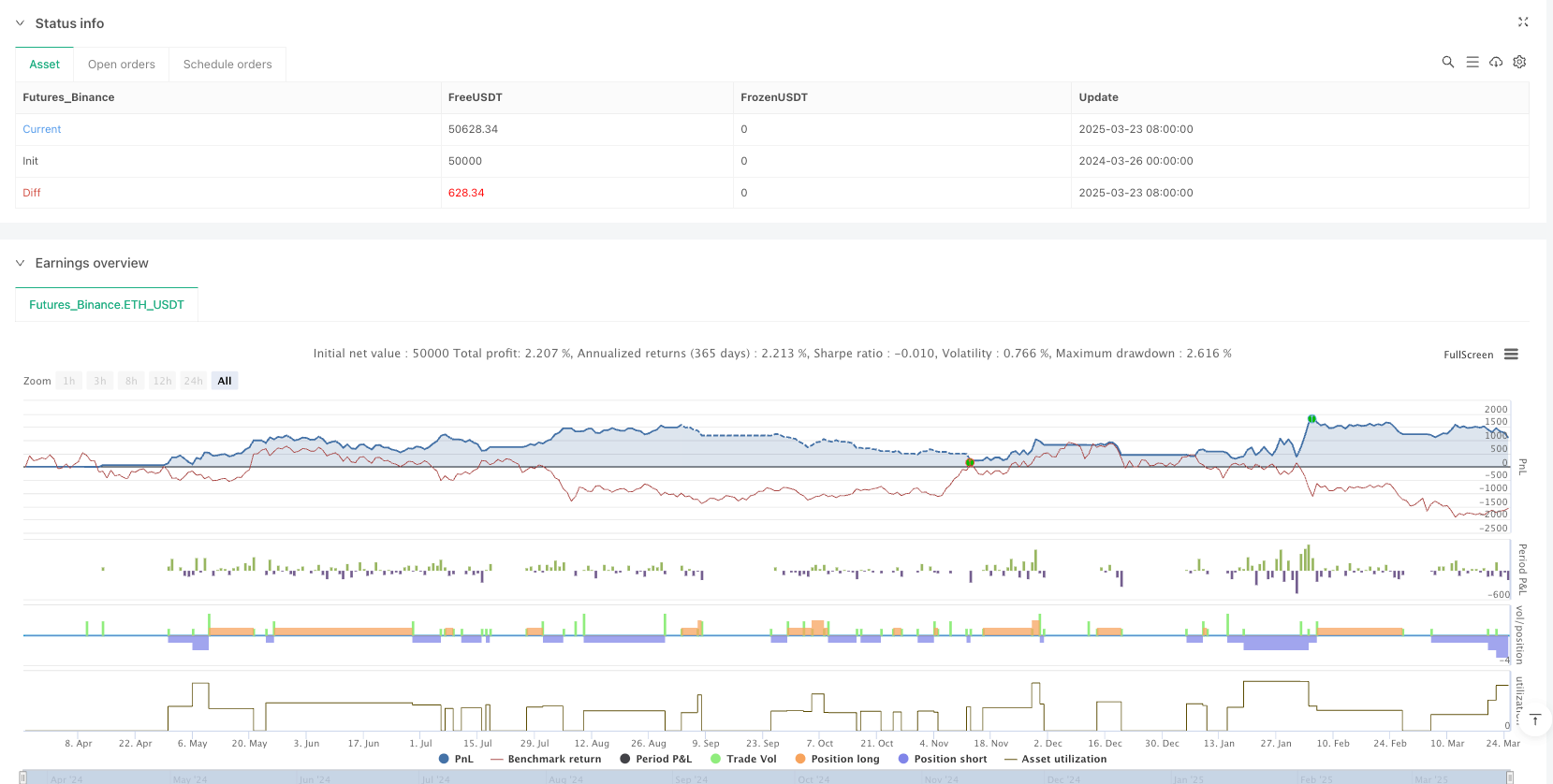

/*backtest

start: 2024-03-26 00:00:00

end: 2025-03-25 00:00:00

period: 2d

basePeriod: 2d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=6

strategy("Intraday FVG", overlay=true, pyramiding=5, max_bars_back=500, default_qty_type=strategy.percent_of_equity, commission_type=strategy.commission.percent)

// 2. FVG Detection (Three-Candle Pattern)

var bullFVGHigh = array.new_float()

var bullFVGLow = array.new_float()

var bullFVGIndex = array.new_int()

var bearFVGHigh = array.new_float()

var bearFVGLow = array.new_float()

var bearFVGIndex = array.new_int()

detectFVG() =>

// Bullish FVG: Current low > prior high AND next high < current low

bullCondition = low > high[2] and close[1] > high[2]

// Bearish FVG: Current high < prior low AND next low > current high

bearCondition = high < low[2] and close[1] < low[2]

if bullCondition

// log.info("bull condition met: {0} {0} {0}", high[2], close[1], low)

array.push(bullFVGHigh, low)

array.push(bullFVGLow, low[2])

array.push(bullFVGIndex, bar_index)

if bearCondition

// log.info("bear condition met: {0} {0} {0}", low[2], close[1], high)

array.push(bearFVGHigh, high[2])

array.push(bearFVGLow, high)

array.push(bearFVGIndex, bar_index)

detectFVG()

// 3. Retest Execution Logic

checkRetests(arrayHigh, arrayLow, barIndex, direction) =>

// log.info("{0} : {1}", bar_index, time)

i = array.size(arrayHigh) - 1

while i >= 0

// log.info("barIndex : {0}" , array.get(barIndex, i))

// log.info("bar_index : {0}" , bar_index)

if array.get(barIndex, i) < bar_index

fvgHigh = array.get(arrayHigh, i)

fvgLow = array.get(arrayLow, i)

// log.info("visting : {0} : {1} : {2} : {3} ", array.get(barIndex, i), bar_index, fvgHigh, fvgLow)

if direction == "long" and low <= fvgHigh

// log.info("entering long")

sl = array.get(arrayLow, i) // Previous candle's low

entry = close

tp = entry + (entry - sl)*2

strategy.entry("L"+str.tostring(array.get(barIndex, i)), strategy.long)

strategy.exit("XL"+str.tostring(array.get(barIndex, i)), "L"+str.tostring(array.get(barIndex, i)), stop=sl, limit=tp)

array.remove(arrayHigh, i)

array.remove(arrayLow, i)

array.remove(barIndex, i)

if direction == "short" and high >= fvgLow

// log.info("entering short")

sl = array.get(arrayHigh, i) // Previous candle's low

entry = close

tp = entry - (sl - entry)*2

strategy.entry("S"+str.tostring(array.get(barIndex, i)), strategy.short)

strategy.exit("XS"+str.tostring(array.get(barIndex, i)), "S"+str.tostring(array.get(barIndex, i)), stop=sl, limit=tp)

array.remove(arrayHigh, i)

array.remove(arrayLow, i)

array.remove(barIndex, i)

i := i - 1

checkRetests(bullFVGHigh, bullFVGLow, bullFVGIndex, "long")

checkRetests(bearFVGHigh, bearFVGLow, bearFVGIndex,"short")

// 5. Daily Exit at 3:15 PM IST

exitTime = hour == 15 and minute >= 15

if exitTime

strategy.close_all()

array.clear(bullFVGHigh)

array.clear(bullFVGLow)

array.clear(bearFVGHigh)

array.clear(bearFVGLow)

array.clear(bullFVGIndex)

array.clear(bearFVGIndex)