बहु-कारक शीर्ष रोटेशन उत्क्रमण रणनीति और जोखिम-वापसी अनुकूलन प्रणाली

Spinning Top Price Action Trend Reversal RRR SL TP

अवलोकन

बहु-कारक टॉप स्पिनिंग रिवर्स रणनीति और रिस्क-रिटर्न ऑप्टिमाइज़ेशन सिस्टम एक मात्रात्मक ट्रेडिंग रणनीति है, जो ट्रेडिंग पैटर्न और मूल्य व्यवहार पर आधारित है। यह रणनीति मुख्य रूप से विशिष्ट टॉप स्पिनिंग ट्रेडिंग पैटर्न की पहचान करती है, जो कि एक ही रंग के ट्रेडों के बाद रंगीन रिवर्स सिग्नल के साथ मिलकर बाजार में संभावित रिवर्स पॉइंट्स पर आधारित है। इस रणनीति में एक स्वचालित स्टॉप-लॉस (एसएल) और ट्रेड-प्रॉफिट (टीपी) तंत्र है, जो जोखिम प्रबंधन और रिटर्न ऑप्टिमाइज़ेशन को प्रभावी रूप से संतुलित करने के लिए 1:1.5 का जोखिम-लाभ अनुपात का उपयोग करता है। यह रणनीति उन व्यापारियों के लिए उपयुक्त है जो एक स्पष्ट प्रवेश बिंदु, निश्चित जोखिम नियंत्रण और स्पष्ट लाभ लक्ष्य की तलाश में हैं।

रणनीति सिद्धांत

इस रणनीति के मुख्य सिद्धांतों में एक व्यापक ट्रेडिंग प्रणाली के रूप में कई तकनीकी विश्लेषण तत्वों का संयोजन शामिल हैः

रंग निरंतरता और रिवर्स पहचानरणनीतिः पहले तीन एक ही रंग के लगातार उतार-चढ़ावों का पता लगाएं (तीन लगातार उतार-चढ़ाव या गिरावट) और फिर चौथे उतार-चढ़ाव की तलाश करें, जिसमें रंग उलट हो। यह पैटर्न आमतौर पर संकेत देता है कि बाजार की भावना बदल सकती है।

शीर्ष पर घूर्णन आकृति पहचान: रणनीति आगे “शीर्ष-घुमावदार” विशेषताओं के साथ पतन को छानती है, जिसमें निम्नलिखित विशेषताएं होती हैंः

- छोटी इकाई ((मंच की इकाई का हिस्सा पूरी छत की ऊंचाई का 30% से कम है)

- ऊपर-नीचे छाया रेखा संतुलन (ऊपर-नीचे छाया रेखा का अंतर पूरे स्टैंड की ऊंचाई का 20% से अधिक नहीं है)

संश्लेषित संकेत ट्रिगरट्रेडिंग सिग्नल केवल तभी ट्रिगर किया जाता है जब रंग उलटा और शीर्ष घुमावदार रूप एक साथ दिखाई देते हैं।

स्वचालित जोखिम प्रबंधन:

- मल्टीहेड सिग्नलः प्रवेश मूल्य समापन मूल्य है, स्टॉप लॉस निम्न से 4 अंक नीचे सेट है, रिटर्न का लक्ष्य जोखिम का 1.5 गुना है

- खोखले सिग्नलः प्रवेश मूल्य समापन मूल्य है, स्टॉप लॉस उच्च से 4 अंक ऊपर सेट किया गया है, रिटर्न का लक्ष्य जोखिम का 1.5 गुना है

रणनीति पूरी तरह से स्वचालित व्यापार निर्णय लेने की प्रक्रिया को लागू करती है, जो बाजार की स्थिति के विश्लेषण और पैटर्न की पहचान से लेकर स्थिति प्रबंधन और बाहर निकलने की रणनीति तक एक पूर्ण व्यापारिक प्रणाली का एक पूरा चक्र बनाती है।

रणनीतिक लाभ

गहन विश्लेषण से पता चलता है कि इस रणनीति के निम्नलिखित प्रमुख फायदे हैंः

बहु-कारक सत्यापन तंत्र: लगातार एक रंग के उतार-चढ़ाव, रंग उलट और विशिष्ट रूपों की कई पुष्टि के संयोजन से, झूठे संकेतों को प्रभावी ढंग से कम किया जाता है, जिससे लेनदेन की गुणवत्ता में सुधार होता है।

सटीक आकृति परिभाषा: सख्त गणितीय परिभाषाओं के माध्यम से (जैसे कि वस्तु के आकार का अनुपात, छाया रेखा संतुलन, आदि), व्यक्तिपरक आकृति पहचान को वस्तुनिष्ठ मात्रात्मक मानकों में परिवर्तित करना।

स्वचालित जोखिम प्रबंधनअंतर्निहित स्टॉप-लॉस और प्रॉफिट मैकेनिज्म यह सुनिश्चित करता है कि प्रत्येक ट्रेड में पूर्वनिर्धारित जोखिम सीमाएं और स्पष्ट लाभ लक्ष्य हों, जिससे ट्रेडरों को किसी भी तरह के व्यक्तिगत निर्णय की आवश्यकता न हो।

अनुकूलित जोखिम-लाभ अनुपात1: 1: 5 का रिस्क-रिटर्न अनुपात, जिसका अर्थ है कि रणनीति सैद्धांतिक रूप से लाभदायक है, भले ही जीत की दर 40% हो, एक सांख्यिकीय लाभ प्रदान करता है।

दृश्य व्यापार संकेतरणनीतियाँ स्पष्ट दृश्य चिह्न उत्पन्न करती हैं, जिसमें प्रवेश मूल्य, रोक और लाभ स्तर के टैग और ग्राफिक फ़्रेम शामिल होते हैं, जिससे व्यापारी प्रत्येक व्यापार का आकलन कर सकते हैं।

धन प्रबंधन एकीकरण: रणनीति खाता अधिकार और हित का प्रतिशत ((10%) का उपयोग करता है जो स्थिति आकार की गणना करता है और स्वचालित रूप से खाते के विकास के साथ व्यापार आकार को समायोजित करता है।

रणनीतिक जोखिम

हालांकि, इस रणनीति के तर्कसंगत डिजाइन के बावजूद, निम्नलिखित संभावित जोखिम हैं:

फ़र्ज़ी घुसपैठ का खतरा: बाजार में रंग उलट और शीर्ष पर घूर्णन के बाद मूल प्रवृत्ति को जारी रखने की संभावना है, जिसके कारण स्टॉप लॉस ट्रिगर किया जाता है। समाधान अतिरिक्त फ़िल्टरिंग शर्तों को जोड़ने पर विचार करना है, जैसे कि प्रवृत्ति संकेतक या लेनदेन की पुष्टि।

फिक्स्ड स्टॉप लॉस जोखिमरणनीतिः एक निश्चित अंक ((4 अंक) का उपयोग करके स्टॉपलॉस सेट करें, जो सभी बाजारों और समय अवधि के लिए उपयुक्त नहीं हो सकता है। एक सुधार एटीआर ((वास्तविक उतार-चढ़ाव की चौड़ाई) जैसे गतिशील संकेतकों का उपयोग करके स्टॉपलॉस दूरी को समायोजित करना है।

ओवरट्रेडिंग का खतरा: अस्थिर बाजारों में, अधिक बार संदिग्ध संकेतों का सामना करना पड़ सकता है, जिससे ट्रेडिंग लागत बढ़ जाती है। ट्रेडिंग आवृत्ति प्रतिबंध या प्रवृत्ति फ़िल्टर को जोड़ने की सिफारिश की जाती है।

बाजार में खाई का जोखिम: एक बड़ी कमी के मामले में, कीमतें सीधे स्टॉप-लॉस मूल्य को पार कर सकती हैं, जिससे वास्तविक नुकसान उम्मीद से अधिक हो सकता है। विकल्पों या अन्य डेरिवेटिव का उपयोग करने पर विचार किया जा सकता है।

पैरामीटर संवेदनशीलता: रणनीति विशिष्ट मापदंडों पर निर्भर करती है (जैसे 30% इकाई अनुपात, 20% छायांकन संतुलन), जिन्हें विभिन्न बाजारों में समायोजित करने की आवश्यकता हो सकती है। प्रतिक्रिया अनुकूलन और संवेदनशीलता विश्लेषण की सिफारिश की जाती है।

रणनीति अनुकूलन दिशा

रणनीति तर्क के गहन विश्लेषण के आधार पर, निम्नलिखित संभावित अनुकूलन दिशाएं हैंः

गतिशील रोकथाम तंत्रएटीआर-आधारित गतिशील स्टॉप के लिए एक निश्चित बिंदु स्टॉप को बदलना, बाजार की अस्थिरता में बदलाव के लिए बेहतर अनुकूलन। इस प्रकार, कम अस्थिरता के दौरान स्टॉप को कसना और उच्च अस्थिरता के दौरान स्टॉप को ढीला करना, बाजार की विशेषताओं के अनुरूप है।

बाजार परिवेश फ़िल्टर: बाजार की स्थिति की पहचान करने के लिए एक तंत्र जोड़ें, जैसे कि प्रवृत्ति की ताकत का सूचक या अस्थिरता फ़िल्टर, केवल रणनीति के लिए उपयुक्त बाजार की स्थिति में व्यापार करें। उदाहरण के लिए, मजबूत प्रवृत्ति वाले बाजार में विपरीत व्यापार से बचें, या उच्च अस्थिरता वाले वातावरण में पैरामीटर को समायोजित करें।

समय फ़िल्टर: समय फ़िल्टरिंग को बढ़ाएं, महत्वपूर्ण आर्थिक आंकड़ों की रिलीज़ या बाजार के खुलने / बंद होने जैसे उतार-चढ़ाव वाले समय से बचें, और शोर संकेतों को कम करें।

अनुकूलन पैरामीटर: प्राप्त करने के लिए पैरामीटर के अनुकूलन समायोजन, हाल के बाजार व्यवहार की गतिशीलता के आधार पर आकृति पहचान को समायोजित करने के लिए मानदंड, जैसे कि हाल ही में एन के पतन के लिए औसत इकाई अनुपात के आधार पर “छोटी इकाई” की परिभाषा को समायोजित करना।

बहु समय चक्र की पुष्टि करें: बहु-समय चक्र विश्लेषण जोड़ना, ट्रेडों की दिशा को सुनिश्चित करना जो बड़े समय चक्र के रुझानों के अनुरूप हो, जीत की दर में सुधार करना।

रिस्क रिटर्न गतिशीलता में बदलाव: बाजार की स्थिति और ऐतिहासिक प्रदर्शन की गतिशीलता के आधार पर रिस्क-रिटर्न अनुपात को समायोजित करें, अनुकूल परिस्थितियों में उच्च रिटर्न की तलाश करें, प्रतिकूल परिस्थितियों में विनम्र व्यापार करें।

मशीन लर्निंग अनुकूलन: रणनीति के प्रदर्शन और अनुकूलनशीलता को और बेहतर बनाने के लिए मशीन लर्निंग तकनीक का उपयोग करके सर्वोत्तम पैरामीटर संयोजन और बाजार की स्थिति की पहचान करें।

संक्षेप

बहु-कारक टॉप रोटेशन रिवर्स रणनीति और रिस्क-रिटर्न ऑप्टिमाइज़ेशन सिस्टम एक पूर्ण ट्रेडिंग सिस्टम है जो तकनीकी विश्लेषण और मात्रात्मक तरीकों को जोड़ती है। यह व्यापारियों को एक व्यवस्थित ट्रेडिंग फ्रेमवर्क प्रदान करता है, जो विशिष्ट मंदी के रूपों और मूल्य व्यवहार के पैटर्न की पहचान करके सख्त जोखिम प्रबंधन नियमों के साथ मिलकर होता है।

इस रणनीति का मुख्य लाभ बहु-कारक पुष्टिकरण तंत्र, सटीक आकृति परिभाषा और स्वचालित जोखिम प्रबंधन है, जो कि व्यक्तिपरक निर्णयों को कम करने और लेनदेन की एकरूपता को बढ़ाने के लिए प्रभावी है। इसके अलावा, अंतर्निहित 1:1.5 जोखिम-लाभ अनुपात रणनीति को दीर्घकालिक लाभप्रदता के सांख्यिकीय लाभ प्रदान करता है।

हालांकि, इस रणनीति को लागू करते समय, व्यापारियों को संभावित झूठे ब्रेकआउट जोखिम, स्थिर स्टॉप की सीमाओं और बाजार की स्थिति के प्रभावों के बारे में पता होना चाहिए। रणनीति की स्थिरता और अनुकूलनशीलता को और बढ़ाया जा सकता है, जैसे कि गतिशील स्टॉप, बाजार की स्थिति फ़िल्टर और पैरामीटर अनुकूलन जैसे अनुशंसित अनुकूलन उपायों को लागू करना।

अंततः, यह रणनीति न केवल स्पष्ट व्यापारिक नियम प्रदान करती है, बल्कि यह भी दिखाती है कि कैसे व्यक्तिपरक तकनीकी विश्लेषण को एक उद्देश्यपूर्ण मात्रात्मक प्रणाली में परिवर्तित किया जा सकता है, जो कि मात्रात्मक व्यापार क्षेत्र के लिए एक संदर्भ योग्य पद्धतिगत ढांचा प्रदान करता है।

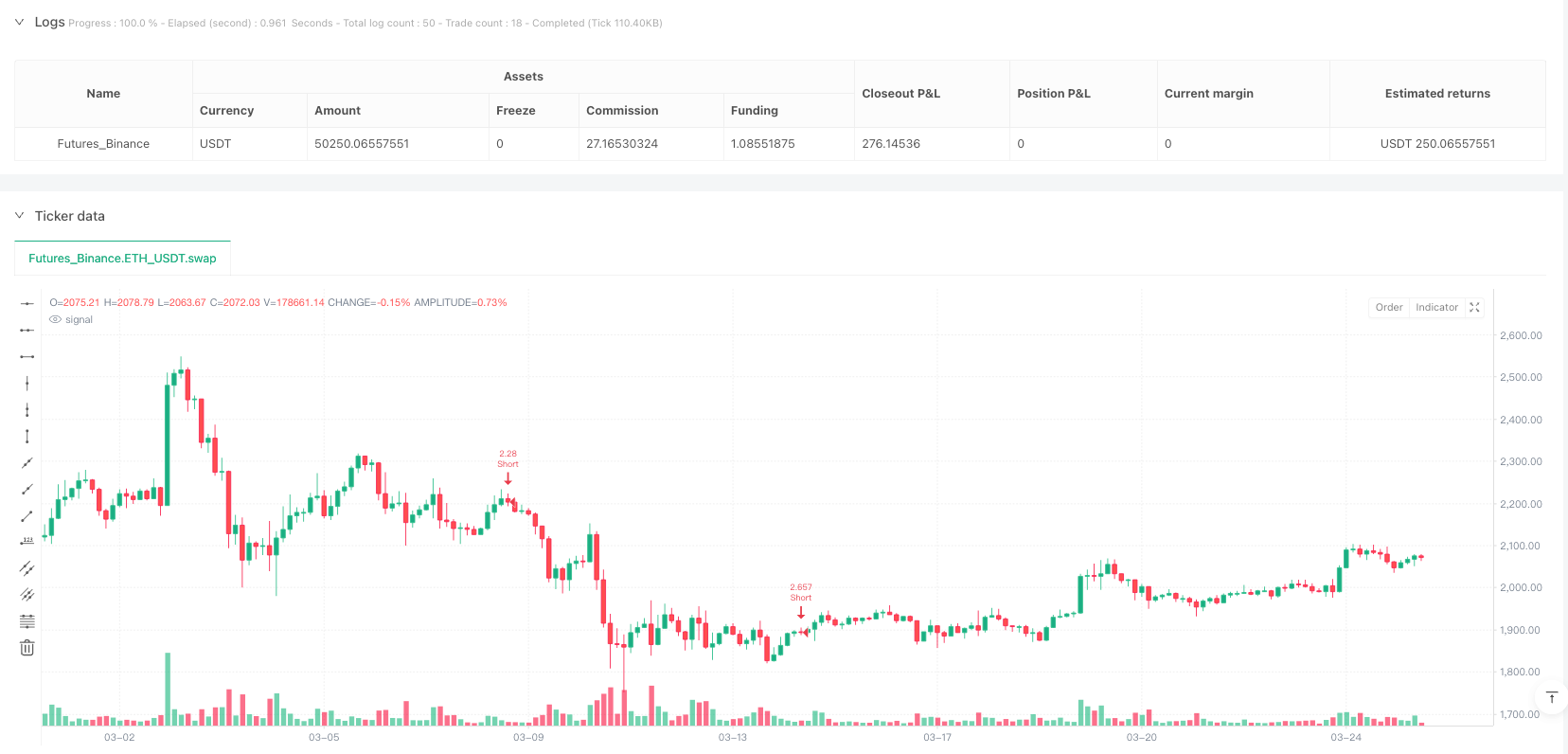

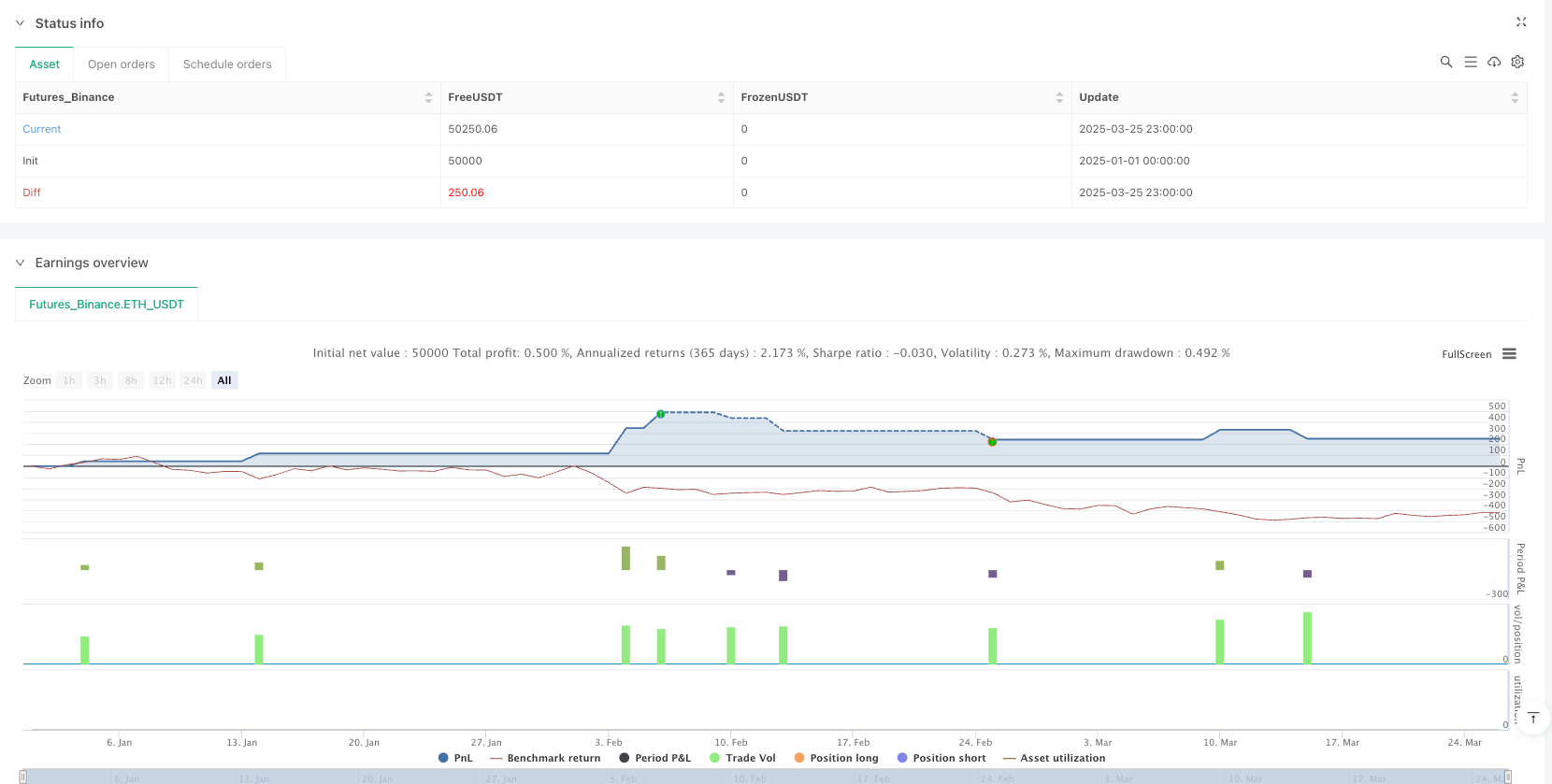

/*backtest

start: 2025-01-01 00:00:00

end: 2025-03-26 00:00:00

period: 3h

basePeriod: 3h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Strategy Spinning Top with SL & TP", overlay=true, initial_capital=10000, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// Check candlestick color

isGreen = close > open

isRed = close < open

// Check if the previous 3 candles are the same color

threePrevGreen = isGreen[1] and isGreen[2] and isGreen[3]

threePrevRed = isRed[1] and isRed[2] and isRed[3]

// Check if the current candle is the opposite color of the previous 3 candles

colorChangeBullish = threePrevRed and isGreen

colorChangeBearish = threePrevGreen and isRed

// Spinning Top conditions

bodySize = math.abs(close - open)

upperWick = high - math.max(close, open)

lowerWick = math.min(close, open) - low

// Spinning Top conditions

isSmallBody = bodySize < ((high - low) * 0.3)

isWicksBalanced = math.abs(upperWick - lowerWick) <= (high - low) * 0.2

isSpinningTop = isSmallBody and isWicksBalanced

// Combine all conditions

finalCondition = (colorChangeBullish or colorChangeBearish) and isSpinningTop

// Entry, SL, TP

if finalCondition

if colorChangeBullish

entryPrice = close

slPrice = low - 4

tpPrice = entryPrice + (entryPrice - slPrice) * 1.5

strategy.entry("Long", strategy.long)

strategy.exit("Exit Long", "Long", stop=slPrice, limit=tpPrice)

label.new(bar_index + 1, high, "Long Entry\nEntry: " + str.tostring(entryPrice) + "\nSL: " + str.tostring(slPrice) + "\nTP: " + str.tostring(tpPrice), color=color.green)

else if colorChangeBearish

entryPrice = close

slPrice = high + 4

tpPrice = entryPrice - (slPrice - entryPrice) * 1.5

strategy.entry("Short", strategy.short)

strategy.exit("Exit Short", "Short", stop=slPrice, limit=tpPrice)

label.new(bar_index + 1, high, "Short Entry\nEntry: " + str.tostring(entryPrice) + "\nSL: " + str.tostring(slPrice) + "\nTP: " + str.tostring(tpPrice), color=color.red)