डायनेमिक क्लाउड ब्रेकथ्रू क्वांटिटेटिव ट्रेडिंग रणनीति

अवलोकन

डायनामिक क्लाउड ब्रेकिंग क्वांटिफाइड ट्रेडिंग स्ट्रैटेजी एक क्वांटिफाइड ट्रेडिंग सिस्टम है जो मार्केट टेक्निकल एनालिसिस पर आधारित है, जो मुख्य रूप से क्लाउड ब्रेकिंग सिग्नल पर विशेष रूप से ध्यान केंद्रित करने के लिए जापानी मैपिंग टेक्नोलॉजी में “प्रथम नजर संतुलन” (इचिमोकू) सूचक प्रणाली पर निर्भर करता है। यह रणनीति संभावित मजबूत ब्रेकिंग रुझानों की पहचान करने के लिए क्लाउड पर सीमाओं के साथ मूल्य के संबंध की निगरानी करती है, जबकि एक पूर्ण ट्रेंड ट्रैकिंग ट्रेडिंग सिस्टम के लिए एक साथ चलती औसत क्रॉस-ट्रेडिंग कन्फर्मेशन सिग्नल का संयोजन करती है। रणनीति को बाजार में लगातार टूटने वाले व्यवहार को पकड़ने के लिए डिज़ाइन किया गया है, विशेष रूप से स्पष्ट रूप से अस्थिर बाजार वातावरण के लिए उपयुक्त है।

रणनीति सिद्धांत

इस रणनीति का मूल सिद्धांत एक समता सूचक की एक बादल संरचना और सरल चलती औसत के क्रॉस लॉजिक पर आधारित है। इसे लागू करने की प्रक्रिया इस प्रकार हैः

एक दृष्टि संतुलन सूचक गणना:

- परिवर्तनीय रेखा ((Tenkan-Sen): पिछले 9 चक्रों में उच्चतम और निम्नतम कीमतों का औसत

- बेंचमार्क ((Kijun-Sen): पिछले 26 चक्रों में उच्चतम और निम्नतम कीमतों का औसत

- अग्रिम बैंड A ((Senkou Span A): परिवर्तनीय रेखा और आधार रेखा का औसत

- अग्रिम बैंड B ((Senkou Span B): पिछले 52 चक्रों में उच्चतम और निम्नतम कीमतों का औसत

- क्लाउड टॉपः पूर्ववर्ती बैंड ए और पूर्ववर्ती बैंड बी में बड़ा मूल्य

- क्लाउड बॉटमः पूर्ववर्ती बैंड ए और पूर्ववर्ती बैंड बी में छोटे मान

सिग्नल जनरेशन तर्क:

- क्लोजओवर सिग्नलः क्लोजओवर की कीमत ने क्लाउड टॉप के ऊपर की सीमा को पार कर लिया

- खाली सिर सिग्नलः 14 चक्र सरल चलती औसत के नीचे 28 चक्र सरल चलती औसत ((SMA ((14) crossunder SMA ((28))

- क्लोज-आउट सिग्नलः क्लोज-आउट मूल्य ने क्लाउड बॉटम के नीचे की सीमा को पार कर लिया

रणनीति वास्तव में दो अलग-अलग सिग्नल सिस्टम को जोड़ती है: एक समतुल्य बादल के माध्यम से कई प्रवेश और शांतिपूर्ण स्थिति के लिए, और एक सरल चलती औसत क्रॉसिंग के लिए। इस संयोजन को पूरी तरह से समर्थन और प्रतिरोध के रूप में बादलों का लाभ उठाने के लिए डिज़ाइन किया गया है, जबकि एक चलती औसत क्रॉसिंग के माध्यम से अतिरिक्त प्रवृत्ति की पुष्टि प्रदान की जाती है।

रणनीतिक लाभ

प्रवृत्ति की पुष्टि के बहु आयाम: दो अलग-अलग सूचक प्रणालियों को पार करके प्रवृत्ति की पुष्टि करने के लिए क्लाउड ब्रेकडाउन और चलती औसत, झूठे ब्रेकडाउन के जोखिम को कम करना।

गतिशील समर्थन प्रतिरोध पहचानपहली नज़र में, संतुलित बादल संरचना गतिशील समर्थन और प्रतिरोध क्षेत्र प्रदान करती है, जो कि समर्थन और प्रतिरोध के स्थिर मूल्यों की तुलना में बाजार में बदलाव के लिए अधिक अनुकूल है।

रुझान की ताकत का आकलनक्लाउड की मोटाई और क्लाउड के माध्यम से मूल्य के टूटने की निर्णायकता अप्रत्यक्ष रूप से प्रवृत्ति की ताकत को दर्शाती है, जिससे व्यापारियों को संभावित प्रवृत्ति की निरंतरता का आकलन करने में मदद मिलती है।

दृश्य अंतर्ज्ञान: रणनीति के संकेत चार्ट पर सहज हैं, बादल के आकार में परिवर्तन और मूल्य के ब्रेकआउट स्पष्ट रूप से दिखाई देते हैं, जिससे व्यापारियों को समझने और संचालित करने में मदद मिलती है।

अत्यधिक अनुकूलनीय: पैरामीटर को समायोजित करके (जैसे कि तेनकान-सेन, किजुन-सेन और सेंको स्पैन बी की अवधि), रणनीति विभिन्न बाजार स्थितियों और समय सीमाओं के अनुकूल हो सकती है।

रणनीतिक जोखिम

बादल क्षेत्र में उतार-चढ़ाव का जोखिमजब कीमतें बादल क्षेत्र के भीतर उतार-चढ़ाव करती हैं, तो अक्सर क्रॉस सिग्नल उत्पन्न हो सकते हैं, जिससे अत्यधिक व्यापार और अनावश्यक व्यापारिक लागत होती है।

सिग्नल विलंबताचूंकि प्रथम-संतुलन सूचकांक में लंबी अवधि की गणना शामिल है (जैसे 52 चक्रों के सेंको स्पैन बी), संकेतों में कुछ देरी हो सकती है और तेजी से उलट बाजार में सबसे अच्छा प्रवेश बिंदु से चूक सकता है।

पैरामीटर संवेदनशीलता: रणनीति पैरामीटर सेटिंग के प्रति संवेदनशील है, विभिन्न पैरामीटर संयोजनों से व्यापार के परिणामों में काफी भिन्नता हो सकती है, जिसे विशिष्ट व्यापार प्रकार और बाजार की स्थिति के लिए अनुकूलित करने की आवश्यकता होती है।

एकल समय सीमा की सीमाएं: कोड में बहु-समय सीमा विश्लेषण को ध्यान में नहीं रखा गया है, जिससे बड़े रुझानों के संदर्भ में मुख्य रुझानों के विपरीत गलत संकेत उत्पन्न हो सकते हैं।

सिग्नल टकराव को संभालने में विफलता: जब क्लाउड ब्रेकआउट सिग्नल और चलती औसत क्रॉस सिग्नल के बीच संघर्ष होता है, तो कोड में स्पष्ट प्रसंस्करण तंत्र प्रदान नहीं किया जाता है, जिससे रणनीति व्यवहार में असंगति हो सकती है।

समाधान:

- अतिरिक्त फ़िल्टरिंग शर्तें जोड़ें, जैसे कि लेनदेन की पुष्टि, प्रवृत्ति की ताकत का सूचक या अस्थिरता दर फ़िल्टर

- मल्टी-टाइम-फ्रेम एनालिटिक्स की शुरूआत, ट्रेडिंग दिशा को उच्च समय-फ्रेम की प्रवृत्ति के अनुरूप सुनिश्चित करना

- सिग्नल टकराव के लिए प्राथमिकता प्रसंस्करण तंत्र को डिजाइन करना, यह स्पष्ट करना कि सिग्नल टकराव के दौरान किस सिग्नल का पालन किया जाना चाहिए

- गतिशील पैरामीटर अनुकूलन लागू करें, बाजार की स्थिति के अनुसार पैरामीटर को अनुकूलित करें

रणनीति अनुकूलन दिशा

सिग्नल पुष्टिकरण तंत्र मजबूत:

- लेन-देन की पुष्टि में वृद्धि, लेन-देन में वृद्धि के साथ ब्रेक सिग्नल की आवश्यकता

- आरएसआई या एमएसीडी जैसे गतिशीलता संकेतकों को सहायक पुष्टि के रूप में जोड़ना

- कम अस्थिरता वाले वातावरण में संकेत ट्रिगर थ्रेशोल्ड को बढ़ाने के लिए अस्थिरता थ्रेशोल्ड का परिचय

जोखिम प्रबंधन तंत्र में सुधार:

- एटीआर-आधारित गतिशील स्टॉप लॉस सेटिंग्स को लागू करना

- कुछ मुनाफे को लॉक करने के लिए

- सिग्नल की ताकत और बाजार में उतार-चढ़ाव के आधार पर स्थिति आकार को समायोजित करने के लिए धन प्रबंधन मॉड्यूल का डिजाइन

समय सीमा समन्वय:

- बहु-समय-सीमा विश्लेषण की शुरूआत करना ताकि ट्रेडों की दिशा उच्च-स्तरीय रुझानों के अनुरूप हो सके

- समय फ़िल्टर विकसित करना, बाजार के खुलने और बंद होने से पहले के उतार-चढ़ाव के दौरान व्यापार से बचना

सिग्नल गुणवत्ता मूल्यांकन:

- सिग्नल गुणवत्ता स्कोरिंग सिस्टम विकसित करना, जिसमें पारदर्शिता, बादल की मोटाई, मूल्य और बादल की दूरी जैसे कारकों को एकीकृत किया गया हो

- सिग्नल गुणवत्ता स्कोर के आधार पर गतिशील समायोजन स्थिति आकार

पैरामीटर अनुकूलन अनुकूलन:

- बाजार में उतार-चढ़ाव के आधार पर गतिशील पैरामीटर समायोजन

- मशीन लर्निंग मॉड्यूल विकसित करना, ऐतिहासिक बाजार डेटा के आधार पर पैरामीटर को अनुकूलित करना

इन अनुकूलन दिशाओं का उद्देश्य रणनीतियों की स्थिरता, अनुकूलनशीलता और जोखिम-समायोजित रिटर्न को बढ़ाना है। विशेष रूप से, बहु-स्तरीय सिग्नल पुष्टिकरण तंत्र और गतिशील जोखिम प्रबंधन की शुरूआत के माध्यम से, विभिन्न बाजार स्थितियों में रणनीतियों के प्रदर्शन को काफी बढ़ाया जा सकता है।

संक्षेप

डायनामिक क्लाउड ब्रेकआउट क्वांटिफाइड ट्रेडिंग रणनीति एक प्रवृत्ति ट्रैकिंग प्रणाली है जो एक संतुलित क्लाउड ब्रेकआउट और मूविंग एवरेज के क्रॉसिंग पर आधारित है। इसका मुख्य लाभ दो अलग-अलग तकनीकी संकेतक प्रणालियों के संयोजन में है, जो एक बहुआयामी प्रवृत्ति सत्यापन तंत्र प्रदान करता है। रणनीति मूल्य और क्लाउड के बीच संबंधों और मूविंग एवरेज के क्रॉसिंग की निगरानी करके संभावित ट्रेंडिंग अवसरों की पहचान करती है।

हालांकि इस रणनीति में संकेत की सहजता और अनुकूलनशीलता जैसे फायदे हैं, लेकिन संकेत विलंबता और पैरामीटर संवेदनशीलता जैसी चुनौतियों का भी सामना करना पड़ता है। संकेत पुष्टि तंत्र को मजबूत करने, जोखिम प्रबंधन प्रणाली को बेहतर बनाने, बहु-समय फ्रेम विश्लेषण की शुरुआत करने और पैरामीटर अनुकूलन अनुकूलन को लागू करने से रणनीति की समग्र प्रदर्शन में उल्लेखनीय सुधार किया जा सकता है।

व्यापारियों के लिए, यह रणनीति मध्यम और दीर्घकालिक रुझानों के साथ बाजार की स्थितियों के लिए सबसे उपयुक्त है और इसे एक पूर्ण व्यापार प्रणाली के हिस्से के रूप में माना जाना चाहिए, न कि एक एकल सूचक के रूप में स्वतंत्र रूप से उपयोग किया जाना चाहिए। उचित धन प्रबंधन और जोखिम नियंत्रण के साथ, गतिशील क्लाउड ब्रेकिंग रणनीतियों में एक मजबूत सेट के रूप में क्षमता है।

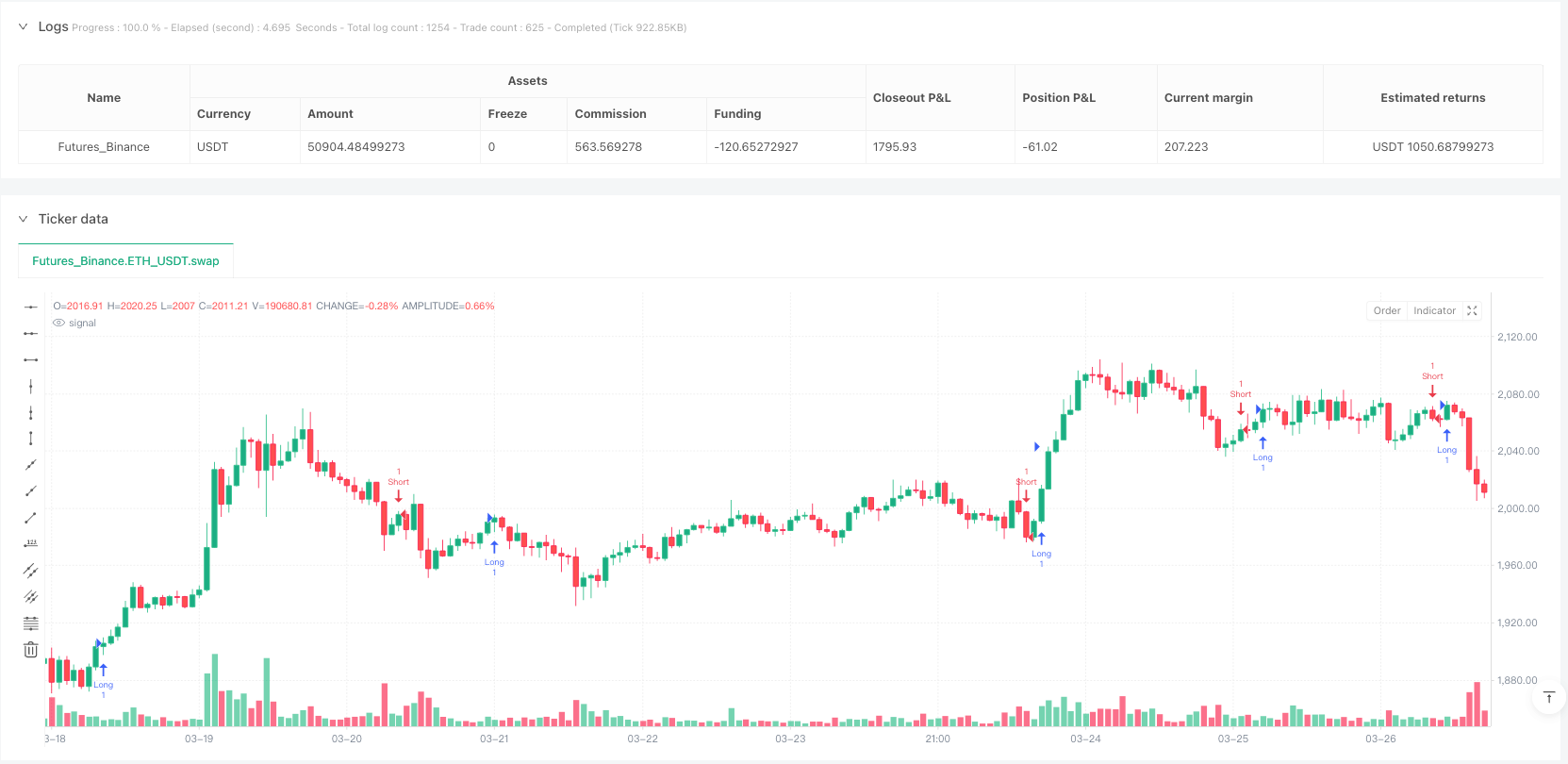

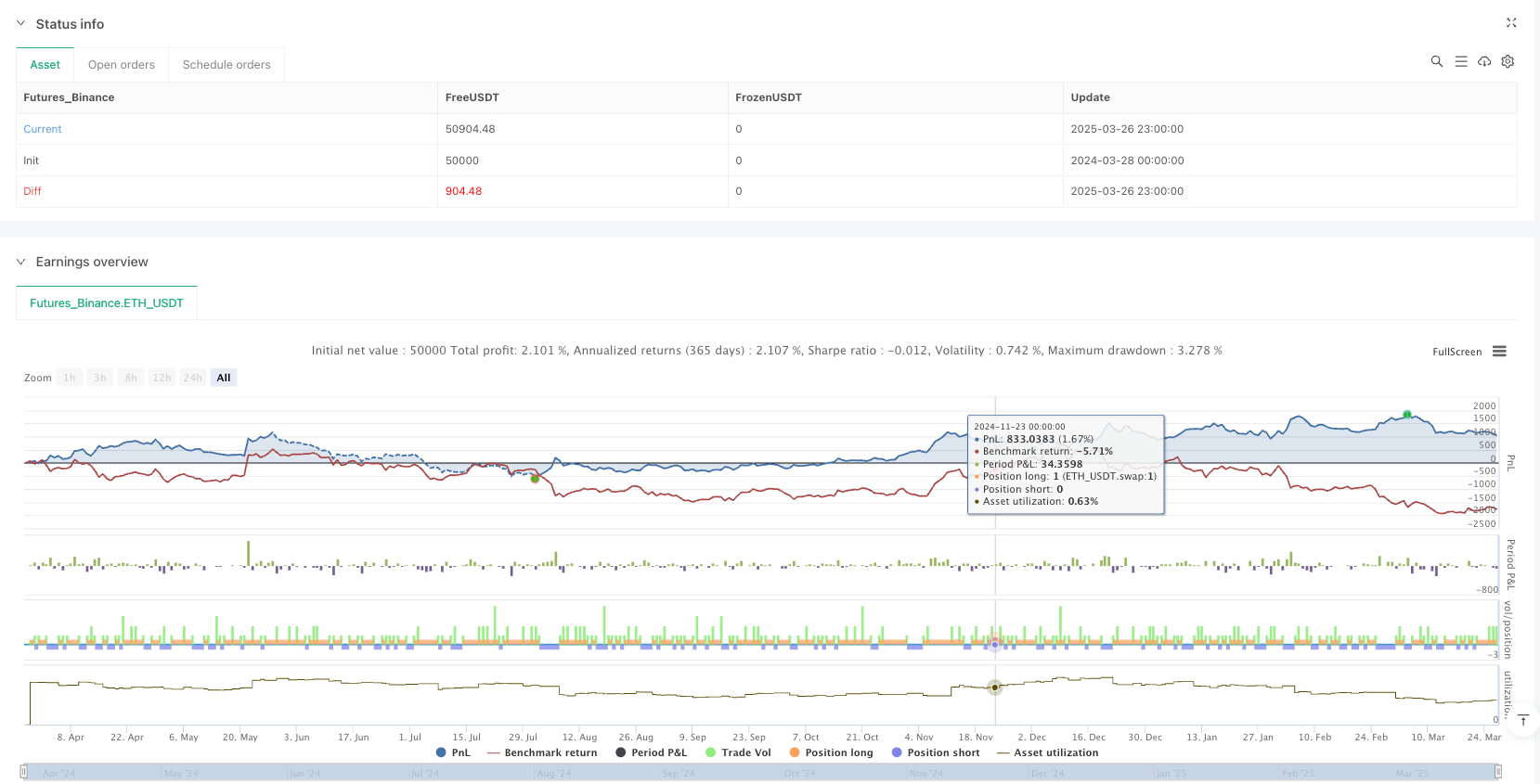

/*backtest

start: 2024-03-28 00:00:00

end: 2025-03-27 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © SwissyTrader

//@version=6

strategy("KumoBreakLong", overlay=true, fill_orders_on_standard_ohlc=true)

//=== Parameters ===//

lenTenkan = input.int(9, title="Tenkan-Sen (Conversion Line) Length")

lenKijun = input.int(26, title="Kijun-Sen (Base Line) Length")

lenSenkou = input.int(52, title="Senkou Span B Length")

//=== Ichimoku Calculation ===//

// Tenkan-Sen (Conversion Line)

tenkan = (ta.highest(high, lenTenkan) + ta.lowest(low, lenTenkan)) / 2

// Kijun-Sen (Base Line)

kijun = (ta.highest(high, lenKijun) + ta.lowest(low, lenKijun)) / 2

// Senkou Span A (Leading Span A)

senkouA = (tenkan + kijun) / 2

// Senkou Span B (Leading Span B)

senkouB = (ta.highest(high, lenSenkou) + ta.lowest(low, lenSenkou)) / 2

// Current "Kumo" Boundaries

cloudTop = math.max(senkouA, senkouB) // Upper cloud boundary

cloudBottom = math.min(senkouA, senkouB) // Lower cloud boundary

//=== Signals ===//

// Long condition: Price crosses above the Kumo cloud

longCondition = ta.crossover(close, cloudTop)

// Exit condition: Price crosses below the lower cloud boundary

exitCondition = ta.crossunder(close, cloudBottom)

//=== Position Triggers ===//

//longCondition = ta.crossover(ta.sma(close, 14), ta.sma(close, 28))

if (longCondition)

strategy.entry("Long", strategy.long)

shortCondition = ta.crossunder(ta.sma(close, 14), ta.sma(close, 28))

if (shortCondition)

strategy.entry("Short", strategy.short)