अवलोकन

बहु-पुष्टि गतिशील स्टॉप-लॉस ट्रेडिंग रणनीति एक व्यापक मात्रात्मक ट्रेडिंग प्रणाली है, जो कई तकनीकी संकेतकों और बाजार संरचना विश्लेषण के माध्यम से उच्च-संभाव्यता व्यापार के अवसरों की पहचान करती है। यह रणनीति एक व्यापक ट्रेडिंग निर्णय ढांचे को बनाने के लिए ट्रेंड फ़िल्टरिंग (50-चक्र ईएमए), फ्यूज पैटर्न पहचान (स्लोप पैटर्न और सुई पैटर्न), गतिशील पुष्टिकरण (आरएसआई और एमएसीडी) और एटीआर-आधारित गतिशील जोखिम प्रबंधन प्रणाली को जोड़ती है। इस बहु-स्तरीय पुष्टिकरण तंत्र से कम गुणवत्ता वाले संकेतों को फ़िल्टर करने में मदद मिलती है, जबकि गतिशील रूप से समायोजित स्टॉप-लॉस स्तर के माध्यम से जोखिम रिटर्न को अनुकूलित किया जाता है, जिससे रणनीति विभिन्न बाजार स्थितियों में स्थिर प्रदर्शन रख सकती है।

रणनीति सिद्धांत

इस रणनीति का मूल सिद्धांत एक बहु-पुष्टि तंत्र पर आधारित है, जो केवल तभी ट्रेडिंग सिग्नल को ट्रिगर करता है जब सभी शर्तें पूरी हो जाती हैं। इसका निष्पादन तर्क इस प्रकार हैः

प्रवृत्ति की पुष्टि: 50 चक्र ईएमए का उपयोग ट्रेंड फिल्टर के रूप में करें। केवल एक खरीद संकेत पर विचार करें जब कीमत ईएमए से ऊपर हो; केवल एक बेचने के संकेत पर विचार करें जब कीमत ईएमए से नीचे हो।

कण आकार पहचान:

- देखो, देखो, देखो: पूर्व की ओर, वर्तमान की ओर, और वर्तमान की ओर पूरी तरह से “चूना” पूर्व की ओर ((की कीमत से कम खोलने के लिए पिछले की ओर, बंद करने की कीमत से अधिक खोलने के लिए पिछले की ओर), जबकि कंक्रीट इकाई का आकार कम से कम 1.5 गुना है पिछले की ओर से और अधिक से अधिक 5 चक्र औसत इकाई

- गिरावट और गिरावट: पूर्व की एक किरण सूर्य की है, वर्तमान की एक किरण सूर्य की है, और वर्तमान की किरण पूरी तरह से पूर्व की किरण को “गलती” है, और एक ही आकार की शर्तों को पूरा करती है।

- सुई का आकार देखेंनिम्न छाया रेखा कुल लंबाई का कम से कम 66% और ऊपरी छाया रेखा कुल लंबाई का कम से कम 33% है और निम्न छाया रेखा की लंबाई कम से कम 2.5 गुना है।

- मंदी सूचक: ऊपरी छाया की लंबाई कम से कम 66% है, निचली छाया की लंबाई 33% से कम है, और ऊपरी छाया की लंबाई कम से कम 2.5 गुना है।

गति की पुष्टि:

- आरएसआई फ़िल्टर: खरीद संकेतों के लिए आरएसआई 70 से कम की आवश्यकता होती है ((( ओवरबॉय क्षेत्र से बचें); बेचने के संकेतों के लिए आरएसआई 30 से अधिक की आवश्यकता होती है ((( ओवरबॉय क्षेत्र से बचें)

- एमएसीडी पुष्टि: खरीदने के संकेत के लिए MACD लाइन सिग्नल लाइन के ऊपर है; बेचने के संकेत के लिए MACD लाइन सिग्नल लाइन के नीचे है।

जोखिम प्रबंधन:

- 14 चक्र एटीआर मूल्य के आधार पर गतिशील स्टॉप-स्टॉप-लॉस स्तर सेट करें।

- स्टॉप और स्टॉप लॉस दूरी दोनों को एटीआर मूल्य के 1.5 गुना पर सेट किया गया है, जिससे रिस्क-टू-रिटर्न अनुपात 1:1 सुनिश्चित होता है।

रणनीति केवल तभी सिग्नल उत्पन्न करती है जब रुझान की दिशा सही हो, फ्यूज फॉर्म प्रभावी हो, आरएसआई चरम क्षेत्रों में न हो और एमएसीडी की दिशा एक समान हो। यह सख्त बहु-पुष्टि तंत्र झूठे संकेतों को प्रभावी रूप से कम कर सकता है।

रणनीतिक लाभ

एकाधिक सत्यापन तंत्र: कई तकनीकी संकेतकों और बाजार संरचना विश्लेषण के संयोजन के माध्यम से, ट्रेडिंग सिग्नल की गुणवत्ता और विश्वसनीयता में उल्लेखनीय वृद्धि हुई है। प्रत्येक घटक विशिष्ट बाजार विश्लेषण आवश्यकताओं को संबोधित करता हैः ईएमए प्रवृत्ति की दिशा निर्धारित करता है, टर्नओवर मूल्य व्यवहार के टर्नओवर की पहचान करता है, आरएसआई और एमएसीडी गतिशीलता की पुष्टि करते हैं।

अनुकूलन क्षमता: रणनीति में गतिशील स्टॉप-स्टॉप-लॉस तंत्र एटीआर पर आधारित है, जो बाजार की अस्थिरता के आधार पर स्वचालित रूप से समायोजित हो सकता है, जिससे यह उच्च अस्थिरता और कम अस्थिरता वाले वातावरण में बाजार की परिस्थितियों में परिवर्तन के लिए अनुकूल हो सकता है।

बेहतर जोखिम प्रबंधनएक अंतर्निहित स्टॉप-स्टॉप-लॉस तंत्र सुनिश्चित करता है कि प्रत्येक ट्रेड में एक पूर्वनिर्धारित निकास बिंदु है, जो एक एकल ट्रेड के लिए अधिकतम नुकसान को नियंत्रित करने और मुनाफे को लॉक करने में मदद करता है।

विज़ुअलाइज़ेशन और अनुस्मारकरणनीति में ईएमए ट्रेंड लाइन डिस्प्ले और ट्रेडिंग सिग्नल रिमाइंडर शामिल हैं, जो व्यापारियों को वास्तविक समय में बाजार की निगरानी करने और व्यापारिक निर्णय लेने में मदद करते हैं।

विभिन्न समय चक्रों के लिए लचीलापनयह रणनीति 4 घंटे, 1 घंटे और 15 मिनट के समय चक्रों में अच्छी तरह से काम करती है, जो इसे विभिन्न ट्रेडिंग शैलियों के लिए उपयुक्त बनाती है (जैसे स्विंग ट्रेडिंग, डे ट्रेडिंग और शॉर्ट ट्रेडिंग) ।

स्पष्ट रूप से परिभाषित: रणनीति में कंकड़ के आकार के लिए एक सख्त गणितीय परिभाषा है, जो व्यक्तिपरक निर्णय को कम करती है और रणनीति की एकरूपता और पुनरावृत्ति को बढ़ाती है।

रणनीतिक जोखिम

अति उबलने का खतराबहु-पुष्टि तंत्र सिग्नल की गुणवत्ता में सुधार करता है, लेकिन यह कुछ लाभदायक व्यापारिक अवसरों को खोने का कारण बन सकता है। तेजी से बदलते बाजारों में, सभी शर्तों को एक साथ पूरा होने की प्रतीक्षा करने से व्यापारियों को महत्वपूर्ण प्रवेश बिंदुओं से चूकने का खतरा हो सकता है।

पैरामीटर संवेदनशीलताइस रणनीति में कई मापदंडों का उपयोग किया जाता है (ईएमए लंबाई, आरएसआई थ्रेशोल्ड, एमएसीडी मापदंड, एटीआर गुणांक, आदि) । इन मापदंडों में मामूली बदलाव से रणनीति के प्रदर्शन पर महत्वपूर्ण प्रभाव पड़ सकता है। विभिन्न बाजारों या समय सीमाओं पर, इन मापदंडों को फिर से अनुकूलित करने की आवश्यकता हो सकती है।

रुझान में देरीईएमए आधारित प्रवृत्ति फ़िल्टर एक पिछड़ा हुआ सूचक है, जो ट्रेडिंग के अवसरों को याद करने या गलत समय पर स्थिति बनाए रखने के कारण हो सकता है।

वापस लेने का जोखिमहालांकि स्टॉप लॉस सेट किया गया है, लेकिन चरम बाजार स्थितियों में (जैसे कि उछाल या फ्लैश) वास्तविक नुकसान अपेक्षित एटीआर गुणांक से अधिक हो सकता है।

बाज़ारों में गिरावट: जब बाजार एक संकीर्ण दायरे में संरेखित होता है, तो रणनीति खराब हो सकती है, क्योंकि यह मुख्य रूप से ट्रेंडिंग आंदोलनों को पकड़ने के लिए डिज़ाइन की गई है।

फ़र्ज़ी घुसपैठ का खतराविशेष रूप से कम समय चक्रों में, झूठे एरोबिक सिग्नल के कारण अनावश्यक लेनदेन हो सकता है।

इन जोखिमों को कम करने के लिए, एक व्यापारी यह विचार कर सकता हैः 1) विभिन्न बाजार स्थितियों में पैरामीटर को समायोजित करना; 2) अधिक फ़िल्टरिंग शर्तों के साथ संयोजन करना, जैसे कि अस्थिरता की कमी या प्रवृत्ति की ताकत का संकेत देना; 3) केवल मजबूत प्रवृत्ति वाले बाजारों में इस रणनीति का उपयोग करना; 4) अधिकतम वापसी को कम करने के लिए कुछ स्टॉप-लॉस स्थिति को बढ़ाने पर विचार करना।

रणनीति अनुकूलन दिशा

फ़िल्टर को बढ़ाएँएटीआर का उपयोग जोखिम प्रबंधन के लिए किया जाता है, लेकिन अस्थिरता के संकेतकों (जैसे कि ब्रीनिंग बैंडविड्थ या एटीआर प्रतिशत) का उपयोग करके अस्थिर बाजारों में व्यापार करने से बचने के लिए या उच्च अस्थिरता के दौरान स्थिति के आकार को समायोजित करने के लिए किया जा सकता है।

समेकित लेनदेन की मात्रा विश्लेषण: वर्तमान रणनीति पूरी तरह से मूल्य डेटा पर आधारित है, लेन-देन की मात्रा की पुष्टि को शुरू करने से संकेत की गुणवत्ता में सुधार होता है। उदाहरण के लिए, लेन-देन की मात्रा में वृद्धि के साथ-साथ टक्कर की स्थिति की आवश्यकता होती है, या मूल्य प्रवृत्ति की पुष्टि करने के लिए ओबीवी का उपयोग किया जाता है।

गतिशील समायोजन स्टॉप लॉस अनुपातवर्तमान रणनीति में स्टॉप लॉस दूरी के रूप में एक निश्चित 1.5 गुना एटीआर का उपयोग किया जाता है। इस गुणांक को बाजार की गतिशीलता के अनुसार समायोजित करने पर विचार किया जा सकता है, जैसे कि उच्च अस्थिरता वाले वातावरण में स्टॉप लॉस दूरी बढ़ाना और मजबूत प्रवृत्ति में अधिक दूर का स्टॉप लक्षित करना।

समय फ़िल्टर जोड़ेंकुछ बाजार कुछ समय के दौरान बेहतर प्रदर्शन करते हैं (जैसे कि खुले समय या उच्च तरलता के दौरान) । समय फ़िल्टर जोड़ा जा सकता है, केवल सबसे अनुकूल ट्रेडिंग समय पर संकेत उत्पन्न करता है।

आंशिक रोकथाम की रणनीतिवर्तमान रणनीति में एक निश्चित पूर्ण स्थिति रोक बिंदु का उपयोग किया जाता है। खंडित रोक को लागू किया जा सकता है, जिससे कुछ पदों को निकटतम लक्ष्य पर लाभ प्राप्त करने की अनुमति मिलती है, जबकि शेष पदों को बड़े रुझानों का पालन करने की अनुमति मिलती है।

रुझान तीव्रता फ़िल्टर: सरल ईएमए प्रवृत्ति दिशा के अलावा, प्रवृत्ति की ताकत के एक संकेतक को जोड़ना (जैसे कि एडीएक्स या प्रवृत्ति के भीतर सिलिकॉन निरंतरता) मजबूत प्रवृत्ति और कमजोर प्रवृत्ति को अलग करने में मदद कर सकता है, और तदनुसार व्यापार निर्णयों को समायोजित कर सकता है।

बाजार स्थिति वर्गीकरण जोड़ें: एक वर्गीकरण प्रणाली विकसित करना जो बाजारों को ट्रेंडिंग या क्लियरिंग अवधि में पहचानता है और विभिन्न बाजार स्थितियों के लिए विभिन्न ट्रेडिंग तर्क या पैरामीटर सेट का उपयोग करता है।

मशीन लर्निंग अनुकूलन: मशीन लर्निंग एल्गोरिदम का उपयोग विभिन्न पैरामीटर संयोजनों को स्वचालित रूप से अनुकूलित करने के लिए, या भविष्यवाणी करने के लिए कि कौन सी शर्तों के तहत रणनीति सबसे अधिक सफल होने की संभावना है, ऐतिहासिक डेटा प्रशिक्षण मॉडल के माध्यम से।

संक्षेप

मल्टी कन्फर्मेशन डायनामिक स्टॉप-स्टॉप-लॉस ट्रेडिंग रणनीति एक व्यापक, व्यवस्थित ट्रेडिंग प्रणाली है जो बहु-स्तरीय तकनीकी विश्लेषण के माध्यम से उच्च-संभाव्यता वाले ट्रेडिंग अवसरों की पहचान करती है। ईएमए ट्रेंड फ़िल्टरिंग, अच्छी तरह से परिभाषित टर्नओवर, आरएसआई और एमएसीडी गतिशीलता की पुष्टि और एटीआर-आधारित जोखिम प्रबंधन के संयोजन के माध्यम से, यह रणनीति ट्रेडिंग निर्णयों को निष्पादित करने के लिए एक संरचित तरीका प्रदान करती है, जबकि जोखिम को नियंत्रित करती है।

हालांकि यह रणनीति ट्रेंडिंग बाजारों में उत्कृष्ट प्रदर्शन करती है, लेकिन इसे पारदर्शी और उच्च अस्थिरता वाले वातावरण में चुनौती दी जा सकती है। प्रदर्शन को और बेहतर बनाने के लिए, लेनदेन की मात्रा विश्लेषण, अस्थिरता फ़िल्टर और प्रवृत्ति की ताकत के संकेतकों को जोड़ने या अधिक जटिल आंशिक स्टॉप और गतिशील जोखिम प्रबंधन रणनीतियों को लागू करने पर विचार किया जा सकता है।

इस रणनीति का मुख्य लाभ इसकी कठोर बहु-पुष्टि तंत्र और अनुकूलन योग्य जोखिम प्रबंधन प्रणाली है, जो इसे स्थिर जोखिम-लाभ अनुपात बनाए रखते हुए विभिन्न बाजार स्थितियों के अनुकूल बनाने में सक्षम बनाता है। यह एक मजबूत प्रारंभिक बिंदु है जो एक व्यवस्थित, नियम-उन्मुख व्यापारिक दृष्टिकोण अपनाने के इच्छुक व्यापारियों के लिए व्यक्तिगत व्यापारिक शैली और जोखिम वरीयताओं के अनुसार आगे अनुकूलित किया जा सकता है।

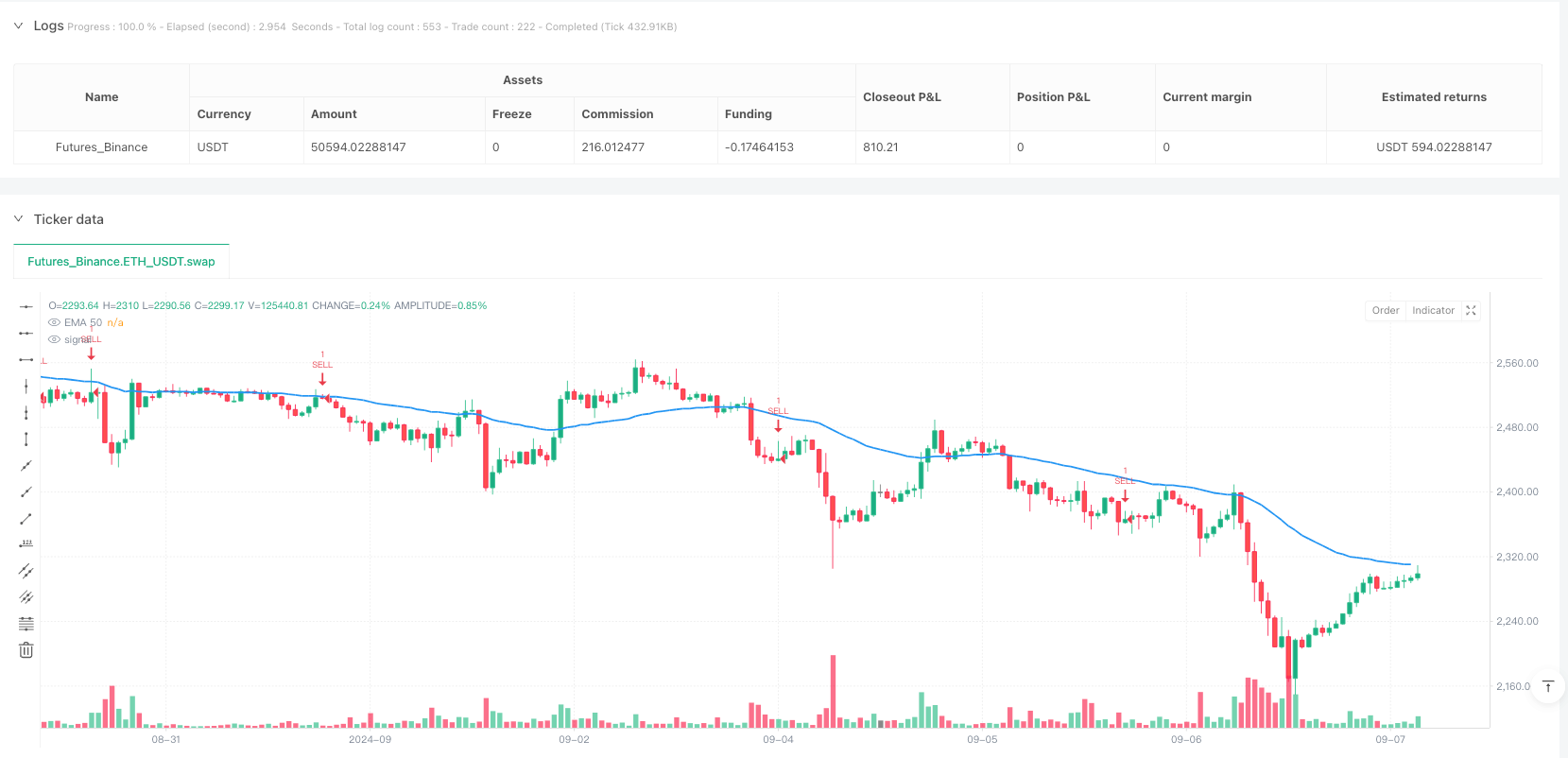

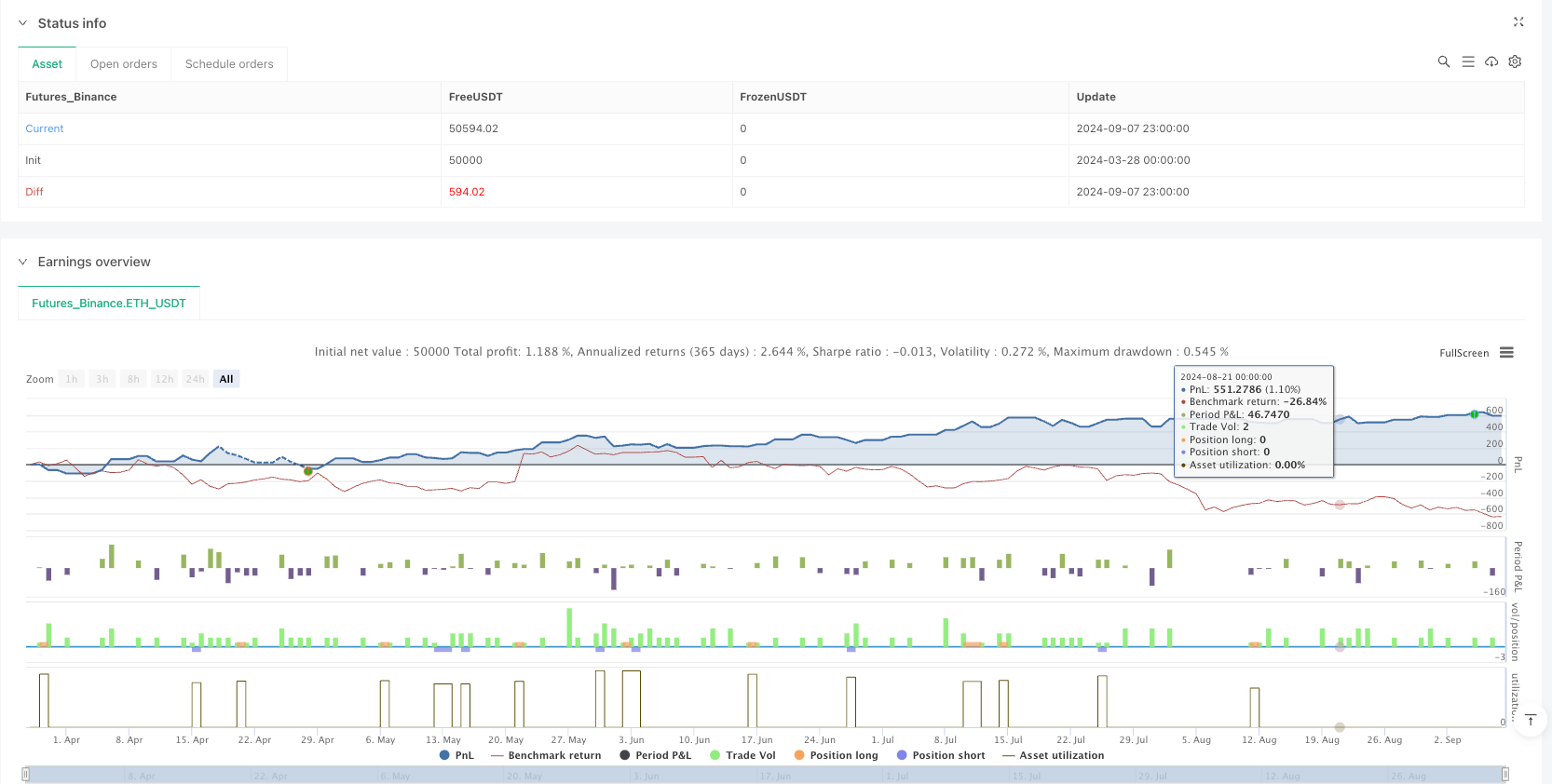

/*backtest

start: 2024-03-28 00:00:00

end: 2024-09-08 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Enhanced Trading Strategy with RSI, MACD, TP/SL", overlay=true)

// === EMA Settings ===

emaLength = 50

emaFilter = ta.ema(close, emaLength)

// === RSI Settings ===

rsiLength = 14

rsi = ta.rsi(close, rsiLength)

// === MACD Settings ===

[macdLine, signalLine, _] = ta.macd(close, 12, 26, 9)

// === Engulfing Detection ===

avgBody = ta.sma(math.abs(close - open), 5)

bodySize = math.abs(close - open)

prevBodySize = math.abs(close[1] - open[1])

bullishEngulfing = close[1] < open[1] and close > open and close > open[1] and open < close[1] and bodySize > prevBodySize * 1.5 and bodySize > avgBody and close > emaFilter

bearishEngulfing = close[1] > open[1] and close < open and close < open[1] and open > close[1] and bodySize > prevBodySize * 1.5 and bodySize > avgBody and close < emaFilter

// === Pin Bar Detection ===

candleSize = high - low

upperShadow = high - math.max(open, close)

lowerShadow = math.min(open, close) - low

shadowRatio = 2.5

bullishPinBar = lowerShadow > (candleSize * 0.66) and upperShadow < (candleSize * 0.33) and lowerShadow > bodySize * shadowRatio and close > emaFilter

bearishPinBar = upperShadow > (candleSize * 0.66) and lowerShadow < (candleSize * 0.33) and upperShadow > bodySize * shadowRatio and close < emaFilter

// === RSI & MACD Filtering ===

rsiFilterBuy = rsi < 70

rsiFilterSell = rsi > 30

macdFilterBuy = macdLine > signalLine

macdFilterSell = macdLine < signalLine

// === Buy/Sell Conditions ===

buySignal = (bullishEngulfing or bullishPinBar) and rsiFilterBuy and macdFilterBuy

sellSignal = (bearishEngulfing or bearishPinBar) and rsiFilterSell and macdFilterSell

// === ATR-based Take Profit & Stop Loss ===

atrMult = 1.5

atrValue = ta.atr(14)

tpLevel = atrValue * atrMult

slLevel = atrValue * atrMult

// === Strategy Execution ===

if buySignal

strategy.entry("BUY", strategy.long)

strategy.exit("TP/SL", from_entry="BUY", limit=close + tpLevel, stop=close - slLevel)

if sellSignal

strategy.entry("SELL", strategy.short)

strategy.exit("TP/SL", from_entry="SELL", limit=close - tpLevel, stop=close + slLevel)

// === Plot EMA ===

plot(emaFilter, title="EMA 50", color=color.blue, linewidth=2)

// === Plot Buy/Sell Signals ===

// plotshape(series=buySignal, location=location.belowbar, color=color.green, style=shape.labelup, size=size.small, title="BUY Signal", text="BUY")

// plotshape(series=sellSignal, location=location.abovebar, color=color.red, style=shape.labeldown, size=size.small, title="SELL Signal", text="SELL")

// === Alert Conditions ===

alertcondition(buySignal, title="BUY Alert", message="Buy Signal Detected!")

alertcondition(sellSignal, title="SELL Alert", message="Sell Signal Detected!")