एकाधिक तकनीकी संकेतक गतिशील स्टॉप लॉस वायदा व्यापार रणनीति

EMA ATR FVG BOS HTF ORDER BLOCK Liquidity Sweep

रणनीति अवलोकन

यह रणनीति एक उन्नत फ्यूचर्स ट्रेडिंग सिस्टम है, जो उच्च संभावना वाले ट्रेडिंग अवसरों की पहचान करने के लिए कई तकनीकी शर्तों और उच्च समय सीमा विश्लेषण को जोड़ती है। यह रणनीति बहु-शर्त संयोजन-आधारित दृष्टिकोण का उपयोग करती है, जिसमें कई तकनीकी शर्तों को एक साथ पूरा करने की आवश्यकता होती है। यह कई उन्नत तकनीकी अवधारणाओं को एकीकृत करता है, जिसमें उचित मूल्य अंतराल (एफवीजी), ऑर्डर ब्लॉक (ऑर्डर ब्लॉक्स), तरलता स्कैन (लिक्विडिटी स्वीप) और संरचनात्मक ब्रेकआउट (बीओएस) सिग्नल शामिल हैं, जबकि विभिन्न समय अवधि के संकेतकों का उपयोग करके प्रवृत्ति की दिशा की पुष्टि की जाती है।

रणनीति सिद्धांत

इस रणनीति के मूल में यह सुनिश्चित करने के लिए कई तकनीकी विश्लेषण विधियों का संयोजन है कि ट्रेडों में प्रवेश केवल तभी किया जाता है जब कई संकेतक एक साथ संकेत देते हैं। विशेष रूप से, इस रणनीति में निम्नलिखित प्रमुख घटक शामिल हैंः

- उचित मूल्य अंतराल (FVG)- जब दो तराजू के बीच एक महत्वपूर्ण मूल्य अंतर की पहचान की जाती है, तो यह दर्शाता है कि बाजार में एक खाली जगह हो सकती है।

- ऑर्डर ब्लॉक- ये महत्वपूर्ण क्षेत्र हैं जहां कीमतों में उलटफेर होता है, जो आमतौर पर मजबूत अस्वीकृति झंडे के रूप में प्रकट होता है, जो बाद में समर्थन या प्रतिरोध क्षेत्र बन जाता है।

- तरलता स्कैन- बाजार के पूर्व-उच्च या निम्न स्तरों को तोड़ने के बाद तुरंत उलट जाने की पहचान करें, जो आमतौर पर बड़े संस्थानों द्वारा तरलता इकट्ठा करने का संकेत देता है।

- संरचनात्मक ब्रेकआउट (BOS)- यह तब होता है जब कीमतें पूर्ववर्ती संरचनाओं को तोड़ती हैं और उच्च ऊंचाई या निम्न निम्नता बनाते हैं।

- उच्च समय चक्र की पुष्टि- 15 मिनट और 60 मिनट की अवधि के लिए ईएमए का उपयोग करके समग्र रुझान की दिशा की पुष्टि करें।

रणनीति केवल तभी एक प्रवेश संकेत उत्पन्न करती है जब कम से कम दो मूलभूत शर्तें (डिबगिंग मोड में एक) के साथ एक संरचनात्मक ब्रेकआउट सिग्नल होता है और उच्च समय चक्र की प्रवृत्ति के अनुरूप होता है।

जोखिम प्रबंधन के लिए, यह रणनीति एटीआर (औसत वास्तविक आयाम) का उपयोग करती है, जो एटीआर मूल्य के 1.5 गुना की गतिशील रोकथाम की स्थिति को निर्धारित करती है। यह विधि उच्च उतार-चढ़ाव पर रोकथाम की दूरी को बढ़ाता है और कम उतार-चढ़ाव पर दूरी को कम करता है, जिससे रोकथाम अधिक बुद्धिमान हो जाता है।

मुनाफे में समाप्ति के लिए, रणनीति एक बैच-मुनाफे की विधि का उपयोग करती है, जो जोखिम के बराबर मुनाफे पर 50% की स्थिति का लाभ उठाती है, जबकि शेष पदों के स्टॉपलॉस को सुरक्षित स्थिति में स्थानांतरित करती है, जिससे जोखिम मुक्त व्यापार का अवसर पैदा होता है। इसके अलावा, समय-आधारित बाहर निकलने की एक प्रणाली है, जो स्वचालित रूप से बंद हो जाती है यदि व्यापार निर्दिष्ट समय (डिफ़ॉल्ट 30 मिनट) के भीतर लाभप्रद दिशा में नहीं जाता है।

इसके अलावा, इस रणनीति में खाता प्रबंधन सुविधा शामिल है, जो सभी पदों से स्वचालित रूप से बाहर निकलती है जब खाता लाभ पूर्वनिर्धारित लक्ष्य (लगभग \( 3,000) तक पहुंच जाता है या अनुवर्ती रोक को ट्रिगर करता है (लगभग \) 2,500 से अधिक कमाई के बाद ट्रैक करना शुरू होता है) ।

रणनीतिक लाभ

कोड का गहराई से विश्लेषण करने के बाद, हम निम्नलिखित स्पष्ट लाभों को संक्षेप में बता सकते हैंः

- एकाधिक सत्यापन प्रणाली- कई तकनीकी शर्तों को एक साथ पूरा करने के लिए प्रवेश की आवश्यकता होती है, जो झूठे संकेतों को कम करने और लेनदेन की गुणवत्ता में सुधार करने के लिए प्रभावी है।

- स्मार्ट जोखिम प्रबंधन- एटीआर-आधारित गतिशील स्टॉप का उपयोग करना, जो कि निश्चित बिन्दु या प्रतिशत स्टॉप की तुलना में बाजार की अस्थिरता में परिवर्तन के लिए अधिक अनुकूल है।

- उच्च समय चक्र रुझान फ़िल्टर- ट्रेडर्स को ट्रेडर्स को ट्रेडर्स को ट्रेडर्स को ट्रेडर्स को ट्रेडर्स को ट्रेडर्स को ट्रेडर्स को ट्रेडर्स को ट्रेडर्स को ट्रेडर्स को ट्रेडर्स को ट्रेडर्स को ट्रेडर्स को ट्रेडर्स को ट्रेडर्स को ट्रेडर्स को ट्रेडर्स को ट्रेडर्स

- खंडित मुनाफा रणनीति- बैचों में मुनाफा कमाने और रोक को सुरक्षित स्थान पर ले जाने के माध्यम से, लाभ के कुछ हिस्सों को लॉक करने की गारंटी दी जाती है और शेष पदों के लिए जोखिम मुक्त अवसर प्रदान किया जाता है।

- समय आधारित निकासी तंत्र- स्वचालित रूप से अमान्य ट्रेडों से बाहर निकलें, ताकि धन को लंबे समय तक बिना किसी प्रोत्साहन के ट्रेडों में बंद न किया जा सके।

- समग्र खाता प्रबंधन- समग्र खाता लाभप्रदता की रक्षा के लिए लाभप्रदता लक्ष्य और अनुवर्ती रोक के माध्यम से मजबूत धन प्रबंधन प्राप्त करें।

- अत्यधिक अनुकूलनीय- कई मापदंडों के माध्यम से उच्च लचीलापन प्रदान करता है, जो विभिन्न बाजार स्थितियों और ट्रेडिंग शैलियों के अनुसार समायोजित किया जा सकता है।

- पेशेवर प्रौद्योगिकी सूचकांक एकीकरण- कई उन्नत तकनीकी विश्लेषणात्मक अवधारणाओं के साथ, आमतौर पर केवल पेशेवर व्यापारियों द्वारा उपयोग किया जाता है।

रणनीतिक जोखिम

हालांकि यह रणनीति अच्छी तरह से डिज़ाइन की गई है, फिर भी इसके कुछ संभावित जोखिम हैं, जिनमें शामिल हैंः

- पैरामीटर अनुकूलन जोखिम- रणनीति कई पैरामीटर सेटिंग्स पर निर्भर करती है, और यदि अति-अनुकूलन के कारण ओवरफिट हो सकता है, तो यह भविष्य की बाजार स्थितियों में खराब प्रदर्शन कर सकता है। इसका समाधान पर्याप्त लंबे परीक्षण चक्र का उपयोग करना और आगे की जांच करना है।

- बाजार पर्यावरण पर निर्भरता- यह रणनीति ट्रेंडिंग बाजारों में अच्छा प्रदर्शन कर सकती है, लेकिन बैच-विस्फोटक बाजारों में अधिक झूठे संकेत पैदा कर सकती है। समाधान बाजार परिवेश फिल्टर को जोड़ना है, ट्रेडिंग आवृत्ति को समायोजित करना या ट्रेडिंग को पूरी तरह से बंद करना है जब यह एक अस्थिर बाजार के रूप में पहचाना जाता है।

- स्लाइड जोखिम निष्पादित करें- उच्च उतार-चढ़ाव के दौरान, प्रवेश और निकास की कीमतों में अपेक्षाओं से बड़े अंतर हो सकते हैं, जो रणनीति के प्रदर्शन को प्रभावित करते हैं। समाधान वास्तविक स्लाइड बिंदुओं को अनुकरण करने के लिए है और वास्तविक लेनदेन में बाजार मूल्य के बजाय सीमा सूची का उपयोग करना है।

- तकनीकी खराबी का खतरा- स्वचालित लेनदेन प्रणाली को तकनीकी खराबी या नेटवर्क आउटेज का सामना करना पड़ सकता है। समाधान बैकअप सिस्टम और मैनुअल हस्तक्षेप तंत्र स्थापित करना है।

- जटिलता प्रबंधन- रणनीतियों की जटिलता के कारण समस्या का निदान करना या यह समझना मुश्किल हो सकता है कि कुछ ट्रेडों में विफलता क्यों होती है। इसका समाधान विस्तृत ट्रेड लॉग रखने और रणनीतियों के प्रदर्शन की नियमित रूप से विश्लेषण करने में है।

- बाजार की तरलता जोखिम- बाजार की कुछ स्थितियों में, जैसे कि महत्वपूर्ण समाचारों के प्रकाशन से पहले और बाद में, तरलता में तेजी से गिरावट आ सकती है, जिससे अधिक स्लाइड या स्थिति से बाहर निकलने में असमर्थता हो सकती है। समाधान महत्वपूर्ण आर्थिक आंकड़ों के प्रकाशन के दौरान व्यापार से बचने या स्थिति के आकार को कम करने के लिए है।

रणनीति अनुकूलन दिशा

कोड के विश्लेषण के आधार पर, निम्नलिखित कुछ संभावित अनुकूलन दिशाएं हैंः

- प्रवृत्ति की पहचान में वृद्धि- वर्तमान रणनीतियों में रुझानों को निर्धारित करने के लिए सरल ईएमए क्रॉसिंग का उपयोग किया जाता है, और रुझान की ताकत की पुष्टि करने के लिए अन्य रुझान संकेतक जैसे कि एडीएक्स (औसत दिशा सूचकांक) को जोड़ने पर विचार किया जा सकता है, क्योंकि मजबूत रुझान वाले बाजार आमतौर पर बेहतर व्यापारिक अवसर प्रदान करते हैं।

- बाजार की स्थिति के अनुकूल- बाजार की स्थिति की पहचान करने के लिए एक तंत्र जोड़ा गया है, जो विभिन्न बाजार स्थितियों (प्रवृत्ति, अवधि, उच्च अस्थिरता, कम अस्थिरता) में रणनीति पैरामीटर को स्वचालित रूप से समायोजित करता है। इससे रणनीति को विभिन्न बाजार स्थितियों के लिए अधिक लचीला बनाया जा सकता है।

- प्रवेश का समय अनुकूलित करें- आरएसआई या यादृच्छिक संकेतकों जैसे गतिशीलता संकेतकों को जोड़ने पर विचार करें, यह सुनिश्चित करने के लिए कि प्रवृत्ति की दिशा में प्रवेश करते समय, अत्यधिक ओवरबॉट या ओवरसोल्ड में प्रवेश से बचें, जिससे उलट जोखिम कम हो जाए।

- लाभ कमाने की रणनीति में सुधार- वर्तमान में स्थिर 1R लाभ बहुत अधिक रूढ़िवादी या बहुत अधिक कट्टरपंथी हो सकता है, लाभ लक्ष्य को अस्थिरता या समर्थन / प्रतिरोध स्तरों के आधार पर गतिशील रूप से समायोजित करने पर विचार किया जा सकता है, और जब अस्थिरता अधिक होती है, तो दूर के लक्ष्य निर्धारित किए जाते हैं।

- जोखिम प्रबंधन में सुधार- एक गतिशील स्थिति आकार समायोजन तंत्र की शुरूआत, जो हालिया रणनीति के प्रदर्शन और बाजार की अस्थिरता के आधार पर स्वचालित रूप से जोखिम के द्वार को समायोजित करता है, जो रणनीति के प्रदर्शन के दौरान जोखिम को बढ़ाता है और खराब प्रदर्शन के दौरान जोखिम को कम करता है।

- समय फ़िल्टर जोड़ें- फ़ॉरवर्ड बाजार अलग-अलग समय अवधि में अलग-अलग विशेषताएं हैं, समय फ़िल्टर जोड़ने से कम तरलता या दिशाहीन समय से बचा जा सकता है।

- बाजार की भावना के सूचकांक को एकीकृत करना- बाजार की भावना के संकेतकों को जोड़ना, जैसे कि VIX, चरम भावनाओं के दौरान रणनीति पैरामीटर को समायोजित करना या व्यापार को निलंबित करना।

- कोड दक्षता का अनुकूलन- वर्तमान कोड में कुछ चक्र हैं जो निष्पादन दक्षता को प्रभावित कर सकते हैं, विशेष रूप से छोटे समय-फ्रेम पर। इन चक्रों को अनुकूलित करने से रणनीति की प्रतिक्रिया की गति बढ़ सकती है।

संक्षेप

यह एक अच्छी तरह से डिज़ाइन की गई बहु-सूचक वायदा व्यापार रणनीति है, जिसमें कई उन्नत तकनीकी विश्लेषण अवधारणाओं को शामिल किया गया है और इसमें एक पूर्ण जोखिम प्रबंधन और धन प्रबंधन कार्यक्षमता है। यह कई स्थितियों को एक साथ पूरा करने और उच्च समय चक्र की प्रवृत्ति की पुष्टि करने की आवश्यकता के माध्यम से झूठे संकेतों को कम करने के लिए है, जबकि एटीआर-आधारित गतिशील स्टॉप-लॉस और बैच-लाभ रणनीतियों का उपयोग करके जोखिम-लाभ अनुपात का अनुकूलन करने के लिए है।

इस रणनीति का मुख्य लाभ इसकी बहु-स्तरीय पुष्टिकरण प्रणाली और बुद्धिमान जोखिम प्रबंधन है, जो इसे कम जोखिम बनाए रखते हुए उच्च-संभाव्यता वाले व्यापारिक अवसरों को पकड़ने में सक्षम बनाता है। हालांकि, रणनीति की जटिलता भी पैरामीटर अनुकूलन और बाजार अनुकूलन की चुनौतियों के साथ आती है, जो निरंतर निगरानी और नियमित समायोजन के माध्यम से इसकी प्रभावशीलता को बनाए रखने की आवश्यकता होती है।

अनुशंसित अनुकूलन उपायों को लागू करके, विशेष रूप से बाजार की स्थिति के लिए अनुकूलन क्षमता को बढ़ाने और जोखिम प्रबंधन प्रणाली में सुधार करके, इस रणनीति में विभिन्न बाजार स्थितियों में स्थिर प्रदर्शन बनाए रखने की क्षमता है। कुल मिलाकर, यह एक उन्नत रणनीति है जो अनुभवी व्यापारियों के लिए उपयुक्त है, और उचित निगरानी और समायोजन के साथ, यह एक शक्तिशाली उपकरण बन सकता है।

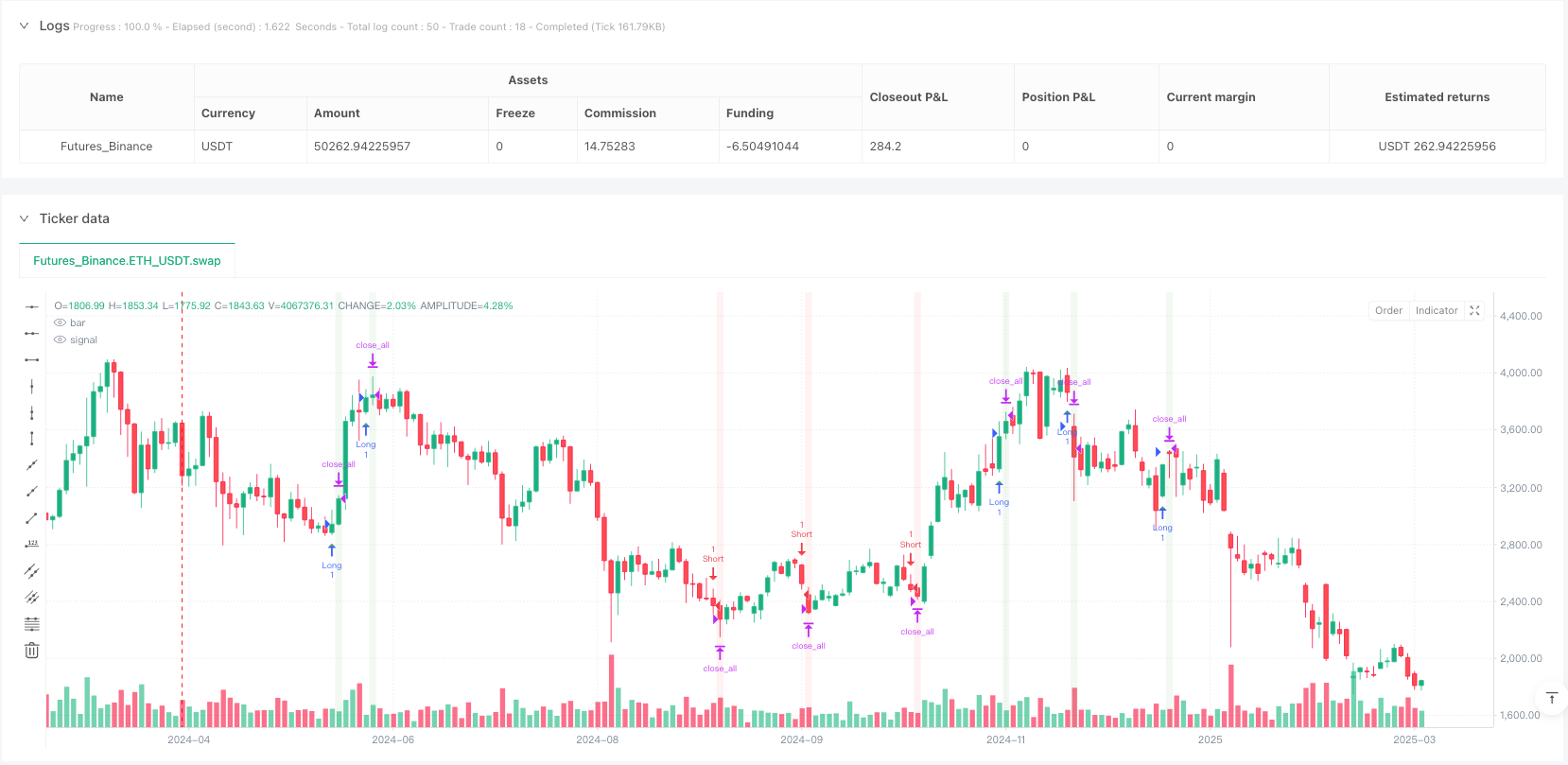

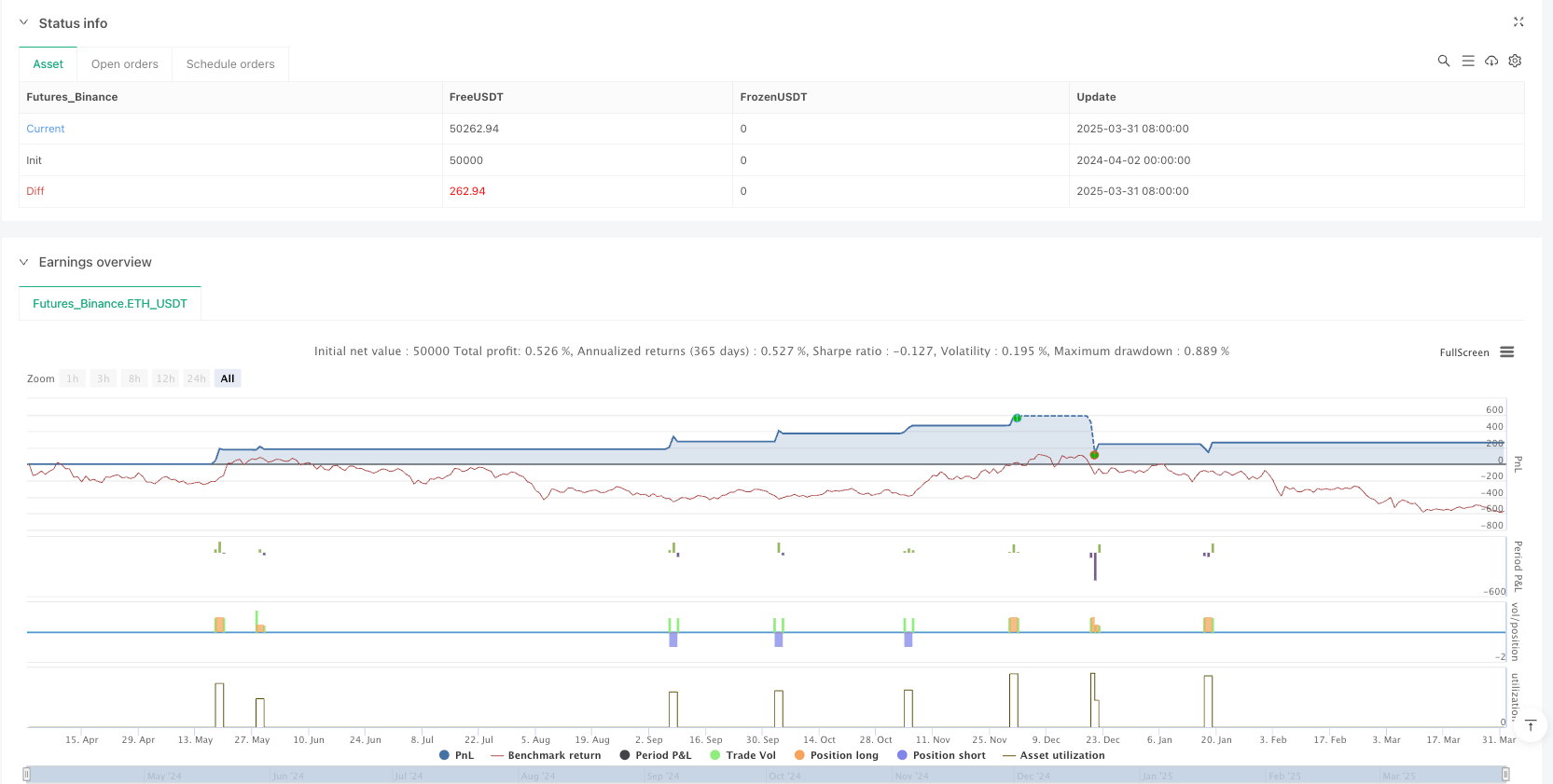

/*backtest

start: 2024-04-02 00:00:00

end: 2025-04-01 00:00:00

period: 2d

basePeriod: 2d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

// @version=5

strategy("NQ Futures Trading Strategy", overlay=true, initial_capital=50000, default_qty_type=strategy.cash, default_qty_value=5000)

// ==========================================

// Parameters

// ==========================================

// Account Parameters

accountSize = 50000

profitGoal = 3000

trailingThreshold = 2500

stopsTrailing = 52650

// Trading Parameters

atrLength = input.int(14, "ATR Period", minval=1)

atrMultiplier = input.float(1.5, "ATR Multiplier for SL", minval=0.5, maxval=3.0, step=0.1)

timeoutPeriod = input.int(30, "Exit after X minutes if trade doesn't move favorably", minval=5, maxval=120)

// FVG (Fair Value Gap) Parameters

fvgLength = input.int(5, "FVG Look-back Period", minval=2, maxval=20)

fvgThreshold = input.float(0.1, "FVG Size Threshold (%)", minval=0.05, maxval=1.0, step=0.05) * 0.01

// Order Block Parameters

obLength = input.int(5, "Order Block Look-back Period", minval=2, maxval=20)

obThreshold = input.float(0.1, "Order Block Size Threshold (%)", minval=0.05, maxval=1.0, step=0.05) * 0.01

// Liquidity Sweep Parameters

sweepLength = input.int(5, "Liquidity Sweep Look-back Period", minval=2, maxval=20)

sweepThreshold = input.float(0.05, "Sweep Size Threshold (%)", minval=0.01, maxval=0.5, step=0.01) * 0.01

// Break of Structure Parameters

bosLength = input.int(5, "BOS Look-back Period", minval=2, maxval=20)

bosThreshold = input.float(0.05, "BOS Size Threshold (%)", minval=0.01, maxval=0.5, step=0.01) * 0.01

// Debug Mode

debugMode = input.bool(false, "Debug Mode (more signals)")

// Higher Timeframe Trend Parameters

htfPeriod1 = input.timeframe("15", "First Higher Timeframe")

htfPeriod2 = input.timeframe("60", "Second Higher Timeframe")

// ==========================================

// Indicators & Calculations

// ==========================================

// ATR Calculation

atr = ta.atr(atrLength)

// Higher Timeframe EMAs for Trend Determination

htf1_ema20 = request.security(syminfo.tickerid, htfPeriod1, ta.ema(close, 20), barmerge.gaps_off, barmerge.lookahead_off)

htf1_ema50 = request.security(syminfo.tickerid, htfPeriod1, ta.ema(close, 50), barmerge.gaps_off, barmerge.lookahead_off)

htf2_ema20 = request.security(syminfo.tickerid, htfPeriod2, ta.ema(close, 20), barmerge.gaps_off, barmerge.lookahead_off)

htf2_ema50 = request.security(syminfo.tickerid, htfPeriod2, ta.ema(close, 50), barmerge.gaps_off, barmerge.lookahead_off)

// Higher Timeframe Trend

htf1_bullish = htf1_ema20 > htf1_ema50

htf1_bearish = htf1_ema20 < htf1_ema50

htf2_bullish = htf2_ema20 > htf2_ema50

htf2_bearish = htf2_ema20 < htf2_ema50

// ==========================================

// Entry Conditions

// ==========================================

// 1. Fair Value Gap (FVG)

bullishFVG = false

bearishFVG = false

for i = 1 to fvgLength

if low[i] > high[i+2] and (low[i] - high[i+2]) / high[i+2] > fvgThreshold

bullishFVG := true

if high[i] < low[i+2] and (low[i+2] - high[i]) / high[i] > fvgThreshold

bearishFVG := true

// 2. Inverse Fair Value Gap

inverseBullishFVG = false

inverseBearishFVG = false

for i = 1 to fvgLength

if high[i+1] < low[i+2] and close[i] > open[i] and close[i] > high[i+1]

inverseBullishFVG := true

if low[i+1] > high[i+2] and close[i] < open[i] and close[i] < low[i+1]

inverseBearishFVG := true

// 3. Order Block / Breaker Block

bullishOrderBlock = false

bearishOrderBlock = false

for i = 1 to obLength

if close[i+1] < open[i+1] and (open[i+1] - close[i+1]) / close[i+1] > obThreshold and close[i] > open[i]

bullishOrderBlock := true

if close[i+1] > open[i+1] and (close[i+1] - open[i+1]) / open[i+1] > obThreshold and close[i] < open[i]

bearishOrderBlock := true

// 4. Liquidity Sweep

bullishSweep = false

bearishSweep = false

lowestLow = ta.lowest(low, sweepLength+1)

highestHigh = ta.highest(high, sweepLength+1)

if low[1] < lowestLow[2] and close > open

bullishSweep := true

if high[1] > highestHigh[2] and close < open

bearishSweep := true

// 5. Break of Structure (BOS)

bullishBOS = false

bearishBOS = false

prevHigh = high[2]

prevLow = low[2]

if high > prevHigh and low[1] < low[2]

bullishBOS := true

if low < prevLow and high[1] > high[2]

bearishBOS := true

// Simpler version for debug mode

if debugMode

bullishBOS := close > open and close > close[1]

bearishBOS := close < open and close < close[1]

// ==========================================

// Signal Generation

// ==========================================

// Count valid entry conditions

bullishConditions = bullishFVG ? 1 : 0

bullishConditions := bullishConditions + (inverseBullishFVG ? 1 : 0)

bullishConditions := bullishConditions + (bullishOrderBlock ? 1 : 0)

bullishConditions := bullishConditions + (bullishSweep ? 1 : 0)

bearishConditions = bearishFVG ? 1 : 0

bearishConditions := bearishConditions + (inverseBearishFVG ? 1 : 0)

bearishConditions := bearishConditions + (bearishOrderBlock ? 1 : 0)

bearishConditions := bearishConditions + (bearishSweep ? 1 : 0)

// Entry signals (need at least 2 conditions + BOS confirmation)

// In debug mode, require only 1 condition

minConditions = debugMode ? 1 : 2

longSignal = bullishConditions >= minConditions and bullishBOS and (htf1_bullish or htf2_bullish)

shortSignal = bearishConditions >= minConditions and bearishBOS and (htf1_bearish or htf2_bearish)

// Debug mode override for testing

if debugMode

longSignal := longSignal or (bullishBOS and htf1_bullish)

shortSignal := shortSignal or (bearishBOS and htf1_bearish)

// ==========================================

// Risk Management

// ==========================================

// Calculate dynamic stop loss based on ATR

longStopDistance = atr * atrMultiplier

shortStopDistance = atr * atrMultiplier

// Default fixed values for testing

if debugMode

longStopDistance := close * 0.01 // 1% stop

shortStopDistance := close * 0.01 // 1% stop

// Calculate position size based on risk

nqPointValue = 20 // Each point is $20 for NQ

longPositionSize = math.floor(2000 / (longStopDistance * nqPointValue))

shortPositionSize = math.floor(2000 / (shortStopDistance * nqPointValue))

// Ensure at least 1 contract

longPositionSize := math.max(longPositionSize, 1)

shortPositionSize := math.max(shortPositionSize, 1)

// Variables to track entry time

var int entryTime = 0

var float equityCurve = accountSize

// ==========================================

// Strategy Execution

// ==========================================

// Make sure we don't get multiple signals on the same bar

var longEnteredThisBar = false

var shortEnteredThisBar = false

longEnteredThisBar := false

shortEnteredThisBar := false

// Entry conditions

if longSignal and not longEnteredThisBar and strategy.position_size <= 0

strategy.close_all()

strategy.entry("Long", strategy.long, qty=longPositionSize)

longEnteredThisBar := true

entryTime := time

if shortSignal and not shortEnteredThisBar and strategy.position_size >= 0

strategy.close_all()

strategy.entry("Short", strategy.short, qty=shortPositionSize)

shortEnteredThisBar := true

entryTime := time

// Take profit and stop loss orders

if strategy.position_size > 0

stopPrice = strategy.position_avg_price - longStopDistance

takeProfitPrice1 = strategy.position_avg_price + longStopDistance

strategy.exit("Long TP1", "Long", qty_percent=50, limit=takeProfitPrice1, stop=stopPrice)

// Move stop to breakeven after 1R move

if high >= takeProfitPrice1

strategy.exit("Long BE", "Long", stop=strategy.position_avg_price)

if strategy.position_size < 0

stopPrice = strategy.position_avg_price + shortStopDistance

takeProfitPrice1 = strategy.position_avg_price - shortStopDistance

strategy.exit("Short TP1", "Short", qty_percent=50, limit=takeProfitPrice1, stop=stopPrice)

// Move stop to breakeven after 1R move

if low <= takeProfitPrice1

strategy.exit("Short BE", "Short", stop=strategy.position_avg_price)

// Time-based exit

if strategy.position_size != 0

currentTime = time

if (currentTime - entryTime) >= timeoutPeriod * 60000 // Convert minutes to milliseconds

strategy.close_all(comment="Time Exit")

// ==========================================

// Trailing Stop for Account Management

// ==========================================

// Update equity curve

equityCurve := strategy.equity

// Check if profit target is reached or trailing stop is hit

if strategy.equity >= accountSize + profitGoal

strategy.close_all(comment="Profit Goal")

if strategy.equity >= accountSize + trailingThreshold

trailingStop = math.max(accountSize, strategy.equity - trailingThreshold)

if strategy.equity <= trailingStop

strategy.close_all(comment="Trailing Stop")

// Stop trailing if account reaches the stop trailing threshold

if strategy.equity >= stopsTrailing

strategy.close_all(comment="Stop Trailing")

// ==========================================

// Plotting

// ==========================================

// Plot entry conditions

plotshape(longSignal, title="Long Signal", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)

plotshape(shortSignal, title="Short Signal", location=location.abovebar, color=color.red, style=shape.triangledown, size=size.small)

// Plot current position

bgcolor(strategy.position_size > 0 ? color.new(color.green, 90) : strategy.position_size < 0 ? color.new(color.red, 90) : na)

// Alert conditions

alertcondition(longSignal, title="Long Entry Signal", message="NQ LONG ENTRY: {{ticker}}, Price: {{close}}")

alertcondition(shortSignal, title="Short Entry Signal", message="NQ SHORT ENTRY: {{ticker}}, Price: {{close}}")

alertcondition(strategy.position_size > 0 and high >= strategy.position_avg_price + longStopDistance, title="Long Take Profit", message="NQ LONG TP: {{ticker}}, Price: {{close}}")

alertcondition(strategy.position_size < 0 and low <= strategy.position_avg_price - shortStopDistance, title="Short Take Profit", message="NQ SHORT TP: {{ticker}}, Price: {{close}}")

alertcondition(strategy.position_size > 0 and low <= strategy.position_avg_price - longStopDistance, title="Long Stop Loss", message="NQ LONG SL: {{ticker}}, Price: {{close}}")

alertcondition(strategy.position_size < 0 and high >= strategy.position_avg_price + shortStopDistance, title="Short Stop Loss", message="NQ SHORT SL: {{ticker}}, Price: {{close}}")