अवलोकन

बहु-चक्र उतार-चढ़ाव ट्रैकिंग मात्रात्मक रणनीति एक व्यापार प्रणाली है जो मूल्य उतार-चढ़ाव की सीमाओं पर आधारित है, जो मासिक, साप्ताहिक और दिनांक समय चक्र की गणना करके संभावित व्यापार के अवसरों की पहचान करने के लिए गतिशील समर्थन और प्रतिरोध स्तर स्थापित करती है। इस रणनीति का मुख्य विचार ऐतिहासिक उतार-चढ़ाव के आधार पर गणना की गई मूल्य सीमाओं पर आधारित है, जो बहु-चक्र विश्लेषण विधि का उपयोग करके क्रॉस-सत्यापित होती है, और जब कीमत विशिष्ट उतार-चढ़ाव की सीमाओं को तोड़ती है तो व्यापार संकेत उत्पन्न करती है। यह प्रणाली विशेष रूप से साप्ताहिक और मासिक स्तर पर समर्थन प्रतिरोध स्तर पर ध्यान केंद्रित करती है, इन प्रमुख मूल्य बिंदुओं के पारस्परिक प्रभाव के माध्यम से उच्च संभावना वाले प्रवेश और निकास की पहचान करती है।

रणनीति सिद्धांत

इस रणनीति के मूल सिद्धांत मूल्य परिवर्तन की सीमा और बहु-चक्र विश्लेषण पर आधारित हैं। विशेष रूप से, रणनीति निम्न तरीकों से काम करती हैः

बहु-अवधि डेटा अधिग्रहणरणनीति पहले स्वीकार की जाए:

request.securityफ़ंक्शन तीन समय अवधि के लिए मूल्य डेटा प्राप्त करता है, जिसमें मासिक, साप्ताहिक और दैनिक शामिल हैं।गतिशील अस्थिरता की गणनाइस रणनीति के तहत, प्राप्त मूल्य डेटा का उपयोग करके, कई मूल्य स्तरों की गणना की जाती है, जो उतार-चढ़ाव पर आधारित होते हैंः

- ऊपरी अस्थिरता क्षेत्रः सूत्र का उपयोग करें

(((高点-低点)*(1.1/系数))+(收盘价)), जिनमें से कारक 2 और 4 हैं, जो अलग-अलग दूरी के लिए प्रतिरोध बिंदुओं के अनुरूप हैं। - नीचे के उतार-चढ़ाव क्षेत्रः सूत्र का उपयोग करें

((收盘价)-((高点-低点)*(1.1/系数))), अलग-अलग दूरी के लिए समर्थन की गणना करना - 2 के क्षेत्र ((H4 / L4) अधिक दूर के मूल्य क्षेत्र को दर्शाता है, और 4 के क्षेत्र ((H3 / L3) वर्तमान मूल्य के करीब क्षेत्र को दर्शाता है।

- ऊपरी अस्थिरता क्षेत्रः सूत्र का उपयोग करें

प्रवेश तर्क:

- मल्टीहेड एंट्री कंडीशनः वर्तमान K लाइन के पहले K लाइन के समापन की कीमत खोलने की कीमत से अधिक है ((उच्च K लाइन), और समापन की कीमत परिधि और चंद्र रेखा के महत्वपूर्ण समर्थन बिंदुओं ((LW3 और LMN3) और परिधि प्रतिरोध बिंदुओं ((HW3)) को तोड़ती है।

- इस मिश्रित स्थिति से पता चलता है कि कीमतों ने न केवल अल्पकालिक उतार-चढ़ाव की सीमा को पार किया है, बल्कि उच्च समय अवधि की पुष्टि भी की है।

प्रस्थान तर्क:

- शून्य प्रविष्टि (वास्तव में एक बहु-स्तरीय स्थिति से बाहर निकलना) शर्तेंः कीमत का उद्घाटन समर्थन और प्रतिरोध बिंदुओं से नीचे की परिधि के क्षेत्र में होता है (LW3 और HW3) ।

- लाभप्रद स्थिति (profitsave चर): रणनीति एक लाभप्रद स्थिति को भी परिभाषित करती है, जब एक पलटाव K लाइन होती है और एक बड़ी पलटाव शक्ति होती है (बढ़ती गिरावट पिछले दिन की वृद्धि से अधिक होती है), और जब उद्घाटन और समापन दोनों परिधि प्रतिरोध के ऊपर होते हैं तो ट्रिगर किया जाता है।

ग्राफिक प्रदर्शनरणनीतिः महत्वपूर्ण समर्थन प्रतिरोध बिंदुओं को चार्ट पर चित्रित किया जाता है, मुख्य रूप से H3 और L3 स्तरों को चंद्रमा की रेखा और परिधि के रूप में प्रदर्शित किया जाता है, विभिन्न रंगों का उपयोग करके भेद किया जाता है, जिससे व्यापारियों को दृश्य विश्लेषण की सुविधा मिलती है। इसके अलावा, जब लाभ समाप्ति संकेत ट्रिगर किया जाता है, तो चार्ट संबंधित तीर चिह्न प्रदर्शित करता है।

रणनीतिक लाभ

बहुआयामी समवर्ती विश्लेषण: चंद्रमा रेखा, परिधि रेखा और सूर्य रेखा डेटा के एकीकरण के माध्यम से, रणनीति विभिन्न समय अवधि के लिए बाजार संरचना को पकड़ने में सक्षम है, संकेतों की विश्वसनीयता को बढ़ाता है। एकल समय अवधि की रणनीति की तुलना में, बहु-अवधि विश्लेषण बाजार की प्रवृत्ति को अधिक व्यापक रूप से पकड़ने में सक्षम है।

अस्थिरता आधारित अनुकूलनशीलतारणनीति का समर्थन प्रतिरोध स्तर ऐतिहासिक मूल्य उतार-चढ़ाव के आधार पर गणना की जाती है, न कि एक निश्चित संख्या के आधार पर, जो रणनीति को विभिन्न बाजार स्थितियों और उतार-चढ़ाव की दर में परिवर्तन के लिए स्वचालित रूप से अनुकूलित करने की अनुमति देता है।

एक स्पष्ट जोखिम प्रबंधन ढांचायह रणनीति व्यापारियों को एक अपेक्षाकृत निष्पक्ष स्टॉप-लॉस और रिटर्न-क्लोजर प्रदान करती है, जो एकल व्यापार जोखिम को नियंत्रित करने में मदद करती है।

रुझान पहचान तंत्र: रणनीति के लिए कीमतों को न केवल समर्थन को तोड़ने की आवश्यकता होती है, बल्कि K-लाइन आकृति को भी ऊपर ले जाने की आवश्यकता होती है, जो कि झूठे ब्रेकआउट संकेतों को फ़िल्टर करने में मदद करता है।

दृश्य अंतर्ज्ञानचार्ट पर महत्वपूर्ण मूल्य स्तरों और संकेतों को चित्रित करके, व्यापारियों को बाजार संरचना और संभावित व्यापारिक अवसरों को समझने की अनुमति मिलती है, जिससे वास्तविक समय में निर्णय लेने और रणनीति में समायोजन की सुविधा मिलती है।

रणनीतिक जोखिम

पिछड़ेपन का खतरारणनीतिः पिछले चक्र के आंकड़ों का उपयोग करके प्रतिरोध बिंदुओं का समर्थन करें। तेजी से उतार-चढ़ाव वाले बाजारों में, इस तरह की देरी से सबसे अच्छा प्रवेश बिंदुओं को याद किया जा सकता है या जल्दी से बाहर निकल सकता है।

फ़र्ज़ी घुसपैठ का खतरा: कई पुष्टिकरण शर्तों के साथ भी, बाजार में झूठे ब्रेकआउट हो सकते हैं, विशेष रूप से कम तरलता या उच्च अस्थिरता वाले बाजार के वातावरण में। समाधान में लेनदेन की मात्रा की पुष्टि करना शामिल है, या अधिक कठोर ब्रेकआउट शर्तें निर्धारित करना शामिल है।

पैरामीटर संवेदनशीलता: रणनीति में उपयोग किए जाने वाले कारक ((1.1⁄2 और 1.1⁄4) परिणामों पर अधिक प्रभाव डालते हैं, विभिन्न बाजारों और समय के लिए अलग-अलग अनुकूलन मापदंडों की आवश्यकता हो सकती है। पर्याप्त ऐतिहासिक पुनरावृत्ति और पैरामीटर अनुकूलन की सिफारिश की जाती है।

सम्बंधित जोखिम: कोड में BTCUSD का संदर्भ शामिल है (हालांकि अंतिम शर्तों में टिप्पणी की गई है), यह दर्शाता है कि रणनीति ने परिसंपत्ति-दर-संबद्धता को ध्यान में रखा होगा। यदि बाजार की प्रासंगिकता बदलती है, तो रणनीति का प्रदर्शन प्रभावित हो सकता है।

पूर्ण रोकथाम तंत्र का अभाव: हालांकि रणनीति ने बाहर निकलने की शर्तों को परिभाषित किया है, लेकिन स्पष्ट रूप से मूल्य-आधारित रोकथाम सेटिंग्स नहीं हैं, जिससे चरम बाजार स्थितियों में अत्यधिक नुकसान हो सकता है। एक निश्चित रोकथाम या एटीआर-आधारित गतिशील रोकथाम तंत्र को जोड़ने की सिफारिश की जाती है।

रणनीति अनुकूलन दिशा

बेहतर जोखिम प्रबंधन: एक स्पष्ट रोक तंत्र जोड़ें, जैसे कि एटीआर (औसत वास्तविक सीमा) के आधार पर गतिशील रोक, या अधिकतम हानि प्रतिशत सेट करें। साथ ही, विभिन्न मूल्य स्तरों पर चरणों में कटौती के लिए एक बैच-लाभ तंत्र पेश किया जा सकता है।

पैरामीटर अनुकूलित: वर्तमान में रणनीति स्थिर अस्थिरता गुणांक का उपयोग करती है ((1.1⁄2 और 1.1⁄4), इन मापदंडों को बाजार की अस्थिरता के आधार पर स्वचालित रूप से समायोजित करने पर विचार किया जा सकता है। उदाहरण के लिए, उच्च अस्थिरता के दौरान एक बड़ा गुणांक और कम अस्थिरता के दौरान एक छोटा गुणांक का उपयोग किया जा सकता है।

फ़िल्टर जोड़ें: एक प्रवृत्ति की ताकत के संकेतकों (जैसे ADX) या अस्थिरता के संकेतकों (जैसे ATR) को एक अतिरिक्त फ़िल्टरिंग शर्त के रूप में पेश करें, केवल उन वातावरणों में व्यापार करें जहां प्रवृत्ति स्पष्ट है या उपयुक्त अस्थिरता है, और अक्सर उन बाजारों में व्यापार करने से बचें जो संरेखित या अत्यधिक अस्थिर हैं।

समय फ़िल्टर: समय फ़िल्टरिंग तंत्र जोड़ा गया है, जो प्रमुख आर्थिक आंकड़ों की रिलीज़ या कम तरलता के समय के दौरान लेनदेन से बचता है, जिससे सिग्नल की गुणवत्ता में सुधार होता है

समावेशी विश्लेषणयह अनुशंसा की जाती है कि रणनीति में लेनदेन की मात्रा की पुष्टि की शर्तें जोड़ी जाएं, जैसे कि लेनदेन की मात्रा को पिछले कुछ चक्रों के औसत से अधिक करने की आवश्यकता होती है।

अनुकूलन प्रणाली पैरामीटर: गहन ऐतिहासिक अवलोकन और चरण विश्लेषण के माध्यम से, विभिन्न बाजार स्थितियों में इष्टतम पैरामीटर संयोजन का पता लगाया जा सकता है, यहां तक कि गतिशील पैरामीटर समायोजन तंत्र विकसित करने पर विचार किया जा सकता है।

संक्षेप

बहु-चक्र उतार-चढ़ाव ट्रैकिंग मात्रात्मक रणनीति एक व्यापार प्रणाली है जो कीमतों के उतार-चढ़ाव की अवधि पर आधारित है, जो कई समय अवधि के मूल्य डेटा को एकीकृत करके, गतिशील समर्थन प्रतिरोध स्तर की गणना करके, उच्च संभावना वाले व्यापार के अवसरों की पहचान करती है। इस रणनीति की सबसे बड़ी विशेषता विभिन्न समय अवधि के समन्वय का उपयोग करना है, जो क्रॉस-सत्यापन के माध्यम से व्यापार संकेतों की विश्वसनीयता को बढ़ाता है।

रणनीतियों के मुख्य लाभ इसकी अनुकूलनशीलता और बहु-चक्र विश्लेषणात्मक ढांचे में निहित हैं, जो उन्हें विभिन्न बाजार स्थितियों में प्रभावी बनाए रखने में सक्षम बनाता है। हालांकि, उपयोगकर्ताओं को रणनीतियों के अस्तित्व के साथ-साथ विलंबता, झूठी सफलता के जोखिम और पैरामीटर संवेदनशीलता जैसे मुद्दों पर ध्यान देने की आवश्यकता होती है, और बेहतर जोखिम प्रबंधन उपायों के माध्यम से संभावित नुकसान को नियंत्रित करने के लिए।

रणनीतियों के निरंतर अनुकूलन के माध्यम से, विशेष रूप से जोखिम प्रबंधन, पैरामीटर अनुकूलन और फ़िल्टरिंग तंत्र में सुधार के माध्यम से, रणनीति में एक मजबूत व्यापार प्रणाली बनने की क्षमता है। सबसे महत्वपूर्ण बात यह है कि व्यापारियों को रणनीति के पीछे के तर्क को समझना चाहिए, न कि केवल यांत्रिक रूप से संकेतों का निष्पादन करना, ताकि बाजार की स्थिति में बदलाव के लिए उचित समायोजन किया जा सके।

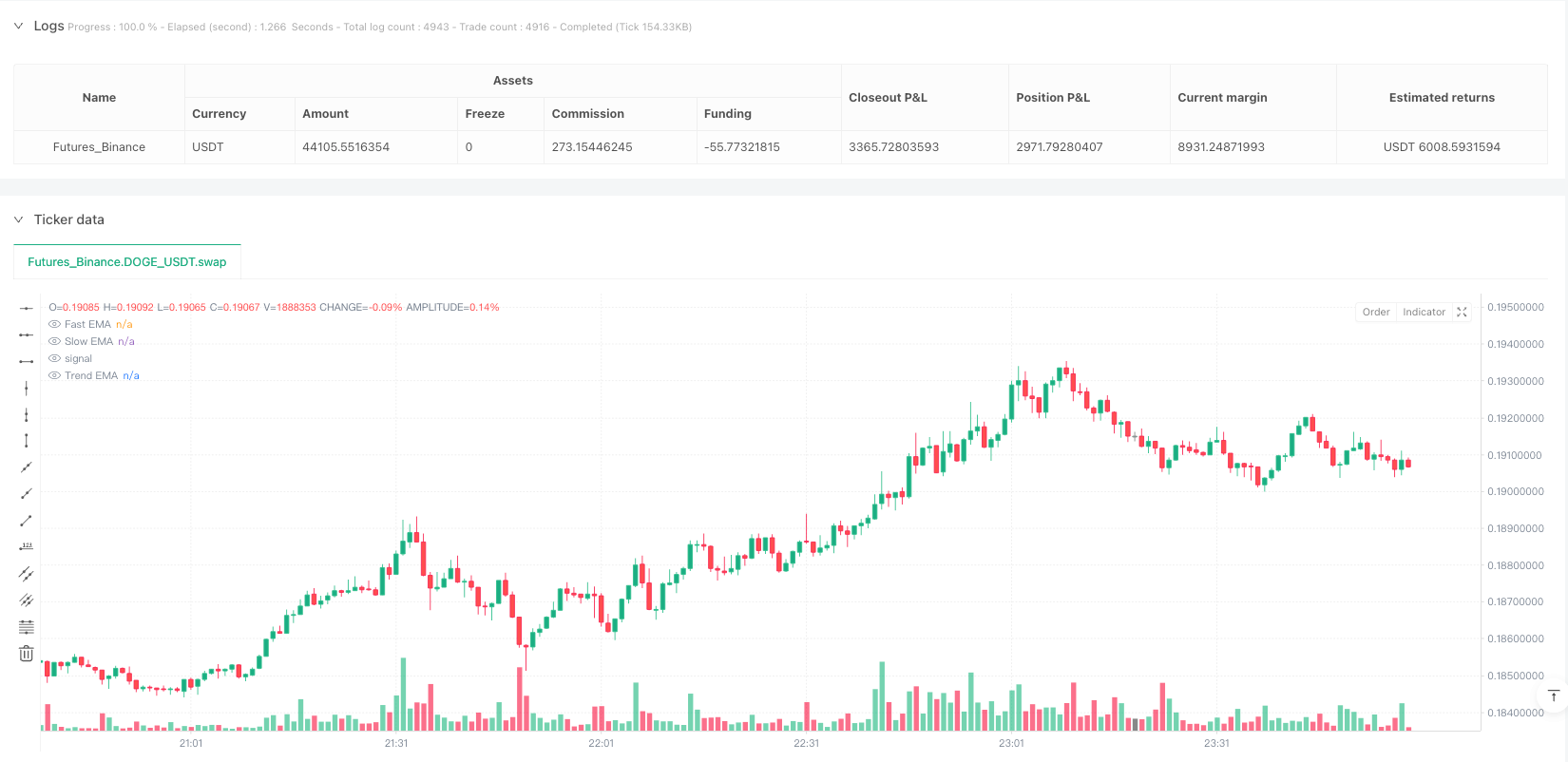

/*backtest

start: 2025-03-25 00:00:00

end: 2025-03-26 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"DOGE_USDT"}]

*/

//@version=6

strategy("DOGE/USDT 5X Scalping Strategy", overlay=true, margin_long=20, margin_short=0)

// === Core Parameters ===

fastEMA = input.int(3, "Fast EMA Length", minval=1, maxval=20)

slowEMA = input.int(8, "Slow EMA Length", minval=2, maxval=50)

trendEMA = input.int(55, "Trend EMA Length", minval=10, maxval=200)

atrPeriod = input.int(14, "ATR Period", minval=1, maxval=50)

tradeInterval = input.int(72, "Minutes Between Trades", minval=1, maxval=1440)

// Risk Management

slMultiplier = input.float(1.2, "Stop-Loss (ATR Multiple)", minval=0.5, maxval=5.0, step=0.1)

tpMultiplier = input.float(2.0, "Take-Profit (ATR Multiple)", minval=0.5, maxval=10.0, step=0.1)

riskPct = input.float(1.0, "Risk Per Trade (%)", minval=0.1, maxval=10.0, step=0.1)

leverage = 5.0 // Fixed 5x leverage

// === Calculate Indicators ===

fastLine = ta.ema(close, fastEMA)

slowLine = ta.ema(close, slowEMA)

trendLine = ta.ema(close, trendEMA)

atrValue = ta.atr(atrPeriod)

// === Visualize Indicators ===

// Using explicit colors to ensure visibility

fastColor = #2196F3 // Blue

slowColor = #FF9800 // Orange

trendColor = #757575 // Gray

p1 = plot(fastLine, "Fast EMA", color=fastColor, linewidth=2)

p2 = plot(slowLine, "Slow EMA", color=slowColor, linewidth=2)

p3 = plot(trendLine, "Trend EMA", color=trendColor, linewidth=1)

// Cross detection for visualization

crossUp = ta.crossover(fastLine, slowLine)

crossDown = ta.crossunder(fastLine, slowLine)

plotshape(crossUp, "EMA Cross Up", style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small)

plotshape(crossDown, "EMA Cross Down", style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small)

// === Trade Logic ===

// Cooldown mechanism

var int lastTradeBarIndex = 0

timeElapsed = (bar_index - lastTradeBarIndex) >= tradeInterval

noActivePosition = strategy.position_size == 0

// Entry conditions

emaCross = ta.crossover(fastLine, slowLine)

trendFilter = close > trendLine

validEntry = emaCross and trendFilter and timeElapsed and noActivePosition

// Position sizing calculation

equity = strategy.equity

riskAmount = equity * (riskPct / 100)

stopDistance = atrValue * slMultiplier

positionSize = math.round((riskAmount / stopDistance) * leverage) // Round to whole tokens for DOGE

// Visualize entry signals

plotshape(validEntry, "Entry Signal", style=shape.circle, location=location.belowbar, color=color.lime, size=size.normal)

// === Strategy Execution ===

if (validEntry)

// Entry

strategy.entry("Long", strategy.long, qty=positionSize)

// Set exit points

stopPrice = close - (atrValue * slMultiplier)

targetPrice = close + (atrValue * tpMultiplier)

strategy.exit("Exit", "Long", stop=stopPrice, limit=targetPrice)

// Reset cooldown timer

lastTradeBarIndex := bar_index