रणनीति अवलोकन

यह “एडवांस्ड मल्टी-फंक्शनल सुपरट्रेंड ट्रेंड ट्रैकिंग रणनीति और ऑटोमैटिक स्टॉप-लॉस सिस्टम” एक सुपरट्रेंड सूचक-आधारित मात्रात्मक ट्रेडिंग रणनीति है, जिसमें ऑटोमैटिक स्टॉप-लॉस (TP/SL) तंत्र और प्रवेश अनुकूलन तर्क शामिल हैं। रणनीति का मूल सुपरट्रेंड सूचक का उपयोग करके बाजार की प्रवृत्ति की पहचान करना है, ट्रेंड रिवर्स पॉइंट्स पर ट्रेड सिग्नल भेजना है, जबकि वास्तविक प्रवेश बिंदु को प्रतिशत विचलन के माध्यम से समायोजित करना है, और जोखिम को प्रबंधित करने और मुनाफे को लॉक करने के लिए पूर्वनिर्धारित स्टॉप-लॉस स्तर सेट करना है। रणनीति का यह दृष्टिकोण व्यापारियों को ट्रेंड की पुष्टि के बाद अधिक आदर्श कीमतों पर प्रवेश करने की अनुमति देता है, जबकि स्पष्ट जोखिम नियंत्रण पैरामीटर के साथ।

रणनीति सिद्धांत

यह रणनीति सुपरट्रेंड सूचकांकों की गणना और उपयोग पर आधारित है और इसके बुनियादी सिद्धांत निम्नानुसार हैंः

सुपरट्रेंड गणनासबसे पहले, रणनीति बाजार की अस्थिरता को मापने के लिए एटीआर की गणना करती है। फिर, एटीआर और उपयोगकर्ता-परिभाषित गुणांक का उपयोग करके ऊपरी बैंड और निचले बैंड को निर्धारित करती है। सुपरट्रेंड वर्तमान रुझान को निर्धारित करता है क्योंकि कीमत इन कक्षाओं के सापेक्ष स्थित होती है।

रुझानों की पहचान: जब कीमत ऊपर की ओर बढ़ जाती है, तो रुझान गिर जाता है ((-1); जब कीमत नीचे की ओर बढ़ जाती है, तो रुझान बढ़ जाता है ((1) रणनीति ट्रैक रुझान में परिवर्तन, जब रुझान -1 से 1 में बदल जाता है तो खरीदें संकेत, जब रुझान 1 से -1 में बदल जाता है तो बेचें संकेत

प्रवेश अनुकूलन: रणनीति तुरंत ट्रेंड रिवर्स पॉइंट में प्रवेश नहीं करती है, लेकिन एक विचलन मूल्य की गणना करती है। एक खरीद संकेत के लिए, प्रवेश बिंदु को संकेत मूल्य से कम एक निश्चित प्रतिशत पर सेट किया गया है (((EntryOffsetPerc); एक बिक्री संकेत के लिए, प्रवेश बिंदु को संकेत मूल्य से अधिक एक निश्चित प्रतिशत पर सेट किया गया है।

ऑटो रोक रोक: एक बार प्रवेश करने के बाद, रणनीति स्वचालित रूप से प्रवेश मूल्य और उपयोगकर्ता द्वारा परिभाषित प्रतिशत पैरामीटर के आधार पर स्टॉप (टीपी) और स्टॉप (एसएल) स्तरों को सेट करती है। मल्टीहेड ट्रेडों के लिए स्टॉप को प्रवेश मूल्य के ऊपर एक निश्चित प्रतिशत और स्टॉप को प्रवेश मूल्य के नीचे एक निश्चित प्रतिशत के रूप में सेट किया जाता है; खाली ट्रेडों के विपरीत।

ट्रिगर: रणनीति यह निगरानी करती है कि क्या कीमतें स्टॉप या स्टॉप-लॉस स्तरों को छूती हैं। एक बार जब यह स्पर्श किया जाता है, तो व्यापार को ब्लीच किया जाता है और चार्ट पर एक चिह्नित किया जाता है।

रणनीतिक लाभ

प्रवृत्ति की पुष्टि के बाद अनुकूलित प्रवेश: पारंपरिक सुपरट्रेंड रणनीति के विपरीत, ट्रेंड लाइन के क्रॉसिंग पर तुरंत प्रवेश करने के लिए, यह रणनीति सिग्नल के बाद कीमतों के पुनर्निर्देशन के लिए प्रतीक्षा करने की अनुमति देती है, जो प्रवेश की कीमतों की लाभप्रदता को बढ़ा सकती है और झूठे ब्रेकडाउन के जोखिम को कम कर सकती है।

स्वचालित जोखिम प्रबंधन: रणनीति में एक स्टॉप-स्टॉप-लॉस तंत्र है, जो प्रत्येक व्यापार के लिए स्वचालित रूप से एक स्पष्ट बाहर निकलने की स्थिति निर्धारित करता है, जिससे व्यापारियों को व्यक्तिपरक भावनाओं के कारण समय पर प्रतिकूल व्यापार से बाहर निकलने में विफल होने की समस्या से बचा जाता है।

लेन-देन की जानकारी को देखने के लिए: रणनीतियाँ चार्ट पर प्रवेश बिंदु, स्टॉप और स्टॉप लॉस ट्रिगर को चिह्नित करती हैं, जिससे व्यापारियों को ट्रेडों के निष्पादन के बारे में सहज ज्ञान मिलता है, जो बाद के विश्लेषण और रणनीति अनुकूलन में मदद करता है।

पैरामीटर समायोज्यरणनीति में एटीआर चक्र, एटीआर गुणांक, स्टॉप-स्टॉप-लॉस प्रतिशत और एंट्री-डायवर्जन प्रतिशत सहित कई समायोज्य पैरामीटर शामिल हैं, जो व्यापारियों को विभिन्न बाजार स्थितियों और व्यक्तिगत जोखिम वरीयताओं के अनुसार समायोजन करने की अनुमति देता है।

दोतरफा लेनदेनरणनीतिः यह रणनीति दोनों ओवरहेड और ओवरहेड ट्रेडिंग को सपोर्ट करती है, जिससे बाजार के अवसरों को अधिकतम करने के लिए ऊपरी और निचले रुझानों में लाभ हो सकता है।

रणनीतिक जोखिम

रुझान में झूठी वृद्धि का खतरा: हालांकि रणनीति ने इनपुट पलायन के माध्यम से इस समस्या को कम किया है, फिर भी बाजार में अल्पकालिक उतार-चढ़ाव हो सकते हैं जो प्रवृत्ति को तोड़ते हैं और फिर मूल प्रवृत्ति की स्थिति में लौटते हैं, जिससे अनावश्यक व्यापारिक संकेत और नुकसान होता है।

निश्चित प्रतिशत हानि की सीमा: रणनीति का उपयोग करने के लिए एक निश्चित प्रतिशत के साथ रोक, जो हमेशा इष्टतम नहीं हो सकता है. उच्च अस्थिरता वाले बाजारों में, एक निश्चित प्रतिशत रोक बहुत छोटा हो सकता है, जिससे अक्सर ट्रिगर हो सकता है; कम अस्थिरता वाले बाजारों में, बहुत बड़ा हो सकता है, जिससे बहुत अधिक नुकसान हो सकता है।

पैरामीटर अनुकूलन चुनौतीएटीआर चक्र, गुणांक और स्टॉपलॉस अनुपात को खोजने के लिए बहुत सारे ऐतिहासिक डेटा परीक्षण और अनुकूलन की आवश्यकता होती है, और बाजार की परिस्थितियों में परिवर्तन के साथ इष्टतम पैरामीटर को समायोजित करने की आवश्यकता हो सकती है।

बाजार में खाई का जोखिम: जब कीमतों में एक अंतर होता है, तो वास्तविक रोकथाम मूल्य सेट रोकथाम स्तर से बहुत कम या बहुत अधिक हो सकता है, जिससे वास्तविक नुकसान उम्मीद से अधिक हो सकता है।

तरलता जोखिम: कम तरलता वाले बाजारों में, प्रवेश या बाहर निकलने के आदेशों को अपेक्षित कीमतों पर निष्पादित करने में असमर्थता हो सकती है, जिससे स्लाइड पॉइंट बढ़ जाता है और रणनीति का प्रदर्शन गिर जाता है।

समाधान:

- अन्य संकेतकों या स्थितियों के साथ संयोजन में प्रवृत्ति की पुष्टि, झूठी दरार के जोखिम को कम करना

- गतिशील रोकथाम विधि का उपयोग करना, जैसे कि एटीआर-आधारित रोकथाम, न कि निश्चित प्रतिशत

- विभिन्न बाजार चक्रों और परिस्थितियों के लिए निरंतर परीक्षण और समायोजन पैरामीटर

- उच्च अस्थिरता वाले बाजारों के लिए मैनुअल निगरानी और हस्तक्षेप की आवश्यकता हो सकती है

- कम तरलता वाले बाजारों में इस्तेमाल होने पर स्लाइड पॉइंट को बढ़ाया जाना चाहिए या ट्रेडिंग से बचा जाना चाहिए

रणनीति अनुकूलन दिशा

अनुकूलन पैरामीटर समायोजन: वर्तमान में, रणनीति एक निश्चित एटीआर चक्र और गुणांक का उपयोग करती है, जिसे बाजार की अस्थिरता के आधार पर स्वचालित रूप से समायोजित करने के लिए अनुकूलित किया जा सकता है। उदाहरण के लिए, एटीआर चक्र को बढ़ाएं जब अस्थिरता बढ़ जाती है या गुणांक को कम करें जब अस्थिरता कम हो जाती है, और इसके विपरीत, विभिन्न बाजार स्थितियों के अनुकूल।

बहु-समय-सीमा विश्लेषण: एक बहु-समय फ्रेम पुष्टिकरण तंत्र की शुरूआत, केवल उच्च समय फ्रेम की प्रवृत्ति की दिशा वर्तमान संकेतों के अनुरूप होने पर ट्रेडों को निष्पादित करने के लिए, प्रतिगामी ट्रेडिंग और झूठे टूटने के जोखिम को कम करने के लिए।

गतिशील स्टॉप लॉस सेटिंग्सएटीआर या अस्थिरता के आधार पर एक गतिशील मूल्य के लिए एक निश्चित प्रतिशत स्टॉप लॉस को बदलना ताकि यह वर्तमान बाजार की स्थिति को बेहतर ढंग से दर्शा सके और उच्च अस्थिरता वाले वातावरण में बहुत अधिक निलंबन या कम अस्थिरता वाले वातावरण में बहुत अधिक निलंबन से बच सके।

लेन-देन की पुष्टि करें: ट्रेड वॉल्यूम विश्लेषण के साथ संयोजन में प्रवृत्ति की प्रभावशीलता की पुष्टि करने के लिए, उदाहरण के लिए, सिग्नल की पुष्टि केवल तभी की जाती है जब कीमत में ब्रेकडाउन के साथ पर्याप्त मात्रा में ट्रेड होते हैं, जिससे झूठे ब्रेकडाउन के जोखिम को कम किया जा सकता है।

आंशिक मुनाफ़ा लॉक करने की व्यवस्था: थोक समाशोधन फ़ंक्शन जोड़ा गया है, जब कीमतें एक निश्चित लाभ स्तर तक पहुंचती हैं तो कुछ पदों को समाप्त कर देती हैं, जो कि लाभ के कुछ हिस्सों को लॉक करने के साथ-साथ शेष पदों को ट्रेंड ट्रैक करने के लिए जगह देती हैं, जिससे समग्र जोखिम-लाभ अनुपात में सुधार होता है।

ये अनुकूलन दिशाएं महत्वपूर्ण हैं क्योंकि वे रणनीतियों को बाजार में बदलाव के लिए बेहतर रूप से अनुकूलित करने में सक्षम हैं, झूठे संकेतों को कम करते हैं, रणनीति की स्थिरता और दीर्घकालिक लाभप्रदता में सुधार करते हैं। विशेष रूप से, अनुकूलित पैरामीटर और गतिशील स्टॉप-लॉस सेटिंग्स, विभिन्न बाजार स्थितियों में रणनीति की प्रदर्शन स्थिरता को काफी बढ़ा सकती हैं।

संक्षेप

सुपरट्रेंड ट्रेंड ट्रैकिंग रणनीतियों में क्लासिक ट्रेंड ट्रैकिंग और आधुनिक जोखिम प्रबंधन तकनीकों का संयोजन है, सुपरट्रेंड सूचकांकों के माध्यम से बाजार की प्रवृत्ति की पहचान करता है और प्रवेश बिंदुओं और स्वचालित स्टॉप-स्टॉप-लॉस तंत्र के अनुकूलन के माध्यम से व्यापार प्रभावशीलता को बढ़ाता है। इसकी सबसे उल्लेखनीय विशेषता यह है कि प्रवृत्ति संकेतों की पुष्टि के बाद बेहतर प्रवेश बिंदुओं की तलाश की जाती है, जबकि प्रत्येक व्यापार के लिए स्पष्ट लाभ और जोखिम नियंत्रण पैरामीटर निर्धारित किए जाते हैं।

रणनीति की ताकत इसकी पूरी ट्रेडिंग सिस्टम वास्तुकला में निहित है, जिसमें सिग्नल जनरेशन, प्रवेश अनुकूलन से लेकर जोखिम प्रबंधन तक के स्पष्ट नियम हैं, जो ट्रेडरों के लिए उपयुक्त हैं जो ट्रेंडिंग मार्केट में लाभ कमाने के लिए जोखिम को नियंत्रित करना चाहते हैं। हालांकि, सभी ट्रेंड ट्रैकिंग रणनीतियों की तरह, यह अस्थिर बाजार में अधिक झूठे सिग्नल और घाटे के व्यापार का उत्पादन कर सकता है।

रणनीति के प्रदर्शन को और बेहतर बनाने के लिए, व्यापारियों को अनुकूलित पैरामीटर समायोजन, बहु-समय सीमा की पुष्टि और गतिशील जोखिम प्रबंधन तंत्र को शामिल करने पर विचार करना चाहिए, ताकि रणनीति विभिन्न बाजार स्थितियों के लिए बेहतर रूप से अनुकूल हो सके। अंत में, यह रणनीति एक अच्छी आधारभूत रूपरेखा प्रदान करती है, जिससे व्यापारी अपनी आवश्यकताओं और बाजार विशेषताओं के अनुसार व्यक्तिगत समायोजन और अनुकूलन कर सकते हैं।

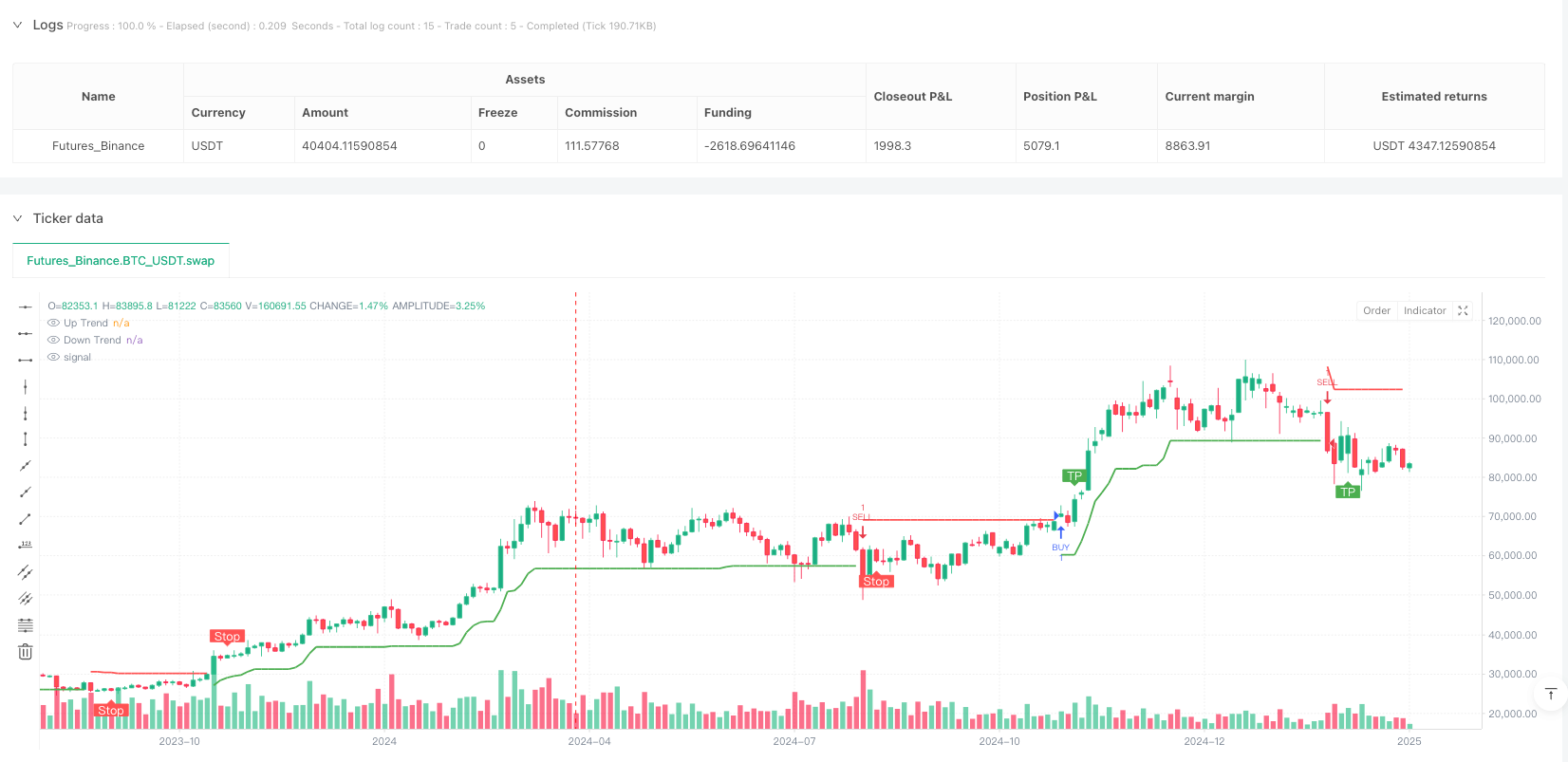

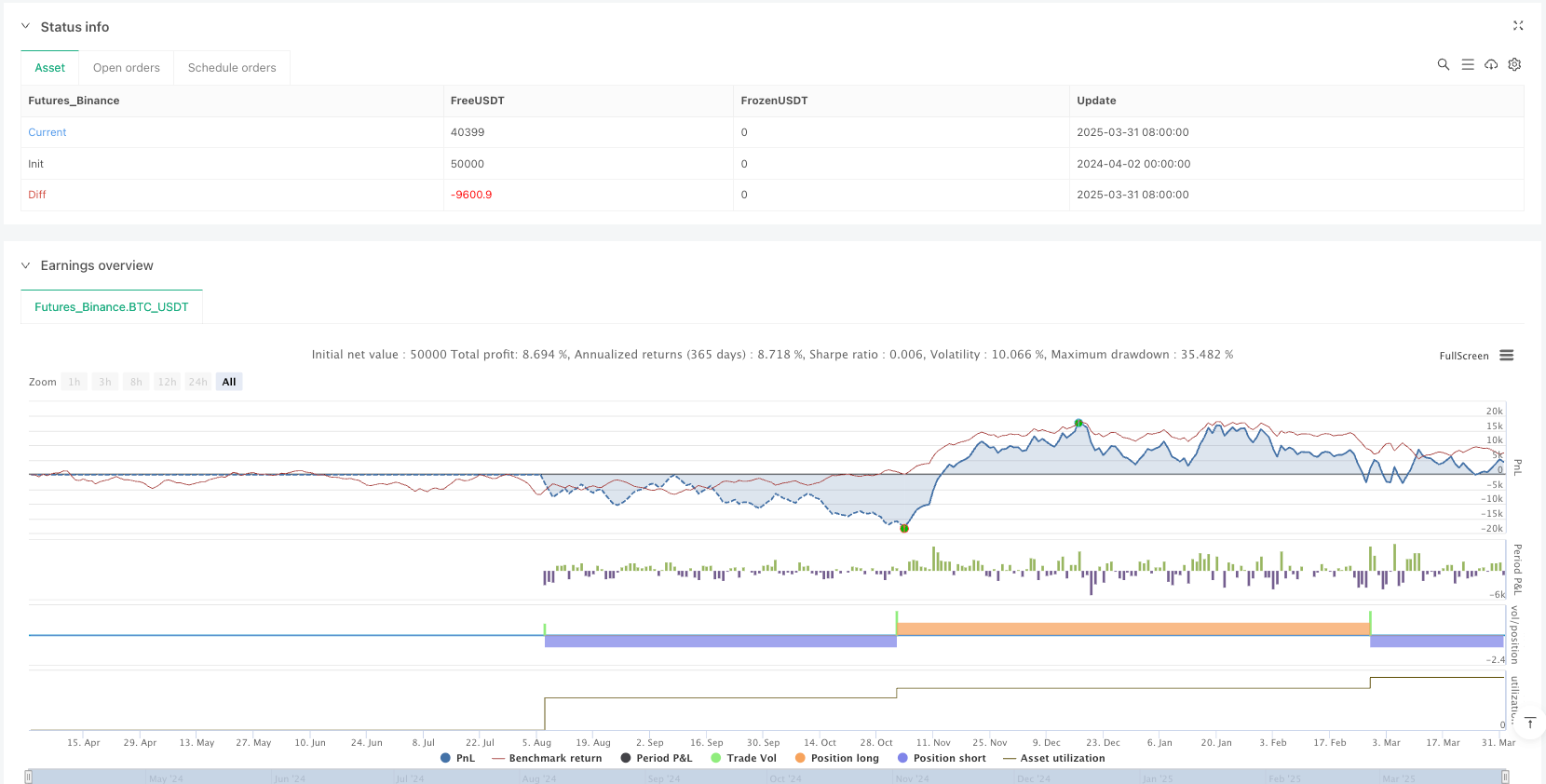

/*backtest

start: 2024-04-02 00:00:00

end: 2025-04-01 00:00:00

period: 3d

basePeriod: 3d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("SuperTrend STRATEGY w/ TP & SL", overlay=true)

// === Girdiler ===

atrPeriod = input.int(10, title="ATR Period")

mult = input.float(3.0, title="ATR Multiplier")

src = input.source(hl2, title="Kaynak")

tpPerc = input.float(2.5, title="Take Profit (%)")

slPerc = input.float(1.0, title="Stop Loss (%)")

entryOffsetPerc = input.float(0.2, title="Giriş Noktası Yüzdesel Geriden (%)")

// === ATR ve SuperTrend Hesabı ===

atr = ta.atr(atrPeriod)

upperBand = src - mult * atr

lowerBand = src + mult * atr

prevUpper = nz(upperBand[1], upperBand)

prevLower = nz(lowerBand[1], lowerBand)

upperBand := close[1] > prevUpper ? math.max(upperBand, prevUpper) : upperBand

lowerBand := close[1] < prevLower ? math.min(lowerBand, prevLower) : lowerBand

var trend = 1

trend := close > prevLower ? 1 : close < prevUpper ? -1 : nz(trend[1], 1)

buySignal = trend == 1 and trend[1] == -1

sellSignal = trend == -1 and trend[1] == 1

// === Giriş Noktası Takibi ===

var float lastBuyPrice = na

var float lastSellPrice = na

var int lastBuyBarIndex = na

var int lastSellBarIndex = na

var bool buyEntryPlotted = false

var bool sellEntryPlotted = false

if buySignal

lastBuyPrice := close * (1 - entryOffsetPerc / 100)

lastBuyBarIndex := bar_index

buyEntryPlotted := false

if sellSignal

lastSellPrice := close * (1 + entryOffsetPerc / 100)

lastSellBarIndex := bar_index

sellEntryPlotted := false

// === TP ve SL Hesapları ===

long_tp = lastBuyPrice * (1 + tpPerc / 100)

long_sl = lastBuyPrice * (1 - slPerc / 100)

short_tp = lastSellPrice * (1 - tpPerc / 100)

short_sl = lastSellPrice * (1 + slPerc / 100)

// === TP / SL Temasları (yalnızca işlemden sonra ilk gelen hedef) ===

hitLongTP = false

hitLongSL = false

hitShortTP = false

hitShortSL = false

// === Giriş Etiketleri ===

var label buyLabel = na

var label sellLabel = na

if not na(lastBuyPrice) and not buyEntryPlotted and close <= lastBuyPrice and bar_index > lastBuyBarIndex

buyLabel := label.new(x=bar_index, y=low, text="Giriş", style=label.style_label_up, color=color.fuchsia, textcolor=color.white)

buyEntryPlotted := true

lastBuyBarIndex := bar_index

if not na(lastSellPrice) and not sellEntryPlotted and close >= lastSellPrice and bar_index > lastSellBarIndex

sellLabel := label.new(x=bar_index, y=high, text="Giriş", style=label.style_label_down, color=color.fuchsia, textcolor=color.white)

sellEntryPlotted := true

lastSellBarIndex := bar_index

if not na(lastBuyPrice) and buyEntryPlotted and bar_index > lastBuyBarIndex

if high >= long_tp

hitLongTP := true

lastBuyPrice := na

else if low <= long_sl

hitLongSL := true

lastBuyPrice := na

if not na(lastSellPrice) and sellEntryPlotted and bar_index > lastSellBarIndex

if low <= short_tp

hitShortTP := true

lastSellPrice := na

else if high >= short_sl

hitShortSL := true

lastSellPrice := na

// === Strateji Girişleri ===

if buySignal

strategy.entry("BUY", strategy.long)

if sellSignal

strategy.entry("SELL", strategy.short)

// === SuperTrend Plot ===

upPlot = plot(trend == 1 ? upperBand : na, title="Up Trend", style=plot.style_linebr, linewidth=2, color=color.green)

dnPlot = plot(trend == -1 ? lowerBand : na, title="Down Trend", style=plot.style_linebr, linewidth=2, color=color.red)

// === TP & SL Plot ===

plotshape(hitLongTP, location=location.abovebar, style=shape.labeldown, color=color.green, text="TP", textcolor=color.white, title="TP Long")

plotshape(hitLongSL, location=location.abovebar, style=shape.labeldown, color=color.red, text="Stop", textcolor=color.white, title="SL Long")

plotshape(hitShortTP, location=location.belowbar, style=shape.labelup, color=color.green, text="TP", textcolor=color.white, title="TP Short")

plotshape(hitShortSL, location=location.belowbar, style=shape.labelup, color=color.red, text="Stop", textcolor=color.white, title="SL Short")