फिबोनाची लक्ष्य मूल्य और स्टॉप लॉस रणनीति भूत चलती औसत और गति का संयोजन

GMA WMA EMA Momentum Oscillator Fibonacci Retracement Trading Dashboard

अवलोकन

यह रणनीति एक व्यापक ट्रेडिंग प्रणाली है जिसमें कई तकनीकी संकेतकों को शामिल किया गया है, मुख्य रूप से एक पूर्ण ट्रेडिंग फ्रेमवर्क के निर्माण के लिए भूत मूविंग एवरेज, गतिशीलता संकेतक और फिबोनाची रिडक्शन लेवल का संयोजन किया गया है। यह रणनीति बाजार की प्रवृत्ति की दिशा निर्धारित करने के लिए भूत मूविंग एवरेज का उपयोग करती है, सिग्नल की ताकत को सत्यापित करने के लिए गतिशीलता संकेतक के साथ संयुक्त है, और जोखिम प्रबंधन के स्वचालन के लिए फिबोनाची स्तर का उपयोग करके स्वचालित रूप से लक्ष्य और मूल्य-हानि बिंदु निर्धारित करती है। इसके अलावा, रणनीति में एक वास्तविक समय ट्रेडिंग मेटलबोर्ड भी शामिल है, जो व्यापारियों को महत्वपूर्ण जानकारी और निर्णय लेने में सहायता प्रदान करता है।

रणनीति सिद्धांत

भूतों की चलती औसत (GMA)यह रणनीति का एक मुख्य घटक है, जो एक विशेष गणना के माध्यम से एक मूल्य प्रवृत्ति संकेत प्रदान करता है जो पारंपरिक चलती औसत की तुलना में अधिक संवेदनशील है। इसकी गणना करने के लिए सूत्र यह है कि दो बार आधा चक्र भारित चलती औसत (डब्ल्यूएमए) को घटाकर पूर्ण चक्र भारित चलती औसत, और फिर एक चक्र को मूल चक्र के वर्गमूल के रूप में लागू करें।

गति सूचकरणनीतिः बाजार की गतिशीलता को मापने के लिए वर्तमान मूल्य और एक विशिष्ट अवधि से पहले मूल्य के अंतर का उपयोग करें, और सूचकांक चलती औसत (ईएमए) के माध्यम से इसे चिकना करें, फिर मानक विचलन के माध्यम से समेकित करें, जिससे गतिशीलता संकेत अधिक स्थिर और विश्वसनीय हो।

रुझानों का आकलन करना: बाजार की प्रवृत्ति को निर्धारित करने के लिए एक भूतिया चलती औसत की गणना करें, जो एक सकारात्मक प्रवृत्ति के रूप में एक सकारात्मक प्रवृत्ति को दर्शाता है, और एक नकारात्मक प्रवृत्ति के लिए एक नकारात्मक प्रवृत्ति को दर्शाता है।

फिबोनाची लक्ष्य और रोक: रणनीति फिबोनाची स्तरों की गणना करने के लिए पिछली अवधि में उच्चतम और निम्नतम कीमतों पर आधारित है, क्रमशः लक्ष्य मूल्य के रूप में 0.618, 1.0 और 1.618 और स्टॉप-लॉस स्तर के रूप में 0.382 का उपयोग करते हुए।

प्रवेश की शर्तें:

- मल्टीहेड एंट्रीः कीमतें भूतिया चलती औसत के ऊपर से गुजरती हैं और एकीकरण गतिशीलता सकारात्मक होती है

- खाली सिर प्रवेशः कीमतें नीचे की ओर भूतिया चलती औसत से गुजरती हैं और एकीकरण गतिशीलता नकारात्मक है

रणनीतिक लाभ

प्रवृत्ति और गति की दोहरी पुष्टि: भूतिया चलती औसत और गतिशीलता के संकेतकों के संयोजन के माध्यम से, रणनीति को झूठे संकेतों को प्रभावी ढंग से कम करने में सक्षम बनाता है, केवल तभी ट्रेडिंग सिग्नल को ट्रिगर करता है जब दोनों संकेतक एक साथ शर्तों को पूरा करते हैं।

अनुकूलित जोखिम प्रबंधनFibonacci Levels का उपयोग करके स्वचालित रूप से लक्ष्य मूल्य और स्टॉप-लॉस सेट करें, यह विधि बाजार की अस्थिरता के आधार पर स्वचालित रूप से समायोजित होती है, जो विभिन्न बाजार स्थितियों में उचित जोखिम-लाभ अनुपात प्रदान करती है।

विजुअल ट्रेडिंग मेनूरणनीति में अंतर्निहित ट्रेडिंग टचस्क्रीन ट्रेंड की स्थिति, ट्रेडिंग सिग्नल, प्रवेश कारण और लक्ष्य मूल्य और स्टॉप लॉस जैसी महत्वपूर्ण जानकारी को प्रदर्शित करती है, जिससे व्यापारियों को त्वरित निर्णय लेने में मदद मिलती है।

बाजार में उतार-चढ़ाव के लिए अनुकूलप्रवृत्ति में परिवर्तन को पहचानने के लिए भूत मूविंग एवरेज पारंपरिक मूविंग एवरेज की तुलना में अधिक संवेदनशील होता है, जिससे प्रवृत्ति में बदलाव को पहचानने में मदद मिलती है और इसके साथ ही यह प्रवृत्ति में देरी को कम करता है।

स्पष्ट व्यापार नियमरणनीति स्पष्ट प्रवेश और निकास की स्थिति प्रदान करती है, व्यक्तिपरक निर्णय को कम करती है और व्यापारियों को अनुशासित रखने में मदद करती है।

रणनीतिक जोखिम

ओवरट्रेडिंग का खतरा: अस्थिर बाजारों में, कीमतें अक्सर भूत मूविंग एवरेज को पार कर सकती हैं, जिससे बहुत अधिक ट्रेडिंग सिग्नल मिलते हैं। समाधान अतिरिक्त फ़िल्टरिंग शर्तों को जोड़ना है, जैसे कि केवल स्पष्ट रुझानों में व्यापार करना या सिग्नल पुष्टि अवधि बढ़ाना।

स्टॉप लॉस सेटिंग्स: एक निश्चित अनुपात फिबोनाची रोकथाम अत्यधिक अस्थिर बाजारों में पर्याप्त लचीला नहीं हो सकता है, जिससे रोकथाम बहुत ढीला या बहुत तंग हो सकता है। विभिन्न बाजार स्थितियों के अनुसार फिबोनाची अनुपात को गतिशील रूप से समायोजित करने की सिफारिश की जाती है।

पैरामीटर संवेदनशीलता: रणनीतिक प्रदर्शन अत्यधिक कई मापदंडों की सेटिंग पर निर्भर करता है, जैसे कि जीएमए लंबाई, गति चक्र, आदि। विभिन्न बाजारों और समय-फ्रेमों के लिए विभिन्न मापदंडों के संयोजन की आवश्यकता हो सकती है। इष्टतम मापदंडों को खोजने के लिए पुनः परीक्षण की सिफारिश की जाती है।

रुझानों का आकलन करने में देरी: हालांकि भूत मूविंग एवरेज पारंपरिक मूविंग एवरेज की तुलना में अधिक संवेदनशील है, फिर भी इसमें कुछ देरी है, और रुझान की शुरुआत में कुछ अवसरों को याद किया जा सकता है। रुझान में बदलाव को पहले से पता लगाने के लिए संकेतक को कम अवधि के साथ जोड़ने पर विचार किया जा सकता है।

विकृति का पता लगाना: रणनीति का फिबोनैचि स्तर ऐतिहासिक डेटा पर आधारित है, जिसमें आगे की ओर झुकाव हो सकता है। वास्तविक लेनदेन में इस बात का ध्यान रखा जाना चाहिए और अधिक गतिशील तरीकों का उपयोग करके महत्वपूर्ण स्तरों की गणना करना चाहिए।

रणनीति अनुकूलन दिशा

अनुकूलन पैरामीटर अनुकूलन: वर्तमान में रणनीति एक निश्चित पैरामीटर सेटिंग का उपयोग करती है, जिसमें एक अनुकूलन तंत्र को पेश किया जा सकता है जो बाजार की अस्थिरता के अनुसार जीएमए की लंबाई और गति चक्र को स्वचालित रूप से समायोजित करता है, ताकि रणनीति विभिन्न बाजार स्थितियों में इष्टतम प्रदर्शन रख सके।

बहु-समय-सीमा विश्लेषणसिग्नल गुणवत्ता और सफलता दर में काफी सुधार कर सकते हैं: बहु-समय फ़्रेम विश्लेषण जोड़ें, केवल तभी ट्रेड करें जब सिग्नल बहु-समय फ़्रेम के अनुरूप हों।

गतिशील रोक लक्ष्य: वर्तमान रणनीति लक्ष्य मूल्य के रूप में एक निश्चित फिबोनाची स्तर का उपयोग करती है, लक्ष्य मूल्य को बाजार की अस्थिर गतिशीलता के अनुसार समायोजित करने पर विचार किया जा सकता है, या लाभप्रदता की क्षमता को अधिकतम करने के लिए एक ट्रैक स्टॉप रणनीति लागू की जा सकती है।

लेनदेन की मात्रा का विश्लेषण: मूल्य प्रवृत्ति की प्रभावशीलता को सत्यापित करने के लिए लेनदेन की मात्रा के संकेतक के साथ, केवल तभी व्यापार करें जब कीमत और लेनदेन की मात्रा एक साथ पुष्टि की जाती है, जिससे झूठे टूटने के संकेतों को कम किया जा सके।

मशीन लर्निंग: प्रवेश की शर्तों और पैरामीटर चयन को अनुकूलित करने के लिए मशीन लर्निंग एल्गोरिदम को पेश करना, सर्वोत्तम व्यापारिक अवसरों और जोखिम प्रबंधन रणनीतियों की भविष्यवाणी करने के लिए ऐतिहासिक डेटा प्रशिक्षण मॉडल का उपयोग करना।

भावनात्मक संकेतक एकीकरण: बाजार की भावना के संकेतकों जैसे कि अस्थिरता सूचकांक या अन्य व्युत्पन्न संकेतकों को शामिल करना, चरम बाजार स्थितियों में रणनीतिक व्यवहार को समायोजित करने और जोखिम प्रबंधन क्षमता बढ़ाने के लिए।

संक्षेप

फिबोनैचि लक्ष्य मूल्य और स्टॉप-लॉस रणनीति एक व्यापक तकनीकी विश्लेषण ट्रेडिंग प्रणाली है, जो कई संकेतकों और तकनीकों के संयोजन के माध्यम से एक व्यवस्थित ट्रेडिंग फ्रेमवर्क प्रदान करती है। इस रणनीति का मुख्य लाभ प्रवृत्ति और गतिशीलता की दोहरी पुष्टि तंत्र और बाजार की अस्थिरता पर आधारित एक अनुकूलन जोखिम प्रबंधन प्रणाली है। हालांकि कुछ अंतर्निहित जोखिम हैं, जैसे कि पैरामीटर संवेदनशीलता और संभावित ओवरट्रेडिंग, प्रस्तावित अनुकूलन दिशाओं के माध्यम से रणनीति की स्थिरता और प्रभावशीलता में काफी वृद्धि की जा सकती है। यह एक रणनीतिक ढांचा है, विशेष रूप से स्पष्ट प्रवृत्ति वाले बाजारों में व्यापार करने के लिए एक व्यवस्थित दृष्टिकोण की तलाश करने वाले निवेशकों के लिए विचार करने योग्य है।

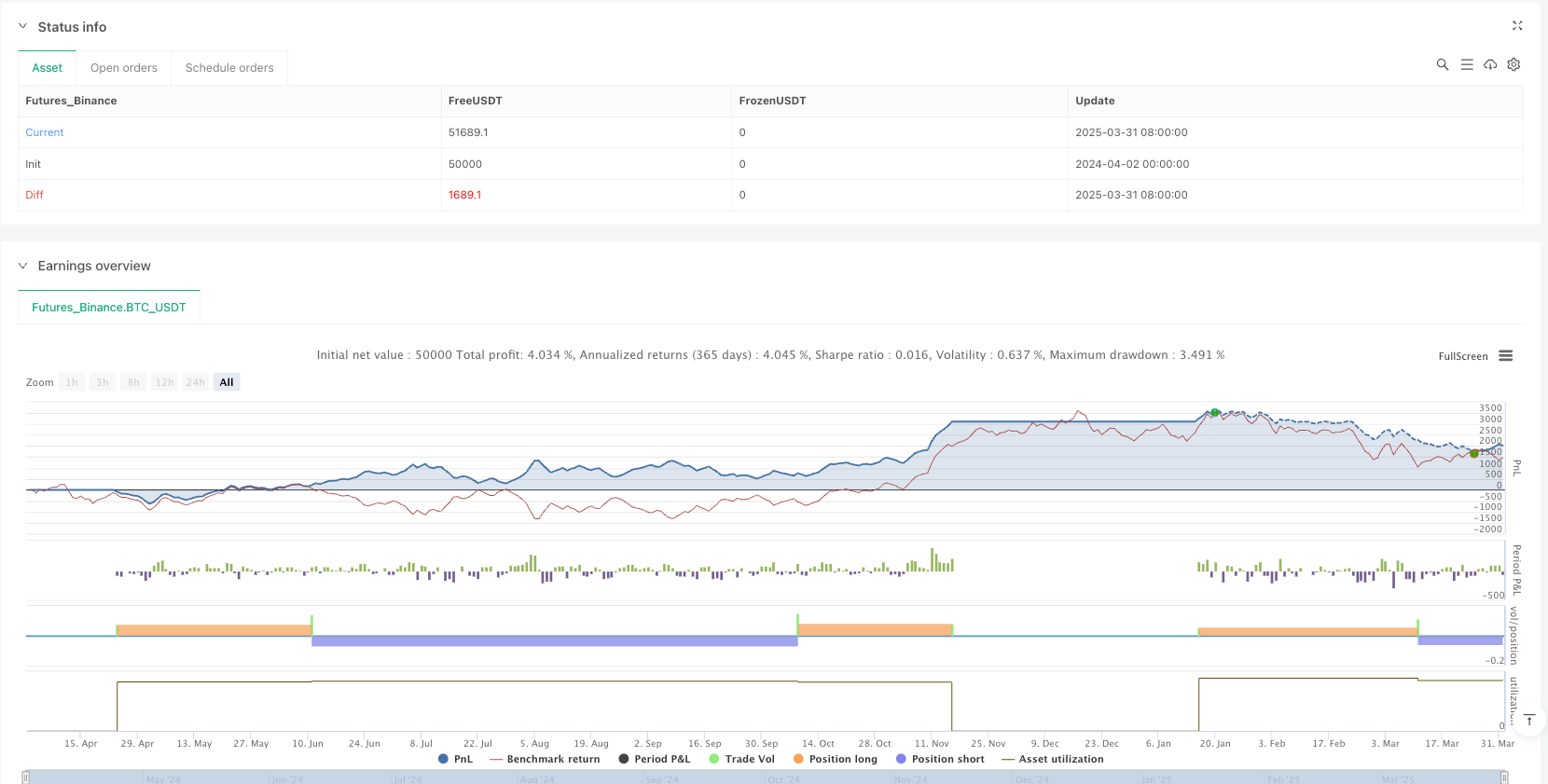

/*backtest

start: 2024-04-02 00:00:00

end: 2025-04-01 00:00:00

period: 3d

basePeriod: 3d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Ghost MA + Momentum + Fib TP/SL + Dashboard", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === INPUTS ===

src = input(close, "Source")

gmaLength = input.int(20, "GMA Length")

momentumLength = input.int(20, "Momentum Length")

momentumSmoothing = input.int(10, "Momentum Smoothing")

swingLookback = input.int(50, "Fibonacci Swing Lookback")

// === GHOST MOVING AVERAGE ===

gma = ta.wma(2 * ta.wma(src, gmaLength / 2) - ta.wma(src, gmaLength), math.round(math.sqrt(gmaLength)))

plot(gma, title="Ghost MA", color=color.teal, linewidth=2)

// === MOMENTUM GHOST OSCILLATOR ===

momentum = src - src[momentumLength]

smoothMomentum = ta.ema(momentum, momentumSmoothing)

normalizedMomentum = smoothMomentum / ta.stdev(momentum, momentumLength)

// === MARKET TREND ===

gmaSlope = gma - gma[1]

marketTrend = gmaSlope > 0 ? "UPTREND" : "DOWNTREND"

// === SWING POINTS FOR FIBONACCI ===

highestHigh = ta.highest(high, swingLookback)

lowestLow = ta.lowest(low, swingLookback)

fibRange = highestHigh - lowestLow

entryPrice = close

// === FIBONACCI TP/SL LEVELS ===

tp1_long = entryPrice + (fibRange * 0.618)

tp2_long = entryPrice + (fibRange * 1.0)

tp3_long = entryPrice + (fibRange * 1.618)

sl_long = entryPrice - (fibRange * 0.382)

tp1_short = entryPrice - (fibRange * 0.618)

tp2_short = entryPrice - (fibRange * 1.0)

tp3_short = entryPrice - (fibRange * 1.618)

sl_short = entryPrice + (fibRange * 0.382)

// === STRATEGY CONDITIONS ===

longCond = ta.crossover(src, gma) and normalizedMomentum > 0

shortCond = ta.crossunder(src, gma) and normalizedMomentum < 0

if (longCond)

strategy.entry("Long", strategy.long)

strategy.exit("TP/SL Long", from_entry="Long", limit=tp1_long, stop=sl_long)

if (shortCond)

strategy.entry("Short", strategy.short)

strategy.exit("TP/SL Short", from_entry="Short", limit=tp1_short, stop=sl_short)

// === SIGNAL LABELS ON CHART ===

if (longCond)

label.new(bar_index, low, "BUY\n" + str.tostring(close, "#.##"), style=label.style_label_up, color=color.green, textcolor=color.white, size=size.small)

if (shortCond)

label.new(bar_index, high, "SELL\n" + str.tostring(close, "#.##"), style=label.style_label_down, color=color.red, textcolor=color.white, size=size.small)

// === ALERT CONDITIONS ===

alertcondition(longCond, title="Buy Signal", message="Buy Signal Triggered: GMA Cross Up + Momentum Positive")

alertcondition(shortCond, title="Sell Signal", message="Sell Signal Triggered: GMA Cross Down + Momentum Negative")

// === DASHBOARD ===

var table dash = table.new(position.top_right, 1, 8, border_width=1)

if bar_index % 5 == 0

signal = longCond ? "BUY" : shortCond ? "SELL" : "WAIT"

reason = longCond ? "GMA↑ & Momentum+" : shortCond ? "GMA↓ & Momentum−" : "No Clear Signal"

timeframe = timeframe.period

sigColor = signal == "BUY" ? color.new(color.green, 20) : signal == "SELL" ? color.new(color.red, 20) : color.new(color.gray, 60)

trendColor = marketTrend == "UPTREND" ? color.new(color.green, 80) : color.new(color.red, 80)

table.cell(dash, 0, 0, "📊 GHOST TRADING DASHBOARD", text_color=color.black, bgcolor=color.lime, text_size=size.large)

table.cell(dash, 0, 1, "Trend: " + marketTrend, text_color=color.black, bgcolor=trendColor, text_size=size.normal)

table.cell(dash, 0, 2, "Timeframe: " + timeframe, text_color=color.black, bgcolor=color.purple, text_size=size.normal)

table.cell(dash, 0, 3, "Signal: " + signal + " @ " + str.tostring(close, "#.##"), text_color=color.black, bgcolor=sigColor, text_size=size.normal)

table.cell(dash, 0, 4, "Reason: " + reason, text_color=color.black, bgcolor=color.new(color.yellow, 60), text_size=size.normal)

table.cell(dash, 0, 5, signal == "BUY" ? "TP1: " + str.tostring(tp1_long, "#.##") +

" | TP2: " + str.tostring(tp2_long, "#.##") +

" | TP3: " + str.tostring(tp3_long, "#.##")

: signal == "SELL" ? "TP1: " + str.tostring(tp1_short, "#.##") +

" | TP2: " + str.tostring(tp2_short, "#.##") +

" | TP3: " + str.tostring(tp3_short, "#.##") : "-",

text_color=color.black, bgcolor=color.new(color.green, 80), text_size=size.normal)

table.cell(dash, 0, 6, "Reentry: " + str.tostring(gma, "#.##"), text_color=color.black, bgcolor=color.new(color.orange, 80), text_size=size.normal)

table.cell(dash, 0, 7, signal == "BUY" ? "SL: " + str.tostring(sl_long, "#.##") : signal == "SELL" ? "SL: " + str.tostring(sl_short, "#.##") : "-", text_color=color.black, bgcolor=color.new(color.red, 70), text_size=size.normal)