2

ध्यान केंद्रित करना

365

समर्थक

अवलोकन

यह एक अभिनव मल्टी-टाइम फ्रेम स्व-अनुकूली केडीजे कंपन सूचक रणनीति है, जिसका उद्देश्य बाजार के रुझानों को गतिशील रूप से सूचक मापदंडों को समायोजित करके और कई समय-सीमाओं में विश्लेषण करके अधिक सटीक और लचीला व्यापारिक संकेत प्रदान करना है। यह रणनीति एक जटिल और शक्तिशाली विश्लेषणात्मक उपकरण के साथ व्यापारियों को प्रदान करती है, जो कि अस्थिरता-आधारित लंबाई की गणना, कई समय-सीमाओं में भार के वितरण और अनुकूलन रुझान निर्णय को जोड़ती है।

रणनीति सिद्धांत

रणनीति के मुख्य सिद्धांतों में निम्नलिखित प्रमुख प्रौद्योगिकियां शामिल हैंः

- मल्टी टाइम फ्रेम विश्लेषणः एक साथ 1 मिनट, 5 मिनट और 15 मिनट के तीन टाइम फ्रेम का उपयोग करना

- स्व-अनुकूलित स्विंग लंबाई गणनाः बाजार में उतार-चढ़ाव के आधार पर गतिशील समायोजन सूचक पैरामीटर

- गतिशील भार वितरणः विभिन्न समय सीमाओं के लिए विभिन्न भार गुणांक आवंटित करना

- प्रवृत्ति निर्णय तंत्रः बाजार की प्रवृत्ति की दिशा को निर्धारित करने के लिए चिकनी AvgTotal के औसत की गणना करें

- स्मार्ट सिग्नल जनरेशनः मुख्य सिग्नल और पूर्वानुमानित सिग्नल के संयोजन से, सिग्नल की सटीकता में सुधार

रणनीतिक लाभ

- उच्च लचीलापनः अनुकूलित समय सीमा और भार विन्यास

- गतिशील अनुकूलनशीलताः बाजार में उतार-चढ़ाव के आधार पर सूचकांक पैरामीटर को समायोजित करना

- बहुआयामी विश्लेषणः बहु-समय फ़्रेम जानकारी को समेकित करना

- कम विलंब सिग्नलः इसमें मुख्य सिग्नल और अपेक्षित सिग्नल शामिल हैं

- अंतर्निहित रुझान फ़िल्टरः प्रतिकूल बाजार स्थितियों के तहत गलत संकेतों को कम करना

रणनीतिक जोखिम

- पैरामीटर ओवरफिटिंग का जोखिम

- बहु-समय फ़्रेम सिग्नल जटिलता को बढ़ा सकते हैं

- चरम बाजार स्थितियों में सिग्नल की विश्वसनीयता कम हो सकती है

- अतिरिक्त पुष्टिकरण की आवश्यकता है

रणनीति अनुकूलन दिशा

- मशीन सीखने एल्गोरिथ्म के लिए गतिशील समायोजन भार का परिचय

- अतिरिक्त फ़िल्टर शर्तें जोड़ें

- नुकसान को रोकने के लिए अनुकूलन

- क्रॉस-प्रजाति अनुकूलन विकसित करना

संक्षेप

बहु-समय फ्रेमवर्क केडीजे के लिए अनुकूलित किया गया है, जो एक लचीला, गतिशील और बहु-आयामी बाजार विश्लेषण उपकरण के साथ व्यापारियों को प्रदान करता है, जिसमें महत्वपूर्ण तकनीकी लाभ और संभावित प्रदर्शन में सुधार के लिए जगह है।

रणनीति स्रोत कोड

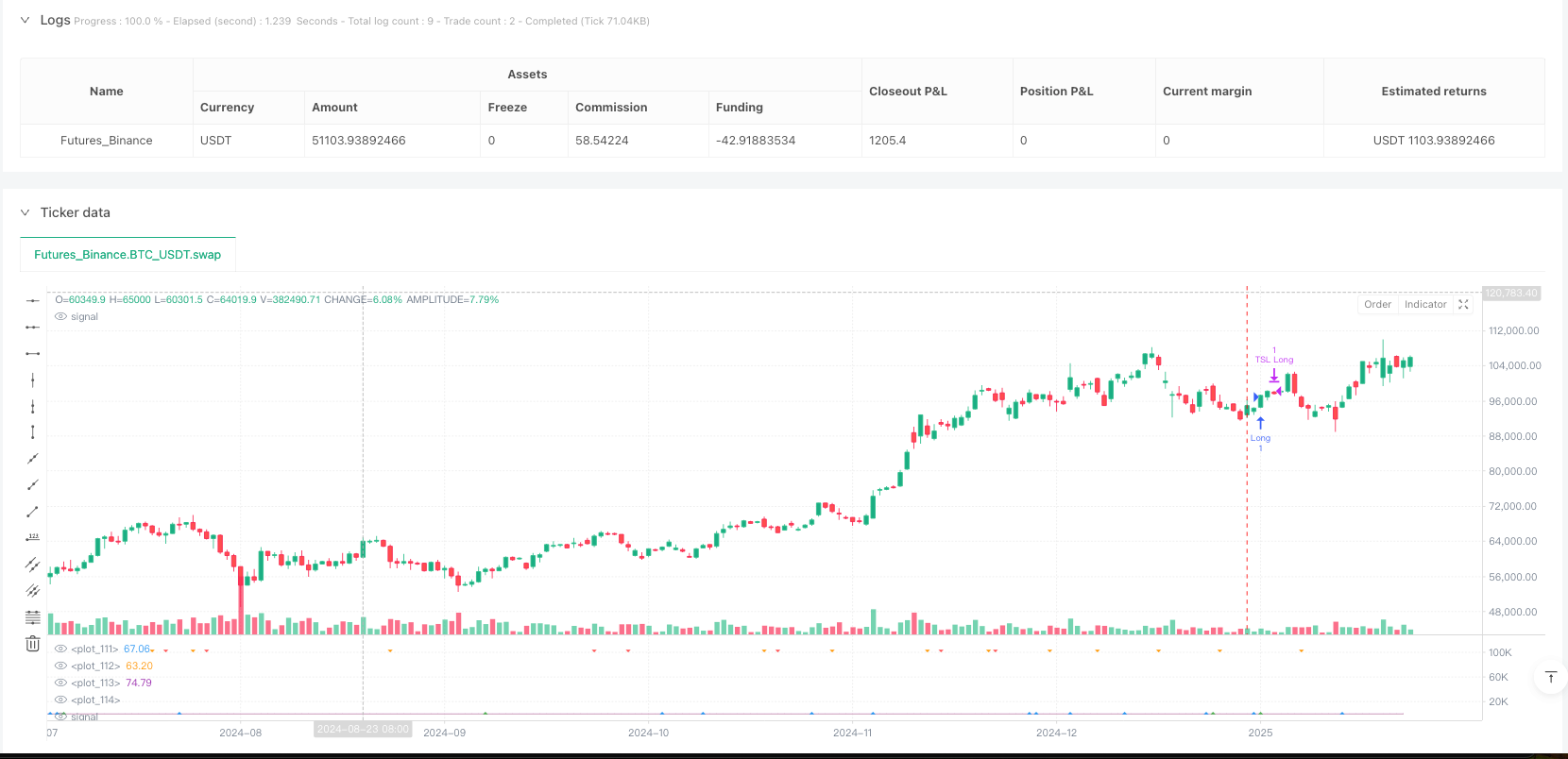

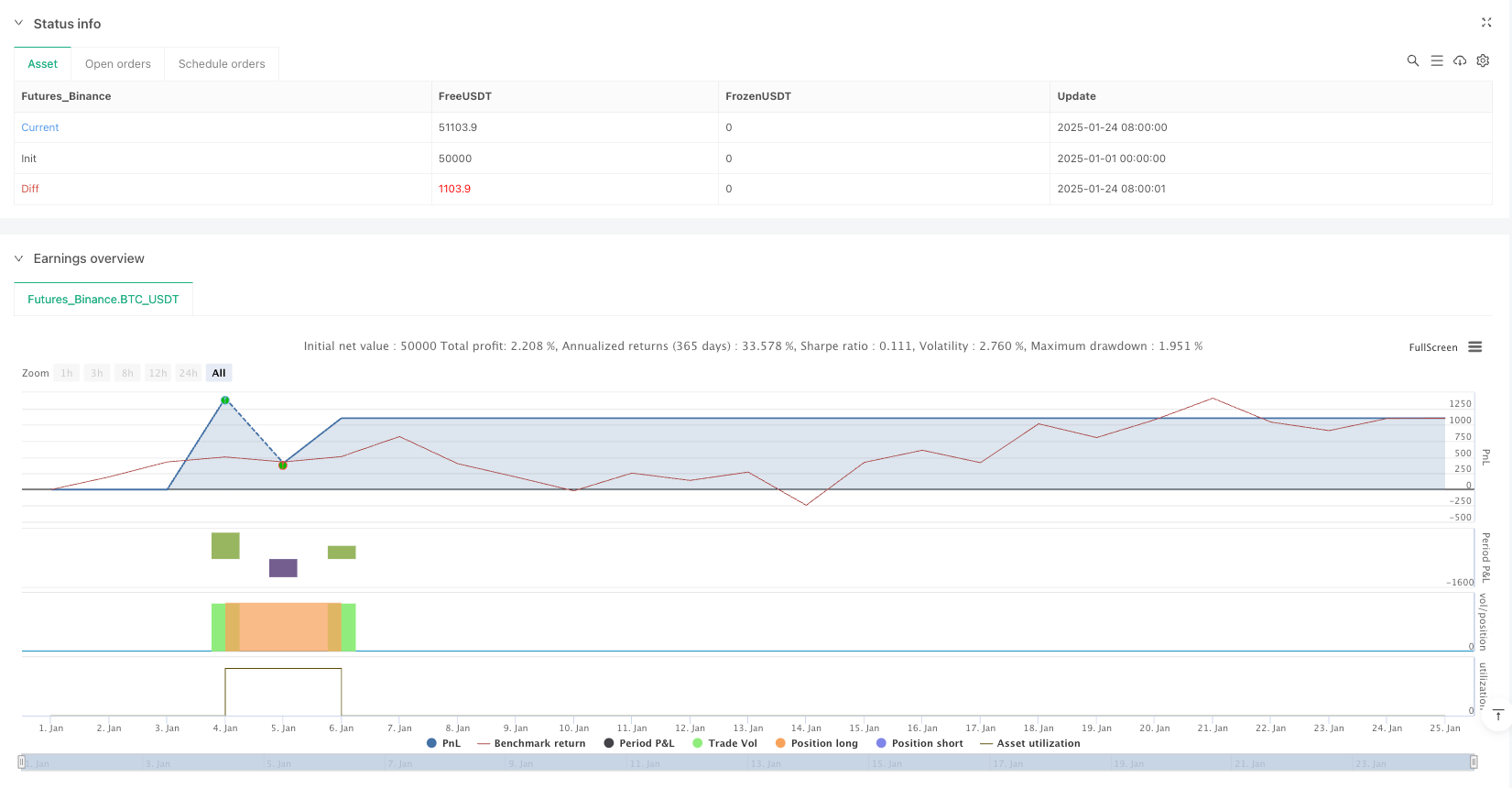

/*backtest

start: 2025-01-01 00:00:00

end: 2025-01-25 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ is subject to the Mozilla Public License 2.0 (https://mozilla.org/MPL/2.0/)

// © Lausekopf

//@version=5

strategy("Adaptive KDJ (MTF)", overlay=false)

// Dropdown for the swing length calculation method

method = input.int(1, title="Calculation Method", options=[1, 2, 3], tooltip="1: Volatility Based\n2: Inverse Volatility\n3: Fixed Length")

// Fixed length for method 3

fixedLength = input.int(9, title="Fixed KDJ Length", minval=3, maxval=15)

// Timeframes

tf1 = input.timeframe("1", title="Timeframe 1")

tf2 = input.timeframe("5", title="Timeframe 2")

tf3 = input.timeframe("15", title="Timeframe 3")

// Timeframe weighting

weightOption = input.int(1, title="Timeframe Weighting", options=[1, 2, 3, 4, 5])

weightTF1 = weightOption == 1 ? 0.5 : weightOption == 2 ? 0.4 : weightOption == 3 ? 0.33 : weightOption == 4 ? 0.2 : 0.1

weightTF2 = 0.33

weightTF3 = 1.0 - (weightTF1 + weightTF2)

// EMA smoothing length

smoothingLength = input.int(5, title="EMA Smoothing Length", minval=1, maxval=50)

// Trend calculation period

trendLength = input.int(40, title="Trend Calculation Period", minval=5, maxval=50)

// KDJ function

f_kdj(len, srcHigh, srcLow, srcClose) =>

roundedLen = int(math.round(len))

high_max = ta.highest(srcHigh, roundedLen)

low_min = ta.lowest(srcLow, roundedLen)

rsv = 100 * (srcClose - low_min) / (high_max - low_min)

k = ta.sma(rsv, 3)

d = ta.sma(k, 3)

j = 3 * k - 2 * d

[k, d, j]

// Swing length function

f_swingLength(tf) =>

atrLen = 14

volatility = request.security(syminfo.tickerid, tf, ta.atr(atrLen) / close)

var float length = na

if method == 1

length := volatility > 0.03 ? 3 : volatility > 0.002 ? 14 : 15

if method == 2

length := 18

if method == 3

length := fixedLength

length

// Calculate swing lengths for each timeframe

swingLength1 = f_swingLength(tf1)

swingLength2 = f_swingLength(tf2)

swingLength3 = f_swingLength(tf3)

// Calculate KDJ values

[k1, d1, j1] = f_kdj(swingLength1, request.security(syminfo.tickerid, tf1, high), request.security(syminfo.tickerid, tf1, low), request.security(syminfo.tickerid, tf1, close))

[k2, d2, j2] = f_kdj(swingLength2, request.security(syminfo.tickerid, tf2, high), request.security(syminfo.tickerid, tf2, low), request.security(syminfo.tickerid, tf2, close))

[k3, d3, j3] = f_kdj(swingLength3, request.security(syminfo.tickerid, tf3, high), request.security(syminfo.tickerid, tf3, low), request.security(syminfo.tickerid, tf3, close))

// Weighted averages

avgK = (k1 * weightTF1 + k2 * weightTF2 + k3 * weightTF3)

avgD = (d1 * weightTF1 + d2 * weightTF2 + d3 * weightTF3)

avgJ = (j1 * weightTF1 + j2 * weightTF2 + j3 * weightTF3)

smoothAvgK = ta.ema(avgK, smoothingLength)

smoothAvgD = ta.ema(avgD, smoothingLength)

smoothAvgJ = ta.ema(avgJ, smoothingLength)

smoothAvgTotal = ta.ema((avgK + avgD + avgJ) / 3, smoothingLength)

// Trend determination

trendAvg = ta.sma(smoothAvgTotal, trendLength)

isUptrend = trendAvg > 60

isDowntrend = trendAvg < 40

// Dynamic signal thresholds

buyLevel = isUptrend ? 40 : isDowntrend ? 15 : 25

sellLevel = isUptrend ? 85 : isDowntrend ? 60 : 75

// Buy/Sell signals

buySignal = smoothAvgJ < buyLevel and ta.crossover(smoothAvgK, smoothAvgD)

sellSignal = smoothAvgJ > sellLevel and ta.crossunder(smoothAvgK, smoothAvgD)

// Anticipated signals

anticipateBuy = (smoothAvgK - smoothAvgK[1]) > 0 and (smoothAvgD - smoothAvgD[1]) < 0 and math.abs(smoothAvgK - smoothAvgD) < 5

anticipateSell = (smoothAvgK - smoothAvgK[1]) < 0 and (smoothAvgD - smoothAvgD[1]) > 0 and math.abs(smoothAvgK - smoothAvgD) < 5

// Entry conditions

longEntryCondition = (buySignal or anticipateBuy) and smoothAvgTotal < 22

shortEntryCondition = (sellSignal or anticipateSell) and smoothAvgTotal > 78

// Entry orders

strategy.entry("Long", strategy.long, when=longEntryCondition)

strategy.entry("Short", strategy.short, when=shortEntryCondition)

// Trailing Stop-Loss

atrMultiplierTSL = 2.5

atrValueTSL = ta.atr(12) * atrMultiplierTSL

strategy.exit("TSL Long", from_entry="Long", trail_points=atrValueTSL / syminfo.mintick, stop=open * 0.9972)

strategy.exit("TSL Short", from_entry="Short", trail_points=atrValueTSL / syminfo.mintick, stop=open * 1.0028)

// Plot signals

plotshape(series=buySignal, location=location.bottom, style=shape.triangleup, color=color.green, size=size.small)

plotshape(series=sellSignal, location=location.top, style=shape.triangledown, color=color.red, size=size.small)

plotshape(series=anticipateBuy, location=location.bottom, style=shape.triangleup, color=color.blue, size=size.tiny, offset=-1)

plotshape(series=anticipateSell, location=location.top, style=shape.triangledown, color=color.orange, size=size.tiny, offset=-1)

// Plot KDJ lines

plot(smoothAvgK, color=color.blue, linewidth=1)

plot(smoothAvgD, color=color.orange, linewidth=1)

plot(smoothAvgJ, color=color.purple, linewidth=1)

plot(smoothAvgTotal, color=color.white, linewidth=1)

// Alert for impending signals

alertcondition(anticipateBuy or anticipateSell, title='Impending KDJ Crossover', message='Possible KDJ crossover detected!')

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Lausekopf