रणनीति अवलोकन

ईएमए 34 डायनामिक स्टॉप लॉस क्रॉसिंग रणनीति एक ट्रेंड ट्रैकिंग ट्रेडिंग सिस्टम है जो 34 चक्र सूचकांक चलती औसत (ईएमए) पर आधारित है, जिसमें एक बुद्धिमान जोखिम प्रबंधन तंत्र शामिल है। इस रणनीति का मुख्य विचार यह है कि जब कीमतें ईएमए 34 को तोड़ती हैं तो मल्टीहेड पोजीशन में प्रवेश करती हैं, और गतिशील स्टॉप लॉस और मुनाफे के लक्ष्य के माध्यम से जोखिम रिटर्न अनुपात को अनुकूलित करती हैं। रणनीति में एक अनुकूलित स्टॉप लॉस तंत्र शामिल है, जब ट्रेडों में 3: 1 का जोखिम रिटर्न अनुपात होता है, तो स्टॉप लॉस का प्रवेश बिंदु स्वचालित रूप से मौके की कीमत पर स्थानांतरित हो जाता है (बैक पॉइंट), जिससे पहले से ही मुनाफे को लॉक किया जा सकता है और संभावित नुकसान को समाप्त किया जा सकता है। यह विधि धन की सुरक्षा भी करती है, और संभावित लाभ को पूरी तरह से पकड़ सकती है।

रणनीति सिद्धांत

इस रणनीति के संचालन के सिद्धांतों को कुछ प्रमुख पहलुओं में विभाजित किया जा सकता हैः

प्रवेश सिग्नल: जब वर्तमान समापन मूल्य 34 चक्र ईएमए ((यानी, वर्तमान समापन मूल्य ईएमए से अधिक है, जबकि पिछले चक्र समापन मूल्य ईएमए से कम या बराबर है) से अधिक है, तो सिस्टम एक बहुस्तरीय प्रवेश सिग्नल उत्पन्न करता है। इस क्रॉसिंग को एक संभावित अपट्रेंड की शुरुआत के रूप में देखा जाता है।

प्रारंभिक जोखिम सेटिंग: एक बार प्रवेश की पुष्टि होने के बाद, सिस्टम स्वचालित रूप से स्टॉपलॉस को पिछले ग्राफ के निचले बिंदु पर सेट करता है। यह सेटिंग संभावित नुकसान को कम करने के लिए बाजार संरचना का चतुराई से उपयोग करती है।

आय लक्ष्य निर्धारित: प्रवेश मूल्य और प्रारंभिक रोक के बीच के अंतर के आधार पर ((जोखिम के मूल्य के रूप में परिभाषित), सिस्टम ने 10 गुना जोखिम मूल्य का एक लाभ लक्ष्य निर्धारित किया है, यानी 10: 1 के जोखिम रिटर्न की खोज की गई है। यह अनुपात दीर्घकालिक लाभप्रदता के निर्माण के लिए अनुकूल है और व्यापार जीत और हानि अनुपात को संतुलित करता है।

गतिशील स्टॉप लॉस समायोजनजब ट्रेड अच्छी तरह से चलती है और कीमत 3: 1 जोखिम-लाभ अनुपात तक पहुंच जाती है (यानी जोखिम मूल्य से 3 गुना अधिक बढ़ जाती है), तो स्टॉपलॉस स्वचालित रूप से प्रवेश मूल्य पर समायोजित हो जाता है, जिससे “बैकआउट ट्रेड” होता है। यह तंत्र यह सुनिश्चित करता है कि बाजार में उलटफेर होने पर भी ट्रेडों में कोई नुकसान नहीं होगा।

बाहर निकलने की व्यवस्थाव्यापार दो स्थितियों में स्वचालित रूप से बंद हो जाता हैः कीमत स्टॉपलॉस को छूती है या मुनाफे के लक्ष्य को प्राप्त करती है। गतिशील स्टॉपलॉस का उपयोग करने के कारण, जब कीमत पर्याप्त उच्च बिंदु तक पहुंच जाती है, तो बाजार में उलटफेर होने पर भी, समग्र व्यापार को मुनाफे की गारंटी दी जा सकती है।

रणनीति में दृश्य तत्व भी शामिल हैं, जो चार्ट पर स्टॉप-लॉस और प्रॉफिट टारगेट लाइन को दिखाते हैं, जिससे व्यापारियों को वास्तविक समय में ट्रेडिंग स्थिति और जोखिम प्रबंधन की स्थिति का ट्रैक रखने में मदद मिलती है।

रणनीतिक लाभ

कोड के गहन विश्लेषण से पता चलता है कि इस रणनीति के कई अनूठे फायदे हैंः

प्रवृत्ति को सटीकता से पकड़नाईएमए 34 का उपयोग करते हुए, यह रणनीति अल्पकालिक शोर को प्रभावी ढंग से फ़िल्टर करने में सक्षम है, केवल ट्रेंड परिवर्तनों को पकड़ने के लिए जो स्पष्ट रूप से टूट गए हैं, और झूठे संकेतों के हस्तक्षेप को कम करते हैं।

स्मार्ट जोखिम नियंत्रणस्टॉप-लॉस को सबसे निचले स्तर पर सेट करके, रणनीति बाजार की संरचना का सम्मान करती है और प्रत्येक ट्रेड के जोखिम को एक अनुमानित मूल्य पर मापती है, जो सटीक धन प्रबंधन में मदद करती है।

अनुकूलन संरक्षण तंत्रजब ट्रेडों में लाभ 3 गुना जोखिम के मूल्य तक पहुंच जाता है, तो स्टॉप लॉस को स्वचालित रूप से बेंचमार्क पर ले जाया जाता है। इस डिजाइन ने रणनीति को “लॉक” करने की अनुमति दी है जो पहले से ही लाभदायक है, जिससे पूर्ण हानि की संभावना काफी कम हो जाती है।

अनुकूलित जोखिम-लाभ अनुपात10: 1 रिस्क-रिटर्न सेटिंग का मतलब है कि रणनीति को लंबे समय तक लाभदायक बनाया जा सकता है, भले ही जीत की दर कम हो। यह विशेष रूप से उन बाजारों के लिए उपयुक्त है जहां अस्थिरता अधिक है लेकिन रुझान स्पष्ट है।

पूरी तरह से स्वचालितएक बार तैनात होने के बाद, रणनीति पूर्वनिर्धारित नियमों के अनुसार सभी व्यापारिक निर्णयों को स्वचालित रूप से निष्पादित करने में सक्षम है, मानवीय भावनात्मक हस्तक्षेप को बाहर करती है, और व्यापारिक अनुशासन के सख्त कार्यान्वयन की गारंटी देती है।

निर्णय लेने में मदद के लिए दृश्यव्यापारियों को अपने व्यापार की स्थिति को आसानी से चार्ट पर रोक और लाभ लक्ष्य रेखाओं को प्रदर्शित करके निगरानी करने की अनुमति देता है, जो न केवल परिचालन की पारदर्शिता को बढ़ाता है, बल्कि बाद के विश्लेषण और रणनीति में सुधार की सुविधा भी देता है।

रणनीतिक जोखिम

इस रणनीति के कई फायदे हैं, लेकिन इसके साथ कुछ जोखिम भी हैं जिन पर ध्यान देना चाहिएः

बाज़ार में गिरावट: स्पष्ट दिशा के अभाव में क्षैतिज बाजारों में, ईएमए क्रॉस सिग्नल अक्सर उत्पन्न हो सकते हैं, लेकिन एक प्रभावी प्रवृत्ति बनाने में कठिनाई होती है, जिससे लगातार मामूली नुकसान होता है। समाधान के लिए अतिरिक्त बाजार संरचना फिल्टर जैसे कि अस्थिरता सूचक या प्रवृत्ति की ताकत की पुष्टि करने पर विचार किया जा सकता है।

हवाई जोखिम द्वार: यदि बाजार में एक महत्वपूर्ण उछाल होता है, विशेष रूप से नीचे की ओर उछाल, तो वास्तविक स्टॉप-ऑफ निष्पादन मूल्य सेट स्टॉप-ऑफ से बहुत नीचे हो सकता है, जिससे वास्तविक नुकसान बढ़ जाता है। इस जोखिम को अधिकतम जोखिम सीमा सेट करके या केवल कम अस्थिरता वाले बाजार वातावरण में व्यापार करके कम किया जा सकता है।

पैरामीटर संवेदनशीलता: रणनीति प्रदर्शन अत्यधिक ईएमए चक्र पर निर्भर करता है ((34) और रिस्क-रिटर्न सेटिंग्स ((3: 1 और 10: 1) की पसंद। विभिन्न बाजार स्थितियों के लिए अलग-अलग पैरामीटर सेटिंग की आवश्यकता हो सकती है, और निश्चित पैरामीटर प्रदर्शन अस्थिरता का कारण बन सकते हैं। विभिन्न बाजार स्थितियों के तहत पैरामीटर को अनुकूलित करने के लिए व्यापक रीट्रेसिंग की सिफारिश की जाती है।

बहुत ज्यादा मुनाफा10: 1 जोखिम-लाभ सेटिंग, हालांकि सिद्धांत रूप में आकर्षक है, वास्तविक लेनदेन में, कीमतों को इस तरह के उच्च लक्ष्य तक पहुंचने से पहले ही उलट दिया जा सकता है। कुछ लाभ उठाने वाले तंत्रों को पेश करने या लाभ के लक्ष्य को गतिशील रूप से समायोजित करने पर विचार करना अधिक व्यावहारिक हो सकता है।

एक सूचक पर अत्यधिक निर्भरता: केवल ईएमए 34 पर निर्भरता एक प्रवेश संकेत के रूप में अन्य महत्वपूर्ण बाजार कारकों को अनदेखा कर सकता है। संकेत की प्रभावशीलता की पुष्टि करने के लिए अन्य तकनीकी संकेतकों या मूल्य व्यवहार विश्लेषण को एकीकृत करने की सिफारिश की जाती है।

रणनीति अनुकूलन दिशा

कोड के गहन विश्लेषण के आधार पर, निम्नलिखित संभावित अनुकूलन दिशाएं हैंः

बाज़ार में फ़िल्टरिंग बढ़ाएँ: बाजार की अस्थिरता और प्रवृत्ति की ताकत का आकलन करने के लिए एटीआर (औसत वास्तविक लहर) या एडीएक्स (औसत दिशा सूचकांक) जैसे संकेतकों को पेश करना, केवल अनुकूल परिस्थितियों में ट्रेडों को निष्पादित करना। उदाहरण के लिए, एडीएक्स> 25 की आवश्यकता को जोड़ना जो स्पष्ट प्रवृत्ति की उपस्थिति को दर्शाता है ताकि प्रवेश की अनुमति दी जा सके। इस तरह से क्षैतिज बाजार में झूठे संकेतों को काफी कम किया जा सकता है।

बांट-बांट कर लाभ की व्यवस्थावर्तमान रणनीति एक एकल 10: 1 जोखिम-लाभ अनुपात का पीछा करने के लिए अति-आदर्श हो सकती है। यह अनुशंसा की जाती है कि 3 में से एक, 5: 1 और 10: 1 के तीन स्तरों पर आंशिक स्थिति को अलग-अलग करने के लिए, ताकि आंशिक लाभ को लॉक किया जा सके और शेष पदों को अधिक लाभ का पीछा करने के लिए जगह दी जा सके।

गतिशील समायोजन जोखिम रिटर्न पैरामीटर: बाजार की अस्थिरता की गतिशीलता के आधार पर रिस्क रिटर्न लक्ष्य को समायोजित करें, उदाहरण के लिए कम अस्थिरता वाले बाजार में कम रिटर्न लक्ष्य की उम्मीद करें और उच्च अस्थिरता वाले बाजार में उच्च रिटर्न का पीछा करें। यह एटीआर मूल्य को लाभप्रदता लक्ष्य की गणना में शामिल करके किया जा सकता है।

समय फ़िल्टर जोड़ेंकुछ समय (जैसे कि बाजार के खुलने के समय या महत्वपूर्ण डेटा जारी होने से पहले और बाद में) में उतार-चढ़ाव अक्सर अनियमित होते हैं और झूठे संकेत पैदा कर सकते हैं। समय फ़िल्टर को जोड़ने से इन उच्च जोखिम वाले समयों से बचा जा सकता है।

एकीकृत बहु-चक्र विश्लेषण: एक बड़े समय के फ्रेम पर प्रवृत्ति की दिशा की पुष्टि करने पर विचार करें, सिग्नल की गुणवत्ता और व्यापार की सफलता की दर में सुधार करने के लिए केवल तभी प्रवेश करें जब सूर्य रेखा प्रवृत्ति घंटे की रेखा के संकेत के साथ मेल खाती है।

स्थिति प्रबंधन का अनुकूलन: वर्तमान रणनीति में निश्चित स्थिति प्रतिशत का उपयोग किया जाता है ((100% खाता अधिकार), स्थिति आकार को अस्थिरता के आधार पर गतिशील रूप से समायोजित करने पर विचार किया जा सकता है या वर्तमान खाता वापसी की स्थिति, अधिक निश्चितता वाले ट्रेडों में स्थिति को बढ़ाता है, और इसके विपरीत, कम करता है।

संक्षेप

ईएमए 34 डायनामिक स्टॉप लॉस क्रॉसिंग रणनीति एक अच्छी तरह से डिज़ाइन की गई ट्रेंड ट्रैकिंग प्रणाली है, जो ईएमए क्रॉसिंग सिग्नल और उन्नत जोखिम प्रबंधन तकनीकों के संयोजन के माध्यम से पर्याप्त लाभ प्राप्त करने के लिए जोखिम को प्रभावी ढंग से नियंत्रित करती है। इसकी सबसे बड़ी विशेषता डायनामिक स्टॉप लॉस तंत्र है, जो ट्रेडों के एक निश्चित लाभ स्तर तक पहुंचने के बाद स्वचालित रूप से स्टॉप लॉस को बेस पॉइंट पर ले जाता है, जो धन की सुरक्षा के साथ-साथ पर्याप्त मूल्य उतार-चढ़ाव के लिए पर्याप्त जगह की अनुमति देता है।

रणनीतियों के मुख्य लाभ उनके सख्त जोखिम नियंत्रण, स्पष्ट ट्रेडिंग नियम और स्वचालित निष्पादन की क्षमता में हैं, जो व्यापारियों को भावनात्मक उतार-चढ़ाव के दौरान अनुशासित रहने की अनुमति देता है। हालांकि, रणनीतियों में एकल तकनीकी संकेतकों पर अत्यधिक निर्भरता, पैरामीटर संवेदनशीलता और विशिष्ट बाजार स्थितियों में खराब प्रदर्शन जैसे संभावित जोखिम भी हैं।

बाजार की स्थिति को फ़िल्टर करने, बैच लाभ प्राप्त करने, गतिशील समायोजन मापदंडों को लागू करने और स्थिति प्रबंधन को अनुकूलित करने के माध्यम से रणनीति की स्थिरता और अनुकूलनशीलता को और बढ़ाया जा सकता है। ये अनुकूलन रणनीति को विभिन्न बाजार स्थितियों का बेहतर जवाब देने में मदद करेंगे और दीर्घकालिक लाभप्रदता में सुधार करेंगे।

मध्यम और दीर्घकालिक रुझानों के लिए ट्रेडिंग सिस्टम की तलाश करने वाले निवेशकों के लिए, विशेष रूप से उन व्यापारियों के लिए जो जोखिम नियंत्रण और धन प्रबंधन पर जोर देते हैं, यह रणनीति एक स्पष्ट रूप से संरचित, लागू करने में आसान और काफी रिटर्न उत्पन्न करने की क्षमता के साथ एक ढांचा प्रदान करती है। बाजार में परिवर्तन के लिए अनुकूलन और अनुकूलन के साथ, यह रणनीति व्यापारियों के शस्त्रागार में एक शक्तिशाली उपकरण बनने की उम्मीद है।

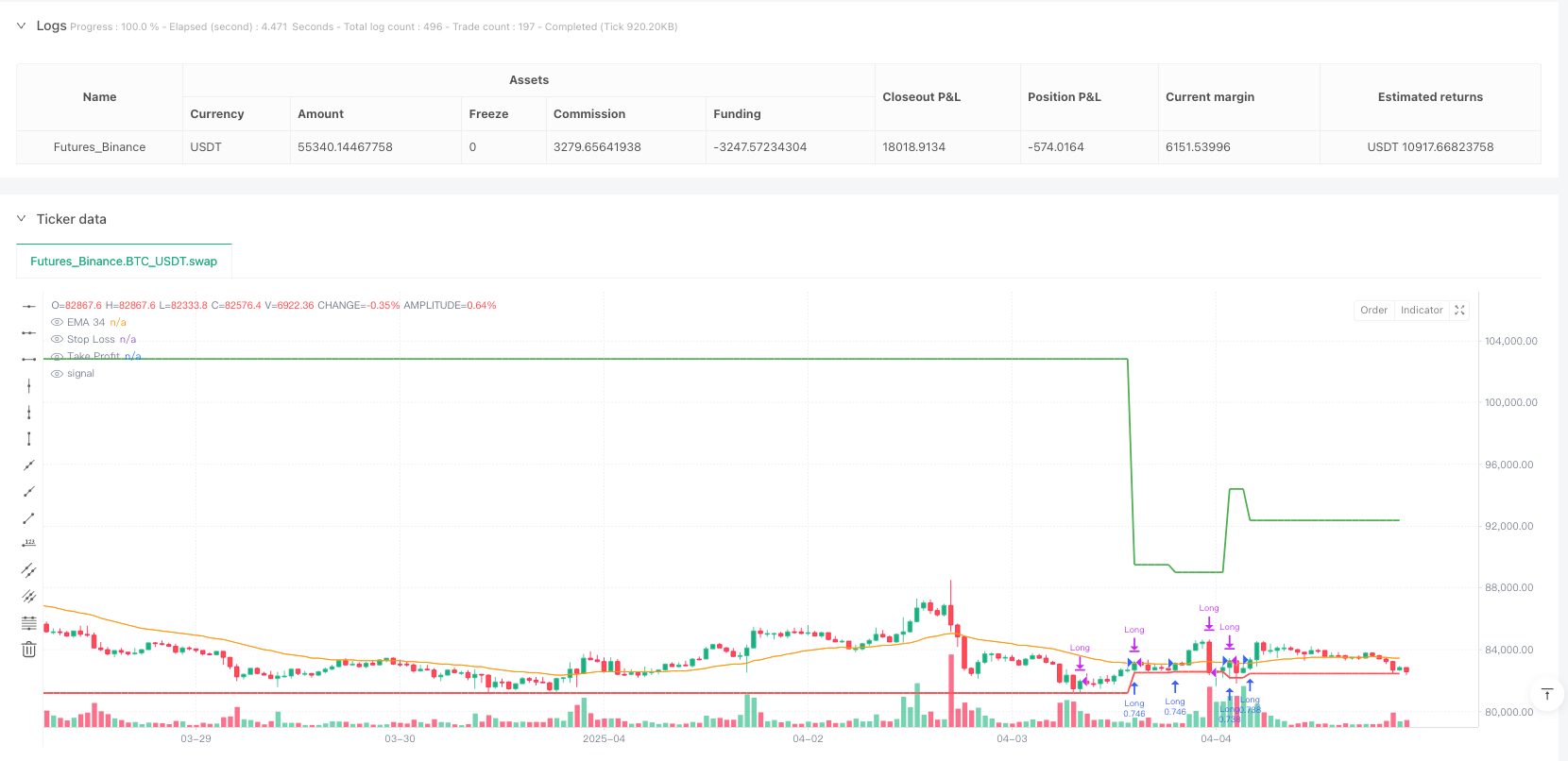

/*backtest

start: 2024-04-06 00:00:00

end: 2025-04-06 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("EMA 34 Crossover with Break Even Stop Loss", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// EMA 34

ema34 = ta.ema(close, 34)

plot(ema34, color=color.orange, title="EMA 34")

// Variables to manage trade

var float entryPrice = na

var float stopLoss = na

var float takeProfit = na

var bool inTrade = false

var float breakEvenLevel = na

var float risk = na

// Condition for EMA 34 crossover (price crossing above EMA 34)

longCondition = close > ema34 and close[1] <= ema34[1]

// Set up the trade when the crossover occurs

if longCondition and not inTrade

entryPrice := close

stopLoss := low[1] // Set stop loss to the low of the previous candle (not the crossover candle)

risk := entryPrice - stopLoss

takeProfit := entryPrice + (risk * 10) // 1:10 risk-to-reward ratio

strategy.entry("Long", strategy.long)

inTrade := true

// Move stop loss to break-even when 1:3 RR is reached

if inTrade and close >= entryPrice + (risk * 3) // 1:3 RR reached

stopLoss := entryPrice // Move stop loss to entry price (break-even)

breakEvenLevel := entryPrice

// Exit the trade if stop loss or take profit is hit

if inTrade

if low <= stopLoss // Stop loss condition

strategy.close("Long", comment="Stop Loss Hit")

inTrade := false

if high >= takeProfit // Take profit condition

strategy.close("Long", comment="Take Profit Hit")

inTrade := false

// Optionally plot stop loss and take profit levels for visualization

plot(stopLoss, color=color.red, title="Stop Loss", linewidth=2, style=plot.style_line)

plot(takeProfit, color=color.green, title="Take Profit", linewidth=2, style=plot.style_line)