रणनीति अवलोकन

ब्रिनबैंड और एटीआर डायनामिक ट्रेंड ट्रैकिंग रणनीति एक उन्नत मात्रात्मक ट्रेडिंग प्रणाली है जो ब्रिनबैंड के ब्रेकआउट सिग्नल और औसत वास्तविक अस्थिरता रेंज (ATR) की गतिशील समायोजन सुविधाओं को जोड़ती है, “ट्रैक लाइन” (Follow Line) तंत्र के माध्यम से बाजार की प्रवृत्ति की पहचान और ट्रैक करती है। इस रणनीति में विशेष रूप से बहु-समय फ्रेम (HTF) पुष्टिकरण तंत्र की शुरुआत की गई है, जो ट्रेडिंग सिग्नल को उच्च समय फ्रेम की प्रवृत्ति दिशा के अनुसार फ़िल्टर करने में सक्षम है, जिससे रणनीति की स्थिरता और लाभप्रदता में उल्लेखनीय सुधार होता है। सिस्टम में कई उन्नत सुविधाएं भी शामिल हैं, जैसे कि वैकल्पिक ट्रेडिंग अवधि फ़िल्टर, एटीआर अस्थिरता दर अनुकूलन समायोजन और एचटीएफ प्रवृत्ति में परिवर्तन के लिए वास्तविक समय प्रतिक्रिया तंत्र, एक व्यापक और लचीली मात्रा में व्यापार समाधान बनाने के लिए।

रणनीति सिद्धांत

इस रणनीति के केंद्र में एक “ट्रैक लाइन” तंत्र है जो गतिशील रूप से पहचानता है और निम्नलिखित चरणों के माध्यम से बाजार के रुझानों के अनुकूल होता हैः

ब्रिन बैंड सिग्नलसिस्टम पहले मानक बुलिंग बैंड ((Bollinger Bands) की गणना करता है, जब कीमत ऊपर की ओर जाती है तो एक bullish संकेत ((1)), जब यह नीचे की ओर जाता है तो एक bearish संकेत ((-1), और जब यह बैंड के अंदर होता है तो यह एक तटस्थ संकेत ((0) है।

ट्रैक लाइन गणनाब्रीज सिग्नल और वर्तमान मूल्य स्थिति के आधार पर, सिस्टम अस्थायी ट्रैकिंग लाइन मान की गणना करता है। बुलियन सिग्नल के मामले में, ट्रैकिंग लाइन को वर्तमान के-लाइन कम से कम एटीआर मान के रूप में सेट करें ((जब एटीआर फ़िल्टर सक्षम हो) या सीधे कम का उपयोग करें; बुलियन सिग्नल के मामले में, ट्रैकिंग लाइन को वर्तमान के-लाइन उच्च से एटीआर मान के रूप में सेट करें या सीधे उच्च का उपयोग करें।

ट्रैक लाइन लॉक करना: रणनीति का उपयोग करता है “अस्पताल” तर्क के लिए बनाए रखने के लिए ट्रैक लाइन लाइन में वृद्धि की प्रवृत्ति में, नए ट्रैक लाइन मूल्य के लिए लिया जाता है के रूप में अस्थायी मूल्य के साथ पिछले मूल्य में से बड़ा है; गिरावट की प्रवृत्ति में, के रूप में अस्थायी मूल्य के साथ पिछले मूल्य में से छोटा है. यह सुनिश्चित करता है कि ट्रैक लाइन केवल प्रवृत्ति की दिशा में स्थानांतरित कर सकते हैं, एक गतिशील समर्थन / प्रतिरोध स्तर बनाने.

रुझान निर्धारित: वर्तमान ट्रैकिंग लाइन और पिछले ट्रैकिंग लाइन के मानों की तुलना करके, सिस्टम ट्रेंड की दिशा निर्धारित करता है। बढ़ते हुए एक बहुमुखी प्रवृत्ति को दर्शाता है ((1)), गिरते हुए एक शून्य प्रवृत्ति को दर्शाता है ((-1), और स्थिर रहते हुए पिछली प्रवृत्ति को बनाए रखता है।

बहु-समय-सीमा विश्लेषणरणनीतिः ट्रैक लाइन और प्रवृत्ति की स्थिति की गणना करने के लिए एक समान तर्क का उपयोग करें उच्च समय सीमा पर, स्वचालित रूप से या मैन्युअल रूप से उपयुक्त उच्च समय सीमा का चयन करें (उदाहरण के लिए 1 मिनट स्वचालित रूप से 15 मिनट एचटीएफ) ।

प्रवेश की शर्तें: जब ट्रेडिंग टाइम फ़्रेम ट्रेंड तटस्थ या गिरावट से ऊपर की ओर बदल जाता है और एचटीएफ एक उछाल की प्रवृत्ति को स्वीकार करता है, तो एक मल्टी सिग्नल उत्पन्न होता है; इसके विपरीत, एक डाउन सिग्नल उत्पन्न होता है।

खेल की शर्तें: जब ट्रेडिंग टाइम फ्रेम की प्रवृत्ति विपरीत दिशा में बदल जाती है, या एचटीएफ प्रवृत्ति विपरीत दिशा में बदल जाती है (नया संस्करण v2.5) तो रणनीति की स्थिति में स्थिति होती है।

समय फ़िल्टर: केवल विशिष्ट ट्रेडिंग समय के भीतर ट्रेडों को निष्पादित करने का विकल्प है (जैसे नियमित अमेरिकी शेयर ट्रेडिंग समय 0930-1600) ।

रणनीतिक लाभ

अनुकूलन क्षमता: ट्रैकिंग लाइन तंत्र बाजार की अस्थिरता के अनुसार स्वचालित रूप से समायोजित करने में सक्षम है, विशेष रूप से जब एटीआर फ़िल्टरिंग सक्षम है, जो विभिन्न अस्थिरता वातावरण के लिए गतिशील अनुकूलन क्षमता प्रदान करता है।

रुझान पहचान तंत्र: बहु-समय फ़्रेम पुष्टिकरण फ़ंक्शन ने “शोर” लेनदेन को प्रभावी ढंग से फ़िल्टर किया, केवल एचटीएफ प्रवृत्ति की दिशा के अनुरूप होने पर व्यापार किया, जिससे सिग्नल की गुणवत्ता में काफी सुधार हुआ।

लचीला विन्यास विकल्प: रणनीति एक समृद्ध पैरामीटर सेटिंग प्रदान करती है, जिसमें बुलिन बैंड चक्र और विचलन, एटीआर चक्र, समय फ़िल्टरिंग और एचटीएफ चयन विधियां शामिल हैं, जिन्हें विभिन्न बाजारों और ट्रेडिंग किस्मों के लिए अनुकूलित किया जा सकता है।

उच्च प्रतिक्रियाएचटीएफ ट्रेंड चेंज रिएक्शन मैकेनिज्म के v2.5 संस्करण में जोड़ा गया है, जो रणनीति को बड़े ट्रेंड में बदलाव के लिए तेजी से प्रतिक्रिया करने, समय पर नुकसान को रोकने और गंभीर वापसी से बचने में सक्षम बनाता है।

दृश्य सहायतारणनीतिः ट्रेडिंग समय फ्रेम और एचटीएफ के ट्रैकिंग लाइन को चार्ट पर खींचें, और ट्रेडिंग तर्क को सहज बनाने के लिए वैकल्पिक रूप से खरीद और बिक्री सिग्नल टैग प्रदर्शित करें।

भंडारण प्रबंधन: एक ही दिशा में कई बार प्रवेश को रोकने के लिए पिरामिडिंग = 0 सेट करके, अनावश्यक जोखिम संचय से बचा जाता है।

रणनीतिक जोखिम

फ़र्ज़ी घुसपैठ का खतरा: ब्रीज बैंड और एचटीएफ पुष्टिकरण का उपयोग करने के बावजूद, बाजार में झूठे ब्रेकआउट होने की संभावना है, विशेष रूप से उच्च अस्थिरता वाले वातावरण में। समाधानः ब्रीज बैंड विचलन मान बढ़ाया जा सकता है या पुष्टिकरण चक्र बढ़ाया जा सकता है, या अतिरिक्त ब्रेकआउट पुष्टिकरण तंत्र भी जोड़ा जा सकता है।

पैरामीटर संवेदनशीलतासमाधान: किसी विशेष प्रकार के व्यापार के लिए सबसे उपयुक्त पैरामीटर संयोजन को खोजने के लिए, अति-अनुकूलन के कारण होने वाली वक्र-फिट समस्याओं से बचने के लिए।

रुझान में बदलाव: ट्रैक लाइन तंत्र रुझान के प्रारंभिक चरण में धीमी प्रतिक्रिया दे सकता है, जिससे प्रवेश में थोड़ी देरी हो सकती है। समाधानः प्रतिक्रिया की गति बढ़ाने के लिए एक छोटे से एटीआर गुणांक या बुलिन चक्र का उपयोग करने पर विचार किया जा सकता है, लेकिन सिग्नल गुणवत्ता और प्रतिक्रियाशीलता को संतुलित करना होगा।

समय सीमा निर्भरताअनुचित एचटीएफ चयन से अत्यधिक फ़िल्टरिंग या सिग्नल संघर्ष हो सकता है। समाधानः स्वचालित एचटीएफ चयन सुविधा का उपयोग करने की सिफारिश की जाती है, जो स्वचालित रूप से वर्तमान चार्ट समय सीमा के अनुसार उपयुक्त उच्च समय सीमा का चयन करती है।

धन प्रबंधन की कमीसमाधानः उचित स्टॉप-लॉस रणनीति और स्थिति प्रबंधन नियम जैसे कि निश्चित प्रतिशत जोखिम या एटीआर गुणांक स्टॉप-लॉस को वास्तविक अनुप्रयोगों में जोड़ा जाना चाहिए।

रणनीति अनुकूलन दिशा

संवर्धित सिग्नल फ़िल्टरअन्य तकनीकी संकेतकों को शामिल करने पर विचार किया जा सकता है, जैसे कि अपेक्षाकृत मजबूत संकेत ((आरएसआई) या यादृच्छिक संकेत ((स्टोचैस्टिक) प्रवेश संकेतों की पुष्टि करने के लिए, केवल तभी ट्रेडों को निष्पादित करें जब संकेतकों में ओवरबॉट / ओवरसोल्ड स्थिति दिखाई दे। यह झूठे ब्रेकआउट संकेतों को और कम करेगा और जीत की दर को बढ़ाएगा।

गतिशील पैरामीटर समायोजन: बाजार की स्थिति के आधार पर अनुकूलन पैरामीटर समायोजन तंत्र विकसित किया जा सकता है, जैसे कि उच्च अस्थिरता वाले वातावरण में स्वचालित रूप से बुलिन बैंड विचलन को बढ़ाना और कम अस्थिरता वाले वातावरण में विचलन को कम करना, ताकि रणनीति विभिन्न बाजार स्थितियों के लिए बेहतर रूप से अनुकूल हो सके।

एचटीएफ रुझानों को अनुकूलित करें: एचटीएफ ट्रेंड कन्फर्मेशन एल्गोरिदम में सुधार किया जा सकता है, जैसे कि इंडेक्सल मूविंग एवरेज क्रॉसिंग या अन्य ट्रेंड इंडिकेटर को पेश करना, जो केवल ट्रैक लाइन की दिशा पर निर्भर नहीं है, अधिक स्थिर ट्रेंड निर्णय के लिए।

धन प्रबंधन में सुधार: एक व्यापक धन प्रबंधन प्रणाली को एकीकृत करें, बाजार की अस्थिरता और खाते के आकार के आधार पर गतिशील रूप से स्थिति आकार को समायोजित करें, एटीआर-आधारित स्टॉप लॉस स्तर और मुनाफे के लक्ष्य निर्धारित करें, जोखिम के लिए समायोजित रिटर्न को अधिकतम करें।

बाजार की स्थिति का विश्लेषण जोड़ें: बाजार परिवेश वर्गीकरण की शुरूआत, ट्रेंडिंग और अस्थिर बाजारों को अलग करना, और स्वचालित रूप से रणनीति पैरामीटर या व्यापार नियमों को बाजार की स्थिति के अनुसार समायोजित करना, यहां तक कि बाजार की स्थिति में व्यापार को रोकना जो रणनीति के लिए उपयुक्त नहीं है।

बहु-नीति एकीकरणइस रणनीति को एक घटक के रूप में और अन्य पूरक रणनीतियों (जैसे रिवर्स रणनीति या ब्रेकआउट पुष्टि रणनीति) के साथ संयोजन में एक पूर्ण रणनीति संयोजन बनाने के लिए जो विभिन्न बाजार स्थितियों में प्रदर्शन को संतुलित करता है।

संक्षेप

ब्रिनबैंड और एटीआर गतिशील प्रवृत्ति ट्रैकिंग रणनीति एक अच्छी तरह से डिजाइन की गई मात्रात्मक ट्रेडिंग प्रणाली है जो ब्रिनबैंड, एटीआर और बहु-समय सीमा विश्लेषण के संयोजन के माध्यम से बाजार की प्रवृत्तियों को प्रभावी ढंग से पहचानती और ट्रैक करती है। इस रणनीति का मुख्य लाभ इसकी अनुकूलनशीलता और लचीलापन में है, जो बाजार की स्थिति की गतिशीलता के अनुसार समायोजित करने में सक्षम है, जबकि एचटीएफ पुष्टि तंत्र के माध्यम से सिग्नल की गुणवत्ता और जीत की दर में सुधार करता है।

हालांकि कुछ अंतर्निहित जोखिम हैं, जैसे कि पैरामीटर संवेदनशीलता और झूठे ब्रेकआउट की समस्या, इन्हें उचित पैरामीटर अनुकूलन और अतिरिक्त फ़िल्टरिंग तंत्र द्वारा कम किया जा सकता है। रणनीतिक अनुकूलन दिशाएं, जैसे कि बढ़ी हुई सिग्नल फ़िल्टरिंग, गतिशील पैरामीटर समायोजन और बेहतर धन प्रबंधन, रणनीति के प्रदर्शन को और बढ़ाने के लिए एक स्पष्ट मार्ग प्रदान करते हैं।

कुल मिलाकर, यह रणनीति विशेष रूप से मध्यम और दीर्घकालिक प्रवृत्ति व्यापारियों के लिए उपयुक्त है, क्योंकि यह प्रवृत्ति में परिवर्तन की पहचान करने और अनुकूल बाजार स्थितियों में व्यापार करने के लिए एक मजबूत ढांचा प्रदान करता है। उचित पैरामीटर सेटिंग और उचित जोखिम प्रबंधन के साथ, इस रणनीति में विभिन्न बाजार स्थितियों में स्थिर रिटर्न उत्पन्न करने की क्षमता है।

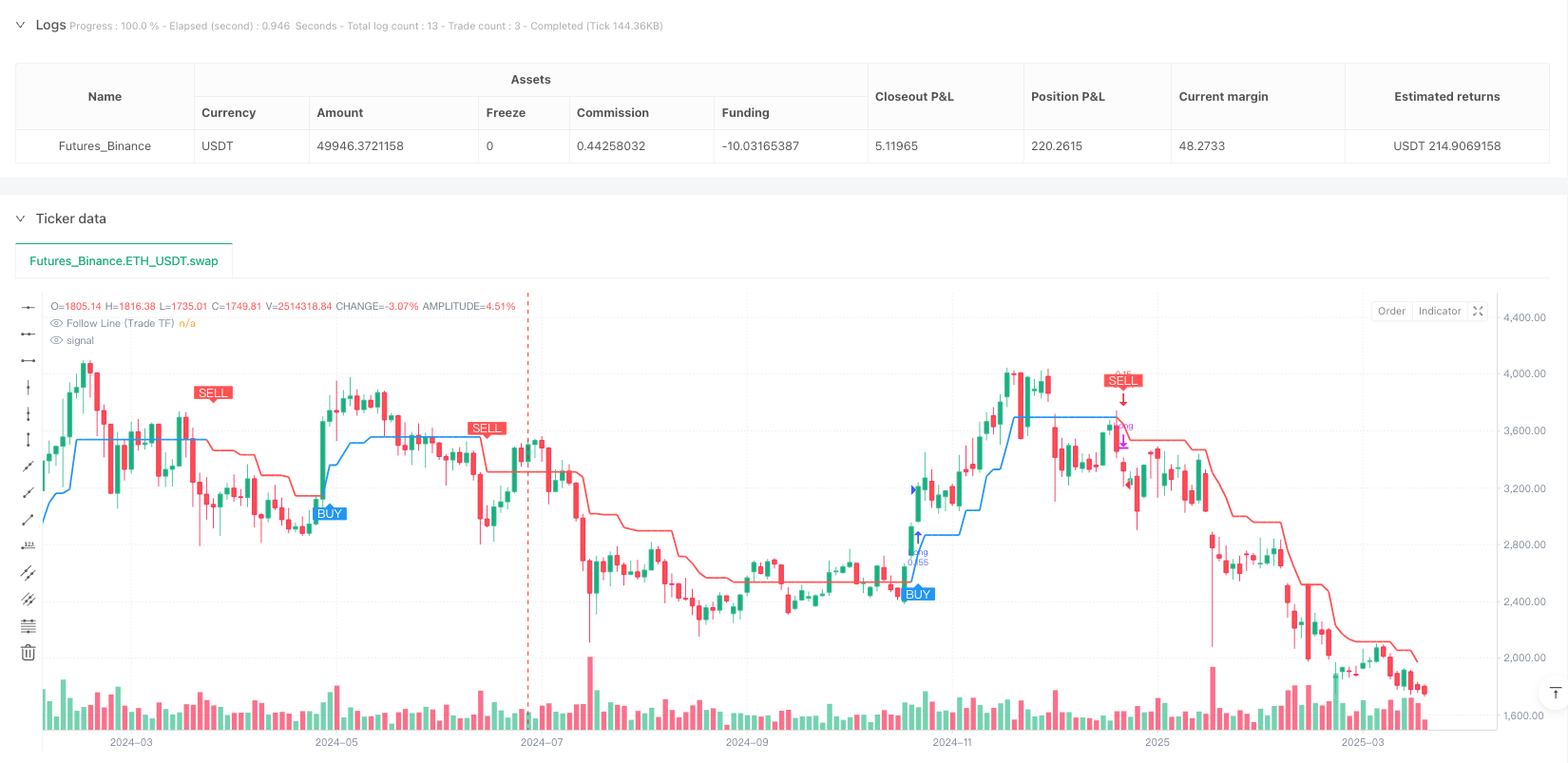

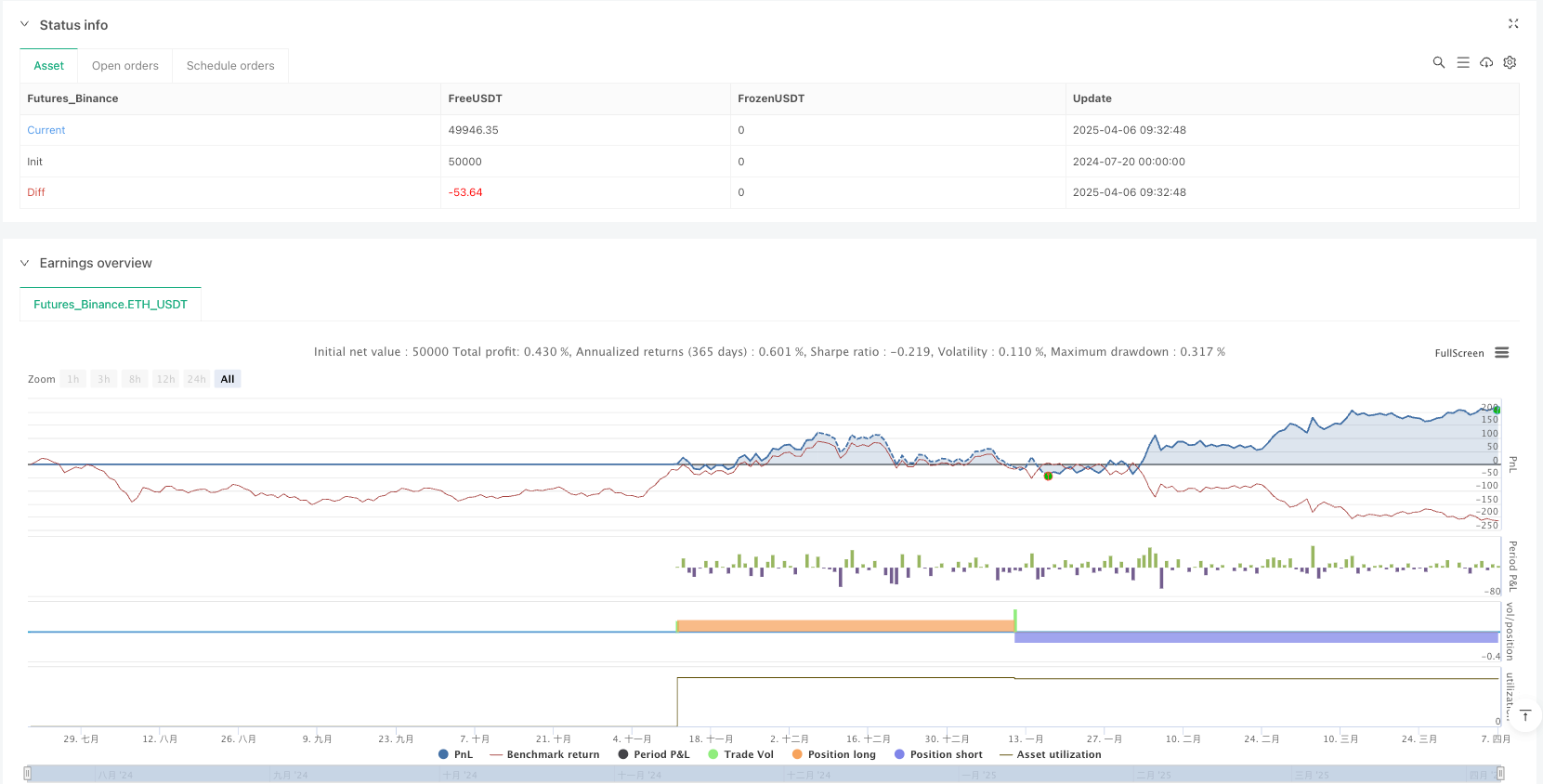

/*backtest

start: 2024-07-20 00:00:00

end: 2025-04-07 00:00:00

period: 2d

basePeriod: 2d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=6

//@fenyesk

//Optional Working Hours and ATR based TP/SL removed

// Added Optional Higher Timeframe Confirmation with Auto/Manual Selection

// Revised for improved profitability: Trend-following Entries/Exits

// v2.5: React to HTF trend changes as well

strategy('Follow Line Strategy Version 2.5 (React HTF)', overlay = true, process_orders_on_close = true, default_qty_type = strategy.percent_of_equity, default_qty_value = 1, pyramiding = 0) // Version bump overlay=true, process_orders_on_close=true, default_qty_type=strategy.percent_of_equity, default_qty_value=1, pyramiding=0) // Prevent multiple entries in the same direction )

// --- Settings ---

// Indicator Parameters

atrPeriodInput = input.int(defval = 5, title = 'ATR Period', minval = 1, group = 'Indicator Settings')

bbPeriodInput = input.int(defval = 21, title = 'Bollinger Bands Period', minval = 1, group = 'Indicator Settings')

bbDeviationInput = input.float(defval = 1.00, title = 'Bollinger Bands Deviation', minval = 0.1, step = 0.1, group = 'Indicator Settings')

useAtrFilterInput = input.bool(defval = true, title = 'Use ATR for Follow Line Offset?', group = 'Indicator Settings')

showSignalsInput = input.bool(title = 'Show Trade Signals on Chart?', defval = true, group = 'Indicator Settings')

// --- Higher Timeframe Confirmation ---

htf_group = 'Higher Timeframe Confirmation'

useHTFConfirmationInput = input.bool(false, title = 'Enable HTF Confirmation?', group = htf_group)

htfSelectionMethodInput = input.string('Auto', title = 'HTF Selection Method', options = ['Auto', 'Manual'], group = htf_group)

manualHTFInput = input.timeframe('240', title = 'Manual Higher Timeframe', group = htf_group) // Default to 4h if Manual

showHTFLineInput = input.bool(false, title = 'Show HTF Follow Line?', group = htf_group)

// --- Determine Higher Timeframe ---

// Revised function with explicit return variable

f_getAutoHTF() =>

string htfResult = 'D' // Initialize with a default value (e.g., Daily)

if timeframe.isintraday

if timeframe.multiplier <= 1 and timeframe.isminutes

htfResult := '15' // 1min -> 15min

htfResult

else if timeframe.multiplier <= 5 and timeframe.isminutes

htfResult := '240' // 5min -> 4h (240min)

htfResult

else if timeframe.multiplier <= 30 and timeframe.isminutes

htfResult := '240' // 15-30min -> 4h (240min)

htfResult

else if timeframe.multiplier == 60 and timeframe.isminutes // 1 hour

htfResult := 'D' // 1h -> 1 Day

htfResult

else if timeframe.multiplier <= 240 and timeframe.isminutes // Up to 4 hours

htfResult := 'W' // 4h -> 1 Week

htfResult

// else // The default "D" is already set if none of the above match

// htfResult := "D" // Default for other intraday -> 1 Day (already default)

else if timeframe.isdaily // Daily

htfResult := 'M' // 1 Day -> 1 Month

htfResult

else if timeframe.isweekly // Weekly

htfResult := 'M' // 1 Week -> 1 Month

htfResult

else // Monthly or higher (or unknown)

htfResult := '3M' // Default to 3 Months

htfResult

htfResult // Explicitly return the variable value

autoHTF = f_getAutoHTF()

selectedHTF = htfSelectionMethodInput == 'Auto' ? autoHTF : manualHTFInput

// --- Trade Timeframe Calculations ---

// Bollinger Bands calculation

bbMiddle_trade = ta.sma(close, bbPeriodInput)

bbStdDev_trade = ta.stdev(close, bbPeriodInput)

BBUpper_trade = bbMiddle_trade + bbStdDev_trade * bbDeviationInput

BBLower_trade = bbMiddle_trade - bbStdDev_trade * bbDeviationInput

// ATR calculation

atrValue_trade = ta.atr(atrPeriodInput)

// Signal initialization for Trade TF

var float followLine_trade = na

var int bbSignal_trade = 0

var int trend_trade = 0 // Renamed from iTrend

// Determine BB signal based on current close (Trade TF)

if close > BBUpper_trade

bbSignal_trade := 1

bbSignal_trade

else if close < BBLower_trade

bbSignal_trade := -1

bbSignal_trade

else

bbSignal_trade := 0 // Reset signal if price is within bands

bbSignal_trade

// Calculate potential new FollowLine value for the current bar (Trade TF)

float tempFollowLine_trade = na // Explicit type

if bbSignal_trade == 1

tempFollowLine_trade := useAtrFilterInput ? low - atrValue_trade : low

tempFollowLine_trade

else if bbSignal_trade == -1

tempFollowLine_trade := useAtrFilterInput ? high + atrValue_trade : high

tempFollowLine_trade

// Determine the final FollowLine for the current bar, applying the "ratchet" logic (Trade TF)

if bbSignal_trade == 1 // Price closed above upper BB

followLine_trade := na(followLine_trade[1]) ? tempFollowLine_trade : math.max(tempFollowLine_trade, nz(followLine_trade[1], tempFollowLine_trade))

followLine_trade

else if bbSignal_trade == -1 // Price closed below lower BB

followLine_trade := na(followLine_trade[1]) ? tempFollowLine_trade : math.min(tempFollowLine_trade, nz(followLine_trade[1], tempFollowLine_trade))

followLine_trade

else // Price closed within bands, FollowLine continues from previous bar

if not na(followLine_trade[1])

followLine_trade := followLine_trade[1]

followLine_trade

// else followLine_trade remains na if followLine_trade[1] was na

// Trend direction determination (Based on current FollowLine vs previous FollowLine - Trade TF)

if not na(followLine_trade) and not na(followLine_trade[1])

if followLine_trade > followLine_trade[1]

trend_trade := 1

trend_trade

else if followLine_trade < followLine_trade[1]

trend_trade := -1

trend_trade

else

trend_trade := nz(trend_trade[1], 0) // Maintain previous trend if line is flat but valid

trend_trade

else if not na(followLine_trade) and na(followLine_trade[1])

trend_trade := bbSignal_trade == 1 ? 1 : bbSignal_trade == -1 ? -1 : 0 // Use ternary for initial trend

trend_trade

else if na(followLine_trade)

trend_trade := 0 // Reset trend if FollowLine becomes invalid

trend_trade

// --- Higher Timeframe Calculations ---

// Function revised to return only one value (as float) based on parameter

f_calculateHTFData(htf_close, htf_high, htf_low, return_type) =>

// Explicitly type potentially 'na' indicator results

float htf_atrValue = ta.atr(atrPeriodInput)

float htf_bbMiddle = ta.sma(htf_close, bbPeriodInput)

float htf_bbStdDev = ta.stdev(htf_close, bbPeriodInput)

float htf_BBUpper = na

float htf_BBLower = na

// Calculate BBands only if middle/stdev are valid

if not na(htf_bbMiddle) and not na(htf_bbStdDev)

htf_BBUpper := htf_bbMiddle + htf_bbStdDev * bbDeviationInput

htf_BBLower := htf_bbMiddle - htf_bbStdDev * bbDeviationInput

htf_BBLower

// Determine BB signal (HTF) - Default to 0

int htf_bbSignal = 0

// Check if bands are valid before comparing

if not na(htf_BBUpper) and not na(htf_BBLower)

if htf_close > htf_BBUpper

htf_bbSignal := 1

htf_bbSignal

else if htf_close < htf_BBLower

htf_bbSignal := -1

htf_bbSignal

// Calculate potential new FollowLine (HTF)

float htf_tempFollowLine = na // Explicitly typed float

if htf_bbSignal == 1

htf_tempFollowLine := useAtrFilterInput and not na(htf_atrValue) ? htf_low - htf_atrValue : htf_low

htf_tempFollowLine

else if htf_bbSignal == -1

htf_tempFollowLine := useAtrFilterInput and not na(htf_atrValue) ? htf_high + htf_atrValue : htf_high

htf_tempFollowLine

// Maintain FollowLine state using 'var'

var float htf_followLine = na

var int htf_trend = 0

// Determine the final FollowLine (HTF)

if htf_bbSignal == 1

htf_followLine := na(htf_followLine[1]) ? htf_tempFollowLine : math.max(htf_tempFollowLine, nz(htf_followLine[1], htf_tempFollowLine))

htf_followLine

else if htf_bbSignal == -1

htf_followLine := na(htf_followLine[1]) ? htf_tempFollowLine : math.min(htf_tempFollowLine, nz(htf_followLine[1], htf_tempFollowLine))

htf_followLine

else

if not na(htf_followLine[1])

htf_followLine := htf_followLine[1]

htf_followLine

// else htf_followLine remains na if htf_followLine[1] was na (unless reset below)

// Reset FollowLine if it's based on invalid temp line

if na(htf_tempFollowLine) and htf_bbSignal != 0 // If the signal existed but calc failed (e.g., na ATR)

htf_followLine := na // Reset line

htf_followLine

// Determine Trend (HTF)

if not na(htf_followLine) and not na(htf_followLine[1])

if htf_followLine > htf_followLine[1]

htf_trend := 1

htf_trend

else if htf_followLine < htf_followLine[1]

htf_trend := -1

htf_trend

else

htf_trend := nz(htf_trend[1], 0)

htf_trend

else if not na(htf_followLine) and na(htf_followLine[1])

htf_trend := htf_bbSignal == 1 ? 1 : htf_bbSignal == -1 ? -1 : 0

htf_trend

else if na(htf_followLine) // Trend is 0 if line becomes (or is) na

htf_trend := 0

htf_trend

// Return the requested value as float type (or na)

float return_value = na

if return_type == 'line'

return_value := htf_followLine

return_value

else if return_type == 'trend'

return_value := float(htf_trend) // Convert int trend to float for consistent return type

return_value

return_value // Return the single calculated value

// Explicitly declare variables that will receive the security call result

float followLine_htf = na

int trend_htf = 0 // Initialize with a default value (0 for neutral)

// Request HTF data UNCONDITIONALLY

followLine_htf_result = request.security(syminfo.tickerid, selectedHTF, f_calculateHTFData(close, high, low, 'line'), lookahead = barmerge.lookahead_off)

trend_htf_result_float = request.security(syminfo.tickerid, selectedHTF, f_calculateHTFData(close, high, low, 'trend'), lookahead = barmerge.lookahead_off)

// Conditionally assign the results based on whether the HTF feature is enabled

if useHTFConfirmationInput or showHTFLineInput

// Assign results, handling potential 'na' values safely

followLine_htf := followLine_htf_result // Assign float/na directly

trend_htf := na(trend_htf_result_float) ? 0 : int(nz(trend_htf_result_float)) // Convert float result back to int, default to 0 if na

trend_htf

else // If HTF features are disabled, set variables to 'na'

followLine_htf := na

trend_htf := 0 // or na if preferred

trend_htf

// HTF Filter

// Use the potentially 'na' followLine_htf and the guaranteed non-'na' trend_htf

htfConfirmsLong = not useHTFConfirmationInput or useHTFConfirmationInput and trend_htf == 1

htfConfirmsShort = not useHTFConfirmationInput or useHTFConfirmationInput and trend_htf == -1

// --- Entry/Exit Conditions ---

// Buy & Sell Conditions (Based on Trade TF trend crossover)

longCondition_trade = nz(trend_trade[1]) <= 0 and trend_trade == 1

shortCondition_trade = nz(trend_trade[1]) >= 0 and trend_trade == -1

// Combined Entry Conditions with Filters

goLong = htfConfirmsLong and longCondition_trade and strategy.position_size <= 0 // Only enter long if flat or short & HTF confirms

goShort = htfConfirmsShort and shortCondition_trade and strategy.position_size >= 0 // Only enter short if flat or long & HTF confirms

// Exit conditions based on *either* TTF or HTF changing trend against the position

exitLong = trend_trade == -1 or trend_htf == -1 // TTF to short OR HTF to short

exitShort = trend_trade == 1 or trend_htf == 1 // TTF to long OR HTF to long

// --- Strategy Execution ---

if goLong

strategy.close('Short', comment = 'Close Short for Long')

strategy.entry('Long', strategy.long, comment = 'Enter Long')

if goShort

strategy.close('Long', comment = 'Close Long for Short')

strategy.entry('Short', strategy.short, comment = 'Enter Short')

if exitLong

strategy.close('Long', comment = 'Exit Long')

if exitShort

strategy.close('Short', comment = 'Exit Short')

// --- Alerts ---

// Alerts trigger on the same bar as the entry condition, respecting all filters

// NOTE: Removed dynamic HTF from message as alertcondition requires const string

alertcondition(goLong, title = 'FL Buy Signal', message = 'Follow Line Buy Signal - {{ticker}} {{interval}}')

alertcondition(goShort, title = 'FL Sell Signal', message = 'Follow Line Sell Signal - {{ticker}} {{interval}}')

alertcondition(goLong or goShort, title = 'FL Signal', message = 'Follow Line Signal - {{ticker}} {{interval}}')

// --- Plotting ---

// Plot the Trade Timeframe Follow Line

lineColor_trade = trend_trade > 0 ? color.new(color.blue, 0) : trend_trade < 0 ? color.new(color.red, 0) : color.new(color.gray, 0)

plot(followLine_trade, color = lineColor_trade, linewidth = 2, title = 'Follow Line (Trade TF)')

// Plot the Higher Timeframe Follow Line (optional)

// Use the potentially 'na' followLine_htf and the guaranteed non-'na' trend_htf for coloring

lineColor_htf = trend_htf > 0 ? color.new(color.aqua, 0) : trend_htf < 0 ? color.new(color.orange, 0) : color.new(color.gray, 70)

plot(showHTFLineInput and useHTFConfirmationInput ? followLine_htf : na, color = lineColor_htf, linewidth = 2, style = plot.style_circles, title = 'Follow Line (HTF)', offset = 0)

// Plot shapes on the bar the trade signal occurs (based on trade TF condition), placing them AT the calculated Trade TF price level.

// Use the original trade long/short conditions for plotting shapes for clarity, before plots

plotshape(longCondition_trade and showSignalsInput and not na(followLine_trade) and not na(atrValue_trade) ? followLine_trade - atrValue_trade : na, text = 'BUY', style = shape.labelup, location = location.absolute, color = color.new(color.blue, 0), textcolor = color.new(color.white, 0), offset = 0, size = size.auto)

plotshape(shortCondition_trade and showSignalsInput and not na(followLine_trade) and not na(atrValue_trade) ? followLine_trade + atrValue_trade : na, text = 'SELL', style = shape.labeldown, location = location.absolute, color = color.new(color.red, 0), textcolor = color.new(color.white, 0), offset = 0, size = size.auto)

// Plot BBands for reference if desired

// plot(BBUpper_trade, "Upper BB", color=color.gray)

// plot(BBLower_trade, "Lower BB", color=color.gray)