अवलोकन

एक बहु-सूचक क्रॉस-मॉवर ट्रेंड ट्रैकिंग रणनीति एक उच्च परिशुद्धता मात्रात्मक ट्रेडिंग प्रणाली है जिसमें हॉल मूविंग एवरेज (HMA) और मोबाइल इंडेक्स मूविंग एवरेज (EMA) शामिल हैं, जबकि एक अपेक्षाकृत मजबूत सूचकांक (RSI) और दोहरी यादृच्छिक ऑस्किलेटर को एक गतिशील फ़िल्टर के रूप में शामिल किया गया है। रणनीति का उद्देश्य उच्च संभावना वाले ट्रेंड ब्रेकआउट को पकड़ना है, सटीक प्रवेश और निकास को लागू करना है, जबकि एक सख्त जोखिम प्रबंधन तंत्र प्रदान करना है। रणनीति का मुख्य तर्क एक चलती औसत क्रॉस-लाइन सिग्नल पर आधारित है, और इसे कई परतों वाले मूविंग एवरेज के माध्यम से पुष्टि की जाती है, जिससे झूठे ब्रेकआउट को कम किया जा सके और ट्रेडिंग जीतने की संभावना बढ़ जाए।

रणनीति सिद्धांत

यह रणनीति निम्नलिखित प्रमुख तकनीकी घटकों पर आधारित हैः

Hull Moving Average (HMA) और स्थानांतरित ईएमए का क्रॉसरणनीतिः 12 चक्रों की हल चलती औसत और 5 चक्रों की ईएमए के साथ 2 K लाइनों को आगे बढ़ाते हुए। एचएमए को पारंपरिक चलती औसत की तुलना में तेजी से प्रतिक्रिया करने के लिए माना जाता है, जबकि स्थानांतरित ईएमए में पूर्वानुमानात्मक गुण होते हैं, दोनों संयोजन में प्रवृत्ति में बदलाव को जल्दी पकड़ सकते हैं।

बहुपरत गतिशीलता फ़िल्टररणनीति में RSI ((14) और दो अलग-अलग पैरामीटर सेटिंग्स के साथ एक यादृच्छिक ऑस्किलेटर ((12, 3, 3 और 5, 3, 3) को एक पुष्टिकरण संकेतक के रूप में पेश किया गया है। यह बहु-स्तरित फ़िल्टरिंग तंत्र यह सुनिश्चित करता है कि ट्रेडिंग सिग्नल केवल तभी ट्रिगर किया जाए जब प्रवृत्ति में पर्याप्त गति हो।

प्रवेश की सटीक शर्तें:

- मल्टीहेड एंट्रीः मूल्य समापन एचएमए और स्थानांतरित ईएमए से अधिक है, आरएसआई 50 से अधिक है, दो यादृच्छिक ऑस्किलेटर का% के मूल्य 50 से अधिक है, और एचएमए पर स्थानांतरित ईएमए है।

- शून्य प्रवेशः कीमतें एचएमए और स्थानांतरित ईएमए से नीचे बंद हो जाती हैं, आरएसआई 50 से नीचे है, दो यादृच्छिक ऑस्किलेटर का% के मूल्य 50 से नीचे है, और एचएमए के नीचे स्थानांतरित ईएमए को पार करता है।

सख्त जोखिम प्रबंधन: स्टॉप लॉस को पहले 2 K लाइनों के सबसे निचले बिंदु पर सेट किया गया है ((बहु-हेड) या उच्चतम बिंदु ((खाली सिर), स्टॉप लॉस को स्टॉप लॉस की दूरी के 1.65 गुना पर सेट किया गया है, जिससे लाभदायक रिस्क-रिटर्न अनुपात बनता है।

रणनीति का तर्क यह है कि उच्च-संभाव्यता वाले व्यापारिक संकेत केवल तभी बन सकते हैं जब कीमत, चलती औसत और कई गतिशील संकेतक एक ही दिशा की पुष्टि करते हैं, जिससे बाजार के शोर के प्रभाव को कम किया जा सकता है।

रणनीतिक लाभ

समग्र बहु-पुष्टिइस रणनीति ने मूविंग एवरेज क्रॉसिंग और कई गतिशील संकेतकों की पुष्टि के संयोजन के माध्यम से, झूठे संकेतों की संभावना को काफी कम कर दिया और ट्रेडिंग की सटीकता में सुधार किया।

बाजार में बदलाव के लिए त्वरित प्रतिक्रियाहल चलती औसत का उपयोग रणनीतियों को पारंपरिक चलती औसत की तुलना में तेजी से मूल्य परिवर्तन के लिए अनुकूलित करने की अनुमति देता है, और स्थानांतरित ईएमए में एक पूर्वानुमान तत्व जोड़ता है।

अनुकूलन क्षमता: बहु-सूचक संयोजन रणनीति को विभिन्न बाजार स्थितियों के लिए अनुकूल बनाता है, जिसमें रुझान और क्षेत्र में उतार-चढ़ाव शामिल हैं।

स्पष्ट जोखिम प्रबंधनपूर्वनिर्धारित स्टॉप-लॉस और स्टॉप-स्टॉप पॉइंट्स प्रत्येक ट्रेड के लिए एक स्पष्ट जोखिम नियंत्रण प्रदान करते हैं, 1.65 गुना रिस्क-रिटर्न अनुपात दीर्घकालिक लाभप्रदता में योगदान देता है।

दृश्य अंतर्ज्ञान: रणनीति स्पष्ट खरीद और बिक्री संकेत तीर प्रदान करती है और रणनीति पैनल में आरएसआई और यादृच्छिक ऑसिलेटर के मूल्यों को प्रदर्शित करती है, जिससे व्यापारी को व्यापारिक संकेतों को समझने और सत्यापित करने में सक्षम बनाता है।

कमीशन विचार: रणनीति कोड में ट्रेडिंग कमीशन की गणना शामिल है, जो वास्तविक लेनदेन के करीब परिणामों को वापस लाता है।

रणनीतिक जोखिम

अति-अनुकूलन जोखिम: कई संकेतकों के संयोजन से रणनीति को कुछ ऐतिहासिक आंकड़ों पर अधिक अनुकूलित किया जा सकता है, जो भविष्य के बाजारों के लिए खराब प्रदर्शन कर सकता है। लंबी रिटर्न अवधि और विभिन्न बाजार स्थितियों का उपयोग करने के लिए सत्यापन की सिफारिश की जाती है।

पिछड़ेपन का खतराहालांकि हल की चलती औसत और स्थानांतरित ईएमए में देरी को कम करने में सक्षम हैं, सभी तकनीकी संकेतकों में कुछ देरी है, जो तेजी से बदलते बाजार में महत्वपूर्ण मोड़ को याद कर सकता है।

पैरामीटर संवेदनशीलता: रणनीति में कई निश्चित पैरामीटर का उपयोग किया जाता है (जैसे एचएमए के लिए 12 चक्र, ईएमए के लिए 5 चक्र, आदि) । इन पैरामीटर के चयन का विभिन्न बाजारों और समय-सीमाओं के भीतर प्रदर्शन पर महत्वपूर्ण प्रभाव पड़ सकता है। पैरामीटर संवेदनशीलता विश्लेषण की सिफारिश की जाती है।

बाजार की स्थिति पर निर्भरतायह स्पष्ट रूप से ट्रेंडिंग बाजारों में बेहतर प्रदर्शन कर सकता है, लेकिन अधिक झूठे संकेतों को क्षैतिज रूप से अस्थिर बाजारों में उत्पन्न कर सकता है। व्यापारियों को वर्तमान बाजार की स्थिति के आधार पर रणनीति का उपयोग करने के लिए निर्णय लेने की आवश्यकता होती है।

नुकसान ट्रिगर जोखिम: पहले 2 K लाइनों के चरम को स्टॉप के रूप में उपयोग करना अत्यधिक अस्थिर बाजारों में स्टॉप पॉइंट को चौड़ा करने का कारण बन सकता है, जिससे एकल ट्रेडों के लिए जोखिम की सीमा बढ़ जाती है।

समाधानों में शामिल हैंः बाजार की अस्थिरता के लिए अनुकूलन पैरामीटर का उपयोग करना, अनुचित बाजार स्थितियों में व्यापार से बचने के लिए बाजार परिवेश फ़िल्टर जोड़ना, और गतिशील स्टॉप-लॉस तंत्र को लागू करने पर विचार करना।

रणनीति अनुकूलन दिशा

अनुकूलनशीलता पैरामीटर समायोजन: एक अनुकूलन तंत्र को पेश किया जा सकता है जो बाजार की अस्थिरता के आधार पर एचएमए और ईएमए की अवधि को स्वचालित रूप से समायोजित करता है। उदाहरण के लिए, कम अस्थिरता वाले बाजार में छोटी अवधि का उपयोग किया जा सकता है, और उच्च अस्थिरता वाले बाजार में लंबी अवधि का उपयोग विभिन्न बाजार स्थितियों के अनुकूल किया जा सकता है।

बाजार परिवेश फ़िल्टर: बाजार की स्थिति के लिए निर्णय तर्क जोड़ें, जैसे कि बाजार की स्थिति की पहचान करने के लिए एटीआर (वास्तविक अस्थिरता) या अस्थिरता दर संकेतक का उपयोग करना, केवल रणनीति के लिए उपयुक्त बाजार की स्थिति में व्यापार करना।

गतिशील जोखिम प्रबंधन: 1.65 गुना रिस्क रिटर्न रेशियो को बाजार की अस्थिरता की गतिशीलता के अनुसार समायोजित करने के लिए एक निश्चित तंत्र में बदल दिया गया है, जैसे कि कम अस्थिरता वाले बाजार में उच्च रिस्क रिटर्न रेशियो का उपयोग करना और उच्च अस्थिरता वाले बाजार में अधिक रूढ़िवादी सेटिंग का उपयोग करना।

बढ़ते रुझानों को फ़िल्टर करेंट्रेडों को केवल तब ट्रेड करें जब रुझान पर्याप्त रूप से मजबूत हो, और कमजोर या अस्थिर बाजारों में अक्सर ट्रेड करने से बचें।

समय फ़िल्टर: समय फ़िल्टरिंग सुविधा जोड़ा गया है ताकि महत्वपूर्ण आर्थिक आंकड़ों के प्रकाशन या कम तरलता के समय से बचा जा सके और बाजार में अनियमित उतार-चढ़ाव के कारण होने वाले झूठे संकेतों को कम किया जा सके।

आंशिक स्थिति प्रबंधन: एक बार में सभी को बाहर करने के बजाय एक समूह में प्रवेश करने और बाहर निकलने के तंत्र को लागू करना, समय पर चयन के जोखिम को कम कर सकता है, और समग्र जोखिम रिटर्न प्रदर्शन को अनुकूलित कर सकता है।

मशीन लर्निंग: पैरामीटर चयन को अनुकूलित करने या भविष्यवाणी क्षमता बढ़ाने के लिए सरल मशीन लर्निंग एल्गोरिदम का उपयोग करने पर विचार करें, उदाहरण के लिए सबसे अच्छा पैरामीटर संयोजन की भविष्यवाणी करने के लिए एक रिग्रेशन मॉडल का उपयोग करें।

इन अनुकूलन दिशाओं का मुख्य उद्देश्य रणनीतियों की अनुकूलनशीलता और स्थिरता को बढ़ाना है, विशेष मापदंडों और बाजार की स्थितियों पर निर्भरता को कम करना, और इस प्रकार एक ट्रेडिंग सिस्टम बनाना जो विभिन्न बाजार स्थितियों में स्थिर प्रदर्शन बनाए रखे।

संक्षेप

एक बहु-सूचक क्रॉस-मॉनिटर ट्रेंड ट्रैकिंग रणनीति एक अच्छी तरह से डिज़ाइन की गई मात्रात्मक ट्रेडिंग प्रणाली है, जो एक कुशल प्रवृत्ति पकड़ और सख्त जोखिम प्रबंधन को सक्षम करने के लिए हॉल मूविंग एवरेज, स्थानांतरित ईएमए और बहु-स्तरीय गतिशीलता संकेतकों के संयोजन के माध्यम से है। रणनीति का मुख्य लाभ यह है कि कई पुष्टिकरण तंत्र झूठे संकेतों को कम करते हैं, जबकि स्पष्ट जोखिम प्रबंधन नियम एक सुसंगत ट्रेडिंग ढांचा प्रदान करते हैं।

हालांकि, सभी ट्रेडिंग रणनीतियों में अंतर्निहित चुनौतियां होती हैं, जैसे कि पैरामीटर अनुकूलन और बाजार अनुकूलन की समस्या। अनुकूलन उपायों जैसे कि अनुकूलन पैरामीटर, बाजार परिवेश फ़िल्टरिंग और गतिशील जोखिम प्रबंधन को पेश करके रणनीतियों की स्थिरता और दीर्घकालिक प्रदर्शन को और बढ़ाया जा सकता है।

अंततः, यह रणनीति ट्रेडर्स को एक ट्रेडिंग सिस्टम की नींव प्रदान करती है जो प्रवृत्ति को ट्रैक करने के लिए पर्याप्त तकनीकी संकेतकों और स्पष्ट तर्क प्रदान करती है। इसके सिद्धांतों को समझकर और विशिष्ट ट्रेडिंग आवश्यकताओं के लिए उचित समायोजन करके, व्यापारी इसे एक व्यक्तिगत, कुशल ट्रेडिंग उपकरण के रूप में विकसित कर सकते हैं। सफल मात्रात्मक ट्रेडिंग न केवल रणनीति के तकनीकी डिजाइन पर निर्भर करती है, बल्कि सख्त निष्पादन अनुशासन और निरंतर अनुकूलन सुधार की भी आवश्यकता होती है।

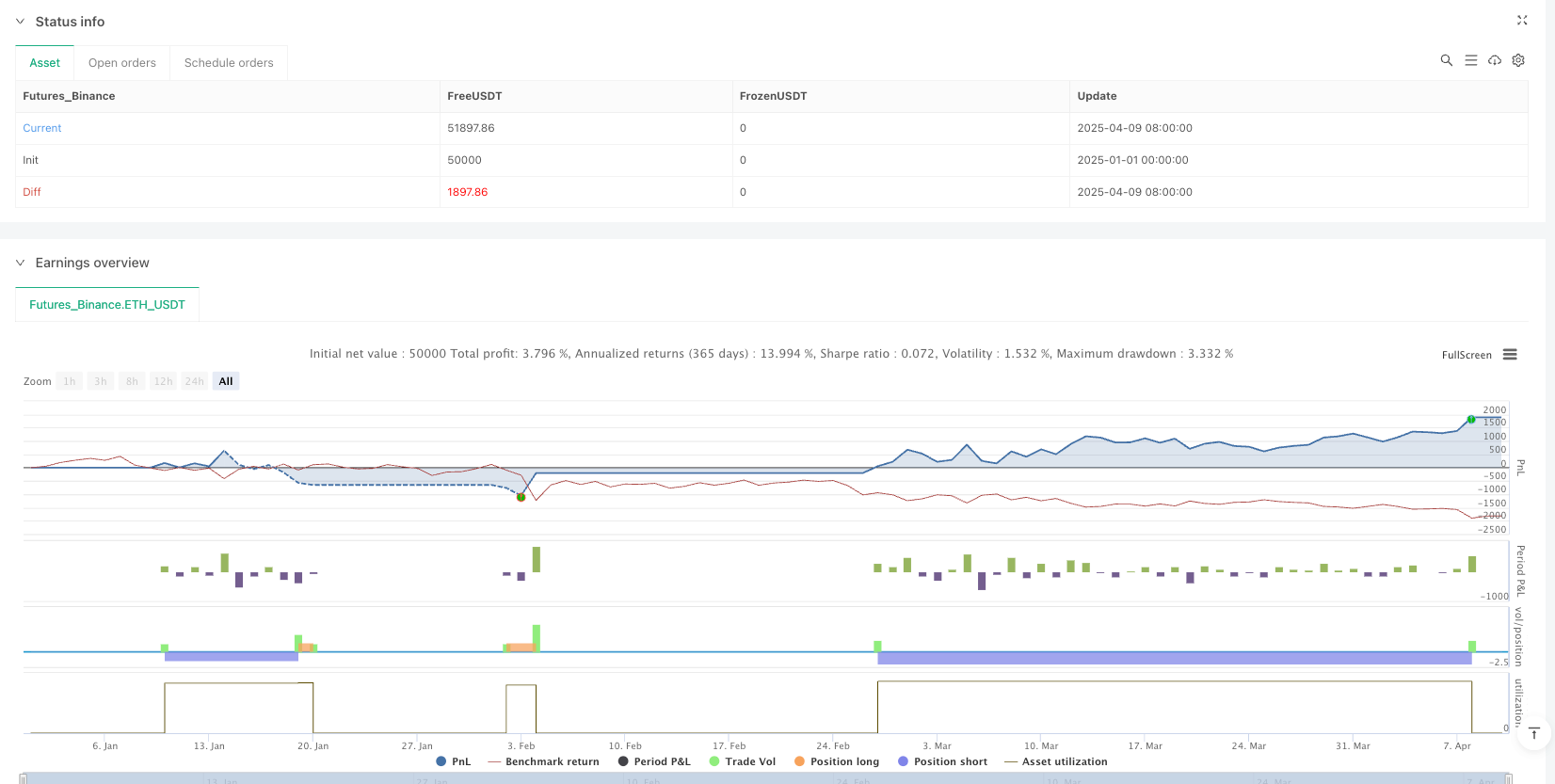

/*backtest

start: 2025-01-01 00:00:00

end: 2025-04-10 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("TrendTwisterV1.5 (Forex Ready + Indicators)", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10, commission_type=strategy.commission.percent, commission_value=0.01)

// === Parameters ===

hmaLength = 12

emaLength = 5

rsiLength = 14

profitFactor = 1.65

// === Indicators ===

hma = ta.hma(close, hmaLength)

ema = ta.ema(close, emaLength)

emaShifted = ema[2]

rsi = ta.rsi(close, rsiLength)

// === Stochastic Oscillators ===

k1 = ta.stoch(close, high, low, 12)

k1Smooth = ta.sma(k1, 3)

k2 = ta.stoch(close, high, low, 5)

k2Smooth = ta.sma(k2, 3)

// === Plots: Main Strategy Indicators ===

plot(hma, color=color.orange, title="HMA 12")

plot(emaShifted, color=color.blue, title="Shifted EMA 5 (+2)")

// === Stop Loss & Take Profit ===

longStop = ta.lowest(low[1], 2)

shortStop = ta.highest(high[1], 2)

longSL_pips = close - longStop

shortSL_pips = shortStop - close

pip = syminfo.mintick

longTP = close + (longSL_pips * profitFactor)

shortTP = close - (shortSL_pips * profitFactor)

// === Crossover Conditions ===

hmaCrossesAbove = ta.crossover(hma, emaShifted)

hmaCrossesBelow = ta.crossunder(hma, emaShifted)

// === Entry Conditions ===

longCondition = close > hma and close > emaShifted and rsi > 50 and k1Smooth > 50 and k2Smooth > 50 and hmaCrossesAbove

shortCondition = close < hma and close < emaShifted and rsi < 50 and k1Smooth < 50 and k2Smooth < 50 and hmaCrossesBelow

// === Entries & Exits ===

if (longCondition)

strategy.entry("Long", strategy.long)

strategy.exit("Long Exit", from_entry="Long", stop=longStop, limit=longTP)

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit("Short Exit", from_entry="Short", stop=shortStop, limit=shortTP)

// === Signal Arrows ===

plotshape(longCondition, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.arrowup, size=size.small)

plotshape(shortCondition, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.arrowdown, size=size.small)

// === Overlay RSI + Stochs in strategy panel ===

rsiPlot = plot(rsi, title="RSI", color=color.purple, linewidth=1, offset=-10)

k1Plot = plot(k1Smooth, title="Stoch %K (12,3,3)", color=color.green, linewidth=1, offset=-10)

k2Plot = plot(k2Smooth, title="Stoch %K (5,3,3)", color=color.fuchsia, linewidth=1, offset=-10)

hline(50, "Midline", color=color.gray, linestyle=hline.style_dashed)