अवलोकन

स्व-अनुकूली अस्थिरता बहु-संकेतक प्रवृत्ति ट्रैकिंग ट्रेडिंग सिस्टम एक उच्च अस्थिरता वाले बाजार के लिए डिज़ाइन की गई एक मात्रात्मक ट्रेडिंग रणनीति है, जो गतिशील रूप से समायोजित तकनीकी संकेतकों और उन्नत जोखिम प्रबंधन तंत्र को जोड़ती है। इस रणनीति का मुख्य भाग एटीआर (औसत वास्तविक तरंगों की चौड़ाई) के माध्यम से गतिशील रूप से समायोजित करने के लिए है, जो बाजार में उतार-चढ़ाव के लिए खुद को अनुकूलित करता है, जबकि आरएसआई ओवर-ओवर खरीद, ओवर-बिक्री फ़िल्टर, स्टैंड-बाय पैटर्न, बहु-समय अवधि की प्रवृत्ति की पहचान और चरणबद्ध स्टॉक निर्माण (डीसीए) जैसी सुविधाओं को एकीकृत करता है। यह रणनीति विशेष रूप से उच्च अस्थिरता वाले वातावरण जैसे कि वायदा बाजार के लिए उपयुक्त है, जो दिन के भीतर व्यापार और लहरों के व्यापार के लिए एक लचीला ऑपरेशन मोड प्रदान करता है।

रणनीति सिद्धांत

इस रणनीति के मूल सिद्धांत निम्नलिखित प्रमुख मॉड्यूल पर आधारित हैंः

अनुकूलनशील गतिशील समरेखा प्रणालीरणनीतिः तेज और धीमी गति से सरल चलती औसत रेखा (एसएमए) का उपयोग करें, जिसकी लंबाई एटीआर के माध्यम से गतिशील रूप से समायोजित की जाती है। उच्च अस्थिरता वाले वातावरण में, बाजार में बदलाव के लिए तेजी से प्रतिक्रिया करने के लिए औसत रेखा की लंबाई कम हो जाती है; कम अस्थिरता वाले वातावरण में, औसत रेखा की लंबाई को शोर को कम करने के लिए बढ़ाया जाता है। लंबे सिग्नल तेज औसत रेखा पर धीमी गति से औसत रेखा को पार करने और कीमत की पुष्टि करने पर उत्पन्न होते हैं; इसके विपरीत, लघु सिग्नल।

आरएसआई गतिशीलता फ़िल्टरप्रवेश संकेतों को आरएसआई के माध्यम से सत्यापित करें, यह सुनिश्चित करने के लिए कि व्यापार की दिशा बाजार की गतिशीलता के अनुरूप है। इस सुविधा को चालू या बंद किया जा सकता है, और कस्टम आरएसआई पैरामीटर का समर्थन करता है, जैसे कि लंबाई 14, ओवरबॉय 60, ओवरबॉय 40) ।

आकृति पहचान: सिस्टम मजबूत बेंचमार्क या बेंचमार्क स्वैपिंग पैटर्न को पहचानने में सक्षम है, और ट्रेड वॉल्यूम और रेंज की ताकत के संयोजन के साथ सत्यापन करता है। झूठे संकेतों से बचने के लिए, सिस्टम एक साथ दो विपरीत पैटर्न होने पर ट्रेडों को छोड़ देता है।

बहु-अवधि प्रवृत्ति की पुष्टि: ट्रेडिंग सिग्नल को 15 मिनट के समय चक्र के SMA रुझान के साथ वैकल्पिक रूप से संरेखित करें, ट्रेडिंग गुणवत्ता में सुधार के लिए एक पुष्टिकरण तंत्र की एक परत जोड़ें।

डीसीए तंत्र: प्रवृत्ति की दिशा में कई प्रविष्टियों की अनुमति दी, एक पूर्वनिर्धारित संख्या में प्रविष्टियों के लिए अधिकतम समर्थन (जैसे 4 बार), प्रविष्टि अंतराल एटीआर गुणांक के आधार पर सेट किया गया। यह तंत्र प्रवृत्ति के निरंतर बाजार में औसत लागत का अनुकूलन करने में मदद करता है।

उच्च जोखिम प्रबंधन:

- प्रारंभिक रोकः एटीआर सेटिंग्स के आधार पर ((आमतौर पर 2-3.5 गुना), प्रवेश द्वार पर एक व्यापक निश्चित रोक गुणांक लागू करें ((जैसे 1.3) ) ।

- स्टॉप लॉस ट्रैक करेंः एटीआर के आधार पर विचलन और गुणा करें, लाभ में वृद्धि के साथ गतिशील समायोजन करें (जैसे कि जब लाभ एटीआर से अधिक हो, तो गुणांक 0.5 से 0.3 तक गिर जाता है) ।

- स्टॉप टारगेटः प्रवेश मूल्य ± एटीआर के विशिष्ट गुणक पर सेट करें (जैसे 1.2) ।

- शीतलन अवधिः बाहर निकलने के बाद ठहराव की अवधि ((0-5 मिनट)), अत्यधिक व्यापार को रोकने के लिए।

- न्यूनतम होल्डिंग समयः यह सुनिश्चित करें कि व्यापार एक निश्चित संख्या में स्तंभों (जैसे 2-10) पर चलता है।

लेनदेन निष्पादन तर्क: सिस्टम ने गतिशील औसत रेखा या गिरने वाले सिग्नल को प्राथमिकता दी ((उपयोगकर्ता के चयन के अनुसार), और लेनदेन मात्रा, अस्थिरता और समय फ़िल्टर लागू किए। प्रवेश की गुणवत्ता सुनिश्चित करने के लिए, लेनदेन मात्रा शिखर शर्तें भी बढ़ाई गई हैं ((लेनदेन मात्रा> 1.2*10 एसएमए)

रणनीतिक लाभ

बाजार अनुकूलनशीलएटीआर के माध्यम से गतिशील रूप से तकनीकी संकेतक पैरामीटर को समायोजित करने के लिए, रणनीति को विभिन्न बाजार स्थितियों के लिए स्वचालित रूप से अनुकूलित किया जा सकता है, जो उच्च अस्थिरता और कम अस्थिरता वाले वातावरण में प्रभावी रहता है।

सिग्नल गुणवत्ता फ़िल्टरिंगबहु-स्तरित फ़िल्टरिंग तंत्र (आरएसआई, बहु-समय चक्र की प्रवृत्ति, लेन-देन की मात्रा और अस्थिरता) का उपयोग करने से झूठे संकेतों को कम करने और व्यापार की गुणवत्ता में सुधार करने में मदद मिलती है।

लचीला प्रवेश तंत्र: उपयोगकर्ता की वरीयताओं के अनुसार मोबाइल समरेखा या गिरने वाले सिग्नल को प्राथमिकता देने और DCA फ़ंक्शन के माध्यम से प्रवृत्ति की दिशा में प्रवेश बिंदुओं को अनुकूलित करने का समर्थन करता है।

गतिशील जोखिम प्रबंधन: स्टॉप लॉस और ट्रैकिंग स्टॉप लॉस बाजार में उतार-चढ़ाव और ट्रेडिंग मुनाफे की गतिशीलता के साथ समायोजन करते हैं, पूंजी की रक्षा करते हुए प्रवृत्ति को पर्याप्त विकास की जगह देते हैं।

विज़ुअलाइज़ेशन और डिबगिंग उपकरण: रणनीति एक समृद्ध चार्ट कवर परत, वास्तविक समय टायरबोर्ड और डीबगिंग तालिका प्रदान करती है जो उपयोगकर्ताओं को पैरामीटर को अनुकूलित करने और व्यापारिक तर्क को समझने में मदद करती है।

मॉड्यूलर डिजाइन: उपयोगकर्ता अपनी पसंद के अनुसार विभिन्न सुविधाओं को चालू या बंद कर सकता है (जैसे कि आरएसआई फ़िल्टर, ब्रेकडाउन पैटर्न पहचान, बहु-समय चक्र रुझान, आदि), अत्यधिक अनुकूलन योग्य।

सूक्ष्म प्रवेश नियंत्रणलेन-देन के चरम पर फ़िल्टर केवल महत्वपूर्ण बाजार गतिविधियों के दौरान प्रवेश सुनिश्चित करता है, जबकि शीतलन अवधि की व्यवस्था अत्यधिक व्यापार को रोकती है।

रणनीतिक जोखिम

- पैरामीटर संवेदनशीलता: रणनीति में कई पैरामीटर का उपयोग किया जाता है (जैसे औसत रेखा लंबाई, एटीआर चक्र, आरएसआई थ्रेशोल्ड, आदि) । इन पैरामीटर की सेटिंग्स का प्रदर्शन पर महत्वपूर्ण प्रभाव पड़ता है, और पैरामीटर के अनुचित संयोजन से ऐतिहासिक डेटा को ओवरफिट किया जा सकता है।

समाधान: व्यापक पैरामीटर अनुकूलन परीक्षण करें, लेकिन अति-अनुकूलन से बचें; रणनीति की स्थिरता को सत्यापित करने के लिए वॉक-फॉरवर्ड परीक्षण और आउट-ऑफ-नमूना परीक्षण का उपयोग करें।

- बाजार परिवर्तन का जोखिमजब बाजार के पैटर्न में तेजी से बदलाव होता है (जैसे कि रुझान से उतार-चढ़ाव तक), तो रणनीति नई परिस्थितियों के अनुकूल होने से पहले लगातार नुकसान कर सकती है।

समाधान: बाजार की स्थिति की पहचान करने के लिए एक तंत्र को जोड़ने पर विचार करें, विभिन्न बाजार स्थितियों में विभिन्न पैरामीटर सेट का उपयोग करें; कुल जोखिम प्रतिबंधों को लागू करें, जैसे कि प्रति दिन अधिकतम नुकसान या लगातार नुकसान के बाद व्यापार को रोकना।

- स्लाइडिंग पॉइंट और तरलता की समस्या: उच्च आवृत्ति वाले और अस्थिर बाजारों में स्लाइड-आउट और तरलता में गिरावट का खतरा हो सकता है।

*समाधान*वास्तविक स्लिप पॉइंट और कमीशन अनुमानों को रिटर्न्स में शामिल करना; कम तरलता वाले समय में व्यापार करने से बचना; बाजार मूल्य के बजाय सीमा सूची का उपयोग करने पर विचार करना।

- प्रणाली की जटिलता: बहुस्तरीय तर्क और शर्तों के संयोजन से रणनीति की जटिलता बढ़ जाती है और इसे समझना और बनाए रखना मुश्किल हो सकता है।

समाधान: रणनीति द्वारा प्रदान किए गए डिबगिंग टूल का उपयोग करके प्रत्येक घटक के प्रदर्शन की बारीकी से निगरानी करें; अच्छा कोड एनोटेशन बनाए रखें; मॉड्यूलर परीक्षण के लिए प्रत्येक घटक की स्वतंत्र प्रभावशीलता पर विचार करें

- ओवरट्रेडिंग का खतराडीसीए तंत्र और बार-बार सिग्नल उत्पन्न करने से अधिक लेनदेन हो सकता है, जिससे लेनदेन की लागत बढ़ जाती है।

समाधान: उचित शीतलन अवधि और न्यूनतम होल्डिंग समय सेट करें; ट्रेडिंग लागतों को रीट्रेसमेंट में सख्ती से विचार करें; नियमित रूप से प्रवेश मानदंडों की समीक्षा और अनुकूलन करें।

अनुकूलन दिशा

मशीन लर्निंग: अनुकूलनशील पैरामीटर अनुकूलन एल्गोरिदम जैसे कि बेयज़ ऑप्टिमाइज़ेशन या आनुवंशिक एल्गोरिदम को स्वचालित रूप से विभिन्न बाजार स्थितियों के लिए इष्टतम पैरामीटर संयोजन खोजने के लिए पेश करना। यह मैनुअल अनुकूलन की आवश्यकता को कम करेगा और बाजार में परिवर्तन के लिए रणनीति की अनुकूलनशीलता को बढ़ाएगा।

बाज़ार परिवेश वर्गीकरण: बाजार की स्थिति वर्गीकरण प्रणाली विकसित करना ((प्रवृत्ति, उतार-चढ़ाव, उच्च उतार-चढ़ाव, कम उतार-चढ़ाव, आदि) और प्रत्येक स्थिति के लिए सबसे अच्छा पैरामीटर विन्यास प्रदान करना। इस पद्धति से बाजार में बदलाव के दौरान रणनीतिक व्यवहार को अधिक तेज़ी से समायोजित किया जा सकता है और अनुकूलन में देरी को कम किया जा सकता है।

बढ़ी हुई स्थिति प्रबंधन: अधिक जटिल स्थिति प्रबंधन एल्गोरिदम की शुरूआत, जैसे कि कैली नियम या गतिशीलता की ताकत के आधार पर गतिशील स्थिति समायोजन। इससे धन का उपयोग अनुकूलित किया जा सकता है, मजबूत संकेतों के दौरान जोखिम बढ़ाया जा सकता है और कमजोर संकेतों के दौरान जोखिम कम किया जा सकता है।

वैकल्पिक सूचकांक एकीकरण: अन्य तकनीकी संकेतकों की प्रभावशीलता का परीक्षण करें, जैसे कि बोलिंगर बैंड, एमएसीडी या इचिमोकू क्लाउड चार्ट, मौजूदा प्रणालियों के पूरक या विकल्प के रूप में। विभिन्न संकेतकों से विशिष्ट बाजार स्थितियों में अधिक सटीक संकेत मिल सकते हैं।

भावनात्मक डेटा एकीकरण: संभावित बाजार परिवर्तनों की पूर्व पहचान करने के लिए बाजार की भावना के संकेतकों जैसे कि VIX अस्थिरता सूचकांक या विकल्प बाजार के आंकड़ों को शामिल करने पर विचार करें। ये बाहरी डेटा स्रोत ऐसी जानकारी प्रदान कर सकते हैं जो पारंपरिक तकनीकी संकेतकों द्वारा कैप्चर नहीं की जा सकती है।

बहु-संपत्ति संबंध विश्लेषण: परिसंपत्ति वर्गों के बीच सहसंबंध विश्लेषण विकसित करना, एक बाजार के संकेतों का उपयोग करके दूसरे संबंधित बाजार के व्यापारिक निर्णयों को सत्यापित या मजबूत करना। उदाहरण के लिए, संबंधित स्टॉक सेक्टर के रुझानों की पुष्टि करने के लिए वस्तुओं की कीमतों में बदलाव का उपयोग करना।

गणना दक्षता का अनुकूलन: विशेष रूप से उच्च आवृत्ति रणनीतियों के लिए गणना दक्षता बढ़ाने के लिए कोड को फिर से बनाना। इसमें एटीआर गणना, शर्त मूल्यांकन अनुक्रम को अनुकूलित करना और अनावश्यक दोहराव को कम करना शामिल है।

संक्षेप

स्व-अनुकूली अस्थिरता बहु-सूचक ट्रेंड ट्रैकिंग ट्रेडिंग सिस्टम एक व्यापक और लचीला मात्रात्मक ट्रेडिंग दृष्टिकोण का प्रतिनिधित्व करता है जो गतिशील पैरामीटर समायोजन और बहु-स्तरित फ़िल्टरिंग तंत्र के माध्यम से विभिन्न बाजार स्थितियों के लिए प्रभावी रूप से प्रतिक्रिया करता है। रणनीति की मुख्य ताकत इसकी स्व-अनुकूली और व्यापक जोखिम प्रबंधन ढांचे में है, जो इसे उच्च अस्थिरता वाले वायदा बाजारों के लिए विशेष रूप से उपयुक्त बनाता है।

इस रणनीति में कई क्लासिक तकनीकी विश्लेषण उपकरण शामिल हैं (चलने वाली औसत, आरएसआई, मंदी) और आधुनिक क्वांटिटेटिव ट्रेडिंग तत्वों को शामिल किया गया है (अनुकूली पैरामीटर, बहु-समय चक्र विश्लेषण, डीसीए), एक संतुलित प्रणाली बनाने के लिए। प्रवेश के समय को बारीकी से नियंत्रित करके, कई प्रवेश रणनीतियों को अनुकूलित करके और रोकथाम के स्तर को गतिशील रूप से समायोजित करके, यह रणनीति पूंजी की रक्षा करते हुए, बाजार की प्रवृत्ति के अवसरों का पूरा लाभ उठाने में सक्षम है।

हालांकि, रणनीतियों की जटिलता के साथ-साथ पैरामीटर संवेदनशीलता और सिस्टम रखरखाव की चुनौतियां भी हैं। निवेशकों को रणनीति को लागू करने से पहले पर्याप्त बैक-एंड-फॉरवर्ड परीक्षण करना चाहिए और बाजार में बदलाव के अनुसार पैरामीटर को समायोजित करने के लिए तैयार रहना चाहिए। भविष्य के अनुकूलन दिशाओं में मशीन लर्निंग तकनीक के स्वचालित अनुकूलन पैरामीटर की शुरूआत, बाजार परिवेश वर्गीकरण प्रणाली में शामिल होना और स्थिति प्रबंधन एल्गोरिदम में सुधार शामिल हैं, जो रणनीतियों की स्थिरता और अनुकूलनशीलता को और बढ़ाएंगे।

कुल मिलाकर, यह रणनीति एक ठोस, मात्रात्मक ट्रेडिंग फ्रेमवर्क प्रदान करती है, जो अनुभवी व्यापारियों के लिए उपयुक्त है, जो आज के तेजी से बदलते वित्तीय बाजारों में एक सुसंगत व्यापारिक लाभ की तलाश में विशिष्ट आवश्यकताओं और जोखिम वरीयताओं के अनुसार अनुकूलित हैं।

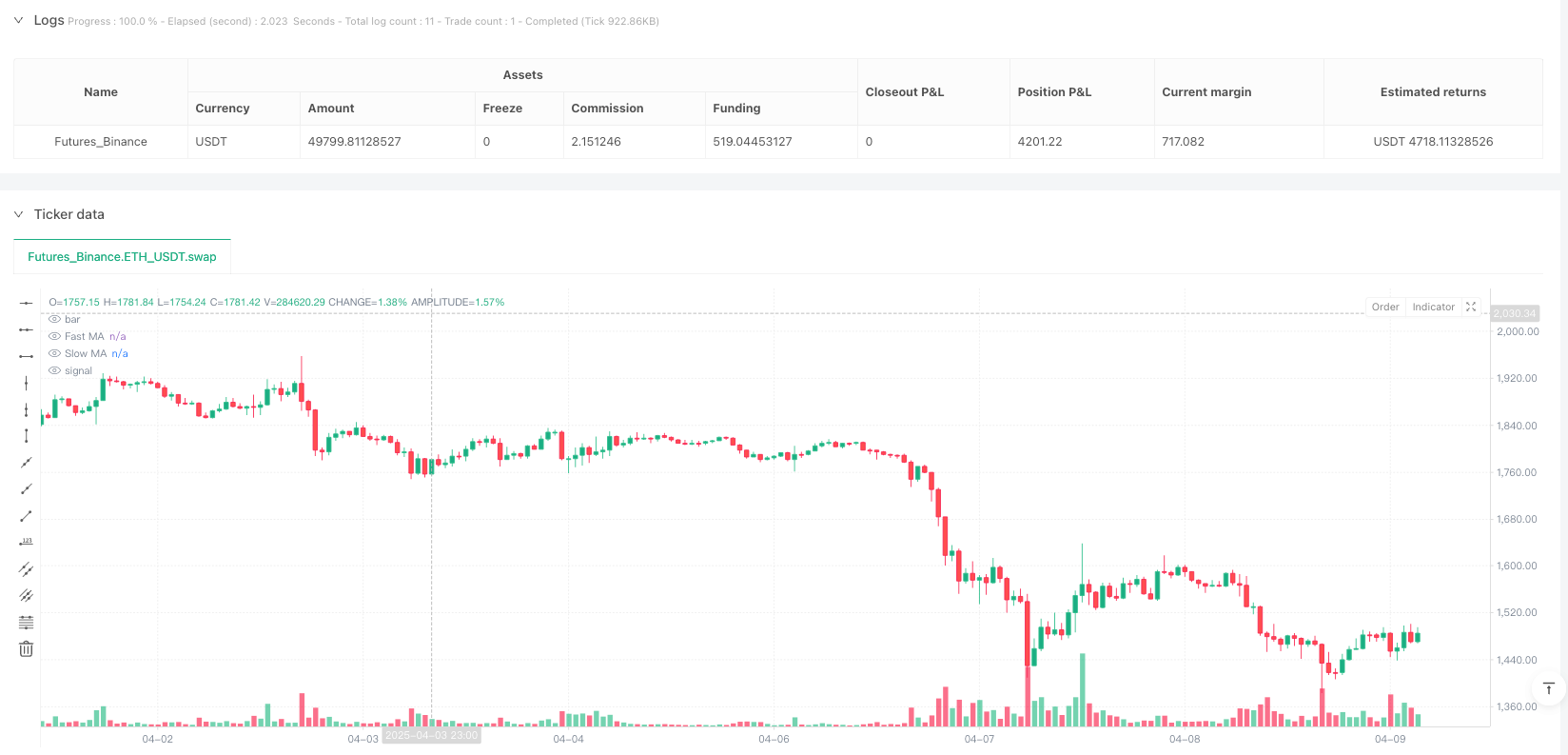

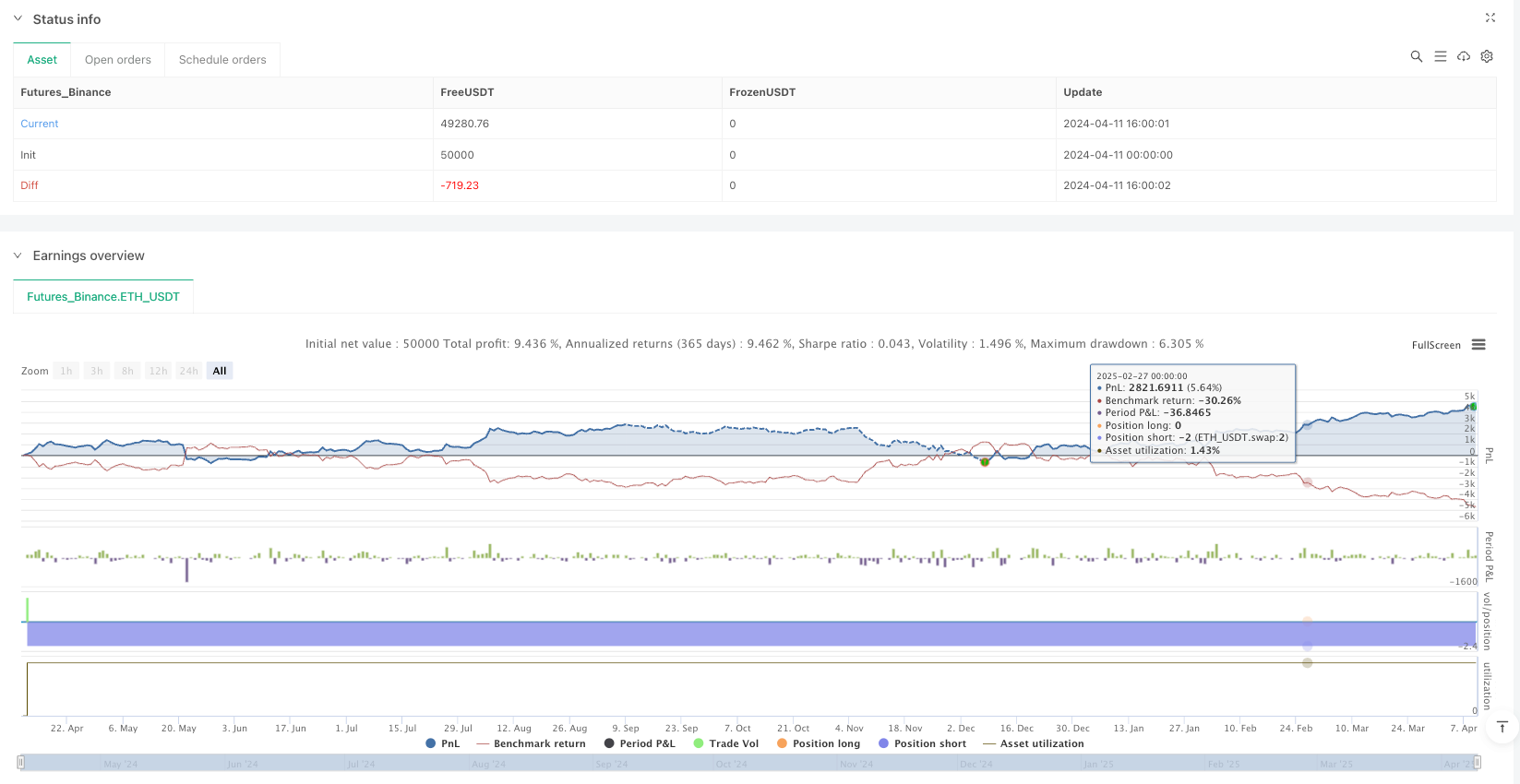

/*backtest

start: 2024-04-11 00:00:00

end: 2025-04-10 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=6

strategy('Dskyz Adaptive Futures Elite (DAFE) - Updated',

overlay=true,

default_qty_type=strategy.fixed,

initial_capital=1000000,

commission_value=0,

slippage=1,

pyramiding=10)

// === INPUTS ===

// Moving Average Settings

fastLength = input.int(9, '[MA] Fast MA Length', minval=1)

slowLength = input.int(19, '[MA] Slow MA Length', minval=1)

// RSI Settings

useRSI = input.bool(false, '[RSI Settings] Use RSI Filter')

rsiLength = input.int(14, 'RSI Length', minval=1)

rsiOverbought = input.int(60, 'RSI Overbought', minval=50, maxval=100)

rsiOversold = input.int(40, 'RSI Oversold', minval=0, maxval=50)

rsiLookback = input.int(1, 'RSI Lookback', minval=1)

// Pattern Settings

usePatterns = input.bool(true, '[Pattern Settings] Use Candlestick Patterns')

patternLookback = input.int(19, 'Pattern Lookback Bars', minval=1)

// Filter Settings

useTrendFilter = input.bool(true, '[Filter Settings] Use 15m Trend Filter')

minVolume = input.int(10, 'Minimum Volume', minval=1)

volatilityThreshold = input.float(1.0, 'Volatility Threshold (%)', minval=0.1, step=0.1) / 100

tradingStartHour = input.int(9, 'Trading Start Hour (24h)', minval=0, maxval=23)

tradingEndHour = input.int(16, 'Trading End Hour (24h)', minval=0, maxval=23)

// DCA Settings

useDCA = input.bool(false, '[DCA Settings] Use DCA')

maxTotalEntries = input.int(4, 'Max Total Entries per Direction', minval=1)

dcaMultiplier = input.float(1.0, 'DCA ATR Multiplier', minval=0.1, step=0.1)

// Signal Settings

signalPriority = input.string('MA', '[Signal Settings] Signal Priority', options=['Pattern', 'MA'])

minBarsBetweenSignals = input.int(5, 'Min Bars Between Signals', minval=1)

plotMode = input.string('Potential Signals', 'Plot Mode', options=['Potential Signals', 'Actual Entries'])

// Exit Settings

trailOffset = input.float(0.5, '[Exit Settings] Trailing Stop Offset ATR Multiplier', minval=0.01, step=0.01)

trailPointsMult = input.float(0.5, 'Trailing Stop Points ATR Multiplier', minval=0.01, step=0.01)

profitTargetATRMult = input.float(1.2, 'Profit Target ATR Multiplier', minval=0.1, step=0.1) // Profit target factor

fixedStopMultiplier = input.float(1.3, 'Fixed Stop Multiplier', minval=0.5, step=0.1) // Fixed stop multiplier

// General Settings

debugLogging = input.bool(true, '[General Settings] Enable Debug Logging')

fixedQuantity = input.int(2, 'Trade Quantity', minval=1)

cooldownMinutes = input.int(0, 'Cooldown Minutes', minval=0)

// ATR Settings – Use Dynamic ATR or fixed value

useDynamicATR = input.bool(true, title="Use Dynamic ATR")

userATRPeriod = input.int(7, title="ATR Period (if not using dynamic)", minval=1)

defaultATR = timeframe.isminutes and timeframe.multiplier <= 2 ? 5 :

timeframe.isminutes and timeframe.multiplier <= 5 ? 7 : 10

atrPeriod = useDynamicATR ? defaultATR : userATRPeriod

// === TRADE TRACKING VARIABLES ===

var int lastSignalBar = 0

var int lastSignalType = 0 // 1 for long, -1 for short

var int entryBarIndex = 0

var bool inLongTrade = false

var bool inShortTrade = false

// DCA Tracking Variables

var int longEntryCount = 0

var int shortEntryCount = 0

var float longInitialEntryPrice = na

var float shortInitialEntryPrice = na

var float longEntryATR = na

var float shortEntryATR = na

var float long_stop_price = na

var float short_stop_price = na

// Signal Plotting Variables

var int lastLongPlotBar = 0

var int lastShortPlotBar = 0

// === CALCULATIONS ===

// Volume and Time Filters

volumeOk = volume >= minVolume

currentHour = hour(time)

timeWindow = currentHour >= tradingStartHour and currentHour <= tradingEndHour

// Additional Entry Filter: Volume Spike Condition

volumeSpike = volume > 1.2 * ta.sma(volume, 10)

// ATR & Volatility Calculations

atr = ta.atr(atrPeriod)

volatility = nz(atr / close, 0)

volatilityOk= volatility <= volatilityThreshold

// Adaptive MA Lengths

fastLengthAdaptive = math.round(fastLength / (1 + volatility))

slowLengthAdaptive = math.round(slowLength / (1 + volatility))

fastLengthSafe = math.max(1, not na(atr) ? fastLengthAdaptive : fastLength)

slowLengthSafe = math.max(1, not na(atr) ? slowLengthAdaptive : slowLength)

fastMA = ta.sma(close, fastLengthSafe)

slowMA = ta.sma(close, slowLengthSafe)

// RSI Calculation

rsi = ta.rsi(close, rsiLength)

rsiCrossover = ta.crossover(rsi, rsiOversold)

rsiCrossunder = ta.crossunder(rsi, rsiOverbought)

rsiLongOk = not useRSI or (rsiCrossover and rsi[rsiLookback] < 70)

rsiShortOk = not useRSI or (rsiCrossunder and rsi[rsiLookback] > 30)

// 15m Trend Filter

[fastMA15m, slowMA15m] = request.security(syminfo.tickerid, '15', [ta.sma(close, fastLength), ta.sma(close, slowLength)])

trend15m = fastMA15m > slowMA15m ? 1 : fastMA15m < slowMA15m ? -1 : 0

// Candlestick Patterns

isBullishEngulfing() =>

close[1] < open[1] and close > open and open < close[1] and close > open[1] and (close - open) > (open[1] - close[1]) * 0.8

isBearishEngulfing() =>

close[1] > open[1] and close < open and open > close[1] and close < open[1] and (open - close) > (close[1] - open[1]) * 0.8

// Pattern Strength Calculation

patternStrength(isBull) =>

bull = isBull ? 1 : 0

bear = isBull ? 0 : 1

volumeStrength = volume > ta.sma(volume, 10) ? 1 : 0

rangeStrength = (high - low) > ta.sma(high - low, 10) ? 1 : 0

strength = bull * (volumeStrength + rangeStrength) - bear * (volumeStrength + rangeStrength)

strength

bullStrength = patternStrength(true)

bearStrength = patternStrength(false)

// Detect Patterns

bullishEngulfingOccurred = ta.barssince(isBullishEngulfing()) <= patternLookback and bullStrength >= 1

bearishEngulfingOccurred = ta.barssince(isBearishEngulfing()) <= patternLookback and bearStrength <= -1

patternConflict = bullishEngulfingOccurred and bearishEngulfingOccurred

// MA Conditions with Trend & RSI Filters

maAbove = close > fastMA and fastMA > slowMA and close > close[1]

maBelow = close < fastMA and fastMA < slowMA and close < close[1]

trendLongOk = not useTrendFilter or trend15m >= 0

trendShortOk = not useTrendFilter or trend15m <= 0

// Signal Priority Logic

bullPattern = usePatterns and bullishEngulfingOccurred

bearPattern = usePatterns and bearishEngulfingOccurred

bullMA = maAbove and trendLongOk and rsiLongOk

bearMA = maBelow and trendShortOk and rsiShortOk

longCondition = false

shortCondition = false

if signalPriority == 'Pattern'

longCondition := bullPattern or (not bearPattern and bullMA)

shortCondition := bearPattern or (not bullPattern and bearMA)

else

longCondition := bullMA or (not bearMA and bullPattern)

shortCondition := bearMA or (not bullMA and bearPattern)

// Apply Filters and require volume spike for quality entries

longCondition := longCondition and volumeOk and volumeSpike and timeWindow and volatilityOk and not patternConflict

shortCondition := shortCondition and volumeOk and volumeSpike and timeWindow and volatilityOk and not patternConflict

// Update Trade Status

if strategy.position_size > 0

inLongTrade := true

inShortTrade := false

else if strategy.position_size < 0

inShortTrade := true

inLongTrade := false

else

inLongTrade := false

inShortTrade := false

// Entry Checks

canTrade = strategy.position_size == 0

validQuantity = fixedQuantity > 0

quantity = fixedQuantity

// Prevent Multiple Alerts Per Bar

var bool alertSent = false

if barstate.isnew

alertSent := false

// Cooldown Logic

var float lastExitTime = na

if strategy.position_size == 0 and strategy.position_size[1] != 0

lastExitTime := time

canEnter = na(lastExitTime) or ((time - lastExitTime) / 60000 >= cooldownMinutes)

// === ENTRY LOGIC ===

if canTrade and validQuantity and not alertSent and canEnter and barstate.isconfirmed

if longCondition and not shortCondition and (lastSignalBar != bar_index or lastSignalType != 1)

strategy.entry('Long', strategy.long, qty=quantity)

longInitialEntryPrice := close

longEntryATR := atr

longEntryCount := 1

alert('Enter Long', alert.freq_once_per_bar)

alertSent := true

lastSignalBar := bar_index

lastSignalType := 1

entryBarIndex := bar_index

else if shortCondition and not longCondition and (lastSignalBar != bar_index or lastSignalType != -1)

strategy.entry('Short', strategy.short, qty=quantity)

shortInitialEntryPrice := close

shortEntryATR := atr

shortEntryCount := 1

alert('Enter Short', alert.freq_once_per_bar)

alertSent := true

lastSignalBar := bar_index

lastSignalType := -1

entryBarIndex := bar_index

// === DCA LOGIC (IF ENABLED) ===

if useDCA

if strategy.position_size > 0 and longEntryCount < maxTotalEntries and bullMA and rsi < 70

nextDCALevel = longInitialEntryPrice - longEntryCount * longEntryATR * dcaMultiplier

if close <= nextDCALevel

strategy.entry('Long DCA ' + str.tostring(longEntryCount), strategy.long, qty=quantity)

longEntryCount := longEntryCount + 1

if strategy.position_size < 0 and shortEntryCount < maxTotalEntries and bearMA and rsi > 30

nextDCALevel = shortInitialEntryPrice + shortEntryATR * shortEntryCount * dcaMultiplier

if close >= nextDCALevel

strategy.entry('Short DCA ' + str.tostring(shortEntryCount), strategy.short, qty=quantity)

shortEntryCount := shortEntryCount + 1

// === RESET DCA VARIABLES ON EXIT ===

if strategy.position_size == 0 and strategy.position_size[1] != 0

longEntryCount := 0

shortEntryCount := 0

longInitialEntryPrice := na

shortInitialEntryPrice := na

longEntryATR := na

shortEntryATR := na

// === FIXED STOP-LOSS CALCULATION (WIDER INITIAL STOP) ===

long_stop_price := strategy.position_avg_price - atr * fixedStopMultiplier

short_stop_price := strategy.position_avg_price + atr * fixedStopMultiplier

// === ADJUST TRAILING POINTS BASED ON PROFIT ===

profitLong = strategy.position_size > 0 ? close - strategy.position_avg_price : 0

profitShort = strategy.position_size < 0 ? strategy.position_avg_price - close : 0

trailPointsMultAdjusted = profitLong > atr ? 0.3 : profitLong > atr * 0.66 ? 0.4 : trailPointsMult // For long positions

trailPointsMultAdjustedShort = profitShort > atr ? 0.3 : profitShort > atr * 0.66 ? 0.4 : trailPointsMult // For short positions

trailPointsLong = atr * trailPointsMultAdjusted

trailPointsShort = atr * trailPointsMultAdjustedShort

// === EXIT LOGIC ===

// On the entry bar, always use the fixed stop; thereafter, use a combination of fixed stop, trailing stop, and a profit target.

// Profit Target: For longs, exit at avg_entry + atr * profitTargetATRMult; for shorts, exit at avg_entry - atr * profitTargetATRMult.

if strategy.position_size > 0

if bar_index == entryBarIndex

if debugLogging

log.info("Long exit on entry bar: fixed stop applied. Price=" + str.tostring(close))

strategy.exit('Long Exit', 'Long', stop=long_stop_price)

else

if debugLogging

log.info("Long Trade: profit=" + str.tostring(profitLong) + ", ATR=" + str.tostring(atr))

strategy.exit('Long Exit', 'Long',

stop=long_stop_price,

limit = strategy.position_avg_price + atr * profitTargetATRMult,

trail_points=trailPointsLong,

trail_offset=atr * trailOffset)

if strategy.position_size < 0

if bar_index == entryBarIndex

if debugLogging

log.info("Short exit on entry bar: fixed stop applied. Price=" + str.tostring(close))

strategy.exit('Short Exit', 'Short', stop=short_stop_price)

else

if debugLogging

log.info("Short Trade: profit=" + str.tostring(profitShort) + ", ATR=" + str.tostring(atr))

strategy.exit('Short Exit', 'Short',

stop=short_stop_price,

limit = strategy.position_avg_price - atr * profitTargetATRMult,

trail_points=trailPointsShort,

trail_offset=atr * trailOffset)

// === FORCE CLOSE ON LAST BAR (OPTIONAL) ===

if barstate.islast

if strategy.position_size > 0

strategy.close('Long', comment='Forced Exit')

if strategy.position_size < 0

strategy.close('Short', comment='Forced Exit')

// === SIGNAL PLOTTING LOGIC ===

plotLongSignal = longCondition and canTrade and (bar_index - lastLongPlotBar >= minBarsBetweenSignals or lastLongPlotBar == 0)

plotShortSignal = shortCondition and canTrade and (bar_index - lastShortPlotBar >= minBarsBetweenSignals or lastShortPlotBar == 0)

if plotLongSignal

lastLongPlotBar := bar_index

if plotShortSignal

lastShortPlotBar := bar_index

// Define plotting conditions based on plotMode

plotLongShape = plotMode == 'Potential Signals' ? plotLongSignal : strategy.position_size > 0 and strategy.position_size[1] <= 0

plotShortShape = plotMode == 'Potential Signals' ? plotShortSignal : strategy.position_size < 0 and strategy.position_size[1] >= 0

// === VISUALIZATION ===

plot(fastMA, color=color.blue, linewidth=2, title='Fast MA')

plot(slowMA, color=color.red, linewidth=2, title='Slow MA')

var float longSL = na

var float shortSL = na

if strategy.position_size > 0

longSL := math.max(longSL, high - trailPointsLong)

else

longSL := na

plot(longSL, color=color.green, style=plot.style_stepline, title='Long SL')

if strategy.position_size < 0

shortSL := math.min(shortSL, low + trailPointsShort)

else

shortSL := na

plot(shortSL, color=color.red, style=plot.style_stepline, title='Short SL')

bgcolor(timeWindow ? color.new(color.blue, 95) : na, title="Trading Hours Highlight")

if plotLongShape

label.new(bar_index, low, "Buy", yloc=yloc.belowbar, color=color.green, textcolor=color.white, style=label.style_label_up)

if plotShortShape

label.new(bar_index, high, "Sell", yloc=yloc.abovebar, color=color.red, textcolor=color.white, style=label.style_label_down)

// === DEBUG TABLE ===

var table debugTable = table.new(position.top_right, 3, 10, bgcolor=color.rgb(0, 0, 0, 80), border_color=color.white, border_width=1)

if barstate.islast

table.cell(debugTable, 0, 0, 'Signal', text_color=color.rgb(168, 168, 168), bgcolor=color.rgb(50, 50, 50))

table.cell(debugTable, 1, 0, 'Status', text_color=color.rgb(168, 168, 168), bgcolor=color.rgb(50, 50, 50))

table.cell(debugTable, 2, 0, 'Priority', text_color=color.rgb(168, 168, 168), bgcolor=color.rgb(50, 50, 50))

table.cell(debugTable, 0, 1, 'MA Long', text_color=color.blue)

table.cell(debugTable, 1, 1, bullMA ? 'Yes' : 'No', text_color=bullMA ? color.green : color.red)

table.cell(debugTable, 2, 1, signalPriority == 'MA' ? 'High' : 'Low', text_color=color.white)

table.cell(debugTable, 0, 2, 'MA Short', text_color=color.blue)

table.cell(debugTable, 1, 2, bearMA ? 'Yes' : 'No', text_color=bearMA ? color.green : color.red)

table.cell(debugTable, 2, 2, signalPriority == 'MA' ? 'High' : 'Low', text_color=color.white)

table.cell(debugTable, 0, 3, 'Bull Pattern', text_color=color.blue)

table.cell(debugTable, 1, 3, bullPattern ? 'Yes' : 'No', text_color=bullPattern ? color.green : color.red)

table.cell(debugTable, 2, 3, signalPriority == 'Pattern' ? 'High' : 'Low', text_color=color.white)

table.cell(debugTable, 0, 4, 'Bear Pattern', text_color=color.blue)

table.cell(debugTable, 1, 4, bearPattern ? 'Yes' : 'No', text_color=bearPattern ? color.green : color.red)

table.cell(debugTable, 2, 4, signalPriority == 'Pattern' ? 'High' : 'Low', text_color=color.white)

table.cell(debugTable, 0, 5, 'Filters', text_color=color.rgb(168, 168, 168), bgcolor=color.rgb(50, 50, 50))

table.cell(debugTable, 1, 5, 'Status', text_color=color.rgb(168, 168, 168), bgcolor=color.rgb(50, 50, 50))

table.cell(debugTable, 2, 5, '', text_color=color.white, bgcolor=color.rgb(50, 50, 50))

table.cell(debugTable, 0, 6, 'Time Window', text_color=color.blue)

table.cell(debugTable, 1, 6, timeWindow ? 'OK' : 'Closed', text_color=timeWindow ? color.green : color.red)

table.cell(debugTable, 2, 6, str.tostring(currentHour) + 'h', text_color=color.white)

table.cell(debugTable, 0, 7, 'Volume', text_color=color.blue)

table.cell(debugTable, 1, 7, volumeOk ? 'OK' : 'Low', text_color=volumeOk ? color.green : color.red)

table.cell(debugTable, 2, 7, str.tostring(volume, '#'), text_color=color.white)

table.cell(debugTable, 0, 8, 'Volatility', text_color=color.blue)

table.cell(debugTable, 1, 8, volatilityOk ? 'OK' : 'High', text_color=volatilityOk ? color.green : color.red)

table.cell(debugTable, 2, 8, str.tostring(volatility * 100, '#.##') + '%', text_color=color.white)

table.cell(debugTable, 0, 9, 'Signals', text_color=color.blue)

table.cell(debugTable, 1, 9, longCondition and not shortCondition ? 'LONG' : shortCondition and not longCondition ? 'SHORT' : longCondition and shortCondition ? 'CONFLICT' : 'NONE', text_color=longCondition and not shortCondition ? color.green : shortCondition and not longCondition ? color.red : color.yellow)

table.cell(debugTable, 2, 9, canEnter ? alertSent ? 'Sent' : 'Ready' : 'Cooldown', text_color=canEnter ? alertSent ? color.yellow : color.green : color.gray)

// === PERFORMANCE DASHBOARD ===

var table dashboard = table.new(position.bottom_left, 3, 3, bgcolor=color.rgb(0, 0, 0, 80), border_color=color.white, border_width=1)

if barstate.islast

table.cell(dashboard, 0, 0, 'Position', text_color=color.rgb(168, 168, 168), bgcolor=color.rgb(50, 50, 50))

table.cell(dashboard, 1, 0, 'P/L', text_color=color.rgb(168, 168, 168), bgcolor=color.rgb(50, 50, 50))

table.cell(dashboard, 2, 0, 'Statistics', text_color=color.rgb(168, 168, 168), bgcolor=color.rgb(50, 50, 50))

table.cell(dashboard, 0, 1, strategy.position_size > 0 ? 'Long' : strategy.position_size < 0 ? 'Short' : 'Flat', text_color=strategy.position_size > 0 ? color.green : strategy.position_size < 0 ? color.red : color.blue)

table.cell(dashboard, 1, 1, str.tostring(strategy.netprofit, '#.##'), text_color=strategy.netprofit >= 0 ? color.green : color.red)

table.cell(dashboard, 2, 1, 'Win Rate', text_color=color.white)

table.cell(dashboard, 0, 2, strategy.position_size != 0 ? 'Bars: ' + str.tostring(bar_index - entryBarIndex) : '', text_color=color.white)

table.cell(dashboard, 1, 2, strategy.position_size != 0 ? 'Cooldown: ' + str.tostring(cooldownMinutes) + 'm' : '', text_color=color.white)

table.cell(dashboard, 2, 2, strategy.closedtrades > 0 ? str.tostring(strategy.wintrades / strategy.closedtrades * 100, '#.##') + '%' : 'N/A', text_color=color.white)

// === CHART TITLE ===

var table titleTable = table.new(position.bottom_right, 1, 1, bgcolor=color.rgb(0, 0, 0, 80), border_color=color.rgb(0, 50, 137), border_width=1)

table.cell(titleTable, 0, 0, "Dskyz - DAFE Trading Systems", text_color=color.rgb(159, 127, 255, 80), text_size=size.large)