15 मिनट का चार्ट एनगल्फिंग ब्रेकआउट मल्टीपल कन्फर्मेशन रणनीति

EMA RSI 吞没形态 突破策略 多重确认 风险管理 技术分析 ENGULFING PATTERN Breakout Strategy MULTI-CONFIRMATION

अवलोकन

15-मिनट चार्ट डूब तोड़ने की बहु पुष्टि रणनीति एक 15-मिनट की समय अवधि के लिए डिजाइन की गई एक तकनीकी विश्लेषणात्मक ट्रेडिंग प्रणाली है, जो मूल्य व्यवहार और गिरावट के पैटर्न पर आधारित है। इस रणनीति का मुख्य आधार डूब पैटर्न की पहचान करना है, और कई पुष्टि की शर्तों के साथ ट्रेडिंग सिग्नल को ट्रिगर करना है, जो सांख्यिकीय रूप से 76% तक सफल है। यह रणनीति तेजी और तेजी से डूबने वाले पैटर्न का पता लगाने के माध्यम से है, और फिर यह सत्यापित करें कि क्या कीमत दो विपरीत दिशाओं में डूबने वाले क्षैतिज पैटर्न को तोड़ने से पहले है, जिससे कम गुणवत्ता वाले संकेतों को फ़िल्टर किया जा सके, और व्यापार की सफलता दर में सुधार हो सके। यह रणनीति एक ही समय में स्टॉप-लॉस और स्टॉप-डाउन तंत्र का निर्माण करती है, जोखिम को प्रभावी ढंग से नियंत्रित करती है, और धन प्रबंधन की दक्षता में सुधार करती है।

रणनीति सिद्धांत

इस बहु-सत्यापन रणनीति का मूल सिद्धांत कुछ महत्वपूर्ण तकनीकी तत्वों पर आधारित हैः

आकृति पहचान:

- देखें कि कैसे स्टैम्प डूब जाता हैः वर्तमान स्टैम्प एक पूर्व और पूर्व स्टैम्प एक पश्च है, और वर्तमान स्टैम्प की शुरुआती कीमत पिछले एक के समापन मूल्य से कम है, और समापन मूल्य पिछले एक के उद्घाटन मूल्य से अधिक है

- गिरावट और अवशोषण का रूपः वर्तमान स्ट्राइक एक नकारात्मक है, पिछला स्ट्राइक एक सकारात्मक है, और वर्तमान स्ट्राइक की ओपनिंग कीमत पिछले स्ट्राइक की समापन कीमत से अधिक है, और समापन मूल्य पिछले स्ट्राइक के ओपनिंग मूल्य से कम है

एकाधिक सत्यापन प्रणाली:

- रणनीति का उपयोग कर एक सरणी भंडारण के लिए 10 हाल ही में अवशोषण के रूपों के मूल्य स्तरों (उच्च और कम अवशोषण)

- ट्रेडिंग सिग्नल की पुष्टि कम से कम दो पूर्ववर्ती मूल्य स्तरों को तोड़कर की जानी चाहिए जो इसके विपरीत हैं

व्यापार क्षेत्र सेट करें:

- बेंचमार्क सिग्नलः जब बेंचमार्क निगलने के पैटर्न का पता चलता है और कम से कम दो पूर्व निगलने वाले निचले स्तरों को तोड़ता है, तो एक खरीद क्षेत्र सेट करें

- बियर सिग्नलः जब बियर के निगलने के पैटर्न का पता चलता है और कम से कम दो पूर्ववर्ती बियर निगलने के उच्च बिंदुओं को तोड़ता है, तो बिक्री क्षेत्र सेट करें

प्रवेश की शर्तें:

- मल्टी हेड इनपुटः कीमतों की कमियां खरीद क्षेत्र की ऊंचाइयों को छूती हैं और खरीद क्षेत्र की कमियों से अधिक कीमतों पर बंद होती हैं

- खाली प्रवेशः मूल्य ऊंचाई क्षेत्र के निचले स्तर को छूती है और क्षेत्र की ऊंचाई से नीचे बंद होती है

जोखिम प्रबंधन:

- एक गतिशील समापन क्षेत्र आधारित स्टॉपलॉस का उपयोग करना, अतिरिक्त अंतर सुरक्षा के साथ (30 गुना अंतर का आकार)

- गतिशील स्टॉप-अप को भी डूबने वाले क्षेत्र के आधार पर सेट करें ताकि यह सुनिश्चित किया जा सके कि रिटर्न जोखिम से उचित है

इस बहुस्तरीय पुष्टिकरण तंत्र के माध्यम से, रणनीति बाजार के शोर को प्रभावी ढंग से फ़िल्टर करने और उच्च संभावना वाले व्यापारिक अवसरों को पकड़ने में सक्षम है।

रणनीतिक लाभ

कोड संरचना और तर्क का गहराई से विश्लेषण करने के लिए, इस रणनीति के निम्नलिखित उल्लेखनीय फायदे हैंः

बहु-पुष्टि फ़िल्टरिंग: कम से कम दो पूर्ववर्ती विपरीत दिशाओं के निगलने के रूपों को तोड़ने की आवश्यकता के माध्यम से सिग्नल की गुणवत्ता में उल्लेखनीय सुधार हुआ है, जिससे झूठे टूटने के कारण होने वाले नुकसान के जोखिम को कम किया गया है।

गतिशील व्यापार क्षेत्रस्थिर मूल्य स्तर की रणनीति के विपरीत, यह रणनीति वास्तविक समय की कीमतों की गतिशीलता के आधार पर ट्रेडिंग क्षेत्र को समायोजित करती है, जिससे बाजार में बदलाव के लिए बेहतर अनुकूलन किया जा सकता है।

उच्च सफलता दरकोड नोट्स में उल्लिखित 76% सफलता दर से पता चलता है कि रणनीति 15 मिनट के चार्ट पर स्थिर प्रदर्शन करती है, जो कि अधिकांश ट्रेडिंग सिस्टम के औसत से बहुत अधिक है।

स्मार्ट जोखिम प्रबंधनव्यापार क्षेत्र से संबंधित स्टॉप-लॉस पोजीशन सेट करके, प्रत्येक व्यापार के लिए एक स्पष्ट बाहर निकलने की योजना है, जो भावनात्मक व्यापार के जोखिम से बचाता है।

स्पष्ट दृश्यता: एक चार्ट पर डूबने के रूपों को चिह्नित करके (त्रिभुज चिह्न), एक व्यापारी को रणनीति के संचालन के सिद्धांत और संकेत उत्पादन प्रक्रिया को समझने की अनुमति मिलती है।

लचीला धन प्रबंधनरणनीतिः खाता के हितों का प्रतिशत का उपयोग करने के लिए डिफ़ॉल्ट रूप से {10%) स्थिति प्रबंधन के लिए, जो जोखिम के एकीकरण को बनाए रखने में मदद करता है और खाते की दीर्घकालिक वृद्धि का समर्थन करता है।

बाजार में बदलाव के लिए: चूंकि यह रणनीति एक ही समय में बेंचमार्क और बेंचमार्क को निगलना करती है, इसलिए यह तेजी और गिरावट दोनों में अच्छा प्रदर्शन करने में सक्षम है।

रणनीतिक जोखिम

हालांकि इस रणनीति के कई फायदे हैं, हमने कोड विश्लेषण के माध्यम से कुछ संभावित जोखिमों को भी देखा हैः

बाजार में तेजी से उतार-चढ़ाव का खतरासमाधानः यदि कोई अस्थिरता सूचक (जैसे एटीआर) उच्च है, तो स्टॉप-लॉस को समायोजित करने या व्यापार को निलंबित करने पर विचार किया जा सकता है।

बड़े रुझानों को याद करना: चूंकि रणनीति प्रत्येक सिग्नल ट्रिगर के बाद संबंधित ट्रेडिंग क्षेत्र को रीसेट करती है (ना के रूप में सेट की जाती है), इसलिए बड़े रुझानों में लगातार अवसरों को याद किया जा सकता है। समाधानः प्रवृत्ति फ़िल्टर को जोड़कर, मजबूत प्रवृत्ति में दिशात्मक वरीयता बनाए रखें।

निधि प्रबंधन स्थिरता: रणनीति में प्रत्येक व्यापार के लिए एक निश्चित हिस्सेदारी प्रतिशत ((10%) निर्धारित किया गया है, व्यापार की स्थिति के विभिन्न जोखिम विशेषताओं के आधार पर स्थिति आकार को समायोजित किए बिना। समाधानः स्टॉप लॉस दूरी या बाजार की अस्थिर गतिशीलता के आधार पर स्थिति आकार को समायोजित करने पर विचार करें।

स्पॉटलाइट सेटिंग अनुकूलित करेंरणनीतिः एक निश्चित अंतर का उपयोग करें ((30 × अंतर का आकार) स्टॉप और स्टॉप पोजीशन को समायोजित करने के लिए, जिसे विभिन्न ट्रेडिंग किस्मों पर समायोजित करने की आवश्यकता हो सकती है। समाधानः अंतर के आकार को पैरामीटराइज करें और विभिन्न ट्रेडिंग किस्मों की विशेषताओं के अनुसार अनुकूलित करें।

वापस लेने का जोखिम: लगातार असफल ट्रेडों के कारण खातों में महत्वपूर्ण वापसी हो सकती है, खासकर जब बाजार संरचना बदलती है। समाधानः समग्र बाजार स्वास्थ्य के लिए फ़िल्टर जोड़ने पर विचार करें, या लगातार नुकसान के बाद स्वचालित रूप से व्यापार के आकार को कम करें।

अति-अनुकूलन जोखिम: कोड में कोई स्पष्ट समय फ़िल्टर या अन्य बाजार स्थिति फ़िल्टर नहीं है, जो कुछ बाजार स्थितियों में खराब प्रदर्शन कर सकता है। समाधानः विभिन्न बाजार स्थितियों के फ़िल्टर का परीक्षण करें, जैसे कि ट्रेडिंग समय सीमा, अस्थिरता फ़िल्टर आदि।

रणनीति अनुकूलन दिशा

कोड के गहन विश्लेषण के आधार पर, इस रणनीति को निम्नलिखित दिशाओं में अनुकूलित किया जा सकता हैः

प्रवृत्ति फ़िल्टर जोड़ें: चलती औसत, एडीएक्स या अन्य प्रवृत्ति संकेतकों को एकीकृत करना, केवल तभी खेलना जब प्रवृत्ति की दिशा संकेत के साथ मेल खाती हो। यह रणनीति की जीत की दर को काफी बढ़ा सकता है, क्योंकि प्रवृत्ति की दिशा में स्वैपिंग की प्रभावशीलता आमतौर पर अधिक होती है।

गतिशील स्टॉप लॉस अनुकूलन: एटीआर सूचकांक की शुरूआत रोक के अंतराल को गतिशील रूप से समायोजित करने के लिए की गई है, न कि एक निश्चित बिंदु अंतर गुणांक का उपयोग करने के लिए। यह विधि बाजार की अस्थिरता में परिवर्तन के साथ बाजार की स्थितियों के लिए बेहतर रूप से अनुकूल हो सकती है और अत्यधिक तंग रोक के कारण अनावश्यक निकास को कम कर सकती है।

ट्रेडिंग समय फ़िल्टर जोड़ें: कम तरलता के समय और महत्वपूर्ण प्रेस विज्ञप्ति समय से बचने के लिए ट्रेडिंग समय विंडो प्रतिबंध जोड़ें। इससे अप्रत्याशित उछाल और चरम उतार-चढ़ाव के जोखिम को कम किया जा सकता है, जिससे ट्रेडिंग की गुणवत्ता में सुधार हो सकता है।

समेकित लेन-देन की पुष्टि: लेन-देन की मात्रा को एक अतिरिक्त पुष्टिकरण सूचक के रूप में लें, केवल लेन-देन की मात्रा में उल्लेखनीय वृद्धि होने पर प्रवेश संकेतों की पुष्टि करें। यह यादृच्छिक उतार-चढ़ाव के बजाय वास्तविक बाजार के ब्रेकडाउन की पहचान करने में मदद करता है।

पिरामिड के रूप में जमा क्षमता विकसित करना: प्रवृत्ति की दिशा में मजबूत होने के दौरान, रणनीति को लाभप्रद स्थिति में वृद्धि करने की अनुमति दी जाती है ताकि सफल प्रवृत्ति के लाभ को अधिकतम किया जा सके। साथ ही, रोक को नुकसान के संतुलन बिंदु पर स्थानांतरित किया जा सकता है ताकि पहले से किए गए लाभ को संरक्षित किया जा सके।

बाजार भावना सूचक जोड़ा गया: आरएसआई, एमएसीडी जैसे बाजार भावना संकेतक को एकीकृत करें, और केवल तभी प्रवेश करें जब ये संकेतक मूल्य आंदोलन के साथ तालमेल में हों, एक अतिरिक्त प्रवेश पुष्टि शर्त के रूप में। यह अधिक सिग्नल पुष्टि स्तर प्रदान करेगा।

अनुकूलनशील पैरामीटर प्रणाली विकसित करना: हाल के बाजार प्रदर्शन के आधार पर महत्वपूर्ण पैरामीटर को स्वचालित रूप से समायोजित करने के लिए एक पैरामीटर अनुकूलन तंत्र बनाएं (जैसे कि पुष्टि की गई मात्रा, स्टॉप लॉस दूरी, आदि) । यह रणनीति को बाजार की स्थिति में परिवर्तन के साथ आत्म-अनुकूलित करने में मदद कर सकता है।

संक्षेप

15 मिनट का चार्ट डूबने के लिए कई बार पुष्टि रणनीति एक कुशल ट्रेडिंग प्रणाली है जिसमें डूबने के रूप की पहचान और कई बार कीमत की पुष्टि होती है। यह रणनीति कम गुणवत्ता वाले संकेतों की एक बड़ी संख्या को प्रभावी ढंग से फ़िल्टर करती है और व्यापार की सफलता की दर में काफी वृद्धि करती है, क्योंकि यह मांग करती है कि कीमत कम से कम दो पूर्ववर्ती डूबने के रूप के स्तर को तोड़ दे।

रणनीति का मुख्य लाभ इसकी बहु-स्तरीय पुष्टिकरण तंत्र और गतिशील ट्रेडिंग क्षेत्र की स्थापना में है, जो इसे विभिन्न बाजार स्थितियों के अनुकूल बनाने और उच्च जीत दर बनाए रखने में सक्षम बनाता है। अंतर्निहित जोखिम प्रबंधन प्रणाली ट्रेडिंग क्षेत्र से जुड़े स्टॉप और स्टॉप-लॉस सेटिंग्स के माध्यम से प्रत्येक ट्रेड के लिए एक स्पष्ट जोखिम नियंत्रण ढांचा प्रदान करती है।

हालांकि, इस रणनीति में कुछ अनुकूलन के लिए जगह है, विशेष रूप से ट्रेंड फ़िल्टरिंग, गतिशील स्टॉपलॉस समायोजन और बाजार की स्थिति की पहचान के लिए। रणनीति की स्थिरता और दीर्घकालिक प्रदर्शन को ट्रेंड सूचकांकों, अस्थिरता माप और बाजार भावना सूचकांकों के एकीकरण के माध्यम से और बढ़ाया जा सकता है।

यह रणनीति उन निवेशकों के लिए एक स्पष्ट नियम-आधारित, आसानी से समझने योग्य और सांख्यिकीय रूप से लाभप्रद ट्रेडिंग विधि प्रदान करती है जो मध्यम समय अवधि (15 मिनट चार्ट) पर व्यापार करना चाहते हैं। इसके पीछे के सिद्धांतों को समझने और लागू करने से, व्यापारी बाजार में एक समान मार्जिन लाभ प्राप्त कर सकते हैं।

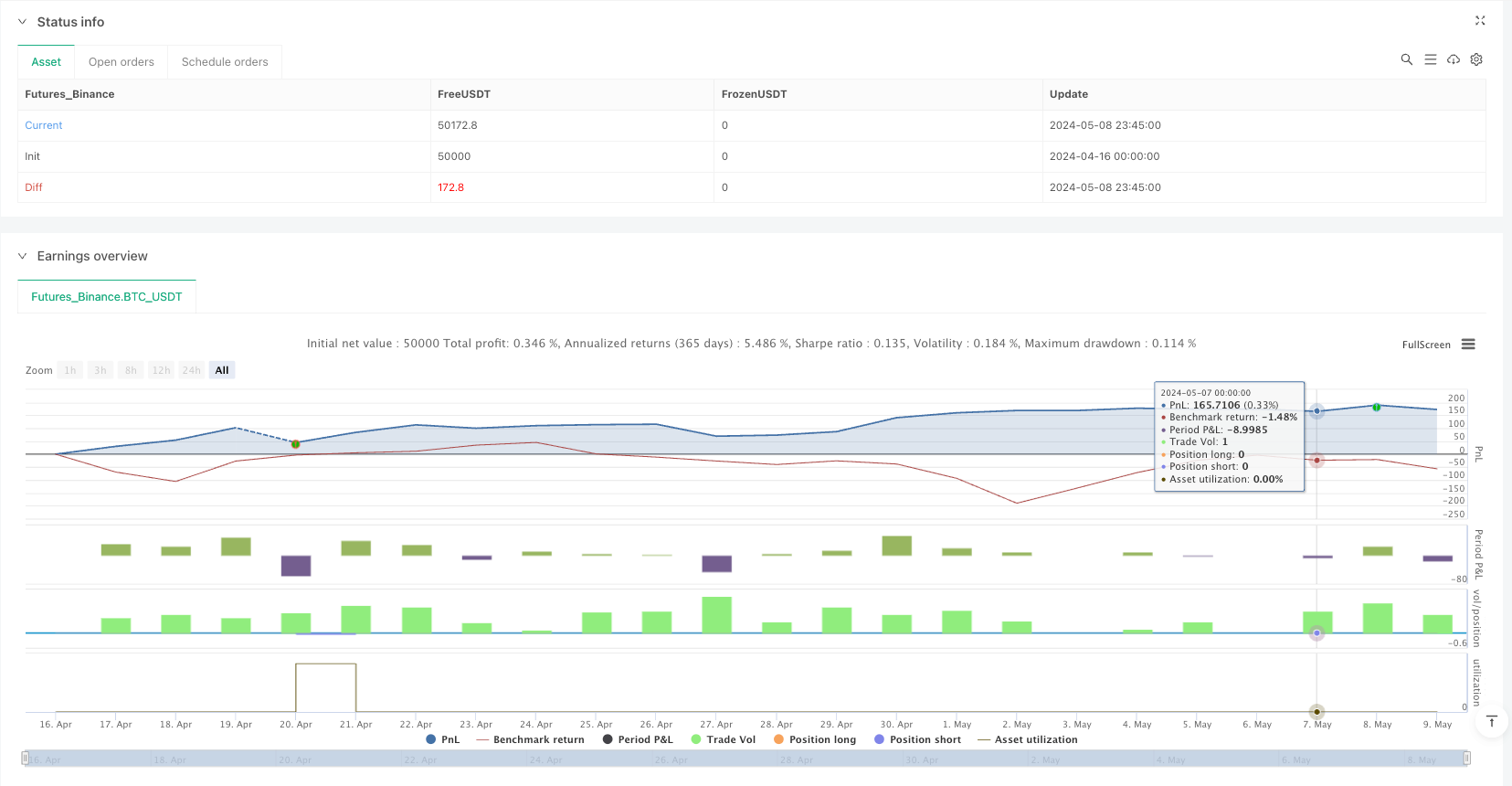

/*backtest

start: 2024-04-16 00:00:00

end: 2024-05-09 00:00:00

period: 15m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=6

strategy("15Min Engulfing Break Strategy", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === INPUTS ===

pipSize = input.float(0.0001, "Pip Size", step=0.0001)

pipOffset = 30 * pipSize

// === FUNCTION: Detect Engulfing Candles ===

isBullishEngulfing() =>

cond1 = close[1] < open[1] // previous candle bearish

cond2 = close > open // current candle bullish

cond3 = open < close[1] // open below previous close

cond4 = close > open[1] // close above previous open

cond1 and cond2 and cond3 and cond4

isBearishEngulfing() =>

cond1 = close[1] > open[1] // previous candle bullish

cond2 = close < open // current candle bearish

cond3 = open > close[1] // open above previous close

cond4 = close < open[1] // close below previous open

cond1 and cond2 and cond3 and cond4

// === VARIABLES TO TRACK ZONES ===

var float buyZoneHigh = na

var float buyZoneLow = na

var float sellZoneHigh = na

var float sellZoneLow = na

// === ARRAYS TO STORE ENGULFING LEVELS ===

var float[] bullHighs = array.new_float()

var float[] bearLows = array.new_float()

// === STORE ENGULFING LEVELS ===

if isBullishEngulfing()

array.unshift(bullHighs, high)

if array.size(bullHighs) > 10

array.pop(bullHighs)

if isBearishEngulfing()

array.unshift(bearLows, low)

if array.size(bearLows) > 10

array.pop(bearLows)

// === CHECK IF BREAKS 2 PRIOR ENGULFINGS ===

breaksTwoBearishEngulfings() =>

count = 0

arrSize = array.size(bearLows)

if arrSize >= 2

for i = 0 to arrSize - 1

if high > array.get(bearLows, i)

count += 1

if count >= 2

break

count >= 2

breaksTwoBullishEngulfings() =>

count = 0

arrSize = array.size(bullHighs)

if arrSize >= 2

for i = 0 to arrSize - 1

if low < array.get(bullHighs, i)

count += 1

if count >= 2

break

count >= 2

// === SET ENGULFING ZONES ===

if isBullishEngulfing() and breaksTwoBearishEngulfings()

buyZoneHigh := high

buyZoneLow := low

if isBearishEngulfing() and breaksTwoBullishEngulfings()

sellZoneHigh := high

sellZoneLow := low

// === TRADE ENTRIES ===

longCondition = not na(buyZoneHigh) and low <= buyZoneHigh and close > buyZoneLow

shortCondition = not na(sellZoneLow) and high >= sellZoneLow and close < sellZoneHigh

if longCondition

strategy.entry("Long", strategy.long)

strategy.exit("TP/SL", from_entry="Long", stop=buyZoneLow - pipOffset, limit=buyZoneHigh + pipOffset)

buyZoneHigh := na

buyZoneLow := na

if shortCondition

strategy.entry("Short", strategy.short)

strategy.exit("TP/SL", from_entry="Short", stop=sellZoneHigh + pipOffset, limit=sellZoneLow - pipOffset)

sellZoneHigh := na

sellZoneLow := na

// === PLOTTING ===

plotshape(isBullishEngulfing(), style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small, title="Bull Engulf")

plotshape(isBearishEngulfing(), style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small, title="Bear Engulf")