अवलोकन

यह रणनीति एक ट्रेडिंग सिस्टम है जो 200-अवधि की चलती औसत (एमए 200) और गतिशीलता के साथ ट्रेंड ट्रैक करती है। यह मुख्य रूप से व्यापार के अवसरों को खोजने के लिए दीर्घकालिक रुझानों और चार्ट पर गतिशीलता के स्थान के संबंध में कीमतों की पहचान करती है। यह रणनीति 4 घंटे और उससे अधिक की समय अवधि के लिए लागू होती है, और यह सुनिश्चित करने के लिए एक अंतर्निहित तंत्र है कि स्थिति को फिर से खोला नहीं जाएगा, स्थिति के जोखिम को प्रभावी ढंग से नियंत्रित किया जाता है। साथ ही, यह रणनीति एक वैकल्पिक स्टॉप-लॉस और स्टॉप-स्टॉप सुविधा प्रदान करती है, जिससे व्यापारियों को प्रत्येक व्यापार के लिए जोखिम-लाभ अनुपात का बेहतर प्रबंधन करने में मदद मिलती है।

रणनीति सिद्धांत

इस रणनीति के मूल सिद्धांत दो प्रमुख कारकों पर आधारित हैंः मूल्य की स्थिति के संबंध में दीर्घकालिक रुझानों का निर्धारण और स्टैम्प वॉल्यूम की गतिशीलता विश्लेषण।

सबसे पहले, रणनीति 200-अवधि सरल चलती औसत (एसएमए) का उपयोग करती है जो लंबी अवधि के रुझान के लिए एक संदर्भ सूचक है। जब कीमत एमए 200 से ऊपर होती है, तो इसे ऊपर की ओर माना जाता है; जब कीमत एमए 200 से नीचे होती है, तो इसे नीचे की ओर माना जाता है।

दूसरा, रणनीति ने गतिशीलता की अवधारणा को पेश किया, जो कि बाजार की गतिशीलता का आकलन करने के लिए वर्तमान पिंजरे की तुलना पिछले पिंजरे की इकाई के आकार से की जाती है। वर्तमान पिंजरे की इकाई को अधिक गतिशील माना जाता है जब वह पिछले पिंजरे की इकाई से बड़ी होती है।

विशिष्ट इनपुट सिग्नल उत्पन्न करने का तर्क इस प्रकार हैः

- खरीदें सिग्नलः जब समापन मूल्य MA200 से ऊपर है (उच्च प्रवृत्ति), और वर्तमान में एक bullish गतिशीलता है (समापन मूल्य खोलने की कीमत से ऊपर है, और वर्तमान bullish इकाई पिछले एक bullish इकाई से बड़ी है)

- बेचने का संकेतः जब समापन मूल्य MA200 से नीचे है (बढ़ती प्रवृत्ति) और वर्तमान में गिरावट की गति के लिए है (समापन मूल्य खोलने की कीमत से नीचे है, और वर्तमान है कि पहले से अधिक है)

रणनीति में एक महत्वपूर्ण जोखिम नियंत्रण तंत्र भी शामिल है: नए प्रवेश संकेतों को केवल तभी निष्पादित किया जाता है जब कोई स्थिति खाली नहीं होती है, जिससे स्थिति को फिर से खोलने के कारण अत्यधिक जोखिम का जोखिम होता है।

स्टॉप लॉस और स्टॉप स्टॉप सेटिंग्स को पैरामीटर के माध्यम से अनुकूलित किया जा सकता है, जो क्रमशः 50 और 100 अंक को डिफ़ॉल्ट रूप से सेट करते हैं, जिससे व्यापारियों को बाजार में उलटा कदम उठाने पर नुकसान को सीमित करने में मदद मिलती है, और जब कीमत अपेक्षित दिशा में चलती है तो मुनाफे को लॉक करने में मदद मिलती है।

रणनीतिक लाभ

इस रणनीति के कोड कार्यान्वयन का गहराई से विश्लेषण करने से निम्नलिखित स्पष्ट लाभों का निष्कर्ष निकाला जा सकता हैः

प्रवृत्ति की पुष्टि और गतिशीलता:रणनीति एक दीर्घकालिक प्रवृत्ति सूचक ((MA200) और एक अल्पकालिक गतिशीलता सूचक ((ल्यूमिनियम वॉल्यूम तुलना) को जोड़ती है, जो कम गुणवत्ता वाले संकेतों को प्रभावी रूप से फ़िल्टर करती है और केवल तभी प्रवेश करती है जब प्रवृत्ति की दिशा स्पष्ट होती है और पर्याप्त गति होती है।

दोहराने से बचने के लिएःयह जांचने के लिए कि क्या वर्तमान में कोई अप्राप्य स्थिति है (strategy.opentrades == 0), रणनीति को पहले से मौजूद स्थिति के साथ कोड को जारी रखने से बचाया जाता है, और पूंजीगत जोखिम को प्रभावी रूप से नियंत्रित किया जाता है।

लचीला जोखिम प्रबंधनःउपयोगकर्ता अपनी जोखिम वरीयताओं के अनुसार स्टॉप और स्टॉप पॉइंट्स सेट कर सकते हैं, और विभिन्न ट्रेडिंग शैलियों के लिए स्टॉप और स्टॉप को पूरी तरह से बंद कर सकते हैं।

दृश्य संकेतों से पता चलता हैःरणनीतियाँ दृश्यमान खरीद और बिक्री संकेतों को प्रदान करती हैं, जिससे व्यापारी प्रवेश बिंदुओं की सहज पहचान कर सकते हैं, जिससे रणनीतियों की उपयोगिता बढ़ जाती है।

पैरामीटर समायोज्य:महत्वपूर्ण पैरामीटर जैसे कि एमए चक्र, स्टॉप लॉस स्टॉप पॉइंट बिट्स को उपयोगकर्ता द्वारा अनुकूलित किया जा सकता है, जो रणनीति की अनुकूलनशीलता को बढ़ाता है।

उच्च गुणवत्ता वाले संकेतों पर ध्यान देंःइस रणनीति का उद्देश्य बाजार की गतिशील गति को पकड़ना है, जिससे संकेत की गुणवत्ता में सुधार होता है।

रणनीतिक जोखिम

हालांकि, इस रणनीति के तर्कसंगत डिजाइन के बावजूद, निम्नलिखित संभावित जोखिम हैं:

चलती औसत में देरी:200-अवधि के चलती औसत के रूप में एक लंबी अवधि के रुझान सूचक स्पष्ट रूप से पिछड़े हैं, जिससे रुझान में बदलाव की शुरुआत में पुराने रुझान के अनुरूप एक गलत संकेत पैदा हो सकता है। समाधान यह है कि अल्पकालिक चलती औसत को एक सहायक पुष्टिकरण सूचक के रूप में पेश करने पर विचार किया जाए।

फिक्स्ड स्टॉप लॉस रिस्कःरणनीति में एक निश्चित अंक का उपयोग किया जाता है, जो बाजार की अस्थिरता के परिवर्तनों को ध्यान में रखते हुए, जो उच्च अस्थिरता अवधि में समय से पहले बंद हो सकता है। सुधार की दिशा एटीआर (औसत वास्तविक लहर) जैसे गतिशील संकेतकों का उपयोग करने पर विचार करना है।

एकल प्रवेश की शर्तें:हालांकि रणनीति प्रवृत्ति और गतिशीलता को जोड़ती है, प्रवेश की शर्तें अपेक्षाकृत सरल हैं और कुछ बाजार स्थितियों में अत्यधिक झूठे संकेत पैदा कर सकती हैं। अतिरिक्त फ़िल्टरिंग शर्तों को जोड़ने की सिफारिश की जाती है, जैसे कि लेनदेन की पुष्टि या अन्य तकनीकी संकेतकों के सहायक संकेत।

बाजार की पहचान का अभाव:रणनीति विभिन्न बाजार स्थितियों (जैसे कि उतार-चढ़ाव और रुझान बाजार) के बीच अंतर नहीं करती है, जो कि बाजार के समापन में खराब प्रदर्शन कर सकती है। बाजार की स्थिति के निर्णय के तर्क को जोड़ने, विभिन्न परिस्थितियों में रणनीति पैरामीटर को समायोजित करने या व्यापार को निलंबित करने पर विचार किया जा सकता है।

धन प्रबंधन की कमी:हालांकि रणनीति एक निश्चित स्थिति अनुपात सेट करती है (equity का 10%) लेकिन विभिन्न ट्रेडों की जीत या जोखिम के आधार पर स्थिति आकार को समायोजित नहीं करती है। अधिक जटिल धन प्रबंधन एल्गोरिदम जैसे कि केली सूत्र या एक निश्चित जोखिम मॉडल को लागू करने की सिफारिश की जाती है।

रणनीति अनुकूलन दिशा

उपरोक्त विश्लेषण के आधार पर, इस रणनीति को निम्नलिखित दिशाओं में अनुकूलित किया जा सकता हैः

बहु-आयामी विश्लेषण का परिचय:वर्तमान रणनीति केवल एकल समय चक्र पर चलती है, सिग्नल गुणवत्ता में सुधार के लिए एक बहु-अवधि पुष्टिकरण तंत्र को जोड़ने पर विचार किया जा सकता है, जैसे कि केवल दिन और 4 घंटे की अवधि की प्रवृत्ति के अनुरूप स्थिति खोलना।

गतिशील रोकथाम तंत्र:एटीआर-आधारित गतिशील रोक के लिए एक निश्चित बिंदु रोक को बदलना, बाजार की अस्थिरता में परिवर्तन के लिए बेहतर अनुकूलन। उदाहरण के लिए, रोक को 2 गुना एटीआर पर सेट किया जा सकता है, कम अस्थिरता के दौरान रोक सीमा को कम करना और उच्च अस्थिरता के दौरान रोक सीमा को विस्तारित करना।

सिग्नल फ़िल्टर जोड़ेंःपुष्टि के लिए अतिरिक्त तकनीकी संकेतकों को शामिल करना, जैसे कि आरएसआई ओवरबॉट ओवरसोल्ड, एमएसीडी स्तंभों की दिशा, लेनदेन की मात्रा की पुष्टि, आदि, झूठे संकेतों की संभावना को कम करता है।

मोबाइल स्टॉप लॉस जोड़ेंःट्रेलिंग स्टॉप फ़ंक्शन को लागू करना, जब कीमत अनुकूल दिशा में चलती है तो स्वचालित रूप से स्टॉप पोजीशन को समायोजित करना, लाभ के कुछ हिस्सों को लॉक करना और कीमत को पर्याप्त श्वास स्थान देना।

धन प्रबंधन का अनुकूलन करेंःप्रति लेनदेन जोखिम के आधार पर धन प्रबंधन को लागू करना, जैसे कि एक निश्चित जोखिम मॉडल (प्रति लेनदेन जोखिम खाते की धनराशि का 1% है), या सिग्नल की ताकत के आधार पर गतिशील रूप से स्थिति के आकार को समायोजित करना।

बाजार की स्थिति का आकलन करने के लिएःएक बाजार परिवेश पहचान मॉड्यूल विकसित करना जो अस्थिर बाजारों में व्यापार को रोक सकता है या अधिक रूढ़िवादी पैरामीटर सेटिंग्स में समायोजित कर सकता है।

गतिशीलता निर्णय तर्क को बढ़ाने के लिएःवर्तमान गतिशीलता का निर्णय केवल एक सरल तुलना के आधार पर किया जा सकता है, जो कि एक जटिल गतिशीलता मॉडल को शामिल करने पर विचार कर सकता है, जैसे कि लगातार एन जड़ वाले तत्वों के परिवर्तन की प्रवृत्ति पर विचार करना।

संक्षेप

एक चलती औसत और एक चलती मात्रा ट्रेड ट्रैक प्रणाली एक ट्रेडिंग रणनीति है जो दीर्घकालिक प्रवृत्ति निर्णय और अल्पकालिक गतिशीलता विश्लेषण को जोड़ती है। यह 200-अवधि चलती औसत के माध्यम से बाजार की समग्र प्रवृत्ति की दिशा निर्धारित करता है, जबकि गतिशील बाजार की गति को पकड़ने के लिए ट्रेड वॉल्यूम के परिवर्तन का उपयोग करता है। रणनीति में एक दोहराव प्रवेश रोकथाम तंत्र और एक वैकल्पिक स्टॉप-लॉस सुविधा है, जो एक अच्छी जोखिम प्रबंधन जागरूकता को दर्शाता है।

इस रणनीति का मुख्य लाभ यह है कि इसका सरल और प्रभावी सिग्नल जनरेशन लॉजिक, और प्रवृत्ति और गतिशीलता के लिए दोहरी पुष्टि की आवश्यकताएं, निम्न गुणवत्ता वाले संकेतों को फ़िल्टर करने में मदद करती हैं। हालांकि, इस रणनीति में कुछ सीमाएं भी हैं, जैसे कि चलती औसत की विलंबता और फिक्स्ड स्टॉप लॉस के संभावित जोखिम।

इस रणनीति को और अधिक अनुकूलित किया जा सकता है, जैसे कि बहु-चक्र विश्लेषण, गतिशील स्टॉप लॉस, बढ़ी हुई सिग्नल फ़िल्टरिंग और अनुकूलित धन प्रबंधन को शामिल करके, जो विभिन्न बाजार स्थितियों में इसकी प्रदर्शन स्थिरता और लाभप्रदता को बढ़ाता है। यह एक बुनियादी रणनीति ढांचा है, जो ट्रेडों को ट्रेंड करने वाले निवेशकों के लिए विचार करने योग्य है, जिसे व्यक्तिगत आवश्यकताओं के अनुसार अनुकूलित और विस्तारित किया जा सकता है।

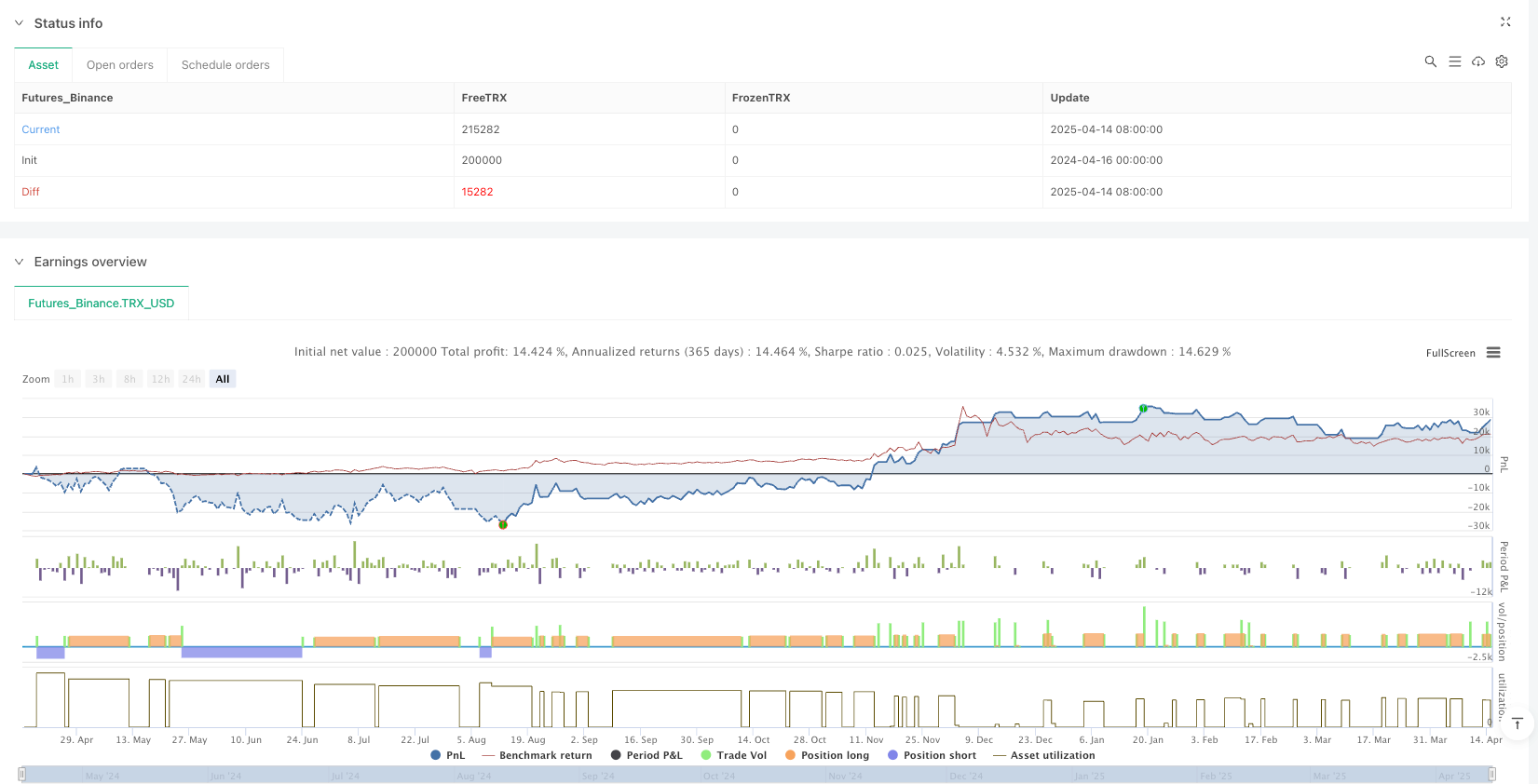

/*backtest

start: 2024-04-16 00:00:00

end: 2025-04-15 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"TRX_USD"}]

*/

//@version=5

strategy("MA200 + Momentum Candle Strategy (No Duplicate Entry)", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === Input

maLength = input.int(200, title="MA Period")

showSignals = input.bool(true, title="Tampilkan Sinyal")

useSLTP = input.bool(true, title="Gunakan SL/TP?")

slPips = input.int(50, title="Stop Loss (pips)")

tpPips = input.int(100, title="Take Profit (pips)")

// === Perhitungan MA dan candle body

ma200 = ta.sma(close, maLength)

prevBody = math.abs(close[1] - open[1])

currBody = math.abs(close - open)

// === Momentum candle logic

isBullishMomentum = close > open and currBody > prevBody

isBearishMomentum = close < open and currBody > prevBody

// === Syarat entry

isBuySignal = close > ma200 and isBullishMomentum

isSellSignal = close < ma200 and isBearishMomentum

// === SL/TP

pipSize = syminfo.mintick * 10

sl = slPips * pipSize

tp = tpPips * pipSize

// === Cek apakah ada posisi terbuka

noOpenTrade = strategy.opentrades == 0

// === Eksekusi entry jika belum ada posisi terbuka

if isBuySignal and noOpenTrade

strategy.entry("Buy", strategy.long)

if useSLTP

strategy.exit("Exit Buy", from_entry="Buy", stop=close - sl, limit=close + tp)

if isSellSignal and noOpenTrade

strategy.entry("Sell", strategy.short)

if useSLTP

strategy.exit("Exit Sell", from_entry="Sell", stop=close + sl, limit=close - tp)

// === Plot MA dan sinyal visual

plot(ma200, color=color.orange, title="MA 200")

plotshape(showSignals and isBuySignal and noOpenTrade, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="Buy")

plotshape(showSignals and isSellSignal and noOpenTrade, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="Sell")