रणनीति अवलोकन

ईएमए क्रॉस आरएसआई तटस्थ क्षेत्र गतिशील वेंडर रणनीति एक मात्रात्मक व्यापार विधि है जो तकनीकी संकेतकों और जोखिम प्रबंधन को जोड़ती है। यह रणनीति मुख्य रूप से तेजी से और धीमी गति से चलती औसत (ईएमए) के क्रॉस सिग्नल का उपयोग करती है, और औसत वास्तविक रेंज (एटीआर) गतिशील समायोजन स्टॉपलॉस और स्टॉप पोजीशन के साथ अपेक्षाकृत मजबूत संकेतकों (आरएसआई) के तटस्थ क्षेत्र फ़िल्टरिंग का उपयोग करती है। यह संयोजन रणनीति को बाजार की प्रवृत्ति में बदलाव के महत्वपूर्ण क्षणों को पकड़ने और चरम ओवरबॉय ओवरसोल्ड क्षेत्र में प्रवेश से बचने की अनुमति देता है, जबकि जोखिम पैरामीटर को बाजार की अस्थिरता के अनुसार अनुकूलित करता है।

रणनीति सिद्धांत

इस रणनीति का मूल सिद्धांत निम्नलिखित प्रमुख घटकों के समन्वय पर आधारित हैः

ईएमए क्रॉस सिग्नलक्रॉसिंगः फास्ट ईएमए (डिफ़ॉल्ट 20 चक्र) और धीमी ईएमए (डिफ़ॉल्ट 50 चक्र) का क्रॉसिंग एक प्रमुख प्रवृत्ति दिशा संकेतक के रूप में उपयोग किया जाता है। जब फास्ट ईएमए ऊपर की ओर धीमी ईएमए को पार करता है, तो यह एक खरीद संकेत देता है; जब फास्ट ईएमए नीचे की ओर धीमी ईएमए को पार करता है, तो यह एक बेचने का संकेत देता है। इस क्रॉसिंग को अक्सर एक महत्वपूर्ण तकनीकी संकेतक के रूप में देखा जाता है जो प्रवृत्ति को उलट देता है या पुष्टि करता है।

आरएसआई तटस्थ क्षेत्र फ़िल्टर करें: रणनीति ने आरएसआई संकेतक (डिफ़ॉल्ट 14 चक्र) को एक द्वितीयक फ़िल्टरिंग शर्त के रूप में पेश किया है, जो केवल तब ट्रेड करता है जब आरएसआई तटस्थ क्षेत्र में होता है। विशेष रूप सेः

- खरीद की शर्तें आरएसआई को 40 से अधिक और 70 से कम की आवश्यकता होती है, ओवरबॉट क्षेत्र के करीब प्रवेश से बचें

- बेचने की शर्तें आरएसआई 60 से कम और 30 से अधिक की आवश्यकता होती है, ओवरसोल्ड क्षेत्र के करीब प्रवेश से बचें यह डिजाइन आरएसआई के चरम क्षेत्रों में व्यापार करने से बचने के लिए प्रभावी है, जो प्रतिगामी व्यापार के जोखिम को कम करता है।

एटीआर गतिशील जोखिम प्रबंधन: रणनीति एटीआर का उपयोग करती है ((14 चक्र) एक अस्थिरता सूचक के रूप में और गतिशील रूप से जोखिम गुणांक ((डिफ़ॉल्ट 1) के माध्यम से स्टॉप और स्टॉप पोजीशन की गणना करती हैः

- स्टॉप लॉस दूरी = एटीआर × जोखिम गुणांक

- रोक दूरी = एटीआर × जोखिम गुणांक खरीद ऑर्डर के लिए, स्टॉप लॉस वर्तमान K-लाइन के निचले बिंदु से नीचे सेट किया गया है, और स्टॉप स्टॉप वर्तमान K-लाइन के उच्च बिंदु से ऊपर सेट किया गया है; बिक्री ऑर्डर इसके विपरीत है।

निष्पादन तर्क: जब खरीद की शर्तें पूरी होती हैं, तो सिस्टम मल्टीहेड प्रविष्टि करता है, और संबंधित स्टॉप और स्टॉप सेट करता है; जब बेच की शर्तें पूरी होती हैं, तो सिस्टम खाली सिर प्रविष्टि करता है, उसी तरह स्टॉप और स्टॉप सेट करता है। रणनीति चार्ट पर “BUY” और “SELL” संकेतों को ग्राफिकल तरीके से चिह्नित करती है, जिससे व्यापार के समय को समझने में मदद मिलती है।

रणनीतिक लाभ

इस रणनीति के कोड का गहराई से विश्लेषण करने से निम्नलिखित उल्लेखनीय लाभों का निष्कर्ष निकाला जा सकता हैः

बहुआयामी पहचान: ईएमए क्रॉस और आरएसआई सूचकांक के संयोजन से दोहरी पुष्टि प्रदान की जाती है, जिससे झूठे संकेतों का जोखिम कम हो जाता है। ईएमए क्रॉस ट्रेंड में बदलाव को पकड़ता है, जबकि आरएसआई अपेक्षाकृत सुरक्षित मूल्य क्षेत्र में प्रवेश सुनिश्चित करता है, जिससे उच्च और निम्न का पीछा करने से बचा जा सकता है।

जोखिम प्रबंधन के लिए अनुकूलन: एटीआर का उपयोग करके स्टॉप और स्टॉप दूरी को गतिशील रूप से समायोजित करें, जिससे रणनीति को विभिन्न बाजार स्थितियों और उतार-चढ़ाव की स्थिति के अनुकूल बनाया जा सके। उच्च अस्थिरता वाले बाजारों में स्टॉप की सीमा को स्वचालित रूप से विस्तारित करें और कम अस्थिरता वाले बाजारों में तदनुसार कम करें, जोखिम अनुपात को स्थिर रखें।

पूर्व निर्धारित निकासी तंत्र: रणनीति में स्पष्ट स्टॉप और स्टॉप सेटिंग्स शामिल हैं, यह सुनिश्चित करते हुए कि प्रत्येक व्यापार में पूर्वनिर्धारित निकास बिंदु हैं, एकल व्यापार जोखिम को प्रभावी ढंग से नियंत्रित करते हैं, “उम्मीद व्यापार” और भावनात्मक निर्णय लेने से बचते हैं।

दृश्य व्यापार संकेत: रणनीतियों को चार्ट पर स्पष्ट रूप से चिह्नित किया जाता है, जो बिक्री और खरीद के संकेतों का विश्लेषण और वास्तविक समय की निगरानी में मदद करता है, जिससे रणनीतियों की पारदर्शिता और समझ में आता है।

पैरामीटर समायोज्यरणनीति में ईएमए चक्र, आरएसआई मूल्यह्रास और जोखिम गुणांक सहित कई समायोज्य पैरामीटर शामिल हैं, जो व्यापारियों को विभिन्न बाजार स्थितियों और व्यक्तिगत जोखिम वरीयताओं के अनुसार अनुकूलित और अनुकूलित करने की अनुमति देता है।

रणनीतिक जोखिम

हालांकि, इस रणनीति के तर्कसंगत डिजाइन के बावजूद, निम्नलिखित संभावित जोखिम और चुनौतियां हैं:

बाज़ारों में गिरावट: एक स्पष्ट प्रवृत्ति के बिना क्षैतिज बाजारों में, ईएमए क्रॉसिंग अक्सर झूठे संकेत पैदा कर सकता है, जिससे लगातार घाटे में व्यापार होता है। समाधान अतिरिक्त क्षैतिज बाजार फिल्टर, जैसे कि अस्थिरता सूचक या एडीएक्स प्रवृत्ति की ताकत सूचक को पेश करना है।

तेजी से बदलाव का खतरा: एक तेज बाजार उलटफेर के दौरान, रणनीति का स्टॉप लॉस पर्याप्त समय पर नहीं हो सकता है, जिससे अधिक नुकसान होता है। इस जोखिम को कम करने के लिए स्टॉप लॉस को ट्रैक करने या अधिक संवेदनशील बाजार उलटफेर संकेतकों को पेश करने पर विचार किया जा सकता है।

पैरामीटर अनुकूलित ओवरफिट: ईएमए चक्र, आरएसआई थ्रेशोल्ड और जोखिम गुणांक के अति-अनुकूलन से रणनीति ऐतिहासिक डेटा पर अच्छा प्रदर्शन कर सकती है, लेकिन वास्तविक समय पर खराब प्रदर्शन कर सकती है। ओवरफिट के जोखिम को कम करने के लिए कदम-दर-चरण परीक्षण और नमूना बाहरी सत्यापन का उपयोग करने की सिफारिश की जाती है।

लेन-देन की मात्रा में फ़िल्टर का अभाव: वर्तमान रणनीति में लेनदेन की मात्रा के कारक को ध्यान में नहीं रखा गया है, जो कम तरलता वाले वातावरण में निष्पादन योग्य संकेत उत्पन्न कर सकता है। लेनदेन की मात्रा की पुष्टि की शर्तों को बढ़ाने की सिफारिश की गई है ताकि संकेत की गुणवत्ता सुनिश्चित हो सके।

निश्चित गुणन सीमा: हालांकि एटीआर अस्थिरता के लिए आत्म-अनुकूलन प्रदान करता है, निश्चित जोखिम गुणांक सभी बाजार स्थितियों के लिए उपयुक्त नहीं हो सकता है। गतिशील रूप से समायोजित जोखिम गुणांक को लागू करने पर विचार करें, जो बाजार की स्थिति और ऐतिहासिक अस्थिरता के आधार पर स्वचालित रूप से समायोजित होता है।

रणनीति अनुकूलन दिशा

कोड विश्लेषण के आधार पर, इस रणनीति में कुछ संभावित अनुकूलन दिशाएं हैंः

बढ़ते रुझानों को फ़िल्टर करें: ADX ((औसत दिशा सूचकांक) को एक प्रवृत्ति शक्ति फ़िल्टर के रूप में पेश किया गया है, केवल तभी ट्रेडों को निष्पादित किया जाता है जब ADX एक निश्चित सीमा से ऊपर होता है (जैसे 25) ताकि कमजोर प्रवृत्ति या क्षैतिज बाजार में झूठे संकेतों से बचा जा सके।

गतिशील आरएसआई: वर्तमान आरएसआई एक निश्चित तटस्थ क्षेत्र निर्णय का उपयोग करता है, आरएसआई थ्रेसहोल्ड को बाजार में उतार-चढ़ाव की गतिशीलता के अनुसार समायोजित करने पर विचार किया जा सकता है, जो कि अस्थिर बाजार में तटस्थ क्षेत्र के दायरे को व्यापक बनाता है, और स्थिर बाजार में संकीर्ण होता है।

ट्रैक करने के लिए रोक: ट्रैक किए गए स्टॉप के साथ फिक्स्ड स्टॉप के विकल्प, विशेष रूप से मजबूत प्रवृत्ति वाले बाजारों में, अधिक लाभ को लॉक करने और पीछे हटने को कम करने के लिए। यह मूल्य आंदोलन की निगरानी और स्टॉप स्थिति को गतिशील रूप से समायोजित करके किया जा सकता है।

जोखिम-लाभ अनुपात का अनुकूलनवर्तमान रणनीति के लिए स्टॉप लॉस और स्टॉप डिस्टेंस बराबर हैं ((एटीआर × गुणक हैं), आप एक असममित रिस्क-रिटर्न अनुपात सेट करने पर विचार कर सकते हैं, उदाहरण के लिए स्टॉप लॉस को 2 गुना या 3 गुना स्टॉप डिस्टेंस पर सेट करके अपेक्षित रिटर्न को बढ़ा सकते हैं।

समय फ़िल्टर: समय सीमा के आधार पर फ़िल्टरिंग की शर्तें जोड़ें, उदाहरण के लिए, केवल एक विशिष्ट ट्रेडिंग अवधि के दौरान ट्रेडों को निष्पादित करें, या बाजार में उच्च अस्थिरता के समय के आधार पर पैरामीटर को समायोजित करें, कम कुशल ट्रेडिंग अवधि से बचें।

बढ़ी हुई उतार-चढ़ाव की पुष्टि: ईएमए क्रॉसिंग सिग्नल के बाद, मूल्य में उतार-चढ़ाव की पुष्टि करने वाली शर्तें जोड़ें, जैसे कि सिग्नल के बाद एन चक्रों के भीतर मूल्य को पूर्व-उच्च और निम्न स्तर को तोड़ने की आवश्यकता होती है, जिससे संकेत की गुणवत्ता में सुधार होता है।

धन प्रबंधन में सुधारवर्तमान रणनीति में एक निश्चित स्थिति आकार का उपयोग किया जाता है, जो अस्थिरता के आधार पर स्थिति प्रबंधन को लागू करता है, जो कम अस्थिरता वाले वातावरण में स्थिति को बढ़ाता है, उच्च अस्थिरता वाले वातावरण में स्थिति को कम करता है, और जोखिम को समान रूप से बनाए रखता है।

संक्षेप

ईएमए क्रॉस आरएसआई तटस्थ क्षेत्र गतिशील विक्षेपण रणनीति एक व्यापक मात्रात्मक ट्रेडिंग प्रणाली है जिसमें ट्रेंड ट्रैकिंग, गतिशीलता फ़िल्टरिंग और अनुकूलन जोखिम प्रबंधन शामिल है। यह ईएमए क्रॉस के माध्यम से ट्रेंड टर्नओवर को पकड़ता है, आरएसआई तटस्थ क्षेत्र फ़िल्टर के साथ चरम क्षेत्र ट्रेडिंग से बचता है, और एटीआर को गतिशील रूप से जोखिम मापदंडों को समायोजित करने के लिए उपयोग करता है, एक तार्किक रूप से पूर्ण ट्रेडिंग फ्रेमवर्क बनाने के लिए।

इस रणनीति का लाभ यह है कि यह कई संकेतकों की पुष्टि करता है जो झूठे संकेतों को कम करते हैं, जोखिम प्रबंधन को विभिन्न बाजार स्थितियों के लिए अनुकूलित करते हैं, और संकेतों को स्पष्ट रूप से प्रदर्शित करते हैं। हालांकि, इसके साथ ही सीमाएं हैं जैसे कि क्रॉसओवर बाजार में खराब प्रदर्शन, तेजी से पलटने का जोखिम।

रुझान की ताकत फ़िल्टरिंग को बढ़ाकर, गतिशील आरएसआई थ्रेशोल्ड को लागू करके, स्टॉप-लॉस को ट्रैक करने और रिस्क-रिटर्न अनुपात को अनुकूलित करने जैसे दिशाओं में सुधार करके, रणनीति की स्थिरता और अनुकूलनशीलता को और बढ़ाया जा सकता है। विशेष रूप से, एक अधिक उन्नत बाजार स्थिति पहचान तंत्र की शुरूआत, जो रणनीति को विभिन्न बाजार स्थितियों में पैरामीटर और निष्पादन तर्क को लचीला बनाने में सक्षम बनाती है।

कुल मिलाकर, यह एक ठोस, तार्किक रूप से स्पष्ट, मध्यम और दीर्घकालिक प्रवृत्ति ट्रैकिंग रणनीति ढांचा है, जो आगे के अनुकूलन और अनुकूलन के लिए उपयुक्त है। यह न केवल ट्रेडिंग सिग्नल जनरेशन तंत्र प्रदान करता है, बल्कि इसमें एक पूर्ण जोखिम प्रबंधन प्रणाली भी शामिल है, जो क्वांटिफाइड ट्रेडिंग के लिए एक अच्छा प्रारंभिक बिंदु प्रदान करता है।

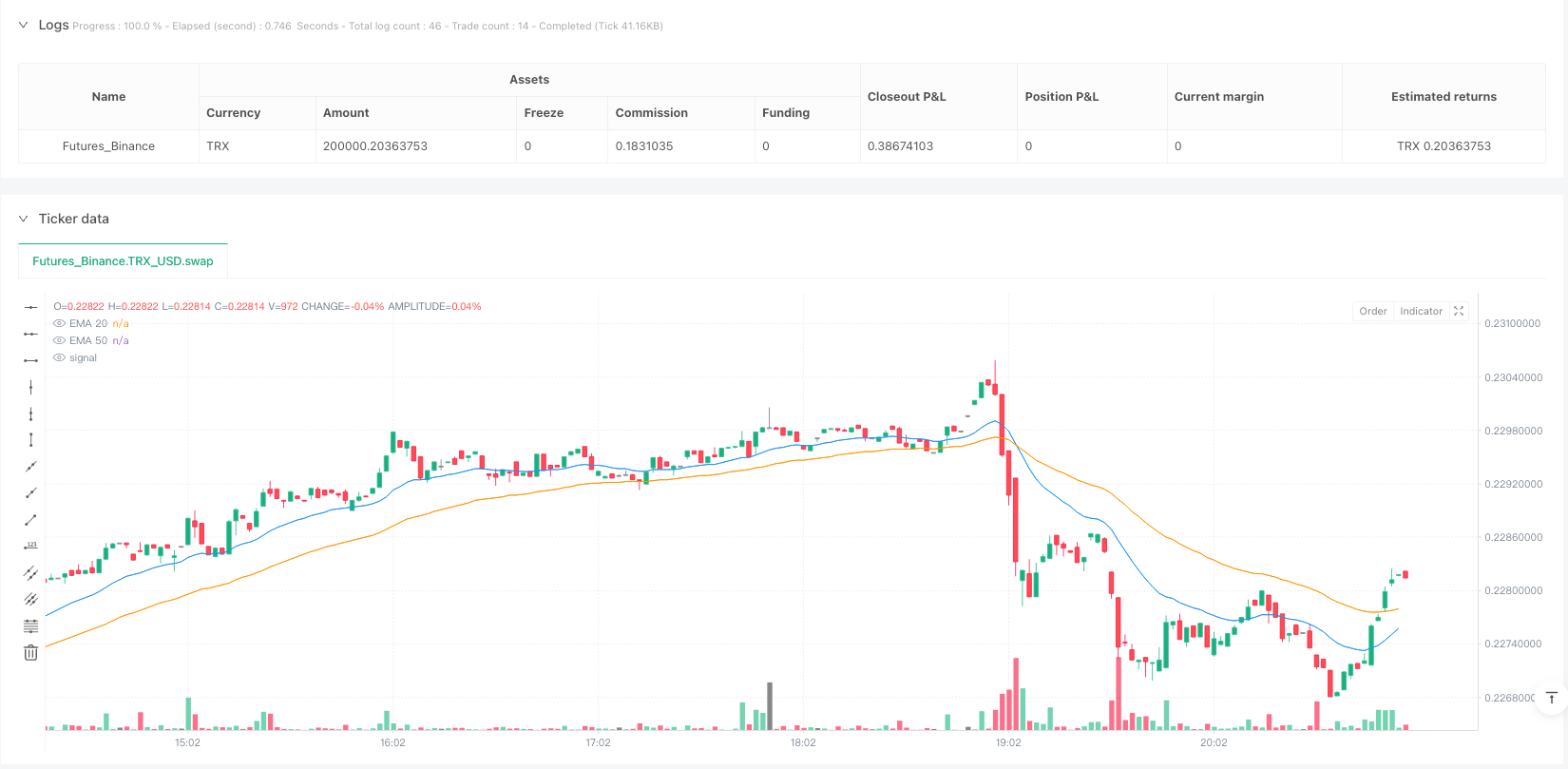

/*backtest

start: 2025-04-09 00:00:00

end: 2025-04-09 21:00:00

period: 2m

basePeriod: 2m

exchanges: [{"eid":"Futures_Binance","currency":"TRX_USD"}]

*/

// This Pine Script® code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © MarketTipsy

//@version=5

strategy("ScalpSwing Backtest Strategy", overlay=true, default_qty_type=strategy.fixed, default_qty_value=1)

// === Inputs ===

emaFastLength = input.int(20, title="Fast EMA")

emaSlowLength = input.int(50, title="Slow EMA")

rsiLength = input.int(14, title="RSI Length")

rsiOB = input.int(70, title="RSI Overbought")

rsiOS = input.int(30, title="RSI Oversold")

riskMultiplier = input.float(1, title="Risk Multiplier (x ATR)", minval=0.1, maxval=5.0)

// === Calculations ===

emaFast = ta.ema(close, emaFastLength)

emaSlow = ta.ema(close, emaSlowLength)

rsi = ta.rsi(close, rsiLength)

// === ATR Stop Loss/Take Profit ===

atr = ta.atr(14)

sl = atr * riskMultiplier

tp = atr * riskMultiplier

// === Entry Conditions ===

buyCond = ta.crossover(emaFast, emaSlow) and (rsi > 40 and rsi < rsiOB)

sellCond = ta.crossunder(emaFast, emaSlow) and (rsi < 60 and rsi > rsiOS)

// === Plot EMAs ===

plot(emaFast, title="EMA 20", color=color.blue)

plot(emaSlow, title="EMA 50", color=color.orange)

// === Buy/Sell signals ===

plotshape(buyCond, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plotshape(sellCond, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")

// === Strategy Execution ===

if (buyCond)

strategy.entry("Buy", strategy.long, stop=low - sl, limit=high + tp)

if (sellCond)

strategy.entry("Sell", strategy.short, stop=high + sl, limit=low - tp)

// === Strategy Performance Metrics ===

strategy.exit("Exit Buy", from_entry="Buy", stop=low - sl, limit=high + tp)

strategy.exit("Exit Sell", from_entry="Sell", stop=high + sl, limit=low - tp)