अवलोकन

रणनीति एक सुपरट्रेंड सूचक पर आधारित एक स्वचालित ट्रेडिंग प्रणाली है, जो आरएसआई (सापेक्ष रूप से मजबूत सूचकांक), ट्रेड वॉल्यूम और एटीआर (औसत वास्तविक सीमा) के साथ कई संकेतकों को जोड़ती है। यह बाजार की प्रवृत्ति की दिशा की पहचान करके एक पूर्ण ट्रेडिंग सिस्टम को प्राप्त करता है, जबकि कई फ़िल्टरिंग शर्तों का उपयोग करके व्यापार की गुणवत्ता सुनिश्चित करता है। रणनीति की सबसे बड़ी विशेषता तकनीकी विश्लेषण और जोखिम प्रबंधन के घनिष्ठ संयोजन है, प्रत्येक व्यापार बाजार में उतार-चढ़ाव के आधार पर स्वचालित रूप से समायोजन हानि और लाभ के लक्ष्य के आधार पर एक गतिशील जोखिम नियंत्रण तंत्र बनाता है।

रणनीति सिद्धांत

इस रणनीति का मुख्य तर्क निम्नलिखित प्रमुख घटकों पर आधारित हैः

रुझानों का आकलन करनासुपरट्रेंड सूचकांक का उपयोग आधार के रूप में करें, ऊपर और नीचे की ओर की रेखाओं का निर्माण करें। जब कीमत ऊपर की ओर बढ़ जाती है, तो बाजार को ऊपर की ओर बढ़ने की प्रवृत्ति में माना जाता है; जब यह नीचे की ओर बढ़ जाती है, तो यह गिरावट की प्रवृत्ति में होता है। यह व्यापार की दिशा का मुख्य आधार है।

लेन-देन की पुष्टि: रणनीति की आवश्यकता है कि वर्तमान लेनदेन की मात्रा 20 चक्र लेनदेन की मात्रा के औसत मूल्य से अधिक होनी चाहिए (वॉल्यूम गुणक पैरामीटर के माध्यम से समायोजित किया जा सकता है) । यह केवल पर्याप्त तरलता के साथ व्यापार सुनिश्चित करता है।

पिंड शक्ति सत्यापन: वर्तमान टैंक इकाई के आकार की गणना करें (बंद मूल्य और खोलने की कीमत के बीच अंतर का पूर्ण मूल्य) और एटीआर मूल्य के साथ तुलना करें। केवल जब टैंक एटीआर के एक निश्चित अनुपात तक पहुंचता है (बॉडी पीसीटीओएफ एटीआर पैरामीटर नियंत्रण) तो मूल्य आंदोलन को पर्याप्त रूप से मजबूत माना जाता है।

आरएसआई फ़िल्टरआरएसआई का उपयोग करेंः ओवरबॉट या ओवरसोल्ड क्षेत्रों में व्यापार करने से बचें। खरीदें संकेतों को आरएसआई को ओवरबॉट स्तर से कम करने की आवश्यकता होती है (डिफ़ॉल्ट 70), और बेचें संकेतों को आरएसआई को ओवरसोल्ड स्तर से अधिक करने की आवश्यकता होती है (डिफ़ॉल्ट 30) ।

ऑटो रोक रोक: प्रति लेनदेन के लिए स्टॉप लॉस को एटीआर दूरी के रूप में सेट किया गया है, जबकि स्टॉप लॉस को स्टॉप लॉस के गुणक के रूप में सेट किया गया है (जो कि जोखिम रिवार्ड अनुपात पैरामीटर द्वारा नियंत्रित है), बाजार की वास्तविक अस्थिरता के आधार पर गतिशील जोखिम प्रबंधन को लागू करता है।

उपरोक्त पांच पहलुओं के संयोजन के माध्यम से, रणनीति खरीद और बिक्री की शर्तों को तैयार करती हैः

- खरीदने की शर्तेंः ऊपर की ओर, पर्याप्त मात्रा में कारोबार, पर्याप्त मजबूत, RSI ओवरबॉट नहीं

- बेचने की शर्तेंः गिरावट की प्रवृत्ति में, पर्याप्त मात्रा में कारोबार, पर्याप्त मजबूत, RSI ओवरसोल्ड नहीं

रणनीतिक लाभ

इस रणनीति के कोड कार्यान्वयन के विश्लेषण से निम्नलिखित उल्लेखनीय लाभों का निष्कर्ष निकाला जा सकता हैः

बहु-आयामी सत्यापन तंत्रसुपरट्रेंड, आरएसआई, ट्रेड वॉल्यूम और स्ट्राइक की ताकत की बहु-पुष्टि के माध्यम से, झूठे संकेतों में काफी कमी आई है और ट्रेडिंग की सटीकता में वृद्धि हुई है। विशेष रूप से अत्यधिक अस्थिर बाजारों में, इस बहु-आयामी पुष्टिकरण तंत्र से कई अनावश्यक ट्रेडिंग से बचा जा सकता है।

जोखिम प्रबंधन के लिए अनुकूलनएटीआर-आधारित गतिशील स्टॉप और स्टॉप सेटिंग्स, जो रणनीति को विभिन्न बाजार चरणों में उतार-चढ़ाव के आधार पर जोखिम मापदंडों को स्वचालित रूप से समायोजित करने की अनुमति देती हैं, जिससे फिक्स्ड स्टॉप के साथ अस्थिरता की समस्या से बचा जाता है।

धन प्रबंधन एकीकरण: रणनीति में निधि प्रबंधन सुविधाएं हैं, जो पूंजी PerTrade पैरामीटर के माध्यम से खाते के आकार और जोखिम वरीयताओं के आधार पर प्रत्येक व्यापार के लिए धन की मात्रा को समायोजित कर सकती हैं, जो जोखिम नियंत्रण और व्यापार रणनीति के एकीकरण को लागू करती है।

उच्च स्तर का स्वचालित लेनदेन: प्रवेश सिग्नल, धन आवंटन से लेकर स्टॉप लॉस तक सभी स्वचालित हैं, जिससे मैनुअल ऑपरेशन के मनोवैज्ञानिक तनाव और त्रुटि की संभावना कम हो जाती है।

अलार्म सिस्टम में सुधार: रणनीति में विस्तृत JSON प्रारूप अलर्ट हैं, जिसमें ट्रेडिंग दिशा, धनराशि, स्टॉप लॉस और स्टॉप प्राइस जैसी महत्वपूर्ण जानकारी शामिल है, जो बाहरी सिस्टम के साथ एकीकरण या उपयोगकर्ताओं को सूचित करने में मदद करती है।

रणनीतिक जोखिम

इस रणनीति के डिजाइन में कई पहलुओं को ध्यान में रखते हुए, निम्नलिखित संभावित जोखिम हैं:

पैरामीटर संवेदनशीलतारणनीति की प्रदर्शन अत्यधिक पर निर्भर करता है परमिट सेटिंग्स, जैसे कि एटीआर चक्र, आरएसआई थ्रेड, ट्रेड वॉल्यूम गुणांक, आदि। गलत पैरामीटर ओवर-ट्रेडिंग या महत्वपूर्ण अवसरों को याद करने का कारण बन सकता है। समाधान विभिन्न बाजार स्थितियों के लिए इष्टतम पैरामीटर संयोजन खोजने के लिए रीट्रेसिंग द्वारा है।

रुझान में बदलाव की देरीसुपरट्रेंड एक ट्रेंड ट्रैकिंग इंडिकेटर है, जो आमतौर पर ट्रेंड टर्नओवर में देरी करता है, जिसके कारण देरी से प्रवेश या अधिक नुकसान हो सकता है। इसे एटीआर चक्र को छोटा करके या एटीआर गुणांक को समायोजित करके कम किया जा सकता है।

चरम बाजार जोखिम: बाजार के अंतराल या फ्लैश के मामले में, पूर्वनिर्धारित रोक को प्रभावी ढंग से निष्पादित नहीं किया जा सकता है, जिससे अपेक्षित से अधिक नुकसान हो सकता है। अन्य वेंडर नियंत्रण उपायों का उपयोग करने की सलाह दी जाती है, जैसे कि समग्र स्थिति नियंत्रण या अधिकतम हानि सीमा निर्धारित करना।

वित्तीय दक्षता: फिक्स्ड फंड आवंटन के तरीके से फंड का उपयोग करने में कम दक्षता हो सकती है। अस्थिरता या खाते के शुद्ध मूल्य के आधार पर गतिशील स्थिति समायोजन को लागू करने पर विचार किया जा सकता है।

एकल समय सीमा: वर्तमान रणनीति केवल सिंगल टाइम फ्रेम सिग्नल पर आधारित है, मल्टी-टाइम फ्रेम पुष्टिकरण की कमी, कुछ बाजार स्थितियों में गलत सिग्नल का कारण बन सकती है।

रणनीति अनुकूलन दिशा

उपरोक्त जोखिमों और सीमाओं के लिए, इस रणनीति को निम्नलिखित दिशाओं में अनुकूलित किया जा सकता हैः

बहु-समय सीमा विश्लेषण एकीकरणट्रेडिंग व्यू के सुरक्षा फ़ंक्शन के माध्यम से समय-सीमा डेटा तक पहुंच प्राप्त करें।

गतिशील पैरामीटर अनुकूलितएटीआर गुणांक और आरएसआई थ्रेशोल्ड जैसे पैरामीटर को बाजार की अस्थिरता के आधार पर स्वचालित रूप से समायोजित किया जा सकता है, ताकि रणनीति विभिन्न बाजार स्थितियों के लिए बेहतर रूप से अनुकूल हो सके। उदाहरण के लिए, उच्च अस्थिरता वाले बाजारों में एटीआर गुणांक को बढ़ाएं और झूठी सफलताओं को कम करें।

धन प्रबंधन एल्गोरिदम का अनुकूलन: कैली फॉर्मूला या निश्चित अनुपात जोखिम मॉडल पर आधारित गतिशील धन प्रबंधन की शुरूआत, जो प्रत्येक व्यापार के लिए धन आवंटन को स्वचालित रूप से ऐतिहासिक जीत और लाभ-हानि अनुपात के आधार पर समायोजित करता है, जिससे दीर्घकालिक आय की स्थिरता में सुधार होता है।

बाजार की स्थिति की पहचान बढ़ाएं: बाजार की स्थिति के लिए निर्णय तर्क जोड़ना (प्रवृत्ति, समेकन, उच्च उतार-चढ़ाव, कम उतार-चढ़ाव), विभिन्न बाजार स्थितियों में विभिन्न व्यापार नियमों या मापदंडों को लागू करना, अनुकूलनशीलता में सुधार करना।

मशीन लर्निंग मॉडल को एकीकृत करना: मशीन सीखने के एल्गोरिदम का उपयोग करने के लिए विचार किया जा सकता है सबसे अच्छा प्रवेश समय या पैरामीटर संयोजन की भविष्यवाणी करने के लिए, विशेष रूप से जब एटीआर गुणांक, लेन-देन की मात्रा के मूल्यह्रास जैसे महत्वपूर्ण पैरामीटर निर्धारित करते हैं, तो मशीन सीखने अधिक सटीक अनुकूलन क्षमता प्रदान कर सकता है।

संक्षेप

सुपरट्रेंड-एटीआर-आरएसआई गतिशील जोखिम नियंत्रण रणनीति एक मात्रात्मक ट्रेडिंग प्रणाली है जो ट्रेंड ट्रैकिंग को गतिशील जोखिम प्रबंधन के साथ जोड़ती है। सुपरट्रेंड संकेतक के माध्यम से बाजार की प्रवृत्ति की पहचान करें और आरएसआई, ट्रेड वॉल्यूम और स्टैम्प की ताकत जैसे कई फ़िल्टरिंग तंत्रों के साथ मिलकर ट्रेडिंग सिग्नल की गुणवत्ता में काफी सुधार करें। रणनीति का मुख्य लाभ इसके अनुकूलित जोखिम प्रबंधन ढांचे में है, जो एटीआर-आधारित गतिशील स्टॉप और स्टॉप-लॉस सेटिंग्स के माध्यम से जोखिम नियंत्रण को स्वचालित रूप से बाजार में उतार-चढ़ाव के साथ समायोजित करने की अनुमति देता है।

यह रणनीति अधिक अस्थिर और स्पष्ट रूप से प्रवृत्ति वाले बाजार के वातावरण के लिए उपयुक्त है, विशेष रूप से मध्यम और दीर्घकालिक प्रवृत्ति के गठन के चरण में। हालांकि, उपयोगकर्ता को वास्तविक अनुप्रयोग में पैरामीटर अनुकूलन और बाजार की स्थिति के मिलान पर ध्यान देना चाहिए, और इस लेख में प्रस्तावित अनुकूलन दिशाओं पर विचार करना चाहिए, जैसे कि बहु-समय फ्रेम विश्लेषण, गतिशील पैरामीटर समायोजन और उन्नत धन प्रबंधन विधियां, ताकि रणनीति की स्थिरता और अनुकूलन को और बढ़ाया जा सके।

उचित पैरामीटर सेट और पर्याप्त फीडबैक सत्यापन के साथ, इस रणनीति में एक विश्वसनीय स्वचालित व्यापार उपकरण बनने की क्षमता है, जो निवेशकों को व्यवस्थित व्यापार निष्पादन और जोखिम नियंत्रण समाधान प्रदान करता है।

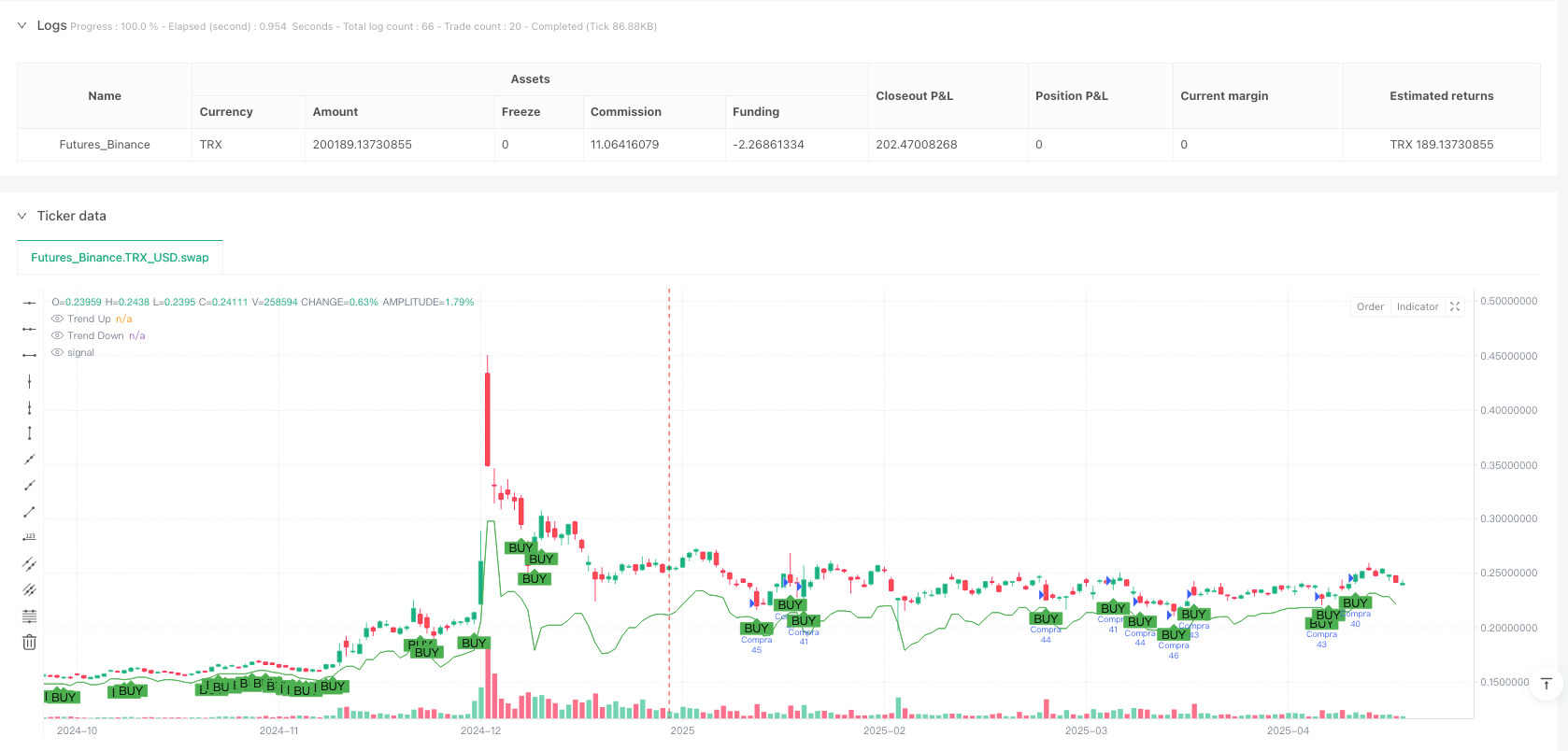

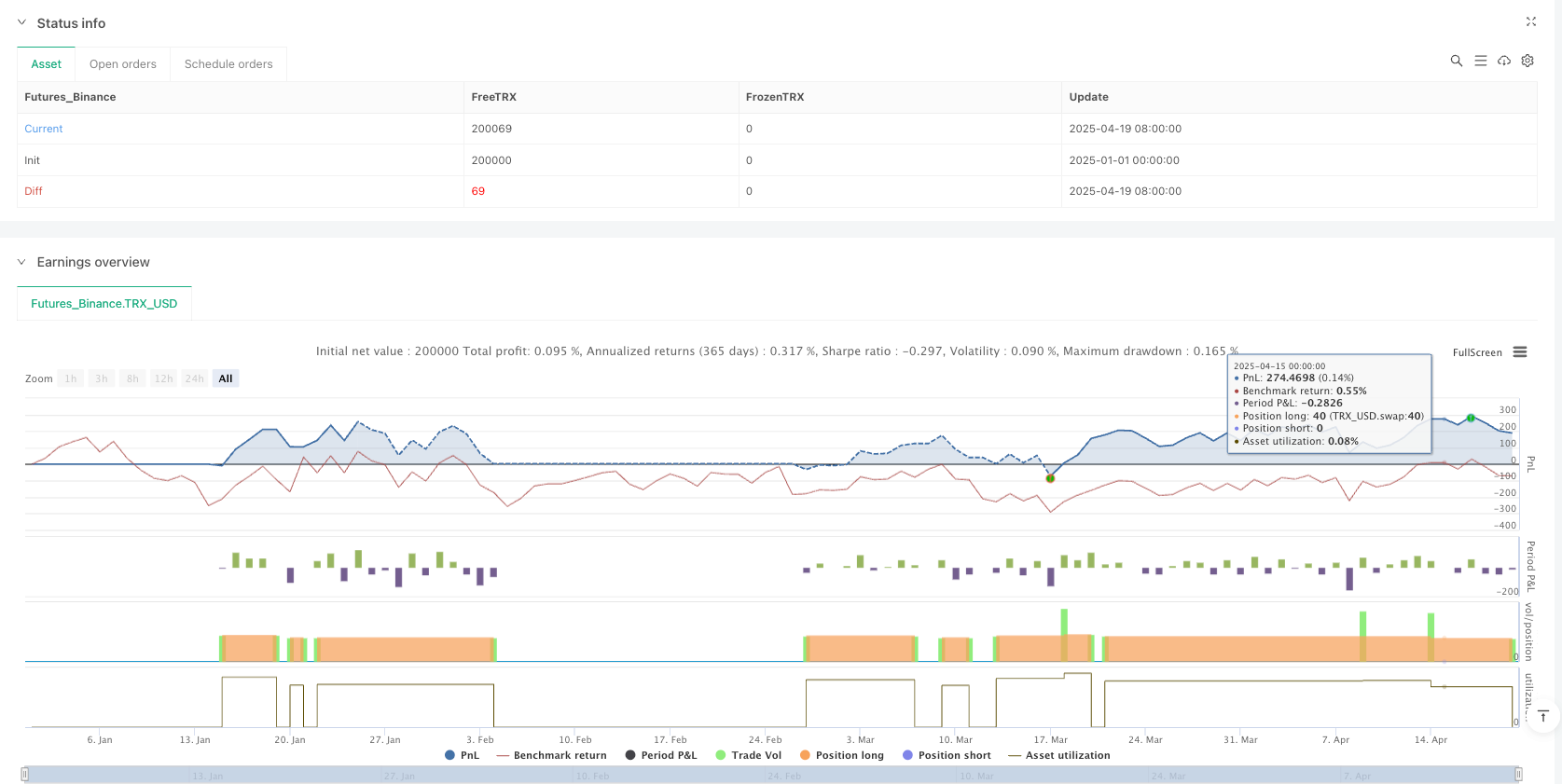

/*backtest

start: 2025-01-01 00:00:00

end: 2025-04-20 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"TRX_USD"}]

*/

//@version=5

strategy("Supertrend Hombrok Bot", overlay=true, default_qty_type=strategy.cash, default_qty_value=1000)

// INPUTS

atrPeriod = input.int(10, title="ATR Period")

atrMult = input.float(3.0, title="ATR Multiplier")

rsiPeriod = input.int(14, title="RSI Period")

rsiOverbought = input.int(70, title="RSI Overbought")

rsiOversold = input.int(30, title="RSI Oversold")

volumeMultiplier = input.float(1.2, title="Volume Multiplier")

bodyPctOfATR = input.float(0.3, title="Candle Body % of ATR (min strength)")

riskRewardRatio = input.float(2.0, title="R:R (Take Profit / Stop Loss)")

capitalPerTrade = input.float(10, title="Capital por operação ($)")

// ATR e Supertrend

atr = ta.atr(atrPeriod)

upperBand = hl2 - (atrMult * atr)

lowerBand = hl2 + (atrMult * atr)

prevUpper = nz(upperBand[1], upperBand)

prevLower = nz(lowerBand[1], lowerBand)

trendUp = close[1] > prevUpper ? math.max(upperBand, prevUpper) : upperBand

trendDown = close[1] < prevLower ? math.min(lowerBand, prevLower) : lowerBand

trend = 1

trend := nz(trend[1], trend)

trend := trend == -1 and close > trendDown ? 1 : trend == 1 and close < trendUp ? -1 : trend

isUpTrend = trend == 1

isDownTrend = trend == -1

// Filtros

volAverage = ta.sma(volume, 20)

volOk = volume > volAverage * volumeMultiplier

bodySize = math.abs(close - open)

bodyOk = bodySize > (atr * bodyPctOfATR)

rsi = ta.rsi(close, rsiPeriod)

rsiBuyOk = rsi < rsiOverbought

rsiSellOk = rsi > rsiOversold

// Condições

buyCond = isUpTrend and volOk and bodyOk and rsiBuyOk

sellCond = isDownTrend and volOk and bodyOk and rsiSellOk

// TP e SL

longSL = close - atr

longTP = close + (atr * riskRewardRatio)

shortSL = close + atr

shortTP = close - (atr * riskRewardRatio)

// Estratégia de entrada e saída

if buyCond

strategy.entry("Compra", strategy.long, qty=capitalPerTrade / close)

strategy.exit("TP/SL Compra", from_entry="Compra", stop=longSL, limit=longTP)

if sellCond

strategy.entry("Venda", strategy.short, qty=capitalPerTrade / close)

strategy.exit("TP/SL Venda", from_entry="Venda", stop=shortSL, limit=shortTP)

// ALERTAS + LABELS

alertLong = '{"side":"buy", "capital":' + str.tostring(capitalPerTrade) + ', "sl":' + str.tostring(longSL) + ', "tp":' + str.tostring(longTP) + '}'

alertShort = '{"side":"sell", "capital":' + str.tostring(capitalPerTrade) + ', "sl":' + str.tostring(shortSL) + ', "tp":' + str.tostring(shortTP) + '}'

if buyCond

label.new(bar_index, low, "BUY", style=label.style_label_up, color=color.green, textcolor=color.white)

alert(alertLong, alert.freq_once_per_bar_close)

if sellCond

label.new(bar_index, high, "SELL", style=label.style_label_down, color=color.red, textcolor=color.white)

alert(alertShort, alert.freq_once_per_bar_close)

// VISUAL

plotshape(buyCond, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plotshape(sellCond, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")

plot(trend == 1 ? trendUp : na, title="Trend Up", color=color.green, linewidth=1)

plot(trend == -1 ? trendDown : na, title="Trend Down", color=color.red, linewidth=1)