अवलोकन

यह एक न्यू यॉर्क बाजार के खुले क्षेत्र में एक ब्रेकआउट पर आधारित एक मात्रात्मक ट्रेडिंग रणनीति है, जिसमें एक प्रवृत्ति फ़िल्टर के रूप में लेनदेन की पुष्टि और सूचकांक चलती औसत (ईएमए) शामिल है। यह रणनीति न्यूयॉर्क ट्रेडिंग समय के उद्घाटन के बाद पहले 15 मिनट के लिए मूल्य उतार-चढ़ाव की सीमा की निगरानी करती है। यह समायोज्य है, और एक बार जब कीमतें इस क्षेत्र में गठन के बाद टूटती हैं, तो यह एक बहु-क्षेत्र ट्रेडिंग सिग्नल को ट्रिगर करती है।

रणनीति सिद्धांत

यह रणनीति बाजार की अवधारणा पर आधारित है कि बाजार के खुलने के समय के दौरान मूल्य क्षेत्रों में महत्वपूर्ण मनोवैज्ञानिक समर्थन और प्रतिरोध है। इसके संचालन के सिद्धांत इस प्रकार हैंः

- ओपन रेंज को परिभाषित करेंः रणनीति न्यूयॉर्क बाजार के खुलने के बाद ((9:30 AM) निर्दिष्ट समय (डिफ़ॉल्ट 15 मिनट) के भीतर उच्चतम और निम्नतम कीमतों को रिकॉर्ड करती है, जो ओपन रेंज (ORB) बनाती है।

- सीमा के निर्माण के बाद टूटनाः जब कीमतें खुली सीमा के निर्माण के बाद सीमा के ऊपर या नीचे टूट जाती हैं, तो यह उस दिन की कीमतों की दिशा का संकेत हो सकता है।

- प्रवृत्ति की पुष्टि करेंः रणनीति दो ईएमए (डिफ़ॉल्ट 20 चक्र और 50 चक्र) का उपयोग करती है जो एक प्रवृत्ति फिल्टर के रूप में कार्य करती है ताकि यह सुनिश्चित किया जा सके कि व्यापार की दिशा समग्र प्रवृत्ति के अनुरूप है।

- लेन-देन की पुष्टि करेंः ब्रेकआउट की प्रभावशीलता को सत्यापित करने के लिए ब्रेकआउट की मांग की गई लेनदेन की मात्रा औसत से काफी अधिक है (डिफ़ॉल्ट रूप से 20 चक्रों की औसत लेनदेन की 1.3 गुना) ।

- जोखिम प्रबंधनः एटीआर-आधारित गतिशील रोक और रोक के स्तर का उपयोग करके, बाजार की अस्थिरता के आधार पर जोखिम मापदंडों को स्वचालित रूप से समायोजित करें।

ट्रेडिंग सिग्नल जनरेशन लॉजिकः

- मल्टीहेड सिग्नलः कीमत ने ओपनिंग रेंज की ऊपरी सीमा को तोड़ दिया + कीमत दो ईएमए से अधिक है + लेनदेन की पुष्टि की गई

- खाली सिर सिग्नलः कीमत ने ओपनिंग रेंज की निचली सीमा को तोड़ दिया + कीमत दो ईएमए से कम है + लेनदेन की पुष्टि

रणनीतिक लाभ

बाजार समय पर पकड़ः बाजार के खुलने के समय पर ध्यान केंद्रित करके, यह रणनीति संस्थागत निवेशकों की भागीदारी के कारण महत्वपूर्ण शुरुआती मूल्य आंदोलनों को पकड़ने में सक्षम है, जो अक्सर पूरे दिन के व्यापार की दिशा निर्धारित करते हैं।

बहु-पुष्टि तंत्रः रणनीति में मूल्य के ब्रेकआउट, प्रवृत्ति की दिशा और लेन-देन की मात्रा के तीन-पुष्टि तंत्र शामिल हैं, जो झूठे ब्रेकआउट के जोखिम को काफी कम करता है। विशेष रूप से लेन-देन की मात्रा की पुष्टि की आवश्यकता, यह सुनिश्चित करने के लिए कि केवल पर्याप्त बाजार भागीदारी के साथ व्यापार किया जाता है।

गतिशील जोखिम प्रबंधनः एटीआर का उपयोग करके गतिशील रूप से रोक और रोक के स्तर को समायोजित करके, रणनीति वर्तमान बाजार की अस्थिरता के आधार पर जोखिम मापदंडों को समायोजित करने में सक्षम है, जो विभिन्न अस्थिर वातावरणों में एक समान जोखिम-लाभ अनुपात बनाए रखता है।

पैरामीटर लचीलापनः रणनीति कई समायोज्य पैरामीटर प्रदान करती है, जिसमें ट्रेडिंग अवधि, ट्रेड वॉल्यूम गुणांक आवश्यकताएं, ईएमए चक्र और एटीआर सेटिंग्स शामिल हैं, जो विभिन्न व्यापारिक किस्मों और बाजार की स्थिति के अनुसार रणनीति के प्रदर्शन को अनुकूलित कर सकते हैं।

ट्रेंड फॉलोइंग फीचरः ईएमए फ़िल्टर के माध्यम से, रणनीति यह सुनिश्चित करती है कि केवल समग्र प्रवृत्ति की दिशा में व्यापार किया जाए, जिससे व्यापार की सफलता और निरंतरता में वृद्धि होती है।

रणनीतिक जोखिम

झूठी ब्रीच जोखिमः कई पुष्टि तंत्रों के बावजूद, बाजार एक ब्रेक के बाद तेजी से पलट सकता है, जिससे स्टॉपलॉस ट्रिगर होता है। समाधान अतिरिक्त फ़िल्टरिंग शर्तों को जोड़ना है, जैसे कि ब्रेक की पुष्टि अवधि या अधिक सख्त लेनदेन मात्रा की आवश्यकता।

बाजार शोर का प्रभाव: विशेष रूप से उच्च अस्थिरता वाले बाजार के वातावरण में, खुली सीमाएं बहुत चौड़ी या बहुत संकीर्ण हो सकती हैं, जो रणनीति के प्रदर्शन को प्रभावित करती हैं। अस्थिरता फ़िल्टर का उपयोग करने पर विचार करें, असामान्य रूप से अस्थिर दिनों में रणनीति पैरामीटर को समायोजित करें या व्यापार को रोकें।

समय-विशिष्ट निर्भरता: रणनीति खुले समय के दौरान मूल्य व्यवहार पर बहुत अधिक निर्भर करती है, अन्य समय के दौरान व्यापार के अवसरों को याद कर सकती है। इसे कई समय खिड़कियों तक विस्तारित करने या अन्य व्यापारिक संकेतों के साथ संयोजन करने पर विचार किया जा सकता है।

पैरामीटर संवेदनशीलताः रणनीति प्रदर्शन पैरामीटर चयन के प्रति संवेदनशील है, विशेष रूप से ईएमए लंबाई और लेनदेन मात्रा गुणांक। एक पूर्ण पैरामीटर अनुकूलन और परीक्षण करने के लिए एक मजबूत संयोजन खोजने के लिए अनुशंसित है।

बाजार की स्थिति अनुकूलनशीलता: एक रणनीति में अधिक घाटे का व्यापार हो सकता है जब कोई प्रवृत्ति स्पष्ट नहीं है या जब बाजार को पार किया जाता है। प्रवृत्ति की ताकत के संकेतक (जैसे एडीएक्स) को अतिरिक्त फ़िल्टर के रूप में पेश किया जा सकता है, या विभिन्न बाजार स्थितियों में रणनीति के पैरामीटर को गतिशील रूप से समायोजित किया जा सकता है।

रणनीति अनुकूलन दिशा

प्रवृत्ति फ़िल्टरिंग को बढ़ाएंः वर्तमान रणनीति में प्रवृत्ति फ़िल्टर के रूप में दो ईएमए का उपयोग किया जाता है, प्रवृत्ति की ताकत का आकलन करने के लिए एडीएक्स (औसत प्रवृत्ति संकेतक) को जोड़ने पर विचार किया जा सकता है, केवल जब प्रवृत्ति स्पष्ट हो तो व्यापार करें। यह क्षैतिज बाजारों में झूठे संकेतों को कम करेगा।

गतिशील लेन-देन थ्रेशोल्डः वर्तमान रणनीति में एक निश्चित लेन-देन मात्रा गुणांक का उपयोग किया जाता है (उदाहरण के लिए, 1.3 गुना) । बाजार में उतार-चढ़ाव या समय अवधि की गतिशीलता के आधार पर लेन-देन की मांग को समायोजित करने के लिए विचार किया जा सकता है, विभिन्न बाजार स्थितियों में उचित संवेदनशीलता बनाए रखने के लिए।

ब्रेकआउट पुष्टिकरण तंत्रः ब्रेकआउट के बाद की पुष्टि की शर्तों को जोड़ा जा सकता है, जैसे कि कीमत को ब्रेकआउट के बाद एक निश्चित समय (जैसे 5 मिनट) के लिए ब्रेकआउट की दिशा में बने रहने की आवश्यकता होती है, या K-लाइन फॉर्मेट का उपयोग करके पुष्टि की जाती है, जो झूठे ब्रेकआउट के जोखिम को कम करेगी।

ऑप्टिमाइज़ेशन स्टॉप/लॉस स्ट्रेटेजीः वर्तमान में स्टॉप और लॉस को एक ही एटीआर गुणांक से सेट किया जाता है, और एक असममित रिस्क-रिटर्न अनुपात (जैसे 1:2 या 1:3) का उपयोग करने पर विचार किया जा सकता है, या गतिशील स्टॉप स्ट्रेटेजी को लागू किया जा सकता है, जैसे कि स्टॉप या लॉस को स्थानांतरित करना।

समय फ़िल्टरः समय फ़िल्टर को कम तरलता या अस्थिरता वाले समय से बचने के लिए जोड़ा जा सकता है, जैसे कि दोपहर के भोजन या समापन समय।

बाजार की स्थिति वर्गीकरणः बाजार की स्थिति वर्गीकरण मॉडल विकसित करना, विभिन्न बाजार स्थितियों (जैसे रुझान, उतार-चढ़ाव, उच्च अस्थिरता, आदि) की पहचान करना और प्रत्येक वातावरण के लिए अलग-अलग रणनीति पैरामीटर या व्यापार नियम स्थापित करना।

बहु-समय-सीमा विश्लेषणः उच्च समय-सीमा में प्रवृत्ति का आकलन करने के लिए, यह सुनिश्चित करने के लिए कि व्यापार की दिशा बड़े बाजार के रुझानों के अनुरूप है, रणनीति की स्थिरता में सुधार करना।

संक्षेप

एक अच्छी तरह से डिज़ाइन की गई मात्रात्मक ट्रेडिंग प्रणाली है जो बाजार के खुलने के समय की महत्वपूर्ण मूल्य जानकारी का उपयोग करती है, तकनीकी संकेतकों और लेनदेन की मात्रा के आंकड़ों के साथ मिलकर एक पूर्ण ट्रेडिंग निर्णय लेने के लिए एक पूर्ण ढांचा बनाती है। यह रणनीति विशेष रूप से दिन के भीतर ट्रेंडिंग व्यवहार को पकड़ने के लिए उपयुक्त है, जो कई पुष्टि तंत्रों के माध्यम से झूठे संकेतों के जोखिम को प्रभावी ढंग से कम करती है।

रणनीति का मुख्य लाभ बाजार के उद्घाटन की गतिशीलता और सख्त व्यापारिक शर्तों की छानबीन की सटीक समझ में आता है, जबकि जोखिम मुख्य रूप से समय-विशिष्ट निर्भरता और पैरामीटर संवेदनशीलता से आता है। सुझाए गए अनुकूलन दिशाओं के माध्यम से, विशेष रूप से प्रवृत्ति फ़िल्टरिंग और ब्रेकआउट पुष्टिकरण तंत्र को बढ़ाने के माध्यम से, रणनीति में इसकी स्थिरता और अनुकूलनशीलता को और बढ़ाने की क्षमता है।

मात्रात्मक व्यापारियों के लिए, यह रणनीति एक संरचित ढांचा प्रदान करती है, जो विभिन्न बाजार स्थितियों और व्यापारिक किस्मों के लिए लचीले ढंग से समायोजित और अनुकूलित की जा सकती है। सबसे महत्वपूर्ण बात, यह मूल्य व्यवहार, लेनदेन की मात्रा और रुझान विश्लेषण के संयोजन के महत्व पर जोर देती है, जो एक सफल व्यापार प्रणाली का आधारशिला है।

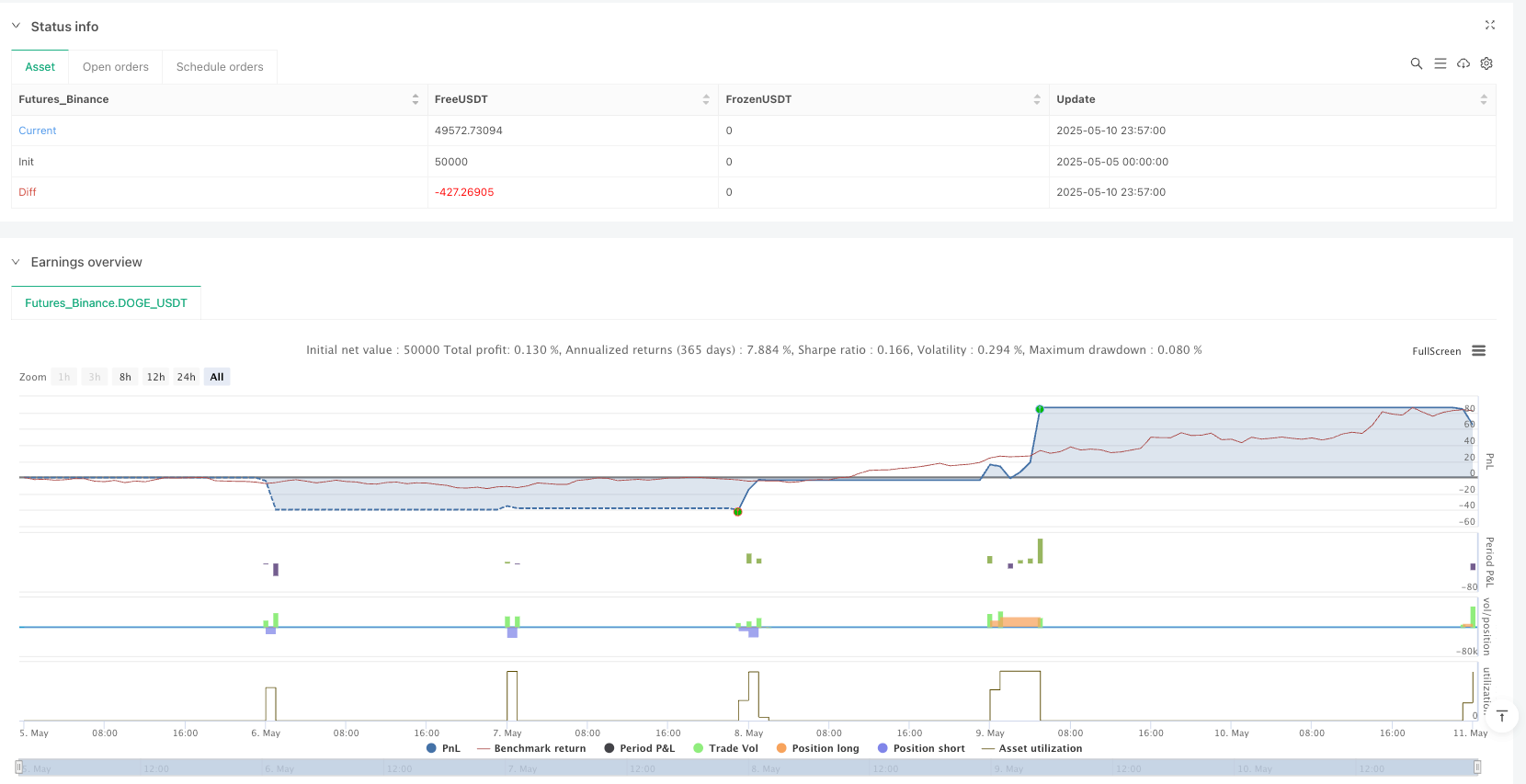

/*backtest

start: 2025-05-05 00:00:00

end: 2025-05-11 00:00:00

period: 3m

basePeriod: 3m

exchanges: [{"eid":"Futures_Binance","currency":"DOGE_USDT"}]

*/

//@version=5

strategy("ORB Strategy w/ Volume Confirmation & EMAs", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// INPUTS

rangeDuration = input.int(15, title="Opening Range Duration (minutes)", minval=1)

volumeMultiplier = input.float(1.3, title="Volume Confirmation Multiplier", minval=1.0)

atrLength = input.int(5, title="ATR Length")

atrMultiplier = input.float(1.5, title="ATR Multiplier for SL/TP")

emaShortLen = input.int(20, title="Short EMA Length")

emaLongLen = input.int(50, title="Long EMA Length")

// TIMESTAMPS FOR NY OPEN RANGE

startTime = timestamp("America/New_York", year, month, dayofmonth, 9, 30)

rangeEndTime = startTime + rangeDuration * 60 * 1000

// TRACK OPENING RANGE

var float orHigh = na

var float orLow = na

if time == startTime

orHigh := high

orLow := low

if time > startTime and time <= rangeEndTime

orHigh := math.max(orHigh, high)

orLow := math.min(orLow, low)

// reset next day

if time > rangeEndTime and ta.change(time("D"))

orHigh := na

orLow := na

// PLOT ORB LINES

plot(orHigh, color=color.green, title="ORB High", linewidth=2)

plot(orLow, color=color.red, title="ORB Low", linewidth=2)

// EMAs FOR TREND FILTER

emaShort = ta.ema(close, emaShortLen)

emaLong = ta.ema(close, emaLongLen)

plot(emaShort, color=color.blue, title="20-period EMA")

plot(emaLong, color=color.purple, title="50-period EMA")

// VOLUME CONFIRMATION

avgVol = ta.sma(volume, 20)

highVolOK = volume > avgVol * volumeMultiplier

// ATR FOR S/L AND T/P

atr = ta.atr(atrLength)

// ENTRY CONDITIONS

longCond = time > rangeEndTime

and close > orHigh

and close > emaShort

and close > emaLong

and highVolOK

shortCond = time > rangeEndTime

and close < orLow

and close < emaShort

and close < emaLong

and highVolOK

if (longCond)

strategy.entry("Long", strategy.long)

if (shortCond)

strategy.entry("Short", strategy.short)

// EXIT (ATR-BASED)

stopDist = atr * atrMultiplier

profitDist = atr * atrMultiplier

strategy.exit("Exit Long", from_entry="Long", stop=close - stopDist, limit=close + profitDist)

strategy.exit("Exit Short", from_entry="Short", stop=close + stopDist, limit=close - profitDist)