अवलोकन

गतिशील विक्षेपण VWAP एक तरलता पकड़ने की रणनीति है, जो कि लेन-देन की मात्रा के वितरण के साथ संयुक्त है, मूल्य विचलन मूल्य क्षेत्र और लेन-देन की असामान्यता के आधार पर एक मात्रात्मक व्यापार विधि है। यह रणनीति मुख्य रूप से एक महत्वपूर्ण संदर्भ बिंदु के रूप में दिन के भीतर फिर से गणना की जाने वाली विक्षेपण विक्षेपण भारित औसत मूल्य (VWAP) और लेन-देन की मात्रा के वितरण के लिए उच्चतम लेन-देन मूल्य (POC) का उपयोग करती है, जो कि एक अपेक्षाकृत मजबूत कमजोर संकेतक (RSI) और लेन-देन की असामान्यता का पता लगाने के साथ संयुक्त है, जब मूल्य मूल्य विचलन मूल्य क्षेत्र और पर्याप्त तरलता का समर्थन होता है, तो व्यापार के अवसरों को पकड़ने के लिए। रणनीति को एक पूर्ण स्टॉप-लॉस तंत्र के रूप में डिज़ाइन किया गया है, जो कि वास्तविक औसत (ATR) की सीमा के माध्यम से गतिशील रूप से समायोजित जोखिम प्रबंधन मापदंडों के लिए है, जिसका उद्देश्य उच्च दक्षता से बाजार में चलने वाली घटनाओं को पकड़ना और जोखिम को नियंत्रित करना है।

रणनीति सिद्धांत

इस रणनीति का मुख्य सिद्धांत बाजार में तरलता के अवसरों को पकड़ने के लिए मूल्य और मूल्य निर्धारण बिंदुओं (VWAP और POC) के विचलन की पहचान करना है, और संश्लेषित मात्रा और गतिशीलता के संकेतक की पहचान करना है।

गतिशील रूप से VWAP गणनारणनीतिः प्रत्येक ट्रेडिंग दिन की शुरुआत में VWAP की गणना को फिर से सेट करें ताकि यह सुनिश्चित किया जा सके कि VWAP उस दिन के मूल्य भारित स्थिति को दर्शाता है। VWAP को गतिशील रूप से अद्यतन करें, संचयी लेनदेन मात्रा (cumVol) और संचयी कीमतों को संचयी लेनदेन मात्रा (cumPV) से गुणा करके।

वितरण विश्लेषणमूल्य श्रेणी को कई स्तरों में विभाजित करके (डिफ़ॉल्ट 24 स्तर), प्रत्येक मूल्य श्रेणी के लेनदेन की मात्रा की गणना करें, और मूल्य श्रेणी के मध्य बिंदु को पीओसी (पॉइंट ऑफ कंट्रोल) के रूप में खोजें। यह प्रक्रिया प्रत्येक ट्रेडिंग दिन के लिए रीसेट की जाती है, यह सुनिश्चित करने के लिए कि पीओसी उस दिन के लेनदेन के वितरण को दर्शाता है।

सिग्नल जनरेशन तर्क:

- खरीदें सिग्नलः जब कीमतें VWAP और POC से कम होती हैं, और लेनदेन की मात्रा 20 दिन के औसत से 3 गुना से अधिक होती है ((समायोज्य पैरामीटर), और आरएसआई 40 से कम होता है।

- बेचने का संकेतः जब कीमत VWAP और POC से अधिक हो, और ट्रेडों की मात्रा 20 दिन के औसत से 3 गुना अधिक हो, और RSI 60 से अधिक हो।

जोखिम प्रबंधनएटीआर (औसत वास्तविक सीमा) के आधार पर गतिशील रूप से रोक और रोक का स्तर सेट करें। रणनीति डिफ़ॉल्ट रूप से 1.5 गुना एटीआर को रोक दूरी के रूप में और 2 गुना एटीआर को रोक दूरी के रूप में उपयोग करती है, जिससे यह सुनिश्चित होता है कि रिस्क रिटर्न अनुपात 1: 1.33 है।

रणनीतिक लाभ

एकाधिक सत्यापन तंत्ररणनीतिः दो महत्वपूर्ण मूल्य बिंदुओं (वीडब्ल्यूएपी और पीओसी) से कीमतों के विचलन के माध्यम से, लेन-देन की असामान्यता और आरएसआई की पुष्टि करें त्रि-शर्त फ़िल्टरिंग सिग्नल, झूठे सिग्नल की संभावना को प्रभावी ढंग से कम करें।

गतिशील बाजार अनुकूलनदैनिक पुनर्गणना VWAP और लेन-देन वितरण सुनिश्चित करता है कि रणनीति विभिन्न बाजार स्थितियों के लिए अनुकूल है और नवीनतम कीमतों और लेन-देन की स्थिति को दर्शाता है।

मूल्य और मात्रा के संबंध पर आधारित विश्लेषणात्मक ढांचारणनीति मूल्य (VWAP), मात्रा (मात्रा प्रोफाइल) और गति (आरएसआई) विश्लेषण को एकीकृत करती है, जिससे एक पूर्ण मात्रा-मूल्य संबंध विश्लेषण ढांचा बनता है।

जोखिम प्रबंधन के लिए अनुकूलनएटीआर-आधारित स्टॉप-लॉस-स्टॉप सेटिंग्स जोखिम प्रबंधन को बाजार की अस्थिरता के अनुसार स्वचालित रूप से समायोजित करने की अनुमति देती हैं, जो विभिन्न अस्थिर वातावरणों में लगातार जोखिम नियंत्रण प्रदान करती हैं।

दृश्य समर्थन: रणनीति वीडब्लूएपी, पीओसी और सिग्नल मार्क की दृश्यता प्रदान करती है, जिससे व्यापारियों को रणनीति तर्क और सिग्नल उत्पादन प्रक्रिया को समझने में मदद मिलती है।

लिक्विडिटी कैप्चर एडवांटेज: ट्रेडों के लिए शर्तों के रूप में औसत से अधिक लेनदेन की मात्रा की आवश्यकता के माध्यम से, रणनीति बाजार में तरलता की घटनाओं को पकड़ने पर केंद्रित है, जिससे ट्रेडों की निष्पादन दक्षता और स्लाइड पॉइंट नियंत्रण में सुधार होता है।

रणनीतिक जोखिम

एक दिन के आंकड़ों पर निर्भरतारणनीतिः दैनिक VWAP और लेन-देन वितरण की गणना को फिर से सेट करना, जो दिन-प्रतिदिन के बीच निरंतरता की कमी का कारण बन सकता है, और अधिक दीर्घकालिक बाजार संरचना को अनदेखा करता है। अतिरिक्त संदर्भ के रूप में बहु-चक्र VWAP या अधिक दीर्घकालिक लेनदेन वितरण को जोड़ने पर विचार किया जाना चाहिए।

उत्तोलन असामान्यता का पता लगाने के लिए संवेदनशीलतारणनीतिः एक निश्चित लेनदेन गुणांक का उपयोग करें (डिफ़ॉल्ट 3 गुना) असामान्यताओं का पता लगाने के लिए, विभिन्न बाजारों या अलग-अलग समय अवधि के लिए अलग-अलग पैरामीटर सेटिंग की आवश्यकता हो सकती है। अनुकूलन लेनदेन असामान्यता का पता लगाने के लिए एक अनुकूलित लेनदेन असामान्यता तंत्र की सिफारिश की गई है।

आरएसआई मूल्यह्रास स्थिर जोखिमआरएसआई का उपयोग करने के लिए एक निश्चित 40⁄60 थ्रेशोल्ड सभी बाजार स्थितियों के लिए उपयुक्त नहीं हो सकता है, विशेष रूप से एक ट्रेंडिंग बाजार में एक मौका याद किया जा सकता है या बहुत अधिक संकेत उत्पन्न कर सकता है। आरएसआई थ्रेशोल्ड को गतिशील रूप से समायोजित करने या ट्रेंड पहचान तंत्र के साथ संयोजन करने पर विचार किया जा सकता है।

बहुत कम जोखिमउच्च अस्थिरता वाले बाजारों में, 1.5 गुना एटीआर का रोकना बहुत छोटा हो सकता है, जिससे लगातार रोक लगती है। बाजार की स्थिति या अस्थिरता की गतिशीलता के आधार पर रोक गुणांक को समायोजित करने पर विचार किया जाना चाहिए।

रुझान फ़िल्टर का अभाव: रणनीति में कोई स्पष्ट प्रवृत्ति फ़िल्टरिंग तंत्र नहीं है, जो मजबूत प्रवृत्ति के दौरान एक प्रतिगामी संकेत उत्पन्न कर सकता है। प्रवृत्ति पहचान घटक को बढ़ाने और मजबूत प्रवृत्ति के दौरान प्रतिगामी व्यापार से बचने की सिफारिश की जाती है।

रणनीति अनुकूलन दिशा

बहु-चक्र वीडब्ल्यूपीएपी एकीकरणVWAP को कई समय चक्रों में पेश करें, जैसे कि घंटे, 4 घंटे और दिन VWAP, VWAP बैंड का निर्माण करें, रणनीति की बहुआयामी विश्लेषण क्षमता बढ़ाएं। इस प्रकार विभिन्न समय सीमाओं के तहत मूल्य विचलन की पहचान की जा सकती है, जिससे संकेत की विश्वसनीयता बढ़ जाती है।

स्व-अनुकूलित लेन-देन की सीमा: निश्चित लेन-देन गुणांक को लेन-देन की अस्थिरता पर आधारित एक अनुकूलन थ्रेशोल्ड के साथ प्रतिस्थापित करें, उदाहरण के लिए लेन-देन के Z अंश या लेन-देन के मानक अंतर गुणांक का उपयोग करके, वास्तविक लेन-देन असामान्यताओं की अधिक सटीक पहचान करें।

बाजार की स्थिति वर्गीकरण: बाजार की स्थिति की पहचान करने के लिए मॉड्यूल जोड़ा गया है, ट्रेंडिंग बाजार, रेंज बाजार और उच्च अस्थिरता वाले बाजारों को अलग करने के लिए, विभिन्न बाजार स्थितियों के लिए रणनीति पैरामीटर और सिग्नल जनरेशन तर्क को समायोजित करें।

समय फ़िल्टर: समय फ़िल्टरिंग को जोड़ा गया है, जो बाजार के खुलने और बंद होने से पहले उच्च अस्थिरता के समय के दौरान व्यापार करने से बचता है, या विशिष्ट कुशल व्यापार समय पर ध्यान केंद्रित करता है।

उच्चतम स्कोर: लेन-देन की मात्रा के वितरण के विश्लेषण को अनुकूलित करें, समय मूल्य अवसरों को शामिल करें (टीपीओ) विश्लेषण या कई दिनों के संचयी लेनदेन के वितरण को ध्यान में रखें, अधिक स्थिर बाजार संरचना जानकारी प्राप्त करें।

गतिशील रोक तंत्र: बाजार की अस्थिरता या मूल्य संरचना के आधार पर गतिशील स्टॉप-ऑफ रणनीतियों को लागू करना, जैसे कि मजबूत ब्रेकआउट के दौरान ट्रैक स्टॉप का उपयोग करना, लाभप्रदता को अधिकतम करना।

मशीन लर्निंग: पैरामीटर चयन और सिग्नल जनरेशन को अनुकूलित करने के लिए मशीन लर्निंग एल्गोरिदम का परिचय, जैसे कि निर्णय पेड़ या यादृच्छिक वन एल्गोरिदम का उपयोग करके बहु-पैरामीटर संयोजन का अनुकूलन करना, रणनीति की अनुकूलता में सुधार करना।

संक्षेप

गतिशीलता-निहित VWAP और लेनदेन मात्रा वितरण के संयोजन में एक तरलता पकड़ने की रणनीति एक मात्रात्मक ट्रेडिंग प्रणाली है जो मूल्य विचलन मूल्य क्षेत्र पर आधारित है और लेनदेन की पुष्टि को जोड़ती है। VWAP, लेनदेन वितरण POC, RSI और लेनदेन असामान्यता का पता लगाने के संयोजन के माध्यम से, यह रणनीति मूल्य विचलन मूल्य क्षेत्र की प्रभावी रूप से पहचान करने में सक्षम है और लेनदेन का एक बड़ा समर्थन है। रणनीति का मुख्य लाभ कई पुष्टिकरण तंत्रों और स्व-अनुकूलन जोखिम प्रबंधन में है, लेकिन एक दिन के आंकड़ों पर अत्यधिक निर्भरता और प्रवृत्ति ओवरलैप की कमी जैसे जोखिम भी हैं। भविष्य के अनुकूलन में मुख्य रूप से बहु-चक्र विश्लेषण, स्व-अनुकूलन पैरामीटर समायोजन, बाजार की स्थिति वर्गीकरण और गतिशील स्टॉपबॉकिंग तंत्र आदि पर ध्यान केंद्रित किया गया है।

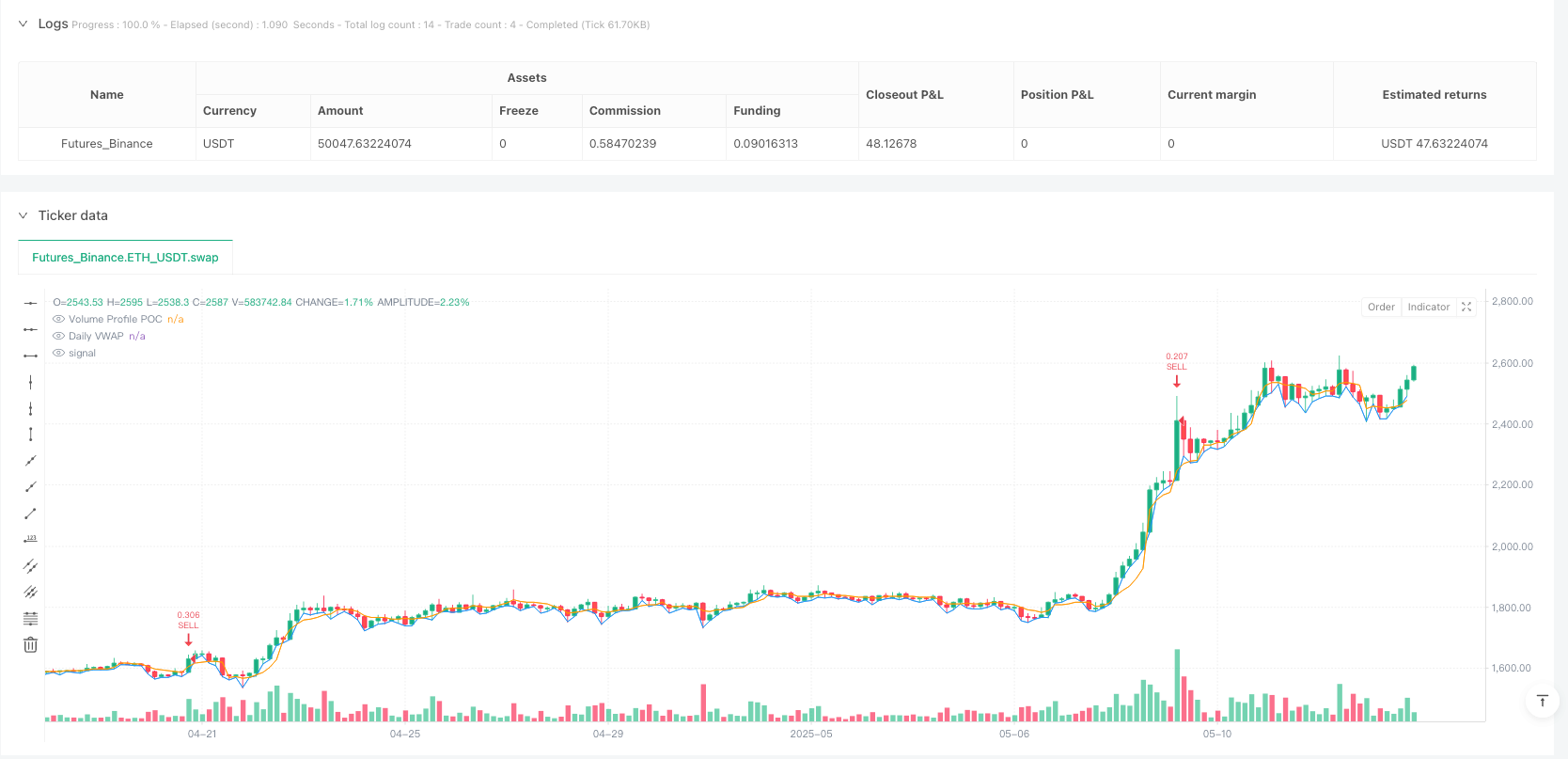

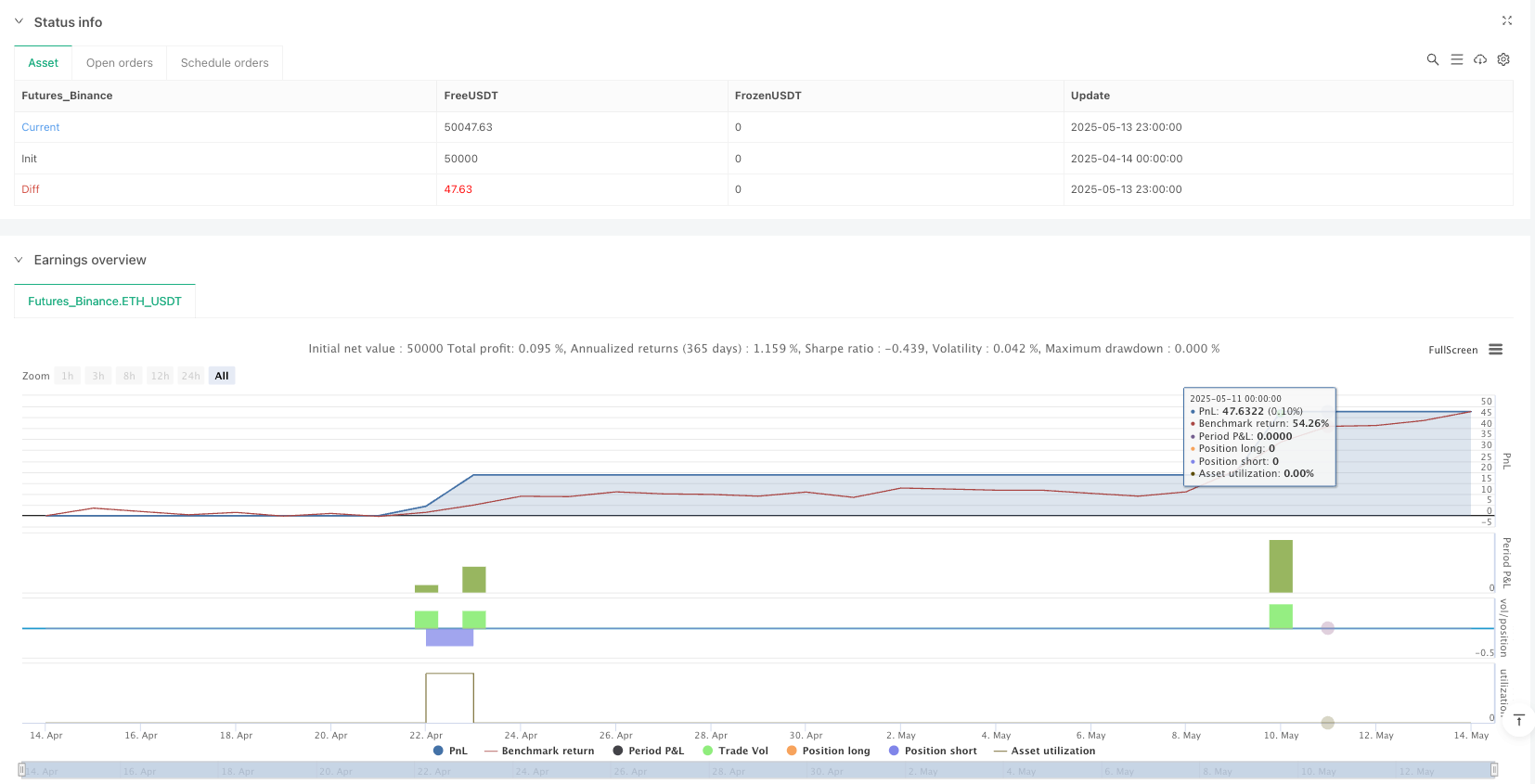

/*backtest

start: 2025-04-14 00:00:00

end: 2025-05-14 00:00:00

period: 3h

basePeriod: 3h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Liquidity Sniper + VWAP Profile", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=1, max_bars_back=500)

// === Inputs ===

volumeMultiplier = input.float(3.0, title="Volume Multiplier")

atrLength = input.int(14, title="ATR Length")

slMultiplier = input.float(1.5, title="Stop Loss ATR Multiplier")

tpMultiplier = input.float(2.0, title="Take Profit ATR Multiplier")

levels = input.int(24, title="Volume Profile Levels", minval=10, maxval=100)

// === VWAP Calculation ===

var float cumVol = na

var float cumPV = na

isNewDay = ta.change(time("D"))

if isNewDay

cumVol := volume

cumPV := hl2 * volume

else

cumVol += volume

cumPV += hl2 * volume

vwap = cumPV / cumVol

plot(vwap, color=color.orange, title="Daily VWAP")

// === Volume Profile (Lite) ===

profileHeight = high - low

step = profileHeight / levels

var float[] volumeProfile = array.new_float(levels, 0.0)

if isNewDay

for i = 0 to levels - 1

array.set(volumeProfile, i, 0.0)

for i = 0 to levels - 1

levelLow = low + step * i

levelHigh = levelLow + step

if close >= levelLow and close < levelHigh

vol = array.get(volumeProfile, i)

array.set(volumeProfile, i, vol + volume)

maxVol = array.max(volumeProfile)

var float POC = na

for i = 0 to levels - 1

if array.get(volumeProfile, i) == maxVol

POC := low + step * i + step / 2

plot(POC, title="Volume Profile POC", color=color.blue)

// === Indicators ===

atr = ta.atr(atrLength)

vol = volume

volMA = ta.sma(volume, 20)

rsi = ta.rsi(close, 14)

// === Signal Logic ===

buySignal = close < vwap and close < POC and vol > volMA * volumeMultiplier and rsi < 40

sellSignal = close > vwap and close > POC and vol > volMA * volumeMultiplier and rsi > 60

// === Debug Plots ===

plotshape(buySignal, title="BUY Signal", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)

plotshape(sellSignal, title="SELL Signal", location=location.abovebar, color=color.red, style=shape.triangledown, size=size.small)

// === Entry + Exit ===

if buySignal

strategy.entry("BUY", strategy.long)

strategy.exit("TP/SL BUY", from_entry="BUY", stop=close - atr * slMultiplier, limit=close + atr * tpMultiplier)

if sellSignal

strategy.entry("SELL", strategy.short)

strategy.exit("TP/SL SELL", from_entry="SELL", stop=close + atr * slMultiplier, limit=close - atr * tpMultiplier)