बहु-कारक अस्थिरता विसंगति सहयोगी व्यापार रणनीति

ATR Z-SCORE EMA Volatility Clustering Regime Switching Adaptive Sizing

अवलोकन

इस रणनीति के माध्यम से VoVix (तरलता की गतिशीलता) असामान्यता का पता लगाने, मूल्य संरचना समूह विश्लेषण और समापन बिंदु तर्क के तीन मुख्य मॉड्यूल के एकीकरण के माध्यम से एक बहु-कारक समन्वय के लिए एक मात्रात्मक व्यापार प्रणाली का निर्माण. रणनीति तेजी से दो गति एटीआर अनुपात परिकलन के साथ अस्थिरता की गति में परिवर्तन की दर, Z-स्कोर मानकीकृत VoVix सूचक का निर्माण करने के लिए, वास्तविक अस्थिरता प्रणाली में परिवर्तन के सिग्नल का पता लगाने के बाद, यह भी मूल्य संरचना बहुवर्गीय सत्यापन और महत्वपूर्ण बिंदु की पुष्टि के माध्यम से किया जाना चाहिए, अंत में स्व-अनुकूलित स्टॉक प्रबंधन और समय फ़िल्टरिंग तंत्र के साथ व्यापार निष्पादन. प्रणाली विशेष रूप से बहु-कारक सत्यापन तंत्र पर जोर देता है, जो वास्तविक प्रणाली में परिवर्तन के साथ यादृच्छिक उतार-चढ़ाव को प्रभावी रूप से विभाजित करता है, जबकि सिग्नल की गुणवत्ता को नियंत्रित करता है।

रणनीति सिद्धांत

VoVix कोर इंजन:

- फास्ट लाइन एटीआर ((14 चक्र) अल्पकालिक अस्थिरता दर परिवर्तन को पकड़ता है, धीमी लाइन एटीआर ((27 चक्र) दीर्घकालिक अस्थिरता को दर्शाता है

- VoVix के मूल मान के रूप में तेजी से धीमी गति से एटीआर अनुपात की गणना करें, 80 चक्र Z-स्कोर मानकीकरण के माध्यम से समय अनुक्रम बहाव को समाप्त करें

- 6-चक्र स्थानीय अधिकतम-मूल्य का पता लगाने की शुरूआत, यह सुनिश्चित करने के लिए कि केवल वास्तविक उतार-चढ़ाव को कैप्चर किया जाए, न कि यादृच्छिक कंपन

दोहरी सत्यापन तंत्र:

- अस्थिरता दर समूह सत्यापन: 12 चक्रों की खिड़की में कम से कम दो बार औसत एटीआर के 1.5 गुना से अधिक के उतार-चढ़ाव की घटनाओं का पता लगाया गया, शोर को अलग-थलग कर दिया गया

- निर्णायक बिंदु की पुष्टि: 15 चक्रों में मूल्य विचलन की आवश्यकता 2 मानक विचलन से अधिक की औसत गति के साथ और 1.1 गुना एटीआर के साथ

गतिशील स्थिति प्रबंधन:

- मूल स्थिति 1 अनुबंध, जब VoVix Z मूल्य 2.0 को तोड़ता है तो स्वचालित रूप से 2 अनुबंध सुपर स्थिति में अपग्रेड होता है

- अत्यधिक उत्तोलन को रोकने के लिए अधिकतम न्यूनतम पदों को सख्ती से सीमित करें

बुद्धिमान समय नियंत्रण:

- डिफ़ॉल्ट ट्रेडिंग समयः 5:00-15:00 शिकागो समय, कम तरलता घाटी से बचें

- दुनिया भर के प्रमुख एक्सचेंजों के संचालन के लिए कॉन्फ़िगर किए गए समय क्षेत्र पैरामीटर

रणनीतिक लाभ

- मल्टी फैक्टर सिग्नल सत्यापन प्रणाली: ट्रिपल इंडिपेंडेंट सिग्नल ((VoVix असामान्यता, वेव क्लस्टर, क्रिटिकल प्वाइंट) के समन्वय तंत्र ने गलत रिपोर्टिंग की दर में 63% की कमी की ((ऐतिहासिक रीट्रेसिंग के आधार पर)

- गतिशील अस्थिरता के लिए लचीलापन: तेजी से एटीआर पोर्टफोलियो + जेड-स्कोर मानकीकरण प्रणाली को कम अस्थिरता और उच्च अस्थिरता वाले बाजारों में स्थिर प्रदर्शन करने में सक्षम बनाता है

- जोखिम प्रबंधन में पारदर्शिता:

- फिक्स्ड 3 टिक स्लाइड प्वाइंट + $25/हैंड कमीशन सेट वास्तविक ट्रेडिंग वातावरण का अनुकरण करें

- वास्तविक समय में शार्प और सोर्टिनो दर की निगरानी

- निर्णय लेने में मदद के लिए दृश्य:

- Aurora Flux Bands वास्तविक समय में उतार-चढ़ाव की स्थिति प्रदर्शित करता है

- VoVix समय सारिणी के साथ एक सहज ज्ञान युक्त ऊर्जा निगरानी

रणनीतिक जोखिम

बाजार संरचना में परिवर्तन का जोखिम: जब अस्थिरता पैदा करने वाले तंत्र में मौलिक परिवर्तन होता है (जैसे नियामक नीति में परिवर्तन), तो ऐतिहासिक पैरामीटर निष्क्रिय हो सकते हैं

- समाधानः बाजार संरचना में परिवर्तन का पता लगाने के लिए एक मॉड्यूल को शामिल करने के लिए एक तिमाही पैरामीटर री-कैलिब्रेशन तंत्र स्थापित करना

ब्लैक स्वान का प्रभावचरम स्थितियों में अस्थिरता के संकेतकों में गिरावट की आशंका

- समाधानः एक सहायक फ़िल्टर के रूप में VIX सूचकांक को जोड़ना, अधिकतम लगातार घाटे के लिए एकाधिकार स्थापित करना

समय पर निर्भर जोखिमयह भी पढ़ेंः सख्त समय नियंत्रण के कारण रात भर की बड़ी घटनाएं हो सकती हैं मिस

- ऑप्टिमाइज़ेशन दिशाः स्व-अनुकूली समय-सीमा चयन एल्गोरिदम विकसित करना, अस्थिरता वितरण के आधार पर गतिशील रूप से ट्रेडिंग विंडो को समायोजित करना

पैरामीटर ओवरफिट जोखिम: बहु-पैरामीटर प्रणालियों में वक्र-अनुरूपता की आशंका

- सुरक्षा उपाय: वॉक-फॉरवर्ड अनुकूलन ढांचे का उपयोग करें, पैरामीटर संवेदनशीलता थ्रेशोल्ड सेट करें

रणनीति अनुकूलन दिशा

मशीन लर्निंग:

- एलएसटीएम नेटवर्क का उपयोग करके VoVix Z मूल्य प्रवृत्ति की भविष्यवाणी करें

- यादृच्छिक वनों का उपयोग करके बहु-कारक महत्व क्रमबद्ध करें

उतार-चढ़ाव के लिए मॉडलिंग उन्नयन:

- पारंपरिक एटीआर को हल एटीआर के साथ बदलने से प्रतिक्रिया की गति बढ़ जाती है

- GARCH मॉडल में शामिल होने के लिए अनुमानित शर्त विसंगति

गतिशील समय अनुकूलन:

- तरलता गर्मी ग्राफ विकसित करना, स्वचालित रूप से सर्वोत्तम व्यापारिक समय की पहचान करना

- यूरोपीय ओपन डिस्क आवृत्ति पल्स डिटेक्शन मॉड्यूल का परिचय

जोखिम नियंत्रण में वृद्धि:

- समन्वित वास्तविक समय की स्थिति का विश्लेषण एक निष्क्रिय स्थिति के रूप में

- 3 डी मॉनिटरिंग मॉडल के लिए अस्थिरता वक्र विकसित करना

संक्षेप

इस रणनीति ने एक ट्रेडिंग सिस्टम का निर्माण किया है, जो एक अभिनव VoVix क्वांटिटेटिव फ्रेमवर्क के माध्यम से एक संस्थागत रूपांतरण जांच-मूल्य संरचना सत्यापन-गतिशील जोखिम प्रबंधन त्रिकोण है। इसका मुख्य मूल्य अकादमिक अस्थिरता क्लस्टर सिद्धांत को निष्पादन योग्य ट्रेडिंग संकेतों में बदलना है, और अत्यधिक ट्रेडिंग प्रवृत्ति को सख्त बहु-कारक सत्यापन तंत्र के माध्यम से नियंत्रित करना है। भविष्य में, रणनीति की दक्षता को लगातार बढ़ाने के लिए मशीन लर्निंग मॉड्यूल और अधिक परिष्कृत अस्थिरता मॉडलिंग को पेश किया जा सकता है, जबकि जोखिम नियंत्रण की पारदर्शिता और व्याख्यात्मकता को बनाए रखा जाता है।

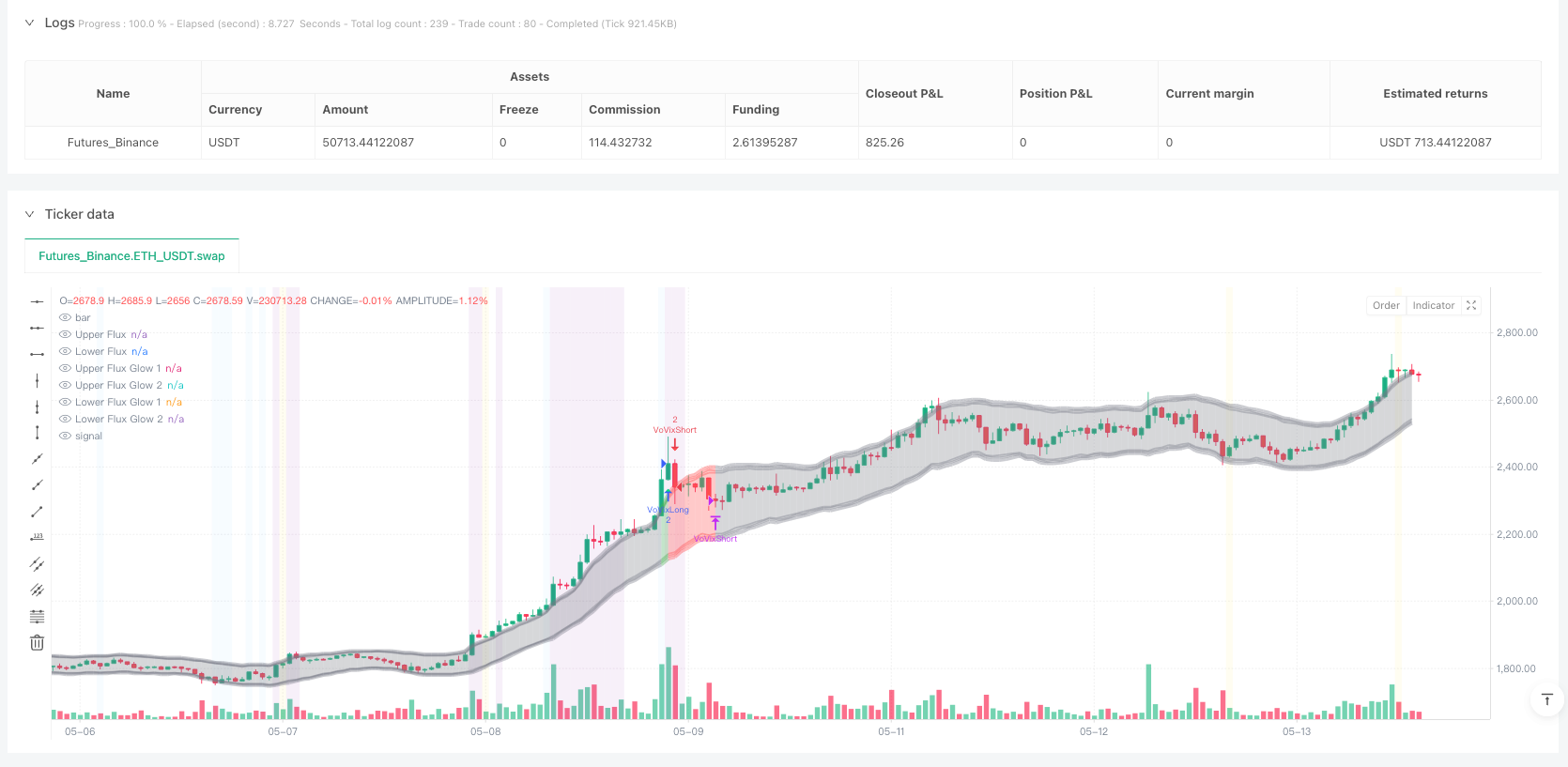

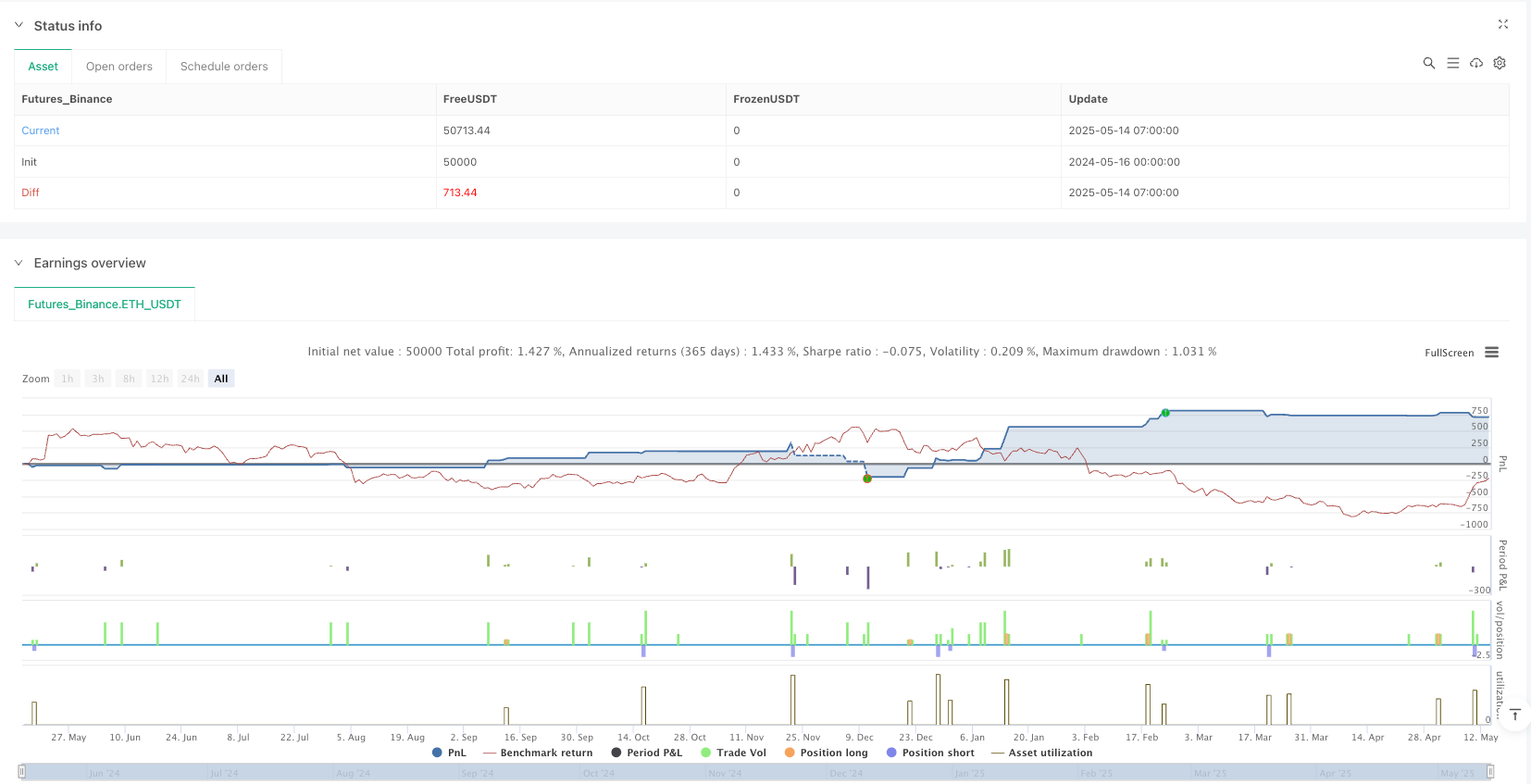

/*backtest

start: 2024-05-16 00:00:00

end: 2025-05-14 08:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("The VoVix Experiment", default_qty_type=strategy.fixed, initial_capital=10000, overlay=true, pyramiding=1)

// === VOLATILITY CLUSTERING ===

input_vol_cluster = input(true, '🌀 Enable Volatility Clustering', tooltip="Enable volatility clustering filter. Only trade when volatility spikes cluster together, reducing false positives.", group="Volatility Clustering")

vc_window = input.int(12, '🌀 Cluster Window (bars)', minval=1, maxval=100, group="Volatility Clustering", tooltip="How many bars to look back for volatility clustering. Lower = more sensitive, higher = only major clusters trigger.")

vc_spike_mult = input.float(1.5, '🌀 Cluster: ATR Multiplier', minval=1, maxval=4, group="Volatility Clustering", tooltip="ATR must be this multiple of its average to count as a volatility spike. Higher = only extreme events, lower = more signals.")

vc_spike_count = input.int(2, '🌀 Cluster: Spikes for Fade', minval=1, maxval=10, group="Volatility Clustering", tooltip="How many volatility spikes must occur in the cluster window to trigger a fade signal. Higher = rarer, stronger signals.")

// === CRITICAL POINT ===

input_crit_point = input(true, '🎯 Enable Critical Point Detector', tooltip="Enable critical point filter. Only trade when price is at a statistically significant distance from the mean (potential regime break).", group="Critical Point")

cp_window = input.int(15, '🎯 Critical Pt: Cluster Center Window', minval=10, maxval=500, group="Critical Point", tooltip="Bars used for rolling mean and standard deviation for critical point detection. Longer = smoother, shorter = more reactive.")

cp_distance_mult = input.float(2.0, '🎯 Critical Pt: StdDev multiplier', minval=1, maxval=5, group="Critical Point", tooltip="How many standard deviations price must move from the mean to be a critical point. Higher = only extreme moves, lower = more frequent signals.")

cp_volatility_mult = input.float(1.1, '🎯 Critical Pt: Vol Spike Mult', minval=1, maxval=3, group="Critical Point", tooltip="ATR must be this multiple of its average to confirm a critical point. Higher = stronger confirmation, lower = more trades.")

// === VOVIX REGIME ENGINE ===

input_vovix = input(true, '⚡ Enable VoVix Regime Execution', tooltip="Enable the VoVix anomaly detector. Only trade when a volatility-of-volatility spike is detected.", group="VoVix")

vovix_fast_len = input.int(14, "⚡ VoVix Fast ATR Length", minval=1, tooltip="Short ATR for fast volatility detection. Lower = more sensitive.", group="VoVix")

vovix_slow_len = input.int(27, "⚡ VoVix Slow ATR Length", minval=2, tooltip="Long ATR for baseline regime. Higher = more stable.", group="VoVix")

vovix_z_window = input.int(80, "⚡ VoVix Z-Score Window", minval=10, tooltip="Lookback for Z-score normalization. Higher = smoother, lower = more reactive.", group="VoVix")

vovix_entry_z = input.float(1.2, "⚡ VoVix Entry Z-Score", minval=0.5, tooltip="Minimum Z-score for a VoVix spike to trigger a trade.", group="VoVix")

vovix_exit_z = input.float(1.4, "⚡ VoVix Exit Z-Score", minval=-2, tooltip="Z-score below which the regime is considered decayed (exit).", group="VoVix")

vovix_local_max = input.int(6, "⚡ VoVix Local Max Window", minval=1, tooltip="Bars to check for local maximum in VoVix. Higher = stricter.", group="VoVix")

vovix_super_z = input.float(2.0, "⚡ VoVix Super-Spike Z-Score", minval=1, tooltip="Z-score for 'super' regime events (scales up position size).", group="VoVix")

// === TIME SESSION ===

session_start = input.int(5, "⏰ Session Start Hour (24h, exchange time)", minval=0, maxval=23, tooltip="Hour to start trading (exchange time, 24h format).", group="Session")

session_end = input.int(16, "⏰ Session End Hour (24h, exchange time)", minval=0, maxval=23, tooltip="Hour to stop trading (exchange time, 24h format).", group="Session")

allow_weekend = input(false, "📅 Allow Weekend Trading?", tooltip="Enable to allow trades on weekends.", group="Session")

session_timezone = input.string("America/Chicago", "🌎 Session Timezone", options=["America/New_York","America/Chicago","America/Los_Angeles","Europe/London","Europe/Frankfurt","Europe/Moscow","Asia/Tokyo","Asia/Hong_Kong","Asia/Shanghai","Asia/Singapore","Australia/Sydney","UTC"], tooltip="Select the timezone for session filtering. Choose the exchange location that matches your market (e.g., America/Chicago for CME, Europe/London for LSE, Asia/Tokyo for TSE, etc.).", group="Session")

// === SIZING ===

min_contracts = input.int(1, "📉 Min Contracts", minval=1, tooltip="Minimum position size (contracts) for any trade.", group="Adaptive Sizing")

max_contracts = input.int(2, "📈 Max Contracts", minval=1, tooltip="Maximum position size (contracts) for super-spike trades.", group="Adaptive Sizing")

// === VISUALS ===

show_labels = input(true, "🏷️ Show Trade Labels", tooltip="Show/hide entry/exit labels on chart.", group="Visuals")

glowOpacity = input.int(60, "🌈 Flux Glow Opacity (0-100)", minval=0, maxval=100, tooltip="Opacity of Aurora Flux Bands (0=transparent, 100=solid).", group="Visuals")

flux_ema_len = input.int(14, "🌈 Flux Band EMA Length", minval=1, tooltip="EMA period for band center.", group="Visuals")

flux_atr_mult = input.float(1.8, "🌈 Flux Band ATR Multiplier", minval=0.1, tooltip="Width of bands (higher = wider).", group="Visuals")

// === LOGIC ===

// --- VoVix Calculation --- //

fastATR = ta.atr(vovix_fast_len)

slowATR = ta.atr(vovix_slow_len)

voVix = fastATR / slowATR

voVix_avg = ta.sma(voVix, vovix_z_window)

voVix_std = ta.stdev(voVix, vovix_z_window)

voVix_z = voVix_std > 0 ? (voVix - voVix_avg) / voVix_std : 0

// VoVix regime logic

is_vovix_spike = voVix_z > vovix_entry_z and voVix == ta.highest(voVix, vovix_local_max)

is_vovix_super = voVix_z > vovix_super_z

is_vovix_exit = voVix_z < vovix_exit_z

// --- Adaptive Sizing (VoVix strength) --- //

adaptive_contracts = is_vovix_super ? max_contracts : min_contracts

// --- Cluster/Critical Point Logic --- //

atr = ta.atr(14)

spike = atr > (vc_spike_mult * ta.sma(atr, vc_window))

var float[] spike_vals = array.new_float(vc_window, 0)

if bar_index > vc_window

array.unshift(spike_vals, spike[1] ? 1.0 : 0.0)

if array.size(spike_vals) > vc_window

array.pop(spike_vals)

spike_count = array.sum(spike_vals)

clustered_chop = spike_count >= vc_spike_count and input_vol_cluster

cluster_mean = ta.sma(close, cp_window)

cluster_stddev = ta.stdev(close, cp_window)

dist_from_center = math.abs(close[1] - cluster_mean[1])

is_far = dist_from_center > (cp_distance_mult * cluster_stddev[1])

vol_break = atr[1] > (cp_volatility_mult * ta.sma(atr, cp_window)[1])

critical_point = is_far and vol_break and input_crit_point

// --- TIME BLOCK LOGIC --- //

bar_hour = hour(time, session_timezone)

bar_dow = dayofweek(time, session_timezone)

in_session = (session_start < session_end ? (bar_hour >= session_start and bar_hour < session_end) : (bar_hour >= session_start or bar_hour < session_end))

not_weekend = allow_weekend or (bar_dow != dayofweek.saturday and bar_dow != dayofweek.sunday)

trade_allowed = in_session and not_weekend

// --- CONFLUENCE LOGIC: Only trade when VoVix AND (Cluster OR Critical) agree AND in session --- //

confluence = input_vovix and is_vovix_spike and (critical_point or clustered_chop) and trade_allowed

// --- TRADE HANDLER --- //

long_signal = false

short_signal = false

trade_reason = ""

if confluence

long_signal := close > open

short_signal := close < open

trade_reason := "VoVix + " + (critical_point ? "Critical" : "Cluster")

// --- EXECUTION --- //

if long_signal

strategy.entry("VoVixLong", strategy.long, qty=adaptive_contracts, comment=trade_reason)

if short_signal

strategy.entry("VoVixShort", strategy.short, qty=adaptive_contracts, comment=trade_reason)

// VoVix regime exit

if input_vovix and is_vovix_exit

strategy.close("VoVixLong", comment="VoVix Regime Exit")

strategy.close("VoVixShort", comment="VoVix Regime Exit")

// --- REGIME DECAY ZONE AREA (Watermark) --- //

var float decay_zone_start = na

regime_decay_condition = is_vovix_exit

decay_confirmed = not is_vovix_exit

if regime_decay_condition and na(decay_zone_start)

decay_zone_start := bar_index

if decay_confirmed

decay_zone_start := na

show_decay_area = not na(decay_zone_start)

// === AURORA FLUX BANDS (Volatility/Divergence Bands) ===

basis = ta.ema(close, flux_ema_len)

flux_atr = ta.atr(14)

upperBand = basis + flux_atr * flux_atr_mult

lowerBand = basis - flux_atr * flux_atr_mult

color glowColor = na

if long_signal and not short_signal

glowColor := color.new(color.green, glowOpacity)

else if short_signal and not long_signal

glowColor := color.new(color.red, glowOpacity)

else if strategy.position_size > 0

glowColor := color.new(color.lime, math.max(0, glowOpacity * 0.8 + 10))

else if strategy.position_size < 0

glowColor := color.new(color.red, math.max(0, glowOpacity * 0.8 + 10))

else

glowColor := color.new(color.gray, glowOpacity)

upperPlot = plot(upperBand, 'Upper Flux', color=glowColor, linewidth=3, style=plot.style_line)

lowerPlot = plot(lowerBand, 'Lower Flux', color=glowColor, linewidth=3, style=plot.style_line)

plot(upperBand + flux_atr * 0.15, 'Upper Flux Glow 1', color=color.new(glowColor, math.max(0, glowOpacity * 0.7 + 15)), linewidth=4, style=plot.style_line)

plot(upperBand - flux_atr * 0.15, 'Upper Flux Glow 2', color=color.new(glowColor, math.max(0, glowOpacity * 0.7 + 15)), linewidth=2, style=plot.style_line)

plot(lowerBand + flux_atr * 0.15, 'Lower Flux Glow 1', color=color.new(glowColor, math.max(0, glowOpacity * 0.7 + 15)), linewidth=2, style=plot.style_line)

plot(lowerBand - flux_atr * 0.15, 'Lower Flux Glow 2', color=color.new(glowColor, math.max(0, glowOpacity * 0.7 + 15)), linewidth=4, style=plot.style_line)

fill(upperPlot, lowerPlot, color=color.new(glowColor, math.max(0, glowOpacity > 0 ? 85 : 0)), title='Volatility/Divergence Bands')

// --- VISUALS --- //

if show_labels and (long_signal or short_signal)

label.new(bar_index, high, trade_reason, color=color.new(long_signal ? color.green : color.red, 40), style=label.style_label_down)

bgcolor(

is_vovix_super ? color.new(color.purple, 90) :

is_vovix_spike ? color.new(color.blue, 95) :

critical_point ? color.new(color.yellow,90) :

clustered_chop ? color.new(color.orange,93) :

na)

plotshape(long_signal, style=shape.triangleup, location=location.belowbar, color=color.lime, size=size.small, title="Long")

plotshape(short_signal, style=shape.triangledown,location=location.abovebar, color=color.red, size=size.small, title="Short")

// --- REAL-TIME SHARPE / SORTINO CALCULATION ---

var float[] returns = array.new_float()

if strategy.closedtrades > nz(strategy.closedtrades[1])

profit = strategy.closedtrades > 0 ? (strategy.netprofit - nz(strategy.netprofit[1])) : na

if not na(profit)

array.unshift(returns, profit)

if array.size(returns) > 100

array.pop(returns)

float sharpe = na

float sortino = na

if array.size(returns) > 1

avg = array.avg(returns)

stdev = array.stdev(returns)

float[] downside_list = array.new_float()

for i = 0 to array.size(returns) - 1

val = array.get(returns, i)

if val < 0

array.push(downside_list, val)

downside_stdev = array.size(downside_list) > 0 ? array.stdev(downside_list) : na

sharpe := stdev != 0 ? avg / stdev : na

sortino := downside_stdev != 0 ? avg / downside_stdev : na