मल्टी-इंडिकेटर ट्रेंड रिवर्सल स्ट्रैटेजी और एटीआर डायनेमिक रिस्क मैनेजमेंट सिस्टम

RSI MACD ATR SMA VOLUME ANALYSIS Trend Reversal Tiered Exit Strategy

अवलोकन

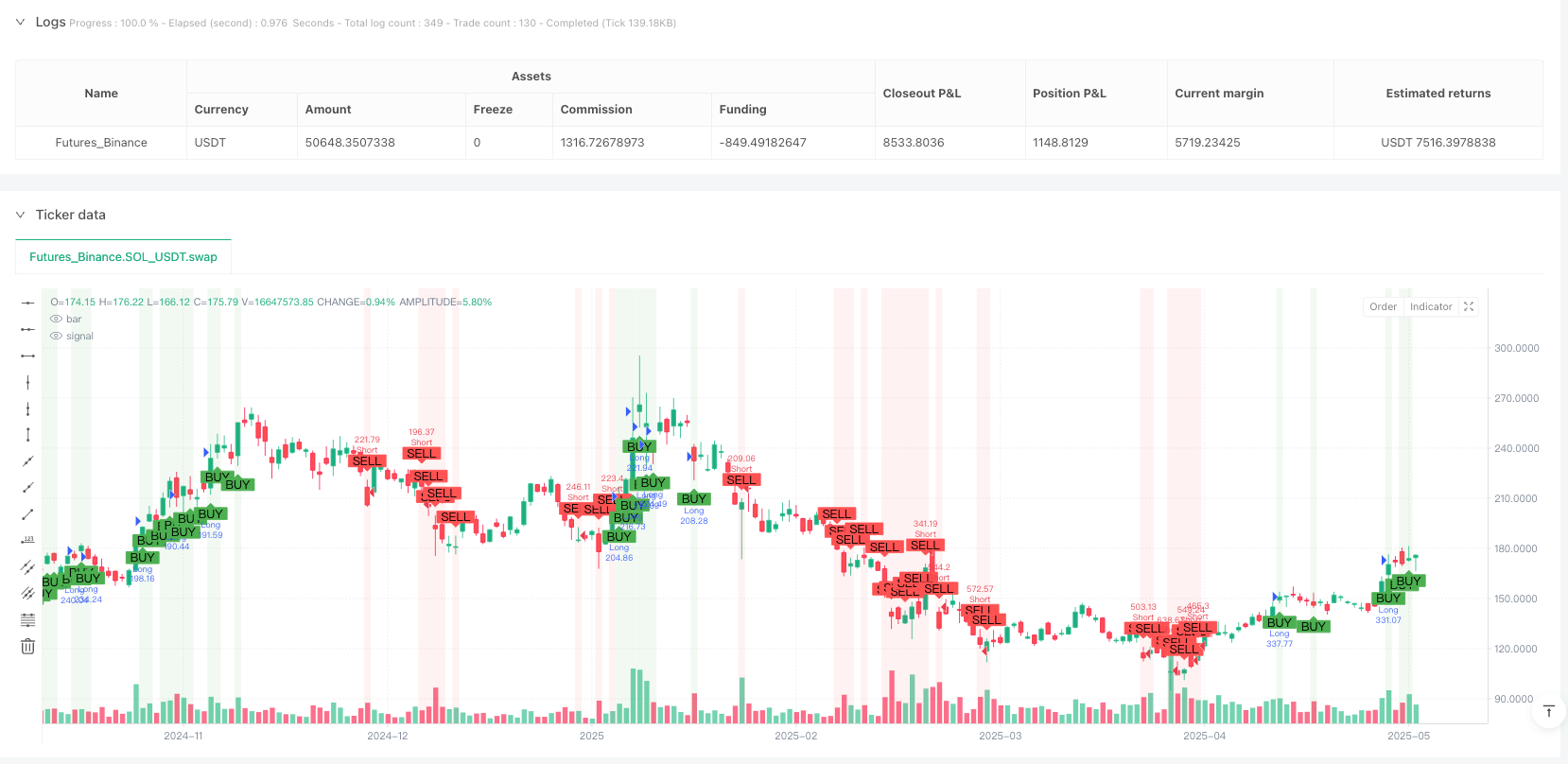

बहु-सूचक प्रवृत्ति रिवर्स रणनीति और एटीआर गतिशील जोखिम प्रबंधन प्रणाली एक मात्रात्मक ट्रेडिंग रणनीति है जो कई तकनीकी संकेतकों को जोड़ती है, मुख्य रूप से बाजार के रुझान रिवर्स सिग्नल की पहचान करके व्यापार के अवसरों को पकड़ने के लिए। यह रणनीति आरएसआई, एमएसीडी, ट्रेड वॉल्यूम और मूविंग एवरेज जैसे क्लासिक संकेतकों का उपयोग करके बहु-आयामी विश्लेषण करती है, एटीआर अस्थिरता दर संकेतक के माध्यम से गतिशील रूप से रोक और लाभ लक्ष्य निर्धारित करती है, वैज्ञानिक जोखिम प्रबंधन और लाभप्रदता को अधिकतम करने के लिए। विशेष रूप से, यह रणनीति चार्ट पर प्रवेश मूल्य, रोक और दो लक्ष्य लाभ के बिंदुओं को प्रदर्शित करती है, जिससे व्यापारी स्पष्ट रूप से प्रत्येक व्यापार के जोखिम और रिटर्न अनुपात को समझ सकते हैं।

रणनीति सिद्धांत

इस रणनीति का मुख्य सिद्धांत बाजार में उतार-चढ़ाव के बिंदुओं को सटीक रूप से पकड़ने के लिए बहु-सूचक समन्वय के माध्यम से पहचान करना है, जबकि बाजार की अस्थिरता के आधार पर गतिशील जोखिम प्रबंधन दृष्टिकोण का उपयोग करना है।

इनपुट सिग्नल जनरेशन तंत्र:

- मल्टी हेड एंट्री कंडीशंसः आरएसआई 30 से अधिक ((ओवरसोल्ड जोन से बाहर), एमएसीडी कॉलम पॉजिटिव है ((आवर्तक को देखने के लिए गतिशीलता), लेनदेन की मात्रा लेनदेन की मात्रा से अधिक चलती औसत है ((वॉल्यूम की पुष्टि), समापन मूल्य 50 दिन की चलती औसत से अधिक है ((ऊपर जाने की पुष्टि)

- शून्य प्रवेश की शर्तेंः आरएसआई 70 से कम है (ओवरबॉइड क्षेत्र से बाहर), मैकड का ध्रुव नकारात्मक है (आवृत्ति में गिरावट), लेनदेन की मात्रा लेनदेन की मात्रा से अधिक चलती औसत है (उपलब्धता की पुष्टि), और समापन मूल्य 50 दिन की चलती औसत से कम है (बढ़ती प्रवृत्ति की पुष्टि)

जोखिम प्रबंधन तंत्र:

- एटीआर पर आधारित गतिशील स्टॉप-लॉस सेटिंगः एटीआर गुणांक (डिफ़ॉल्ट 1.0) का उपयोग करके स्टॉप-लॉस दूरी की गणना करें, बाजार की अस्थिरता के लिए स्वचालित रूप से अनुकूलित करें

- स्तरीकृत लाभप्रदता रणनीतिः दो लक्ष्य मुनाफा सीमाओं को सेट करें (TP1 और TP2), अलग-अलग एटीआर गुणांक के आधार पर (डिफ़ॉल्ट 1.5 और 2.5)

- आंशिक लाभप्रदता तंत्रः पहले लक्ष्य बिंदु पर 50% की स्थिति (टीपी 1), दूसरे लक्ष्य बिंदु पर शेष स्थिति (टीपी 2)

दृश्य प्रणाली:

- गतिशील रूप से प्रवेश मूल्य, स्टॉप-लॉस स्तर और लक्ष्य-लाभ स्तर प्रदर्शित करता है, जो व्यापारियों को जोखिम-लाभ अनुपात का आकलन करने में मदद करता है

- ट्रेडिंग सिग्नल सेट करने के लिए दृश्य संकेत, जिसमें खरीद/बिक्री लेबल और पृष्ठभूमि रंग परिवर्तन शामिल हैं

- ट्रेडिंग सिग्नल ट्रिगर होने पर उपयोगकर्ताओं को सूचित करने के लिए अलर्ट फ़ंक्शन प्रदान करना

रणनीतिक लाभ

बहुआयामी सत्यापन तंत्रः यह रणनीति गतिशीलता सूचक (आरएसआई, एमएसीडी), लेन-देन की मात्रा विश्लेषण और रुझान सूचक (एसएमए) को जोड़ती है, जो एक व्यापक बाजार अवलोकन परिप्रेक्ष्य का निर्माण करती है, जो झूठे ब्रेकआउट संकेतों को काफी कम करती है और प्रवेश की सटीकता में सुधार करती है।

अनुकूली जोखिम प्रबंधनः एटीआर के माध्यम से गतिशील रूप से रोक और लक्ष्य को समायोजित करने के लिए, रणनीति को विभिन्न बाजार स्थितियों में उतार-चढ़ाव की विशेषताओं के लिए स्मार्ट रूप से अनुकूलित करने की अनुमति देता है, उच्च अस्थिरता वाले बाजारों में स्वचालित रूप से रोक सीमा का विस्तार करता है, और कम अस्थिरता वाले बाजारों में रोक सीमा को कसता है।

स्तरित लाभप्रदता तंत्र: दो स्तरों के लक्ष्य लाभ के साथ डिजाइन किया गया है, एक ओर, पहले लक्ष्य स्थान पर कुछ लाभ को लॉक करना, निकासी के जोखिम को कम करना; दूसरी ओर, कुछ पदों को बनाए रखना, प्रवृत्ति की स्थिति को पकड़ने के संभावित लाभ को अधिकतम करना।

सहज ज्ञान युक्त दृश्य इंटरफ़ेसः व्यापारियों को प्रवेश बिंदु, स्टॉप-लॉस और लक्ष्य लाभ स्पष्ट रूप से दिखाई देते हैं, जो जोखिम-लाभ अनुपात का त्वरित आकलन करने में मदद करते हैं, व्यापार अनुशासन और आत्मविश्वास को बढ़ावा देते हैं।

चेतावनी प्रणाली: अंतर्निहित चेतावनी सुविधा ट्रेडरों को लगातार बंद रखने की अनुमति देती है, जिससे रणनीतियों की व्यावहारिकता और उपयोगकर्ता अनुभव में सुधार होता है।

रणनीतिक जोखिम

संकेतक पिछड़ेपन का जोखिमः रणनीति में उपयोग किए जाने वाले आरएसआई, एमएसीडी और मूविंग एवरेज जैसे तकनीकी संकेतक स्वाभाविक रूप से पिछड़ेपन के संकेतक हैं, जो तेजी से बदलते बाजारों में प्रवेश सिग्नल में देरी का कारण बन सकते हैं, सर्वोत्तम प्रवेश बिंदु को याद कर सकते हैं या ट्रेंड रिवर्स के बाद सिग्नल जारी कर सकते हैं।

ओवरट्रेडिंग जोखिमः बहु-सूचक संयोजनों से पारदर्शी रूप से उतार-चढ़ाव वाले बाजारों में बार-बार क्रॉस-सिग्नल उत्पन्न हो सकते हैं, जिससे ओवरट्रेडिंग और शुल्क में कमी हो सकती है।

पैरामीटर संवेदनशीलताः रणनीति प्रदर्शन अत्यधिक उपयोगकर्ता द्वारा इनपुट किए गए पैरामीटर सेटिंग्स पर निर्भर करता है, विभिन्न बाजार स्थितियों में इष्टतम पैरामीटर में भारी अंतर होता है, और पैरामीटर सेटिंग्स का अनुचित होना रणनीति प्रदर्शन को काफी प्रभावित कर सकता है।

अस्थिरता का जालः एटीआर पर आधारित स्टॉप और प्रॉफिट लक्ष्य अस्थिरता में परिवर्तन के दौरान (जैसे कि महत्वपूर्ण समाचारों के प्रकाशन से पहले या बाद में) पर्याप्त लचीला नहीं हो सकता है, जिससे स्टॉप स्पेस बहुत बड़ा या बहुत छोटा हो सकता है।

रिटारगेट और रियल डिस्क के बीच अंतरः रणनीति रिटारगेट में अच्छा प्रदर्शन करती है, लेकिन रियल डिस्क ट्रेडिंग को उतना ही अच्छा करने की गारंटी नहीं देती है, विशेष रूप से स्लिप पॉइंट, ट्रेडिंग देरी और अन्य वास्तविक कारकों को ध्यान में रखते हुए।

समाधान:

- अधिक अग्रणी संकेतकों (जैसे मूल्य पैटर्न, समर्थन प्रतिरोध बिंदु) के साथ संभावित उलट की पहचान करने के लिए

- बाजार परिदृश्य फ़िल्टर जोड़ना, अक्षम बाजार परिदृश्य में लेनदेन को रोकना

- बाजार की स्थिति के अनुसार समय-समय पर पैरामीटर को समायोजित करने के लिए एक पैरामीटर अनुकूलन प्रणाली स्थापित करना

- अस्थिरता दर असामान्यता का पता लगाने के लिए एक तंत्र की शुरूआत, अस्थिरता दर असामान्यताओं पर रणनीति को रोकना या एटीआर गुणांक को समायोजित करना

- वास्तविक बाजार में अधिक रूढ़िवादी स्थिति प्रबंधन, रणनीति की प्रभावशीलता को सत्यापित करने के लिए कदम से कदम

रणनीति अनुकूलन दिशा

बाजार परिवेश वर्गीकरण और आत्म-अनुकूलन पैरामीटरः वर्तमान रणनीति सभी बाजार परिवेशों में एक ही पैरामीटर सेटिंग का उपयोग करती है, बाजार परिवेश वर्गीकरण तंत्र को पेश करने पर विचार किया जा सकता है (जैसे कि अस्थिरता ग्रेडिंग, रुझान की ताकत का आकलन), जो विभिन्न बाजार परिवेशों में स्वचालित रूप से इष्टतम पैरामीटर संयोजन को स्विच करता है। यह बाजार के आवधिक परिवर्तनों के लिए बेहतर रूप से अनुकूल हो सकता है और रणनीति की स्थिरता को बढ़ा सकता है।

प्रवेश शर्तों में बदलावः मूल्य आकृति पहचान, समर्थन प्रतिरोध तोड़ने की पुष्टि जैसे फ़िल्टरिंग शर्तों को जोड़कर प्रवेश संकेत की गुणवत्ता में सुधार किया जा सकता है। उदाहरण के लिए, बुलिन बैंड, फिबोनैचि रिवर्स और अन्य उपकरण जोड़े जा सकते हैं ताकि संभावित रिवर्स स्थिति के समर्थन प्रतिरोध संबंधों की पुष्टि की जा सके, झूठे संकेतों को कम किया जा सके।

स्मार्ट स्टॉप लॉस मैनेजमेंटः वर्तमान में फिक्स्ड एटीआर गुणांक को गतिशील समायोजन तंत्र में अपग्रेड किया जा सकता है, जैसे कि एटीआर गुणांक को स्वचालित रूप से ऐतिहासिक उतार-चढ़ाव के प्रतिशत, बाजार की प्रवृत्ति की ताकत या व्यापार की अवधि के आधार पर समायोजित करना, और अधिक परिष्कृत जोखिम नियंत्रण प्राप्त करना।

लाभप्रदता को बढ़ाने की रणनीतिः अधिक जटिल खंडित लाभप्रदता और गतिशील चलती रोकथाम रणनीतियों को लागू करने के लिए विचार किया जा सकता है, जैसे कि प्रवृत्ति मजबूत होने पर स्वचालित रूप से दूसरे लक्ष्य को समायोजित करना, या महत्वपूर्ण स्तरों को तोड़ने पर रोकथाम को ट्रैक करना शुरू करना, जो बड़े रुझान की स्थिति को पकड़ने के लाभ को अधिकतम करता है।

समय फ़िल्टरः समय आयामी विश्लेषण को शामिल करें, जैसे कि प्रमुख आर्थिक आंकड़ों के प्रकाशन के समय से बचना, तिमाही रूपांतरण अवधि जैसे अस्थिर असामान्य समय पर विशेष ध्यान देना, या दिन के सबसे सक्रिय व्यापारिक समय की पहचान करना, व्यापार की दक्षता में सुधार करना।

प्रतिक्रिया पद्धति में सुधारः मोंटे कार्लो सिमुलेशन टेस्टिंग, स्टेप-बाय-ऑप्टिमाइज़ेशन एनालिटिक्स जैसे उन्नत प्रतिक्रिया विधियों को जोड़ना, विभिन्न बाजार स्थितियों में प्रदर्शन स्थिरता की रणनीति का अधिक व्यापक रूप से मूल्यांकन करना, और अधिक स्वस्थ अपेक्षाएं स्थापित करना।

संक्षेप

एटीआर गतिशील जोखिम प्रबंधन प्रणाली के साथ एक बहु-सूचक प्रवृत्ति प्रतिगमन रणनीति एक व्यापक व्यापार प्रणाली है जो कई क्लासिक तकनीकी विश्लेषण विधियों को जोड़ती है, जो आरएसआई, एमएसीडी, लेनदेन की मात्रा और चलती औसत की सामंजस्यपूर्ण पुष्टि के माध्यम से प्रभावी रूप से बाजार की प्रवृत्ति प्रतिगमन के अवसरों की पहचान करने में सक्षम है। इस रणनीति की सबसे बड़ी विशेषता एटीआर-आधारित गतिशील जोखिम प्रबंधन प्रणाली है, जो स्टॉप-लॉस और लक्षित लाभ मार्जिन के स्वचालित समायोजन को लागू करती है, जिससे रणनीति को विभिन्न बाजार स्थितियों की अस्थिर विशेषताओं के अनुकूल बनाया जा सकता है।

रणनीति के स्तरित लाभप्रदता तंत्र ने समय पर कुछ मुनाफे को लॉक करने की गारंटी दी है, लेकिन बड़े रुझानों का पालन करने की क्षमता को बरकरार रखा है, जो संतुलित जोखिम प्रबंधन अवधारणा को दर्शाता है। जबकि एक सहज दृश्य इंटरफ़ेस और चेतावनी प्रणाली ने रणनीति की व्यावहारिकता और उपयोगकर्ता अनुभव को काफी बढ़ाया है। हालांकि रणनीति में संकेतक पिछड़ेपन, पैरामीटर संवेदनशीलता और अन्य संभावित जोखिम हैं, लेकिन बाजार की स्थिति वर्गीकरण, बुद्धिमान स्टॉपलॉस प्रबंधन और समय फ़िल्टर जैसे सुधारों के लिए अनुशंसित अनुकूलन दिशाओं के माध्यम से रणनीति की स्थिरता और अनुकूलनशीलता को और बढ़ाया जा सकता है।

कुल मिलाकर, यह एक स्पष्ट रूप से संरचित, तार्किक रूप से परिमाणित ट्रेडिंग रणनीति है, जो उन निवेशकों के लिए उपयुक्त है जो तकनीकी विश्लेषण के आधार पर व्यापार को व्यवस्थित और अनुशासित करना चाहते हैं। रणनीति का मॉड्यूलर डिजाइन भी बाद के व्यक्तिगत समायोजन और गहराई से अनुकूलन के लिए सुविधा प्रदान करता है। निरंतर सुधार और व्यावहारिक सत्यापन के माध्यम से, इस रणनीति में व्यापारी टूलबॉक्स में एक शक्तिशाली हथियार बनने की क्षमता है।

/*backtest

start: 2024-05-16 00:00:00

end: 2025-05-14 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"SOL_USDT"}]

*/

//@version=5

strategy("🔥 Smart Trend Reversal PRO (Stable TP/SL Visuals)", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === USER INPUT ===

rsiPeriod = input.int(14, "RSI Period")

macdShort = input.int(12, "MACD Short")

macdLong = input.int(26, "MACD Long")

macdSignal = input.int(9, "MACD Signal")

volLength = input.int(20, "Volume MA Length")

atrLength = input.int(14, "ATR Length")

riskATR = input.float(1.0, "Stop Loss (ATR Multiplier)")

tp1ATR = input.float(1.5, "Take Profit 1 (ATR Multiplier)")

tp2ATR = input.float(2.5, "Take Profit 2 (ATR Multiplier)")

lineBars = input.int(30, "TP/SL Line Duration (bars)")

// === INDICATORS ===

rsi = ta.rsi(close, rsiPeriod)

[_, _, macdHist] = ta.macd(close, macdShort, macdLong, macdSignal)

volMA = ta.sma(volume, volLength)

atr = ta.atr(atrLength)

smaClose = ta.sma(close, 50) // Smoothing for market trend

// === ENTRY CONDITIONS ===

longCond = rsi > 30 and macdHist > 0 and volume > volMA and close > smaClose

shortCond = rsi < 70 and macdHist < 0 and volume > volMA and close < smaClose

// === PERSISTENT VARIABLES ===

var float entryPrice = na

var float stopLoss = na

var float takeProfit1 = na

var float takeProfit2 = na

var int entryBar = na

var bool tradeActive = false

// Line/Label handles

var line lineSL = na

var line lineTP1 = na

var line lineTP2 = na

var label labelSL = na

var label labelTP1 = na

var label labelTP2 = na

// === CLEAN UP BEFORE NEW TRADE ===

if (longCond or shortCond)

if tradeActive

tradeActive := false

// === LONG ENTRY ===

if (longCond)

entryPrice := close

stopLoss := close - riskATR * atr

takeProfit1 := close + tp1ATR * atr

takeProfit2 := close + tp2ATR * atr

entryBar := bar_index

tradeActive := true

strategy.entry("Long", strategy.long)

strategy.exit("TP1", from_entry="Long", qty_percent=50, limit=takeProfit1, stop=stopLoss)

strategy.exit("TP2", from_entry="Long", qty_percent=100, limit=takeProfit2, stop=stopLoss)

// === SHORT ENTRY ===

if (shortCond)

entryPrice := close

stopLoss := close + riskATR * atr

takeProfit1 := close - tp1ATR * atr

takeProfit2 := close - tp2ATR * atr

entryBar := bar_index

tradeActive := true

strategy.entry("Short", strategy.short)

strategy.exit("TP1", from_entry="Short", qty_percent=50, limit=takeProfit1, stop=stopLoss)

strategy.exit("TP2", from_entry="Short", qty_percent=100, limit=takeProfit2, stop=stopLoss)

// === SIGNAL MARKERS ===

// Green for Long Entry, Red for Short Entry

plotshape(longCond, location=location.belowbar, style=shape.labelup, color=color.green, text="BUY", size=size.small)

plotshape(shortCond, location=location.abovebar, style=shape.labeldown, color=color.red, text="SELL", size=size.small)

// === Trend Background Coloring (LuxAlgo Style) ===

bgcolor(longCond ? color.new(color.green, 90) : na)

bgcolor(shortCond ? color.new(color.red, 90) : na)

// === ALERTS ===

alertcondition(longCond, title="Buy Signal", message="Long signal triggered! Entry: {{close}}")

alertcondition(shortCond, title="Sell Signal", message="Short signal triggered! Entry: {{close}}")