अवलोकन

डबल ईएमए क्रॉस आरएसआई पुष्टिकरण आवृत्ति रणनीति एक मध्यम अवधि की ट्रेडिंग रणनीति है जो ट्रेंड ट्रैकिंग और गति की पुष्टि पर आधारित है। यह रणनीति मुख्य रूप से तेजी से और धीमी गति से इंडेक्स चलती औसत (ईएमए) के क्रॉस सिग्नल का उपयोग करती है, जबकि अपेक्षाकृत मजबूत कमजोर सूचकांक (आरएसआई) के साथ गति की पुष्टि करने के लिए, और औसत वास्तविक आवृत्ति (एटीआर) का उपयोग करके जोखिम प्रबंधन के लिए। रणनीति को 1 दिन के समय सीमा के लिए डिज़ाइन किया गया है, जिसका उद्देश्य कई दिनों से लेकर एक सप्ताह तक चलने वाली आवृत्ति की स्थिति को पकड़ना है, जो तकनीकी संकेतकों के कई पुष्टिकरण तंत्र के माध्यम से ट्रेडिंग सिग्नल की विश्वसनीयता और लाभप्रदता को बढ़ाता है।

रणनीति सिद्धांत

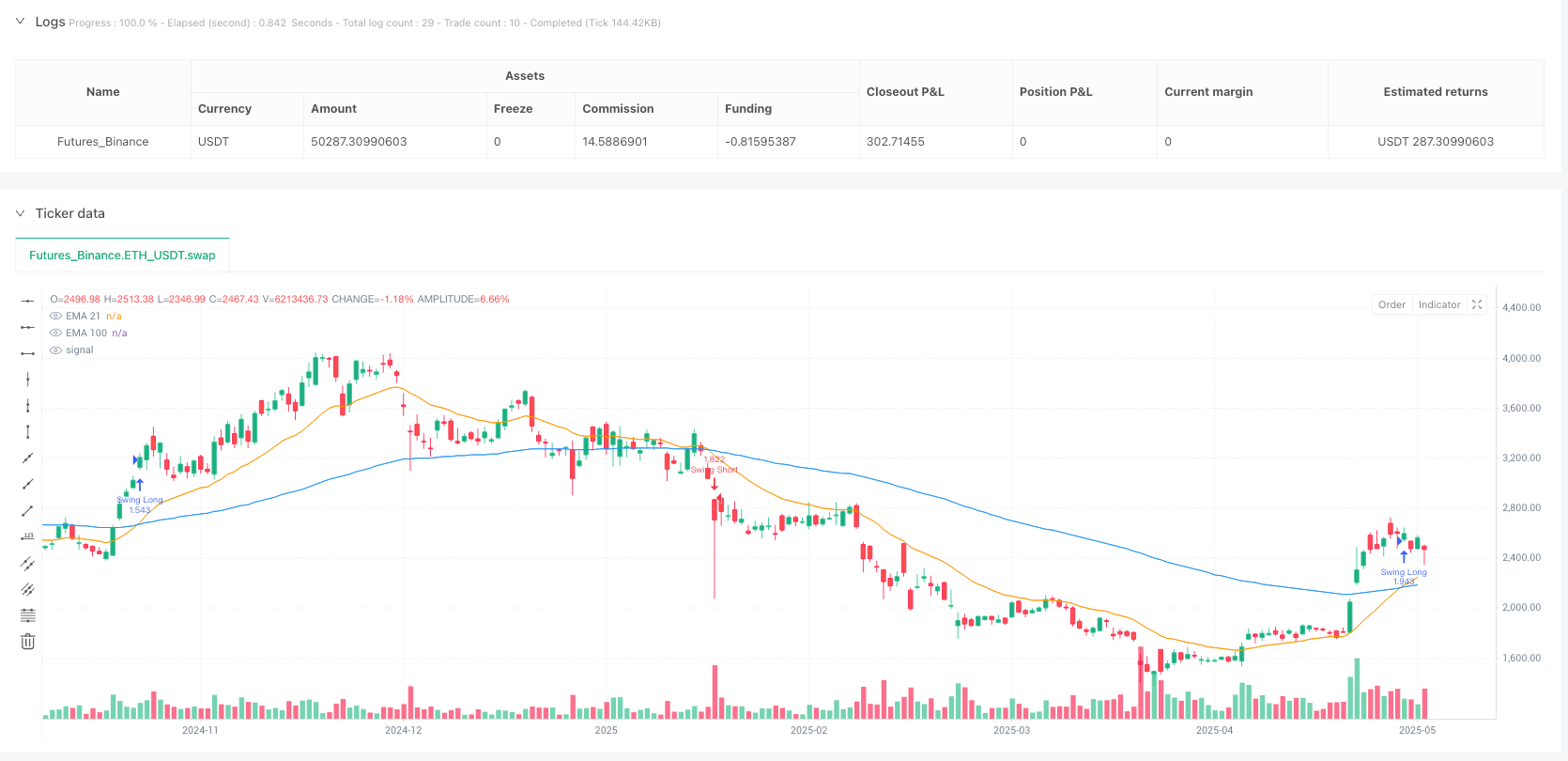

इस रणनीति का मुख्य तर्क तीन मुख्य तकनीकी संकेतकों के समन्वय पर आधारित है। सबसे पहले, रणनीति एक 21 चक्र तेजी से ईएमए और 100 चक्र धीमी गति से ईएमए का उपयोग करके एक प्रवृत्ति पहचान प्रणाली का निर्माण करती है। जब तेजी से ईएमए ऊपर की ओर धीमी गति से ईएमए को पार करता है, तो यह दर्शाता है कि अल्पकालिक प्रवृत्ति ऊपर की ओर मुड़ जाती है, एक संभावित बहुमुखी संकेत बनाती है; इसके विपरीत, जब तेजी से ईएमए नीचे की ओर धीमी गति से ईएमए को पार करती है, तो यह दर्शाता है कि अल्पकालिक प्रवृत्ति नीचे की ओर मुड़ जाती है, एक संभावित खाली सिर संकेत बनाती है।

संकेत की गुणवत्ता में सुधार के लिए, रणनीति ने 14 चक्र आरएसआई को गति की पुष्टि करने वाले संकेतक के रूप में पेश किया। मल्टीहेड ट्रेडों के लिए, ईएमए के पार होने के साथ-साथ आरएसआई मूल्य 55 से अधिक की आवश्यकता होती है, यह सुनिश्चित करने के लिए कि कीमतों में पर्याप्त ऊपरी गतिशीलता है; रिक्त ट्रेडों के लिए, आरएसआई मूल्य 45 से कम की आवश्यकता होती है, यह सुनिश्चित करने के लिए कि कीमतों में पर्याप्त डाउनहिल गतिशीलता है। यह दोहरी पुष्टि तंत्र प्रभावी रूप से झूठे संकेतों को फ़िल्टर करता है और व्यापार की सफलता की दर को बढ़ाता है।

जोखिम प्रबंधन के लिए, रणनीति एटीआर गतिशील स्टॉप और स्टॉप तंत्र का उपयोग करती है। स्टॉप दूरी को वर्तमान मूल्य से घटाया गया है (बहु-हेड) या (रिक्त हेड) 1 गुना एटीआर मूल्य के साथ जोड़ा गया है, यह सुनिश्चित करने के लिए कि जोखिम नियंत्रण बाजार की अस्थिरता से मेल खाता है। स्टॉप लक्ष्य को 2 गुना एटीआर दूरी पर सेट किया गया है, जिससे 1: 2 का जोखिम-लाभ अनुपात प्राप्त होता है। यह सेटिंग दीर्घकालिक लाभप्रदता को बनाए रखने के लिए अनुकूल है।

रणनीतिक लाभ

डबल ईएमए क्रॉस आरएसआई ने दोहरी गतिशीलता रणनीति की पुष्टि की, जिसमें कई तकनीकी फायदे हैं। सबसे पहले, ईएमए क्रॉसिंग सिस्टम ट्रेंड टर्नओवर को प्रभावी ढंग से पहचानने में सक्षम है, 21 चक्र और 100 चक्रों के पैरामीटर विन्यास में संवेदनशीलता और स्थिरता के बीच एक अच्छा संतुलन है, जो समय पर ट्रेंड परिवर्तन को पकड़ने के साथ-साथ अत्यधिक लगातार ट्रेडिंग सिग्नल से बचने में सक्षम है।

RSI पुष्टिकरण तंत्र इस रणनीति की एक बड़ी विशेषता है। 55 और 45 की सीमाओं को सेट करके, रणनीति यह सुनिश्चित करती है कि जब ट्रेंड सिग्नल दिखाई देते हैं, तो मूल्य की गति भी इसी तरह की ताकत या कमजोरी की स्थिति में होती है। इस तरह की बहु-पुष्टिकरण ने ट्रेडिंग परिणामों पर झूठे ब्रेक और बाजार के शोर के प्रभाव को काफी कम कर दिया है, जिससे संकेतों की विश्वसनीयता बढ़ जाती है।

एटीआर गतिशील जोखिम प्रबंधन प्रणाली रणनीतियों की व्यावसायिकता को प्रदर्शित करती है। फिक्स्ड पॉइंट्स स्टॉप के विपरीत, एटीआर-आधारित स्टॉप बाजार की अस्थिरता के आधार पर स्वचालित रूप से समायोजित करने में सक्षम हैं, उच्च अस्थिरता के दौरान एक व्यापक स्टॉप स्पेस प्रदान करते हैं, कम अस्थिरता के दौरान जोखिम नियंत्रण को कसते हैं। 1: 2 जोखिम-लाभ अनुपात सेटिंग सुनिश्चित करती है कि 40% की जीत दर भी लाभप्रद हो, रणनीति के लिए एक अच्छी गणितीय उम्मीद प्रदान करती है।

रणनीति की तरंग व्यापारिक विशेषताएं कई बाजार स्थितियों के लिए उपयुक्त हैं, जो ट्रेंडिंग बाजारों में प्रमुख लाभ प्राप्त करने के साथ-साथ अस्थिर बाजारों में तेजी से रुझान परिवर्तित संकेतों के माध्यम से लाभ प्राप्त करने में सक्षम हैं। 1-दिवसीय समय सीमा का चयन व्यापार आवृत्ति और सिग्नल गुणवत्ता को संतुलित करता है, जिससे दिन के भीतर व्यापार के अत्यधिक शोर और लंबे समय तक रखने वाले धन के कब्जे की समस्या से बचा जाता है।

रणनीतिक जोखिम

रणनीति के उचित डिजाइन के बावजूद, कुछ संभावित जोखिमों पर ध्यान देने की आवश्यकता है। मुख्य जोखिम है कि बाजारों में अक्सर नुकसान होता है। ईएमए क्रॉसिंग सिग्नल अक्सर दिखाई दे सकते हैं, जिससे कई बार छोटे नुकसान हो सकते हैं। हालांकि आरएसआई ने कुछ झूठे संकेतों को कम करने की पुष्टि की है, यह जोखिम पूरी तरह से समाप्त नहीं किया जा सकता है।

विलंबता सभी चलती औसत रणनीतियों के लिए एक अंतर्निहित समस्या है। ईएमए क्रॉसिंग सिग्नल अक्सर ट्रेंड शुरू होने के बाद ही दिखाई देते हैं, जो ट्रेंड के लिए सबसे अच्छे प्रवेश बिंदुओं को याद कर सकते हैं। विशेष रूप से तेजी से उलटने वाले बाजारों में, क्रॉसिंग की पुष्टि के लिए इंतजार करने से महत्वपूर्ण व्यापारिक अवसरों को याद किया जा सकता है या नुकसान पहुंच सकता है।

आरएसआई थ्रेशोल्ड सेटिंग्स को स्थिर करने का भी जोखिम है। 55 और 45 के थ्रेशोल्ड अलग-अलग बाजार स्थितियों में पर्याप्त लचीले नहीं हो सकते हैं, और कुछ मजबूत रुझानों में आरएसआई लंबे समय तक चरम सीमा क्षेत्र में रह सकते हैं, जिससे रणनीति को निरंतर प्रवृत्ति के अवसरों से वंचित कर दिया जाता है। इसी तरह, कुछ बाजारों में, ये थ्रेशोल्ड बहुत ढीले हो सकते हैं, जिससे कम गुणवत्ता वाले संकेतों को प्रवेश मिल सकता है।

एटीआर के आधार पर जोखिम प्रबंधन, हालांकि उन्नत है, चरम बाजार स्थितियों में पर्याप्त नहीं हो सकता है। अचानक घटनाओं के कारण उछल-पुछल का खुलासा एटीआर की गणना के स्टॉपलॉस से अधिक हो सकता है, जिससे अपेक्षित से अधिक नुकसान हो सकता है। इसके अलावा, एटीआर की गणना ऐतिहासिक अस्थिरता पर आधारित है और बाजार संरचना में बदलाव के दौरान वर्तमान जोखिम स्तर को सटीक रूप से प्रतिबिंबित नहीं कर सकता है।

रणनीति अनुकूलन दिशा

इस रणनीति में कई अनुकूलन आयाम हैं, सबसे पहले, एक गतिशील पैरामीटर समायोजन तंत्र को पेश करने पर विचार किया जा सकता है। बाजार की अस्थिरता के संकेतक जैसे कि एटीआर या वीआईएक्स-प्रकार के संकेतक के माध्यम से ईएमए चक्र पैरामीटर को गतिशील रूप से समायोजित करें, उच्च अस्थिरता के दौरान शोर को कम करने के लिए चक्र को लंबा करें, और कम अस्थिरता के दौरान संवेदनशीलता बढ़ाने के लिए चक्र को छोटा करें। यह अनुकूलन तंत्र रणनीति को विभिन्न बाजार स्थितियों के लिए बेहतर अनुकूल बनाने में सक्षम बनाता है।

आरएसआई पुष्टिकरण तंत्र का अनुकूलन डायनामिक थ्रेशोल्ड को शामिल करके किया जा सकता है। खरीद-बिक्री थ्रेशोल्ड को ऐतिहासिक आरएसआई वितरण या बाजार की अस्थिरता के आधार पर गतिशील रूप से समायोजित किया जा सकता है, न कि 55 और 45 की स्थिरता का उपयोग करके। उदाहरण के लिए, एक मजबूत प्रवृत्ति वाले बाजार में थ्रेशोल्ड को उचित रूप से बढ़ाया जा सकता है, और संकेतों की अनुकूलनशीलता को बढ़ाने के लिए अस्थिरता वाले बाजार में थ्रेशोल्ड को कम किया जा सकता है।

जोखिम प्रबंधन प्रणाली को बहु-स्तरीय रोक तंत्र के माध्यम से बढ़ाया जा सकता है। एटीआर-आधारित तकनीकी रोक के अलावा, समय रोक (यदि किसी विशेष संख्या से अधिक की होल्डिंग हो तो स्वचालित समापन) और अस्थिरता सुरक्षा तंत्र (यदि लाभ एक निश्चित अनुपात तक पहुंचने के बाद रोक को लागत मूल्य के आसपास समायोजित करता है) को जोड़ा जा सकता है। इस बहु-आयामी जोखिम नियंत्रण से ट्रेडिंग पूंजी को बेहतर तरीके से संरक्षित किया जा सकता है।

फ़िल्टरिंग शर्तों का अनुकूलन एक और महत्वपूर्ण दिशा है। अतिरिक्त शर्तों को शामिल करने पर विचार किया जा सकता है जैसे कि लेनदेन की मात्रा की पुष्टि, मूल्य की पुष्टि से पहले उच्च और निम्न स्तर की पुष्टि, या बड़े पैमाने पर सूचकांक की पुष्टि। ये फ़िल्टर संकेत की गुणवत्ता में और सुधार कर सकते हैं और प्रतिकूल बाजार की स्थिति में व्यापार की आवृत्ति को कम कर सकते हैं।

अंत में, पैरामीटर चयन और सिग्नल की पुष्टि को अनुकूलित करने के लिए मशीन लर्निंग एल्गोरिदम को पेश किया जा सकता है। ऐतिहासिक डेटा प्रशिक्षण के माध्यम से, एल्गोरिदम विभिन्न बाजार स्थितियों के तहत इष्टतम पैरामीटर संयोजन सीख सकते हैं और रणनीति पैरामीटर को वास्तविक समय में समायोजित कर सकते हैं, जिससे रणनीति अधिक अनुकूलनशील और लचीली हो जाती है।

संक्षेप

डबल ईएमए क्रॉस आरएसआई पुष्टिकरण आवृत्ति रणनीति एक संरचित, तर्कसंगत स्पष्ट मध्य अवधि ट्रेडिंग रणनीति है। ईएमए क्रॉस के माध्यम से प्रवृत्ति की पहचान दिशा, आरएसआई पुष्टिकरण आवृत्ति की ताकत, और एटीआर ट्रेडिंग जोखिम के प्रबंधन के लिए तीन तंत्र, रणनीति सिद्धांत रूप में आवृत्ति की स्थिति को पकड़ने के लिए केंद्रीय तत्वों के साथ है। रणनीति का लाभ यह है कि कई पुष्टिकरण तंत्र झूठे संकेतों की संभावना को कम करते हैं, गतिशील जोखिम प्रबंधन बाजार में उतार-चढ़ाव के लिए अनुकूल है, आवृत्ति ट्रेडिंग विशेषताएं ट्रेडिंग आवृत्ति और पूंजी दक्षता को संतुलित करती हैं।

हालांकि, रणनीतियों को अक्सर अस्थिरता, सिग्नल विलंबता और अस्थिर बाजारों में पैरामीटर के स्थिरीकरण जैसी चुनौतियों का भी सामना करना पड़ता है। रणनीति की स्थिरता और लाभप्रदता में महत्वपूर्ण सुधार की उम्मीद है, जैसे कि गतिशील पैरामीटर समायोजन, बहुस्तरीय जोखिम प्रबंधन, अतिरिक्त फ़िल्टरिंग शर्तों और मशीन सीखने के अनुकूलन की शुरूआत। कुल मिलाकर, यह एक व्यावहारिक मूल्यवान तरंग व्यापार रणनीति है, जो तकनीकी विश्लेषण की एक निश्चित नींव वाले व्यापारियों के लिए उपयुक्त है।

/*backtest

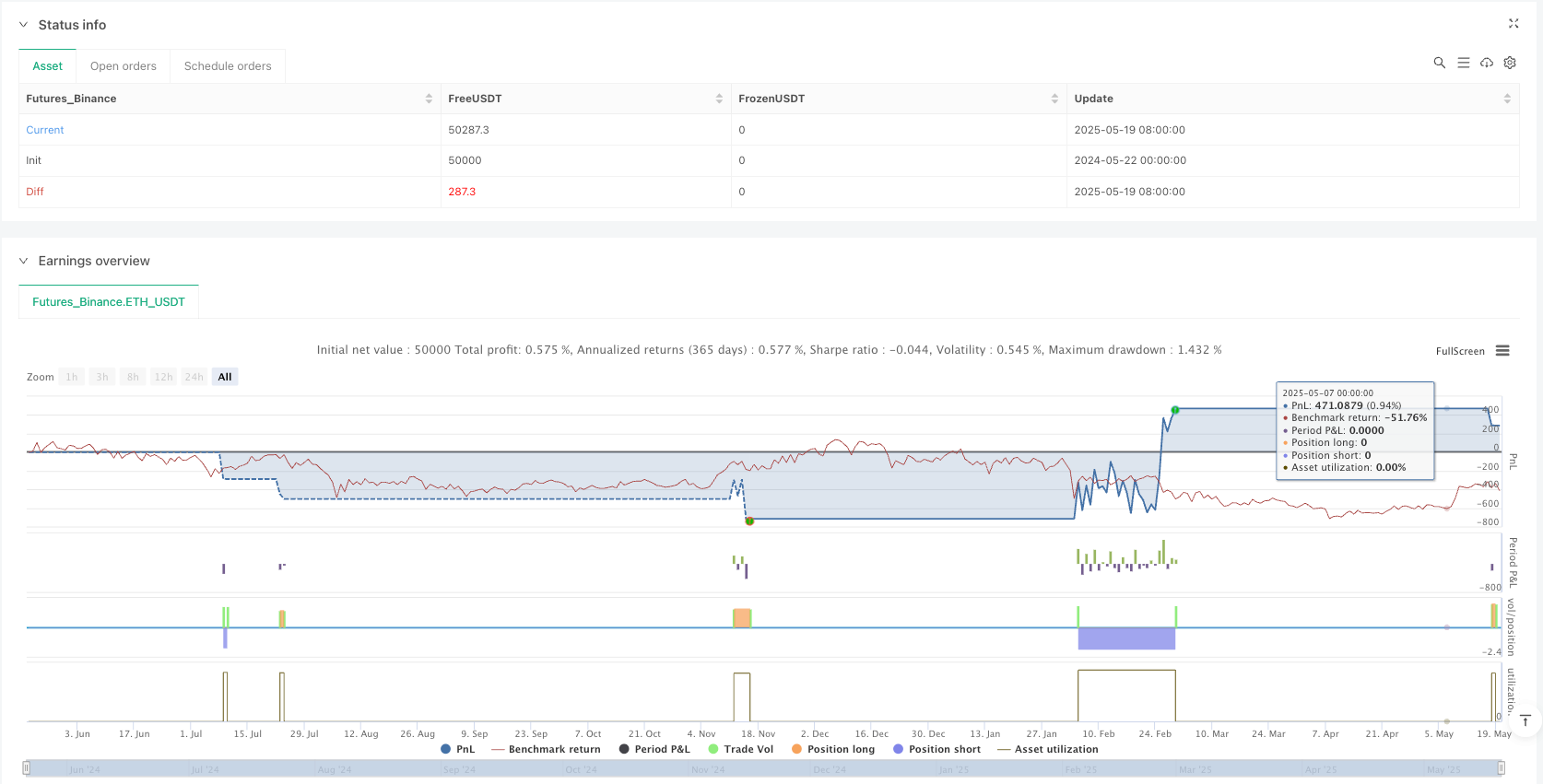

start: 2024-05-22 00:00:00

end: 2025-05-20 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Weekly Swing Momentum Strategy (India)", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === INPUTS ===

emaFastLen = input.int(21, title="Fast EMA (Swing)")

emaSlowLen = input.int(100, title="Slow EMA (Swing)")

rsiPeriod = input.int(14, title="RSI Period")

rsiBuyThresh = input.int(55, title="RSI Buy Threshold")

rsiSellThresh = input.int(45, title="RSI Sell Threshold")

atrPeriod = input.int(14, title="ATR Period")

riskMultiplier = input.float(1.0, title="Stop Loss ATR Multiplier")

rewardMultiplier = input.float(2.0, title="Target ATR Multiplier")

// === INDICATORS ===

emaFast = ta.ema(close, emaFastLen)

emaSlow = ta.ema(close, emaSlowLen)

rsi = ta.rsi(close, rsiPeriod)

atr = ta.atr(atrPeriod)

// === CONDITIONS ===

bullishCrossover = ta.crossover(emaFast, emaSlow)

bearishCrossover = ta.crossunder(emaFast, emaSlow)

longCondition = bullishCrossover and rsi > rsiBuyThresh

shortCondition = bearishCrossover and rsi < rsiSellThresh

// === TRADE EXECUTION ===

if (longCondition)

stopLoss = close - atr * riskMultiplier

takeProfit = close + atr * rewardMultiplier

strategy.entry("Swing Long", strategy.long)

strategy.exit("Swing Exit Long", from_entry="Swing Long", stop=stopLoss, limit=takeProfit)

if (shortCondition)

stopLoss = close + atr * riskMultiplier

takeProfit = close - atr * rewardMultiplier

strategy.entry("Swing Short", strategy.short)

strategy.exit("Swing Exit Short", from_entry="Swing Short", stop=stopLoss, limit=takeProfit)

// === PLOT ===

plot(emaFast, title="EMA 21", color=color.orange)

plot(emaSlow, title="EMA 100", color=color.blue)