अवलोकन

गतिशील एटीआर प्रतिगामी ट्रेडिंग रणनीति एक ट्रेडिंग प्रणाली है जो बाजार में तरलता की पहचान और CHoCH (चरित्र में परिवर्तन) संकेतों पर आधारित है, जिसका उद्देश्य बाजार में पलटाव के अवसरों को पकड़ना है। इस रणनीति की मुख्य विचारधारा बाजार में तरलता की धुलाई के व्यवहार की पहचान करने के माध्यम से है, जिसमें अधिकांश व्यापारियों को “स्मार्ट मनी” (स्मार्ट मनी) की दिशा के अनुरूप लाभ प्राप्त करने के लिए प्रवेश करने के लिए मजबूर किया जाता है। रणनीति गतिशील एटीआर (वास्तविक औसत तरंग) का उपयोग करती है ताकि स्टॉप और स्टॉप-लॉस स्तर निर्धारित किया जा सके, और सख्त जोखिम प्रबंधन तंत्र का उपयोग करके सुनिश्चित किया जा सके कि प्रत्येक व्यापार का जोखिम नियंत्रित हो।

रणनीति सिद्धांत

इस रणनीति का संचालन निम्नलिखित प्रमुख चरणों पर आधारित हैः

तरलता डिशवॉशर पहचान: रणनीति ऐतिहासिक उच्च और निम्न बिंदुओं की निगरानी करने के लिए lookback पैरामीटर का उपयोग करती है (डिफ़ॉल्ट रूप से 20 चक्र) । जब वर्तमान मूल्य पिछले lookback चक्र के उच्चतम बिंदु को तोड़ता है, तो उच्च बिंदु तरलता धोने के रूप में पहचाना जाता है (sweepHigh); जब कीमत पिछले lookback चक्र के निम्नतम बिंदु को तोड़ती है, तो निम्न बिंदु तरलता धोने के रूप में पहचाना जाता है (sweepLow) ।

CHoCH सिग्नल उत्पन्न:

- अधिक संकेतों को देखें ((bullishCHoCH) स्थितिः कम बिंदु तरलता धोने की स्थिति है, जबकि समापन मूल्य पिछले चक्र के समापन मूल्य से अधिक है, और समापन मूल्य उद्घाटन मूल्य से अधिक है।

- बियर सिग्नल ((bearishCHoCH) शर्त: उच्च बिंदु तरलता धोने की स्थिति, जबकि समापन मूल्य पिछले चक्र के समापन मूल्य से कम है, और समापन मूल्य खोलने की कीमत से कम है।

गतिशील जोखिम प्रबंधन:

- यह रणनीति एटीआर को 1.5 से गुणा करके स्टॉप डिस्टेंस के रूप में उपयोग करती है ताकि यह सुनिश्चित किया जा सके कि स्टॉप लेवल बाजार की वास्तविक अस्थिरता को ध्यान में रखता है।

- रिस्क-रिटर्न अनुपात (डिफ़ॉल्ट 2.0) को संबंधित स्टॉप स्थिति की गणना के लिए उपयोग किया जाता है।

- प्रत्येक लेनदेन के लिए जोखिम को कुल खाते के निर्दिष्ट प्रतिशत (डिफ़ॉल्ट 1%) के भीतर नियंत्रित किया जाता है।

लेन-देन निष्पादन:

- जब अधिक शर्तें पूरी होती हैं, तो रणनीति वर्तमान समापन मूल्य पर अधिक निवेश करती है, और संबंधित स्टॉप-लॉस और स्टॉप-स्टॉप स्थिति सेट करती है।

- जब पूर्वावलोकन की शर्तें पूरी होती हैं, तो रणनीति वर्तमान समापन मूल्य में प्रवेश करती है और संबंधित स्टॉप-लॉस और स्टॉप-स्टॉप स्थिति निर्धारित करती है।

रणनीतिक लाभ

विपक्ष व्यापार लाभयह रणनीति बाजार में तरलता के लिए डिशवॉशिंग व्यवहार पर व्यापार करती है, और अधिकतर व्यापारियों को अपने स्थानों को बंद करने के लिए मजबूर किया जाता है, जिससे कीमतों में अधिक उतार-चढ़ाव को पकड़ने की क्षमता होती है।

गतिशील जोखिम प्रबंधनयह प्रणाली एटीआर पर आधारित है, जो विभिन्न बाजार स्थितियों और अस्थिर वातावरण के अनुकूल है, जिससे जोखिम प्रबंधन को अधिक वैज्ञानिक बनाया जा सकता है।

स्पष्ट प्रवेश संकेत: एक तरलता वाले डिशवॉशर और CHoCH सिग्नल के संयोजन से स्पष्ट प्रविष्टि प्रदान की जाती है, व्यक्तिपरक निर्णय को कम किया जाता है, और सिस्टम की दोहराव और एकरूपता को बढ़ाया जाता है।

जोखिम को नियंत्रित करेंयह सुनिश्चित करना कि प्रत्येक लेनदेन के लिए जोखिम का प्रतिशत निर्धारित करके, एकल लेनदेन के नुकसान से खाते पर बहुत अधिक प्रभाव नहीं पड़ता है, जो दीर्घकालिक स्थिर लेनदेन के लिए अनुकूल है।

लचीलापन: रणनीति के पैरामीटर (जैसे रिटर्न-टू-रिस्क रेट, प्रति लेनदेन जोखिम का प्रतिशत, रिट्रेसमेंट अवधि) को विभिन्न बाजारों और व्यक्तिगत जोखिम वरीयताओं के अनुसार समायोजित किया जा सकता है।

रणनीतिक जोखिम

फ़र्ज़ी घुसपैठ का खतरा: बाजार में झूठी तोड़फोड़ की स्थिति हो सकती है, जिसके परिणामस्वरूप तरलता डिशवॉशर सिग्नल विफल हो जाता है। इस मामले में, प्रवेश संकेत के बाद कीमत में तेजी से उलटा आंदोलन हो सकता है, जिसके परिणामस्वरूप स्टॉप लॉस ट्रिगर किया जाता है। समाधान में पुष्टि संकेतकों को बढ़ाना या पुष्टि समय का विस्तार करना शामिल हो सकता है।

उच्च अस्थिरता वाले वातावरण में जोखिमएटीआर मूल्य में काफी वृद्धि हो सकती है, जिससे स्टॉप लॉस बिंदु प्रवेश बिंदु से दूर हो जाता है, जिससे एकल व्यापार के लिए पूर्ण हानि की राशि बढ़ सकती है। उच्च अस्थिरता वाले वातावरण में एटीआर गुणांक को समायोजित करने या प्रति व्यापार जोखिम प्रतिशत को कम करने पर विचार किया जा सकता है।

पैरामीटर संवेदनशीलता: रणनीतिक प्रदर्शन पैरामीटर सेटिंग्स (विशेष रूप से लुकबैक चक्र और एटीआर गुणांक) के प्रति संवेदनशील हो सकता है। विभिन्न बाजारों और समय-सीमाओं के लिए सर्वोत्तम प्रभाव के लिए विभिन्न पैरामीटर सेटिंग्स की आवश्यकता हो सकती है। विशेष ट्रेडिंग वातावरण के लिए सबसे उपयुक्त पैरामीटर निर्धारित करने के लिए पर्याप्त रीट्रेसिंग की सिफारिश की जाती है।

धन प्रबंधन जोखिम: हालांकि रणनीति में जोखिम नियंत्रण तंत्र शामिल हैं, लेकिन लगातार नुकसान के मामले में खाते पर संचयी प्रभाव पड़ सकता है। अतिरिक्त धन प्रबंधन नियमों को लागू करने की सिफारिश की गई है, जैसे कि लगातार नुकसान के बाद व्यापार के आकार को कम करना या व्यापार को निलंबित करना।

रणनीति अनुकूलन दिशा

फ़िल्टर शर्तें जोड़ें: ट्रेंड फ़िल्टर को शामिल करने पर विचार करें, जैसे कि मूविंग एवरेज की दिशा या अन्य ट्रेंडिंग इंडिकेटर, केवल मुख्य ट्रेंडिंग दिशा में ट्रेड करें, और बाजार में अक्सर ट्रेड करने से बचें।

CHoCH की पुष्टि के लिए अनुकूलन: वर्तमान CHoCH सिग्नल एकल K लाइनों के मूल्य व्यवहार पर आधारित है, बहु-K लाइनों की पुष्टि की शर्तों को जोड़ने पर विचार किया जा सकता है, या सिग्नल की विश्वसनीयता बढ़ाने के लिए अतिरिक्त पुष्टि के रूप में विनिमय मात्रा में परिवर्तन को मिलाया जा सकता है।

गतिशील रूप से समायोजित रिस्क-रिटर्न अनुपात: बाजार की अस्थिरता या अन्य बाजार स्थिति संकेतकों के आधार पर जोखिम-लाभ अनुपात को गतिशील रूप से समायोजित किया जा सकता है, कम अस्थिरता वाले बाजारों में उच्च जोखिम-लाभ अनुपात का उपयोग करें, उच्च अस्थिरता वाले बाजारों में अधिक रूढ़िवादी सेटिंग्स का उपयोग करें।

समय फ़िल्टर जोड़ें: कुछ बाजारों में समय के दौरान अधिक अस्थिरता या अधिक दिशात्मकता हो सकती है, और समय फ़िल्टर को जोड़ने से अनुचित समय पर व्यापार करने से बचा जा सकता है।

भावनाओं का एकीकरणबाजार भावना के संकेतकों के साथ-साथ (जैसे कि आरएसआई, रैंडम इंडिकेटर, आदि) संभावित रिवर्स पॉइंट्स की पहचान करने में मदद कर सकते हैं और प्रवेश संकेतों की सटीकता में सुधार कर सकते हैं।

रोकथाम रणनीति का अनुकूलन: वर्तमान रणनीति में एक निश्चित रिस्क-रिटर्न अनुपात सेट स्टॉप पोजीशन का उपयोग किया जाता है, एक चरणबद्ध स्टॉप रणनीति को लागू करने पर विचार किया जा सकता है, जैसे कि 1:1 रिस्क-रिटर्न अनुपात तक पहुंचने पर स्टॉप लॉस को स्टॉप लॉस बैलेंस प्वाइंट पर ले जाना, जिससे कुछ मुनाफे में वृद्धि जारी रह सकती है।

संक्षेप

गतिशील एटीआर प्रतिगामी ट्रेडिंग रणनीति एक मात्रात्मक ट्रेडिंग प्रणाली है जो बाजार की तरलता की धुलाई के बाद पलटाव के अवसरों को पकड़ने पर केंद्रित है। तरलता की धुलाई की पहचान और CHoCH सिग्नल के संयोजन के माध्यम से, रणनीति “स्मार्ट फंड” की दिशा में व्यापार करने की कोशिश करती है, जब अधिकांश व्यापारियों को स्थिति को कम करने के लिए मजबूर किया जाता है। रणनीति का मुख्य लाभ इसकी गतिशील जोखिम प्रबंधन तंत्र और स्पष्ट प्रवेश शर्तों में है, जो सिस्टम को विभिन्न बाजार स्थितियों में कुछ अनुकूलन बनाए रखने की अनुमति देता है।

हालांकि, इस रणनीति को झूठी दरार के जोखिम और पैरामीटर संवेदनशीलता जैसी चुनौतियों का भी सामना करना पड़ता है। अनुकूलन उपायों जैसे कि फ़िल्टरिंग शर्तों को जोड़ने, सिग्नल पुष्टिकरण तंत्र को अनुकूलित करने और जोखिम पैरामीटर को गतिशील रूप से समायोजित करने से रणनीति की स्थिरता और लाभप्रदता को और बढ़ाया जा सकता है।

कुल मिलाकर, यह एक स्पष्ट रूप से संरचित, अच्छी तरह से प्रबंधित जोखिम वाली ट्रेडिंग रणनीति है, जो विशेष रूप से उन व्यापारियों के लिए उपयुक्त है जो रिवर्स ट्रेडिंग के अवसरों की तलाश में हैं। सभी ट्रेडिंग रणनीतियों की तरह, यह सलाह दी जाती है कि वास्तविक व्यापार से पहले पर्याप्त प्रतिक्रिया और व्यापार का अनुकरण किया जाए, और व्यक्तिगत जोखिम सहनशीलता और व्यापारिक लक्ष्यों के आधार पर पैरामीटर को समायोजित किया जाए।

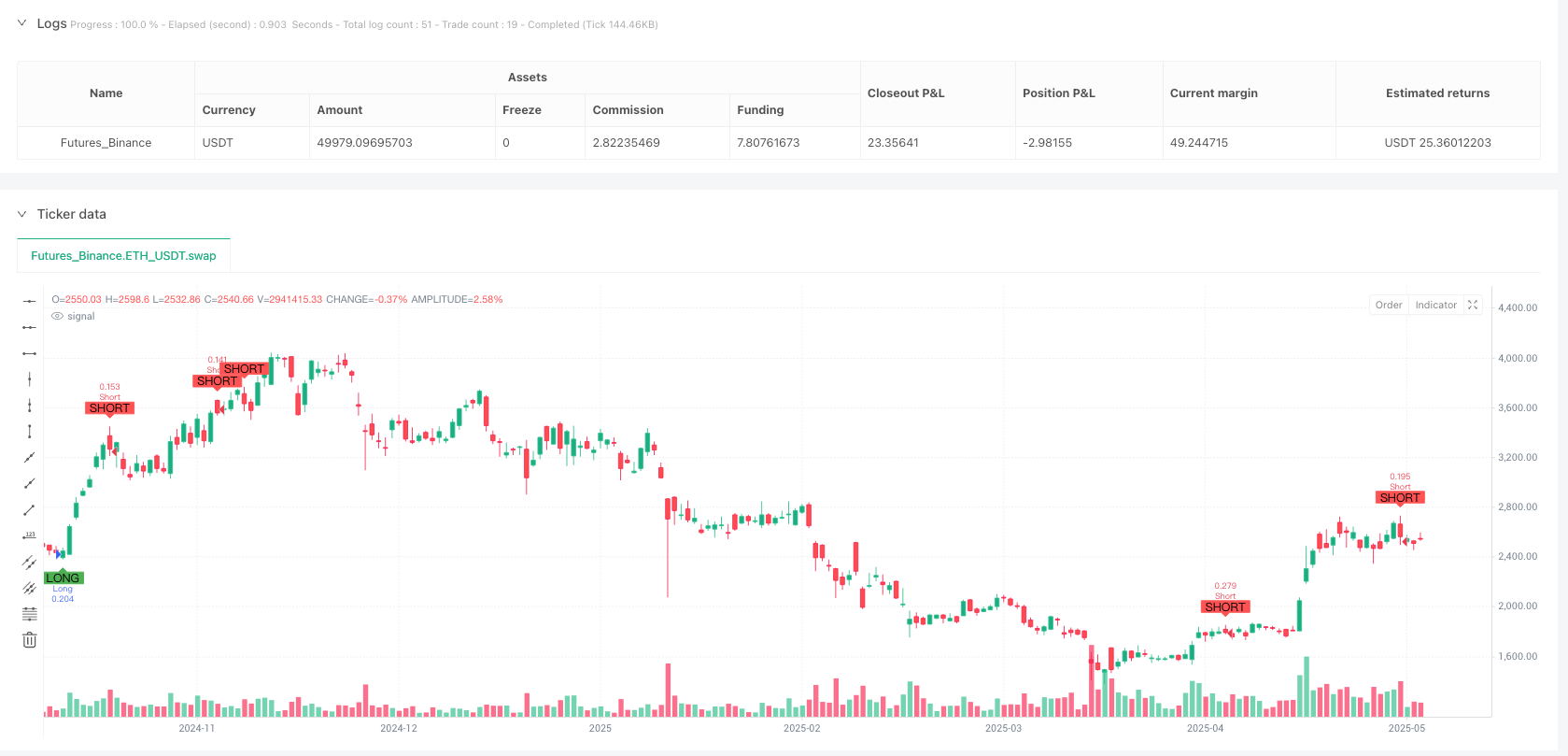

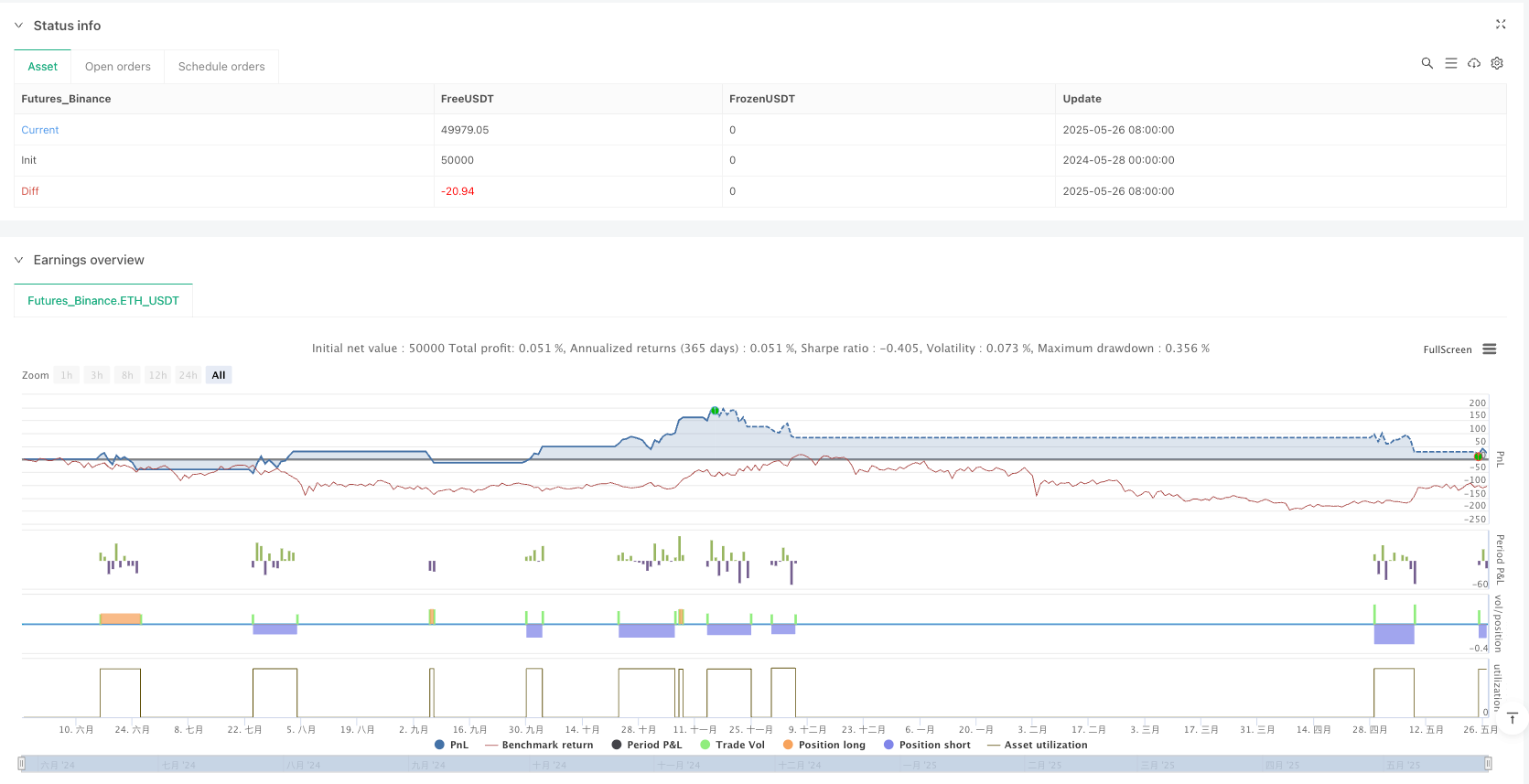

/*backtest

start: 2024-05-28 00:00:00

end: 2025-05-27 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Contrarian PRO - Smart Money", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=1)

// === INPUTS ===

riskReward = input.float(2.0, title="Risk/Reward Ratio", minval=1.0)

riskPerc = input.float(1.0, title="Risk per Trade (%)", minval=0.1, maxval=5.0)

lookback = input.int(20, title="Liquidity Sweep Lookback", minval=5)

// === PRICE ACTION TOOLS ===

var float entryPrice = na

var float stopLoss = na

var float takeProfit = na

// Detect potential liquidity sweep (high or low taken)

sweepHigh = ta.highest(high, lookback)[1] < high

sweepLow = ta.lowest(low, lookback)[1] > low

// Define CHoCH logic (Change of Character)

bullishCHoCH = sweepLow and close > close[1] and close > open

bearishCHoCH = sweepHigh and close < close[1] and close < open

// Entry logic

longCondition = bullishCHoCH

shortCondition = bearishCHoCH

// Manage risk: dynamic stop and TP

risk = riskPerc / 100 * strategy.equity

atr = ta.atr(14)

slPips = atr * 1.5

if (longCondition)

entryPrice := close

stopLoss := close - slPips

takeProfit := close + slPips * riskReward

strategy.entry("Long", strategy.long)

strategy.exit("TP/SL", from_entry="Long", stop=stopLoss, limit=takeProfit)

if (shortCondition)

entryPrice := close

stopLoss := close + slPips

takeProfit := close - slPips * riskReward

strategy.entry("Short", strategy.short)

strategy.exit("TP/SL", from_entry="Short", stop=stopLoss, limit=takeProfit)

// === PLOT ===

plotshape(longCondition, title="Long Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="LONG")

plotshape(shortCondition, title="Short Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="SHORT")