अवलोकन

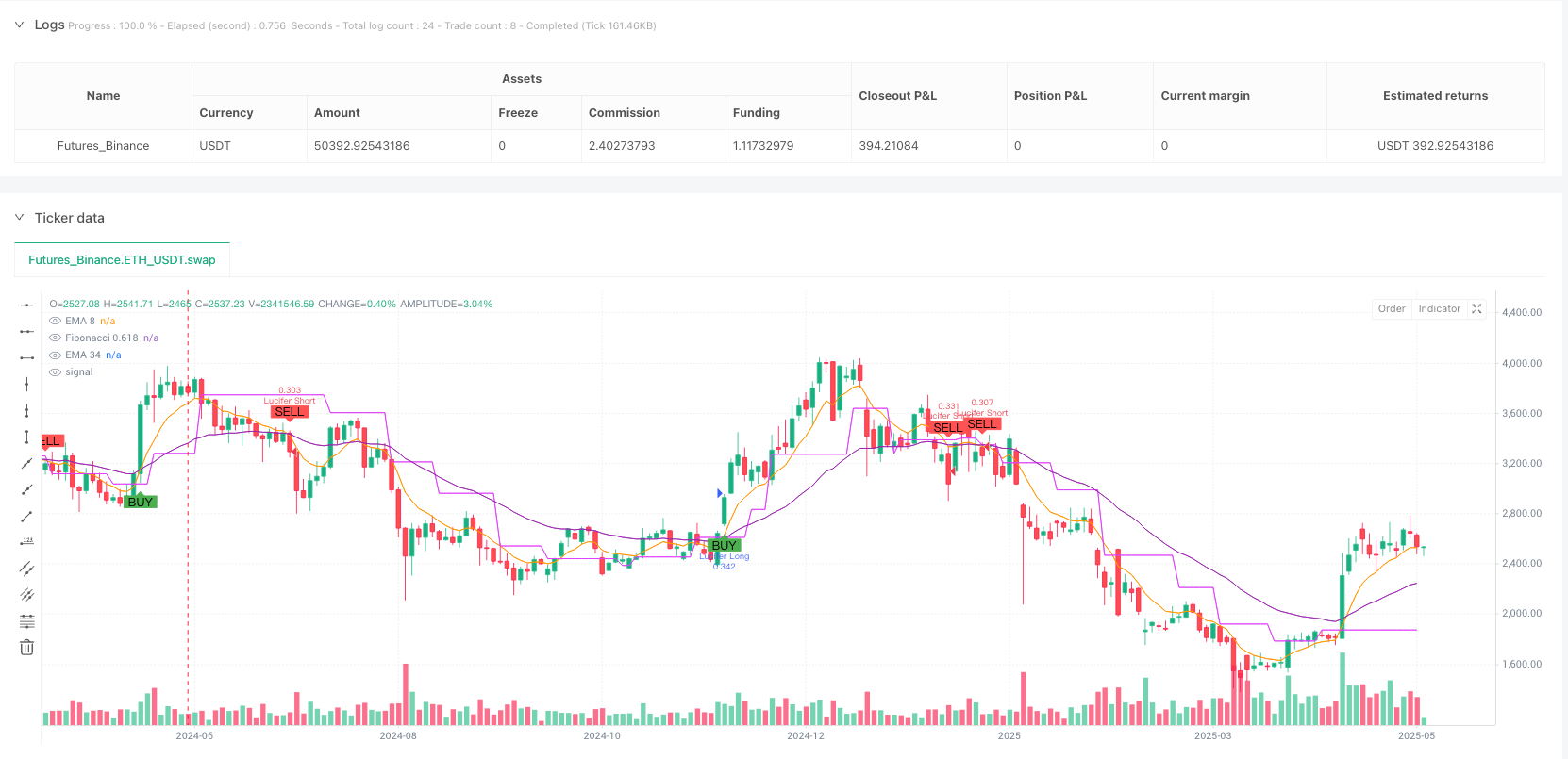

एक बहु-सूचक सह-अस्थिरता ट्रेडिंग रणनीति एक मात्रात्मक ट्रेडिंग प्रणाली है जिसमें कई तकनीकी संकेतकों को शामिल किया गया है, जो विशेष रूप से बाजार की प्रवृत्ति के मोड़ को पकड़ने और ट्रेडिंग सिग्नल की पुष्टि करने के लिए डिज़ाइन की गई है। यह रणनीति सूचकांक चलती औसत (EMA), चलती औसत समापन स्प्रेड सूचक (MACD), सापेक्ष रूप से मजबूत सूचकांक (RSI) और फिबोनाची स्वतः समायोजन स्तर को जोड़ती है, और औसत वास्तविक तरंग (ATR) गतिशील स्टॉपलॉस और लाभ लक्ष्य का उपयोग करती है। इस बहु-स्तरीय सिग्नल सत्यापन तंत्र का उद्देश्य झूठे संकेतों को कम करना, ट्रेडिंग सटीकता में सुधार करना है, जबकि सटीक जोखिम प्रबंधन मापदंडों का उपयोग करके प्रत्येक व्यापार के लिए जोखिम को नियंत्रित करना है।

रणनीति सिद्धांत

इस रणनीति का मुख्य सिद्धांत यह है कि ट्रेडिंग सिग्नल की पुष्टि बहु-सूचक प्रतिध्वनियों द्वारा की जाती है और ट्रेडों को केवल तभी निष्पादित किया जाता है जब सभी शर्तें एक साथ पूरी होती हैं।

ईएमए क्रॉस सिग्नल: 8 चक्र और 34 चक्र का उपयोग करने वाले सूचकांक चलती औसत। एक खरीद संकेत उत्पन्न होता है जब अल्पकालिक ईएमए ((8) पर एक लंबी अवधि के ईएमए ((34) पहनते हैं; एक बेचने का संकेत उत्पन्न होता है जब अल्पकालिक ईएमए नीचे एक लंबी अवधि के ईएमए पहनते हैं।

MACD रुझान की पुष्टि: मानक मापदंडों का उपयोग करके MACD संकेतक (१२, २६, ९) । MACD लाइन सिग्नल लाइन के ऊपर स्थित है जो बहुमुखी प्रवृत्ति की पुष्टि करती है; MACD लाइन सिग्नल लाइन के नीचे स्थित है जो शून्यमुखी प्रवृत्ति की पुष्टि करती है ।

आरएसआई गतिशीलता फ़िल्टर14 चक्र आरएसआई का उपयोग करके फ़िल्टर करें। खरीद की शर्तों के लिए आरएसआई 45-70 के बीच की आवश्यकता होती है, यह दर्शाता है कि बाजार ऊपर की ओर बढ़ रहा है, लेकिन ओवरबॉट नहीं है। बिक्री की शर्तों के लिए आरएसआई 30-55 के बीच की आवश्यकता होती है, यह दर्शाता है कि बाजार नीचे की ओर बढ़ रहा है, लेकिन ओवरबॉट नहीं है।

फिबोनाची की स्थिति की पुष्टि: सिस्टम स्वचालित रूप से निकटतम शिखर और घाटी की पहचान करता है और 0.618 फिबोनाची रिवर्स स्तर की गणना करता है। बहुपक्षीय ट्रेडों के लिए कीमतें 0.618 रिवर्स लाइन के ऊपर स्थित होती हैं, और शून्य ट्रेडों के लिए कीमतें लाइन के नीचे होती हैं।

जोखिम प्रबंधन: 14 चक्र एटीआर गतिशील सेटिंग्स के साथ रोक और रोकें। स्टॉप लॉस को प्रवेश मूल्य के 1.5 गुना एटीआर दूरी के रूप में सेट किया गया है, और स्टॉप लॉस को प्रवेश मूल्य के 2.0 गुना एटीआर दूरी के रूप में सेट किया गया है, जिससे 1:1.33 का रिस्क-टू-रिटर्न अनुपात उत्पन्न होता है।

मल्टीहेड एंट्री कंडीशंसः EMA8 पर EMA34 पहनें + MACD लाइन सिग्नल लाइन के ऊपर + RSI 45-70 के बीच + कीमत 0.618 Fibonacci स्तर के ऊपर

खाली प्रवेश की शर्तेंः ईएमए 8 के नीचे ईएमए 34 + एमएसीडी लाइन को पार करना सिग्नल लाइन के नीचे + आरएसआई 30-55 के बीच + मूल्य 0.618 फिबोनाची स्तर से नीचे

रणनीतिक लाभ

एकाधिक सत्यापन तंत्र: विभिन्न प्रकार के संकेतकों (प्रवृत्ति, गतिशीलता, अस्थिरता, मूल्य संरचना) के संयोजन के माध्यम से, रणनीति ने झूठे संकेतों को काफी कम कर दिया और व्यापार की सफलता दर में वृद्धि की।

अनुकूलन क्षमताFibonacci Levels: Fibonacci Levels स्वचालित रूप से हाल के बाजार संरचना के आधार पर समायोजित होते हैं, जिससे रणनीति को विभिन्न बाजार परिस्थितियों और मूल्य उतार-चढ़ाव के पैटर्न के अनुकूल बनाया जा सकता है।

जोखिम प्रबंधन में सुधारएटीआर का उपयोग रोक और रोक के स्तर को गतिशील रूप से समायोजित करने के लिए, यह सुनिश्चित करने के लिए कि जोखिम प्रबंधन वर्तमान बाजार की अस्थिरता के साथ मेल खाता है, और उच्च अस्थिरता वाले बाजारों में फिक्स्ड पॉइंट्स के समय से पहले ट्रिगर से बचें।

स्पष्ट जोखिम-लाभ अनुपात1: 1: 33 जोखिम-लाभ अनुपात की उम्मीद है, जो लंबे समय में 50% जीत की संभावना के साथ भी लाभदायक है।

तकनीकी संकेतक: चयनित संकेतक बाजार के विभिन्न पहलुओं पर ध्यान केंद्रित करते हैं, जो एक व्यापक बाजार दृष्टिकोण बनाने के लिए एक साथ काम करते हैं। ईएमए रुझानों पर ध्यान केंद्रित करता है, एमएसीडी गतिशीलता को पकड़ता है, आरएसआई ओवरबॉट ओवरसोल को मापता है, और फिबोनाची ने महत्वपूर्ण समर्थन प्रतिरोध की पहचान की।

लचीला दायरा: कोड दिखाता है कि रणनीति को विभिन्न समय अवधि के लिए लागू किया जा सकता है ((१५ मिनट और १ घंटे), विभिन्न ट्रेडिंग शैलियों के लिए उपयुक्त व्यापारियों द्वारा उपयोग किया जाता है।

रणनीतिक जोखिम

सिग्नल कमकई बार पुष्टिकरण की आवश्यकता के कारण ट्रेडिंग सिग्नल दुर्लभ हो सकते हैं और कुछ बाजार स्थितियों में संभावित लाभ के अवसरों को याद किया जा सकता है।

बाज़ार में उतार-चढ़ावइस रणनीति को मुख्य रूप से ट्रेंडिंग बाजारों के लिए डिज़ाइन किया गया है, जो अधिक घाटे के लेनदेन के लिए क्षैतिज उतार-चढ़ाव वाले बाजारों में खराब प्रदर्शन कर सकते हैं।

पैरामीटर संवेदनशीलता: ईएमए, आरएसआई और एटीआर गुणांक जैसे कई मापदंडों को विभिन्न बाजारों के लिए अनुकूलित करने की आवश्यकता होती है, और मापदंडों का अनुचित चयन रणनीति के प्रदर्शन को प्रभावित कर सकता है।

ऐतिहासिक शिखर पर अत्यधिक निर्भरता: फिबोनाची स्तर ऐतिहासिक शिखर घाटी की सटीक पहचान पर निर्भर करता है, जो तेजी से बदलते बाजारों में स्तर की गलत सेटिंग का कारण बन सकता है।

निश्चित जोखिम गुणांक सीमा: हालांकि एटीआर उतार-चढ़ाव के लिए अनुकूल है, लेकिन निश्चित गुणांक (१.५ और २.०) सभी बाजार स्थितियों के लिए उपयुक्त नहीं हो सकता है।

आपातकाल

- कम अस्थिरता या कम व्यापारिक मात्रा के दौरान व्यापार से बचने के लिए बाजार में अस्थिरता के संकेतकों या व्यापारिक मात्रा फिल्टर के साथ संयोजन

- विभिन्न बाजारों के लिए ईएमए और आरएसआई मापदंडों को समायोजित करना

- प्रवृत्ति फ़िल्टर को जोड़ने पर विचार करें, केवल स्पष्ट प्रवृत्ति दिशा के साथ व्यापार करें

- वर्तमान बाजार परिदृश्य के अनुरूप रणनीति सुनिश्चित करने के लिए समय-समय पर माप और अनुकूलन पैरामीटर

रणनीति अनुकूलन दिशा

गतिशील पैरामीटर समायोजनवर्तमान में, रणनीति में निश्चित पैरामीटर का उपयोग किया जाता है, जो बाजार की अस्थिरता के साथ पैरामीटर को गतिशील रूप से समायोजित करने की अनुमति देता है। उदाहरण के लिए, उच्च अस्थिरता वाले वातावरण में ईएमए चक्र को लंबा करना और कम अस्थिरता वाले वातावरण में ईएमए चक्र को छोटा करना, जिससे रणनीति अधिक अनुकूल हो सके।

लेनदेन फ़िल्टर बढ़ाएँ: कोड नोट्स में कहा गया है कि लेन-देन की मात्रा फ़िल्टर के साथ जोड़ा जा सकता है, यह एक अनुकूलन दिशा है जिसे लागू करने के लायक है। नियम केवल तभी लागू किया जा सकता है जब लेनदेन की मात्रा n दिन के औसत से अधिक हो, कम तरलता वाले वातावरण में व्यापार से बचने के लिए।

रुझान की ताकत का आकलन: ADX ((औसत प्रवृत्ति सूचकांक) को प्रवृत्ति की ताकत का आकलन करने के लिए जोड़ा जा सकता है, केवल जब प्रवृत्ति काफी मजबूत होती है, तो ट्रेडों को निष्पादित किया जाता है, जिससे अस्थिर बाजारों में घाटे का व्यापार कम हो जाता है।

प्रवेश समय अनुकूलन: वर्तमान रणनीति सूचक प्रतिध्वनित होने के तुरंत बाद प्रवेश करती है, जो एक छोटे से प्रतिध्वनित होने के बाद प्रवेश करने के लिए प्रतीक्षा करने के लिए, उदाहरण के लिए, रिडंडेंसी की पुष्टि को जोड़ सकती है, जो आमतौर पर बेहतर प्रवेश मूल्य प्राप्त करने के लिए होती है।

गतिशील जोखिम-लाभ अनुपातएटीआरः बाजार में उतार-चढ़ाव और प्रवृत्ति की ताकत के आधार पर जोखिम-लाभ अनुपात को गतिशील रूप से समायोजित करें, न कि एक निश्चित 1.5 और 2.0 गुना एटीआर। उदाहरण के लिए, एक मजबूत प्रवृत्ति के दौरान एक अधिक आराम से स्टॉप सेट किया जा सकता है ताकि एक बड़ी स्थिति को पकड़ सके।

समय फ़िल्टरसमय फ़िल्टर जोड़ा गयाः विशेष रूप से अक्षम ट्रेडिंग समय से बचने के लिए, जैसे कि एशियाई, यूरोपीय और अमेरिकी ट्रेडिंग समय के बीच संक्रमण, जो आमतौर पर कम अस्थिरता या अनिश्चित दिशा में होते हैं।

बहु-समय-सीमा विश्लेषणट्रेडिंग फ़िल्टर के रूप में उच्च समय सीमा की प्रवृत्ति दिशा को एकीकृत करना, यह सुनिश्चित करना कि ट्रेडिंग दिशा बड़ी प्रवृत्ति के अनुरूप है, जीतने की दर को बढ़ाता है।

संक्षेप

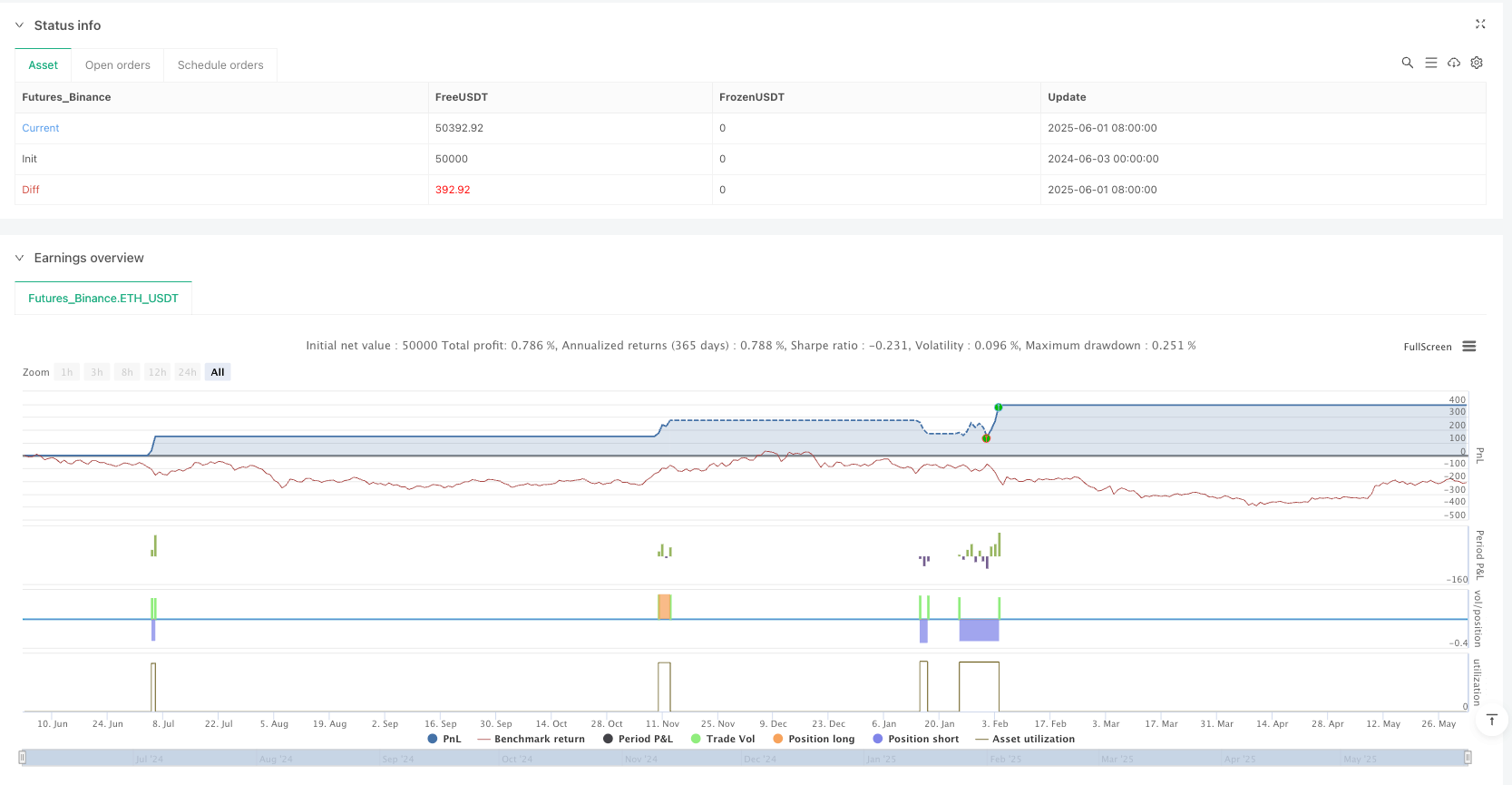

बहु-सूचक सह-अस्थिरता ट्रेडिंग रणनीति एक व्यापक और कठोर मात्रात्मक ट्रेडिंग प्रणाली है, जो ईएमए क्रॉसिंग, एमएसीडी ट्रेंड कन्फर्मेशन, आरएसआई डायनामिक फिल्टरिंग और फिबोनाची पोजीशन कन्फर्मेशन को एकीकृत करके एक बहु-स्तरीय सिग्नल कन्फर्मेशन तंत्र का निर्माण करती है। रणनीति एटीआर का उपयोग करती है जो रोक और रोक के स्तर को गतिशील रूप से समायोजित करती है, यह सुनिश्चित करती है कि जोखिम प्रबंधन बाजार की अस्थिरता के साथ मेल खाता है, जिससे लाभदायक जोखिम-लाभ अनुपात पैदा होता है।

इस रणनीति का मुख्य लाभ यह है कि इसकी बहु-पुष्टि तंत्र और सटीक जोखिम प्रबंधन है, जो झूठे संकेतों को प्रभावी ढंग से कम करता है और जोखिम के छेद को नियंत्रित करता है। हालांकि, रणनीति भी संकेतों की दुर्लभता, अस्थिर बाजार के खराब प्रदर्शन जैसे जोखिमों का सामना करती है। गतिशील पैरामीटर समायोजन, लेनदेन की मात्रा में वृद्धि और बहु-समय सीमा विश्लेषण जैसे अनुकूलन दिशाओं के माध्यम से रणनीति की कठोरता और लाभप्रदता को और बढ़ाया जा सकता है।

कुल मिलाकर, यह एक अच्छी तरह से डिज़ाइन की गई प्रवृत्ति ट्रैकिंग रणनीति है, जो मध्यम और दीर्घकालिक व्यापारियों के उपयोग के लिए उपयुक्त है। उचित पैरामीटर समायोजन और जोखिम प्रबंधन के माध्यम से, रणनीति विभिन्न बाजार स्थितियों में स्थिर प्रदर्शन रख सकती है। तकनीकी विश्लेषण का उपयोग करने वाले व्यापारियों के लिए व्यवस्थित व्यापार करने की इच्छा रखने वाले व्यापारियों के लिए, यह एक विचारणीय आधारभूत ढांचा है, जिसे व्यक्तिगत व्यापार शैली और बाजार विशेषताओं के अनुसार आगे अनुकूलित किया जा सकता है।

/*backtest

start: 2024-06-03 00:00:00

end: 2025-06-02 00:00:00

period: 2d

basePeriod: 2d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Lucifer Strategy – BTC & Gold (15min/1hr)", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=2)

// === EMAs ===

ema8 = ta.ema(close, 8)

ema34 = ta.ema(close, 34)

plot(ema8, color=color.orange, title="EMA 8")

plot(ema34, color=color.purple, title="EMA 34")

// === MACD ===

[macdLine, signalLine, _] = ta.macd(close, 12, 26, 9)

macdBull = macdLine > signalLine

macdBear = macdLine < signalLine

// === RSI ===

rsi = ta.rsi(close, 14)

rsiLong = rsi > 45 and rsi < 70

rsiShort = rsi < 55 and rsi > 30

// === Fibonacci Auto Levels ===

var float swingHigh = na

var float swingLow = na

if ta.pivothigh(high, 5, 5)

swingHigh := high

if ta.pivotlow(low, 5, 5)

swingLow := low

fib618 = swingLow + 0.618 * (swingHigh - swingLow)

plot(fib618, title="Fibonacci 0.618", color=color.fuchsia, linewidth=1)

// === ATR-based SL/TP ===

atr = ta.atr(14)

riskMultiplier = 1.5

rewardMultiplier = 2.0

// === Trade Logic ===

longEntry = ta.crossover(ema8, ema34) and macdBull and rsiLong and close > fib618

shortEntry = ta.crossunder(ema8, ema34) and macdBear and rsiShort and close < fib618

// === Strategy Execution ===

if (longEntry)

strategy.entry("Lucifer Long", strategy.long)

strategy.exit("Lucifer TP/SL Long", from_entry="Lucifer Long", stop=close - riskMultiplier * atr, limit=close + rewardMultiplier * atr)

if (shortEntry)

strategy.entry("Lucifer Short", strategy.short)

strategy.exit("Lucifer TP/SL Short", from_entry="Lucifer Short", stop=close + riskMultiplier * atr, limit=close - rewardMultiplier * atr)

// === Alerts ===

alertcondition(longEntry, title="Lucifer Buy Alert", message="🔥 Lucifer Strategy: BUY Signal")

alertcondition(shortEntry, title="Lucifer Sell Alert", message="🔥 Lucifer Strategy: SELL Signal")

// === Visual Labels ===

plotshape(longEntry, title="Buy", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plotshape(shortEntry, title="Sell", location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")