अवलोकन

उच्च आवृत्ति लहर व्यापार सुपरट्रेंड रणनीति (एसएमए) एक व्यापार प्रणाली है जो सुपरट्रेंड, औसत और आरएसआई सूचकांकों पर आधारित है, जो कि दैनिक चार्ट पर लगातार लहरों के उतार-चढ़ाव को पकड़ने के लिए डिज़ाइन की गई है। यह रणनीति सुपरट्रेंड पैरामीटर सेटिंग्स (एटीआर चक्र 10, कारक 3.0) और 10-चक्र सरल चलती औसत (एसएमए) को अनुकूलित करके सुपरट्रेंड की संवेदनशीलता को बढ़ाता है, जिससे अधिक व्यापारिक संकेत उत्पन्न होते हैं। यह प्रवेश की शर्तों को कम करता है, जबकि आवश्यक जोखिम फ़िल्टरिंग तंत्र को बनाए रखता है, व्यापार आवृत्ति और गुणवत्ता को संतुलित करता है, और 3% लाभप्रदता लक्ष्य निर्धारित करता है, जो तेजी से मुनाफे को प्रोत्साहित करता है और नए व्यापारिक अवसरों के लिए धन को मुक्त करता है।

रणनीति सिद्धांत

इस रणनीति का मुख्य सिद्धांत है कि कई तकनीकी संकेतकों के समन्वय के माध्यम से कुशल व्यापारिक संकेतों का उत्पादन किया जाता हैः

सुपर ट्रेंड सूचकांक अनुप्रयोगरणनीति ने 10 के एटीआर चक्र और 3.0 के कारक के साथ सुपरट्रेंडिंग सूचक को मुख्य प्रवृत्ति निर्णय उपकरण के रूप में अपनाया। पारंपरिक पैरामीटर की तुलना में, इन सेटिंग्स ने सूचक को मूल्य परिवर्तन के लिए संवेदनशीलता में वृद्धि की।

संकेत ट्रिगरयह दो तरीकों से ट्रेडिंग सिग्नल उत्पन्न करता हैः

- सुपर ट्रेंड दिशा परिवर्तनः जब सुपर ट्रेंड दिशा में उतार-चढ़ाव से ऊपर की ओर बदलता है तो एक खरीद संकेत उत्पन्न होता है, और इसके विपरीत एक बेचने का संकेत उत्पन्न होता है

- मूल्य और औसत रेखा का क्रॉसिंगः जब कीमत 10 चक्र SMA को पार करती है तो एक खरीद संकेत उत्पन्न होता है और जब वह नीचे जाती है तो एक बेचने का संकेत उत्पन्न होता है

आरएसआई फ़िल्टर: 14 चक्र आरएसआई सूचक का उपयोग करके फ़िल्टर करें, अत्यधिक ओवरबॉट (आरएसआई> 70) स्थिति में खरीदने या अत्यधिक ओवरसोल्ड (आरएसआई <30) स्थिति में बेचने से बचें, व्यापार की तर्कसंगतता को बढ़ाएं।

गतिशील स्टॉप-लॉस और प्रॉफिट रणनीति:

- गतिशील ट्रैक स्टॉप पॉइंट के रूप में सुपर ट्रेंड लाइन का उपयोग करना

- एक लाभप्रद अंत बिंदु के रूप में 3% लाभ का लक्ष्य निर्धारित करना, धन के तेजी से प्रवाह को बढ़ावा देना

इस तरह की डिजाइन रणनीति को विभिन्न बाजार स्थितियों के अनुकूल बनाने में सक्षम बनाता है, जो प्रवृत्ति के दौरान मूल्य आंदोलन का पालन करने के साथ-साथ अस्थिर बाजारों में तरंगों के संचालन के माध्यम से मुनाफा कमाने में सक्षम है।

रणनीतिक लाभ

कोड के गहन विश्लेषण के बाद, इस रणनीति के निम्नलिखित उल्लेखनीय फायदे हैंः

उच्च आवृत्ति व्यापार के अवसरइस रणनीति के माध्यम से, ट्रेडों की आवृत्ति बढ़ जाती है और मुनाफे के अवसरों में वृद्धि होती है।

लचीला प्रवेश तंत्रयह रणनीति एक ही समय में सुपरट्रेंड रिवर्स और एवरेस्ट क्रॉसिंग के दो प्रवेश संकेतों का उपयोग करती है, जिससे व्यापार के अवसरों की खिड़की में काफी विस्तार होता है, जिससे सिस्टम अधिक बाजार स्थितियों में काम कर सकता है।

स्मार्ट जोखिम प्रबंधनहालांकि व्यापार की शर्तों को ढीला कर दिया गया है, आरएसआई फ़िल्टरिंग तंत्र अभी भी आवश्यक जोखिम नियंत्रण को बनाए रखते हुए चरम बाजार स्थितियों में प्रवेश से बचने के लिए प्रभावी है।

कुशलता से धन का उपयोग3:% का लाभ लक्ष्य सेट अल्पकालिक मुनाफे को प्रोत्साहित करता है, धन की परिसंचरण दर को बढ़ाता है, और दीर्घकालिक पदों के कारण अन्य अवसरों से चूकने से बचा जाता है।

स्व-अनुकूली क्षति-रोक डिजाइन: सुपर ट्रेंड लाइन के आधार पर गतिशील ट्रैकिंग स्टॉप जो बाजार की अस्थिरता के आधार पर स्टॉप पोजीशन को स्वचालित रूप से समायोजित करने में सक्षम है, जो मुनाफे की रक्षा करता है और कीमतों को पर्याप्त उतार-चढ़ाव के लिए जगह देता है।

व्यापारिक परिवेश का दृश्य: रणनीति चार्ट पर स्पष्ट रूप से ओवरट्रेंड लाइन और ट्रेंड पृष्ठभूमि प्रदर्शित करती है, जिससे व्यापारियों को बाजार की स्थिति और रणनीति संकेतों को समझने में मदद मिलती है।

रणनीतिक जोखिम

हालांकि इस रणनीति के कई फायदे हैं, लेकिन वास्तविक अनुप्रयोगों में निम्नलिखित संभावित जोखिम हैंः

सिग्नल अति-अक्सरनिम्न पैरामीटर सेटिंग्स के कारण सिग्नल बहुत बार हो सकते हैं, जिससे “शौचालय” की घटना होती है, जो अल्पकालिक अवधि में कई बार उलटा व्यापार करता है, जिससे लेनदेन की लागत बढ़ जाती है और लगातार छोटे नुकसान हो सकते हैं।

- समाधानः यदि कोई सिग्नल बहुत बार पाया जाता है, तो एटीआर चक्र को 12 तक बढ़ाया जा सकता है या 3.5 तक बढ़ाया जा सकता है, जिससे झूठे संकेतों को कम किया जा सकता है।

बाजार में उतार-चढ़ाव का खतरा: बाजार में भारी उतार-चढ़ाव के दौरान, उच्च संवेदनशीलता सेटिंग्स के कारण रणनीति अतिसंवेदनशील हो सकती है और गलत संकेत उत्पन्न हो सकते हैं।

- समाधानः अस्थिरता फ़िल्टर को बढ़ाने पर विचार करें, असामान्य अस्थिरता के दौरान व्यापार को रोकें या पैरामीटर को समायोजित करें।

मुनाफे के लक्ष्य की स्थिरता: स्थिर 3% मुनाफे का लक्ष्य मजबूत ट्रेंडिंग बाजारों में जल्दबाजी में बंद हो सकता है, जिससे अधिक लाभ की कमी हो सकती है।

- समाधानः एक बैच-निष्क्रियता रणनीति को लागू करने पर विचार करें या बाजार की अस्थिरता की गतिशीलता के अनुसार लाभ लक्ष्य को समायोजित करें।

आरएसआई पैरामीटर संवेदनशीलता70⁄30 आरएसआई थ्रेशोल्ड सेटिंग कुछ बाजार स्थितियों में अपर्याप्त रूप से अनुकूलित हो सकती है।

- समाधानः आरएसआई थ्रेशोल्ड को इतिहास के आधार पर समायोजित करें, या अनुकूलित आरएसआई का उपयोग करने पर विचार करें।

बाजार अनुकूलन की कमीइस रणनीति में मैक्रो-मार्केट परिवेश को ध्यान में नहीं रखा गया है, जो कि विभिन्न बाजार चरणों में अलग-अलग प्रदर्शन कर सकता है।

- समाधानः बाजार की स्थिति की पहचान करने के लिए एक तंत्र जोड़ें, विभिन्न बाजार स्थितियों के लिए विभिन्न पैरामीटर सेटिंग्स लागू करें।

रणनीति अनुकूलन दिशा

कोड विश्लेषण के आधार पर, इस रणनीति को निम्नलिखित दिशाओं में अनुकूलित किया जा सकता हैः

पैरामीटर अनुकूलन तंत्रवर्तमान रणनीति में, एक निश्चित पैरामीटर का उपयोग किया जाता है, बाजार की अस्थिरता पर आधारित पैरामीटर अनुकूलन तंत्र को लागू करने पर विचार किया जा सकता है, जिससे सुपरट्रेंड कारक और एटीआर चक्र बाजार की स्थिति के अनुसार स्वचालित रूप से समायोजित हो सकें। इस प्रकार, उच्च अस्थिरता वाले वातावरण में झूठे संकेतों को कम किया जा सकता है, जबकि कम अस्थिरता वाले वातावरण में संवेदनशीलता बनाए रखी जा सकती है।

बहु-समय फ़्रेम पुष्टिट्रेडिंग सफलता की दर में सुधार के लिए, उच्च समय सीमा (जैसे परिधि) की प्रवृत्ति की पुष्टि करने वाले तंत्रों को पेश किया गया है, जो केवल बड़े रुझानों की दिशा के अनुरूप होते हैं। यह अनुकूलन बड़े प्रवृत्ति के खिलाफ व्यापार के जोखिम को काफी कम कर सकता है।

गतिशील लाभ लक्ष्य: एक निश्चित 3% लाभ लक्ष्य को एटीआर-आधारित गतिशील लाभ लक्ष्य में बदल दिया गया है, जिससे यह बाजार की अस्थिरता के अनुसार स्वचालित रूप से समायोजित हो सके। इस प्रकार, अधिक अस्थिरता वाले बाजारों में उच्च लक्ष्य निर्धारित किया जा सकता है, जबकि शांत बाजारों में कम लक्ष्य बनाए रखा जा सकता है।

लेनदेन फ़िल्टर: ट्रेड वॉल्यूम की पुष्टि के लिए तंत्र को बढ़ाना, संकेतों की गुणवत्ता में सुधार के लिए संकेतों के प्रकट होने पर एक महत्वपूर्ण लेनदेन की मात्रा की आवश्यकता होती है। ट्रेड वॉल्यूम मूल्य परिवर्तन के लिए एक महत्वपूर्ण पुष्टि कारक है, और इसे रणनीति में शामिल करने से झूठे संकेतों को कम किया जा सकता है।

मशीन लर्निंग अनुकूलन: मापदंडों के चयन और सिग्नल जनरेशन प्रक्रिया को अनुकूलित करने के लिए मशीन लर्निंग तकनीक का उपयोग करने पर विचार करें, उदाहरण के लिए, ऐतिहासिक डेटा प्रशिक्षण मॉडल का उपयोग करके यह अनुमान लगाने के लिए कि कौन से सिग्नल अधिक सफल होने की संभावना है।

संक्षेप

उच्च आवृत्ति बैंड ट्रेडिंग सुपरट्रेंड रणनीति ((सूर्य रेखा) एक अच्छी तरह से डिज़ाइन की गई ट्रेडिंग प्रणाली है, जो अनुकूलित सुपरट्रेंड पैरामीटर, औसत रेखा क्रॉस और आरएसआई फ़िल्टरिंग के माध्यम से उच्च आवृत्ति ट्रेडिंग सिग्नल जनरेशन और जोखिम नियंत्रण के संतुलन को प्राप्त करती है। यह रणनीति विशेष रूप से अस्थिरता वाले बाजार वातावरण के लिए उपयुक्त है, जो अल्पकालिक मूल्य उतार-चढ़ाव को प्रभावी ढंग से पकड़ने में सक्षम है। इसका मुख्य मूल्य ट्रेडिंग आवृत्ति को बढ़ाने के साथ-साथ बहु-तकनीकी संकेतक समन्वय और गतिशील हानि तंत्र के माध्यम से उचित जोखिम नियंत्रण को बनाए रखना है।

हालांकि, रणनीति में संकेतों की अति-आवृत्ति और स्थिर लाभ लक्ष्य जैसे संभावित जोखिम हैं, लेकिन इन मुद्दों को पैरामीटर समायोजन, अनुकूलन तंत्र और बहु-समय फ्रेम विश्लेषण जैसे तरीकों से अनुकूलित किया जा सकता है। आगे के विकास के साथ, रणनीति में एक अधिक व्यापक और मजबूत व्यापार प्रणाली बनने की क्षमता है, जो व्यापक बाजार वातावरण और व्यापारिक जरूरतों के अनुकूल है।

उच्च आवृत्ति ट्रेडिंग अवसरों की तलाश करने वाले निवेशकों के लिए, यह रणनीति एक स्पष्ट, तर्कसंगत ट्रेडिंग फ्रेमवर्क प्रदान करती है, जो व्यक्तिगत जोखिम वरीयताओं और बाजार के अनुभव के साथ मिलकर एक प्रभावी उपकरण के रूप में कार्य करती है।

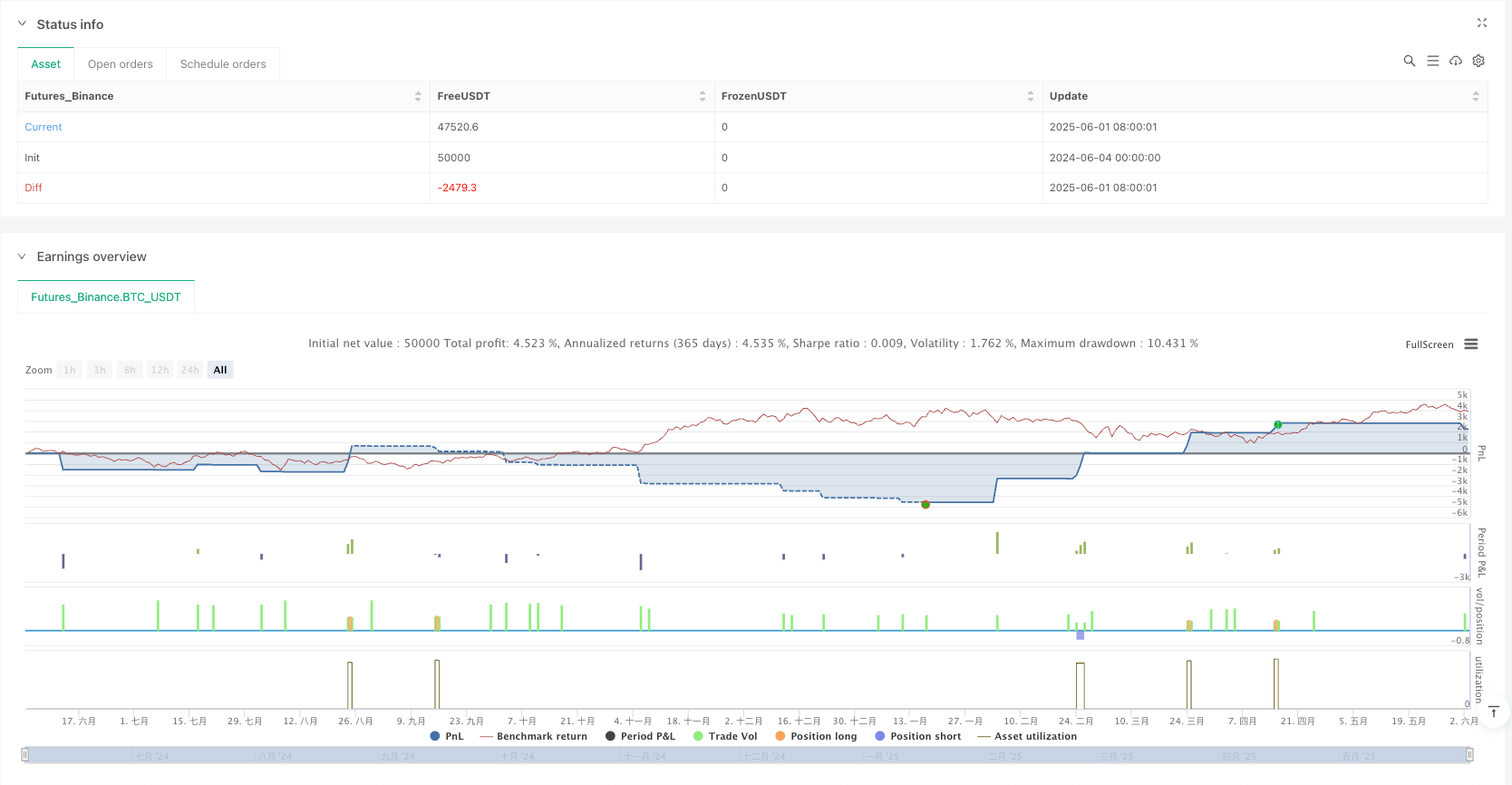

/*backtest

start: 2024-06-04 00:00:00

end: 2025-06-03 00:00:00

period: 2d

basePeriod: 2d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Frequent Swing Trading Supertrend Strategy (Daily)", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// Input parameters for Supertrend (adjusted for more frequent signals)

atrPeriod = input.int(10, "ATR Length", minval=1) // Reduced for more sensitivity

factor = input.float(3.0, "Factor", minval=0.01, step=0.01) // Reduced for more sensitivity

rsiPeriod = input.int(14, "RSI Length", minval=1) // Reduced for more trades

rsiOverbought = input.int(70, "RSI Overbought", minval=0, maxval=100) // Relaxed

rsiOversold = input.int(30, "RSI Oversold", minval=0, maxval=100) // Relaxed

maPeriod = input.int(10, "MA Length for Early Entry", minval=1) // Reduced for more frequent entries

profitTarget = input.float(3.0, "Profit Target %", minval=0.1, step=0.1) // Reduced for quicker exits

// Calculate Supertrend (aligned with daily chart timeframe)

[supertrend, direction] = ta.supertrend(factor, atrPeriod)

supertrend := barstate.isfirst ? na : supertrend

// Calculate additional indicators

rsi = ta.rsi(close, rsiPeriod)

ma = ta.sma(close, maPeriod)

// Define trend change conditions

uptrendCondition = direction[1] > direction // Downtrend to Uptrend

downtrendCondition = direction[1] < direction // Uptrend to Downtrend

// Early entry conditions with price action

earlySellSignal = close < ma and close[1] >= ma[1] // Close crosses below MA

earlyBuySignal = close > ma and close[1] <= ma[1] // Close crosses above MA

// Confirmation with RSI

isNotOverbought = rsi < rsiOverbought

isNotOversold = rsi > rsiOversold

// Combined entry conditions (more frequent: either Supertrend or MA crossover)

buySignal = (uptrendCondition or earlyBuySignal) and isNotOversold

sellSignal = (downtrendCondition or earlySellSignal) and isNotOverbought

// Strategy logic: Enter long on buy signal, short on sell signal

if (buySignal)

strategy.entry("Long", strategy.long)

if (sellSignal)

strategy.entry("Short", strategy.short)

// Dynamic exit with trailing stop and profit target

strategy.exit("Long Exit", "Long", trail_points=0, trail_offset=supertrend - close, profit=profitTarget * 10000, comment="Trailing Stop/Profit Target")

strategy.exit("Short Exit", "Short", trail_points=0, trail_offset=close - supertrend, profit=profitTarget * 10000, comment="Trailing Stop/Profit Target")

// Plot Supertrend for visualization

upTrend = plot(direction < 0 ? supertrend : na, "Up Trend", color=color.green, style=plot.style_linebr)

downTrend = plot(direction >= 0 ? supertrend : na, "Down Trend", color=color.red, style=plot.style_linebr)

bodyMiddle = plot(barstate.isfirst ? na : (open + close) / 2, "Body Middle", display=display.none)

// Add background fill for trends

fill(bodyMiddle, upTrend, title="Uptrend background", color=color.new(color.green, 90), fillgaps=false)

fill(bodyMiddle, downTrend, title="Downtrend background", color=color.new(color.red, 90), fillgaps=false)

// Alerts for trend changes

alertcondition(buySignal, title="Downtrend to Uptrend", message="Frequent Supertrend: Buy Signal (Daily)")

alertcondition(sellSignal, title="Uptrend to Downtrend", message="Frequent Supertrend: Sell Signal (Daily)")

alertcondition(buySignal or sellSignal, title="Trend Change", message="Frequent Supertrend: Trend Change Detected (Daily)")