अवलोकन

मल्टी-वेव मूल्य रिवर्स पहचान रणनीति एक मूल्य संरचना आधारित ट्रेडिंग रणनीति है, जिसका केंद्र बाजार में अल्पकालिक रिवर्स अवसरों को पकड़ने के लिए “हॉर्न मॉडल” पर निर्भर करता है। यह रणनीति तीन आयामों में आकृति पहचान, रुझान फ़िल्टर और अस्थिरता की पुष्टि करती है। यह ट्रेडिंग सिग्नल को ट्रिगर करने के लिए एक विशेष तीन के लाइन के संयोजन पैटर्न की पहचान करके और चौथी के लाइन (के लाइन की पुष्टि करके) विशिष्ट शर्तों को पूरा करती है। रणनीति ईएमए 20 को मुख्य ट्रेंड फ़िल्टर उपकरण के रूप में अपनाती है, यह सुनिश्चित करती है कि ट्रेडिंग दिशा मध्यम अवधि के रुझान के अनुरूप है, जबकि एटीआर सूचकांक का उपयोग कम अस्थिरता वाले वातावरण को फ़िल्टर करने के लिए किया जाता है, जिससे ट्रेडिंग की गुणवत्ता में प्रभावी सुधार होता है।

रणनीति सिद्धांत

इस रणनीति का मूल सिद्धांत मूल्य संरचना में “हॉर्न पैटर्न” पर आधारित है, जो तीन के-लाइनों द्वारा निर्मित एक विशिष्ट मूल्य पैटर्न हैः

मल्टीहेड हॉर्न मोड:

- तीन K लाइनों की आवश्यकता है[3]、bar[2]、bar[1]) में, मध्य K लाइन[2]) के निचले बिंदु के दोनों ओर के निचले बिंदु से अधिक हैं

- पहली और तीसरी K रेखाएं यान रेखाएं होनी चाहिए ((बंद कीमत खुली कीमत से अधिक है)

- “निचला बिंदु-उच्च निम्न बिंदु-निचला बिंदु” के रूप में W-आकार की संरचना

हॉर्न मोड:

- तीन K लाइनों में, मध्य K लाइन की ऊंचाई दोनों K लाइनों की ऊंचाई से कम है

- पहली और तीसरी K रेखाएं ऋण रेखाएं होनी चाहिए (बंद कीमत खुली कीमत से कम है)

- M-आकार की संरचना जो “उच्च-निम्न-उच्च-उच्च” बनाती है

पुष्टि की शर्तें:

- मल्टीहेड सिग्नलः चौथा K लाइन ((K लाइन की पुष्टि करें) समापन मूल्य को पहले तीन K लाइनों के उच्चतम बिंदुओं को तोड़ना होगा, और सूर्य रेखा है

- शून्य संकेतः चौथी K लाइन के समापन मूल्य को पहले तीन K लाइनों के निचले बिंदु को तोड़ना होगा और नकारात्मक रेखा है

फ़िल्टर शर्तें:

- रुझान फ़िल्टरः मल्टीहेड सिग्नल ईएमए 20 से ऊपर के के-लाइन समापन मूल्य की पुष्टि करने के लिए कहता है, और खाली हेड सिग्नल ईएमए 20 से नीचे के के-लाइन समापन मूल्य की पुष्टि करने के लिए कहता है

- अस्थिरता फ़िल्टरिंगः पुष्टि की गई K लाइन या पूर्ववर्ती K लाइन में अस्थिरता ATR से अधिक होनी चाहिए, यह सुनिश्चित करने के लिए कि कम अस्थिरता वाले वातावरण से बचा जाए

रणनीति में सटीक प्रवेश मूल्य सेट और जोखिम प्रबंधन विधि का उपयोग किया जाता हैः मल्टीहेड एक न्यूनतम अस्थिरता इकाई जोड़ता है जो कि पुष्टि K लाइन समापन मूल्य के आधार पर है, और एक न्यूनतम अस्थिरता इकाई को कम करता है जो कि पुष्टि K लाइन समापन मूल्य के आधार पर है। स्टॉप लॉस हॉर्न मोड में सेट किया गया है। स्ट्रक्चरल पॉइंटः मल्टीहेड एक न्यूनतम बिंदु को एक टिक से कम करता है, और एक उच्चतम बिंदु को एक टिक से कम करता है, और स्टॉप लक्ष्य 1R है। रिस्क रिटर्न अनुपात 1: 1 है।

रणनीतिक लाभ

संरचित लेनदेन तर्करणनीति स्पष्ट मूल्य संरचना और आकृति की पहचान पर आधारित है, जो व्यक्तिपरक निर्णय को कम करती है और लेनदेन की एकरूपता और दोहराव को बढ़ाती है।

मल्टीफ़िल्टरिंग: ईएमए रुझान फ़िल्टर और एटीआर अस्थिरता दर फ़िल्टर के माध्यम से सिग्नल की गुणवत्ता में उल्लेखनीय सुधार, प्रतिकूल बाजार की स्थिति में गलत व्यापार से बचा गया।

सटीक प्रवेश और जोखिम प्रबंधनरणनीति में स्पष्ट प्रवेश बिंदु, स्टॉप-लॉस और स्टॉप-आउट बिंदु हैं, जो जोखिम प्रबंधन को सरल और प्रभावी बनाता है, और प्रत्येक व्यापार के जोखिम को पहले से ही ज्ञात किया जाता है।

दृश्य सहायतारणनीतियाँः एक चार्ट पर हॉर्न मॉडल की संरचना रेखा, प्रवेश मूल्य रेखा और लक्ष्य मूल्य रेखा को रेखांकित करता है, जिससे व्यापारियों को व्यापारिक तर्क और मूल्य आंदोलन को समझने में मदद मिलती है।

अत्यधिक अनुकूलनीय: रणनीति कई समय के फ्रेम के लिए उपयुक्त है ((5 मिनट से 1 घंटे) और उच्च अस्थिरता वाली किस्मों में, व्यापक अनुप्रयोग परिदृश्यों के साथ।

पैरामीटर समायोज्यEMA की लंबाई, ATR की लंबाई और उतार-चढ़ाव की सीमा जैसे महत्वपूर्ण पैरामीटर को विभिन्न बाजार स्थितियों और व्यक्तिगत वरीयताओं के आधार पर समायोजित किया जा सकता है, जिससे रणनीति में अधिक लचीलापन होता है।

रणनीतिक जोखिम

फ़र्ज़ी घुसपैठ का खतरा: उच्च अस्थिरता वाले बाजारों में, कीमतों में एक झूठा ब्रेक हो सकता है, जो एक सिग्नल को ट्रिगर करने के बाद तेजी से पलट सकता है, जिसके कारण रोक को ट्रिगर किया जाता है। समाधान अतिरिक्त पुष्टिकरण संकेतकों को जोड़ना या प्रवेश के समय को समायोजित करना है, जैसे कि एक रिडंडिंग कॉल का इंतजार करना और फिर से प्रवेश करना।

रुझान में परिवर्तन की अनिश्चितता: रुझान मोड़ के पास, ईएमए फ़िल्टरिंग के कारण एक प्रारंभिक रिवर्स सिग्नल को याद किया जा सकता है। इस समस्या को कम करने के लिए अन्य रुझान पहचान उपकरण जोड़ने या अधिक संवेदनशील ईएमए पैरामीटर सेट करने पर विचार किया जा सकता है।

कम तरलता वाले परिवेश के जोखिमकम तरलता वाले वातावरण में, स्लाइडिंग बिंदु वास्तविक प्रवेश मूल्य को आदर्श मूल्य से विचलित कर सकता है, जो जोखिम-लाभ अनुपात को प्रभावित करता है। उच्च तरलता वाली किस्मों या प्रमुख ट्रेडिंग समय के दौरान इस रणनीति का उपयोग करने की सिफारिश की जाती है।

पैरामीटर संवेदनशीलता: ईएमए और एटीआर पैरामीटर की पसंद रणनीति के प्रदर्शन पर महत्वपूर्ण प्रभाव डालती है, अलग-अलग बाजार की स्थिति के लिए अलग-अलग पैरामीटर सेटिंग की आवश्यकता हो सकती है। विभिन्न बाजार स्थितियों के लिए पैरामीटर को अनुकूलित करने के लिए अनुशंसा की जाती है।

लगातार घाटे का जोखिमकिसी भी ट्रेडिंग रणनीति में लगातार घाटे की संभावना होती है, एक उचित धन प्रबंधन कार्यक्रम की आवश्यकता होती है जो एकल ट्रेडिंग जोखिम को नियंत्रित करता है और पूंजी वक्र में भारी पीछे हटने से बचा जाता है।

रणनीति अनुकूलन दिशा

बहु-समय फ़्रेम पुष्टि: एक उच्च समय सीमा की प्रवृत्ति की पुष्टि करने की प्रणाली की शुरूआत, केवल उच्च समय सीमा की प्रवृत्ति की दिशा के अनुरूप होने पर ट्रेडों को निष्पादित करने के लिए, सिग्नल की गुणवत्ता में सुधार करना। यह ईएमए या अन्य प्रवृत्ति संकेतकों को जोड़कर किया जा सकता है जो अधिक लंबी अवधि के हैं।

गतिशील रोक तंत्र: वर्तमान रणनीति में एक निश्चित 1R स्टॉप लक्ष्य का उपयोग किया जाता है, और एक मजबूत प्रवृत्ति में अधिक लाभ कमाने के लिए गतिशील स्टॉप जैसे ट्रैक स्टॉप या एटीआर-आधारित गतिशील स्टॉप को शामिल करने पर विचार किया जा सकता है।

अस्थिरता का अनुकूलनवर्तमान रणनीति में, कम अस्थिरता वाले वातावरण को फ़िल्टर करने के लिए एक निश्चित एटीआर थ्रेशोल्ड का उपयोग किया जाता है, और हाल के बाजार में उतार-चढ़ाव की विशेषताओं के आधार पर थ्रेशोल्ड को स्वचालित रूप से समायोजित करने के लिए एक अस्थिरता दर अनुकूलन तंत्र को लागू करने पर विचार किया जा सकता है।

प्रवेश अनुकूलन: रिवर्स लॉगिन लॉजिक को जोड़ने पर विचार करें, पुष्टि के संकेत के बाद एक छोटे से रिवर्स के लिए प्रतीक्षा करें और फिर लॉगिन करें, जो बेहतर प्रवेश मूल्य और रिस्क-टू-रिटर्न अनुपात प्राप्त कर सकता है।

मूल्य व्यवहार की पुष्टि: मूल हॉर्न मॉडल के आधार पर, मूल्य व्यवहार पुष्टिकरण कारक जैसे कि लेनदेन की मात्रा की पुष्टि, आरेख आकृति की पुष्टि आदि को जोड़ना, सिग्नल की गुणवत्ता को और बेहतर बनाता है।

मशीन लर्निंग एकीकरण: मशीन लर्निंग एल्गोरिदम को लागू करने पर विचार करें, ऐतिहासिक डेटा प्रशिक्षण मॉडल के माध्यम से सबसे सफल हॉर्न पैटर्न की पहचान करें, सिग्नल गुणवत्ता के लिए बुद्धिमान फ़िल्टरिंग प्राप्त करें।

संक्षेप

मल्टी-वेव मूल्य रिवर्स पहचान रणनीति एक ट्रेडिंग प्रणाली है जिसमें मूल्य संरचना पहचान, रुझान फ़िल्टर और अस्थिरता की पुष्टि शामिल है, जो विशिष्ट हॉर्न पैटर्न रिवर्स सिग्नल को पकड़कर व्यापार को निष्पादित करती है, जो मध्यम अवधि की प्रवृत्ति के अनुरूप है। इस रणनीति का लाभ स्पष्ट रूप से संरचित ट्रेडिंग तर्क, सटीक जोखिम प्रबंधन और कई फ़िल्टरिंग तंत्र में है, जो मध्यम और अल्पकालिक व्यापारियों के लिए बाजार में रिवर्स अवसरों को पकड़ने के लिए उपयुक्त है।

रणनीतिक जोखिम मुख्य रूप से झूठे ब्रेकआउट, प्रवृत्ति के मोड़ की अनिश्चितता और पैरामीटर संवेदनशीलता से आते हैं, लेकिन इन जोखिमों को अतिरिक्त पुष्टिकरण तंत्र, पैरामीटर सेटिंग्स को अनुकूलित करने और धन प्रबंधन को बेहतर बनाने के माध्यम से प्रभावी ढंग से प्रबंधित किया जा सकता है। भविष्य के अनुकूलन दिशाओं में बहु-समय फ्रेम पुष्टिकरण, गतिशील रोकथाम तंत्र, अस्थिरता अनुकूलन और मशीन सीखने के एकीकरण शामिल हैं, जो रणनीतियों की स्थिरता और लाभप्रदता को और बढ़ाने की उम्मीद करते हैं।

कुल मिलाकर, यह रणनीति व्यापारियों के लिए एक प्रणालीगत, मात्रात्मक तरीका प्रदान करती है, जो उचित जोखिम प्रबंधन और निरंतर अनुकूलन के साथ व्यापारियों के टूलकिट में एक प्रभावी उपकरण बनने की क्षमता रखता है।

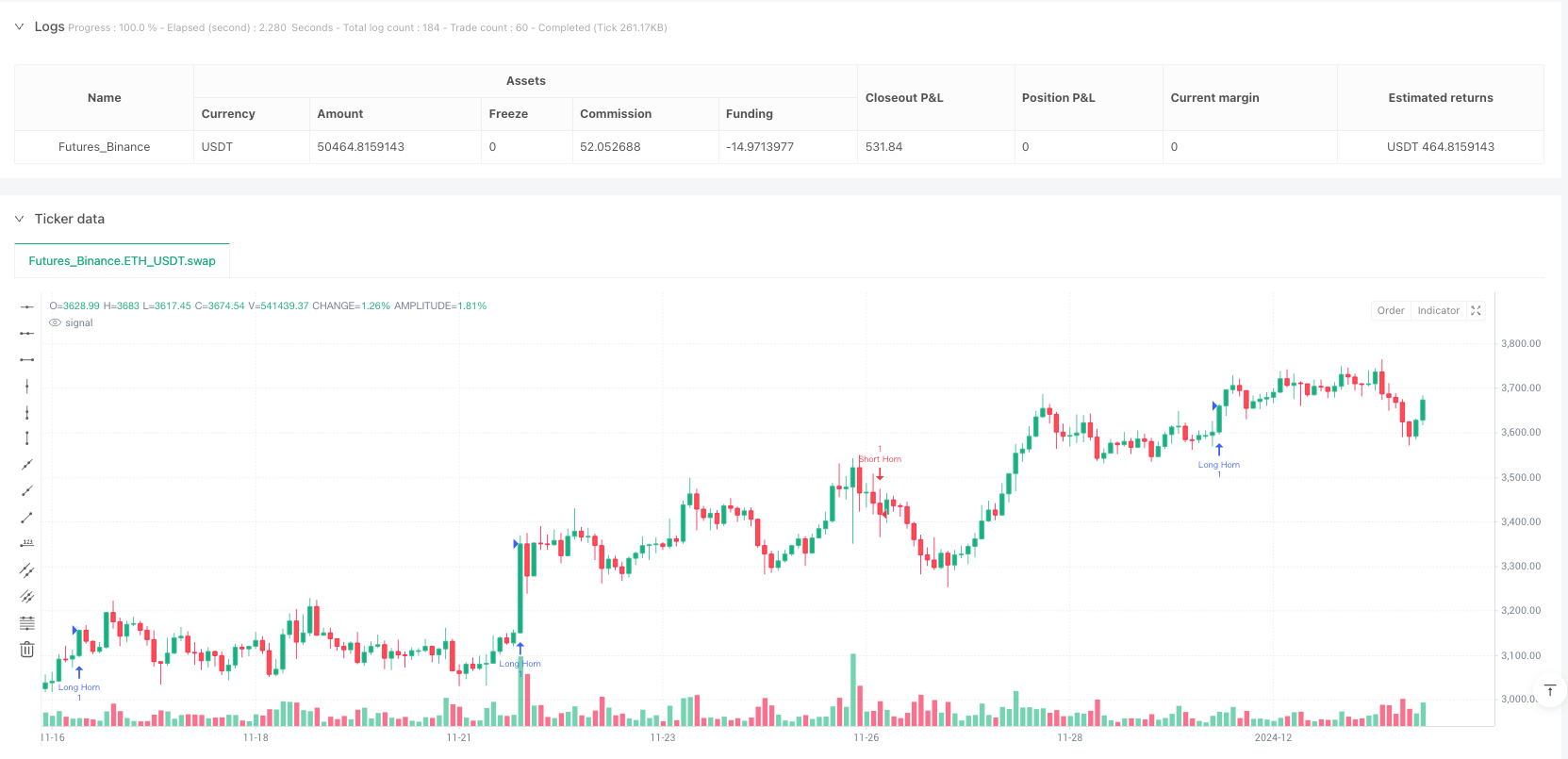

/*backtest

start: 2024-06-09 00:00:00

end: 2024-12-03 00:00:00

period: 2h

basePeriod: 2h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("🦌 Horn Pattern - Horn + FT - Ming Joo", overlay=true, max_lines_count=500)

// 样式设置

bullColor = input.color(color.green, "Bullish Horn")

bearColor = input.color(color.red, "Bearish Horn")

showEntry = input.bool(true, "Show Entry")

tightRangeThreshold = input.float(0.5, title="Panda Threshold (×ATR)")

atrLen = input.int(14, title="ATR Length")

atr = ta.atr(atrLen)

// bar 类型判断

isBull(i) => close[i] > open[i]

isBear(i) => close[i] < open[i]

// 熊猫烧香判断

//pandaHighRange = math.abs(math.max(high[1], high[2], high[3]) - math.min(high[1], high[2], high[3]))

//pandaLowRange = math.abs(math.max(low[1], low[2], low[3]) - math.min(low[1], low[2], low[3]))

// ========== Bull Horn 条件(bar[3], [2], [1])==========

bullHornPattern = (low[2] > low[3] and low[2] > low[1]) and ( isBull(1) and isBull(3) )

// ========== FT bar 确认(bar[0])==========

bullFT = bullHornPattern and close > high[2] and close > open and high > math.max(high[3], high[2], high[1])

bearHornPattern = high[2] < high[3] and high[2] < high[1] and (isBear(1) and isBear(3))

// ========== FT bar 确认(bar[0])==========

bearFT = bearHornPattern and close < low[2] and close < open and low < math.min(low[3], low[2], low[1])

// ========== 控制箭头的显示 ==========

var bool showBullArrow = false

var bool showBearArrow = false

tick = syminfo.mintick

emaLen = input.int(20, title="EMA Filter Length")

ema20 = ta.ema(close, emaLen)

contextFilter_bull = close > ema20 and (math.abs(high[1]-low[1]) > atr or math.abs(high-low) > atr)

contextFilter_bear = close < ema20 and (math.abs(high[1]-low[1]) > atr or math.abs(high-low) > atr)

// === Bull Horn 执行逻辑 ===

if bullFT and contextFilter_bull

hornLow = math.min(low[3], low[2], low[1])

hornHigh = math.max(high[3], high[2], high[1])

entry = close + tick

stop = hornLow - tick

r = entry - stop

tp = entry + r

strategy.entry("Long Horn", strategy.long,limit = entry)

strategy.exit("Exit Long", from_entry="Long Horn", stop=stop, limit=tp)

// === Bear Horn 执行逻辑 ===

if bearFT and contextFilter_bear

hornHigh = math.max(high[3], high[2], high[1])

hornLow = math.min(low[3], low[2], low[1])

entry = close - tick

stop = hornHigh + tick

r = stop - entry

tp = entry - r

strategy.entry("Short Horn", strategy.short,limit = entry)

strategy.exit("Exit Short", from_entry="Short Horn", stop=stop, limit=tp)

// ========== 全局画箭头标记 ==========

plotshape(showBullArrow, location=location.belowbar, offset=-2, color=bullColor, style=shape.triangleup, size=size.small, title="Bull Arrow")

plotshape(showBearArrow, location=location.abovebar, offset=-2, color=bearColor, style=shape.triangledown, size=size.small, title="Bear Arrow")

// 重置

showBullArrow := false

showBearArrow := false