अवलोकन

सरल चलती औसत संकेतक संकेतक गतिशील ट्रेडिंग रणनीति एक ट्रेडिंग रणनीति है जो मूल्य और SMA200 के संबंध पर आधारित है, जिसका मुख्य विचार बाजार की औसत वापसी की विशेषता का उपयोग करना है, जब कीमत SMA200 के नीचे एक निश्चित प्रतिशत तक गिरती है तो अधिक प्रवेश करती है, और जब कीमत SMA200 या उससे ऊपर संकेतक संकेतक तक वापस आती है तो बाहर निकलती है। यह रणनीति मुख्य रूप से बड़े शेयरों के लिए है, जो डेली टाइम फ्रेम का उपयोग करती है, 14% संकेतक संकेतक बैंडविड्थ सेट करती है, जो विभिन्न बाजार वातावरण और व्यापारी जोखिम वरीयताओं के लिए दो अलग-अलग बाहर निकलने के तंत्र प्रदान करती है।

रणनीति सिद्धांत

इस रणनीति का मुख्य सिद्धांत मूल्य और SMA200 (200-दिवसीय सरल चलती औसत) के बीच संबंधों पर आधारित हैः

प्रवेश की शर्तें:

- जब कीमतें SMA200 के 85% -90% से नीचे होती हैं तो एक खरीद संकेत ट्रिगर करें

- रणनीतिक परिकल्पना बड़ी शेयरों में भारी गिरावट के बाद औसत मूल्य में वापसी की प्रवृत्ति है

बाहर निकलने की शर्तें(दो विकल्प):

- मोड I ((SMA200 से बाहर निकलें): जब कीमत SMA200 या SMA200 के 103% तक या उससे अधिक हो जाती है तो बाहर निकलें

- मोड II (ओवरबोर्डिंग लाइन से बाहर निकलें): जब कीमत SMA200 के 110-114% तक पहुंच जाती है तो बाहर निकलें

तकनीकी पैरामीटर:

- 200-दिवसीय सरल चलती औसत का उपयोग करना

- SMA200 के ऊपर और नीचे 14 प्रतिशत के लिए सेट किया गया है

- केवल सूर्य रेखा समय फ्रेम के लिए

समय सेट करें:

- नीति उपयोगकर्ता को रीसेट की शुरुआत और समाप्ति की तारीखों को परिभाषित करने की अनुमति देती है

- 2000-01-01 से 2099-01-01 तक डिफ़ॉल्ट रिट्रेस रेंज

रणनीति निष्पादन तर्क स्पष्ट हैः यह सुनिश्चित करने के लिए कि दोनों मोड एक साथ सक्रिय नहीं होते हैं, बुल-प्रकार के इनपुट पैरामीटर के माध्यम से निर्णय लें कि कौन सी बाहर निकलने की रणनीति का उपयोग करना है, और प्राइस में प्रवेश और बाहर निकलने की शर्तों को पूरा करने के आधार पर संबंधित ट्रेडिंग सिग्नल भेजें।

रणनीतिक लाभ

स्पष्ट प्रवेश और निकास बिंदुरणनीतिः यह एक उद्देश्यपूर्ण और स्पष्ट प्रवेश और निकास संकेत प्रदान करता है, जो व्यक्तिपरक निर्णयों के कारण भावनात्मक हस्तक्षेप को कम करता है।

औसत मूल्य वापसी सिद्धांत: बाजार की औसत मूल्य वापसी की विशेषताओं का पूरा लाभ उठाना, विशेष रूप से बड़ी शेयरों जैसी अपेक्षाकृत स्थिर परिसंपत्तियों के लिए उपयुक्त।

लचीला निकासी तंत्र: दो विकल्पों की पेशकश की गई है, जिससे व्यापारियों को अपनी जोखिम वरीयताओं और बाजार की स्थिति के आधार पर बाहर निकलने की रणनीति का उपयोग करने की अनुमति मिलती हैः

- SMA200 से बाहर निकलने की रणनीति मजबूत रिटर्न की तलाश करने वाले व्यापारियों के लिए उपयुक्त है

- ओवरबोर्डिंग लाइन से बाहर निकलने की रणनीति उन व्यापारियों के लिए उपयुक्त है जो अधिक उतार-चढ़ाव को पकड़ना चाहते हैं

पैरामीटर अनुकूलन स्थान: रणनीति विभिन्न बाजार स्थितियों के लिए अनुकूलनशीलता प्रदान करने के लिए प्रवेश और निकास प्रतिशत के स्तर को समायोजित करने की अनुमति देती है।

कस्टम रिट्रेस डेट: उपयोगकर्ता को समय सीमा निर्धारित करने की अनुमति देता है, जो विशिष्ट बाजार चरणों के लिए रणनीतिक मूल्यांकन की सुविधा प्रदान करता है।

मूल्य चरम पर आधारित संकेत ट्रिगर: मूल्य के उच्चतम और निम्नतम बिंदुओं का उपयोग करें सिग्नल ट्रिगर के रूप में, न कि समापन मूल्य, दिन के भीतर उतार-चढ़ाव को बेहतर ढंग से पकड़ने के लिए।

रणनीतिक जोखिम

फ़र्ज़ी घुसपैठ का खतरा: कीमतें एक बार निर्धारित सीमा को पार कर सकती हैं और फिर वापस आ सकती हैं, जिससे गलत संकेत मिलते हैं। समाधान के रूप में पुष्टि संकेतकों को जोड़ना या समय फ़िल्टर सेट करना हो सकता है।

बाजार में रुझान परिवर्तन का जोखिम: मजबूत एकतरफा प्रवृत्ति बाजारों में, औसत मूल्य वापसी रणनीति खराब प्रदर्शन कर सकती है। उपयोग करने से पहले वर्तमान बाजार की स्थिति का मूल्यांकन करने या प्रवृत्ति फिल्टर जोड़ने की सिफारिश की जाती है।

पैरामीटर संवेदनशीलताएसएमए चक्र और पैकेजिंग लाइन प्रतिशत की पसंद रणनीति के प्रदर्शन पर अधिक प्रभाव डालती है। विभिन्न पैरामीटर संयोजनों का परीक्षण करके इष्टतम सेटिंग्स का पता लगाया जाना चाहिए।

केवल बहु-हेड रणनीति: वर्तमान रणनीति केवल बहु-तर्क को लागू करती है और लगातार गिरावट वाले बाजारों में अवसरों को खो सकती है। विभिन्न बाजार स्थितियों के लिए कमोडिटी तर्क को बढ़ाने पर विचार किया जा सकता है।

समय सीमा सीमा: नीति केवल सूर्य रेखा के लिए निर्दिष्ट की गई है, अन्य समय सीमाओं पर प्रदर्शन का परीक्षण नहीं किया गया है।

जोखिम प्रबंधन की कमी: कोड में कोई स्टॉप लॉस सेटिंग नहीं है, जो चरम स्थितियों में अधिक नुकसान का कारण बन सकता है। उचित स्टॉप लॉस तंत्र को जोड़ने की सिफारिश की जाती है।

अनुकूलन दिशा

कमोडिटी रणनीति में वृद्धि: वर्तमान रणनीति केवल बहु-भागों को लागू करती है, जो कि कमोडिटी लॉजिक को जोड़ सकती है, जिससे रणनीति को अधिक बाजार स्थितियों के लिए अनुकूलित किया जा सके। इसे लागू करने का तरीका यह है कि रिवर्स शर्तों को कमोडिटी में प्रवेश और बाहर निकलने के लिए ट्रिगर किया जाए।

रोकथाम तंत्र में शामिल होना: चरम स्थितियों में भारी नुकसान से बचने के लिए, एटीआर या निश्चित प्रतिशत पर आधारित स्टॉप लॉस सेटिंग्स को जोड़ा जा सकता है।

अन्य तकनीकी संकेतकों के साथ संयोजनउदाहरण के लिए, आरएसआई को ओवरसोल्ड क्षेत्र में होने की आवश्यकता होती है जबकि कीमत प्रवेश की आवश्यकता को पूरा करती है।

गतिशील समायोजन पैरामीटर: बाजार में उतार-चढ़ाव के आधार पर पैकेजिंग लाइन की चौड़ाई को समायोजित किया जा सकता है, जब अस्थिरता बढ़ती है तो पैकेजिंग लाइन की सीमा को बढ़ाया जा सकता है, जब अस्थिरता कम होती है तो पैकेजिंग लाइन की सीमा को कम किया जा सकता है।

बढ़ी हुई स्थिति प्रबंधन: पूर्ण स्थिति के बजाय आंशिक स्थिति को निष्क्रिय करना, पूंजी के उपयोग और जोखिम नियंत्रण को अनुकूलित करने के लिए

समय फ़िल्टर जोड़ना: बाजार के समय के आधार पर फ़िल्टरिंग की शर्तें जोड़ी जा सकती हैं, ताकि प्रतिकूल ट्रेडिंग समय पर सिग्नल को रोका जा सके।

स्थिति आकार को लागू करना: प्रत्येक ट्रेड के लिए स्थिति का आकार जो कि अस्थिरता या जोखिम सूचकांकों के आधार पर गतिशील रूप से समायोजित किया जाता है, न कि एक निश्चित स्थिति।

बहुआयामी विश्लेषण: लंबी और छोटी समय चक्र विश्लेषण के संयोजन के साथ, प्रवेश और निकास समय की सटीकता में सुधार।

संक्षेप

सरल चलती औसत पैकेजिंग डायनामिक लाइन ट्रेडिंग रणनीति एक तकनीकी विश्लेषण-आधारित मात्रात्मक ट्रेडिंग रणनीति है, जो व्यापारिक अवसरों को पकड़ने के लिए कीमतों और दीर्घकालिक चलती औसत के बीच संबंधों का उपयोग करती है। यह रणनीति विशेष रूप से बड़े स्टॉक के डेली ट्रेडिंग के लिए उपयुक्त है, जब कीमत एसएमए 200 से बहुत दूर हो जाती है, तो प्रवेश करके और जब कीमत वापस आती है या एक विशिष्ट स्तर से अधिक हो जाती है, तो बाहर निकलकर लाभ प्राप्त करें।

रणनीतियों के मुख्य लाभ नियमों की स्पष्टता, सिग्नल की निष्पक्षता और विभिन्न ट्रेडिंग शैलियों के लिए दो अलग-अलग बाहर निकलने की व्यवस्था प्रदान करना है। हालांकि, रणनीतियों में उच्च पैरामीटर संवेदनशीलता, स्टॉप-लॉस तंत्र की कमी और केवल बहु-हेड ट्रेडिंग जैसी सीमाएं हैं।

इस रणनीति को विभिन्न बाजार स्थितियों में अधिक स्थिर प्रदर्शन करने की उम्मीद है, जैसे कि लॉगिंग, स्टॉप लॉजिस्टिक्स, अतिरिक्त तकनीकी संकेतक फ़िल्टरिंग और गतिशील पैरामीटर समायोजन जैसे अनुकूलन जोड़े गए हैं। क्वांटिटेटिव ट्रेडर्स के लिए, यह एक अच्छा आधारभूत ढांचा प्रदान करता है, जिसे व्यक्तिगत आवश्यकताओं और बाजार विशेषताओं के अनुसार और अधिक अनुकूलित और सुधार किया जा सकता है।

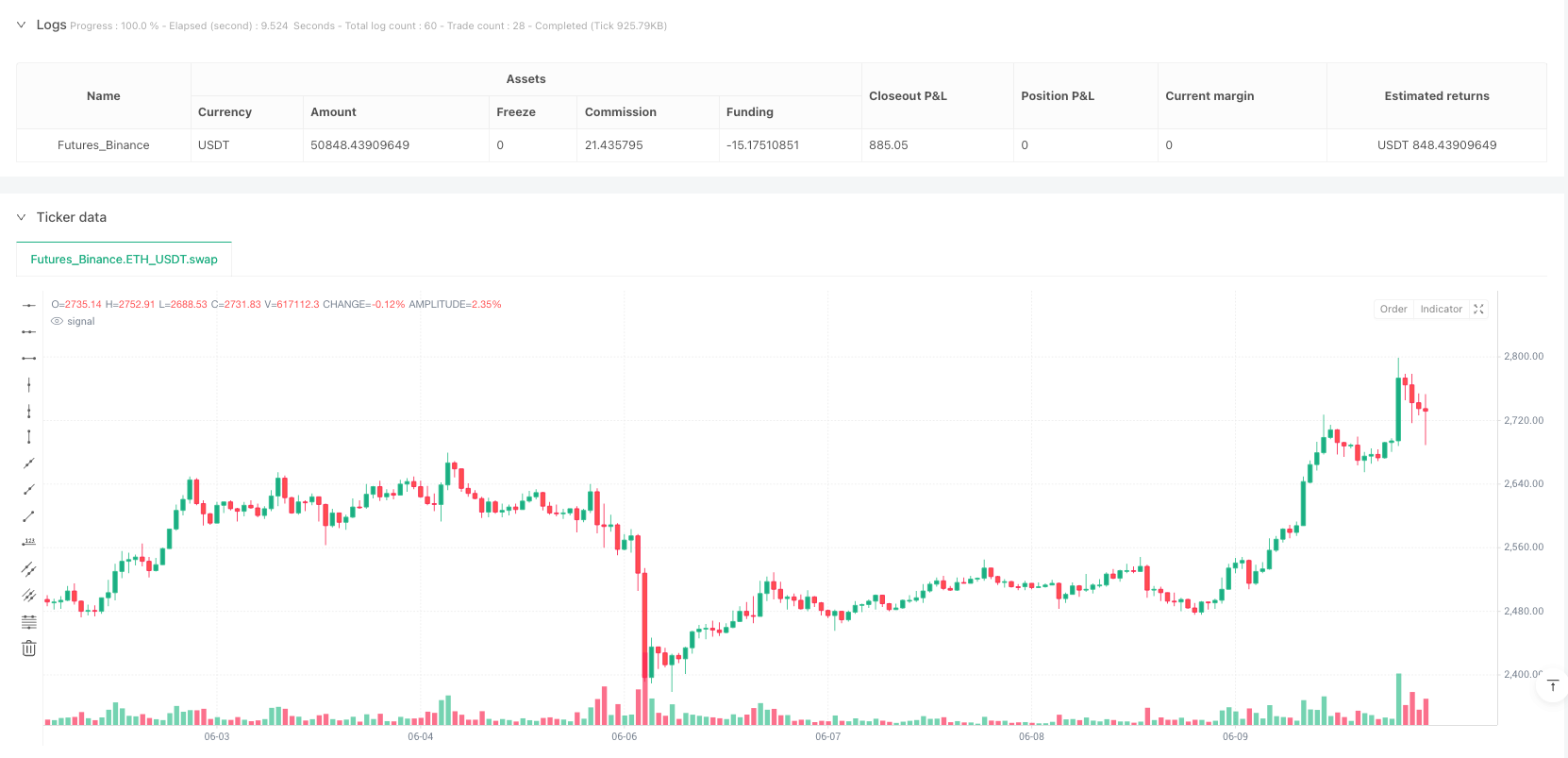

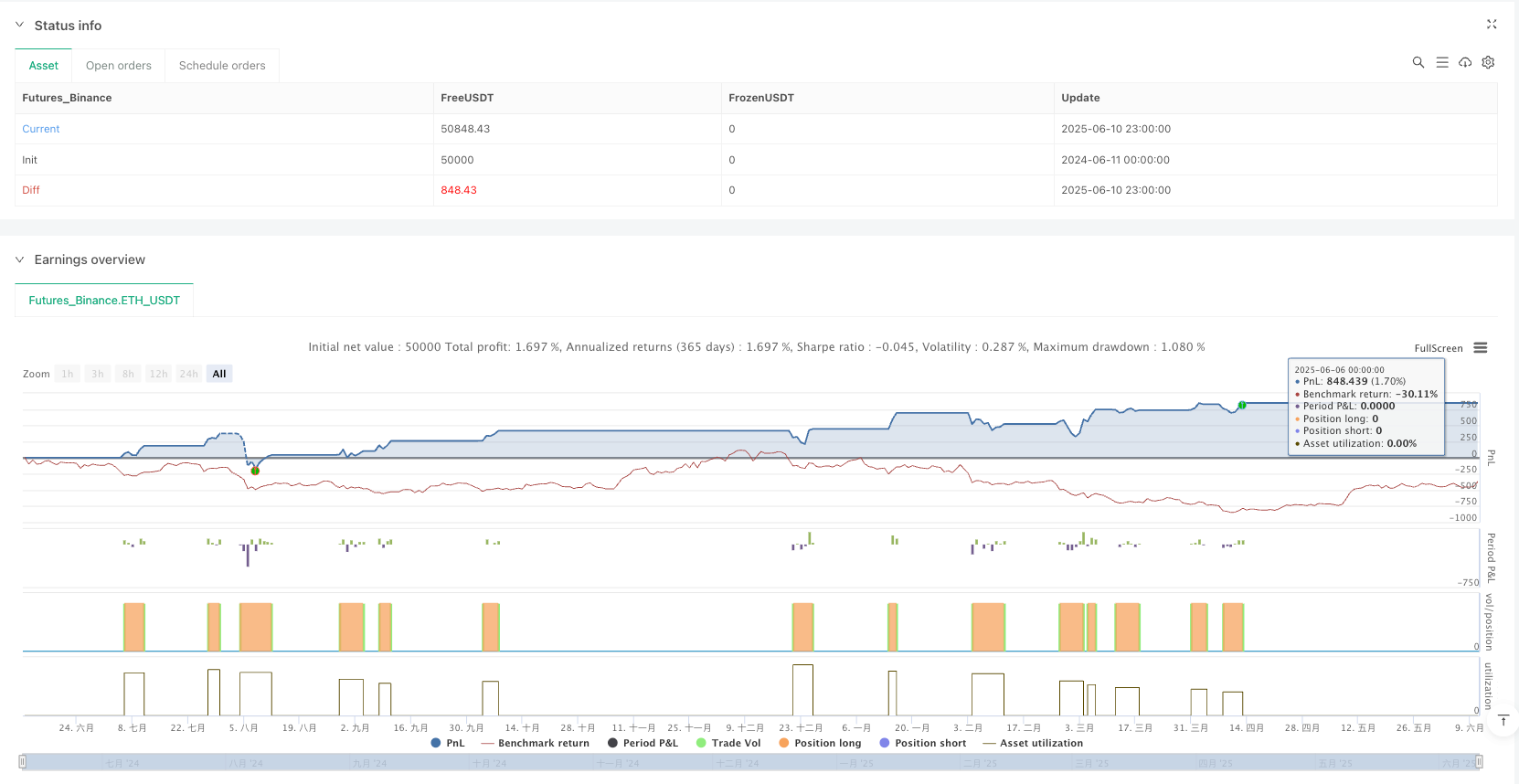

/*backtest

start: 2024-06-11 00:00:00

end: 2025-06-11 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

// This Pine Script® code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © prasathalye

//@version=6

strategy("Upper or Lower Band Env Entry and Exit", overlay=true, fill_orders_on_standard_ohlc = true)

//Get User Input for LONG or SHORT ENVELOPE STRATEGY

//@version=6

//indicator("Input in an expression`", "", true)

//bool input_strategy = input.string("SHORT", "Strategy", options = ["SHORT", "LONG"]) == "SHORT"

//plot(plotDisplayInput ? close : na)

//string StrategySelection= input.text_area("SELECT EITHER LONG or SHORT")

bool strategyShortEnvelope=input.bool(true,"Exit at SMA200 STRATEGY")

bool strategyLongEnvelope=input.bool(false,"Exit at Upper Band STRATEGY")

if strategyShortEnvelope== true

strategyLongEnvelope == false

if strategyLongEnvelope == true

strategyShortEnvelope==false

//Basis = 20 Period SMA

//Upper Envelope = 20 Period SMA + (20 Period SMA x 0.1)

//Lower Envelope = 20 Period SMA - (20 Period SMA x 0.1)

// strategy for the exit at UPPER band of Envelope

if strategyLongEnvelope == true

conditionForBuy_1= low <= ta.sma(close,200) * 0.86

conditionForBuy_2= low <= ta.sma(close,200) * 0.9

conditionForSell_1= high >= ta.sma(close,200) * 1.1

conditionForSell_2 = high >= ta.sma(close,200) * 1.14

if conditionForBuy_1 or conditionForBuy_2

strategy.entry("My Long Entry Id", strategy.long)

if conditionForSell_1 or conditionForSell_2

strategy.close_all("Target Price Reached")

// strategy for the exit at LOWER band of Envelope

if strategyShortEnvelope == true

conditionForBuy_1= low <= ta.sma(close,200) * 0.85

conditionForBuy_2= low <= ta.sma(close,200) * 0.9

conditionForSell_1= high >= ta.sma(close,200) * 1.03

conditionForSell_2 = high >= ta.sma(close,200)

if conditionForBuy_1 or conditionForBuy_2

strategy.entry("My Long Entry Id", strategy.long)

if conditionForSell_1 or conditionForSell_2

strategy.close_all("Target Price Reached")