अवलोकन

समेकित जोखिम मूल्य गतिशील अवमूल्यन ट्रेडिंग रणनीति एक मात्रात्मक ट्रेडिंग पद्धति है जो मूल्य और दीर्घकालिक चलती औसत के विचलन पर आधारित है। यह रणनीति वर्तमान मूल्य और 374 चक्र सरल चलती औसत के जोड़ी-संख्यात्मक अंतर की गणना करके और समेकित प्रसंस्करण के माध्यम से एक 0 से 1 के बीच के जोखिम सूचकांक प्राप्त करती है। जब जोखिम का मूल्य एक विशिष्ट अवमूल्यन से कम होता है, तो रणनीति को बाजार का जोखिम कम माना जाता है और अधिक करने के लिए उपयुक्त है; जब जोखिम का मूल्य एक विशिष्ट अवमूल्यन से अधिक होता है, तो रणनीति को बाजार का जोखिम अधिक माना जाता है और खाली करने या फिर से स्थिति को साफ करने के लिए उपयुक्त है। यह रणनीति एक निश्चित संख्यात्मक स्टॉप-लॉस तंत्र को जोड़ती है, जो एकल लेनदेन के जोखिम को प्रभावी ढंग से नियंत्रित करती है, जो मध्यम अवधि में बाजार में ओवरबॉय और ओवरसोल ऑपरेशन क्षेत्रों की तलाश करने वाले व्यापारियों के लिए एक संदर्भ है।

रणनीति सिद्धांत

इस रणनीति का मुख्य सिद्धांत बाजार में जोखिम की स्थिति को मापने के लिए है, जो कि जोखिम के मूल्य को सामान्यीकृत करके व्यापारिक निर्णयों को निर्देशित करता है। गणना के चरण इस प्रकार हैंः

- 374 चक्रों की सरल चलती औसत (एसएमए) को दीर्घकालिक रुझानों के संदर्भ में एक बेंचमार्क के रूप में गणना करें।

- वर्तमान समापन मूल्य और 374 चक्र SMA के लिए द्विआधारी अंतर की गणना करें, और समय कारक ((bar_index के 0.395 गुना) से गुणा करें, और मूल जोखिम प्राप्त करें।

- ऐतिहासिक उच्चतम (ATH) और निम्नतम (ATL) मूल जोखिम मानों को ट्रैक और रिकॉर्ड करें

- मूल जोखिम मान को 0 से 1 के बीच मानकीकृत करने के लिए एकीकरण किया गया।

- एकीकरण जोखिम मूल्य के आधार पर अलग-अलग ट्रेडिंग थ्रेशोल्ड सेट करेंः

- 0.3 से कम जोखिमः एक खरीद संकेत ट्रिगर करें

- 0.6 या 0.7 से अधिक जोखिमः समतल बहुसंकेत ट्रिगर करें

- 0.7 से अधिक जोखिमः ट्रिगर बेचने का संकेत देता है

- 0.4 से कम जोखिमः शून्य संकेत ट्रिगर करें

इस रणनीति में एक निश्चित अंक (५ अंक) का एक स्टॉप लॉस तंत्र भी है, जो एक ट्रेड के लिए अधिकतम नुकसान को नियंत्रित करता है। इसके अलावा, यह टैगिंग सुविधा के माध्यम से चार्ट पर विभिन्न सिग्नल स्थानों को प्रदर्शित करता है, जिससे व्यापारियों को संभावित व्यापारिक अवसरों की पहचान करने में मदद मिलती है।

रणनीतिक लाभ

जोखिम की मात्रा: एकीकरण के माध्यम से, जटिल बाजार की स्थिति को 0 से 1 के बीच के जोखिम संकेतकों में सरल बनाया गया है, जो कि सहज और समझने योग्य है, जिससे व्यापारिक निर्णयों में आसानी होती है।

अनुकूलनशीलता: ऐतिहासिक उच्चतम और निम्नतम बिंदुओं का उपयोग एकीकरण के लिए किया जाता है, जिससे सूचकांक विभिन्न बाजार परिस्थितियों और चक्रीय विशेषताओं के लिए अनुकूल हो सकता है, और निश्चित पैरामीटर की सीमाओं से बचा जा सकता है।

औसत मूल्य वापसी सिद्धांतइस रणनीति का उपयोग मूल्य के दीर्घकालिक औसत से विचलन के आधार पर किया जाता है, जो वित्तीय बाजारों के औसत मूल्य वापसी के अनुरूप है।

समय कारक समायोजन: समय कारक ((bar_index का 0.395 गुना) को शामिल करके, जोखिम की गणना समय के साथ गतिशील रूप से समायोजित की जाती है, जो बाजार के विकास के नियमों के अनुरूप है।

जोखिम प्रबंधन तंत्रअंतर्निहित स्टॉप-लॉस सेटिंग्स, जो एक ही लेनदेन पर अधिकतम हानि को सीधे नियंत्रित करती हैं, धन की सुरक्षा में मदद करती हैं।

दृश्य संकेत: विभिन्न प्रकार के सिग्नल की स्थिति को स्पष्ट रूप से चिह्नित करने के लिए, व्यापारियों के लिए निर्णय की कठिनाई को कम करना, रणनीति की व्यावहारिकता को बढ़ाना।

संक्षिप्त पैरामीटर: कम कोर पैरामीटर, अति-अनुरूपता के जोखिम को कम करता है, विभिन्न बाजार स्थितियों में रणनीति की अनुकूलन क्षमता को बढ़ाता है।

रणनीतिक जोखिम

लंबी अवधि के चलती औसत की पिछड़ापन374 चक्र के SMA में महत्वपूर्ण विलंबता है, जो तेजी से बदलते बाजारों में सिग्नल देरी का कारण बन सकता है, जो सबसे अच्छा प्रवेश या प्रस्थान समय से चूक जाता है।

स्थिर रोकथाम अस्थिरता के लिए अनुकूल नहीं हैरणनीतिः एक निश्चित अंक को स्टॉप मानदंड के रूप में उपयोग करना, विभिन्न बाजारों और समय के बीच उतार-चढ़ाव के अंतर को ध्यान में नहीं रखना, जिससे स्टॉप बहुत ढीला या बहुत तंग हो सकता है।

थ्रेशोल्ड संवेदनशीलता: रणनीति के लिए ट्रेडिंग सिग्नल बहुत हद तक जोखिम के पूर्व निर्धारित थ्रेशोल्ड पर निर्भर करता है ((0.3, 0.4, 0.6, 0.7) । ये फिक्स्ड थ्रेशोल्ड सभी बाजार स्थितियों के लिए उपयुक्त नहीं हो सकते।

एकीकरण की सीमाएँ: ऐतिहासिक चरम सीमाओं का उपयोग करके समेकन किया जाता है, नए चरम स्थितियों के सामने आने पर फिर से समायोजन की आवश्यकता हो सकती है, और ऐतिहासिक डेटा की कमी के कारण समेकन गलत हो सकता है।

जोखिम का पता लगाना: रणनीति ऐतिहासिक उच्चतम/न्यूनतम जोखिम पर निर्भर करती है, जो भविष्य में फंक्शन विचलन का कारण बन सकती है।

पैरामीटर अनुकूलन चुनौती: एसएमए चक्र, जोखिम थ्रेशोल्ड, स्टॉप पॉइंट्स जैसे महत्वपूर्ण पैरामीटर को विभिन्न बाजारों के लिए अनुकूलित करने की आवश्यकता होती है, जिससे रणनीति अनुकूलन की जटिलता बढ़ जाती है।

समाधानों में शामिल हैंः स्व-अनुकूली स्टॉप तंत्र का उपयोग करके निश्चित बिंदु स्टॉप को बदलने के लिए; अस्थिरता संकेतक की शुरूआत जोखिम थ्रेशोल्ड को समायोजित करने के लिए; बहु-चक्र पुष्टिकरण सिग्नल का उपयोग करना; प्रतिगामी व्यापार से बचने के लिए प्रवृत्ति फ़िल्टरिंग शर्तों को जोड़ना; अन्य तकनीकी संकेतकों के साथ सिग्नल पुष्टिकरण आदि।

रणनीति अनुकूलन दिशा

अनुकूली रोकथाम तंत्रएटीआर (वास्तविक अस्थिरता) के आधार पर एक गतिशील रोक के लिए एक निश्चित बिंदु रोक को बदलना, जिससे रोक का स्तर बाजार की अस्थिरता के आधार पर स्वचालित रूप से समायोजित किया जा सके, जैसे कि 1.5 गुना एटीआर की रोक दूरी।

गतिशील जोखिम अवमूल्यन: निश्चित जोखिम थ्रेशोल्ड ((0.3, 0.4, 0.6, 0.7) को बाजार की गतिशील स्थिति के आधार पर समायोजित थ्रेशोल्ड में बदल दें, इन थ्रेशोल्ड को अस्थिरता या प्रवृत्ति की ताकत के संकेतकों का उपयोग करके समायोजित करने पर विचार किया जा सकता है।

ट्रेंड फ़िल्टर जोड़ें: प्रवृत्ति निर्णय तंत्र को पेश करना, जैसे कि लंबी अवधि के चलती औसत या एडीएक्स संकेतक की दिशा का उपयोग करना, केवल मुख्य प्रवृत्ति की दिशा में व्यापार करना, विपरीत संचालन से बचना।

सिग्नल मान्यता तंत्र: संकेत की पुष्टि के लिए आवश्यकताओं को बढ़ाएं, उदाहरण के लिए, संकेतों को ट्रिगर करने से पहले जोखिम संकेतों को थ्रेशोल्ड से परे रखने के लिए, झूठे संकेतों को कम करें।

समय फ़िल्टर जोड़ें: ट्रेडिंग समय खिड़की की सीमा बढ़ाएं, ज्ञात कम कुशल ट्रेडिंग समय या उच्च अस्थिरता अवधि से बचें, सिग्नल की गुणवत्ता में सुधार करें।

चलती औसत चक्र का अनुकूलन करें: विभिन्न SMA चक्रों का परीक्षण करें (जैसे 200, 300, 450 आदि) एक निश्चित 374 चक्रों को बदलने के लिए, एक विशेष बाजार के लिए अधिक उपयुक्त पैरामीटर खोजने के लिए।

धन प्रबंधन में सुधार: एक गतिशील स्थिति प्रबंधन तंत्र की शुरूआत, जो जोखिम के मूल्य के निरपेक्ष स्तर और परिवर्तन की दर के आधार पर प्रत्येक लेनदेन के लिए धन के अनुपात को समायोजित करता है, जिससे जोखिम संतुलन प्राप्त होता है।

बहुआयामी विश्लेषण ढांचा: कई समय चक्रों के लिए जोखिम के संकेतकों को ध्यान में रखते हुए स्केलिंग रणनीति, सिग्नल विश्वसनीयता बढ़ाने के लिए केवल विभिन्न समय चक्रों के सिग्नल के अनुरूप ट्रेडों को निष्पादित करें।

इन अनुकूलन दिशाओं का उद्देश्य रणनीतियों की अनुकूलनशीलता को बढ़ाना, झूठे संकेतों को कम करना, जोखिम प्रबंधन को अनुकूलित करना और समग्र प्रदर्शन को बढ़ाना है। कई अनुकूलन बिंदुओं के संयोजन से, एक अधिक मजबूत व्यापार प्रणाली का निर्माण किया जा सकता है।

संक्षेप

स्टैटिफाइड रिस्क वैल्यू डायनेमिक अवमूल्यन ट्रेडिंग रणनीति एक मात्रात्मक ट्रेडिंग विधि है जो कीमतों और दीर्घकालिक चलती औसत के विचलन पर आधारित है, जो ट्रेडिंग निर्णयों को निर्देशित करने के लिए जोखिम संकेतकों की गणना और स्टैटिफाइड करके निर्देशित करती है। यह रणनीति जटिल बाजार की स्थिति को 0-1 के बीच के जोखिम मानों में सरल बनाती है, जो बाजार की ओवरबॉय और ओवरसोल्ड स्थिति को दर्शाता है।

रणनीति की मुख्य ताकत इसकी अनुकूलनशीलता और जोखिम को मापने की क्षमता में है, जो गतिशील रूप से ऐतिहासिक चरम सीमाओं को ट्रैक करने के माध्यम से एकरूपता प्रदान करती है, जिससे संकेतकों को विभिन्न बाजार स्थितियों के अनुकूल बनाया जा सकता है। इसके अलावा, अंतर्निहित स्टॉप लॉस तंत्र मौलिक जोखिम नियंत्रण कार्य प्रदान करता है।

हालांकि, इस रणनीति में लंबी अवधि की चलती औसत देरी, निश्चित थ्रेशोल्ड और बाजार में बदलाव के लिए रोकथाम जैसी सीमाएं भी हैं। रणनीति के प्रदर्शन को बढ़ाने के लिए, गतिशील स्टॉप लॉस, जोखिम के लिए अनुकूलित थ्रेशोल्ड, ट्रेंड फिल्टर और बहु-चक्र पुष्टि जैसे अनुकूलन उपायों को पेश करने पर विचार किया जा सकता है।

कुल मिलाकर, एक सामान्यीकृत जोखिम मूल्य डायनामिक अवमूल्यन ट्रेडिंग रणनीति बाजार के जोखिम की स्थिति की पहचान करने और ट्रेडिंग निर्णयों को निर्देशित करने के लिए एक व्यवस्थित तरीका प्रदान करती है, जो मध्यम और दीर्घकालिक व्यापार के लिए सहायक उपकरण के रूप में उपयुक्त है। उचित पैरामीटर अनुकूलन और जोखिम प्रबंधन के साथ, इस रणनीति में विभिन्न बाजार स्थितियों में स्थिर प्रदर्शन बनाए रखने की क्षमता है।

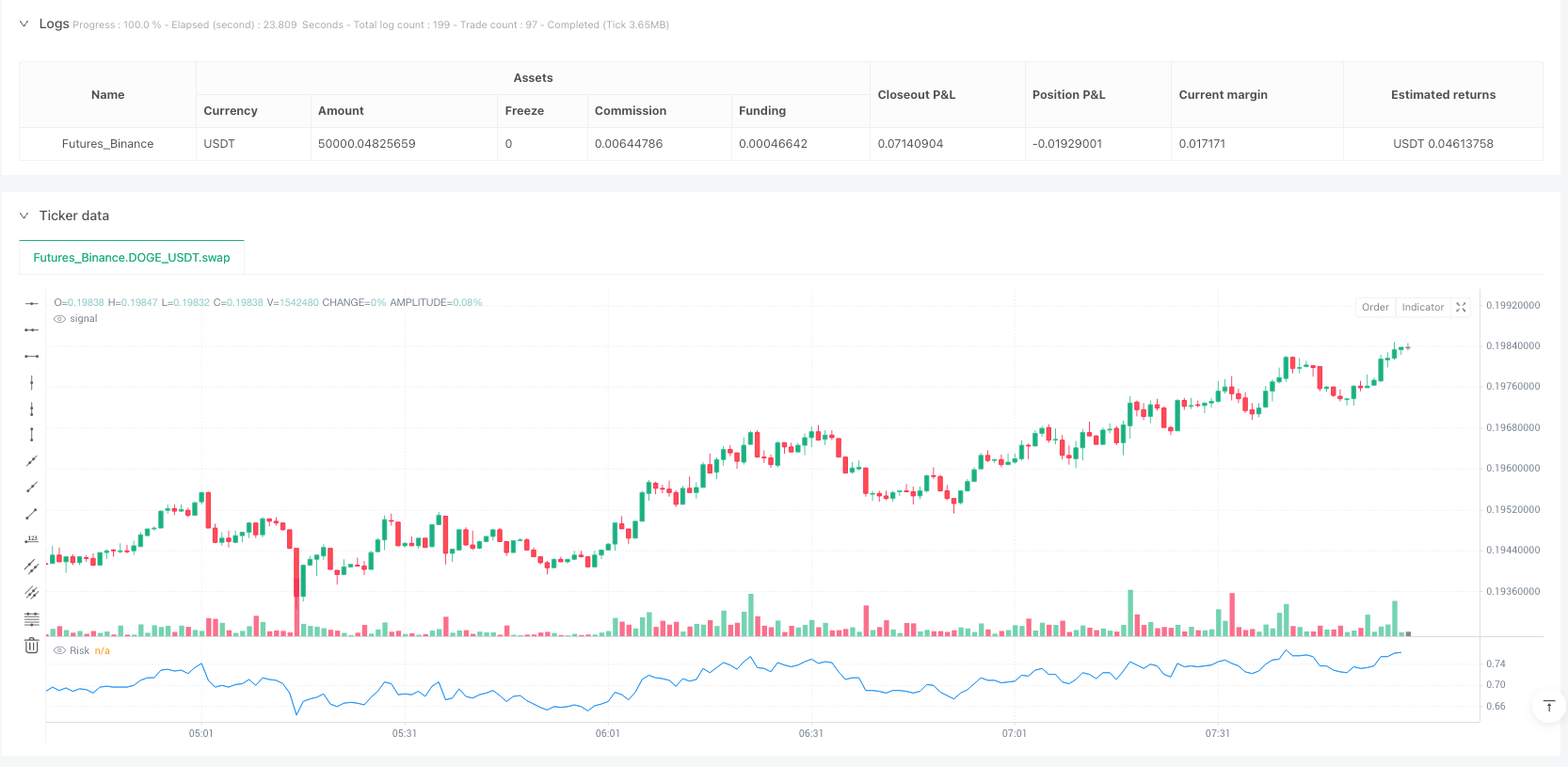

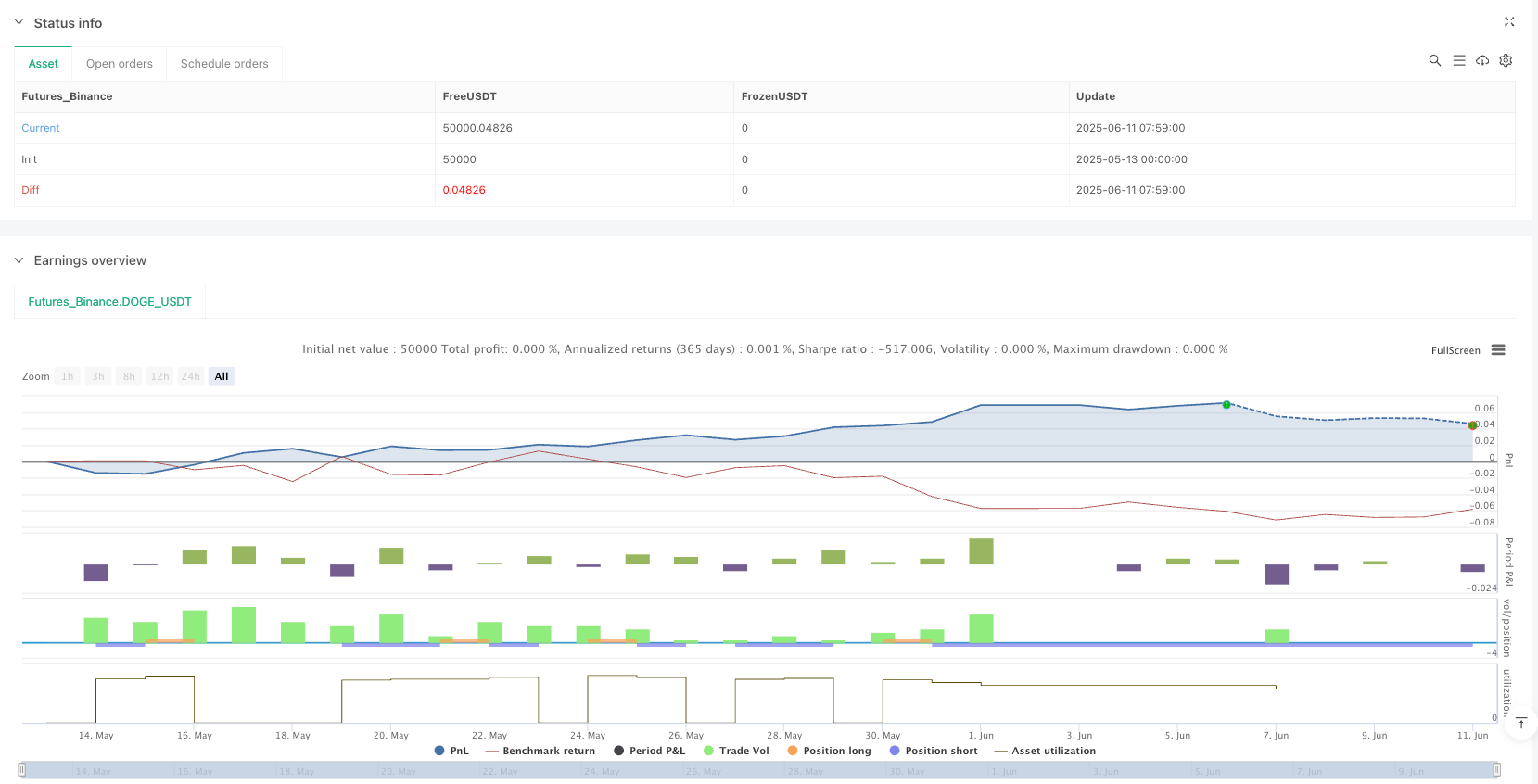

/*backtest

start: 2025-05-13 00:00:00

end: 2025-06-11 08:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"DOGE_USDT"}]

*/

//@version=5

//@author=Skywalking2874

strategy("Risk Trading Strategy", overlay=false, max_bars_back=5000)

// 输入参数

risk_prices = input.bool(true, "Display the price corresponding with risk thresholds")

// 计算指标值

find_ath(_src) =>

var ath = 0.0

if _src > ath

ath := _src

ath

find_atl(_src) =>

var atl = 2.5

if _src < atl

atl := _src

atl

threeseventyfour = ta.sma(close, 374)

average = (math.log(close) - math.log(threeseventyfour)) * math.pow(bar_index, 0.395)

highest_value = find_ath(average)

lowest_value = find_atl(average)

average_normalized = (average - lowest_value) / (highest_value - lowest_value)

// 绘图

plot(average_normalized, color=color.new(color.blue, 0), title="Risk")

// 交易信号定义

longCondition = average_normalized < 0.3

exitLongCondition1 = average_normalized >= 0.6

exitLongCondition2 = average_normalized >= 0.7

shortCondition = average_normalized > 0.7

exitShortCondition = average_normalized <= 0.4

// 执行交易

if (longCondition)

strategy.entry("Buy", strategy.long)

strategy.exit("Stop Loss", "Buy", stop=close - 5 * syminfo.pointvalue)

if (exitLongCondition1 or exitLongCondition2)

strategy.close("Buy")

if (shortCondition)

strategy.entry("Sell", strategy.short)

strategy.exit("Stop Loss", "Sell", stop=close + 5 * syminfo.pointvalue)

if (exitShortCondition)

strategy.close("Sell")

// 绘制标签

if (risk_prices)

price_zero = threeseventyfour * math.exp((0.0*(highest_value-lowest_value)+lowest_value)/(math.pow(bar_index, 0.395)))

price_point_three = threeseventyfour * math.exp((0.3*(highest_value-lowest_value)+lowest_value)/(math.pow(bar_index, 0.395)))

price_point_four = threeseventyfour * math.exp((0.4*(highest_value-lowest_value)+lowest_value)/(math.pow(bar_index, 0.395)))

price_point_six = threeseventyfour * math.exp((0.6*(highest_value-lowest_value)+lowest_value)/(math.pow(bar_index, 0.395)))

price_point_seven = threeseventyfour * math.exp((0.7*(highest_value-lowest_value)+lowest_value)/(math.pow(bar_index, 0.395)))

label.new(bar_index, price_zero, "Buy Signal", color=color.green, textcolor=color.white, style=label.style_label_up)

label.new(bar_index, price_point_three, "Exit Long Signal", color=color.blue, textcolor=color.white, style=label.style_label_up)

label.new(bar_index, price_point_four, "Exit Short Signal", color=color.orange, textcolor=color.white, style=label.style_label_up)

label.new(bar_index, price_point_six, "Exit Long Signal 2", color=color.blue, textcolor=color.white, style=label.style_label_up)

label.new(bar_index, price_point_seven, "Sell Signal", color=color.red, textcolor=color.white, style=label.style_label_up)