अवलोकन

मल्टीपल टाइमिंग स्लैब एसएमए-ईएमए क्रॉस क्वांटिटेटिव रणनीति एक तकनीकी विश्लेषण रणनीति है जिसमें सरल चलती औसत (एसएमए) और सूचकांक चलती औसत (ईएमए) क्रॉस सिग्नल शामिल हैं, और मल्टीपल टाइमिंग स्लैब फ़िल्टर और आरएसआई संकेतक सहायक निर्णय के माध्यम से। इस रणनीति का मुख्य विचार ईएमए 15 और एसएमए 60 के क्रॉसिंग पॉइंट्स को एक प्रवेश बिंदु के रूप में पकड़ना है, जबकि एक लंबी अवधि के रुझान संदर्भ के रूप में संकेतों को ईएमए 200 में पेश किया जाता है, और उच्च समय स्लैब के साथ संयुक्त ईएमए 200 ट्रेडिंग दिशा को फ़िल्टर करने के लिए, और अंत में आरएसआई संकेतक के माध्यम से ओवरबॉयड क्षेत्रों से बचने के लिए। इसके अलावा, रणनीति में एक पूरी तरह से तैयार स्टॉप लॉस और एस्केप लॉस तंत्र, और ट्रेडिंग समय नियंत्रण शामिल हैं, जिससे एक व्यापक ट्रेडिंग सिस्टम बनता है।

रणनीति सिद्धांत

इस रणनीति के मुख्य सिद्धांत निम्नलिखित तकनीकी विश्लेषण घटकों पर आधारित हैंः

चलती औसत क्रॉसिंग:

- 15 चक्र ईएमए और 60 चक्र एसएमए के क्रॉसिंग को मुख्य संकेत के रूप में उपयोग किया जाता है

- ईएमए 15 पर एसएमए 60 के माध्यम से एक बहुसंकेतक का गठन

- ईएमए 15 के नीचे एसएमए 60 के माध्यम से एक रिक्त सिग्नल बनाता है

- 200 चक्र ईएमए एक लंबी अवधि के रुझान संदर्भ रेखा के रूप में

एकाधिक समय फ़िल्टर:

- एक उच्च समय सीमा (डिफ़ॉल्ट रूप से 60 मिनट) के साथ ईएमए 200 को प्रवृत्ति के लिए एक उपकरण के रूप में पेश किया गया

- केवल जब कीमत उच्च समय सीमा ईएमए 200 से ऊपर है तो अधिक करने की अनुमति है

- खाली करने की अनुमति केवल तभी दी जाती है जब कीमत ईएमए 200 के निचले स्तर पर होती है

- यह फ़िल्टरिंग तंत्र यह सुनिश्चित करता है कि व्यापार की दिशा एक बड़ी समय अवधि की प्रवृत्ति के अनुरूप हो

आरएसआई फ़िल्टर तंत्र:

- 14 चक्र आरएसआई का उपयोग करें और ओवरबोर्ड क्षेत्र में स्थिति से बचें

- आरएसआई 30 से नीचे ओवरसोल्ड क्षेत्र है, जो शून्य सीमा को सीमित करता है

- RSI 70 से ऊपर ओवरबॉट क्षेत्र है, ओवरबॉट को प्रतिबंधित करें

- इस तरह के डिजाइन से प्रतिकूल ट्रेडिंग से बचने और प्रवेश की गुणवत्ता में सुधार करने में मदद मिलती है।

जोखिम प्रबंधन प्रणाली:

- फिक्स्ड अंक या प्रतिशत मोड का समर्थन करने के लिए लचीला स्टॉप सेटिंग

- निश्चित अंक के लिए स्टॉप लॉस सेटिंग

- अनुवर्ती स्टॉप लॉस, लॉकिंग रिटर्न

- ट्रेडिंग समय नियंत्रण, बाजार बंद होने से पहले स्थिति रखने से बचें

रणनीति का ट्रेडिंग तर्क “प्रवृत्ति का पालन + कई पुष्टि” की सोच का अनुसरण करता है, जो एक बहुस्तरीय फ़िल्टरिंग तंत्र के माध्यम से केवल उच्च संभावना की दिशा में व्यापार सुनिश्चित करता है, जबकि सख्त जोखिम नियंत्रण उपायों के माध्यम से धन की सुरक्षा करता है।

रणनीतिक लाभ

कोड के गहन विश्लेषण के माध्यम से, इस रणनीति के निम्नलिखित उल्लेखनीय फायदे हैं:

एकाधिक सत्यापन तंत्रसंक्षेप मेंः एक ट्रिपल कन्फर्मेशन तंत्र जो कि शॉर्ट-टर्म मूविंग एवरेज क्रॉसिंग, लॉन्ग-टर्म ट्रेंड जजमेंट और आरएसआई फ़िल्टरिंग के साथ जुड़ा हुआ है, सिग्नल की गुणवत्ता में उल्लेखनीय सुधार करता है और झूठे ब्रेकडाउन और गलत संकेतों को कम करता है।

विभिन्न बाजार स्थितियों के लिए अनुकूलनपैरामीट्रिक डिजाइन के माध्यम से, रणनीति को विभिन्न बाजार स्थितियों और ट्रेडिंग किस्मों के अनुकूल करने के लिए लचीलापन से समायोजित किया जा सकता है, जैसे कि चलती औसत चक्र, आरएसआई थ्रेशोल्ड आदि को समायोजित करना।

अच्छी तरह से नियंत्रित जोखिम:

- कई स्टॉप मोड का समर्थन करता है (निश्चित अंक / प्रतिशत)

- फिक्स्ड स्टॉप लॉस प्रोटेक्शन

- अनुवर्ती रोक-घाटा लाभ को लॉक करता है

- इस बहुस्तरीय जोखिम प्रबंधन तंत्र ने एकल लेनदेन के लिए अधिकतम जोखिम को प्रभावी ढंग से नियंत्रित किया

लेन-देन समय प्रबंधन: स्वचालित रूप से समापन से पहले समय की स्थिति को निर्दिष्ट करना, रात भर के जोखिम और समापन में उतार-चढ़ाव की अनिश्चितता से बचने के लिए, विशेष रूप से दिन के व्यापारियों के लिए उपयुक्त।

उच्च समय चक्र रुझान फ़िल्टरट्रेडों की दिशा को बड़े रुझानों के अनुरूप सुनिश्चित करने के लिए, उच्च समय सीमा के साथ ट्रेडों का आकलन करके, जीतने की दर में वृद्धि की गई।

मॉड्यूलर डिजाइन: रणनीति के घटक (सिग्नल जनरेशन, फ़िल्टरिंग तंत्र, जोखिम प्रबंधन) स्पष्ट रूप से अलग हैं, जिससे उन्हें समझने और समायोजित करने में आसानी होती है, साथ ही बाद में अनुकूलन और विस्तार करने में भी आसानी होती है।

रणनीतिक जोखिम

हालांकि इस रणनीति को व्यापक रूप से तैयार किया गया है, लेकिन इसमें संभावित जोखिम शामिल हैंः

पैरामीटर संवेदनशीलतारणनीति की प्रभावशीलता अत्यधिक चलती औसत अवधि, आरएसआई थ्रेशोल्ड और अन्य पैरामीटर सेटिंग्स पर निर्भर करती है। विभिन्न बाजार स्थितियों के लिए अलग-अलग पैरामीटर संयोजन की आवश्यकता हो सकती है, और पैरामीटर का अनुचित अनुकूलन ऐतिहासिक डेटा के अति-समायोजन का कारण बन सकता है।

पिछड़ेपन की समस्यामूविंग एवरेज, जो मूल रूप से एक पिछड़ा हुआ सूचक है, तेजी से उतार-चढ़ाव या तेजी से उलट-फेर करने वाले बाजारों में देर से संकेत दे सकता है, सर्वोत्तम प्रवेश बिंदुओं को याद कर सकता है या बड़ी वापसी का कारण बन सकता है।

बाज़ारों में गिरावट: एक स्पष्ट प्रवृत्ति के अभाव में एक क्षैतिज पदानुक्रमित बाजार में, एक चलती औसत के क्रॉसिंग से लगातार नुकसान के साथ लगातार झूठे संकेत उत्पन्न हो सकते हैं।

तकनीकी संकेतकों पर अत्यधिक निर्भरता: रणनीति पूरी तरह से तकनीकी संकेतकों पर आधारित है, मौलिक कारकों और बाजार की भावनाओं को ध्यान में नहीं रखता है, जो प्रमुख समाचार या घटना-संचालित बाजारों में खराब प्रदर्शन कर सकता है।

फिक्स्ड स्टॉप लॉस जोखिमफिक्स्ड पॉइंट्स स्टॉप मार्केट में उतार-चढ़ाव के दौरान काफी लचीला नहीं हो सकता है, जब उतार-चढ़ाव बढ़ता है तो स्टॉप बहुत ढीला हो सकता है, और जब उतार-चढ़ाव घटता है तो स्टॉप बहुत तंग हो सकता है।

समाधान:

- विभिन्न बाजारों और समय के लिए एक मजबूत संयोजन का पता लगाने के लिए।

- अस्थिरता को बढ़ाने के लिए समायोज्य स्टॉप लॉस तंत्र पर विचार करें

- क्षैतिज बाजारों में अतिरिक्त फ़िल्टरिंग शर्तों को जोड़ना, जैसे कि अस्थिरता की दर कम करना

- मौलिक कारक या बाजार भावना संकेतक के साथ संवर्धन रणनीति

- सिग्नल की गुणवत्ता में सुधार के लिए लेनदेन की मात्रा की पुष्टि करने वाली प्रणाली को शामिल करने पर विचार करें

रणनीति अनुकूलन दिशा

इस रणनीति के मौजूदा ढांचे के आधार पर, निम्नलिखित कुछ अनुकूलन दिशाओं पर विचार किया जा सकता हैः

उतार-चढ़ाव के लिए अनुकूलन तंत्र:

- एटीआर (Average True Range) सूचक का परिचय रोक और रोक के स्तर को समायोजित करने के लिए

- उच्च अस्थिरता वातावरण में स्टॉप रेंज का विस्तार करें, कम अस्थिरता वातावरण में स्टॉप को कड़ा करें

- यह अनुकूलन तंत्र विभिन्न बाजार स्थितियों के लिए बेहतर है

बहु-समय तालिका में सुसंगतता:

- मध्यवर्ती समय सीमा को जोड़ने के लिए पुष्टि, “लघु + मध्यम + दीर्घकालिक” के रूप में ट्रिपल टाइमफ्रेम अनुरूपता की आवश्यकता

- ट्रेडों को केवल तभी निष्पादित किया जाता है जब सिग्नल कई समय चक्रों के अनुरूप हों

- यह गलत संकेतों के जोखिम को और कम कर सकता है।

लेन-देन की पुष्टि:

- ट्रेड वॉल्यूम विश्लेषण में शामिल करें, संकेतों के साथ ट्रेड वॉल्यूम में वृद्धि की आवश्यकता है

- आप ओबीवी या चाइकिन मनी फ्लो जैसे सापेक्ष लेनदेन के संकेतकों का उपयोग कर सकते हैं

- लेन-देन की मात्रा की पुष्टि सिग्नल की गुणवत्ता और सफलता की प्रभावशीलता में महत्वपूर्ण सुधार कर सकती है

गतिशील पैरामीटर अनुकूलन:

- हाल के बाजार प्रदर्शन के आधार पर स्वचालित रूप से अनुकूलित करने के लिए एक पैरामीटर गतिशील समायोजन तंत्र को लागू करना

- इस प्रकार के अनुकूलन से रणनीति को बाजार की स्थिति में बदलाव के लिए अनुकूलित करने में मदद मिलती है।

बाजार की स्थिति वर्गीकरण:

- बाजार की स्थिति की पहचान करने के लिए एक मॉड्यूल जोड़ा गया है, जो ट्रेंडिंग बाजार और अस्थिर बाजार को अलग करता है

- विभिन्न बाजार स्थितियों में विभिन्न सिग्नल जनरेशन और फ़िल्टरिंग नियमों को अपनाना

- इस तरह के गतिशील समायोजन से विभिन्न बाजार स्थितियों में रणनीति की अनुकूलनशीलता में सुधार हो सकता है।

मशीन लर्निंग अनुकूलन:

- मशीन लर्निंग एल्गोरिदम का उपयोग करना जैसे कि निर्णय पेड़ या तंत्रिका नेटवर्क प्रवेश निर्णयों को अनुकूलित करना

- मौसम, बाजार की भावना, उतार-चढ़ाव आदि जैसे अन्य कारकों को समेकित करना

- यह रणनीति की भविष्यवाणी और अनुकूलन क्षमता को बढ़ा सकता है।

इन अनुकूलन दिशाओं में रणनीति की कमियों को संबोधित करने के लिए सुधार करने की अनुमति मिलती है ताकि यह व्यापक बाजार वातावरण में स्थिर प्रदर्शन कर सके।

संक्षेप

मल्टीपल टाइमलाइन एसएमए-ईएमए क्रॉस क्वांटिटेटिव रणनीति एक संरचित, तर्कसंगत और स्पष्ट तकनीकी विश्लेषण ट्रेडिंग सिस्टम है। यह एक बहु-स्तरीय ट्रेडिंग निर्णय लेने की संरचना बनाता है, जिसमें मूविंग एवरेज क्रॉस सिग्नल, मल्टीपल टाइमलाइन ट्रेंड फिल्टर और आरएसआई ओवरबॉट और ओवरसोल्ड निर्णय शामिल हैं। साथ ही, रणनीति में एक व्यापक जोखिम प्रबंधन तंत्र भी शामिल है, जिसमें कई स्टॉप-स्टॉप-लॉस मोड और ट्रेडिंग समय नियंत्रण शामिल हैं।

इस रणनीति का मुख्य लाभ यह है कि इसकी बहु-पुष्टि तंत्र और एक अच्छा जोखिम नियंत्रण है, जो इसे ट्रेंडिंग बाजारों में उत्कृष्ट प्रदर्शन करने की अनुमति देता है, जबकि प्रभावी रूप से जोखिम को नियंत्रित करता है। हालांकि, रणनीति में उच्च पैरामीटर संवेदनशीलता, क्षैतिज बाजारों के लिए खराब अनुकूलन जैसे मुद्दे भी हैं।

रणनीति में सुधार के लिए बहुत जगह है, जैसे कि उतार-चढ़ाव के लिए अनुकूलन तंत्र की शुरूआत, बहु-समय-सीमा की स्थिरता की आवश्यकताओं को मजबूत करना, लेनदेन की मात्रा की पुष्टि करना और गतिशील पैरामीटर अनुकूलन को लागू करना। ये अनुकूलन रणनीति को विभिन्न बाजार स्थितियों के अनुकूल बनाने में मदद कर सकते हैं, जिससे समग्र स्थिरता और लाभप्रदता में सुधार हो सकता है।

कुल मिलाकर, यह एक अच्छी तरह से डिज़ाइन की गई प्रवृत्ति का पालन करने वाली रणनीति है, जो तकनीकी विश्लेषण की एक निश्चित नींव वाले व्यापारियों के लिए उपयुक्त है। उचित पैरामीटर समायोजन और अनुकूलन के साथ, यह एक विश्वसनीय व्यापारिक उपकरण बन सकता है, विशेष रूप से मध्यम और दीर्घकालिक रुझानों के स्पष्ट बाजार वातावरण के लिए।

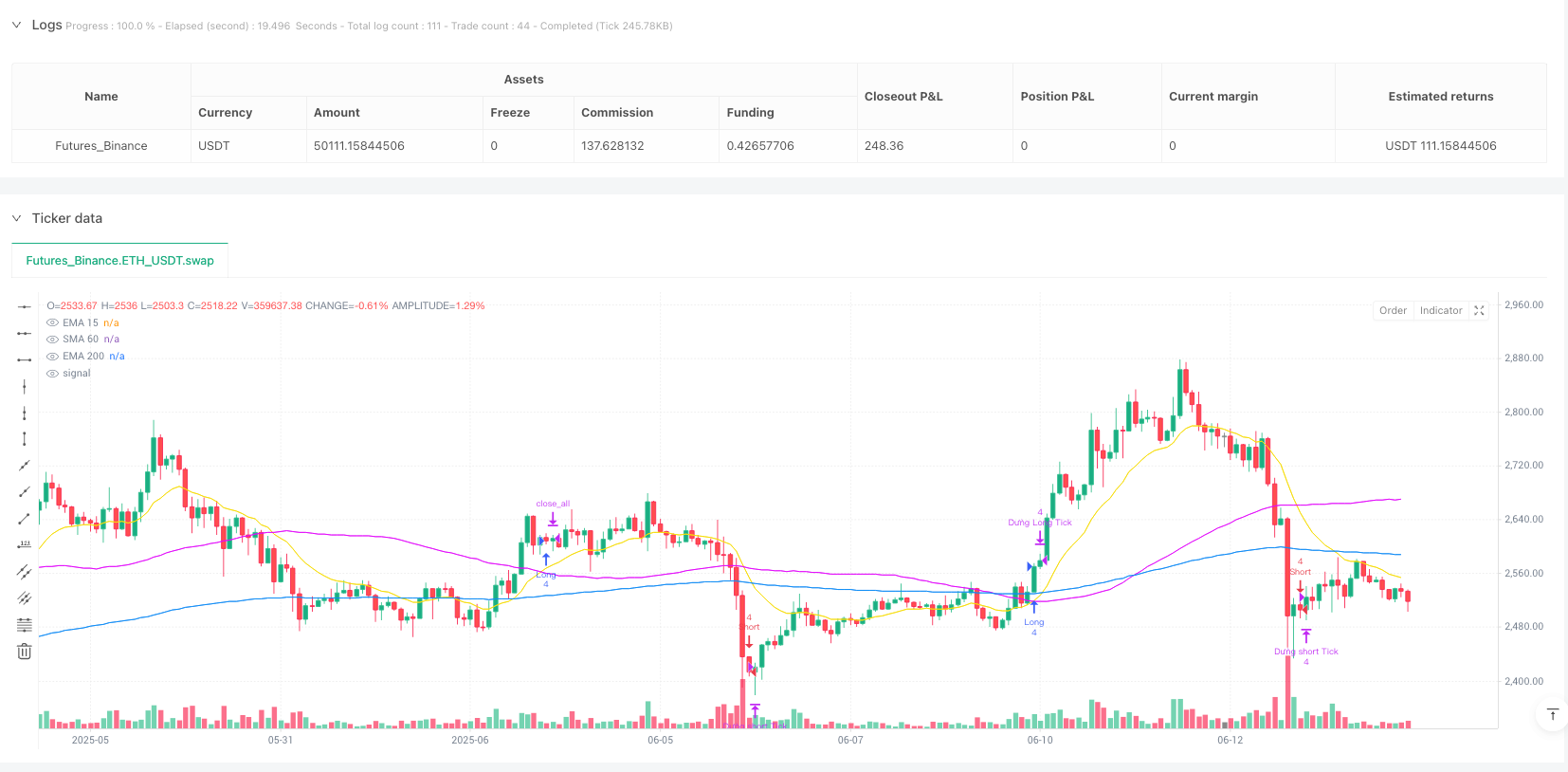

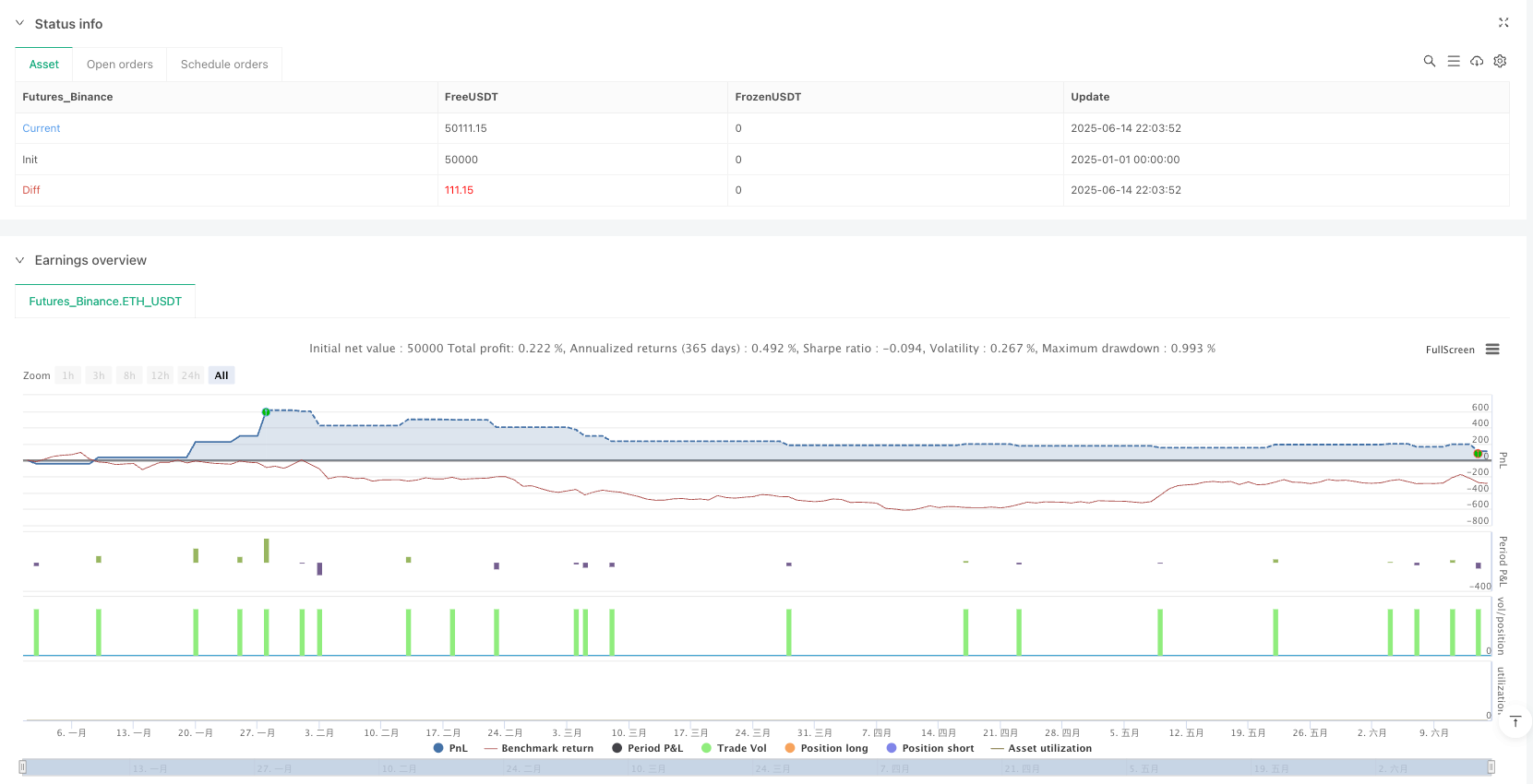

/*backtest

start: 2025-01-01 00:00:00

end: 2025-06-15 00:00:00

period: 2h

basePeriod: 2h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy(title="PhaiSinh_SMA & EMA [VNFlow]", overlay=true, slippage=1, backtest_fill_limits_assumption=1, initial_capital=100.000, default_qty_type=strategy.fixed, default_qty_value=4, commission_type=strategy.commission.cash_per_order, commission_value=2700,fill_orders_on_standard_ohlc=true, calc_on_order_fills=true, process_orders_on_close=true)

// === Chỉ báo chính ===

sma60 = ta.sma(close, 60)

ema15 = ta.ema(close, 15)

ema200 = ta.ema(close, 200)

plot(sma60, title="SMA 60", color=color.rgb(227, 10, 251), linewidth=1)

plot(ema15, title="EMA 15", color=color.rgb(246, 222, 11), linewidth=1)

plot(ema200, title="EMA 200", color=color.rgb(13, 141, 245), linewidth=1)

// === Cấu hình thời gian thoát trước khi hết phiên ===

session_close_hour = input.int(14, title="Giờ đóng phiên (24h)")

session_close_minute = input.int(30, title="Phút đóng phiên")

minutes_before_close = input.int(5, title="Số phút thoát lệnh trước đóng phiên")

exit_hour = session_close_hour

exit_minute = session_close_minute - minutes_before_close

exit_hour := exit_minute < 0 ? exit_hour - 1 : exit_hour

exit_minute := exit_minute < 0 ? exit_minute + 60 : exit_minute

cutoff_time = (hour > exit_hour) or (hour == exit_hour and minute >= exit_minute)

// === Bộ lọc RSI ===

use_rsi_filter = input.bool(true, title="Bộ lọc RSI?")

rsi_period = input.int(14, title="Chu kỳ RSI")

rsi_overbought = input.int(70)

rsi_oversold = input.int(30)

rsi_val = ta.rsi(close, rsi_period)

// === Bộ lọc EMA từ HTF ===

use_htf_filter = input.bool(true, title="Bộ lọc EMA HTF?")

htf_tf = input.timeframe("60", title="Khung thời gian EMA cao hơn")

htf_ema = request.security(syminfo.tickerid, htf_tf, ta.ema(close, 200))

ema_trend_up = close > htf_ema

ema_trend_down = close < htf_ema

// === Cài đặt TP/SL/Trailing ===

use_percent_tp = input.bool(false, title="TP theo % (nếu không: tính theo tick)")

tp_value = input.float(1.0, title="Take Profit (tick hoặc %)")

sl_value = input.float(20.0, title="Stop Loss (tick)")

trail_offset = input.int(10, title="Trailing Stop (tick)")

// === Logic tín hiệu vào/ra ===

long_entry = ta.crossover(ema15, sma60) and close >= ema15 and not cutoff_time

short_entry = ta.crossunder(ema15, sma60) and close <= ema15 and not cutoff_time

long_ok = long_entry and (not use_htf_filter or ema_trend_up) and (not use_rsi_filter or rsi_val > rsi_oversold)

short_ok = short_entry and (not use_htf_filter or ema_trend_down) and (not use_rsi_filter or rsi_val < rsi_overbought)

// === Vào lệnh ===

if long_ok

strategy.entry("Long", strategy.long)

if short_ok

strategy.entry("Short", strategy.short)

// === Tính TP theo giá nếu chọn % ===

long_tp_price = close * (1 + tp_value / 100)

short_tp_price = close * (1 - tp_value / 100)

// === Thoát lệnh với TP/SL/Trailing ===

if strategy.position_size > 0

if use_percent_tp

strategy.exit("Dừng Long %", from_entry="Long", loss=sl_value, limit=long_tp_price, trail_points=trail_offset, trail_offset=trail_offset)

else

strategy.exit("Dừng Long Tick", from_entry="Long", loss=sl_value, profit=tp_value, trail_points=trail_offset, trail_offset=trail_offset)

if strategy.position_size < 0

if use_percent_tp

strategy.exit("Dừng Short %", from_entry="Short", loss=sl_value, limit=short_tp_price, trail_points=trail_offset, trail_offset=trail_offset)

else

strategy.exit("Dừng short Tick", from_entry="Short", loss=sl_value, profit=tp_value, trail_points=trail_offset, trail_offset=trail_offset)

// === Đóng toàn bộ trước phiên ===

if cutoff_time

strategy.close_all()