अवलोकन

बहु-सूचक ट्रेंड लाइन क्रॉस गतिशील स्टॉप लॉस क्वांटिफाइंग ट्रेडिंग रणनीति एक व्यापक ट्रेडिंग प्रणाली है जो ट्रेंड लाइन विश्लेषण, तकनीकी संकेतकों और जोखिम प्रबंधन को जोड़ती है। इस रणनीति का मुख्य उद्देश्य एक गतिशील ट्रेंड लाइन का निर्माण करना है, जो आरएसआई, एमएसीडी, लेनदेन और बाजार संरचना विश्लेषण के साथ मिलकर उच्च संभावना वाले व्यापार के अवसरों की पहचान करने के लिए है। यह रणनीति एटीआर गतिशील स्टॉप लॉस का उपयोग करती है, जोखिम प्रतिशत पद्धति का उपयोग करके स्थिति प्रबंधन करती है, और दोहरी लाभप्रदता लक्ष्य निर्धारित करती है। यह रणनीति विशेष रूप से अस्थिर बाजारों के लिए उपयुक्त है, जो कई पुष्टिकरण तंत्रों और सख्त जोखिम नियंत्रणों के माध्यम से व्यापार की सफलता दर को बढ़ाता है।

रणनीति सिद्धांत

यह रणनीति निम्नलिखित प्रमुख सिद्धांतों पर आधारित हैः

गतिशील प्रवृत्ति रेखा पहचान: समर्थन और प्रतिरोध प्रवृत्ति लाइनों का निर्माण करने के लिए रैखिक प्रतिगमन तकनीक का उपयोग करें, और प्रवृत्ति लाइनों के साथ मूल्य संबंधों का विश्लेषण करके संभावित उछाल और अस्वीकृति बिंदुओं की पहचान करें।

बहु-सूचक प्रतिध्वनि पुष्टि:

- आरएसआई (Relative Strength Index) को ओवरबॉय और ओवरसोल्ड के रूप में पहचाना जाता है

- MACD गतिशीलता की दिशा की पुष्टि करने के लिए प्रयोग किया जाता है

- बाजार में भागीदारी की पुष्टि करने के लिए लेनदेन की संख्या में वृद्धि

- बाजार संरचना विश्लेषण (उच्चतम निचला / निम्नतम उच्च) समग्र रुझान की पुष्टि करने के लिए

ट्रेडिंग में सफलताजब कीमतों के साथ लेनदेन की मात्रा प्रतिरोध या समर्थन को तोड़ती है, तो एक ब्रेक ट्रेडिंग सिग्नल ट्रिगर करें।

जोखिम प्रबंधन प्रणाली:

- खाता जोखिम प्रतिशत विधि का उपयोग करके स्थिति का आकार निर्धारित करना

- एटीआर गुणांक के साथ गतिशील स्टॉप लॉस सेटिंग

- अलग-अलग मूल्य लक्ष्यों के तहत बंद करने के लिए एक चरणबद्ध लाभप्रदता रणनीति लागू करें

लेनदेन निष्पादन तर्क:

- मल्टीहेड एंट्रीः समर्थन में कीमतों में उछाल + आरएसआई ओवरसोल्ड + एमएसीडी पिलर चार्ट में वृद्धि + लेनदेन की मात्रा में वृद्धि + बाजार की संरचना को देखना

- शून्य से प्रवेशः कीमतें प्रतिरोध के स्तर पर अस्वीकार कर दी गईं + RSI ओवरबॉय + MACD पिलर ग्राफ में गिरावट + लेनदेन की मात्रा में वृद्धि + बाजार संरचना में गिरावट

- प्रवेशः मूल्य ने महत्वपूर्ण प्रवृत्ति रेखा को पार कर लिया + मात्रा की पुष्टि की

रणनीतिक लाभ

पूर्ण बाजार विश्लेषण: प्रवृत्ति रेखा, आघात संकेतक, गतिशीलता संकेतक और लेनदेन की मात्रा विश्लेषण सहित कई तकनीकी विश्लेषण विधियों का संयोजन, एक अधिक व्यापक बाजार परिप्रेक्ष्य प्रदान करने और झूठे संकेतों को कम करने के लिए।

गतिशील रूप से बाजार की स्थितियों के अनुकूल: ट्रेंड लाइनों को रैखिक रिवर्सन गतिशील गणना के माध्यम से विभिन्न बाजार स्थितियों के अनुकूल बनाया जाता है, जो स्थिर समर्थन प्रतिरोध बिंदुओं की तुलना में अधिक लचीला होता है।

एकाधिक सत्यापन तंत्रसिग्नल की गुणवत्ता में उल्लेखनीय सुधार और गलत ट्रेडों को कम करने के लिए ट्रेडिंग सिग्नल को ट्रिगर करने के लिए कई शर्तों की आवश्यकता होती है।

अच्छा जोखिम प्रबंधन:

- प्रति लेनदेन जोखिम खाते के एक निश्चित प्रतिशत तक सीमित है

- एटीआर गतिशील स्टॉप लॉस बाजार में उतार-चढ़ाव के लिए

- खंडित लाभ रणनीति जोखिम-लाभ अनुपात को अनुकूलित करती है

- लीवरेज सीमा अत्यधिक जोखिम से बचने के लिए

दृश्य प्रतिक्रियारणनीतियाँ प्रवृत्ति रेखाओं, संकेतों और बाजार की स्थिति के बारे में दृश्य प्रतिक्रिया प्रदान करती हैं, जिससे व्यापारियों को बाजार की स्थिति और रणनीतियों के निष्पादन को बेहतर ढंग से समझने में मदद मिलती है।

लचीला पैरामीटर सेटिंग: रणनीति उपयोगकर्ताओं को ट्रेडिंग किस्मों और व्यक्तिगत जोखिम वरीयताओं के आधार पर मापदंडों को समायोजित करने की अनुमति देती है, जिससे अनुकूलन क्षमता बढ़ जाती है।

रणनीतिक जोखिम

पैरामीटर संवेदनशीलता: रणनीति कई पैरामीटर सेटिंग्स पर निर्भर करती है, जिसमें ट्रेंड लाइन की लंबाई, आरएसआई थ्रेशोल्ड और एमएसीडी पैरामीटर शामिल हैं। अनुचित पैरामीटर सेटिंग्स के कारण ओवर-ट्रेडिंग या चूक का अवसर हो सकता है। समाधान पैरामीटर को अनुकूलित करने के लिए रीट्रेसिंग और विभिन्न बाजार स्थितियों के लिए अलग-अलग पैरामीटर कॉन्फ़िगरेशन सेट करना है।

बहु-शर्त विनिमय आवृत्ति: बहु-पुष्टि तंत्र, हालांकि संकेत की गुणवत्ता में सुधार करता है, लेकिन व्यापार के अवसरों को कम कर सकता है, जो कुछ बाजार स्थितियों में लंबे समय तक संकेतों को ट्रिगर नहीं कर सकता है। समाधान यह है कि एक शर्त भार प्रणाली को बढ़ाने पर विचार किया जाए, जो कुछ शर्तों के विशेष रूप से मजबूत होने पर अन्य शर्तों की आवश्यकताओं को कम करने की अनुमति देता है।

ट्रेंड लाइन गणना की जटिलता: कुछ चरम बाजार स्थितियों में, विशेष रूप से तेजी से उतार-चढ़ाव या अचानक मोड़ वाले बाजारों में, रैखिक रिवर्स ट्रेंड लाइन सटीक नहीं हो सकती है। समाधान अन्य समर्थन प्रतिरोध पहचान विधियों के साथ संयोजन में है, जैसे कि महत्वपूर्ण मूल्य बिंदु या चलती औसत।

स्टॉप लॉस पर निर्भरतायदि एटीआर की गणना के लिए स्टॉप दूरी बहुत बड़ी है, तो यह बहुत छोटी स्थिति का कारण बन सकता है, जो लाभप्रदता को प्रभावित कर सकता है। समाधान अधिकतम स्टॉप दूरी की सीमा निर्धारित करना है, या मिश्रित स्थिति गणना विधि पर विचार करना है।

वापस लेने का जोखिम: जोखिम प्रबंधन तंत्र के बावजूद, चरम बाजार की स्थिति में, जैसे कि फ्लैश या कीमतों में वृद्धि, वास्तविक नुकसान उम्मीद से अधिक हो सकता है। समाधान अतिरिक्त बाजार अस्थिरता फ़िल्टर जोड़ना, स्थिति को कम करना या चरम उतार-चढ़ाव के दौरान व्यापार को निलंबित करना है।

रणनीति अनुकूलन दिशा

मशीन लर्निंग: मशीन लर्निंग एल्गोरिदम को स्वचालित रूप से अनुकूलित करने के लिए पैरामीटर को पेश करना, विभिन्न बाजार स्थितियों की गतिशीलता के आधार पर आरएसआई थ्रेशोल्ड, एमएसीडी पैरामीटर और ट्रेंड लाइन लंबाई को समायोजित करना। यह विभिन्न बाजार चरणों में निश्चित पैरामीटर की सीमाओं को पार कर सकता है और रणनीति अनुकूलनशीलता को बढ़ा सकता है।

बाज़ार परिवेश वर्गीकरण: बाजार की स्थिति की पहचान करने वाली प्रणाली को लागू करना, बाजार को तीन प्रकार के ट्रेंडिंग, इंटरमीडिएट और ट्रांजिशन स्टेट में विभाजित करना, और प्रत्येक राज्य के लिए अलग-अलग ट्रेडिंग नियमों का उपयोग करना। इस तरह से अनुचित बाजार की स्थिति में अत्यधिक व्यापार से बचा जा सकता है।

सूचकांक भार प्रणाली: एक गतिशील सूचक भार प्रणाली की स्थापना, जो कुछ संकेतकों के संकेतों को विशेष रूप से मजबूत होने पर अन्य संकेतकों के महत्व को कम करने की अनुमति देता है। यह बहु-पुष्टि लाभ को बनाए रखते हुए, व्यापार की आवृत्ति को बढ़ा सकता है।

ट्रेंड लाइन एल्गोरिदम में सुधार: अधिक जटिल ट्रेंड लाइन पहचान एल्गोरिदम का उपयोग करें, जैसे कि बहुपद रिग्रेशन या समर्थन वेक्टर मशीन (एसवीएम), विभिन्न बाजार स्थितियों में ट्रेंड लाइन की सटीकता में सुधार करें।

जोखिम प्रबंधन में सुधार:

- गतिशील जोखिम प्रतिशत प्राप्त करें, बाजार में उतार-चढ़ाव के आधार पर प्रति लेनदेन जोखिम को समायोजित करें

- स्टॉप लॉस ट्रैकिंग सुविधाओं के साथ बढ़ी हुई मुनाफे की सुरक्षा

- एक-तरफा लेनदेन के लिए समग्र जोखिम को नियंत्रित करने के लिए सहसंबंध विश्लेषण का परिचय

भावनात्मक संकेतक एकीकरण: बाजार की भावना के संकेतकों को पेश करना, जैसे कि अस्थिरता सूचकांक ((VIX) या धन प्रवाह डेटा, एक अतिरिक्त फ़िल्टरिंग शर्त के रूप में, चरम बाजार की भावना के तहत व्यापार से बचने के लिए।

संक्षेप

एक बहु-सूचक ट्रेंड लाइन क्रॉस डायनामिक स्टॉप लॉस क्वांटिफाइड ट्रेडिंग रणनीति एक डिज़ाइन की गई व्यापक ट्रेडिंग प्रणाली है, जो ट्रेडर्स को ट्रेंड लाइन विश्लेषण, तकनीकी संकेतकों और सख्त जोखिम प्रबंधन के संयोजन के माध्यम से उच्च गुणवत्ता वाले ट्रेडिंग सिग्नल प्रदान करती है। इस रणनीति का सबसे बड़ा लाभ इसकी बहु-पुष्टि तंत्र और बेहतर जोखिम नियंत्रण प्रणाली में है, लेकिन इसे पैरामीटर संवेदनशीलता और ट्रेडिंग आवृत्ति सीमा जैसी संभावित समस्याओं पर भी ध्यान देने की आवश्यकता है।

ट्रेंड लाइन एल्गोरिदम को अनुकूलित करके, गतिशील पैरामीटर समायोजन को लागू करके, बाजार के वातावरण के वर्गीकरण को पेश करके और जोखिम प्रबंधन प्रणाली को बढ़ाकर, यह रणनीति इसकी स्थिरता और अनुकूलनशीलता को और बढ़ा सकती है। अनुभवी व्यापारियों के लिए, यह एक व्यापक व्यापारिक ढांचा है जिसे विचार करने के लिए विशेष रूप से उन व्यापारियों के लिए उपयुक्त है जो जोखिम प्रबंधन पर ध्यान केंद्रित करते हैं और उच्च गुणवत्ता वाले सिग्नल ट्रेडिंग की प्रतीक्षा करते हैं।

यह रणनीति तकनीकी विश्लेषण के कई आयामों को जोड़ती है, जिसमें मूल्य पैटर्न, संकेतक अनुनाद और लेन-देन की मात्रा की पुष्टि शामिल है, एक एकीकृत व्यापार निर्णय प्रणाली बनाने के लिए। सख्त प्रवेश शर्तों और स्पष्ट जोखिम प्रबंधन नियमों के माध्यम से, यह एक अनुशासित व्यापारिक दृष्टिकोण प्रदान करता है जो व्यापारियों को अस्थिर बाजारों में भावनात्मक रूप से स्थिर रहने और एक सुसंगत व्यापारिक योजना को निष्पादित करने में मदद करता है।

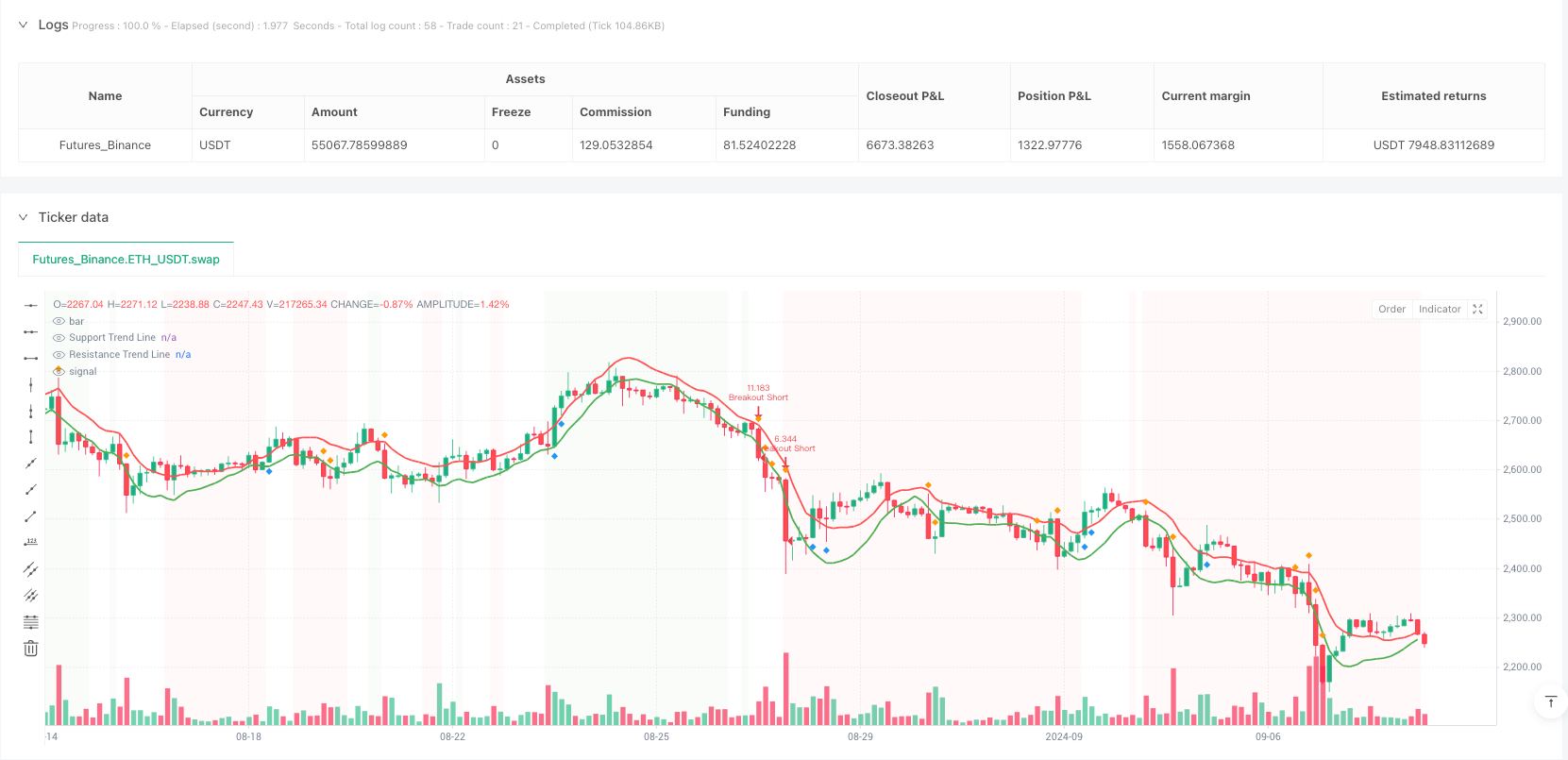

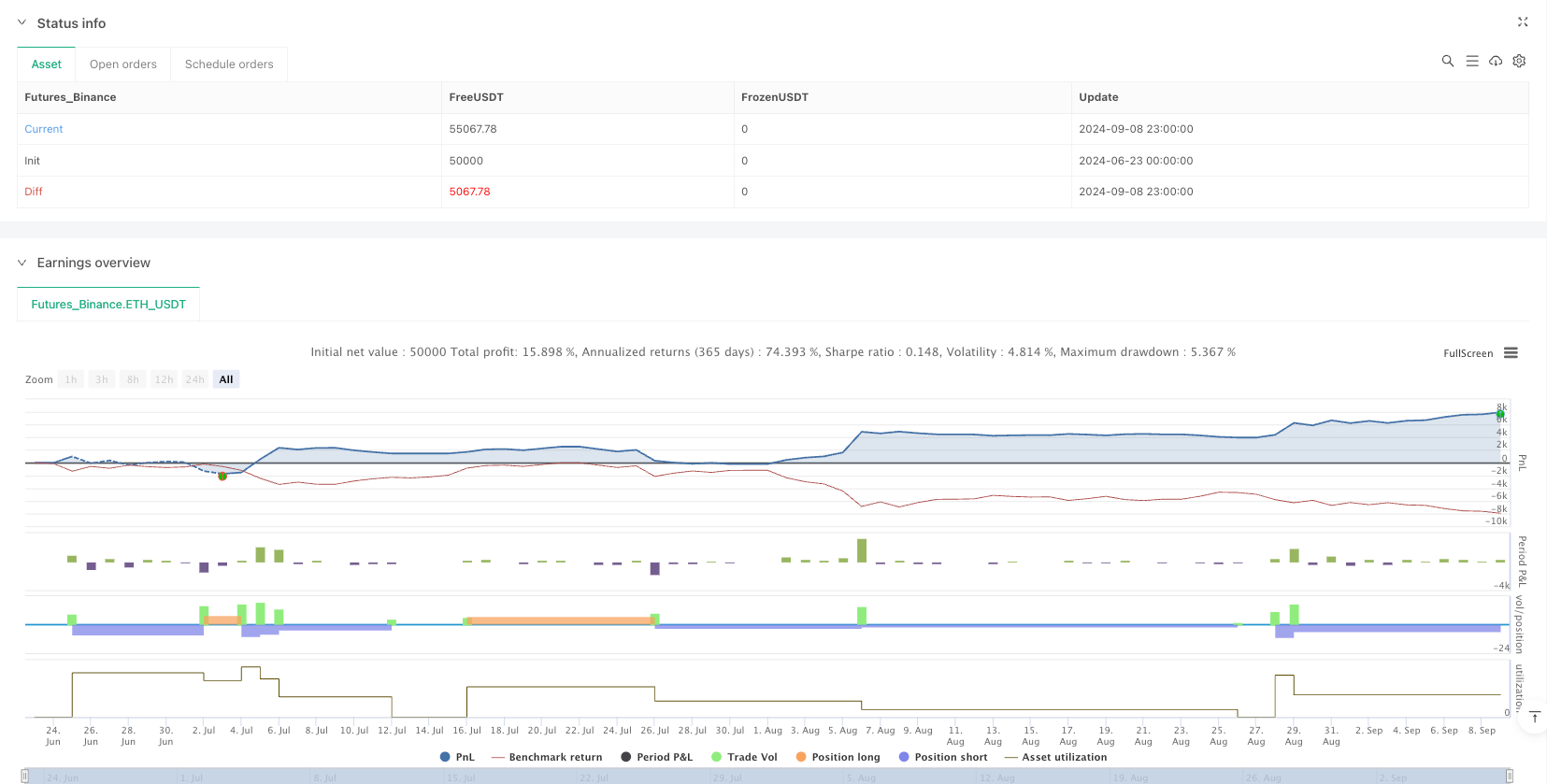

/*backtest

start: 2024-06-23 00:00:00

end: 2024-09-09 00:00:00

period: 3h

basePeriod: 3h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Advanced Crypto Trend Line Strategy", overlay=true, margin_long=100, margin_short=100)

// ================================

// INPUT PARAMETERS

// ================================

// Crypto Selection

crypto_type = input.string("BTC", "Cryptocurrency", options=["BTC", "SOL", "AUTO"])

// Trend Line Parameters

trendline_length = input.int(20, "Trend Line Calculation Length", minval=10, maxval=50)

min_touches = input.int(2, "Minimum Trend Line Touches", minval=2, maxval=5)

breakout_threshold = input.float(0.5, "Breakout Threshold %", minval=0.1, maxval=2.0) / 100

// Risk Management

risk_percent = input.float(2.0, "Risk Per Trade %", minval=0.5, maxval=5.0) / 100

tp1_ratio = input.float(2.0, "Take Profit 1 Ratio", minval=1.0, maxval=5.0)

tp2_ratio = input.float(3.0, "Take Profit 2 Ratio", minval=2.0, maxval=6.0)

max_leverage = crypto_type == "BTC" ? 5 : crypto_type == "SOL" ? 10 : 7

// Technical Indicators

rsi_length = input.int(14, "RSI Length", minval=5, maxval=30)

rsi_oversold = input.int(35, "RSI Oversold Level", minval=20, maxval=40)

rsi_overbought = input.int(70, "RSI Overbought Level", minval=60, maxval=80)

macd_fast = input.int(12, "MACD Fast Length", minval=5, maxval=20)

macd_slow = input.int(26, "MACD Slow Length", minval=20, maxval=40)

macd_signal = input.int(9, "MACD Signal Length", minval=5, maxval=15)

volume_multiplier = input.float(1.5, "Volume Spike Multiplier", minval=1.1, maxval=3.0)

// ATR for Dynamic Stops

atr_length = input.int(14, "ATR Length for Stops", minval=5, maxval=30)

atr_multiplier = input.float(2.0, "ATR Stop Multiplier", minval=1.0, maxval=4.0)

// ================================

// TECHNICAL INDICATORS

// ================================

// RSI

rsi = ta.rsi(close, rsi_length)

// MACD

[macd_line, signal_line, macd_histogram] = ta.macd(close, macd_fast, macd_slow, macd_signal)

// Volume

volume_avg = ta.sma(volume, 20)

volume_spike = volume > volume_avg * volume_multiplier

// ATR for dynamic stops

atr = ta.atr(atr_length)

// ================================

// TREND LINE CALCULATION

// ================================

// Function to calculate trend line slope and intercept

get_trend_line(src, len, min_touch) =>

var float slope = na

var float intercept = na

var int touches = 0

var array<float> highs = array.new<float>()

var array<float> lows = array.new<float>()

var array<int> high_bars = array.new<int>()

var array<int> low_bars = array.new<int>()

// Find pivots

ph = ta.pivothigh(high, 5, 5)

pl = ta.pivotlow(low, 5, 5)

// Store pivot points

if not na(ph)

array.push(highs, ph)

array.push(high_bars, bar_index - 5)

if array.size(highs) > len

array.shift(highs)

array.shift(high_bars)

if not na(pl)

array.push(lows, pl)

array.push(low_bars, bar_index - 5)

if array.size(lows) > len

array.shift(lows)

array.shift(low_bars)

[slope, intercept, touches]

// Calculate trend lines

[up_slope, up_intercept, up_touches] = get_trend_line(low, trendline_length, min_touches)

[down_slope, down_intercept, down_touches] = get_trend_line(high, trendline_length, min_touches)

// ================================

// TREND LINE VALUES

// ================================

// Simplified trend line calculation using linear regression

uptrend_line = ta.linreg(low, trendline_length, 0)

downtrend_line = ta.linreg(high, trendline_length, 0)

// Dynamic trend line based on recent pivots

recent_low = ta.lowest(low, 10)

recent_high = ta.highest(high, 10)

// Support and Resistance levels

support_level = uptrend_line

resistance_level = downtrend_line

// ================================

// MARKET STRUCTURE

// ================================

// Higher lows and lower highs detection

higher_low = low > ta.lowest(low[1], 5) and low[1] > ta.lowest(low[2], 5)

lower_high = high < ta.highest(high[1], 5) and high[1] < ta.highest(high[2], 5)

// Overall trend determination

uptrend = close > ta.sma(close, 50) and ta.sma(close, 20) > ta.sma(close, 50)

downtrend = close < ta.sma(close, 50) and ta.sma(close, 20) < ta.sma(close, 50)

// ================================

// ENTRY CONDITIONS

// ================================

// Long entry conditions

long_trend_bounce = close > support_level and low <= support_level * 1.01

long_rsi = rsi < rsi_oversold or (rsi > rsi_oversold and rsi[1] < rsi_oversold)

long_macd = macd_histogram > macd_histogram[1]

long_volume = volume_spike

long_structure = higher_low or uptrend

long_condition = long_trend_bounce and long_rsi and long_macd and long_volume and long_structure

// Short entry conditions

short_trend_reject = close < resistance_level and high >= resistance_level * 0.99

short_rsi = rsi > rsi_overbought or (rsi < rsi_overbought and rsi[1] > rsi_overbought)

short_macd = macd_histogram < macd_histogram[1]

short_volume = volume_spike

short_structure = lower_high or downtrend

short_condition = short_trend_reject and short_rsi and short_macd and short_volume and short_structure

// ================================

// BREAKOUT CONDITIONS

// ================================

// Uptrend breakout (bearish)

uptrend_break = close < support_level * (1 - breakout_threshold) and volume_spike

// Downtrend breakout (bullish)

downtrend_break = close > resistance_level * (1 + breakout_threshold) and volume_spike

// ================================

// POSITION SIZING

// ================================

// Calculate position size based on risk

account_size = strategy.equity

risk_amount = account_size * risk_percent

// ================================

// STRATEGY EXECUTION

// ================================

// Long entries

if long_condition and strategy.position_size == 0

stop_loss = support_level - (atr * atr_multiplier)

take_profit_1 = close + (close - stop_loss) * tp1_ratio

take_profit_2 = close + (close - stop_loss) * tp2_ratio

// Position sizing

risk_per_share = close - stop_loss

position_size = risk_amount / risk_per_share

position_size := math.min(position_size, account_size * max_leverage / close)

strategy.entry("Long", strategy.long, qty=position_size)

strategy.exit("Long TP1", "Long", limit=take_profit_1, stop=stop_loss, qty=position_size * 0.5)

strategy.exit("Long TP2", "Long", limit=take_profit_2, stop=stop_loss, qty=position_size * 0.5)

// Short entries

if short_condition and strategy.position_size == 0

stop_loss = resistance_level + (atr * atr_multiplier)

take_profit_1 = close - (stop_loss - close) * tp1_ratio

take_profit_2 = close - (stop_loss - close) * tp2_ratio

// Position sizing

risk_per_share = stop_loss - close

position_size = risk_amount / risk_per_share

position_size := math.min(position_size, account_size * max_leverage / close)

strategy.entry("Short", strategy.short, qty=position_size)

strategy.exit("Short TP1", "Short", limit=take_profit_1, stop=stop_loss, qty=position_size * 0.5)

strategy.exit("Short TP2", "Short", limit=take_profit_2, stop=stop_loss, qty=position_size * 0.5)

// Breakout entries

if downtrend_break and strategy.position_size == 0

stop_loss = resistance_level - (atr * atr_multiplier)

take_profit = close + (close - stop_loss) * 2.0

risk_per_share = close - stop_loss

position_size = risk_amount / risk_per_share

position_size := math.min(position_size, account_size * max_leverage / close)

strategy.entry("Breakout Long", strategy.long, qty=position_size)

strategy.exit("Breakout Long Exit", "Breakout Long", limit=take_profit, stop=stop_loss)

if uptrend_break and strategy.position_size == 0

stop_loss = support_level + (atr * atr_multiplier)

take_profit = close - (stop_loss - close) * 2.0

risk_per_share = stop_loss - close

position_size = risk_amount / risk_per_share

position_size := math.min(position_size, account_size * max_leverage / close)

strategy.entry("Breakout Short", strategy.short, qty=position_size)

strategy.exit("Breakout Short Exit", "Breakout Short", limit=take_profit, stop=stop_loss)

// ================================

// VISUALIZATION

// ================================

// Plot trend lines

plot(support_level, "Support Trend Line", color=color.green, linewidth=2)

plot(resistance_level, "Resistance Trend Line", color=color.red, linewidth=2)

// Plot entry signals

plotshape(long_condition, "Long Signal", shape.triangleup, location.belowbar, color.green, size=size.small)

plotshape(short_condition, "Short Signal", shape.triangledown, location.abovebar, color.red, size=size.small)

// Plot breakout signals

plotshape(downtrend_break, "Bullish Breakout", shape.diamond, location.belowbar, color.blue, size=size.small)

plotshape(uptrend_break, "Bearish Breakout", shape.diamond, location.abovebar, color.orange, size=size.small)

// Background color for trend

bgcolor(uptrend ? color.new(color.green, 95) : downtrend ? color.new(color.red, 95) : na)

// ================================

// ALERTS

// ================================

// Entry alerts

alertcondition(long_condition, "Long Entry", "Long entry signal detected")

alertcondition(short_condition, "Short Entry", "Short entry signal detected")

alertcondition(downtrend_break, "Bullish Breakout", "Bullish breakout detected")

alertcondition(uptrend_break, "Bearish Breakout", "Bearish breakout detected")

// ================================

// TABLE FOR INFORMATION

// ================================

// Create info table

var table info_table = table.new(position.top_right, 2, 8, bgcolor=color.white, border_width=1)

if barstate.islast

table.cell(info_table, 0, 0, "Metric", text_color=color.black, bgcolor=color.gray)

table.cell(info_table, 1, 0, "Value", text_color=color.black, bgcolor=color.gray)

table.cell(info_table, 0, 1, "RSI", text_color=color.black)

table.cell(info_table, 1, 1, str.tostring(math.round(rsi, 2)), text_color=color.black)

table.cell(info_table, 0, 2, "MACD", text_color=color.black)

table.cell(info_table, 1, 2, str.tostring(math.round(macd_line, 4)), text_color=color.black)

table.cell(info_table, 0, 3, "Volume Spike", text_color=color.black)

table.cell(info_table, 1, 3, volume_spike ? "YES" : "NO", text_color=color.black)

table.cell(info_table, 0, 4, "Trend", text_color=color.black)

table.cell(info_table, 1, 4, uptrend ? "UP" : downtrend ? "DOWN" : "SIDEWAYS", text_color=color.black)

table.cell(info_table, 0, 5, "Support", text_color=color.black)

table.cell(info_table, 1, 5, str.tostring(math.round(support_level, 2)), text_color=color.black)

table.cell(info_table, 0, 6, "Resistance", text_color=color.black)

table.cell(info_table, 1, 6, str.tostring(math.round(resistance_level, 2)), text_color=color.black)

table.cell(info_table, 0, 7, "ATR", text_color=color.black)

table.cell(info_table, 1, 7, str.tostring(math.round(atr, 2)), text_color=color.black)