रणनीति अवलोकन

यह क्वांटिटेटिव ट्रेडिंग रणनीति एक व्यापक ट्रेडिंग सिस्टम है, जो बाजार में विभिन्न ट्रेडिंग अवसरों को पकड़ने के लिए कई तकनीकी संकेतकों के साथ जुड़ा हुआ है। सिस्टम का केंद्र इचिमोकु क्लाउड मैप (एक बहुक्रियाशील ट्रेंड इंडिकेटर), अपेक्षाकृत मजबूत सूचकांक (आरएसआई) और ट्रेडिंग भारित मूविंग एवरेज (वीडब्ल्यूएमए) के तीन बड़े संकेतकों से बना है, और वास्तविक अस्थिरता (एटीआर) गतिशील स्टॉप और स्टॉप-लॉस स्तरों का उपयोग करता है। रणनीति सूट चार अलग-अलग उप-नीतियां प्रदान करता है, जो विभिन्न बाजार स्थितियों के लिए अलग-अलग हैंः ट्रेंड ट्रैकिंग प्रकार (आईचिमोकुआरएसट्रेंडआईटी), रेखीय रिबॉलिज़म प्रकार (वीडब्ल्यूएमए_आरएसआईबॉउंस), पीछे की ओर मोड़ (डिवर्जेंस रिवर्सल) और समग्र ब्रेकआउट प्रकार (फैकलाट ब्रेकिंग) । इस मॉड्यूलर डिजाइन ने व्यापारियों को वर्तमान बाजार की स्थिति के आधार पर सबसे उपयुक्त रणनीति का चयन करने में सक्षम बनाया है, जिससे

रणनीति सिद्धांत

इस रणनीति का मुख्य सिद्धांत है कि ट्रेडिंग सिग्नल को कई सूचकांकों के संयोजन के माध्यम से पुष्टि की जाए, जिससे सिग्नल की विश्वसनीयता बढ़े।

Ichimoku क्लाउड मैप घटक:

- रूपांतरण रेखा की गणना करें ((Tenkan-sen, 9 चक्र उच्च और निम्न बिंदु औसत)

- आधार रेखा की गणना करना (किजुन-सेन, 26 चक्रों के उच्च-नीचे औसत)

- पूर्ववर्ती बैंड A की गणना करें (Senkou Span A, परिवर्तनीय रेखा और आधार रेखा का औसत)

- पूर्ववर्ती बैंड बी की गणना करें (सेन्को स्पैन बी, 52 चक्र उच्च और निम्न औसत)

- बादल के स्थान के सापेक्ष मूल्य का आकलन करना और रूपांतरण रेखा और आधार रेखा के सापेक्ष संबंध

आरएसआई सूचक14 चक्र आरएसआई का उपयोग मूल्य गतिशीलता और ओवरबॉट ओवरसोल्ड स्थिति को मापने के लिए किया जाता है

वीडब्ल्यूएमए सूचकांकमूल्य प्रवृत्ति की पुष्टि करने के लिए 20 चक्र लेनदेन भारित चलती औसत

एटीआर सूचक: गतिशील रूप से स्टॉप और स्टॉप लेवल सेट करने के लिए, बाजार की अस्थिरता के अनुसार अनुकूलित

चयनित रणनीति के प्रकार के आधार पर, सिस्टम विभिन्न सिग्नल जनरेशन तर्क को सक्रिय करता हैः

- रुझान ट्रैक प्रकार (IchimokuRSITrend)जब कीमत बादल के ऊपर होती है, तो रूपांतरण रेखा आरएसआई 50 से अधिक होती है और कीमत वीडब्ल्यूएमए से ऊपर होती है, तो मल्टीहेड सिग्नल उत्पन्न होता है; इसके विपरीत, एक खाली सिर संकेत उत्पन्न होता है

- VWMA_RSIBounce): जब कीमत VWMA के ऊपर से गुजरती है और RSI 35 से अधिक है और रूपांतरण रेखा आधार रेखा के ऊपर होती है तो मल्टीहेड सिग्नल उत्पन्न होता है; इसके विपरीत एक खाली हेड सिग्नल उत्पन्न होता है

- Divergence Reversal (विचलन प्रतिगमन): जब आरएसआई ने बाउंसरों को पीछे हटने का पता लगाया और रूपांतरण रेखा बेंचमार्क लाइन से ऊपर और वीडब्ल्यूएमए मूल्य से ऊपर थी तो एक मल्टीहेड सिग्नल उत्पन्न हुआ; इसके विपरीत एक खाली सिर सिग्नल उत्पन्न हुआ

- फ्लैटब्रेकआउट: एक मल्टीहेड सिग्नल उत्पन्न होता है जब रूपांतरण लाइन फ्लैट स्थिति में होती है (<1.0) और आरएसआई 55 से अधिक होता है और कीमत वीडब्ल्यूएमए से अधिक होती है; इसके विपरीत एक खाली सिर सिग्नल उत्पन्न होता है

जब भी ट्रेडिंग सिग्नल उत्पन्न होता है, तो सिस्टम एटीआर मूल्य के आधार पर गतिशील स्टॉप और स्टॉप स्तर सेट करता है, जो कि एटीआर के 1.5 गुना स्टॉप और एटीआर के 3.0 गुना स्टॉप के रूप में डिफ़ॉल्ट रूप से सेट होता है, जिससे यह सुनिश्चित होता है कि जोखिम प्रबंधन बाजार की अस्थिरता के अनुरूप हो।

रणनीतिक लाभ

बहु-आयामी सत्यापन तंत्र: इचिमोकु क्लाउड चार्ट, आरएसआई और वीडब्ल्यूएमए के तीन अलग-अलग प्रकार के संकेतकों के संयोजन के माध्यम से, ट्रेडिंग सिग्नल की तीन आयामों में पुष्टि करने के लिए प्रवृत्ति, गतिशीलता और लेनदेन की मात्रा से, झूठे संकेतों के जोखिम को काफी कम किया गया।

अत्यधिक अनुकूलनीय: रणनीति सूट चार अलग-अलग उप-नीतियां प्रदान करता है जो विभिन्न बाजार स्थितियों के लिए अनुकूल हैं, ट्रेंडिंग से लेकर हिलाव वाले बाजारों तक।

गतिशील जोखिम प्रबंधन: एटीआर सूचक का उपयोग करके रोक और रोक के स्तर को गतिशील रूप से सेट करें, जिससे जोखिम प्रबंधन बाजार की अस्थिरता के लिए स्वचालित रूप से समायोजित हो जाए, जिससे विभिन्न उतार-चढ़ाव वाले वातावरण में फिक्स्ड पॉइंट स्टॉप लॉस स्टॉप की अपर्याप्तता से बचा जा सके।

दोहराव से बचने के लिए संकेत तंत्र: पिछले सिग्नल की स्थिति को ट्रैक करके ((prevSignal चर), एक ही दिशा में लगातार दोहराए जाने वाले सिग्नल से बचें, अनावश्यक लेनदेन की लागत को कम करें।

दृश्य सहायता: प्रत्येक ट्रेडिंग सिग्नल और उसके स्रोत की रणनीति को चार्ट पर स्पष्ट रूप से चिह्नित करें, ताकि रिट्रेस विश्लेषण और वास्तविक समय की निगरानी की सुविधा हो सके।

मॉड्यूलर डिजाइन: कोड संरचना स्पष्ट है, प्रत्येक कार्यात्मक मॉड्यूल अलग है, जो बाद में रखरखाव और विस्तार के लिए आसान है, उदाहरण के लिए, नई नीति संस्करणों को आसानी से जोड़ना या मौजूदा नीति मापदंडों को समायोजित करना।

रणनीतिक जोखिम

पैरामीटर संवेदनशीलता: रणनीति कई तकनीकी संकेतकों का उपयोग करती है, प्रत्येक के अपने पैरामीटर सेट होते हैं, जो रणनीति को पैरामीटर चयन के प्रति संवेदनशील बनाता है। विभिन्न बाजारों या समय-सीमाओं के लिए सर्वोत्तम प्रभाव प्राप्त करने के लिए विभिन्न पैरामीटर संयोजनों की आवश्यकता हो सकती है। समाधान पर्याप्त पैरामीटर अनुकूलन और पुनः परीक्षण करने के लिए है।

सिग्नल विलंबता का खतरा: तकनीकी संकेतक, विशेष रूप से चलती औसत, अपने स्वभाव से पिछड़े होते हैं, जो रुझान के मोड़ के पास प्रवेश में देरी का कारण बन सकते हैं। समाधान कुछ अग्रणी संकेतकों को शामिल करने या कुछ संकेतकों की अवधि को कम करने पर विचार करना है, जिससे संकेतों की समयबद्धता में सुधार हो सकता है।

ओवरट्रेडिंग का खतराचार रणनीतियाँ हो सकती हैं जो कुछ बाजार स्थितियों में संकेतों की आवृत्ति पैदा कर सकती हैं, जिससे ओवर-ट्रेडिंग हो सकती है। समाधान संकेत फ़िल्टरिंग शर्तों को जोड़ना या ट्रेडिंग शीतकालीन तंत्र को लागू करना है, जो कम समय में ट्रेडिंग आवृत्ति को सीमित करता है।

क्लाउड मैप जटिलता को समझाता हैइचिमोकू क्लाउड मैप एक अपेक्षाकृत जटिल सूचक प्रणाली है, जिसे सही ढंग से समझने के लिए अनुभव की आवश्यकता होती है। समाधान इचिमोकू क्लाउड मैप के उपयोग के सिद्धांतों को गहराई से सीखना है, या क्लाउड मैप का उपयोग करने के तरीके को सरल बनाने पर विचार करना है, केवल इसके मुख्य घटकों का उपयोग करना है।

आरएसआई ने निर्णय को सरल बनाया: कोड में आरएसआई विचलन का निर्णय एक सरलीकृत एल्गोरिथ्म का उपयोग करके किया जाता है, जो सभी प्रभावी विचलन रूपों को पकड़ने में सक्षम नहीं हो सकता है। समाधान विचलन परीक्षण एल्गोरिथ्म में सुधार करना है, और अधिक सटीक चरम मूल्य निर्णय विधि का उपयोग करना है।

स्टॉप लॉस अनुपात फिक्स्ड: हालांकि एटीआर का उपयोग करके स्टॉप लॉस स्टॉप पॉइंट बिट्स को गतिशील रूप से सेट किया जाता है, स्टॉप लॉस स्टॉप लॉस के एटीआर गुणक निश्चित हैं और सभी बाजार स्थितियों के लिए उपयुक्त नहीं हो सकते हैं। समाधान एटीआर गुणकों को गतिशील रूप से बाजार में उतार-चढ़ाव की विशेषता या रणनीति के प्रकार के आधार पर समायोजित करना है, या एक मोबाइल स्टॉप लॉस रणनीति लागू करना है।

रणनीति अनुकूलन दिशा

विकृति का पता लगाने के लिए एल्गोरिदम में सुधार: वर्तमान कोड में आरएसआई विचलन का पता लगाने के लिए एक सरलीकृत विधि है, जो अधिक जटिल शिखर घाटी का पता लगाने के एल्गोरिदम को लागू करके विचलन की पहचान की सटीकता में सुधार कर सकती है। विशेष रूप से, कीमत और सूचक के महत्वपूर्ण मोड़ की पहचान करने के लिए ज़िगज़ैग सूचकांक या विरूपण सिद्धांत का उपयोग किया जा सकता है, और फिर इन बिंदुओं की तुलनात्मक स्थिति को विचलन का न्याय करने के लिए तुलना करें।

समय फ़िल्टर जोड़ें: कई बाजारों में अलग-अलग समय अवधि के लिए अलग-अलग विशेषताएं हैं, समय फ़िल्टर शर्तों को जोड़ा जा सकता है, कुछ रणनीतियों को चालू या बंद करने के लिए कुछ ट्रेडिंग समय के लिए निष्क्रिय ट्रेडिंग समय से बचने के लिए।

वॉल्यूम बढ़ाने की पुष्टि: हालांकि रणनीति में VWMA का उपयोग किया जाता है, लेकिन सिग्नल विश्वसनीयता को बढ़ाने के लिए सिग्नल उत्पन्न होने पर लेनदेन की मात्रा को पिछले N चक्रों की औसत लेनदेन से अधिक करने के लिए सीधे लेनदेन की मात्रा विश्लेषण को और अधिक जोड़ना संभव है।

अनुकूली मापदंडों का कार्यान्वयन: महत्वपूर्ण पैरामीटर (जैसे आरएसआई थ्रेशोल्ड, एटीआर गुणांक, आदि) को बाजार की अस्थिरता के लिए स्वचालित रूप से समायोजित करने के लिए डिज़ाइन किया गया है, जैसे कि उच्च अस्थिरता वाले बाजारों में अधिक आराम से आरएसआई थ्रेशोल्ड और अधिक स्टॉप-स्टॉप दूरी का उपयोग करना, और इसके विपरीत।

रुझान की ताकत फ़िल्टर में शामिल हों: ADX जैसे रुझान की ताकत के संकेतकों को पेश करना, केवल जब रुझान की ताकत पर्याप्त होती है, तो रुझान ट्रैकिंग रणनीति का उपयोग करना, जब रुझान कमजोर होता है, तो रणनीति की अनुकूलनशीलता को बढ़ाने के लिए रिवर्स या आघात रणनीति पर स्विच करना।

आंशिक स्थिति प्रबंधन को लागू करना: वर्तमान रणनीति एक निश्चित स्थिति आकार का उपयोग करती है (डिफ़ॉल्ट खाता पूंजी का 10%), सिग्नल की ताकत, बाजार की अस्थिरता या खाता पूंजी वक्र के आधार पर गतिशील स्थिति प्रबंधन को लागू करने के लिए, जैसे कि सिग्नल मजबूत होने पर स्थिति बढ़ाना, उच्च अस्थिरता के वातावरण में स्थिति को कम करना।

ट्रैक करने के लिए जोड़ेंएटीआर गुणांक के साथ-साथ ट्रेलिंग स्टॉप को ट्रैक करने के लिए, जब कीमत लाभदायक दिशा में जाती है, तो स्वचालित रूप से स्टॉप स्तर को समायोजित करने के लिए, और लाभ के कुछ हिस्सों को लॉक करने के लिए, जबकि कीमत को पर्याप्त श्वास स्थान देने के लिए।

मशीन सीखने के तरीकों को एकीकृत करना: मशीन लर्निंग एल्गोरिदम का उपयोग करके रणनीति पैरामीटर को अनुकूलित करने या सिग्नल फ़िल्टरिंग करने पर विचार करें, जैसे कि यादृच्छिक वन का उपयोग करना या वेक्टर मशीन वर्गीकरणकर्ता का समर्थन करना ताकि प्रत्येक सिग्नल की विश्वसनीयता का मूल्यांकन किया जा सके और कम गुणवत्ता वाले सिग्नल को फ़िल्टर किया जा सके।

संक्षेप

बहु-सूचक एकीकृत ट्रेडिंग प्रणाली एक पूर्ण-कार्यक्षमता, लचीली डिजाइन की गई मात्रात्मक ट्रेडिंग रणनीति है, जो तीन प्रमुख तकनीकी संकेतकों, इचिमोकु क्लाउड मैप, आरएसआई और वीडब्ल्यूएमए को एकीकृत करके और एटीआर गतिशील जोखिम प्रबंधन के साथ व्यापारियों को विभिन्न बाजार स्थितियों का सामना करने के लिए एक समाधान प्रदान करती है। इस रणनीति का मुख्य लाभ बहुआयामी सिग्नल पुष्टिकरण तंत्र, रणनीति चयन में लचीलापन और गतिशील जोखिम प्रबंधन दृष्टिकोण है, जो सामूहिक रूप से रणनीति की कठोरता और अनुकूलनशीलता को बढ़ाते हैं।

साथ ही, हमें रणनीति में मौजूद जोखिमों को भी पहचानने की आवश्यकता है, जैसे कि पैरामीटर संवेदनशीलता, सिग्नल विलंबता और विचलन निर्णय को सरल बनाना। इन जोखिमों के लिए, हमने कई अनुकूलन दिशाओं का सुझाव दिया है, जिसमें विचलन का पता लगाने वाले एल्गोरिदम में सुधार, समय फ़िल्टर जोड़ना, अनुकूलन पैरामीटर को लागू करना और ट्रैक स्टॉप-लॉस को जोड़ना शामिल है। ये अनुकूलन उपाय रणनीति के प्रदर्शन और स्थिरता को और बढ़ा सकते हैं।

कुल मिलाकर, यह रणनीति प्रणाली व्यापारियों को एक ठोस व्यापारिक ढांचा प्रदान करती है जिसे प्रत्यक्ष व्यापार में सीधे लागू किया जा सकता है और आगे के विकास और अनुकूलित रणनीति के लिए आधार के रूप में काम कर सकता है। निरंतर अनुकूलन और समायोजन के माध्यम से, रणनीति को विभिन्न बाजार स्थितियों में स्थिर व्यापारिक प्रदर्शन की उम्मीद है।

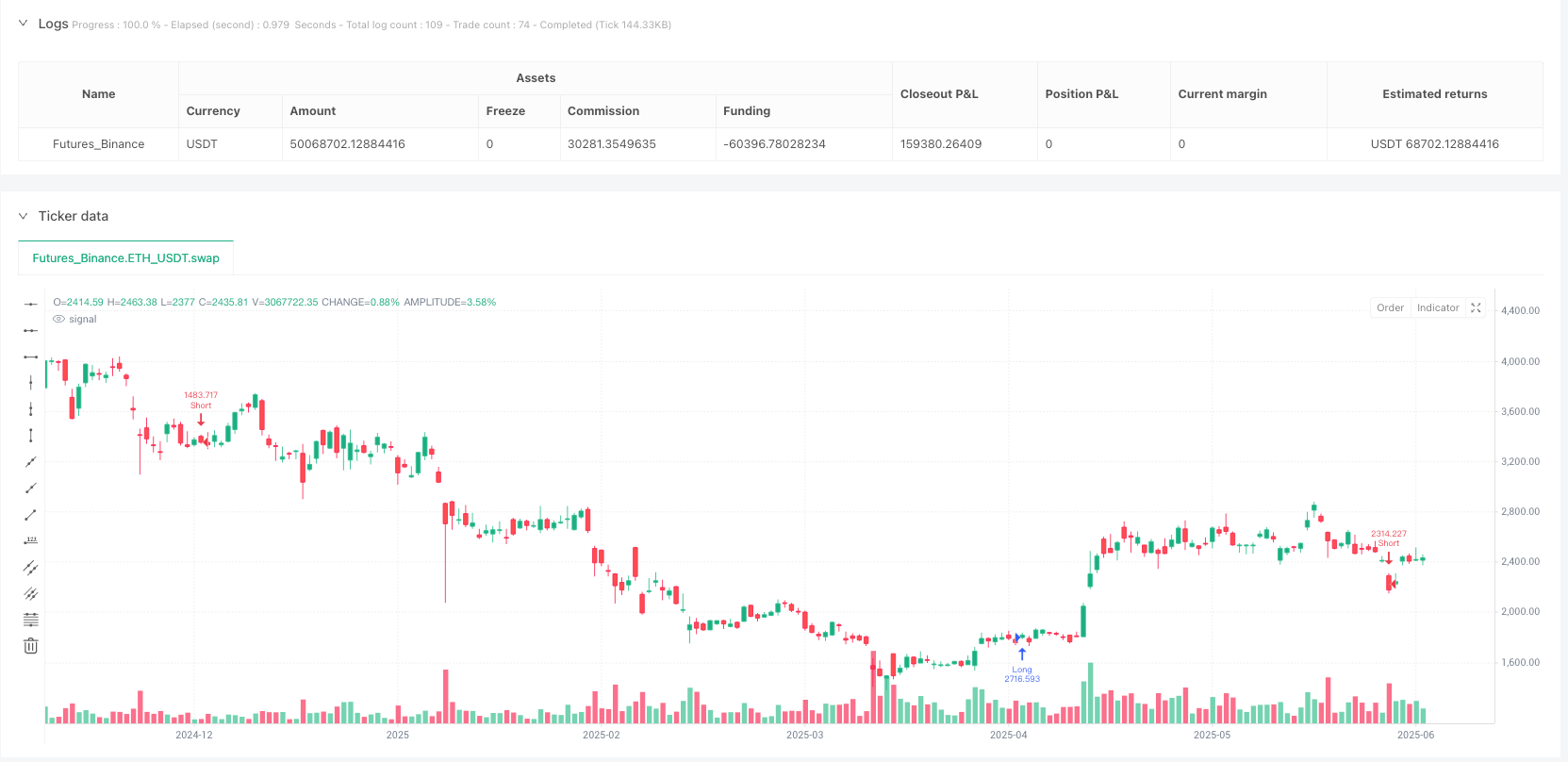

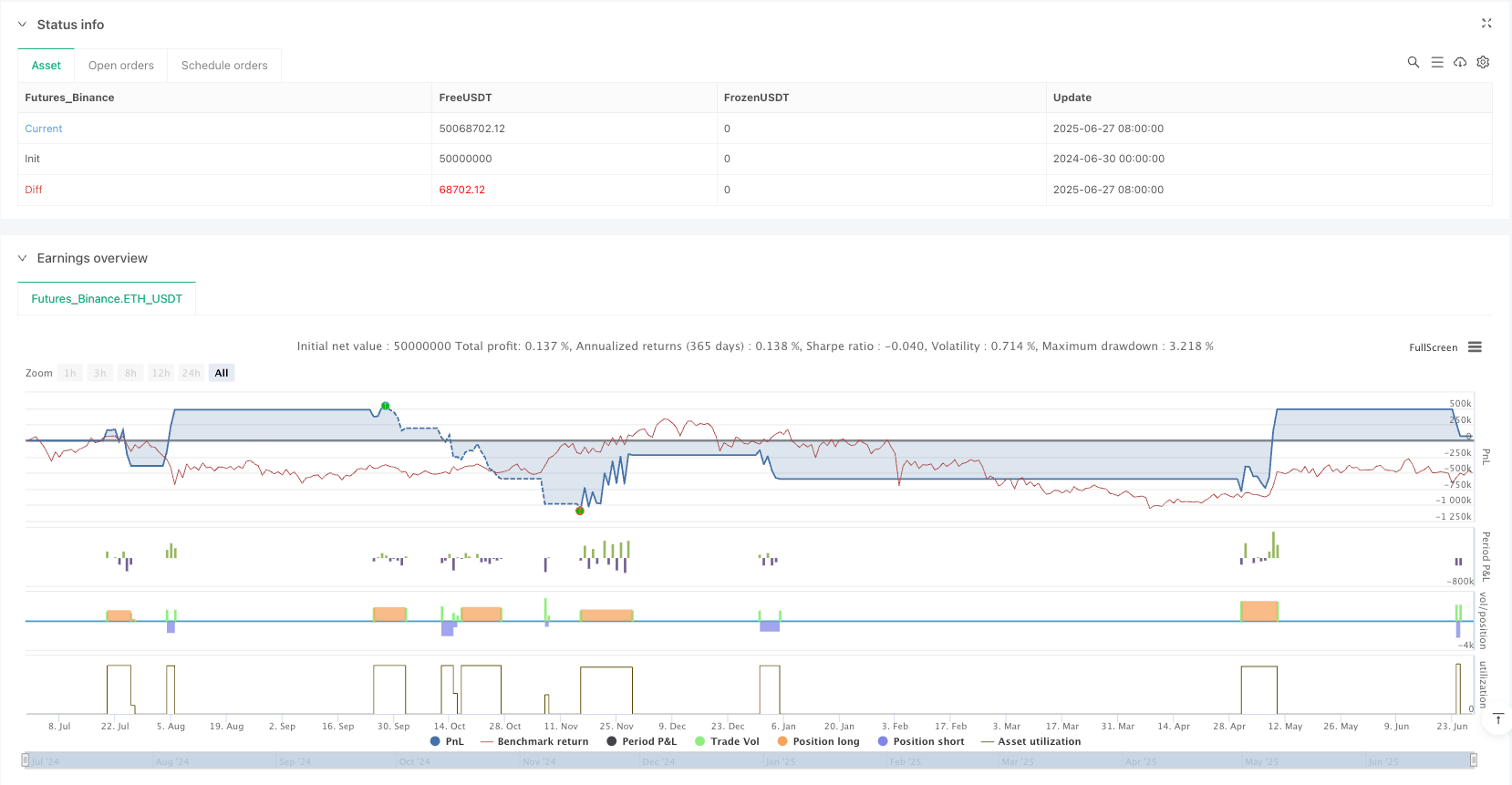

/*backtest

start: 2024-06-30 00:00:00

end: 2025-06-28 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT","balance":50000000}]

*/

//@version=5

strategy("Ichimoku + RSI + VWMA Strategy Suite (w/ ATR SLTP)", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === STRATEJI SECIMI === //

strategy_type = input.string("IchimokuRSITrend", options=["IchimokuRSITrend", "VWMA_RSIBounce", "DivergenceReversal", "FlatBreakout"], title="Strateji Tipi")

// === ATR PARAMETRESİ === //

atrLength = input.int(14, title="ATR Periyodu")

atrMultSL = input.float(1.5, title="Stop-Loss x ATR")

atrMultTP = input.float(3.0, title="Take-Profit x ATR")

atr = ta.atr(atrLength)

// === GÖSTERGE PARAMETRELERİ === //

rsi = ta.rsi(close, 14)

vwma = ta.vwma(close, 20)

// Ichimoku bileşenleri

tenkan = (ta.highest(9) + ta.lowest(9)) / 2

kijun = (ta.highest(26) + ta.lowest(26)) / 2

senkouSpanA = (tenkan + kijun) / 2

senkouSpanB = (ta.highest(52) + ta.lowest(52)) / 2

priceAboveCloud = close > senkouSpanA and close > senkouSpanB

priceBelowCloud = close < senkouSpanA and close < senkouSpanB

tenkanAboveKijun = tenkan > kijun

tenkanFlat = math.abs(tenkan - kijun) < 1.0

// RSI Divergence Etiketi (basit taklit)

rsiBullishDiv = ta.lowestbars(rsi, 5) < ta.lowestbars(rsi, 5)[1] and ta.lowestbars(close, 5) > ta.lowestbars(close, 5)[1]

rsiBearishDiv = ta.highestbars(rsi, 5) > ta.highestbars(rsi, 5)[1] and ta.highestbars(close, 5) < ta.highestbars(close, 5)[1]

// === SİNYAL TANIMLARI === //

var string prevSignal = "none"

longSignal = false

shortSignal = false

// === STRATEJİ 1: Ichimoku Bulut + RSI Momentum === //

if strategy_type == "IchimokuRSITrend"

longSignal := priceAboveCloud and tenkanAboveKijun and rsi > 50 and close > vwma and prevSignal != "long"

shortSignal := priceBelowCloud and not tenkanAboveKijun and rsi < 50 and close < vwma and prevSignal != "short"

// === STRATEJİ 2: VWMA Cross + RSI Aşırı Satım === //

if strategy_type == "VWMA_RSIBounce"

longSignal := ta.crossover(close, vwma) and rsi > 35 and tenkanAboveKijun and prevSignal != "long"

shortSignal := ta.crossunder(close, vwma) and rsi < 65 and kijun > tenkan and prevSignal != "short"

// === STRATEJİ 3: RSI Divergence + Ichimoku Reversal === //

if strategy_type == "DivergenceReversal"

longSignal := rsiBullishDiv and tenkanAboveKijun and vwma > close and prevSignal != "long"

shortSignal := rsiBearishDiv and kijun > tenkan and vwma < close and prevSignal != "short"

// === STRATEJİ 4: Flat Zone + RSI Breakout === //

if strategy_type == "FlatBreakout"

longSignal := tenkanFlat and rsi > 55 and close > vwma and prevSignal != "long"

shortSignal := tenkanFlat and rsi < 45 and close < vwma and prevSignal != "short"

// === STRATEJI GİRİŞ/ÇIKIŞLARI === //

if longSignal

strategy.entry("Long", strategy.long)

strategy.exit("TP/SL Long", from_entry="Long", stop=close - atr * atrMultSL, limit=close + atr * atrMultTP)

label.new(bar_index, low, strategy_type + " → LONG", style=label.style_label_up, color=color.green, textcolor=color.white)

prevSignal := "long"

if shortSignal

strategy.entry("Short", strategy.short)

strategy.exit("TP/SL Short", from_entry="Short", stop=close + atr * atrMultSL, limit=close - atr * atrMultTP)

label.new(bar_index, high, strategy_type + " → SHORT", style=label.style_label_down, color=color.red, textcolor=color.white)

prevSignal := "short"