अवलोकन

एक बहुस्तरीय गतिशील तरलता स्वीपिंग क्वांटिटेटिव रणनीति एक उन्नत ट्रेडिंग प्रणाली है जो विशेष रूप से बाजार में स्टॉप-हंटिंग व्यवहार का पता लगाने और उसका उपयोग करने के लिए डिज़ाइन की गई है। यह रणनीति उन घटनाओं पर आधारित है जो बाजार की एजेंसियों द्वारा अक्सर महत्वपूर्ण तरलता क्षेत्रों (जैसे हालिया ऊंचाइयों या निचले बिंदुओं) में झूठे ब्रेक बनाए जाते हैं और फिर तेजी से उलट जाते हैं। यह रणनीति विशेष रूप से प्रभावी होती है जब बाजार में बड़ी संख्या में स्टॉप ऑर्डर के बाद दिशा उलट जाती है। यह रणनीति मूल्य ब्रेक, आरएसआई संकेतक, लेन-देन वृद्धि पुष्टिकरण और एटीआर-आधारित गतिशील स्टॉप-लॉस प्रबंधन प्रणाली के संयोजन के साथ एक पूर्ण ट्रेडिंग फ्रेमवर्क बनाती है।

रणनीति सिद्धांत

इस रणनीति का मुख्य सिद्धांत तथाकथित “तरलता की सफाई” या “स्टॉप हंटिंग” को पहचानना और उनका उपयोग करना है। इसे निम्नलिखित तरीकों से लागू किया जा सकता हैः

तरलता क्षेत्र की पहचानरणनीतियाँ एक पूर्वनिर्धारित 20 चक्रों की वापसी अवधि का उपयोग करती हैं, जो हाल के उच्चतम और निम्नतम कीमतों को निर्धारित करती हैं, जो आमतौर पर स्टॉप-लॉस ऑर्डर की एक बड़ी संख्या को इकट्ठा करते हैं।

सफलता का पता लगानायह रणनीति संभावित तरलता की घटनाओं का पता लगाती है जब मौजूदा कीमतें पिछले उच्च या निम्न स्तर को पार करती हैं।

- हाईलाइट्स और सफलताएंः

high > highestHigh[1] - नीचे की ओरः

low < lowestLow[1]

- हाईलाइट्स और सफलताएंः

फ़िल्टर शर्तेंइस प्रकार, हम अपने ग्राहकों को एक नया टूल प्रदान करते हैं, जो उन्हें एक नए टूल के साथ एक नए टूल पर ले जाता है।

- आरएसआई ने पुष्टि की: निम्न स्तर के टूटने पर आरएसआई ओवरसोल्ड क्षेत्र में होना चाहिए (<40) और उच्च स्तर के टूटने पर आरएसआई ओवरबॉट क्षेत्र में होना चाहिए (<60)

- लेनदेन की पुष्टि: औसत से काफी अधिक लेन-देन की आवश्यकता है ((20 दिनों के लेन-देन के औसत से 1.5 गुना से अधिक)

प्रवेश सिग्नल:

- बहु शर्तेंः कीमतों ने नीचे की तरलता क्षेत्र को तोड़ दिया + आरएसआई ओवरसोल्ड + लेनदेन में वृद्धि

- खाली करने की शर्तेंः कीमतों ने ऊपरी तरलता क्षेत्र को तोड़ दिया + RSI ओवरबॉय + लेनदेन में वृद्धि

जोखिम प्रबंधनएटीआर-आधारित गतिशील स्टॉप-स्टॉप-लॉस सेटिंग्स का उपयोग करेंः

- स्टॉप लॉस स्थितिः वर्तमान एटीआर से 1.5 गुना दूर सेट करें

- स्टॉप पोजीशनः वर्तमान एटीआर के आधार पर भी 1.5 गुना

लेन-देन ट्रैक करें: रणनीतियाँ स्थिति परिवर्तनों को ट्रैक करती हैं और चार्ट पर प्रवेश और निकास बिंदुओं को चिह्नित करती हैं, जो एक सहज व्यापारिक दृश्य प्रतिक्रिया प्रदान करती हैं।

रणनीतिक लाभ

गहन विश्लेषण के बाद, इस रणनीति के निम्नलिखित प्रमुख फायदे हैं:

बाजार मनोविज्ञानरणनीति बाजार में प्रतिभागी की मनोवैज्ञानिक कमजोरी को पकड़ती है, जो कि महत्वपूर्ण स्थानों पर स्टॉप-लॉस सेट करने का एक केंद्रित व्यवहार है, जो कि बाजार में बार-बार दिखाई देने वाला एक पैटर्न है।

एकाधिक सत्यापन तंत्र: मूल्य व्यवहार ((ब्रेक), तकनीकी संकेतक ((आरएसआई) और लेन-देन की मात्रा के विश्लेषण के संयोजन से, एक ट्रिपल कन्फर्मेशन सिस्टम का गठन किया गया, जिससे झूठे संकेतों में काफी कमी आई।

गतिशील जोखिम प्रबंधनएटीआर का उपयोग करके स्टॉप-स्टॉप-लॉस सेटिंग्स, जो जोखिम प्रबंधन को बाजार की अस्थिरता में बदलाव के लिए अनुकूल बनाता है, जो उच्च अस्थिरता वाले बाजारों में एक व्यापक स्टॉप-लॉस और कम अस्थिरता वाले बाजारों में एक संकीर्ण स्टॉप-लॉस सेट करता है

प्रवेश की वस्तुनिष्ठ शर्तें: रणनीति में प्रवेश की शर्तें पूरी तरह से वस्तुनिष्ठ तकनीकी संकेतकों और बाजार के व्यवहार पर आधारित हैं, जिससे व्यक्तिपरक निर्णयों की बाधा कम हो जाती है।

दृश्य प्रतिक्रिया प्रणाली: चार्ट पर अंकित प्रवेश और निकास बिंदुओं के माध्यम से, व्यापारी रणनीतियों के प्रदर्शन का आकलन कर सकते हैं और समीक्षा विश्लेषण कर सकते हैं।

विभिन्न बाजार स्थितियों के लिए अनुकूलन: समायोज्य पैरामीटर सेटिंग्स के माध्यम से, रणनीति विभिन्न बाजार स्थितियों और ट्रेडिंग किस्मों के लिए अनुकूल है।

रणनीतिक जोखिम

हालांकि, इस रणनीति को अच्छी तरह से डिजाइन किया गया है, लेकिन इसके साथ निम्नलिखित जोखिम भी हैं:

गलती से घुसपैठ का खतरा: बाजार में एक बार में एक बार चलने की संभावना होती है, जो कि अपेक्षित रिवर्स के बजाय होती है, जिसके कारण स्टॉप लॉस ट्रिगर हो जाता है। इसका समाधान रिवर्स अवधि पैरामीटर को अनुकूलित करना या अतिरिक्त प्रवृत्ति फ़िल्टर जोड़ना है।

पैरामीटर संवेदनशीलता: रणनीति प्रदर्शन पैरामीटर सेटिंग्स (जैसे रिट्रेसिंग अवधि, एटीआर गुणांक, आरएसआई थ्रेशोल्ड) के प्रति संवेदनशील है। विभिन्न बाजारों और समय सीमाओं के लिए इष्टतम पैरामीटर को समायोजित करने के लिए अनुशंसा की जाती है।

बाजार पर्यावरण पर निर्भरता: यह रणनीति अस्थिर बाजारों में सबसे अच्छा प्रदर्शन करती है, जो मजबूत प्रवृत्ति वाले बाजारों में अक्सर गलत संकेत दे सकती है। इस जोखिम को दूर करने के लिए प्रवृत्ति पहचान घटक को जोड़ने पर विचार किया जा सकता है।

असामान्य संचलन: कुछ बाजारों या विशेष ट्रेडिंग दिनों में, व्यापार की मात्रा असामान्य हो सकती है क्योंकि असामान्य कारक (जैसे कि छुट्टियां, नीति घोषणाएं) सिग्नल की गुणवत्ता को प्रभावित कर सकते हैं। सापेक्ष व्यापार की मात्रा का उपयोग करने या व्यापार की मात्रा को समायोजित करने के लिए विचार किया जा सकता है।

फिसलन जोखिम: उच्च अस्थिरता की घटनाओं में, वास्तविक निष्पादन मूल्य में सैद्धांतिक प्रवेश मूल्य से महत्वपूर्ण अंतर हो सकता है।

रणनीति अनुकूलन दिशा

कोड विश्लेषण के आधार पर, निम्नलिखित कुछ संभावित अनुकूलन दिशाएं हैंः

ट्रेंड फ़िल्टर जोड़ें: ट्रेंड पहचानने वाले घटक (जैसे कि चलती औसत, एडीएक्स सूचक आदि) को पेश करें, केवल तभी प्रवेश करें जब ट्रेंड की दिशा प्रवेश संकेत के साथ मेल खाती है, और मजबूत प्रवृत्ति के दौरान रिवर्स ट्रेडिंग से बचें।

गतिशील पैरामीटर समायोजन: एक अनुकूलन तंत्र की शुरूआत, जो बाजार की अस्थिरता के आधार पर स्वचालित रूप से रिटर्न अवधि और एटीआर गुणांक को समायोजित करता है, जिससे रणनीति को विभिन्न बाजार स्थितियों के लिए बेहतर रूप से अनुकूलित किया जा सके।

बढ़ी हुई लेन-देन विश्लेषणएक अधिक सटीक लेन-देन की पुष्टि के लिए, लेन-देन की औसत तुलना के बजाय, लेन-देन के परिवर्तन की सापेक्ष दर या लेन-देन के आकृति विश्लेषण का उपयोग करने पर विचार किया जा सकता है।

समय फ़िल्टर: ट्रेडिंग समय फ़िल्टर जोड़ें, बाजार के उद्घाटन और समापन के समय को अस्थिरता से बचें, या विशिष्ट आर्थिक आंकड़ों के प्रकाशन के समय।

बहु-समय-सीमा विश्लेषण: उच्च समय सीमा के लिए बाजार संरचना विश्लेषण को एकीकृत करें और केवल उच्च समय सीमा के समर्थन और प्रतिरोध क्षेत्रों के आसपास व्यापार के अवसरों की तलाश करें।

ऑप्टिमाइज़ेशन के लिए रणनीतिएक चरणबद्ध स्टॉप-आउट रणनीति को लागू करने पर विचार किया जा सकता है, एक निश्चित लाभ के बाद स्टॉप-आउट को लागत मूल्य पर ले जाया जा सकता है, जिससे जोखिम मुक्त व्यापार हो सके।

मशीन लर्निंग: मशीन लर्निंग एल्गोरिदम की शुरूआत के माध्यम से ऐतिहासिक तरलता स्वीपिंग पैटर्न का अध्ययन करें, पैरामीटर चयन और सिग्नल जनरेशन प्रक्रिया को अनुकूलित करें।

संक्षेप

एक बहुस्तरीय गतिशील तरलता स्वीपिंग क्वांटिटेटिव रणनीति एक अच्छी तरह से डिज़ाइन की गई ट्रेडिंग प्रणाली है, जिसका उद्देश्य बाजार में सामान्य स्टॉप हंटिंग व्यवहार को पकड़ना है। कीमत के ब्रेकआउट, आरएसआई संकेतक और लेन-देन की मात्रा के विश्लेषण के संयोजन के माध्यम से, रणनीति को झूठे ब्रेकआउट की प्रभावी रूप से पहचान करने और कीमत के उलट होने पर खेलने में सक्षम बनाता है। रणनीति की गतिशील जोखिम प्रबंधन प्रणाली एटीआर संकेतक पर आधारित है, जो विभिन्न बाजार में उतार-चढ़ाव की स्थिति के लिए अनुकूल है।

हालांकि इस रणनीति ने अस्थिर बाजारों में अच्छा प्रदर्शन किया है, यह मजबूत प्रवृत्ति वातावरण में चुनौतीपूर्ण हो सकता है। प्रवृत्ति फ़िल्टर, पैरामीटर सेटिंग्स का अनुकूलन और लेन-देन विश्लेषण को बढ़ाकर रणनीति की स्थिरता और लाभप्रदता को और बढ़ाया जा सकता है। सबसे महत्वपूर्ण बात यह है कि व्यापारियों को रणनीति के पीछे बाजार तंत्र को समझने की आवश्यकता है और विशिष्ट व्यापारिक वातावरण और व्यक्तिगत जोखिम वरीयताओं के अनुसार उचित समायोजन करने की आवश्यकता है।

कुल मिलाकर, यह एक ठोस सैद्धांतिक आधार और व्यावहारिकता के साथ एक ट्रेडिंग रणनीति है जो मध्यम और दीर्घकालिक निवेशकों और डे ट्रेडर्स के लिए कई प्रकार के बाजार वातावरण में उपयुक्त है। निरंतर अनुकूलन और उचित जोखिम प्रबंधन के साथ, इस रणनीति में ट्रेडिंग पोर्टफोलियो में एक शक्तिशाली उपकरण बनने की क्षमता है।

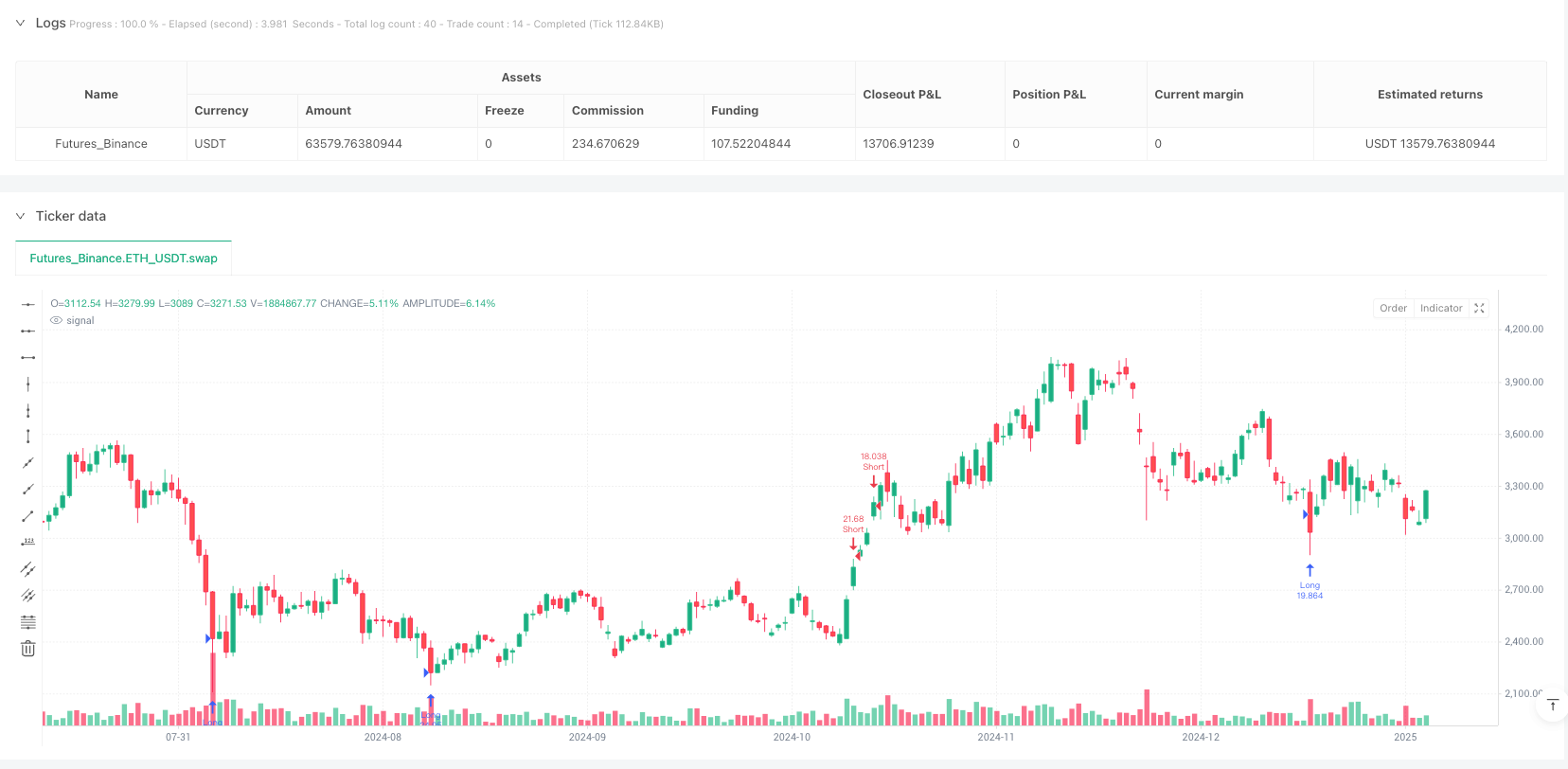

/*backtest

start: 2024-06-30 00:00:00

end: 2025-01-31 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Liquidity Sweep Strategy v2 - Fixed Close Labels", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === INPUTS ===

lookback = input.int(20, title="Lookback for High/Low Sweep")

atrMult = input.float(1.5, title="ATR Multiplier for TP/SL")

volumeMult = input.float(1.5, title="Volume Spike Multiplier")

rsiPeriod = input.int(14, title="RSI Period")

rsiOB = input.int(60, title="RSI Overbought")

rsiOS = input.int(40, title="RSI Oversold")

// === CALCULATIONS ===

highestHigh = ta.highest(high, lookback)

lowestLow = ta.lowest(low, lookback)

sweepHigh = high > highestHigh[1]

sweepLow = low < lowestLow[1]

volMA = ta.sma(volume, 20)

volSpike = volume > volMA * volumeMult

rsi = ta.rsi(close, rsiPeriod)

atr = ta.atr(14)

longSL = low - atr * atrMult

longTP = close + atr * atrMult

shortSL = high + atr * atrMult

shortTP = close - atr * atrMult

// === ENTRY CONDITIONS ===

longEntry = sweepLow and rsi < rsiOS and volSpike

shortEntry = sweepHigh and rsi > rsiOB and volSpike

// === STRATEGY EXECUTION ===

if (longEntry)

strategy.entry("Long", strategy.long)

strategy.exit("Long TP/SL", from_entry="Long", stop=longSL, limit=longTP)

label.new(bar_index, low, "🟢 BUY", style=label.style_label_up, textcolor=color.white, color=color.green, size=size.small)

if (shortEntry)

strategy.entry("Short", strategy.short)

strategy.exit("Short TP/SL", from_entry="Short", stop=shortSL, limit=shortTP)

label.new(bar_index, high, "🔴 SELL", style=label.style_label_down, textcolor=color.white, color=color.red, size=size.small)

// === EXIT LABELS USING POSITION TRACKING ===

var float previous_position = na

position_closed = (strategy.position_size == 0 and previous_position != 0)

if position_closed and previous_position > 0

label.new(bar_index, high, "🟩 SELL CLOSE", style=label.style_label_down, textcolor=color.white, color=color.green, size=size.small)

if position_closed and previous_position < 0

label.new(bar_index, low, "🟥 BUY CLOSE", style=label.style_label_up, textcolor=color.white, color=color.red, size=size.small)

previous_position := strategy.position_size