रणनीति अवलोकन

रिवर्स मीडियम आरएसआई और प्राइस बैंड क्रॉस-डायनामिक्स रणनीति एक मात्रात्मक ट्रेडिंग रणनीति है, जिसमें एक अपेक्षाकृत मजबूत सूचकांक (आरएसआई) और मूल्य इतिहास की अवधि का विश्लेषण शामिल है। यह रणनीति औसत रिवर्स सिद्धांत पर आधारित है, जो बाजार में गंभीर रूप से ओवरसोल्ड होने पर और 52 सप्ताह के क्षेत्र में कम कीमतों पर अधिक निवेश करती है, और जब कीमतें औसत स्तर पर लौटती हैं या आरएसआई संकेतक ओवरबॉय सिग्नल दिखाते हैं, तो एक समतल स्थिति से लाभ उठाती है। तकनीकी संकेतकों और मूल्य स्थिति की एक साथ निगरानी करके, यह रणनीति बाजार में ओवरसोल्ड होने के बाद उछाल के अवसरों को पकड़ने और कम जोखिम के साथ स्थिर रिटर्न प्राप्त करने के लिए डिज़ाइन की गई है।

रणनीति सिद्धांत

इस रणनीति का मूल तर्क दो महत्वपूर्ण शर्तों के क्रॉस-वैलिडेशन पर आधारित हैः

आरएसआई ओवरसोल्ड सिग्नल: रणनीति 14 चक्रों के आरएसआई सूचक का उपयोग करती है, जब आरएसआई 30 से नीचे होता है, तो बाजार को ओवरसोल्ड के रूप में देखा जाता है, जो आमतौर पर एक संभावित उछाल का संकेत होता है।

कीमतें निम्न सीमा में हैंरणनीतिः पिछले 252 ट्रेडिंग दिनों (लगभग 52 सप्ताह) के लिए मूल्य सीमा की गणना करें और पहचानें कि क्या वर्तमान मूल्य उस सीमा के निचले 10% में है।

प्रवेश की शर्तों को दोनों संकेतों को एक साथ पूरा करने की आवश्यकता होती है, यानी आरएसआई 30 से कम है और कीमत 52 सप्ताह के अंतराल के निचले 10% के भीतर है। इस दोहरी पुष्टि तंत्र ने ट्रेडिंग संकेतों की विश्वसनीयता में काफी वृद्धि की है।

बाहर निकलने की शर्तें निम्नलिखित में से किसी एक पर आधारित होती हैं:

- आरएसआई 70 से ऊपर, संकेत देता है कि बाजार ओवरबॉय क्षेत्र में हो सकता है

- 52 सप्ताह के अंतराल के मध्य बिंदु पर कीमतों में वापसी (उच्चतम और निम्नतम बिंदुओं का औसत)

इस तरह के आउट-ऑफ-बाजार तंत्र से यह सुनिश्चित होता है कि कीमतों में औसत वापसी पूरी होने पर या बाजारों में अत्यधिक गर्मी होने पर समय पर मुनाफे को लॉक किया जा सके।

रणनीतिक लाभ

दोहरी पुष्टि तंत्र: आरएसआई सूचक और मूल्य स्थिति विश्लेषण के संयोजन के माध्यम से, रणनीति ने झूठे संकेतों की संभावना को कम कर दिया और व्यापार की सटीकता में सुधार किया।

अंतर्निहित जोखिम नियंत्रणयह रणनीति केवल तब लागू की जाती है जब कीमतें ऐतिहासिक रूप से कम होती हैं, जो सैद्धांतिक रूप से खरीद लागत और संभावित गिरावट के लिए जगह को कम करती है।

स्पष्ट शर्तें: तकनीकी संकेतकों और मूल्य स्तरों के आधार पर एक स्पष्ट प्रारंभिक बिंदु निर्धारित किया गया है, जो भावनात्मक लेनदेन और समय से पहले मुनाफे से बचने में मदद करता है।

पूर्ण सूचकांक: रणनीति में एक व्यापक रीट्रेसिंग सांख्यिकीय जानकारी शामिल है, जिसमें शुद्ध लाभ, ट्रेडों की संख्या, जीत की दर, औसत ट्रेड रिटर्न और अधिकतम निकासी जैसे महत्वपूर्ण संकेतक शामिल हैं, जो रणनीति के प्रदर्शन को मापने में मदद करते हैं।

धन प्रबंधन एकीकरणरणनीतिः खाते के आकार में परिवर्तन के लिए अनुकूलित करने और अधिक वैज्ञानिक स्थिति नियंत्रण प्राप्त करने में मदद करने के लिए एक निश्चित संख्या के बजाय खाते के अधिकारों और हितों के प्रतिशत के रूप में स्थिति प्रबंधन विधि का उपयोग करना।

दृश्य सहायता: रणनीति ने 52-सप्ताह के मध्य और निचले 10% मूल्यह्रास पर महत्वपूर्ण मूल्य स्तरों को चार्ट पर चित्रित किया है, जो व्यापारिक निर्णयों के लिए एक सहज संदर्भ प्रदान करता है।

रणनीतिक जोखिम

फ़र्ज़ी घुसपैठ का खतरा: जब बाजार लंबे समय तक गिरावट की स्थिति में होता है, तो कीमतों में तेजी आने से पहले और गिरावट आ सकती है, जिससे झूठे संकेत और घाटे का कारोबार होता है।

स्लिप पॉइंट और तरलता जोखिम: चरम बाजार स्थितियों में, वास्तविक निष्पादन मूल्य संकेत मूल्य से बहुत अधिक अंतर हो सकता है, जो रणनीति के प्रदर्शन को प्रभावित करता है।

पैरामीटर संवेदनशीलता: रणनीति की प्रभावशीलता आरएसआई पैरामीटर सेटिंग और मूल्य सीमा की परिभाषा पर अत्यधिक निर्भर करती है, और विभिन्न बाजार स्थितियों में पैरामीटर के विभिन्न संयोजनों की आवश्यकता हो सकती है।

बाजार अनुकूलन सीमाएँ: यह रणनीति अस्थिर बाजारों में सबसे अच्छा प्रदर्शन करती है, लेकिन मजबूत प्रवृत्ति वाले बाजारों में खराब प्रदर्शन कर सकती है (विशेष रूप से निरंतर गिरावट) ।

मिश्रित जोखिमयदि सभी बाजारों में प्रवेश की शर्तें एक साथ पूरी की जाती हैं, तो यह पूंजी के अत्यधिक एकाग्रता का कारण बन सकता है, जिससे प्रणालीगत जोखिम बढ़ सकता है।

इन जोखिमों को कम करने के तरीकों में शामिल हैंः उचित स्टॉप-लॉस सेट करना, उचित पूंजी विभाजन, नियमित पैरामीटर अनुकूलन, अन्य संकेतकों के साथ क्रॉस-सत्यापन, और चरम बाजार स्थितियों में जबरन व्यापार से बचना।

रणनीति अनुकूलन दिशा

गतिशील पैरामीटर समायोजन: एक आत्म-अनुकूलन तंत्र पेश किया जा सकता है जो बाजार की अस्थिरता के आधार पर आरएसआई थ्रेशोल्ड और मूल्य सीमा के प्रतिशत को स्वचालित रूप से समायोजित करता है ताकि विभिन्न बाजार स्थितियों को समायोजित किया जा सके। उदाहरण के लिए, उच्च अस्थिरता वाले वातावरण में आरएसआई ओवरसोल्ड थ्रेशोल्ड को 25 या 20 तक कम किया जा सकता है।

ट्रेंड फ़िल्टर जोड़ें: चलती औसत या MACD जैसे रुझान संकेतकों को पेश करें, मजबूत रुझानों के तहत संकेतों को फ़िल्टर करें, और गिरावट के दौरान समय से पहले प्रवेश से बचें।

धन प्रबंधन का अनुकूलन: स्थिति का आकार उतार-चढ़ाव या निकासी की गहराई के आधार पर गतिशील रूप से समायोजित किया जा सकता है, उच्च जोखिम वाले वातावरण में स्थिति को स्वचालित रूप से कम किया जा सकता है।

बहुआयामी पुष्टि: बहु-चक्र विश्लेषण की शुरूआत, यह सुनिश्चित करने के लिए कि विभिन्न समय-फ्रेमों में ओवर-बिक्री संकेत दिखाई देते हैं, जिससे संकेत की विश्वसनीयता बढ़ जाती है।

अतिरिक्त रोकथाम: जब कीमतें किसी विशेष निचले स्तर से नीचे जाती हैं (जैसे कि 52-सप्ताह के नए निचले स्तर) तो एक स्टॉप लॉस स्वचालित रूप से ट्रिगर किया जाता है, जिससे एकल लेनदेन के नुकसान को सीमित किया जाता है।

रणनीति को अनुकूलित करना: आंशिक लाभप्रदता की रणनीति को लागू करने पर विचार करें, कीमतों में सुधार के दौरान थोक पतन के साथ, आंशिक लाभ को लॉक करना और ऊपर जाने के लिए जगह बनाए रखना।

मौसमी विश्लेषण एकीकरण: ऐतिहासिक आंकड़ों में मौसमी पैटर्न की जांच करें, किसी विशेष समय अवधि में रणनीति पैरामीटर को समायोजित करें या व्यापार को निलंबित करें।

इन अनुकूलन दिशाओं का उद्देश्य रणनीतियों की स्थिरता और अनुकूलनशीलता को बढ़ाना है, विशेष रूप से अनिश्चितता के बढ़ते बाजार वातावरण में।

संक्षेप

रिवर्स मीडियम आरएसआई और मूल्य सीमा क्रॉस-डायनामिक्स रणनीति एक मात्रात्मक ट्रेडिंग प्रणाली है जो तकनीकी संकेतकों और मूल्य स्थिति विश्लेषण को जोड़ती है, जो ओवरसोल्ड और ऐतिहासिक निचले स्तर पर कीमतों के अवसरों की तलाश में प्रवेश करती है, और जब कीमतें वापस आती हैं या बाजार में ओवरहीट होती है तो बाहर निकलती है। रणनीति में एक ठोस सैद्धांतिक आधार है, निष्पादन के नियम स्पष्ट हैं, और इसमें एक जोखिम प्रबंधन तंत्र है जो कम जोखिम वाले रिवर्स ट्रेडिंग की तलाश करने वाले निवेशकों के लिए उपयुक्त है।

हालांकि, कोई भी ट्रेडिंग रणनीति 100 प्रतिशत सफल नहीं होती है, निवेशकों को रणनीति की विशेषताओं के बारे में अच्छी तरह से पता होना चाहिए, पर्याप्त ऐतिहासिक समीक्षा और आगे की जांच, और व्यक्तिगत जोखिम वरीयताओं के साथ समायोजन मापदंडों को लागू करने से पहले। निरंतर अनुकूलन और जोखिम प्रबंधन के साथ, रणनीति के पास पोर्टफोलियो में एक प्रभावी उपकरण बनने की क्षमता है, खासकर अस्थिर बाजार के वातावरण में।

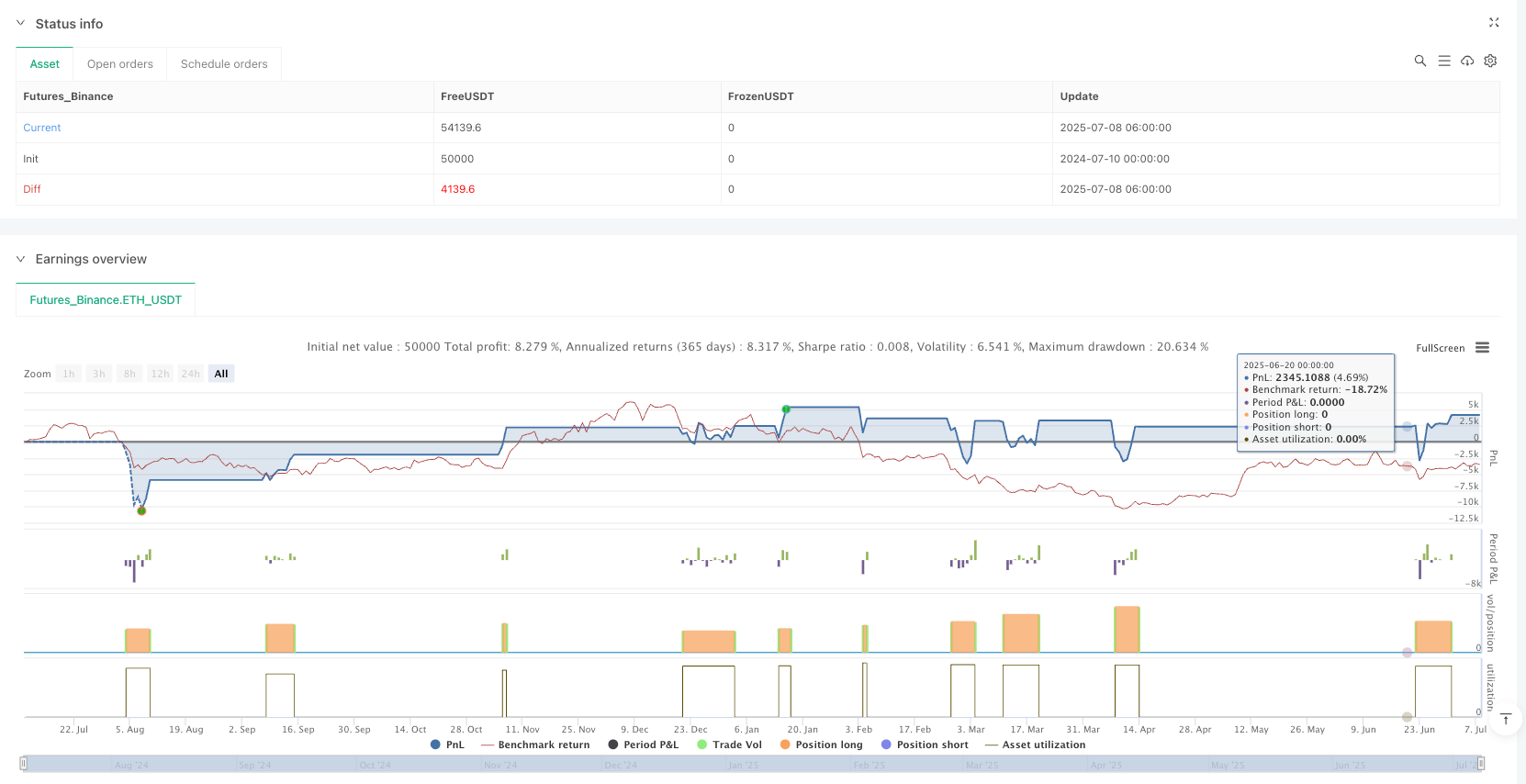

/*backtest

start: 2024-07-10 00:00:00

end: 2025-07-08 08:00:00

period: 2h

basePeriod: 2h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=6

strategy("Reversion to Mean - TLT [with Metrics]", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === Inputs ===

rsiLength = input.int(14, title="RSI Length")

rsiOversold = input.float(30, title="RSI Oversold Threshold")

rsiOverbought = input.float(70, title="RSI Overbought Threshold")

lookback = input.int(252, title="52-Week Lookback (in bars)")

// === Price + RSI ===

rsi = ta.rsi(close, rsiLength)

lowest = ta.lowest(low, lookback)

highest = ta.highest(high, lookback)

rangeMid = (highest + lowest) / 2

bottom10 = lowest + 0.10 * (highest - lowest)

// === Entry Condition ===

inBottom10 = close <= bottom10

rsiLow = rsi < rsiOversold

longCondition = inBottom10 and rsiLow

// === Exit Condition ===

rsiHigh = rsi > rsiOverbought

priceRevert = close >= rangeMid

exitCondition = rsiHigh or priceRevert

// === Strategy Execution ===

if (longCondition)

strategy.entry("Long", strategy.long)

if (exitCondition)

strategy.close("Long")

// === Plotting ===

plot(rangeMid, title="52-Week Midpoint", color=color.gray, style=plot.style_line)

plot(bottom10, title="Bottom 10% Threshold", color=color.red, style=plot.style_line)