अवलोकन

बहु-स्तरीय ट्रेंड गतिशीलता ट्रेडिंग रणनीति और एटीआर जोखिम प्रबंधन प्रणाली एक अल्पकालिक दिन के भीतर ट्रेडिंग रणनीति है, जो 15 मिनट के समय के लिए डिज़ाइन की गई है। यह रणनीति उच्च संभावना वाले ट्रेडिंग प्रविष्टि बिंदुओं की पहचान करने के लिए सूक्ष्म रूप से मूल्य व्यवहार संकेतों और MACD संकेतकों की गतिशीलता की पुष्टि करने के लिए एक चार्ट के साथ संयोजन करती है। यह रणनीति जोखिम को प्रबंधित करने के लिए एटीआर-आधारित गतिशील स्टॉप-लॉस और रिटर्न को अधिकतम करने के लिए लाभप्रदता के स्तर का उपयोग करती है, जो वर्तमान बाजार की अस्थिरता के आधार पर समायोजित करने में सक्षम है। इसके अलावा, रणनीति चार्ट पर महत्वपूर्ण मूल्य स्तरों को चिह्नित करती है, जिससे व्यापारी को प्रवेश बिंदुओं, स्टॉप-लॉस और लक्ष्य लाभ के बारे में स्पष्ट रूप से समझने में मदद मिलती है।

रणनीति सिद्धांत

इस रणनीति का मुख्य सिद्धांत बाजार के रुझान में बदलाव के शुरुआती चरणों में व्यापार के अवसरों को पकड़ने के लिए मूल्य पैटर्न और तकनीकी संकेतकों के संयोजन के साथ एक दोहरी पुष्टि प्रणाली का उपयोग करना है। विशेष रूप से, यह रणनीति निम्नलिखित प्रमुख घटकों पर आधारित हैः

आरेख पहचान:

- बैल सिग्नलः इसमें बुलिश एंगलफिंग और हैमर शामिल हैं

- गिरावट के संकेतः जिसमें भालू-अवशोषित और शूटिंग स्टार शामिल हैं

MACD गतिशीलता की पुष्टि:

- MACD लाइन पर सिग्नल लाइन को पार करना

- गिरावट का संकेतः MACD नीचे की ओर संकेत करता है

व्यापार संकेत उत्पन्न:

- बहु शर्तों के लिएः पूर्वाग्रह + MACD पूर्वाग्रह संकेत

- शून्य शर्तेंः मंदी और गिरावट का संकेत + MACD मंदी संकेत

जोखिम प्रबंधन:

- एटीआर (औसत वास्तविक सीमा) का उपयोग करके संकेतक गतिशील सेट स्टॉप-लॉस और लाभ स्तर

- स्टॉप लॉस दूरी = 1.5 × एटीआर

- लाभ लक्ष्य = 2.0 × एटीआर

इस बहुस्तरीय पुष्टिकरण तंत्र ने ट्रेडिंग सिग्नल की विश्वसनीयता सुनिश्चित की है, जबकि एटीआर जोखिम प्रबंधन प्रणाली वास्तविक बाजार की अस्थिरता के आधार पर जोखिम रिटर्न पैरामीटर को समायोजित करती है, जिससे रणनीति अत्यधिक अनुकूली हो जाती है।

रणनीतिक लाभ

इस रणनीति के कोड का गहराई से विश्लेषण करने से निम्नलिखित प्रमुख लाभों का निष्कर्ष निकाला जा सकता हैः

दोहरी पुष्टि तंत्र: मूल्य व्यवहार ((रेखाचित्र आकृति) और गतिशीलता संकेतक ((एमएसीडी) के संयोजन से झूठे संकेतों को काफी कम किया जा सकता है, जिससे व्यापार की सफलता की दर बढ़ जाती है। रणनीति केवल तभी ट्रेडों को ट्रिगर करती है जब दो स्वतंत्र विश्लेषणात्मक विधियां एक साथ एक समान संकेत देती हैं।

गतिशील जोखिम प्रबंधनएटीआर-आधारित स्टॉप और रिटर्न स्तर बाजार की अस्थिरता के आधार पर स्वचालित रूप से समायोजित हो सकते हैं, जिससे फिक्स्ड पॉइंट्स की असंगतता से बचा जा सकता है। बड़े उतार-चढ़ाव की अवधि में, स्टॉप अधिक आरामदायक होता है; कम उतार-चढ़ाव की अवधि में, स्टॉप अधिक तंग होता है।

स्पष्ट दृश्य प्रतिक्रियारणनीतियाँः व्यापारिक संकेतों और महत्वपूर्ण मूल्य स्तरों को चार्ट पर चित्रित करना (प्रवेश मूल्य, स्टॉप-लॉस, लाभ लक्ष्य), जिससे व्यापारियों को व्यापारिक तर्क और जोखिम प्रबंधन के बारे में सहज ज्ञान हो सके।

लचीला पैरामीटर सेटिंग: रणनीति उपयोगकर्ता को MACD पैरामीटर, एटीआर गणना चक्र और स्टॉप / प्रॉफिट गुणांक को समायोजित करने की अनुमति देती है, जो व्यक्तिगत जोखिम वरीयताओं और विशिष्ट बाजार स्थितियों के अनुसार अनुकूलित की जा सकती है।

धन प्रबंधन एकीकरणइस रणनीति में मौलिक धन प्रबंधन सुविधाएं हैं जो प्रत्येक व्यापार के लिए जोखिम को नियंत्रित करने में मदद करती हैं।

रणनीतिक जोखिम

हालांकि यह रणनीति तर्कसंगत है, इसके कुछ संभावित जोखिम और सीमाएं हैंः

बाज़ारों में झूठे संकेत: बिना स्पष्ट प्रवृत्ति वाले समेकन बाजारों में, एमएसीडी अक्सर क्रॉसिंग सिग्नल उत्पन्न कर सकता है, जो कि स्ट्राइक आरेखों के साथ मिलकर ओवरट्रेडिंग और लगातार नुकसान का कारण बन सकता है।

- समाधानः ट्रेडिंग में उतार-चढ़ाव से बचने के लिए ट्रेंड इंडिकेटर या अस्थिरता के मूल्य में कमी जैसी अतिरिक्त फ़िल्टर शर्तों को जोड़ने पर विचार करें।

चरम बाजार घटनाओं के तहत स्लाइडिंग जोखिम: महत्वपूर्ण समाचार या ब्लैक फ्राइडे के दौरान बाजार में तेजी से उछाल आ सकता है, जिसके परिणामस्वरूप वास्तविक स्टॉप लॉस निष्पादन मूल्य पूर्वनिर्धारित स्तर से बहुत नीचे है।

- समाधानः अधिकतम स्टॉप-लॉस सीमा का उपयोग करने पर विचार करें और उच्च अस्थिरता की घटनाओं (जैसे कि महत्वपूर्ण आर्थिक आंकड़ों की रिलीज़) की उम्मीद से पहले स्थिति को कम करें या व्यापार को निलंबित करें।

पैरामीटर अनुकूलन की अनुकूलन क्षमताओवर-ऑप्टिमाइज़ेशन MACD पैरामीटर और एटीआर गुणांक के कारण रणनीति ऐतिहासिक डेटा पर अच्छा प्रदर्शन कर सकती है, लेकिन भविष्य के बाजार की स्थिति में खराब है।

- समाधानः स्थिरता परीक्षण करें, विभिन्न बाजार स्थितियों और समय अवधि के लिए रणनीति के प्रदर्शन को सत्यापित करें और अति-अनुरूपता से बचें।

लगातार संकेतों के लिए कोई प्रक्रिया नहींजब कई ट्रेडिंग सिग्नल एक साथ आते हैं, तो रणनीति के पास स्पष्ट प्रसंस्करण तर्क नहीं होता है, जिससे ओवर-ट्रेडिंग या बेहतर प्रवेश बिंदुओं को याद किया जा सकता है।

- समाधानः सिग्नल फ़िल्टरिंग तर्क को लागू करें, जैसे कि न्यूनतम अंतराल समय सेट करना या किसी विशेष समय अवधि के भीतर लेनदेन की संख्या को सीमित करना।

अनुकूलन दिशा

उपरोक्त विश्लेषण के आधार पर, इस रणनीति को निम्नलिखित पहलुओं में अनुकूलित किया जा सकता हैः

ट्रेंड फ़िल्टर जोड़ें: ट्रेंड पहचान घटकों को पेश करें (जैसे कि मूविंग एवरेज दिशा या एडीएक्स सूचक), केवल पुष्टि की गई प्रवृत्ति दिशा में व्यापार करें, अस्थिर बाजारों में बहुत अधिक सिग्नल से बचें। इससे रणनीति की सटीकता में सुधार हो सकता है और झूठे संकेतों के कारण नुकसानदायक व्यापार कम हो सकता है।

प्रवेश का समय अनुकूलित करेंवर्तमान रणनीतिः संकेत के बाद अगले K लाइन में प्रवेश, मूल्य के इष्टतम स्तर को याद कर सकता है। एक विशिष्ट मूल्य क्षेत्र में प्रवेश करने के लिए एक सीमित मूल्य सूची का उपयोग करने पर विचार किया जा सकता है, या एक अधिक परिष्कृत प्रवेश तंत्र डिजाइन किया जा सकता है।

आंशिक मुनाफाजब कीमत एक निश्चित लाभप्रदता स्तर तक पहुंच जाती है (जैसे कि 1 × एटीआर), तो एक समूह को खाली करने पर विचार किया जा सकता है, और एक हिस्सा लक्ष्य मूल्य से अधिक तक जारी रहता है। इस प्रकार, मूल लाभप्रदता की गारंटी देते हुए, लाभ को चलाने की अनुमति दी जा सकती है।

समय फ़िल्टर जोड़ें: कुछ बाजारों में विशेष ट्रेडिंग समय पर बेहतर अस्थिरता और तरलता होती है। समय फ़िल्टर शर्तों को जोड़ा जा सकता है, केवल सबसे सक्रिय बाजार के समय (जैसे यूरोपीय और अमेरिकी बाजार के ओवरलैप समय) में ट्रेडिंग सिग्नल की तलाश करें।

एकीकृत बाजार भावना सूचकांक: अस्थिरता के संकेतकों को पेश करना (जैसे कि VIX या ATR में परिवर्तन की दर) वर्तमान बाजार की स्थिति का आकलन करने के लिए, अत्यधिक अस्थिरता के दौरान स्टॉप-लॉस स्तर या ट्रेडिंग आवृत्ति को स्वचालित रूप से समायोजित करना।

धन प्रबंधन का अनुकूलन: अधिक जटिल धन प्रबंधन एल्गोरिदम को लागू करें, जैसे कि केली नियम या फिक्स्ड रिस्क रेश्यो विधि, रणनीति की ऐतिहासिक जीत और लाभ-हानि अनुपात के आधार पर गतिशील रूप से स्थिति आकार को समायोजित करें।

संक्षेप

मल्टी-लेयर ट्रेंड डायनामिक ट्रेडिंग स्ट्रैटेजी और एटीआर रिस्क मैनेजमेंट सिस्टम एक अच्छी तरह से डिज़ाइन की गई शॉर्ट-ट्रेडिंग सिस्टम है, जो स्ट्राइपग्राफ पैटर्न एनालिसिस और मैकड डायनामिक कन्फर्मेशन के संयोजन के माध्यम से एक विश्वसनीय ट्रेडिंग सिग्नल जनरेशन विधि प्रदान करती है। इसकी एटीआर-आधारित डायनामिक रिस्क मैनेजमेंट सिस्टम रणनीति को विभिन्न बाजार में उतार-चढ़ाव की स्थितियों के अनुकूल बनाने में सक्षम बनाती है, जबकि स्पष्ट दृश्य प्रतिक्रिया और मार्कअप सुविधाएं व्यापारियों को ट्रेडिंग योजनाओं को बेहतर ढंग से समझने और निष्पादित करने में मदद करती हैं।

हालांकि कुछ संभावित जोखिम हैं, जैसे कि अस्थिर बाजारों में झूठे संकेत और चरम बाजार स्थितियों में स्लिप पॉइंट्स, इन समस्याओं को प्रभावी रूप से सुझाए गए अनुकूलन उपायों के माध्यम से कम किया जा सकता है, जैसे कि ट्रेंड फिल्टर को जोड़ना, प्रवेश तंत्र को अनुकूलित करना, कुछ लाभप्रदता रणनीतियों को लागू करना और बाजार भावना सूचकांकों को एकीकृत करना। इसके अलावा, धन प्रबंधन प्रणाली में और सुधार समग्र जोखिम को नियंत्रित करने और दीर्घकालिक रिटर्न को अनुकूलित करने में मदद करेगा।

कुल मिलाकर, यह रणनीति एक संरचित ट्रेडिंग फ्रेमवर्क प्रदान करती है, जिसमें तकनीकी विश्लेषण, जोखिम प्रबंधन और प्रदर्शन दृश्यता के महत्वपूर्ण तत्व शामिल हैं। उचित पैरामीटर सेट करके और अनुशंसित अनुकूलन उपायों को लागू करके, व्यापारी रणनीति की स्थिरता और लाभप्रदता को और बढ़ा सकते हैं।

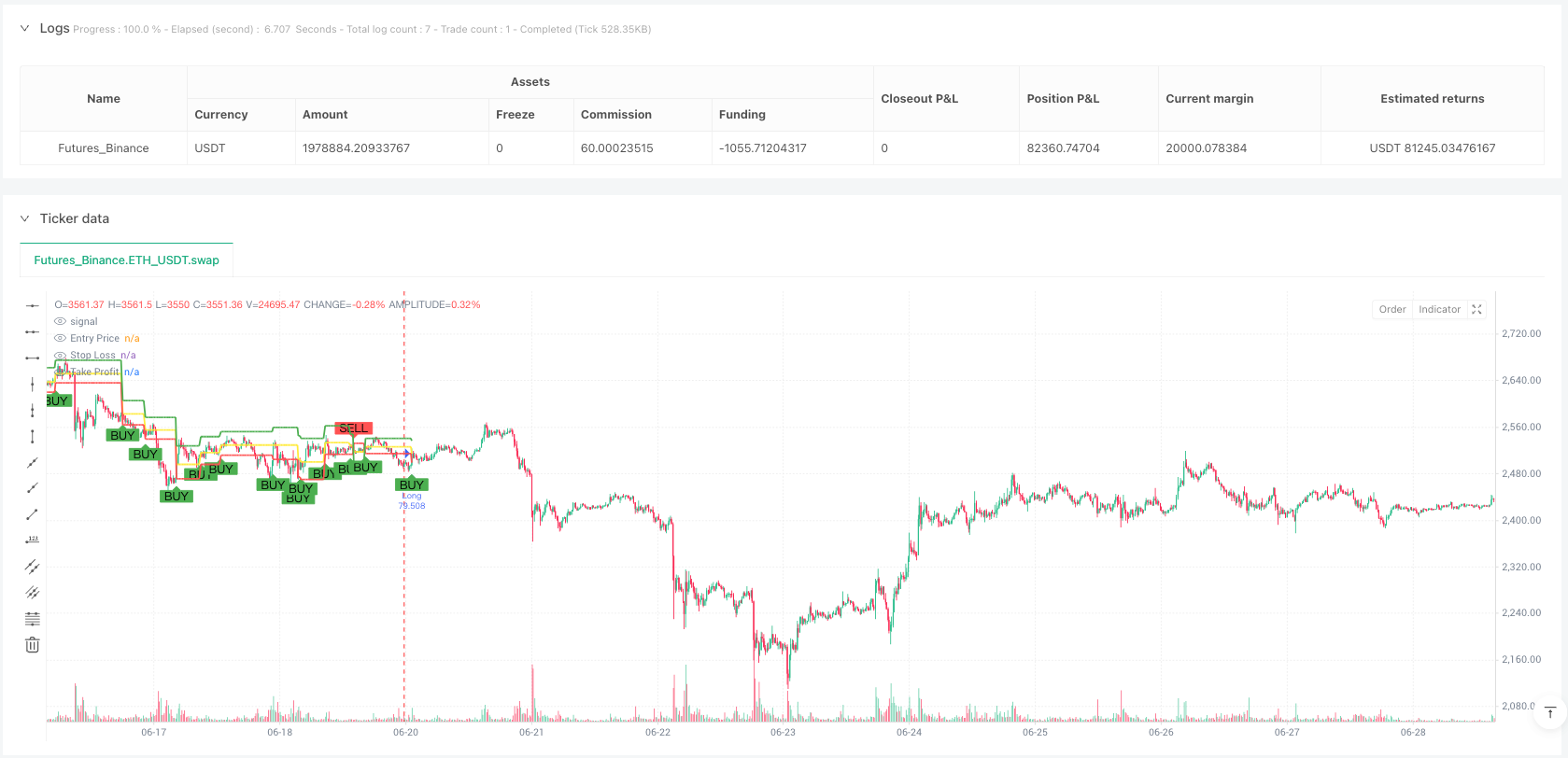

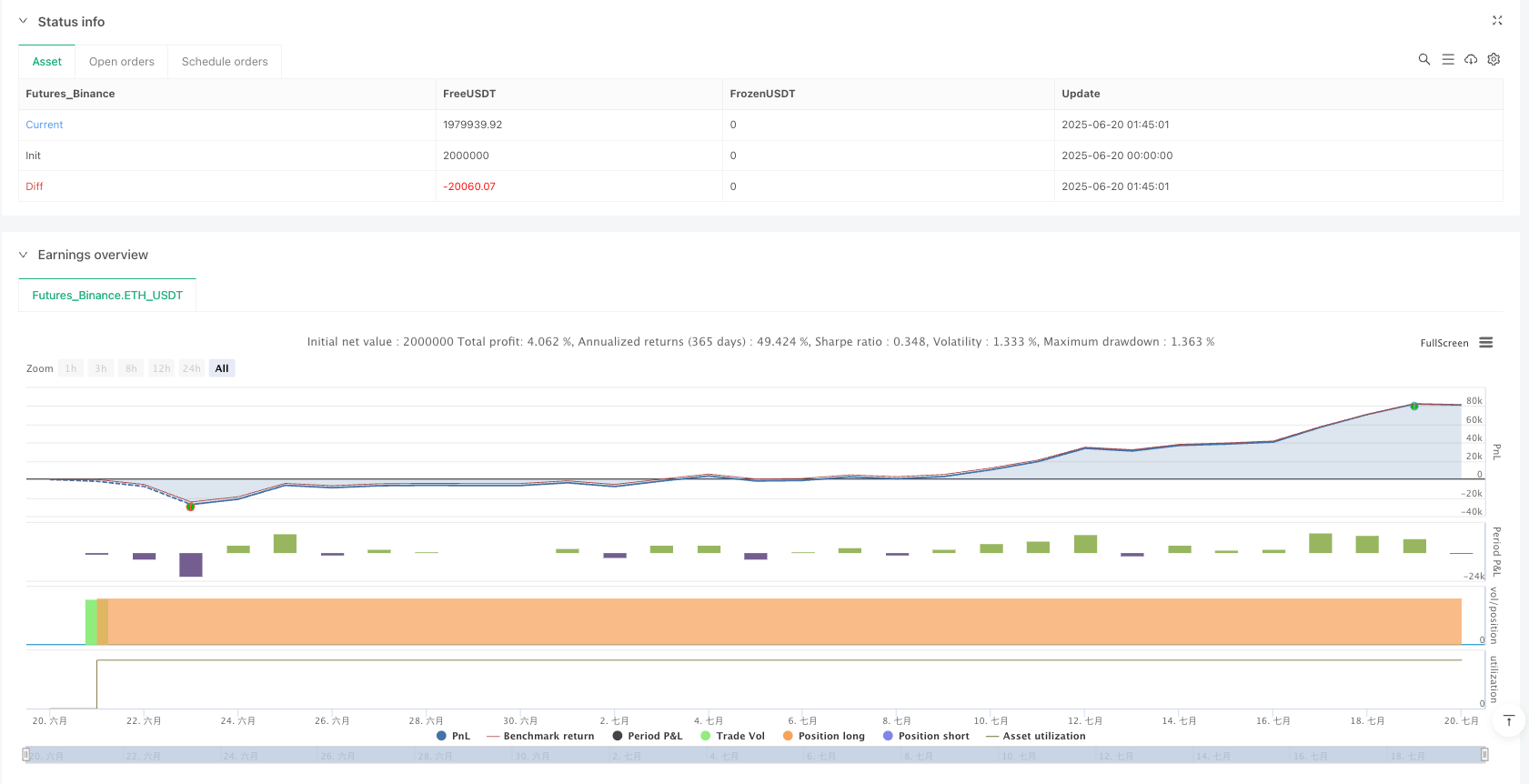

/*backtest

start: 2025-06-20 00:00:00

end: 2025-07-20 00:00:00

period: 15m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT","balance":2000000}]

*/

//@version=5

strategy("Gold 15m Candle + MACD Strategy with SL/TP & Price Levels", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === MACD Settings ===

fastLength = input.int(12, title="MACD Fast Length")

slowLength = input.int(26, title="MACD Slow Length")

signalSmoothing = input.int(9, title="MACD Signal Smoothing")

[macdLine, signalLine, _] = ta.macd(close, fastLength, slowLength, signalSmoothing)

macdBullish = ta.crossover(macdLine, signalLine)

macdBearish = ta.crossunder(macdLine, signalLine)

// === Candlestick Patterns ===

// Bullish Engulfing

bullishEngulfing = close[1] < open[1] and close > open and close > open[1] and open < close[1]

// Bearish Engulfing

bearishEngulfing = close[1] > open[1] and close < open and close < open[1] and open > close[1]

// Hammer (bullish)

hammer = close > open and (high - low) > 2 * (open - close) and (close - low) / (0.001 + high - low) > 0.6

// Shooting Star (bearish)

shootingStar = open > close and (high - low) > 2 * (open - close) and (high - open) / (0.001 + high - low) > 0.6

// === Entry Signals ===

longSignal = (bullishEngulfing or hammer) and macdBullish

shortSignal = (bearishEngulfing or shootingStar) and macdBearish

// === ATR-Based SL/TP ===

atrLen = input.int(14, title="ATR Length")

atr = ta.atr(atrLen)

slMultiplier = input.float(1.5, title="Stop Loss (x ATR)")

tpMultiplier = input.float(2.0, title="Take Profit (x ATR)")

// Variables to hold current trade levels

var float entryPrice = na

var float stopLossPrice = na

var float takeProfitPrice = na

// === Execute Entry and calculate levels on next bar after signal ===

if longSignal

strategy.entry("Long", strategy.long)

entryPrice := close // Entry price at signal candle close (approximate next candle open)

stopLossPrice := entryPrice - slMultiplier * atr

takeProfitPrice := entryPrice + tpMultiplier * atr

strategy.exit("Long Exit", from_entry="Long", stop=stopLossPrice, limit=takeProfitPrice)

if shortSignal

strategy.entry("Short", strategy.short)

entryPrice := close

stopLossPrice := entryPrice + slMultiplier * atr

takeProfitPrice := entryPrice - tpMultiplier * atr

strategy.exit("Short Exit", from_entry="Short", stop=stopLossPrice, limit=takeProfitPrice)

// === Plot Signals ===

plotshape(longSignal, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plotshape(shortSignal, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")

// === Plot Entry, SL, TP Levels ===

plot(entryPrice, title="Entry Price", color=color.yellow, style=plot.style_linebr, linewidth=2)

plot(stopLossPrice, title="Stop Loss", color=color.red, style=plot.style_linebr, linewidth=2)

plot(takeProfitPrice, title="Take Profit", color=color.green, style=plot.style_linebr, linewidth=2)

// === Labels for price levels on chart ===

if (strategy.position_size > 0)

label.new(bar_index, entryPrice, text="Entry: " + str.tostring(entryPrice, format.mintick), color=color.yellow, style=label.style_label_left, yloc=yloc.price, size=size.small)

label.new(bar_index, stopLossPrice, text="SL: " + str.tostring(stopLossPrice, format.mintick), color=color.red, style=label.style_label_left, yloc=yloc.price, size=size.small)

label.new(bar_index, takeProfitPrice, text="TP: " + str.tostring(takeProfitPrice, format.mintick), color=color.green, style=label.style_label_left, yloc=yloc.price, size=size.small)

else if (strategy.position_size < 0)

label.new(bar_index, entryPrice, text="Entry: " + str.tostring(entryPrice, format.mintick), color=color.yellow, style=label.style_label_left, yloc=yloc.price, size=size.small)

label.new(bar_index, stopLossPrice, text="SL: " + str.tostring(stopLossPrice, format.mintick), color=color.red, style=label.style_label_left, yloc=yloc.price, size=size.small)

label.new(bar_index, takeProfitPrice, text="TP: " + str.tostring(takeProfitPrice, format.mintick), color=color.green, style=label.style_label_left, yloc=yloc.price, size=size.small)