अवलोकन

न्यूयॉर्क तरलता रिवर्स ट्रेडिंग क्वांटिटेटिव रणनीति एक दिन के भीतर व्यापार प्रणाली है जो न्यूयॉर्क ट्रेडिंग समय पर केंद्रित है, मुख्य रूप से पिछले ट्रेडिंग दिन के उच्च और निम्न के रूप में महत्वपूर्ण तरलता क्षेत्र का उपयोग करके, कीमत के व्यवहार की पुष्टि करने वाले संकेतों के साथ व्यापार करना। यह रणनीति बाजार की तरलता के बाद दिशात्मक परिवर्तन को अवशोषित करके, पिछले दिन के उच्च और निम्न के बाद मूल्य रिवर्स घटनाओं के लिए लाभप्रद है। रणनीति अमेरिका के पूर्वी समय में सुबह 8:00 से 10:30 बजे के बीच चलती है, एक निश्चित जोखिम-लाभ अनुपात सेटिंग के साथ, व्यापार के प्रत्येक प्रकार के प्रत्येक दिशा में प्रति दिन केवल एक बार प्रवेश की अनुमति है, जोखिम को नियंत्रित करने और व्यापार की गुणवत्ता में सुधार करने के लिए।

रणनीति सिद्धांत

न्यूयॉर्क की तरलता प्रतिगमन रणनीति के मुख्य सिद्धांत बाजार की सूक्ष्म संरचना और तरलता शिकार सिद्धांत पर आधारित हैं। विशेष रूप से, रणनीति यह मानती है कि जब कीमतें पिछले व्यापारिक दिन की ऊंचाई या निचले स्तर को तोड़ती हैं, तो इसके बाद एक प्रतिगमन संकेत होने की संभावना है, जो यह दर्शाता है कि बड़ी संस्थाओं ने तरलता एकत्र करना पूरा कर लिया है और बाजार विपरीत दिशा में आगे बढ़ेगा। रणनीति के मुख्य निष्पादन तर्क इस प्रकार हैंः

- समय फ़िल्टरिंगः केवल न्यूयॉर्क ट्रेडिंग समय (8:00-10:30 AM EST) के भीतर व्यापार करें, जो बाजार की उच्च गतिशीलता और अक्सर दिशात्मक व्यवहार का समय है।

- लिक्विडिटी स्कैन की पुष्टि:

- बहुस्तरीय स्थितिः कीमतें एक दिन पहले के निचले स्तर से नीचे जाती हैं और फिर वापस लौटती हैं, जबकि bullish Engulf का गठन होता है

- शून्य स्थितिः कीमतें एक दिन पहले के उच्च स्तर से ऊपर चली गईं और फिर वापस आ गईं, जबकि एक मंदी-भस्म करने वाला रूप बन गया।

- दैनिक लेनदेन सीमाः प्रति लेनदेन दिशा प्रति लेनदेन प्रकार प्रति दिन केवल एक प्रविष्टि की अनुमति है

- जोखिम प्रबंधनः एक निश्चित स्टॉप-लॉस अंक और रिस्क-रिटर्न अनुपात (डिफ़ॉल्ट 3.0) का उपयोग करके स्टॉप-ऑफ स्थान सेट करें

रणनीति का सार यह है कि प्रमुख संस्थाओं द्वारा महत्वपूर्ण मूल्य स्तरों के पास तरलता एकत्र करने के व्यवहार को पकड़ना, जो आमतौर पर कीमतों के अल्पकालिक उलट के कारण होता है। पुष्टि संकेतों की प्रतीक्षा करके (अवशोषण रूप), रणनीति ने व्यापार की सफलता की दर में वृद्धि की।

रणनीतिक लाभ

स्पष्ट बाजार तर्क: रणनीति तरलता संग्रह और मूल्य व्यवहार सिद्धांत पर आधारित है, स्पष्ट बाजार तर्क के साथ समर्थित है, न कि केवल सांख्यिकीय मॉडल या तकनीकी संकेतकों पर निर्भर करता है।

समय फ़िल्टरिंग तंत्रः केवल न्यूयॉर्क ट्रेडिंग समय के दौरान ट्रेडों को निष्पादित करके, रणनीति बाजार की तरलता के लिए सबसे अच्छा और सूचनात्मक सामग्री के उच्चतम समय पर केंद्रित है, कम तरलता के समय के दौरान शोर व्यापार से बचा जाता है।

एकाधिक पुष्टिकरण तंत्रः यह रणनीति दो पुष्टिकरण संकेतों को जोड़ती है, जो कि पिछले दिन के उच्च-निचले स्तरों और निगलने के रूपों को जोड़ती है, जिससे नकली तोड़ने की संभावना कम हो जाती है।

सख्त जोखिम नियंत्रणः

- फिक्स्ड स्टॉपलॉस सेट करें

- पूर्वनिर्धारित रिस्क-रिटर्न अनुपात

- प्रति परिसंपत्ति वर्ग प्रति दिशा प्रति दिन एक लेनदेन की सीमा

- प्रतिशत धन प्रबंधन का उपयोग करना (नीति डिफ़ॉल्ट रूप से खाते का 1% धन का उपयोग करती है)

दृश्य सहायक उपकरणः रणनीतियाँ व्यापारिक संकेतों और महत्वपूर्ण मूल्य स्तरों को चार्ट पर चिह्नित करती हैं, जिससे व्यापारियों को वास्तविक समय की निगरानी और रणनीति अनुकूलन की सुविधा मिलती है।

अलर्ट फ़ंक्शनः एक अंतर्निहित ट्रेडिंग सिग्नल अलर्ट सिस्टम जो यह सुनिश्चित करता है कि व्यापारी महत्वपूर्ण व्यापारिक अवसरों को याद न करें।

रणनीतिक जोखिम

झूठे ब्रेकआउट का जोखिमः हालांकि रणनीति में पुष्टि के रूप में स्वैपिंग पैटर्न का उपयोग किया जाता है, फिर भी उच्च अस्थिरता वाले बाजारों में, झूठे ब्रेकआउट के बाद उलट उतार-चढ़ाव हो सकता है, जिसके परिणामस्वरूप स्टॉप लॉस ट्रिगर किया जाता है। समाधानः अतिरिक्त फ़िल्टरिंग शर्तों को जोड़ने पर विचार किया जा सकता है, जैसे कि लेनदेन की पुष्टि या लंबे समय की अवधि के लिए प्रवृत्ति की स्थिरता की जांच करना।

समय पर निर्भरताः रणनीति केवल एक निश्चित समय अवधि के भीतर काम करती है, जिससे अन्य समय अवधि में उच्च गुणवत्ता वाले व्यापार के अवसरों को याद किया जा सकता है। समाधानः आप अन्य समय अवधि को कवर करने के लिए पूरक रणनीतियों का विकास कर सकते हैं, या विभिन्न बाजार विशेषताओं के अनुसार व्यापार समय खिड़कियों को समायोजित कर सकते हैं।

फिक्स्ड स्टॉप लिमिटः फिक्स्ड पॉइंट्स स्टॉप का उपयोग करना सभी बाजार स्थितियों के लिए उपयुक्त नहीं हो सकता है, खासकर जब अस्थिरता में अचानक वृद्धि होती है। समाधानः वर्तमान बाजार की अस्थिरता की गतिशीलता के अनुसार स्टॉप को समायोजित करने के लिए एक अनुकूलन स्टॉप तंत्र को लागू करने पर विचार करें।

एकल पुष्टिकरण तंत्र निर्भरता: रणनीति मुख्य रूप से उलट पुष्टिकरण के रूप में अवशोषण रूपों पर निर्भर करती है, लेकिन एकल संकेतक संकेत गुणवत्ता में अस्थिरता का कारण बन सकता है। समाधानः अन्य मूल्य व्यवहार पुष्टिकरण संकेतों या तकनीकी संकेतकों, जैसे गतिशीलता संकेतक या समर्थन प्रतिरोध स्तर को एकीकृत करना।

अस्थिरता फ़िल्टर का अभावः कम अस्थिरता वाले वातावरण में, पिछले दिन के उच्च और निम्न स्तर को तोड़ने के लिए पर्याप्त गतिशीलता की कमी हो सकती है जिससे व्यापारिक नुकसान हो सकता है। समाधानः एटीआर (औसत वास्तविक लहर) फ़िल्टर जोड़ें, केवल बाजार में पर्याप्त अस्थिरता होने पर व्यापार करें।

रणनीति अनुकूलन दिशा

गतिशील रोक तंत्रः एटीआर-आधारित अनुकूलन रोक के लिए निश्चित अंक रोक को प्रतिस्थापित करना ताकि रणनीति को विभिन्न बाजार स्थितियों में परिवर्तनशीलता के लिए बेहतर रूप से अनुकूलित किया जा सके। इस प्रकार कम अस्थिरता वाले बाजारों में अधिक तंग रोक प्रदान की जा सकती है और उच्च अस्थिरता वाले बाजारों में अधिक व्यापक रोक की जगह प्रदान की जा सकती है।

बाजार संरचना विश्लेषण को एकीकृत करनाः बाजार संरचनाओं को अधिक समय सीमा के लिए ध्यान में रखना (जैसे एच 4 या डेलीलाइन प्रवृत्ति की दिशा) और केवल उस दिशा में व्यापार करना जो बड़ी प्रवृत्ति के अनुरूप है, जिससे जीत की दर और औसत रिटर्न में सुधार हो सकता है।

लेन-देन की पुष्टिः लेन-देन विश्लेषण घटक जोड़ा गया है ताकि यह सुनिश्चित किया जा सके कि पर्याप्त लेनदेन समर्थन के साथ एक तरलता ब्रेकआउट हो और खराब गुणवत्ता वाले ब्रेकआउट सिग्नल को फ़िल्टर किया जा सके।

समय अनुकूलनः ट्रेडिंग समय खिड़की के लिए अधिक परिष्कृत अनुकूलन, एक एकीकृत समय खिड़की का उपयोग करने के बजाय, प्रत्येक ट्रेडिंग किस्म के लिए सबसे अच्छा ट्रेडिंग समय निर्धारित करने के लिए प्रतिक्रिया के माध्यम से।

मल्टी-टाइम फ़्रेम विश्लेषणः एक मल्टी-टाइम फ़्रेम पुष्टिकरण तंत्र की शुरूआत, जैसे कि निचले समय फ़्रेम में प्रवेश संकेतों को उच्च समय फ़्रेम में प्रवृत्ति की दिशा के अनुरूप करने की आवश्यकता होती है, ताकि विपक्ष व्यापार को कम किया जा सके।

मुनाफा लक्ष्य अनुकूलन: गतिशील मुनाफा लक्ष्य की स्थापना, लक्ष्य मूल्य को बाजार संरचना के अनुसार समायोजित करना (जैसे कि महत्वपूर्ण समर्थन प्रतिरोध स्थिति) या अस्थिरता के संकेतकों के बजाय केवल एक निश्चित अनुपात का उपयोग करना।

आंशिक लाभ लेना: एक सीढ़ीबद्ध लाभ लेने की रणनीति को लागू करना, एक निश्चित लाभ स्तर तक पहुंचने के बाद स्टॉपलॉस या आंशिक रूप से खाली स्थान को स्थानांतरित करना, ताकि आंशिक लाभ को लॉक किया जा सके और शेष पदों को अधिक ट्रैक किया जा सके।

संक्षेप

न्यूयॉर्क तरलता रिवर्स ट्रेडिंग क्वांटिटेशन रणनीति एक स्पष्ट, स्पष्ट रूप से संरचित, तार्किक रूप से स्पष्ट दिन के भीतर व्यापार प्रणाली है, जो न्यूयॉर्क ट्रेडिंग समय के भीतर महत्वपूर्ण मूल्य स्तरों में तरलता के ब्रेकडाउन के बाद रिवर्स अवसरों को पकड़ने पर केंद्रित है। रणनीति समय फ़िल्टरिंग, तरलता विश्लेषण और मूल्य व्यवहार की पुष्टि के संयोजन के माध्यम से एक अपेक्षाकृत मजबूत व्यापार ढांचे का निर्माण करती है। इसका मुख्य लाभ स्पष्ट बाजार तर्क, सख्त जोखिम नियंत्रण और कई पुष्टि तंत्र में है, लेकिन साथ ही साथ झूठे ब्रेकडाउन जोखिम और निश्चित पैरामीटर प्रतिबंध जैसी चुनौतियों का सामना करना पड़ता है।

इस रणनीति में अपने प्रदर्शन और अनुकूलन क्षमता को और बढ़ाने की क्षमता है, विशेष रूप से डायनामिक स्टॉपलॉस, मल्टी-टाइम फ्रेम एनालिसिस और मार्केट स्ट्रक्चर इंटीग्रेशन के लिए सिफारिशों के अनुकूलित दिशा के कार्यान्वयन के माध्यम से। डे ट्रेडर्स के लिए, यह रणनीति एक मूल्यवान ढांचा प्रदान करती है जिसे व्यक्तिगत जोखिम वरीयताओं और बाजार की राय के आधार पर अनुकूलित और विस्तारित किया जा सकता है।

अंततः, इस रणनीति की सफलता बाजार की सूक्ष्म संरचना की व्यापारी की समझ और रणनीति के मापदंडों के निरंतर अनुकूलन पर निर्भर करती है। ठोस बाजार ज्ञान और अनुशासित निष्पादन के संयोजन के साथ, न्यूयॉर्क तरलता रिवर्स रणनीति एक व्यापारी के शस्त्रागार में एक प्रभावी उपकरण बन सकती है।

/*backtest

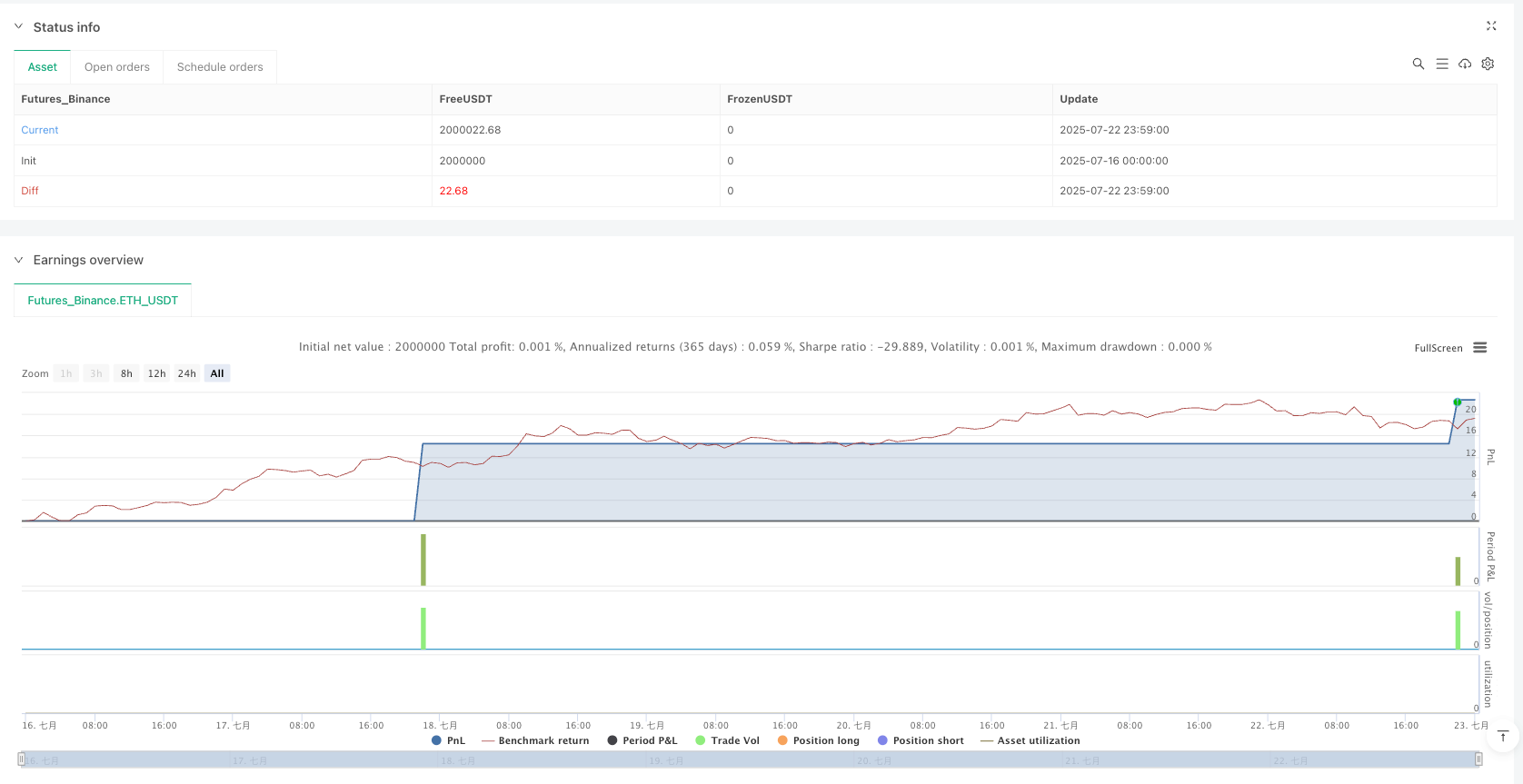

start: 2025-07-16 00:00:00

end: 2025-07-23 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT","balance":2000000}]

*/

//@version=6

strategy("NY Liquidity Reversal - Debug Mode", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=1, calc_on_order_fills=true, calc_on_every_tick=true)

// === User Inputs ===

sl_pips = input.int(10, "Stop Loss (pips)", minval=1)

rr_ratio = input.float(3.0, "Reward-to-Risk Ratio", minval=1.0)

tp_pips = sl_pips * rr_ratio

pip = syminfo.mintick * 10

// === Time Definitions ===

ny_start = timestamp("America/New_York", year, month, dayofmonth, 08, 00)

ny_end = timestamp("America/New_York", year, month, dayofmonth, 10, 30)

in_ny = (time >= ny_start and time <= ny_end)

// === Session Limiter ===

currentDay = dayofmonth + (month * 100) + (year * 10000)

var int lastTradeDay = na

canTradeToday = na(lastTradeDay) or (currentDay != lastTradeDay)

// === Previous Day High/Low ===

prevHigh = request.security(syminfo.tickerid, "D", high[1], lookahead=barmerge.lookahead_on)

prevLow = request.security(syminfo.tickerid, "D", low[1], lookahead=barmerge.lookahead_on)

// === Simplified Engulfing Logic ===

bullishEngulf = close > open and close > close[1] and open <= close[1]

bearishEngulf = close < open and close < close[1] and open >= close[1]

// === Liquidity Sweep with Confirmation ===

sweepHigh = high > prevHigh and close < prevHigh

sweepLow = low < prevLow and close > prevLow

longCondition = in_ny and canTradeToday and sweepLow and bullishEngulf

shortCondition = in_ny and canTradeToday and sweepHigh and bearishEngulf

// === Trade Execution ===

if longCondition

entryPrice = close

stopLoss = entryPrice - sl_pips * pip

takeProfit = entryPrice + tp_pips * pip

strategy.entry("Long", strategy.long)

strategy.exit("Long TP/SL", from_entry="Long", stop=stopLoss, limit=takeProfit)

label.new(bar_index, low, text="BUY", style=label.style_label_up, color=color.green, textcolor=color.white)

lastTradeDay := currentDay

if shortCondition

entryPrice = close

stopLoss = entryPrice + sl_pips * pip

takeProfit = entryPrice - tp_pips * pip

strategy.entry("Short", strategy.short)

strategy.exit("Short TP/SL", from_entry="Short", stop=stopLoss, limit=takeProfit)

label.new(bar_index, high, text="SELL", style=label.style_label_down, color=color.red, textcolor=color.white)

lastTradeDay := currentDay

// === Visual References ===

plot(prevHigh, title="Prev Day High", color=color.red, linewidth=1)

plot(prevLow, title="Prev Day Low", color=color.green, linewidth=1)

// === Alerts ===

alertcondition(longCondition, title="Long Signal", message="BUY Setup Triggered")

alertcondition(shortCondition, title="Short Signal", message="SELL Setup Triggered")