अवलोकन

यह रणनीति एक 200-दिवसीय सरल चलती औसत (एसएमए) पर आधारित ट्रेडिंग प्रणाली है, जिसमें गतिशील बफर जोन डिजाइन शामिल है, जो मुख्य रूप से उच्च-बहाया ETF ट्रेडिंग के लिए है। इस रणनीति का मुख्य विचार सामान्य 200-दिवसीय औसत रणनीति के आधार पर एक असममित खरीद / बेच बफर जोन जोड़ना है, यानी, कीमत 200-दिवसीय औसत रेखा को पार करने पर 5% खरीदें, 200-दिवसीय औसत रेखा को पार करने पर 3% बेचें। रणनीति डिजाइन विशेष रूप से TQQQ जैसे लीवरेज्ड ईटीएफ के लिए उपयुक्त है, जो अस्थिर बाजार में झूठे संकेतों को कम करके, जबकि रुझान ट्रैकिंग क्षमता को बनाए रखते हुए, जोखिम और रिटर्न का अच्छा संतुलन प्राप्त करता है। गैर-व्यापार के दौरान, धन को अल्पकालिक राज्य ऋण ETFs जैसे SOV में संग्रहीत किया जा सकता है, जिससे धन के उपयोग की दक्षता को और अनुकूलित किया जा सकता है।

रणनीति सिद्धांत

इस रणनीति का मुख्य सिद्धांत पारंपरिक 200-दिवसीय औसत रेखा को तोड़ने की रणनीति में सुधार है, जो असममित प्रवेश और निकास बफर क्षेत्र स्थापित करके झूठे संकेतों को कम करता है। विशेष रूप सेः

- 200 दिन की सरल चलती औसत (एसएमए) को आधार रेखा के रूप में गणना करें

- ऊपर के बफर क्षेत्र को SMA * (1 + 5%) के रूप में सेट करें

- SMA * (1 - 3%) के रूप में नीचे के बफर क्षेत्र को सेट करें

- जब कीमत ऊपरी बफर क्षेत्र को पार करती है, तो एक खरीद संकेत उत्पन्न होता है

- जब कीमत नीचे के बफर क्षेत्र को पार करती है, तो एक बेचने का संकेत उत्पन्न होता है

इस डिजाइन की कुंजी असममित बफर जोन के उपयोग में निहित हैः खरीद को अधिक पुष्टि की आवश्यकता होती है (5% बफर जोन), जबकि बिक्री अधिक संवेदनशील होती है (3% बफर जोन) । यह असममितता अधिक तेजी से गिरावट के जोखिम से बचने में मदद करती है, जबकि अधिकांश अपट्रेंडिंग रिटर्न को बनाए रखती है। रणनीति का एक अन्य महत्वपूर्ण तत्व इसे QQQ या SPY के मूल्य डेटा पर लागू करना है, लेकिन वास्तविक ट्रेडों को TQQQ जैसे लीवरेज ईटीएफ पर निष्पादित किया जाता है, जो तकनीकी संकेतकों के माध्यम से जोखिम को नियंत्रित करते हुए रिटर्न को बढ़ाता है।

कोड कार्यान्वयन पर, रणनीति का उपयोग करता है पाइन स्क्रिप्ट भाषा, जो एसएमए लंबाई, प्रवेश थ्रेशोल्ड और बाहर निकलने वाले थ्रेशोल्ड को एक समायोज्य पैरामीटर के रूप में परिभाषित करके रणनीति की लचीलापन को बढ़ाता है। साथ ही, रणनीति वास्तविक स्थिति खोलने और स्टॉक संचालन को ट्रैक करके चार्ट पर स्पष्ट रूप से चिह्नित बिक्री और बिक्री बिंदुओं को वापस मापने और वास्तविक समय की निगरानी के लिए सुविधाजनक बनाती है।

रणनीतिक लाभ

कोड और रणनीति के विवरण के गहन विश्लेषण के माध्यम से, इस रणनीति के कुछ उल्लेखनीय फायदे हैंः

सरल और स्पष्ट व्यापार संकेत: रणनीति वस्तुनिष्ठ, भावनाहीन खरीद और बिक्री संकेत प्रदान करती है, बाजार के शोर और बाहरी घटनाओं से अप्रभावित है, और व्यापार निर्णय पूरी तरह से मूल्य और चलती औसत के संबंध पर आधारित है।

उच्च जीत दर और जोखिम नियंत्रण संतुलनपरीक्षणों के अनुसार, रणनीति लगभग 85% सफल रही, और घाटे के कारोबार के मुकाबले लाभदायक ट्रेडों की मात्रा कम थी, जिससे एकल ट्रेड जोखिम पर प्रभावी नियंत्रण था।

अत्यधिक अनुकूलनीयरणनीतिः बैल बाजार में तेजी के रुझान को अच्छी तरह से पकड़ने के लिए, भालू बाजार में समय पर बाहर निकलने के लिए और स्पष्ट उलट संकेतों की प्रतीक्षा करने के लिए, विभिन्न बाजार स्थितियों के अनुकूल।

कर लाभरणनीतिक व्यापार की कम आवृत्ति के कारण, लंबी अवधि के लिए होल्डिंग, दीर्घकालिक पूंजीगत लाभ कर लाभ का लाभ उठा सकते हैं, जो अक्सर व्यापार की तुलना में 15-20% कर बचत कर सकते हैं।

ऊर्जा की बचत: रणनीति को बाजार या कंपनी के मूल सिद्धांतों की निरंतर निगरानी की आवश्यकता नहीं है, सीमित लेनदेन, जो उन निवेशकों के लिए उपयुक्त है जो अक्सर संचालन नहीं करना चाहते हैं।

लाभ और जोखिम के बीच संतुलन: TQQQ जैसे लीवरेज्ड ईटीएफ पर निष्पादित करके रिटर्न को अधिकतम करते हुए, तकनीकी संकेतकों के माध्यम से अधिकतम निकासी जोखिम को स्वीकार्य सीमा के भीतर नियंत्रित किया गया (लगभग 53%) ।

उच्च दक्षतागैर-ट्रेडिंग अवधि के दौरान धनराशि को अल्पकालिक स्टेट बॉन्ड ईटीएफ में रखा जा सकता है ताकि धन के उपयोग की दक्षता में सुधार के लिए जोखिम मुक्त रिटर्न प्राप्त किया जा सके।

रणनीतिक जोखिम

हालांकि, इस रणनीति को अच्छी तरह से डिजाइन किया गया है, लेकिन इसके साथ कुछ जोखिम भी हैं:

देरी का जोखिम200-दिवसीय औसत रेखा को आधार के रूप में उपयोग करने के कारण, इसमें विलंबता है, जिससे प्रवेश और निकास बिंदु इष्टतम नहीं हो सकते हैं, विशेष रूप से बाजार में तेजी से बदलाव के दौरान कुछ घटनाओं को याद किया जा सकता है।

लीवरेज जोखिम: हालांकि रणनीति ने तकनीकी संकेतकों के माध्यम से जोखिम को नियंत्रित किया है, लेकिन TQQQ एक 3x लीवरेज्ड ईटीएफ के रूप में, विशेष रूप से चरम बाजार स्थितियों में, नुकसान को बढ़ाने की संभावना बनी हुई है। अधिकतम निकासी लगभग 53% अभी भी बड़ी है, निवेशकों को पर्याप्त जोखिम सहन करने की आवश्यकता है।

पैरामीटर संवेदनशीलता: 5% खरीद और 3% बेच सीमा एक निश्चित पैरामीटर है, जो सभी बाजार स्थितियों पर लागू नहीं हो सकता है। विभिन्न बाजार स्थितियों के लिए, इष्टतम पैरामीटर को समायोजित करने की आवश्यकता हो सकती है।

बफर क्षेत्र जाल: अस्थिर लेकिन स्पष्ट रूप से निर्देशित बाजारों में, कीमतें बफर क्षेत्र के भीतर उतार-चढ़ाव कर सकती हैं और ट्रेडिंग सिग्नल को ट्रिगर नहीं कर सकती हैं, जिससे कुछ ट्रेडों को याद किया जा सकता है।

पूर्वानुमान के आधार पर उम्मीद:85% जीत की दर और अधिकतम निकासी डेटा ऐतिहासिक परिणामों पर आधारित है, भविष्य के बाजार की स्थिति इतिहास से अलग हो सकती है, वास्तविक प्रदर्शन में अंतर हो सकता है।

इन जोखिमों से निपटने के तरीकों में शामिल हैंः विभिन्न बाजार स्थितियों के लिए बफर जोन मापदंडों को उचित रूप से समायोजित करना; धन प्रबंधन रणनीतियों का उपयोग करना, जैसे कि इस रणनीति के लिए केवल कुछ धनराशि का उपयोग करना; एकल-व्यापार जोखिम को नियंत्रित करने के लिए स्टॉप लॉस सेट करना; नियमित रूप से रणनीति के प्रदर्शन का मूल्यांकन करना और आवश्यकता के अनुसार समायोजन करना।

रणनीति अनुकूलन दिशा

नीति कोड के गहन विश्लेषण के आधार पर, निम्नलिखित दिशाओं में नीति प्रदर्शन को और अनुकूलित किया जा सकता हैः

बफर जोन के लिए अनुकूलन: वर्तमान रणनीति में 5% और 3% के निश्चित बफर जोन का उपयोग किया जाता है, जिसे बाजार में उतार-चढ़ाव के आधार पर अनुकूलन बफर जोन में सुधार किया जा सकता है। उदाहरण के लिए, उच्च अस्थिरता वाले वातावरण में बफर जोन की चौड़ाई बढ़ाएं, कम अस्थिरता वाले वातावरण में बफर जोन की चौड़ाई को कम करें, ताकि रणनीति विभिन्न बाजार स्थितियों के लिए बेहतर रूप से अनुकूल हो सके। बफर जोन पैरामीटर को गतिशील रूप से समायोजित करने के लिए एटीआर (औसत सच्ची सीमा) या ऐतिहासिक अस्थिरता सूचकांक का उपयोग किया जा सकता है।

बहु-समय फ़्रेम पुष्टि: मल्टी-टाइम फ़्रेम एनालिटिक्स की शुरूआत, उदाहरण के लिए, एक ही समय में परिधि और दिन रेखा पर विचार करने वाले एसएमए सिग्नल, केवल तभी ट्रेडों को निष्पादित करते हैं जब कई टाइम फ़्रेम सिग्नल एक समान होते हैं, जिससे झूठे सिग्नल को कम किया जाता है।

प्रवृत्ति शक्ति फ़िल्टर जोड़ें: ADX या इसी तरह के संकेतक को प्रवृत्ति की ताकत को मापने के लिए पेश करें, केवल मजबूत प्रवृत्ति वाले वातावरण में व्यापार करें और अस्थिर बाजारों में अक्सर व्यापार करने से बचें।

आंशिक स्थिति प्रबंधनरणनीतियों में बदलाव के लिए समर्थन किया गया है, उदाहरण के लिए, सिग्नल की ताकत या बाजार की स्थिति के आधार पर स्टॉक के निर्माण और कमी के लिए स्टॉक के पूरे संचालन के बजाय, ताकि जोखिम को बेहतर ढंग से प्रबंधित किया जा सके।

अन्य मापदंडों को शामिल करनाउदाहरण के लिए, एसएमए सिग्नल केवल तभी निष्पादित किया जाता है जब आरएसआई बाजार को ओवरबॉट / ओवरसोल्ड स्थिति में नहीं दिखाता है।

मौसमी समायोजन: बाजार के मौसमी कारकों को ध्यान में रखते हुए, रणनीति के मापदंडों को इतिहास में सबसे खराब प्रदर्शन करने वाले महीनों में समायोजित करें या व्यापार को निलंबित करें।

गतिशील परिसंपत्ति विनियोजन: TQQQ और SGOV के बीच परिसंपत्ति आवंटन अनुपात को बाजार की समग्र स्थिति की गतिशीलता के अनुसार समायोजित करना, न कि एक साधारण द्विआधारी स्विचिंग

इन अनुकूलन दिशाओं का मुख्य उद्देश्य रणनीतियों की अनुकूलनशीलता और स्थिरता में सुधार करना है, झूठे संकेतों और पीछे हटने को कम करना है, जबकि समग्र रिटर्न को बनाए रखना या बढ़ाना है। इन अनुकूलन को लागू करने के लिए पर्याप्त अनुवर्ती सत्यापन की आवश्यकता होती है ताकि यह सुनिश्चित किया जा सके कि सुधार वास्तव में प्रदर्शन में सुधार लाता है।

संक्षेप

200 दिन औसत गतिशील बफर जोन रणनीति एक मात्रात्मक ट्रेडिंग प्रणाली है जिसमें ट्रेंड ट्रैकिंग और गतिशील अवमूल्यन शामिल है, विशेष रूप से टीक्यूक्यूक्यू जैसे लीवरेज्ड ईटीएफ के लिए उपयुक्त है। इसका मुख्य मूल्य यह है कि यह ट्रेंड ट्रैकिंग और झूठे संकेतों को फ़िल्टर करने के लिए असममित बफर जोन डिजाइन के माध्यम से संतुलित है, जबकि लीवरेज्ड उत्पादों पर लागू होने पर रिटर्न की क्षमता को बढ़ाता है। रणनीति की सादगी, निष्पक्षता और उच्च जीत दर इसे एक विचारणीय निवेश उपकरण बनाती है, विशेष रूप से दीर्घकालिक निवेशकों और उन निवेशकों के लिए जो व्यापार की आवृत्ति को कम करना चाहते हैं।

हालांकि रणनीति में कुछ पिछड़ापन और पैरामीटर संवेदनशीलता जोखिम है, लेकिन इसके प्रदर्शन और अनुकूलन को आगे बढ़ाया जा सकता है जैसे कि बफर जोन, मल्टी-टाइम फ्रेम की पुष्टि और गतिशील परिसंपत्ति विन्यास जैसे अनुकूलन दिशाओं के माध्यम से। अंततः, रणनीति एक मात्रात्मक व्यापारिक विचारधारा का प्रतिनिधित्व करती है जो तकनीकी विश्लेषण और जोखिम प्रबंधन को व्यवस्थित रूप से जोड़ती है, जिससे निवेशकों को एक सरल लेकिन प्रभावी बाजार भागीदारी ढांचा प्रदान किया जाता है।

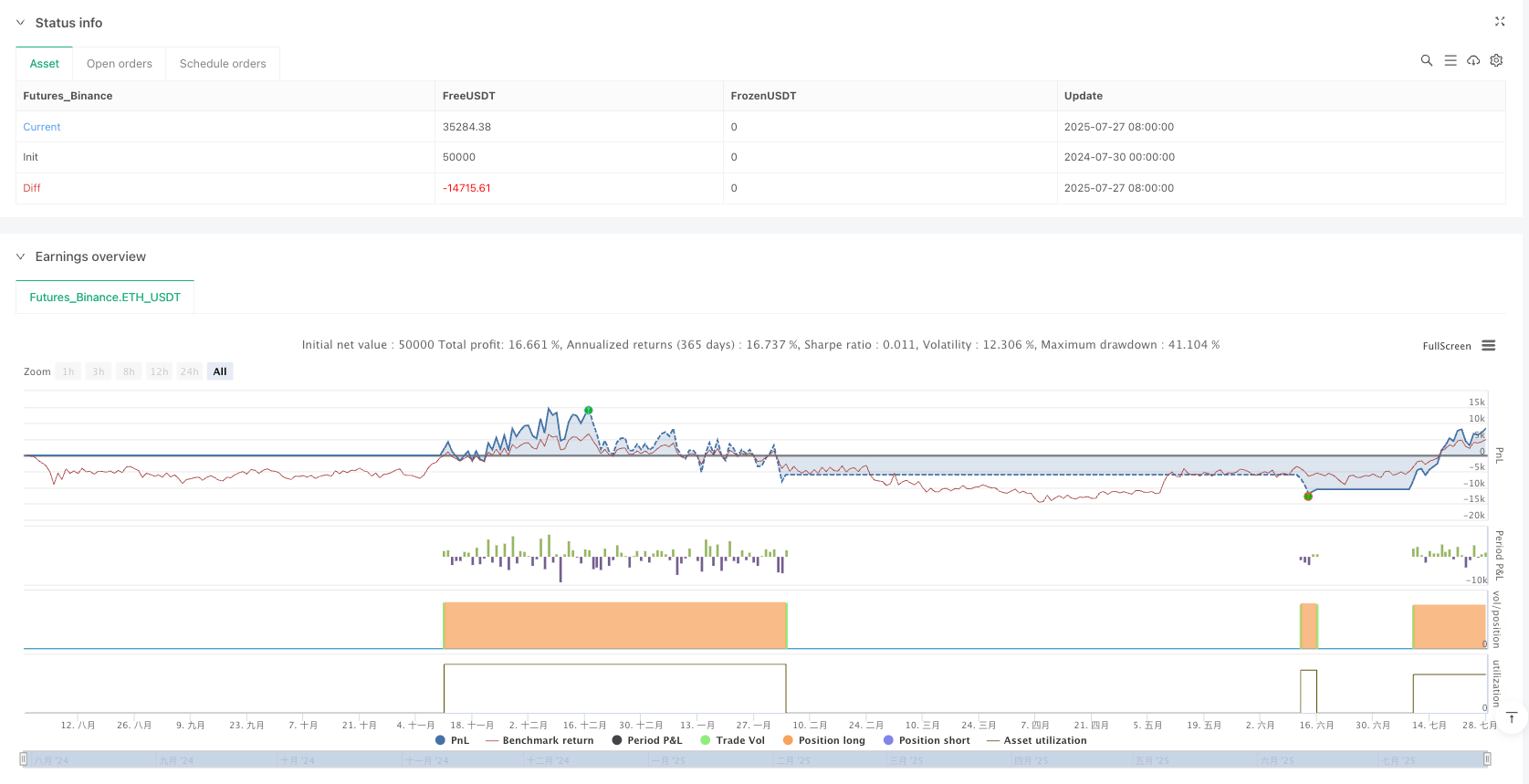

/*backtest

start: 2024-07-30 00:00:00

end: 2025-07-28 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("200 SMA +/- 5% Entry, -3% Exit Strategy (Since 2001)", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === Inputs ===

smaLength = input.int(200, title="SMA Period", minval=1)

entryThreshold = input.float(0.05, title="Entry Threshold (%)", step=0.01)

exitThreshold = input.float(0.03, title="Exit Threshold (%)", step=0.01)

startYear = 2001

startMonth = 1

startDay = 1

// === Time filter ===

startTime = timestamp(startYear, startMonth, startDay, 0, 0)

isAfterStart = time >= startTime

// === Calculations ===

sma200 = ta.sma(close, smaLength)

upperThreshold = sma200 * (1 + entryThreshold)

lowerThreshold = sma200 * (1 - exitThreshold)

// === Strategy Logic ===

enterLong = close > upperThreshold

exitLong = close < lowerThreshold

// === Entry/Exit Signal Tracking ===

var bool didBuy = false

var bool didSell = false

didBuy := false

didSell := false

if (isAfterStart)

if (enterLong and strategy.position_size == 0)

strategy.entry("Buy", strategy.long)

if (exitLong and strategy.position_size > 0)

strategy.close("Buy")

// Detect actual entry/exit execution

didBuy := strategy.opentrades == 1 and strategy.opentrades[1] == 0

didSell := strategy.opentrades == 0 and strategy.opentrades[1] == 1

// === Plotting ===

plot(sma200, title="200 SMA", color=color.rgb(255, 0, 242))

plot(upperThreshold, title="Entry Threshold (5% Above SMA)", color=color.rgb(0, 255, 8))

plot(lowerThreshold, title="Exit Threshold (3% Below SMA)", color=color.rgb(255, 0, 0))

// === Entry/Exit Markers ===

plotshape(didBuy, title="Buy Marker", location=location.belowbar, color=color.lime, style=shape.triangleup, size=size.large, text="BUY", textcolor=color.black)

plotshape(didSell, title="Sell Marker", location=location.abovebar, color=color.red, style=shape.triangledown, size=size.large, text="SELL", textcolor=color.white)