अवलोकन

द्वि-समान-रेखा चैनल ट्रेंड-ब्रेकिंग ट्रेडिंग रणनीति एक सूचकांक चलती औसत (ईएमए) पर आधारित एक प्रवृत्ति ट्रैकिंग प्रणाली है, जो 144 चक्र ईएमए और 169 चक्र ईएमए द्वारा बनाई गई “टनेल” का उपयोग करके बाजार की दीर्घकालिक प्रवृत्ति दिशा की पहचान करती है। जब अल्पकालिक चलती औसत (ईएमए) 12 चक्र ईएमए इस सुरंग को तोड़ता है, तो सिस्टम एक प्रवेश संकेत उत्पन्न करता है, जो पुष्टि करता है कि गतिशीलता लंबी अवधि की प्रवृत्ति दिशा के अनुरूप है। यह रणनीति विशेष रूप से 4 घंटे या डेटलाइन चार्ट पर लागू होती है, जो ट्रेडों के लिए सबसे अच्छा काम करती है जहां प्रवृत्ति स्पष्ट है।

रणनीति सिद्धांत

रणनीति का मुख्य सिद्धांत बाजार के रुझानों को पहचानने और उचित समय पर व्यापार में प्रवेश करने के लिए विभिन्न चक्रों के सूचकांक चलती औसत के बीच संबंधों का उपयोग करना है। विशेष रूप से, रणनीति निम्नलिखित प्रमुख ईएमए संकेतकों का उपयोग करती हैः

- त्वरित ईएमए ((12 चक्र): अल्पकालिक मूल्य आंदोलन को पकड़ने के लिए

- मध्यम गति ईएमए ((25 चक्र): अतिरिक्त संदर्भ के रूप में

- धीमी गति से ईएमए ((144 चक्र): सुरंग के निचले सीमा

- सुरंग ईएमए ((169 चक्र): सुरंग के गठन की ऊपरी सीमा

इस रणनीति का तर्क इस प्रकार है:

चैनल आकृति निर्णय:

- ऊपरी चैनलः जब 144 ईएमए < 169 ईएमए, एक लंबी अवधि के ऊपर की ओर रुझान का संकेत देता है

- नीचे की ओरः जब 144 ईएमए > 169 ईएमए, तो दीर्घकालिक गिरावट का संकेत देता है

प्रवेश की शर्तें:

- कंडीशन 1: कीमतें एक सुरंग के ऊपर हैं (अंतराल मूल्य > 144 ईएमए और अंतराल मूल्य > 169 ईएमए) और एक ऊपरी सुरंग के लिए

- शर्त 2: 12 ईएमए सुरंग के ऊपर स्थित है ((12 ईएमए > 144 ईएमए और 12 ईएमए > 169 ईएमए)

खाली सिर प्रवेश की शर्त:

- कंडीशन 1: कीमतें एक सुरंग के नीचे स्थित हैं (<144 ईएमए और <169 ईएमए) और नीचे जाने वाली सुरंग के लिए

- शर्त 2: 12 ईएमए सुरंग के नीचे स्थित है ((12 ईएमए < 144 ईएमए और 12 ईएमए < 169 ईएमए)

रोक नुकसान सेटिंग:

- एटीआर (औसत वास्तविक तरंग दैर्ध्य) के आधार पर गतिशील स्टॉपओवर का चयन करें, और स्टॉपओवर की चौड़ाई को एटीआर के मापदंड के गुणक द्वारा समायोजित करें

- या 144 ईएमए का उपयोग करें

स्टॉप सेटिंग:

- स्टॉप पोजीशन की गणना स्वचालित रूप से रिस्क-रिटर्न अनुपात पैरामीटर (डिफ़ॉल्ट 2.0) के आधार पर की जाती है

- स्टॉप डिस्टेंस = स्टॉप लॉस डिस्टेंस × रिस्क रिटर्न रेश्यो

रणनीतिक लाभ

रुझान पहचान स्थिरतालंबी अवधि के ईएमए (१४४ और १६९) के माध्यम से, रणनीति अल्पकालिक बाजार के शोर को फ़िल्टर कर सकती है और अधिक विश्वसनीय दीर्घकालिक रुझान दिशाओं की पहचान कर सकती है।

गति पुष्टि तंत्र: प्रवेश संकेतों के लिए अल्पकालिक ईएमए ((12 चक्र) की आवश्यकता होती है जो लंबी अवधि के रुझान की दिशा के अनुरूप हो, जो अतिरिक्त गति की पुष्टि प्रदान करता है और झूठे ब्रेक की संभावना को कम करता है।

बेहतर जोखिम प्रबंधनइस रणनीति में एक पूर्ण जोखिम प्रबंधन तंत्र शामिल है, जिसमें शामिल हैंः

- एटीआर-आधारित गतिशील स्टॉप-लॉस विकल्प, जो बाजार की अस्थिरता के आधार पर स्टॉप-लॉस दूरी को स्वचालित रूप से समायोजित कर सकता है

- पैरामीट्रिक रिस्क-रिटर्न अनुपात सेट करें ताकि यह सुनिश्चित हो सके कि प्रति लेनदेन रिटर्न जोखिम से अधिक है

- पूंजी के प्रतिशत के आधार पर पोजीशन स्केल मैनेजमेंट (डिफ़ॉल्ट रूप से प्रति खाता जोखिम 1% से अधिक नहीं)

दृश्य प्रतिक्रिया स्पष्ट: रणनीति चार्ट पर सभी संबंधित ईएमए लाइनों और सुरंगों के पृष्ठभूमि रंगों को चित्रित करती है, जिससे व्यापारियों को वर्तमान बाजार की स्थिति और रणनीति संकेतों को समझने में मदद मिलती है।

अत्यधिक अनुकूलनीय: पैरामीटर को समायोजित करके (जैसे ईएमए चक्र, एटीआर गुणांक, रिस्क-रिटर्न अनुपात आदि), रणनीति को विभिन्न बाजार स्थितियों और ट्रेडिंग शैलियों के अनुकूल बनाया जा सकता है।

रणनीतिक जोखिम

बाज़ारों में गिरावट: एक प्रवृत्ति-अनुसरण रणनीति के रूप में, कई बार झूठे संकेत और मामूली नुकसान हो सकते हैं जब बाजारों में कोई स्पष्ट प्रवृत्ति नहीं है या कोई स्पष्ट प्रवृत्ति नहीं है। समाधान अतिरिक्त फ़िल्टरिंग शर्तों को जोड़ना है, जैसे कि अस्थिरता सूचक या प्रवृत्ति की ताकत की पुष्टि।

पिछड़ेपन की समस्या: लंबी अवधि के चलती औसत का उपयोग करने के कारण, रणनीति में रुझान के मोड़ पर प्रतिक्रिया अपेक्षाकृत देरी से हो सकती है, जिसके परिणामस्वरूप प्रारंभिक प्रवृत्ति का एक हिस्सा छूट जाता है या प्रवृत्ति के अंत में देर से बाहर निकलता है। अन्य अधिक संवेदनशील संकेतकों के साथ संयोजन को सहायक के रूप में माना जा सकता है।

पैरामीटर संवेदनशीलता: रणनीति का प्रदर्शन ईएमए चक्र और एटीआर गुणांक जैसे पैरामीटर सेटिंग के प्रति संवेदनशील है, विभिन्न बाजार स्थितियों में विभिन्न पैरामीटर संयोजनों का प्रदर्शन बहुत भिन्न है। सबसे अच्छा पैरामीटर संयोजन खोजने के लिए अनुशंसा की जाती है और समय-समय पर पुनः मूल्यांकन किया जाता है।

लेन-देन की पुष्टि की कमी: वर्तमान रणनीति केवल मूल्य और चलती औसत पर आधारित है, लेनदेन की मात्रा के कारकों को ध्यान में नहीं रखती है, जो कम लेनदेन की मात्रा के वातावरण में एक भ्रामक संकेत उत्पन्न कर सकती है। लेनदेन की मात्रा की पुष्टि की शर्तों को जोड़कर सुधार किया जा सकता है।

फिक्स्ड रिस्क-रिटर्न अनुपात की सीमाएं: एक निश्चित रिस्क-रिटर्न अनुपात का उपयोग करना सभी बाजार स्थितियों के लिए उपयुक्त नहीं हो सकता है, कुछ बाजार स्थितियों में स्टॉप बिट्स को बहुत दूर या बहुत करीब सेट करने का कारण बन सकता है। बाजार की अस्थिरता या समर्थन प्रतिरोध बिट्स की गतिशीलता के आधार पर अनुकूलित स्टॉप तंत्र का उपयोग करने पर विचार करें।

रणनीति अनुकूलन दिशा

प्रवृत्ति शक्ति फ़िल्टर जोड़ा गया: ट्रेडिंग सिग्नल को केवल तभी निष्पादित करें जब रुझान पर्याप्त रूप से मजबूत हो, और अक्सर कमजोर रुझान या अंतराल वाले बाजारों में व्यापार करने से बचें।

प्रवेश का समय अनुकूलित करें: वर्तमान रणनीति में शर्तों को पूरा करने पर तुरंत प्रवेश करने पर विचार किया जा सकता है, जैसे कि ऊपरी प्रवृत्ति में प्रवेश के लिए एक सुरंग के पास एक मूल्य वापसी की प्रतीक्षा करना, प्रवेश की कीमतों की लाभप्रदता में वृद्धि करना।

गतिशील जोखिम-लाभ अनुपात: बाजार की अस्थिरता या महत्वपूर्ण समर्थन प्रतिरोध बिंदुओं से दूरी के आधार पर जोखिम रिटर्न अनुपात को गतिशील रूप से समायोजित करें, अधिक अस्थिर बाजारों में उच्च लक्ष्य निर्धारित करें, कम अस्थिर बाजारों में अधिक रूढ़िवादी लक्ष्य का उपयोग करें।

समय फ़िल्टर जोड़ना: कुछ बाजारों में कुछ समय के दौरान प्रवृत्ति अधिक स्पष्ट होती है (जैसे यूरोपीय और अमेरिकी ट्रेडिंग समय) और समय फ़िल्टर जोड़ा जा सकता है, केवल इन समय के दौरान ट्रेडिंग सिग्नल निष्पादित करें।

आंशिक रोकथाम: एक बैच स्टॉप रणनीति को लागू करने पर विचार करें, जैसे कि 1 गुना जोखिम दूरी तक पहुंचने पर कुछ पदों को खत्म करना, शेष पदों को प्रवृत्ति का पालन करने के लिए, और संभावित रूप से लाभ को रोकने के लिए।

एकीकृत बहु-चक्र विश्लेषण: लंबी अवधि के रुझानों के साथ प्रवृत्ति दिशा (जैसे कि सर्कल या चंद्र रेखा) एक अतिरिक्त फ़िल्टर शर्त के रूप में, यह सुनिश्चित करने के लिए कि ट्रेडिंग दिशा बड़ी अवधि के रुझानों के अनुरूप है, जीतने की दर को बढ़ाता है।

चैनल निर्णय तर्क का अनुकूलन: वर्तमान रणनीति केवल दो ईएमए के स्थान संबंधों की तुलना करना है ताकि यह पता लगाया जा सके कि सुरंग की दिशा क्या है, और यह सुनिश्चित करने के लिए कि सुरंग न केवल बनती है, बल्कि पर्याप्त रूप से दिशात्मक भी है, ढलान की शर्तों को बढ़ाने पर विचार किया जा सकता है।

संक्षेप

द्वि-समान-रेखा चैनल ट्रेंड ब्रेकिंग ट्रेडिंग रणनीति एक संरचित स्पष्ट, तर्कसंगत प्रवृत्ति ट्रैकिंग प्रणाली है, जो लंबी अवधि के ईएमए के माध्यम से बनाई गई सुरंगों के माध्यम से प्रवृत्ति की दिशा की पहचान करती है, और शॉर्ट अवधि के ईएमए के माध्यम से प्रवेश के समय की पुष्टि करती है। रणनीति में एक पूर्ण जोखिम प्रबंधन तंत्र है, जिसमें एटीआर-आधारित गतिशील स्टॉप-लॉस और पैरामीटर-आधारित जोखिम-लाभ तुलना सेट शामिल है, जिससे व्यापारी जोखिम को नियंत्रित करते हुए लंबी अवधि के रुझानों को ट्रैक कर सकते हैं।

हालांकि रणनीति स्पष्ट रूप से ट्रेंडिंग बाजारों में अच्छी तरह से काम करती है, लेकिन बाजारों में बाधाएं हो सकती हैं और अतिरिक्त फ़िल्टरिंग शर्तों के माध्यम से अनुकूलन की आवश्यकता होती है। रणनीति के प्रमुख जोखिम बिंदुओं के लिए, हमने कई अनुकूलन दिशाओं का सुझाव दिया है, जिसमें ट्रेंडिंग ताकत फ़िल्टर को जोड़ना, प्रवेश के समय को अनुकूलित करना, जोखिम-लाभ अनुपात को गतिशील रूप से समायोजित करना और बहु-चक्र विश्लेषण की शुरुआत करना शामिल है।

कुल मिलाकर, यह एक तर्कसंगत रूप से डिज़ाइन की गई प्रवृत्ति ट्रैकिंग रणनीति है, जिसमें उचित पैरामीटर समायोजन और अनुकूलन के साथ कई प्रकार के बाजार वातावरण में स्थिर व्यापार प्रदर्शन प्राप्त करने की क्षमता है। यह रणनीति मध्यम और दीर्घकालिक रुझान ट्रेडिंग के इच्छुक निवेशकों के लिए एक अच्छा प्रारंभिक बिंदु प्रदान करती है, जो व्यक्तिगत जोखिम वरीयताओं और बाजार विशेषताओं के आधार पर आगे अनुकूलित की जा सकती है।

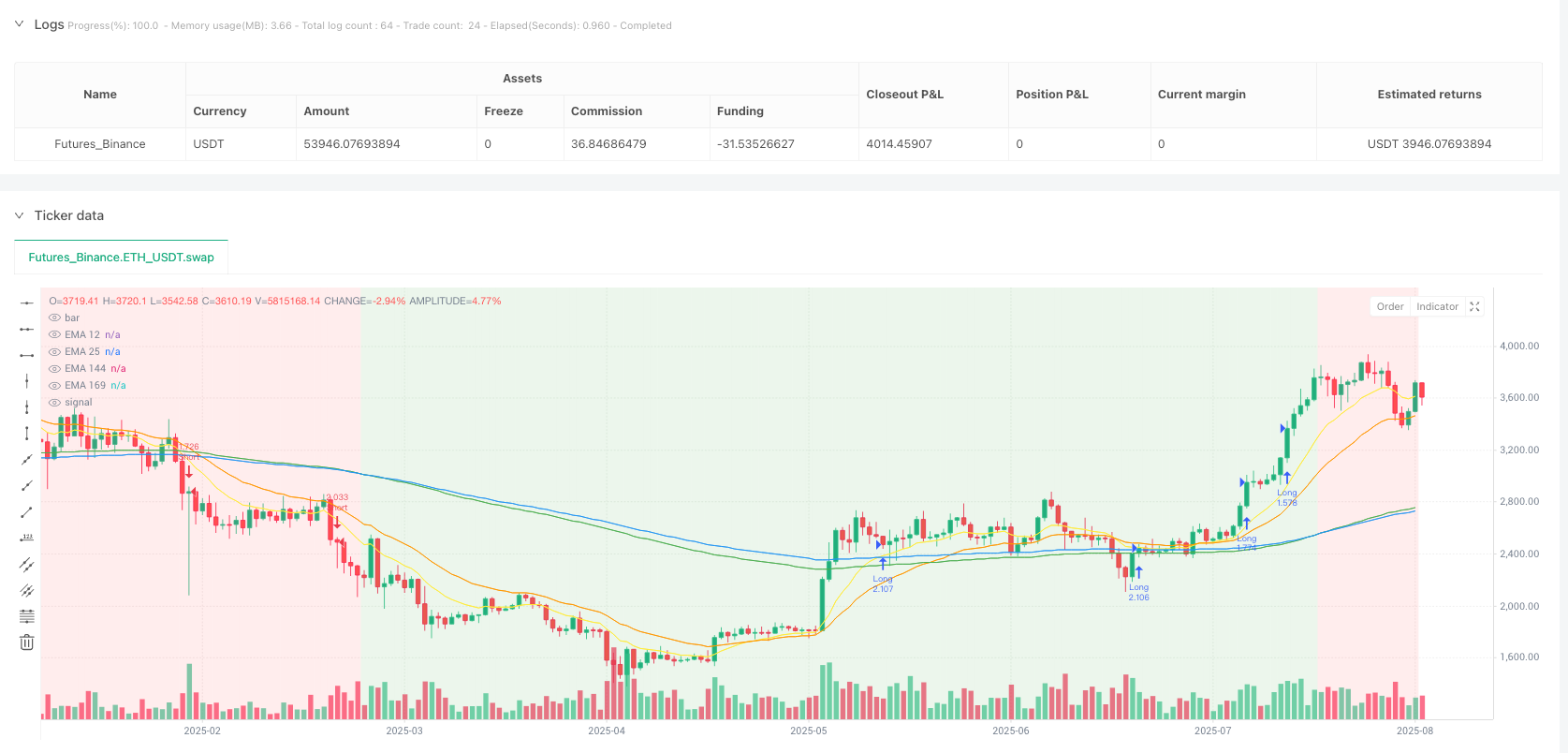

/*backtest

start: 2024-08-08 00:00:00

end: 2025-08-06 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Vegas Tunnel Strategy", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === 参数设置 ===

emaFast = ta.ema(close, 12)

emaMedium = ta.ema(close, 25)

emaSlow = ta.ema(close, 144)

emaTunnel = ta.ema(close, 169)

riskRewardRatio = input.float(2.0, "风险回报比", step=0.1)

riskPercent = input.float(1.0, "每笔风险百分比", step=0.1)

useATR = input.bool(true, "使用ATR止损", inline="atr")

atrLength = input.int(14, "ATR长度", inline="atr")

atrMult = input.float(1.5, "ATR乘数", inline="atr")

atr = ta.atr(atrLength)

// === 隧道形态 ===

tunnelUp = emaSlow < emaTunnel

tunnelDown = emaSlow > emaTunnel

// === 多头入场条件 ===

longCond1 = close > emaSlow and close > emaTunnel and tunnelUp

longCond2 = emaFast > emaSlow and emaFast > emaTunnel

// === 空头入场条件 ===

shortCond1 = close < emaSlow and close < emaTunnel and tunnelDown

shortCond2 = emaFast < emaSlow and emaFast < emaTunnel

// === 止损与止盈计算 ===

entryPrice = strategy.position_avg_price

longStopLoss = useATR ? entryPrice - atrMult * atr : emaSlow

shortStopLoss = useATR ? entryPrice + atrMult * atr : emaSlow

longTakeProfit = entryPrice + (entryPrice - longStopLoss) * riskRewardRatio

shortTakeProfit = entryPrice - (shortStopLoss - entryPrice) * riskRewardRatio

// === 开仓逻辑 ===

// 多头开仓

if (longCond1 and longCond2)

strategy.entry("Long", strategy.long)

strategy.exit("TP/SL Long", from_entry="Long", stop=longStopLoss, limit=longTakeProfit)

// 空头开仓

if (shortCond1 and shortCond2)

strategy.entry("Short", strategy.short)

strategy.exit("TP/SL Short", from_entry="Short", stop=shortStopLoss, limit=shortTakeProfit)

// === 图形显示 ===

plot(emaFast, color=color.yellow, title="EMA 12")

plot(emaMedium, color=color.orange, title="EMA 25")

plot(emaSlow, color=color.green, title="EMA 144")

plot(emaTunnel, color=color.blue, title="EMA 169")

bgcolor(tunnelUp ? color.new(color.green, 85) : tunnelDown ? color.new(color.red, 85) : na)