बहु-कारक अनुकूली स्विंग ट्रेडिंग रणनीति: मूविंग एवरेज क्रॉसओवर और बोलिंगर बैंड दोलन पर आधारित जोखिम-वापसी अनुपात अनुकूलन प्रणाली

EMA WMA RSI SMA VWAP HEIKIN ASHI ATR Pivot Points VOLUME

अवलोकन

बहु-कारक स्व-अनुकूली कंपन ट्रेडिंग रणनीति एक व्यापक ट्रेडिंग प्रणाली है जो बाजार संरचना विश्लेषण, गतिशीलता संकेतकों और अस्थिरता की माप को जोड़ती है। यह रणनीति हेइकिन आशी चार्टिंग तकनीक पर आधारित है, जो संभावित रुझान मोड़ की पहचान करने और उच्च संभावना वाले ट्रेडों को निष्पादित करने के लिए कई चलती औसत (ईएमए, डब्ल्यूएमए, एसएमए, वीडब्ल्यूएपी), आरएसआई संकेतक और लेनदेन की पुष्टि को एकीकृत करती है। इस रणनीति की सबसे बड़ी विशेषता दो अलग-अलग ट्रेडिंग तर्क (आरएसआई मॉडल और शॉर्ट लाइन मॉडल) का उपयोग करना है और एक निश्चित जोखिम-लाभ अनुपात (डिफ़ॉल्टः 1) को जोड़ना है, जिससे यह विभिन्न बाजार स्थितियों के लिए अनुकूल हो सके। यह रणनीति स्टॉपलॉस के रूप में आघात के उच्च या निम्न बिंदुओं का उपयोग करके अपने धन की सुरक्षा और संभावित लाभ को अधिकतम करने के लिए है।

रणनीति सिद्धांत

इस रणनीति का मुख्य सिद्धांत बाजार संरचना में बदलाव के बिंदुओं को पकड़ने के लिए कई संकेतकों की पुष्टि करना है, जबकि जोखिम को सख्ती से नियंत्रित करना है। इसके कार्यान्वयन के लिए तंत्र इस प्रकार हैंः

Heikin Ashi परिवर्तनरणनीतिः पहले मानक K लाइन को Heikin Ashi ग्राफ में परिवर्तित करें, बाजार के शोर को कम करने के लिए, प्रवृत्ति की दिशा को उजागर करें। Heikin Ashi गणना सूत्र इस प्रकार हैः

- HA_ समापन मूल्य = (खुलने का मूल्य + उच्चतम मूल्य + निम्नतम मूल्य + समापन मूल्य) / 4

- एचए_ ओपन प्राइस = पिछले एचए की ((ओपन प्राइस + क्लोज प्राइस) / 2

- HA_ उच्चतम मूल्य = max ((उच्चतम मूल्य, max ((HA_ उद्घाटन मूल्य, HA_ समापन मूल्य))

- HA_ न्यूनतम मूल्य = min ((न्यूनतम मूल्य, min ((HA_ उद्घाटन मूल्य, HA_ समापन मूल्य))

मल्टीपल मूविंग एवरेजइस रणनीति में चार अलग-अलग प्रकार के 34 चक्रों की चलती औसत की गणना और संश्लेषण किया गया हैः

- 34 चक्र ईएमए ((सूचकांक चलती औसत)

- 34 चक्र WMA

- 34 चक्र SMA (सरल चलती औसत)

- 34 चक्र वीडब्ल्यूएमए (विनिमय भारित चलती औसत) इन चार चलती औसतों का औसत मूल्य के लिए एक महत्वपूर्ण संदर्भ रेखा के रूप में उपयोग किया जाता है।

द्विआधारी लेनदेन तर्क:

- आरएसआई पैटर्नआरएसआई के 3-चक्र ईएमए और 10-चक्र ईएमए के क्रॉसिंग को प्रारंभिक संकेत के रूप में उपयोग करना और उच्च-ट्रेड वॉल्यूम की पुष्टि करना। एक खरीद संकेत उत्पन्न होता है जब कीमत चलती औसत से कम होती है और आरएसआई सूचक ओवरसोल्ड क्रॉसिंग को ऊपर दिखाता है; एक बेच संकेत उत्पन्न होता है जब कीमत चलती औसत से अधिक होती है और आरएसआई सूचक ओवरसोल्ड क्रॉसिंग को नीचे दिखाता है।

- शॉर्टलाइन मोड: 34-चक्र ईएमए और 34-चक्र डब्ल्यूएमए के क्रॉसिंग का उपयोग प्रारंभिक संकेत के रूप में किया जाता है, फिर ट्रेडिंग दिशा की पुष्टि करने के लिए कीमतों को संदर्भ ऊंचाई या निचले बिंदु से तोड़ दिया जाता है।

स्थिति प्रबंधन प्रणाली: रणनीति स्थिति चर का उपयोग करता है ((“NEUTRAL”, “WAIT_ENTRY”, “BUY”, “SELL”) ट्रेडिंग की स्थिति को ट्रैक करने और प्रबंधित करने के लिए, बार-बार ट्रेडिंग और झूठे संकेतों से बचें।

बुद्धिमान रोकथाम और लाभ लक्ष्य:

- स्टॉप लॉस सेटिंग हाल ही में हिलाया गया निम्न बिंदु (बहु हेड) या हिलाया गया उच्च बिंदु (खाली हेड)

- लाभ लक्ष्य एक निश्चित जोखिम-लाभ अनुपात (डिफ़ॉल्ट 1:3) पर आधारित है, जिसका अर्थ है कि संभावित लाभ संभावित जोखिम का 3 गुना है

- इसके अलावा, जब कोई उलटा संकेत आता है तो यह भी एक ब्लीच को ट्रिगर करता है।

रणनीतिक लाभ

कोड में गहराई से विश्लेषण करने पर, इस रणनीति के निम्नलिखित प्रमुख फायदे हैंः

मल्टी फैक्टर कन्फर्मेशन: चलती औसत, आरएसआई, लेनदेन की मात्रा और कीमत की पुष्टि के साथ, झूठे ब्रेक की संभावना को काफी कम कर दिया गया है, जिससे लेनदेन की गुणवत्ता में सुधार हुआ है।

अनुकूलन क्षमतादो अलग-अलग ट्रेडिंग लॉजिक (आरएसआई और शॉर्ट लाइन) के माध्यम से, रणनीति विभिन्न बाजार स्थितियों के अनुकूल है और ट्रेंडिंग बाजार या आवर्तक बाजार दोनों में प्रभावी रूप से काम कर सकती है।

स्पष्ट जोखिम प्रबंधन: एक निश्चित जोखिम-लाभ अनुपात और एक बाजार संरचना-आधारित स्टॉप-लॉस स्थिति का उपयोग करना, प्रत्येक लेनदेन पर स्पष्ट जोखिम नियंत्रण होता है, जिससे व्यक्तिपरक निर्णयों के कारण अत्यधिक नुकसान से बचा जाता है।

स्टेटस मैनेजमेंट ओवर-ट्रेडिंग को कम करता है: स्थिति चर के माध्यम से ट्रेडिंग की स्थिति को ट्रैक और प्रबंधित करें, बाजार में बार-बार प्रवेश और निकास से बचें, ट्रेडिंग लागत और भावनात्मक उतार-चढ़ाव को कम करें।

Heikin Ashi को चिकना करना: Heikin Ashi तकनीक का उपयोग बाजार के शोर को कम करने के लिए किया जाता है, जिससे रुझानों को स्पष्ट किया जा सकता है और वास्तविक बाजार के मोड़ की पहचान करने में मदद मिल सकती है।

लचीला पैरामीटर सेटिंग: प्रमुख पैरामीटर जैसे कि आघात प्रतिपूर्ति चक्र और जोखिम-लाभ अनुपात को विभिन्न बाजारों और व्यक्तिगत जोखिम वरीयताओं के अनुसार समायोजित किया जा सकता है।

विभिन्न चलती औसत विश्लेषण: चार अलग-अलग प्रकार के चलती औसत को एकीकृत करके, एक एकल सूचक द्वारा संभावित विचलन को कम करके, अधिक स्थिर मूल्य संदर्भ प्रदान करता है।

रणनीतिक जोखिम

इस रणनीति के बावजूद, निम्नलिखित संभावित जोखिम हैं:

बाज़ारों में अस्थिरता: एक स्पष्ट प्रवृत्ति के अभाव में एक क्षैतिज बाजार में, रणनीतियों से बहुत अधिक ट्रेडिंग सिग्नल उत्पन्न हो सकते हैं, जिससे बाजार में बार-बार प्रवेश और व्यापार की लागत बढ़ जाती है। समाधान यह है कि फ़िल्टर शर्तों को बढ़ाया जाए या ट्रेडिंग को निलंबित कर दिया जाए जब यह पता लगाया जाए कि यह एक क्षैतिज बाजार है।

स्टॉप क्षति बहुत दूर हो सकता है: स्टॉप पोजीशन के रूप में उच्च और निम्न अस्थिरता का उपयोग करना कुछ मामलों में स्टॉप पोजीशन को प्रवेश बिंदु से बहुत दूर करने का कारण बन सकता है, जिससे एकल ट्रेडों के लिए जोखिम की सीमा बढ़ जाती है। अधिकतम स्टॉप पोजीशन सीमा निर्धारित करने या स्टॉप पोजीशन को अनुकूलित करने के लिए एटीआर गुणक का उपयोग करने पर विचार किया जा सकता है।

निश्चित जोखिम-लाभ अनुपात की सीमाएं: विभिन्न बाजार स्थितियों में, इष्टतम जोखिम-लाभ अनुपात भिन्न हो सकता है। मजबूत प्रवृत्ति वाले बाजारों में, 1: 3 का जोखिम-लाभ अनुपात बहुत छोटा हो सकता है; जबकि कम अस्थिरता वाले बाजारों में, इसे प्राप्त करना मुश्किल हो सकता है। बाजार में उतार-चढ़ाव की गतिशीलता के आधार पर जोखिम-लाभ अनुपात को समायोजित करने पर विचार किया जा सकता है।

ऐतिहासिक झटकों पर निर्भर: रणनीति के लिए ऐतिहासिक उतार-चढ़ाव पर निर्भरता तेजी से बदलते बाजारों में देरी का कारण बन सकती है। अत्यधिक उतार-चढ़ाव के दौरान, पिछले उतार-चढ़ाव का संदर्भ मूल्य नहीं रह सकता है। अत्यधिक बाजार की स्थिति में अतिरिक्त जोखिम नियंत्रण उपायों को बढ़ाने की सिफारिश की जाती है।

अस्थिरता के लिए अनुकूलन तंत्र का अभाव: रणनीति में बाजार में उतार-चढ़ाव के आधार पर पैरामीटर को समायोजित करने के लिए कोई तंत्र नहीं है, जो उच्च अस्थिरता और कम अस्थिरता वाले वातावरण में असंगत प्रदर्शन कर सकता है। ट्रेडिंग पैरामीटर को गतिशील रूप से समायोजित करने के लिए एटीआर संकेतक को पेश करने पर विचार किया जा सकता है।

रणनीति अनुकूलन दिशा

कोड के गहन विश्लेषण के आधार पर, निम्नलिखित संभावित अनुकूलन दिशाएं हैंः

गतिशील जोखिम लाभ अनुपात: बाजार में उतार-चढ़ाव के आधार पर जोखिम-लाभ अनुपात को स्वचालित रूप से समायोजित करें (जैसे एटीआर), कम अस्थिरता वाले वातावरण में एक छोटा अनुपात, उच्च अस्थिरता वाले वातावरण में एक बड़ा अनुपात, विभिन्न बाजार स्थितियों के अनुकूल।

ट्रेंड फ़िल्टर जोड़ें: लंबी अवधि के रुझान फ़िल्टर की शुरूआत करें, केवल मुख्य प्रवृत्ति की दिशा के अनुरूप व्यापार करें, विपरीत ट्रेडिंग के जोखिम से बचें।

चलती औसत को अनुकूलित करें: वर्तमान रणनीति में 34 निश्चित चक्रों का उपयोग किया जाता है, विभिन्न चक्र सेटिंग्स का परीक्षण करने या विभिन्न बाजार स्थितियों के अनुकूल होने के लिए अनुकूलन चक्रों का उपयोग करने पर विचार किया जा सकता है।

आंशिक मुनाफा लॉक करने की व्यवस्थाजब कीमत एक निश्चित लाभ स्तर तक पहुंचती है, तो बाजार को वापस लेने से प्रभावित होने से प्राप्त लाभ को बचाने के लिए लागत स्तर पर या लाभ के कुछ हिस्सों को लॉक करने के लिए रोकें।

समय फ़िल्टर जोड़ें: अनावश्यक जोखिमों को कम करने के लिए विशेष रूप से कम बाजार की अस्थिरता के समय (जैसे एशियाई शेयर) या महत्वपूर्ण समाचारों के बाद या बाद में व्यापार करने से बचें।

ऑप्टिमाइज़ेशन की पुष्टि करें: वर्तमान रणनीति सरल लेनदेन थ्रेशोल्ड का उपयोग करती है ((1.5 गुना 20 चक्र औसत) और अधिक जटिल लेनदेन पैटर्न पहचानने पर विचार किया जा सकता है, जैसे कि लेनदेन की प्रवृत्ति की एकरूपता या अचानक लेनदेन की विशेषता।

स्थिति प्रबंधन मॉड्यूल जोड़ें: वर्तमान बाजार में उतार-चढ़ाव और सिग्नल की ताकत के आधार पर स्थिति का आकार समायोजित करें, उच्च निश्चितता संकेत पर स्थिति बढ़ाएं, अस्पष्ट संकेत पर स्थिति कम करें।

पुनरावृत्ति चक्र अनुकूलनविभिन्न बाजार स्थितियों में प्रदर्शन के लिए सबसे स्थिर पैरामीटर सेटिंग्स का पता लगाने के लिए विभिन्न आघात रिव्यू चक्रों के लिए एक व्यापक रिव्यू।

संक्षेप

मल्टी फैक्टर ऑप्टिमाइज़ेबल शॉक ट्रेडिंग रणनीति एक व्यापक ट्रेडिंग सिस्टम है जिसमें कई तकनीकी संकेतकों और बाजार संरचना विश्लेषण शामिल हैं। इसकी मुख्य विशेषताएं हैं बहु सिग्नल सत्यापन, लचीले ट्रेडिंग तर्क विकल्प और सख्त जोखिम प्रबंधन। हेकिन आश तकनीक के माध्यम से बाजार के शोर को कम करने, मूल्य संदर्भ के रूप में कई चलती औसत का उपयोग करने, आरएसआई और लेनदेन की मात्रा की पुष्टि करने के साथ, रणनीति संभावित रुझान मोड़ को प्रभावी ढंग से पहचानने में सक्षम है।

फिक्स्ड रिस्क-ट्रेड रेशियो और स्टॉप-लॉस पोजीशन के आधार पर स्ट्राइक प्वाइंट्स एक स्पष्ट जोखिम नियंत्रण ढांचा प्रदान करते हैं, लेकिन कुछ सीमाएं भी लाते हैं। इस रणनीति को गतिशील रिस्क-ट्रेड रेशियो, ट्रेंड फिल्टर और आंशिक लाभ-लॉकिंग तंत्र जैसे अनुशंसित अनुकूलन उपायों को लागू करके इसकी अनुकूलन क्षमता और स्थिरता को और बढ़ाया जा सकता है।

सबसे महत्वपूर्ण बात यह है कि व्यापारी को रणनीति के सिद्धांतों और सीमाओं को समझना चाहिए और अपनी जोखिम वरीयताओं और बाजार अवलोकन के आधार पर आवश्यक समायोजन करना चाहिए। कोई भी रणनीति सही नहीं है, लेकिन निरंतर अनुकूलन और सख्त जोखिम प्रबंधन के साथ, मल्टी-फैक्टर अनुकूलन वाला हादसा व्यापार रणनीति व्यापारी के टूलकिट में एक शक्तिशाली हथियार बन सकती है।

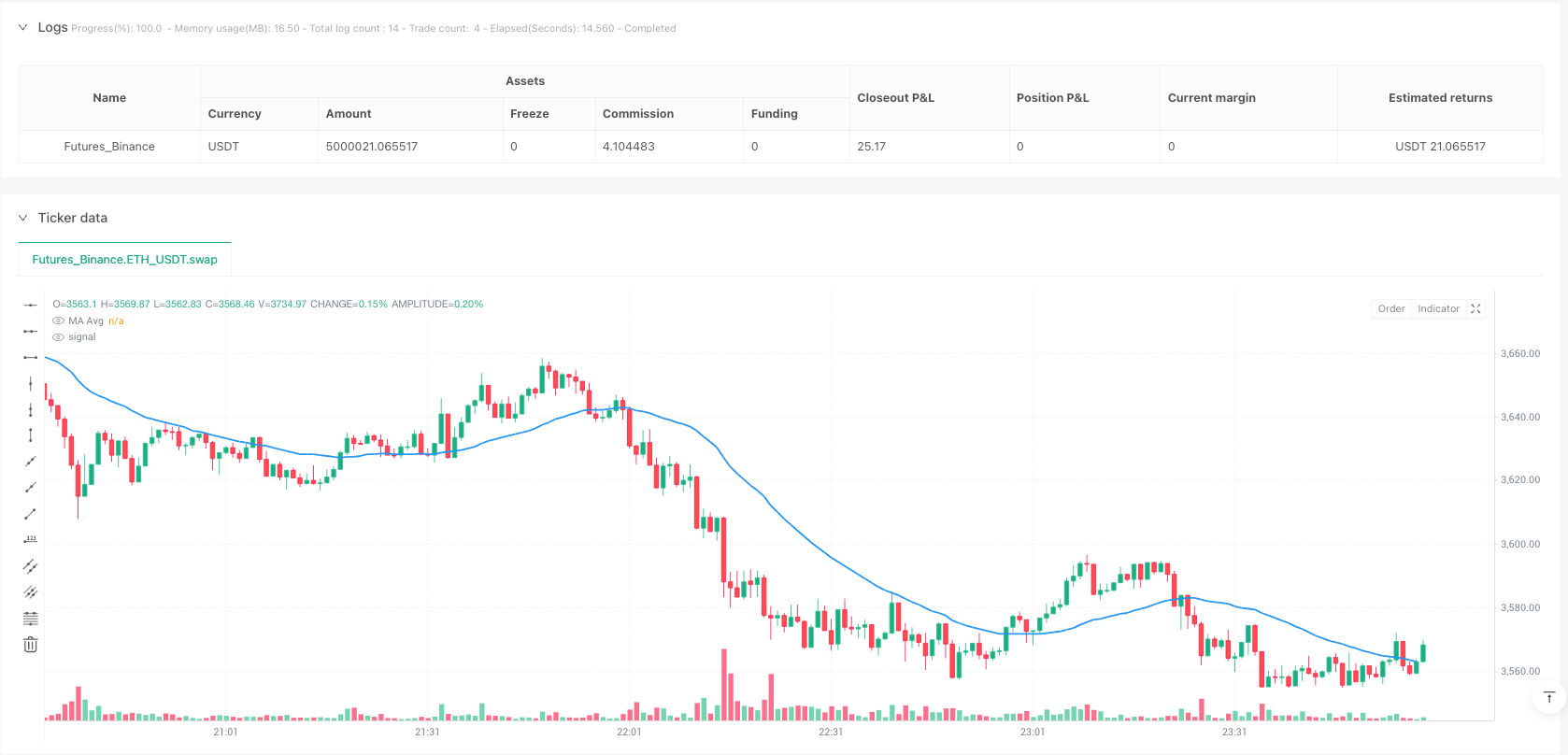

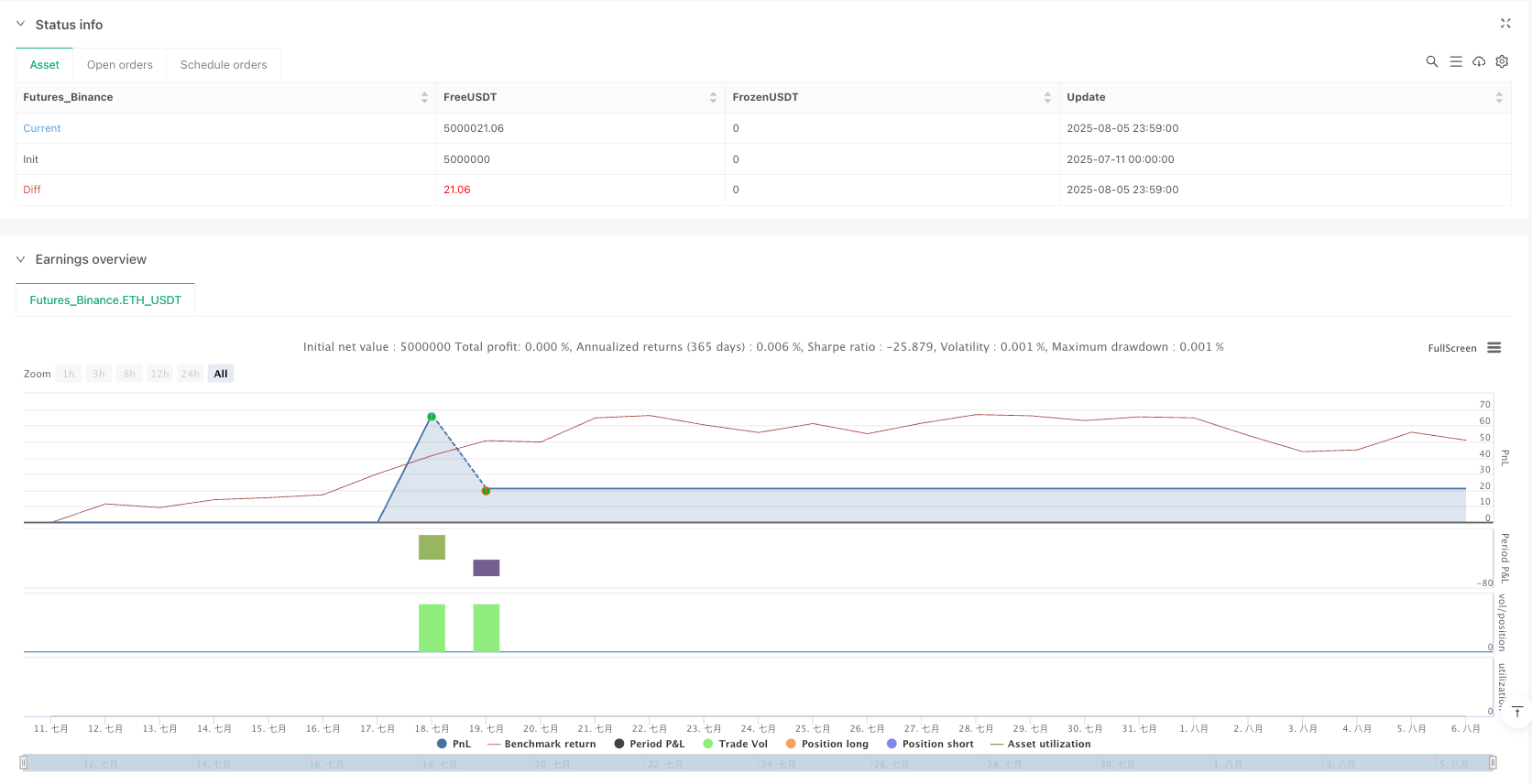

/*backtest

start: 2025-07-11 00:00:00

end: 2025-08-06 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT","balance":5000000}]

*/

//@version=6

strategy("Cnagda Fixed Swing SL & RR 1:3", overlay=true, max_boxes_count=500, max_labels_count=500)

input_strategy = input.string("RSI", "Trade Logic", options=["RSI", "Scalp"])

swing_lookback = input.int(34, "Swing Lookback", minval=5)

rr_multiple = input.int(3, "Risk Reward Multiple", minval=1)

// --- Heikin Ashi Calculation ---

ha_close = (open + high + low + close) / 4

var float ha_open = na

if bar_index == 0

ha_open := (open + close) / 2

else

ha_open := (ha_open[1] + ha_close[1]) / 2

ha_high = math.max(high, math.max(ha_open, ha_close))

ha_low = math.min(low, math.min(ha_open, ha_close))

// --- MA/Signal Logic on Heikin Ashi ---

ma1 = ta.ema(ha_close, 34)

ma2 = ta.wma(ha_close, 34)

wma34 = ta.wma(ha_close, 34)

ema34 = ta.ema(ha_close, 34)

sma34 = ta.sma(ha_close, 34)

vwma34 = ta.vwma(ha_close, 34)

ma_sum = (not na(wma34) ? wma34 : 0) + (not na(vwma34) ? vwma34 : 0) + (not na(ema34) ? ema34 : 0) + (not na(sma34) ? sma34 : 0)

ma_avg = ma_sum / 4

// --- Scalp/Swing Logic ---

buySignal = ta.crossover(ma1, ma2)

sellSignal = ta.crossunder(ma1, ma2)

var string scalp_state = "NEUTRAL"

var float refHigh = na

var float refLow = na

if buySignal or sellSignal

refHigh := ha_high

refLow := ha_low

scalp_state := "WAIT_ENTRY"

if (scalp_state == "WAIT_ENTRY" or scalp_state == "SELL") and not na(refHigh) and ha_close > refHigh

scalp_state := "BUY"

if (scalp_state == "WAIT_ENTRY" or scalp_state == "BUY") and not na(refLow) and ha_close < refLow

scalp_state := "SELL"

if scalp_state == "BUY" and ha_close < ma_avg

scalp_state := "NEUTRAL"

refHigh := na

refLow := na

if scalp_state == "SELL" and ha_close > ma_avg

scalp_state := "NEUTRAL"

refHigh := na

refLow := na

// --- RSI Logic ---

rsi_val = ta.rsi(ha_close, 14)

rsi_ema_3 = ta.ema(rsi_val, 3)

rsi_ema_10 = ta.ema(rsi_val, 10)

high_vol = volume > ta.sma(volume, 20) * 1.5

bar_is_high = high_vol

prev_bar_is_high = high_vol[1]

any_high_bar = bar_is_high or prev_bar_is_high

_base_rsi_cross_bull = ta.crossover(rsi_ema_3, rsi_ema_10) and any_high_bar

_base_rsi_cross_bear = ta.crossunder(rsi_ema_3, rsi_ema_10) and any_high_bar

rsi_cross_bull = _base_rsi_cross_bull and (ha_close < ma_avg)

rsi_cross_bear = _base_rsi_cross_bear and (ha_close > ma_avg)

// ENTRY LOGIC

var float rsi_signal_high = na

var float rsi_signal_low = na

var int rsi_signal_bar = na

var string rsi_entry_state = ""

if rsi_cross_bull

rsi_signal_high := high

rsi_signal_low := na

rsi_signal_bar := bar_index

rsi_entry_state := "WAIT ENTRY"

else if rsi_cross_bear

rsi_signal_low := low

rsi_signal_high := na

rsi_signal_bar := bar_index

rsi_entry_state := "WAIT ENTRY"

else if not na(rsi_signal_bar)

if not na(rsi_signal_high)

if close > rsi_signal_high and bar_index > rsi_signal_bar

rsi_entry_state := "BUY"

rsi_signal_high := na

rsi_signal_bar := na

else

rsi_entry_state := "WAIT ENTRY"

else if not na(rsi_signal_low)

if close < rsi_signal_low and bar_index > rsi_signal_bar

rsi_entry_state := "SELL"

rsi_signal_low := na

rsi_signal_bar := na

else

rsi_entry_state := "WAIT ENTRY"

else

rsi_entry_state := ""

else

rsi_entry_state := ""

// --- Swing High/Low (Stoploss reference) ---

swingLow = ta.pivotlow(ha_low, swing_lookback, swing_lookback)

swingHigh = ta.pivothigh(ha_high, swing_lookback, swing_lookback)

// -- Entry/Exit conditions --

long_condition = input_strategy == "RSI" ? (rsi_entry_state == "BUY" and rsi_entry_state[1] != "BUY") : (scalp_state == "BUY" and scalp_state[1] != "BUY")

short_condition = input_strategy == "RSI" ? (rsi_entry_state == "SELL" and rsi_entry_state[1] != "SELL") : (scalp_state == "SELL" and scalp_state[1] != "SELL")

exit_long_condition = input_strategy == "RSI" ? (rsi_entry_state == "SELL" and rsi_entry_state[1] != "SELL") : (scalp_state == "SELL" and scalp_state[1] != "SELL")

exit_short_condition = input_strategy == "RSI" ? (rsi_entry_state == "BUY" and rsi_entry_state[1] != "BUY") : (scalp_state == "BUY" and scalp_state[1] != "BUY")

// --- Final Entry & SL/Target (NO TRAIL) ---

var float sl_long = na

var float sl_short = na

var float tg_long = na

var float tg_short = na

if long_condition and not na(swingLow)

sl_long := swingLow // SL = last swing low after entry candle close

entry_price = close

risk = entry_price - sl_long

tg_long := entry_price + (risk * rr_multiple)

strategy.entry("Long", strategy.long)

strategy.exit("Long_SL", from_entry="Long", stop=sl_long, limit=tg_long)

if short_condition and not na(swingHigh)

sl_short := swingHigh // SL = last swing high after entry candle close

entry_price = close

risk = sl_short - entry_price

tg_short := entry_price - (risk * rr_multiple)

strategy.entry("Short", strategy.short)

strategy.exit("Short_SL", from_entry="Short", stop=sl_short, limit=tg_short)

if exit_long_condition

strategy.close("Long")

if exit_short_condition

strategy.close("Short")

// --- Visuals (optional, for clarity) ---

barcolor(long_condition ? color.green : short_condition ? color.red : na)

plot(ma_avg, "MA Avg", color=color.blue, linewidth=2)