अवलोकन

यह रणनीति एक बहु-स्तरीय पुष्टिकरण ट्रेडिंग प्रणाली है, जो विलियम्स एलीगेटर और अपेक्षाकृत मजबूत संकेतकों (आरएसआई) पर आधारित है, जो 15 मिनट की समय-चक्र के लिए डिज़ाइन की गई है। यह रणनीति कीमतों और एलीगेटर त्रिभुज (लिप, टूथ, स्ट्रेट) के साथ-साथ आरएसआई के अंकों के स्थानिक संबंधों का आकलन करके एक ट्रेडिंग सिग्नल उत्पन्न करती है। एक खरीद संकेत को चार शर्तों को पूरा करने की आवश्यकता होती हैः लिप लाइन से अधिक बंद, लिप लाइन से अधिक, दांत लाइन से अधिक, दांत लाइन से अधिक, और आरएसआई 55 से अधिक। इसके विपरीत, एक बेचने का संकेत, लिप लाइन से कम बंद, लिप लाइन से कम, दांत लाइन से कम, और आरएसआई 45 से कम की आवश्यकता होती है। रणनीति में सख्त स्टॉप-लॉस और रिटर्न-क्लॉकिंग नियम भी शामिल हैं, जिससे यह सुनिश्चित किया जा सके कि जोखिम को नियंत्रित किया जा सकता है और जब मुनाफा गिरता है।

रणनीति सिद्धांत

इस रणनीति का मूल सिद्धांत विलियम शार्क और आरएसआई सूचकांकों के एकीकृत उपयोग पर आधारित है। विलियम शार्क सूचकांक तीन समान रेखाओं से बना हैः शार्क रेखा ((नीला, 13 चक्र एसएमए, 8 चक्र पिछड़ा), दांत रेखा ((लाल, 8 चक्र एसएमए, 5 चक्र पिछड़ा) और होंठ रेखा ((हरे, 5 चक्र एसएमए, 3 चक्र पिछड़ा) । इन तीनों रेखाओं का क्रमबद्ध क्रम और मूल्य क्रॉसिंग बाजार की प्रवृत्ति की दिशा और ताकत को इंगित कर सकता है।

जब होंठ दांत रेखा के ऊपर होता है और दांत रेखा नीलम रेखा के ऊपर होती है तो यह संकेत देता है कि बाजार बढ़ रहा है; इसके विपरीत, जब होंठ दांत रेखा के नीचे होता है और दांत रेखा नीलम रेखा के नीचे होती है तो यह संकेत देता है कि बाजार गिरावट की ओर है। साथ ही, यह रणनीति आरएसआई सूचक के साथ भी पुष्टि की जाती है, आरएसआई 55 से अधिक के लिए समर्थन और 45 से कम के लिए समर्थन प्रदान करता है, जो व्यापार निर्णय के लिए अतिरिक्त पुष्टि संकेत प्रदान करता है।

रणनीति के निष्पादन के दौरान, सिस्टम कई स्टॉप स्थितियों की निगरानी करता हैः मल्टीहेड पोजीशन के लिए, जब आरएसआई 50 से नीचे गिरता है, तो स्टॉप ट्रिगर हो जाता है, जब क्लोजर 50 से नीचे गिरता है, तो क्लोजर 50 से नीचे गिर जाता है, जब क्लोजर 50 से नीचे गिरता है, तो स्टॉप ट्रिगर होता है।

रणनीतिक लाभ

एकाधिक सत्यापन तंत्र: इस रणनीति में प्रवेश के लिए चार शर्तों को एक साथ पूरा करने की आवश्यकता होती है, जो झूठे संकेतों को कम करने और ट्रेडिंग की गुणवत्ता को बढ़ाने के लिए प्रभावी है। विलियम शार्क सूचकांक के तीन-पंक्ति अनुक्रम ने प्रवृत्ति की दिशा की पुष्टि की, जबकि आरएसआई के मूल्यों ने गतिशीलता की पुष्टि की।

स्पष्ट प्रवेश और निकास नियमइस रणनीति के माध्यम से स्पष्ट प्रवेश संकेत और बाहर निकलने की शर्तें प्रदान की जाती हैं, जिससे व्यापार प्रक्रिया को अधिक विनियमित और अनुशासित बनाया जा सकता है।

उत्तम जोखिम नियंत्रण: रणनीति में आरएसआई-आधारित रिवर्स सिग्नल, मूल्य और दांतों के संबंध में परिवर्तन, और लिपलाइन और दांतों के स्थान के संबंध में परिवर्तन सहित कई रोक की शर्तें सेट की गई हैं। इस बहुस्तरीय जोखिम नियंत्रण तंत्र ने समय पर रोक लगाने में मदद की है, जो एकल लेनदेन के अधिकतम जोखिम को नियंत्रित करता है।

दृश्य प्रतिक्रियारणनीतियाँः चार्ट पर खरीदने के संकेत, बेचने के संकेत, स्टॉप और लाभ के बिंदुओं को चिह्नित करें, और वास्तविक समय में तालिकाओं के माध्यम से विभिन्न शर्तों की पूर्ति को प्रदर्शित करें, जिससे व्यापार प्रक्रिया की दृश्यता में काफी वृद्धि हो।

अत्यधिक अनुकूलनीय: हालांकि रणनीति पैरामीटर डिफ़ॉल्ट रूप से सेट हैं, सभी महत्वपूर्ण पैरामीटर इनपुट के माध्यम से समायोजित किए जा सकते हैं, जिससे व्यापारियों को विभिन्न बाजार स्थितियों या व्यक्तिगत वरीयताओं के अनुसार अनुकूलित करने की अनुमति मिलती है।

रणनीतिक जोखिम

छोटे-छोटे बाजारों में बार-बार व्यापार: बाजार में छोटे उतार-चढ़ाव के दौरान, कीमतें अक्सर मछली पकड़ने की रेखा को पार कर सकती हैं, और आरएसआई भी महत्वपूर्ण मूल्य के पास उतार-चढ़ाव कर सकता है, जिससे बहुत अधिक ट्रेडिंग सिग्नल और बार-बार आउटपुट होते हैं, जिससे ट्रेडिंग लागत बढ़ जाती है। समाधान पुष्टि की शर्तों को बढ़ाना या अवलोकन समय को लम्बा करना है।

तेजी से बड़े पैमाने पर गिरावट का जोखिम: जब बाजार में अचानक महत्वपूर्ण समाचार के कारण कीमतों में तेजी से भारी उतार-चढ़ाव होता है, तो वास्तविक लेनदेन मूल्य ट्रिगर सिग्नल के समय की कीमतों से अधिक अंतर हो सकता है, जिससे स्लिप-ऑफ का जोखिम बढ़ जाता है। महत्वपूर्ण डेटा जारी होने से पहले सावधानी से उपयोग करने या इस रणनीति को निलंबित करने की सिफारिश की जाती है।

राजस्व लक्ष्यरणनीति 2 न्यूनतम परिवर्तनशील इकाइयों के लिए लाभप्रदता लक्ष्य निर्धारित करती है, जो अत्यधिक अस्थिर बाजारों में बहुत अधिक रूढ़िवादी हो सकता है और प्रवृत्ति की स्थिति को अच्छी तरह से पकड़ नहीं सकता है। लाभप्रदता लक्ष्य को बाजार में उतार-चढ़ाव के आधार पर गतिशील रूप से समायोजित करने पर विचार किया जा सकता है, या बैच-बंद पोजीशन रणनीति को अपनाया जा सकता है।

सूचकांक में पिछड़ापनविल्हेम और आरएसआई दोनों ही कुछ हद तक पिछड़े हैं और बाजार में तेजी से बदलाव के दौरान वक्र को समय पर पकड़ने में असमर्थ हो सकते हैं। अन्य अग्रणी संकेतकों या मूल्य व्यवहार विश्लेषण के साथ संयोजन में सहायक निर्णय लेने की सिफारिश की जाती है।

पैरामीटर संवेदनशीलतारणनीति प्रदर्शन पैरामीटर सेटिंग्स के प्रति संवेदनशील है, विशेष रूप से आरएसआई के लिए थ्रेशोल्ड सेटिंग्स। विभिन्न बाजार स्थितियों में विभिन्न पैरामीटर संयोजन अलग-अलग प्रदर्शन कर सकते हैं, और सबसे अच्छा पैरामीटर संयोजन खोजने के लिए रिटर्न की आवश्यकता होती है।

रणनीति अनुकूलन दिशा

गतिशील आरएसआई: वर्तमान रणनीति में निश्चित आरएसआई थ्रेशोल्ड ((55 और 45) का उपयोग किया जाता है, इन थ्रेशोल्ड को बाजार की अस्थिरता की गतिशीलता के अनुसार समायोजित करने पर विचार किया जा सकता है। उच्च अस्थिरता वाले बाजारों में अधिक ढीले थ्रेशोल्ड का उपयोग करें, कम अस्थिरता वाले बाजारों में अधिक कठोर थ्रेशोल्ड का उपयोग करें, विभिन्न बाजार स्थितियों के अनुकूल।

लेनदेन फ़िल्टर जोड़ें: ट्रेड वॉल्यूम की पुष्टि, अस्थिरता फ़िल्टर या प्रवृत्ति की ताकत के संकेतक की शुरूआत करें, बाजार में कमजोरी के संकेतों को फ़िल्टर करें, केवल जब प्रवृत्ति स्पष्ट हो तो प्रवेश करें, जीतने की दर में सुधार करें।

ऑप्टिमाइज़ेशन के लिए रणनीति: वर्तमान में 2 टिक की फिक्स्ड स्टॉप रणनीति बहुत सरल है, गतिशील स्टॉप रणनीतियों को लागू करने पर विचार किया जा सकता है, जैसे कि स्टॉप को ट्रैक करना या एटीआर (औसत वास्तविक उतार-चढ़ाव) के आधार पर स्टॉप करना, ताकि मजबूत प्रवृत्ति के दौरान अधिक लाभ प्राप्त किया जा सके।

समय फ़िल्टरसमय फ़िल्टरिंग को बढ़ाएं, अनावश्यक जोखिम को कम करने के लिए कम तरलता या असामान्य उतार-चढ़ाव के समय से बचें, जैसे कि 15 मिनट पहले और बाद में या महत्वपूर्ण डेटा के प्रकाशन के दौरान।

धन प्रबंधन में सुधारवर्तमान में, ट्रेडों के लिए एक निश्चित पूंजी अनुपात ((100%) का उपयोग करने की रणनीति है। अधिक वैज्ञानिक धन प्रबंधन के लिए, बाजार में उतार-चढ़ाव या खाते के शुद्ध मूल्य में परिवर्तन के आधार पर स्थिति आकार को गतिशील रूप से समायोजित करने पर विचार किया जा सकता है।

संक्षेप

विलियम शार्क और आरएसआई के संयोजन में बहु-स्तरीय पुष्टिकरण ट्रेडिंग रणनीति एक संरचित, तर्कसंगत स्पष्ट ट्रेडिंग प्रणाली है, जो विलियम शार्क सूचक की प्रवृत्ति निर्णय क्षमता और आरएसआई की गतिशीलता की पुष्टि करने वाली सुविधाओं को एकीकृत करके एक बहु-स्तरीय ट्रेडिंग निर्णय लेने की रूपरेखा बनाती है। इस रणनीति का मुख्य लाभ कई पुष्टिकरण तंत्रों और बेहतर जोखिम नियंत्रण में है, लेकिन इसमें कई उतार-चढ़ाव के बाजार संकेत, स्लिप पॉइंट जोखिम और लाभप्रदता लक्ष्य के संरक्षण जैसी चुनौतियों का भी सामना करना पड़ता है।

इस रणनीति में गतिशील रूप से आरएसआई थ्रेशोल्ड को समायोजित करने, ट्रेडिंग फिल्टर को बढ़ाने, स्टॉप-स्टॉप रणनीति को अनुकूलित करने, समय फिल्टर जोड़ने और धन प्रबंधन में सुधार करने जैसे दिशाओं का अनुकूलन करके इसकी स्थिरता और लाभप्रदता को और बढ़ाने की उम्मीद है। कुल मिलाकर, यह एक व्यावहारिक मूल्य की एक मात्रात्मक ट्रेडिंग रणनीति है, जो तकनीकी संकेतकों के बारे में कुछ समझ रखने वाले और फ्यूचर बाजार में स्थिर रिटर्न प्राप्त करने के इच्छुक व्यापारियों के लिए उपयुक्त है।

/*backtest

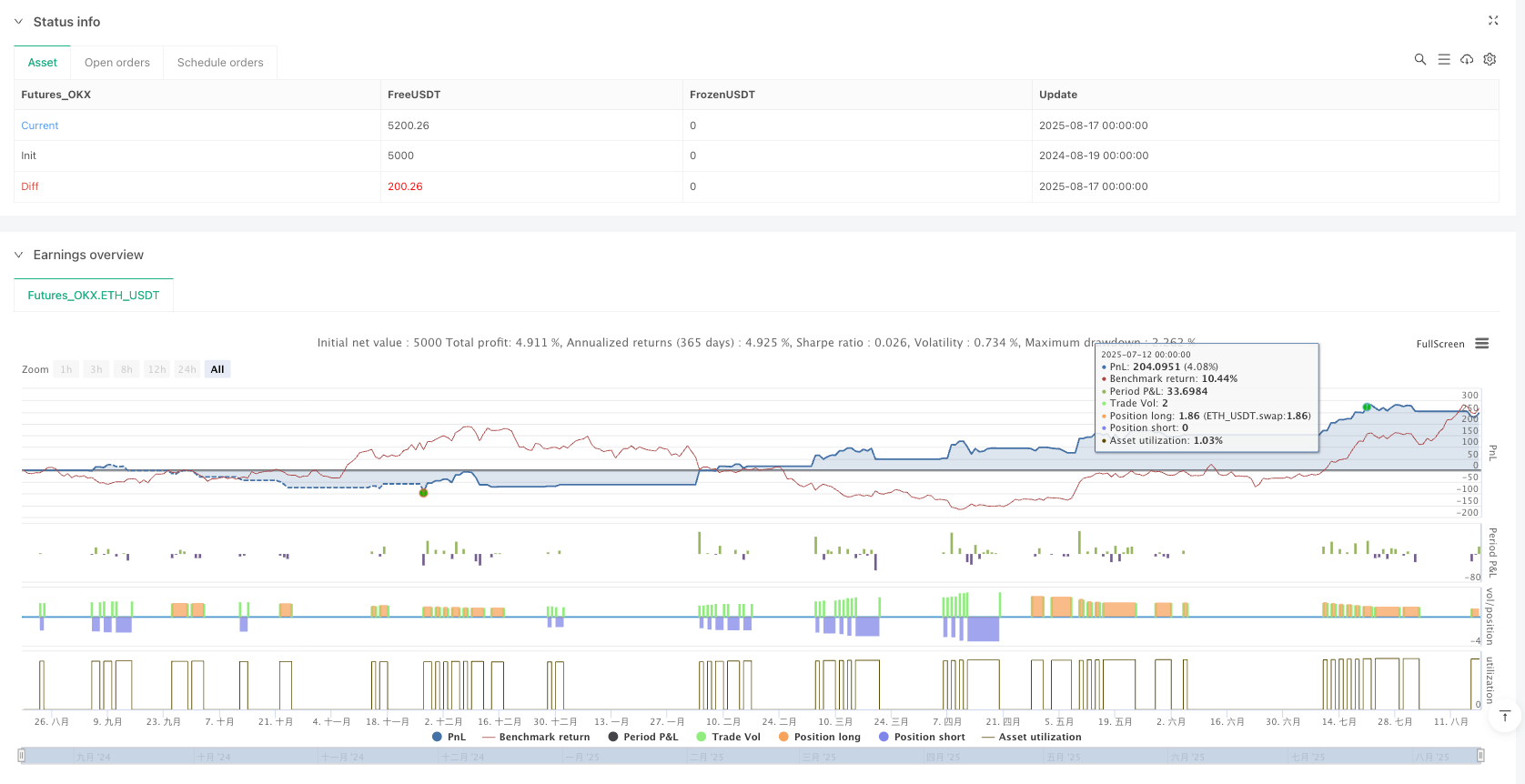

start: 2024-08-19 00:00:00

end: 2025-08-18 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_OKX","currency":"ETH_USDT","balance":5000}]

*/

//@version=5

strategy("Natural Gas Alligator RSI Strategy", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// =====================================

// INPUTS

// =====================================

// Williams Alligator Settings (default)

jaw_length = input.int(13, title="Jaw Length", minval=1)

jaw_offset = input.int(8, title="Jaw Offset", minval=0)

teeth_length = input.int(8, title="Teeth Length", minval=1)

teeth_offset = input.int(5, title="Teeth Offset", minval=0)

lips_length = input.int(5, title="Lips Length", minval=1)

lips_offset = input.int(3, title="Lips Offset", minval=0)

// RSI Settings (default)

rsi_length = input.int(14, title="RSI Length", minval=1)

// Natural Gas tick size (typically 0.001)

tick_size = input.float(0.001, title="Tick Size", minval=0.0001, step=0.0001)

// =====================================

// INDICATORS

// =====================================

// Williams Alligator

jaw = ta.sma(hl2, jaw_length)[jaw_offset]

teeth = ta.sma(hl2, teeth_length)[teeth_offset]

lips = ta.sma(hl2, lips_length)[lips_offset]

// RSI

rsi = ta.rsi(close, rsi_length)

// =====================================

// PLOT INDICATORS

// =====================================

plot(jaw, "Alligator Jaw", color=color.blue, linewidth=2)

plot(teeth, "Alligator Teeth", color=color.red, linewidth=2)

plot(lips, "Alligator Lips", color=color.green, linewidth=2)

// RSI (plotted in separate pane)

hline(50, "RSI Mid Line", color=color.gray, linestyle=hline.style_dashed)

hline(55, "RSI Buy Level", color=color.green, linestyle=hline.style_dotted)

hline(45, "RSI Sell Level", color=color.red, linestyle=hline.style_dotted)

plot(rsi, "RSI", color=color.purple)

// =====================================

// STRATEGY CONDITIONS

// =====================================

// Buy Conditions

buy_condition_1 = close > lips

buy_condition_2 = lips > teeth

buy_condition_3 = teeth > jaw

buy_condition_4 = rsi > 55

buy_signal = buy_condition_1 and buy_condition_2 and buy_condition_3 and buy_condition_4

// Sell Conditions

sell_condition_1 = close < lips

sell_condition_2 = lips < teeth

sell_condition_3 = teeth < jaw

sell_condition_4 = rsi < 45

sell_signal = sell_condition_1 and sell_condition_2 and sell_condition_3 and sell_condition_4

// Stop Loss Conditions for Long Position

long_stop_condition_1 = rsi < 50

long_stop_condition_2 = ta.crossunder(close, teeth)

long_stop_condition_3 = lips < teeth

long_stop_loss = long_stop_condition_1 or long_stop_condition_2 or long_stop_condition_3

// Stop Loss Conditions for Short Position

short_stop_condition_1 = rsi > 50

short_stop_condition_2 = ta.crossover(close, teeth)

short_stop_condition_3 = lips > teeth

short_stop_loss = short_stop_condition_1 or short_stop_condition_2 or short_stop_condition_3

// =====================================

// STRATEGY EXECUTION

// =====================================

// Variables to track entry prices

var float long_entry_price = na

var float short_entry_price = na

// Long Entry

if buy_signal and strategy.position_size == 0

strategy.entry("Long", strategy.long)

long_entry_price := close

alert("Buy Signal Generated", alert.freq_once_per_bar)

// Short Entry

if sell_signal and strategy.position_size == 0

strategy.entry("Short", strategy.short)

short_entry_price := close

alert("Sell Signal Generated", alert.freq_once_per_bar)

// Long Exit Conditions

if strategy.position_size > 0

// Take Profit: 2 ticks above entry

long_take_profit = long_entry_price + (2 * tick_size)

if close >= long_take_profit

strategy.close("Long", comment="Take Profit")

alert("Take Profit - Long Position Closed", alert.freq_once_per_bar)

long_entry_price := na

// Stop Loss

if long_stop_loss

strategy.close("Long", comment="Stop Loss")

alert("Stop Loss - Long Position Closed", alert.freq_once_per_bar)

long_entry_price := na

// Short Exit Conditions

if strategy.position_size < 0

// Take Profit: 2 ticks below entry

short_take_profit = short_entry_price - (2 * tick_size)

if close <= short_take_profit

strategy.close("Short", comment="Take Profit")

alert("Take Profit - Short Position Closed", alert.freq_once_per_bar)

short_entry_price := na

// Stop Loss

if short_stop_loss

strategy.close("Short", comment="Stop Loss")

alert("Stop Loss - Short Position Closed", alert.freq_once_per_bar)

short_entry_price := na

// =====================================

// CHART LABELS AND ALERTS

// =====================================

// Buy Signal Label

if buy_signal and strategy.position_size == 0

label.new(bar_index, low - (high - low) * 0.1, "BUY\nSIGNAL",

color=color.green, style=label.style_label_up,

textcolor=color.white, size=size.small)

// Sell Signal Label

if sell_signal and strategy.position_size == 0

label.new(bar_index, high + (high - low) * 0.1, "SELL\nSIGNAL",

color=color.red, style=label.style_label_down,

textcolor=color.white, size=size.small)

// Stop Loss Labels

if strategy.position_size > 0 and long_stop_loss

label.new(bar_index, high + (high - low) * 0.1, "STOP\nLOSS",

color=color.orange, style=label.style_label_down,

textcolor=color.white, size=size.small)

if strategy.position_size < 0 and short_stop_loss

label.new(bar_index, low - (high - low) * 0.1, "STOP\nLOSS",

color=color.orange, style=label.style_label_up,

textcolor=color.white, size=size.small)

// Take Profit Labels

if strategy.position_size > 0 and not na(long_entry_price) and close >= (long_entry_price + (2 * tick_size))

label.new(bar_index, high + (high - low) * 0.1, "TAKE\nPROFIT",

color=color.blue, style=label.style_label_down,

textcolor=color.white, size=size.small)

if strategy.position_size < 0 and not na(short_entry_price) and close <= (short_entry_price - (2 * tick_size))

label.new(bar_index, low - (high - low) * 0.1, "TAKE\nPROFIT",

color=color.blue, style=label.style_label_up,

textcolor=color.white, size=size.small)

// =====================================

// TABLE FOR CURRENT CONDITIONS

// =====================================

var table info_table = table.new(position.top_right, 2, 8, bgcolor=color.white, border_width=1)

if barstate.islast

table.cell(info_table, 0, 0, "Condition", bgcolor=color.gray, text_color=color.white)

table.cell(info_table, 1, 0, "Status", bgcolor=color.gray, text_color=color.white)

table.cell(info_table, 0, 1, "Close > Lips", bgcolor=color.white)

table.cell(info_table, 1, 1, buy_condition_1 ? "✓" : "✗", text_color=buy_condition_1 ? color.green : color.red)

table.cell(info_table, 0, 2, "Lips > Teeth", bgcolor=color.white)

table.cell(info_table, 1, 2, buy_condition_2 ? "✓" : "✗", text_color=buy_condition_2 ? color.green : color.red)

table.cell(info_table, 0, 3, "Teeth > Jaw", bgcolor=color.white)

table.cell(info_table, 1, 3, buy_condition_3 ? "✓" : "✗", text_color=buy_condition_3 ? color.green : color.red)

table.cell(info_table, 0, 4, "RSI > 55", bgcolor=color.white)

table.cell(info_table, 1, 4, buy_condition_4 ? "✓" : "✗", text_color=buy_condition_4 ? color.green : color.red)

table.cell(info_table, 0, 5, "RSI < 45", bgcolor=color.white)

table.cell(info_table, 1, 5, sell_condition_4 ? "✓" : "✗", text_color=sell_condition_4 ? color.red : color.green)

table.cell(info_table, 0, 6, "Current RSI", bgcolor=color.white)

table.cell(info_table, 1, 6, str.tostring(math.round(rsi, 2)), text_color=color.black)

table.cell(info_table, 0, 7, "Position", bgcolor=color.white)

position_text = strategy.position_size > 0 ? "LONG" : strategy.position_size < 0 ? "SHORT" : "NONE"

position_color = strategy.position_size > 0 ? color.green : strategy.position_size < 0 ? color.red : color.gray

table.cell(info_table, 1, 7, position_text, text_color=position_color)