8 चक्र आरएसआई + गतिज गिरावट 14: यह पारंपरिक आरएसआई रणनीति नहीं है

14 चक्र आरएसआई का उपयोग न करें। यह रणनीति आरएसआई चक्र को सीधे 8 तक संपीड़ित करती है, 14 बिंदुओं की गतिशीलता की कमी के साथ, विशेष रूप से शॉर्ट लाइन विस्फोटों को पकड़ने के लिए। पारंपरिक आरएसआई रणनीतियाँ अक्सर अस्थिर बाजारों में सामना करती हैं, जबकि यह संयोजन उच्च आवृत्ति वाले उतार-चढ़ाव में अधिक स्थिर है।

इसका मूल तर्क बहुत सीधा हैः आरएसआई गतिशीलता में परिवर्तन के लिए मल्टीहेड सिग्नल> 14 पर ट्रिगर करता है, और <-14 पर एक खाली सिर सिग्नल ट्रिगर करता है। साथ ही, 13 चक्र से अधिक की औसत मात्रा की आवश्यकता होती है, यह सुनिश्चित करने के लिए कि यह झूठा ब्रेकडाउन नहीं है। यह डिजाइन 1-2 चक्र से पहले एक साधारण आरएसआई ओवरबॉट सिग्नल से आगे है, और प्रवृत्ति की शुरुआत के लिए एक सुनहरा क्षण पकड़ता है।

4.15% स्टॉप बनाम 1.85% स्टॉप लॉसः रिस्क-रिटर्न अनुपात 2: 1 से अधिक

स्टॉप 4.15%, स्टॉप 1.85%, रिस्क-टू-रिटर्न अनुपात 2.24:1 तक पहुंच गया। यह अनुपात स्केलिंग रणनीति में कट्टरपंथी है, लेकिन 2.55 प्रतिशत की चलती रोक के साथ, वास्तविक जोखिम नियंत्रण अधिक सख्त है।

महत्वपूर्ण बात यह है कि एक चलती रोक के डिजाइन में हैः एक बार जब कीमत लाभप्रद दिशा में चलती है, तो स्टॉप-लॉस लाइन उच्चतम बिंदु / निम्नतम बिंदु के गतिशील समायोजन का पालन करती है। इसका मतलब है कि 4.15% स्टॉप-ऑफ लक्ष्य तक पहुंचने के बिना भी, अधिकांश लाभ को लॉक किया जा सकता है। वास्तविक लड़ाई में, कई ट्रेडों को 2-3% की स्थिति में एक चलती रोक द्वारा लाया जाता है, जिससे लाभ की वापसी से बचा जाता है।

परिमाण फ़िल्टरः एक गुना संख्या जो संरक्षित दिखती है, वास्तव में सटीक है

ट्रेडों की मात्रा 13 चक्रों के औसत से अधिक होनी चाहिए ताकि स्थिति को खोला जा सके। इस डिजाइन ने 90% झूठे संकेतों को फ़िल्टर कर दिया है। कई आरएसआई रणनीतियों ने कम मात्रा के वातावरण में बार-बार पद खोले, जिसके परिणामस्वरूप उन्हें वापस धक्का दिया गया।

13 चक्रों की लेन-देन की औसत रेखा 20 चक्रों की तुलना में अधिक संवेदनशील है, जो धन की आमद की पहचान करने में अधिक तेज़ी से काम करती है। 1 गुना की संख्या बहुत अधिक नहीं लगती है, लेकिन 8 चक्रों के आरएसआई की त्वरित प्रतिक्रिया के साथ, यह वास्तविक सफलता के अवसरों को छानने के लिए पर्याप्त है।

ट्रिपल एंट्री कंडीशंसः हर आरएसआई सिग्नल ट्रेडिंग के लायक नहीं है

मल्टीहेड एंट्री के लिए तीन शर्तों में से एक को पूरा करना आवश्यक हैः आरएसआई गति> 14, आरएसआई ओवरसोल्ड क्षेत्र से रिबाउंड, और आरएसआई पर ओवरसोल्ड लाइन को पार करना। यह डिजाइन एकल शर्त की तुलना में अधिक लचीला है और विभिन्न बाजार स्थितियों के अनुकूल है।

ओवरसोल लाइन को 10 पर सेट करें, ओवरबॉय लाइन को 90 पर सेट करें, जो पारंपरिक 30⁄70 की तुलना में अधिक चरम है। ऐसा करने का लाभ झूठे संकेतों को कम करना है, नुकसान यह है कि कुछ अवसरों को याद किया जा सकता है।

उपयुक्त परिदृश्यः उच्च अस्थिरता वाली किस्मों के लिए शॉर्ट-लाइन स्वर्ग

यह रणनीति क्रिप्टोकरेंसी, प्रमुख विदेशी मुद्रा जोड़े और लोकप्रिय शेयरों जैसे उच्च अस्थिरता वाले प्रकारों के लिए सबसे उपयुक्त है। कम अस्थिरता वाले ब्लू-प्रिंट स्टॉक या बॉन्ड पर प्रदर्शन भारी छूट देगा।

सबसे अच्छी समय खिड़की यूरोपीय और अमेरिकी ट्रेडिंग समय के ओवरलैप की अवधि है, जब तरलता सबसे अच्छा है, और लेनदेन मात्रा फिल्टर सबसे प्रभावी है। एशियाई समय कम लेनदेन मात्रा के कारण, संकेत की गुणवत्ता में गिरावट आएगी।

जोखिम चेतावनीः लगातार नुकसान सबसे बड़ा खतरा है

रिटर्न्स डेटा से पता चलता है कि इस रणनीति में लगातार नुकसान का जोखिम है, विशेष रूप से क्षैतिज बाजार में। 8 चक्र आरएसआई बहुत संवेदनशील है और इसे बार-बार बंद कर दिया जा सकता है।

यह अनुशंसा की जाती है कि एक बार का जोखिम खाता के 2% से अधिक न हो और लगातार 3 बार बंद होने के बाद ट्रेडिंग को रोक दिया जाए। ऐतिहासिक पुनरावृत्ति भविष्य की कमाई का प्रतिनिधित्व नहीं करती है, और वास्तविक समय ट्रेडिंग को सख्त धन प्रबंधन और मनोवैज्ञानिक नियंत्रण की आवश्यकता होती है।

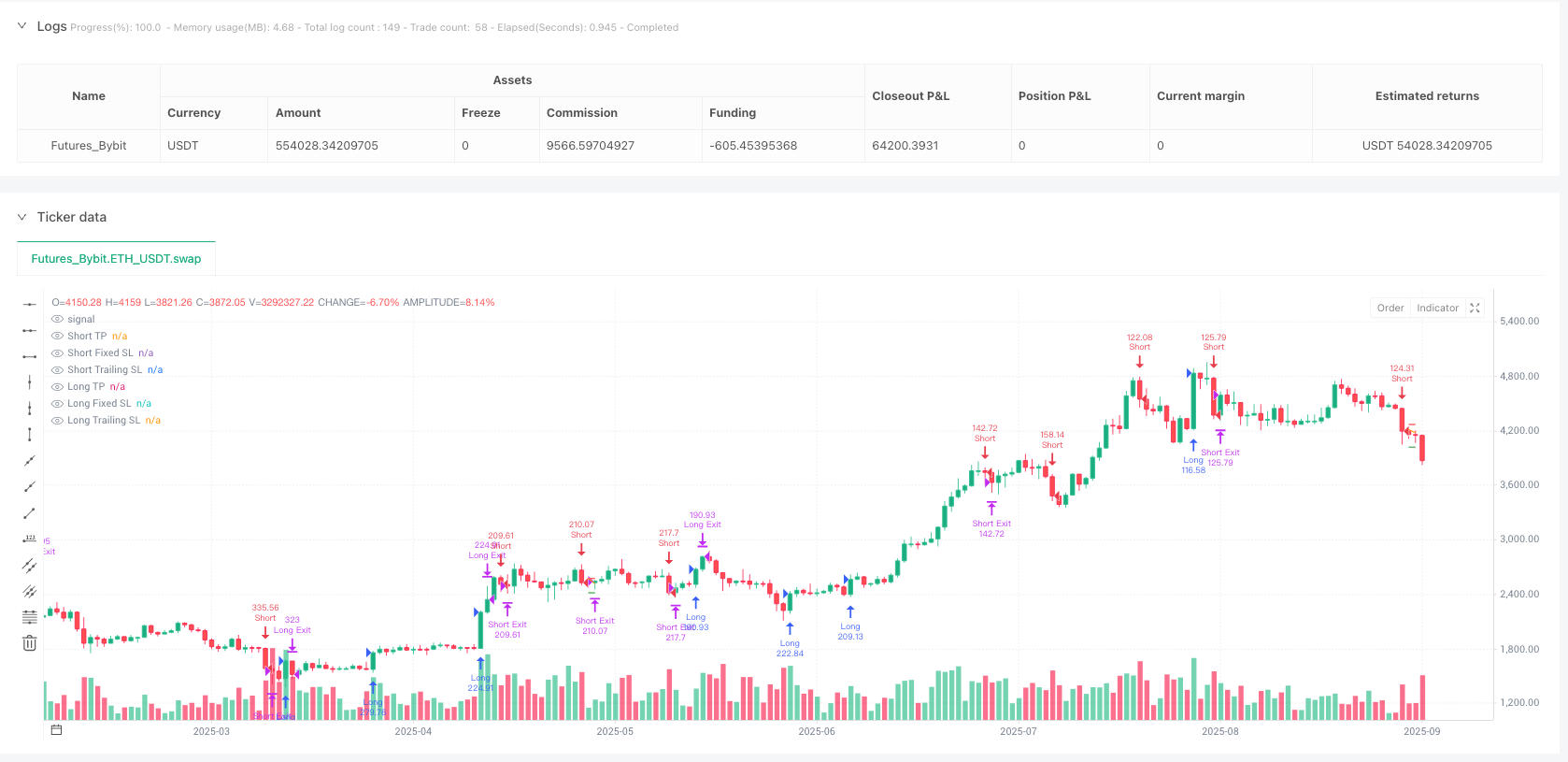

/*backtest

start: 2024-09-29 00:00:00

end: 2025-09-26 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Bybit","currency":"ETH_USDT","balance":500000}]

*/

// This Pine Script® code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © MonkeyPhone

//@version=5

strategy("RSI Momentum Scalper", overlay=true, initial_capital=10000, default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_type=strategy.commission.percent, commission_value=0.1, calc_on_order_fills=true)

// Trading Mode Selection

tradeMode = input.string("Both", title="Trade Mode", options=["Both", "Long Only", "Short Only"])

// RSI Settings

rsiLength = input.int(8, title="RSI Length", minval=2, maxval=30)

rsiOverbought = input.int(90, title="RSI Overbought", minval=60, maxval=99)

rsiOversold = input.int(10, title="RSI Oversold", minval=1, maxval=40)

rsiMomentumThreshold = input.float(14, title="RSI Momentum Threshold", minval=1, maxval=15, step=0.5)

// Volume Settings

volMultiplier = input.float(1, title="Volume Multiplier", minval=1.0, maxval=3.0, step=0.1)

volLookback = input.int(13, title="Volume MA Length", minval=5, maxval=50)

// Exit Settings

takeProfitPercent = input.float(4.15, title="Take Profit %", minval=0.1, maxval=10.0, step=0.1)

stopLossPercent = input.float(1.85, title="Stop Loss %", minval=0.1, maxval=6.0, step=0.1)

trailingStopPercent = input.float(2.55, title="Trailing Stop %", minval=0.1, maxval=4.0, step=0.05)

// Calculate RSI

rsi = ta.rsi(close, rsiLength)

rsiMA = ta.sma(rsi, 3)

// Calculate RSI Momentum

rsiMomentum = rsi - rsi[1]

// Volume Analysis

volMA = ta.sma(volume, volLookback)

highVolume = volume > volMA * volMultiplier

// Entry Conditions - Long

bullishMomentum = rsiMomentum > rsiMomentumThreshold

oversoldBounce = rsi < rsiOversold and rsi > rsi[1]

bullishCross = ta.crossover(rsi, rsiOversold)

longCondition = (bullishMomentum or oversoldBounce or bullishCross) and highVolume and close > close[1]

// Entry Conditions - Short

bearishMomentum = rsiMomentum < -rsiMomentumThreshold

overboughtReversal = rsi > rsiOverbought and rsi < rsi[1]

bearishCross = ta.crossunder(rsi, rsiOverbought)

shortCondition = (bearishMomentum or overboughtReversal or bearishCross) and highVolume and close < close[1]

// Apply trade mode filter

longEntry = longCondition and (tradeMode == "Both" or tradeMode == "Long Only")

shortEntry = shortCondition and (tradeMode == "Both" or tradeMode == "Short Only")

// Entry Logic

strategy.entry("Long", strategy.long, when=longEntry and strategy.position_size == 0)

strategy.entry("Short", strategy.short, when=shortEntry and strategy.position_size == 0)

// Declare and initialize trailing variables

var float highest_since_long = na

var float lowest_since_short = na

var float long_trailing_level = na

var float short_trailing_level = na

var float long_fixed_sl = na

var float long_tp = na

var float short_fixed_sl = na

var float short_tp = na

// Update trailing levels using ternary operators with math.max/min

highest_since_long := strategy.position_size > 0 ? math.max(na(highest_since_long[1]) ? math.max(high, strategy.position_avg_price) : highest_since_long[1], high) : na

lowest_since_short := strategy.position_size < 0 ? math.min(na(lowest_since_short[1]) ? math.min(low, strategy.position_avg_price) : lowest_since_short[1], low) : na

// Calculate exit levels

long_fixed_sl := strategy.position_size > 0 ? strategy.position_avg_price * (1 - stopLossPercent / 100) : na

long_tp := strategy.position_size > 0 ? strategy.position_avg_price * (1 + takeProfitPercent / 100) : na

long_trailing_level := strategy.position_size > 0 ? highest_since_long * (1 - trailingStopPercent / 100) : na

short_fixed_sl := strategy.position_size < 0 ? strategy.position_avg_price * (1 + stopLossPercent / 100) : na

short_tp := strategy.position_size < 0 ? strategy.position_avg_price * (1 - takeProfitPercent / 100) : na

short_trailing_level := strategy.position_size < 0 ? lowest_since_short * (1 + trailingStopPercent / 100) : na

// Effective stop loss levels

effective_long_sl = strategy.position_size > 0 ? math.max(long_fixed_sl, long_trailing_level) : na

effective_short_sl = strategy.position_size < 0 ? math.min(short_fixed_sl, short_trailing_level) : na

// Exit Logic

strategy.exit("Long Exit", "Long", limit=long_tp, stop=effective_long_sl, when=strategy.position_size > 0)

strategy.exit("Short Exit", "Short", limit=short_tp, stop=effective_short_sl, when=strategy.position_size < 0)

// Plot TP, fixed SL, and trailing SL levels on chart when in position

plot(strategy.position_size > 0 ? long_tp : na, title="Long TP", color=color.green, style=plot.style_linebr)

plot(strategy.position_size > 0 ? long_fixed_sl : na, title="Long Fixed SL", color=color.red, style=plot.style_linebr)

plot(strategy.position_size > 0 ? long_trailing_level : na, title="Long Trailing SL", color=color.orange, style=plot.style_linebr)

plot(strategy.position_size < 0 ? short_tp : na, title="Short TP", color=color.green, style=plot.style_linebr)

plot(strategy.position_size < 0 ? short_fixed_sl : na, title="Short Fixed SL", color=color.red, style=plot.style_linebr)

plot(strategy.position_size < 0 ? short_trailing_level : na, title="Short Trailing SL", color=color.orange, style=plot.style_linebr)

// Alerts

alertcondition(longEntry, title="Long Entry Alert", message="RSI Momentum Long Signal")

alertcondition(shortEntry, title="Short Entry Alert", message="RSI Momentum Short Signal")