Uang dan kredit dalam sistem moneter dan perbankan

0

0

2003

2003

Uang dan kredit dalam sistem moneter dan perbankan

Dia bermimpi bahwa suatu hari nanti dia akan menjadi trader top, seorang trader yang berkualitas juga harus memiliki keterampilan makro. Setiap akhir pekan berikutnya, dia akan bersama-sama dengan kita untuk mempelajari seri perdagangan makro 101, berharap bisa memberi kita beberapa ilham di luar strategi spesifik.

- #### Trader Makro

Pedagang makro adalah pedagang yang mencari peluang di antara aset seperti obligasi, valuta asing, indeks saham, dan komoditas berdasarkan pandangan makro tentang pertumbuhan ekonomi, inflasi, kebijakan moneter dan kebijakan keuangan. Mereka cenderung bertaruh pada overvaluation / undervaluation dari satu jenis aset terhadap aset lain, bukan pada penurunan dari satu jenis aset itu sendiri. Perlu dicatat secara khusus, bahwa secara umum kami tidak menganggap pedagang makro perlu melakukan strategi pilihan sekuritas, seperti strategi pilihan saham dalam investasi saham atau penelitian surat dari penerbit dalam investasi obligasi.

Jadi apa yang paling sering digunakan oleh pedagang makro? Berlawanan dengan banyak orang, saya pikir Macro Trader bukan ahli ekonomi makro, bahkan tidak memiliki kemampuan untuk memprediksi ekonomi makro. Ekonomi makro mencakup banyak bidang yang sangat luas dan mendalam, tetapi bagi trader, kita hanya peduli dengan siapa yang akan mengambil uang untuk membeli posisi saya dan bagaimana mengukur penawaran lawan. Jadi langkah pertama yang perlu dilakukan adalah memahami bagaimana uang bergerak di tengah-tengah seluruh sistem moneter.

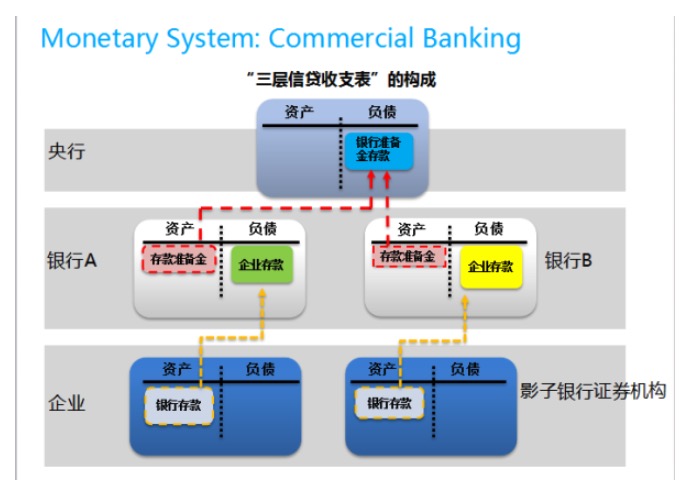

- #### 1. Sistem kredit moneter bank komersial Flow Chart

Dalam pasar yang memiliki mekanisme kredit, misalnya di bidang perbankan uang, bank-bank dapat menjanjikan sejumlah besar pembayaran kepada pelanggan bank-bank yang menyimpan uang, bahkan jika mereka hanya memiliki sedikit uang tunai saat ini. Jika manajemen likuiditas yang baik, jumlah deposito dapat menjadi sepuluh kali lipat atau bahkan seribu kali lipat dari jumlah tunai. Penciptaan deposito pinjaman adalah cara untuk memperluas kredit. Setiap kali bank meminjamkan uang kepada pelanggan sosial, uang tunai ditransfer ke rekening pelanggan sosial, membentuk cadangan pelanggan sosial, yang kemudian digunakan untuk membayar.

Dalam sistem Fiat Money, semua mata uang dasar adalah utang bank sentral. Ketika bank sentral menganggap ada risiko deflasi, panik likuiditas, atau pengetatan bank, bank sentral akan memilih untuk memperluas utang mereka sendiri, sehingga menciptakan lebih banyak mata uang dasar. Mengingat konsep Debit dan Kredit yang sama dengan ekspansi, mata uang ekspansi pusat juga perlu memperluas aset.

Liquiditas mata uang dasar, bukan skala kredit keseluruhan, adalah kunci untuk melonggarkan bankroot. Karena bank bertanggung jawab untuk menciptakan likuiditas mata uang dasar melalui mekanisme kredit, pengetatan bankroot umumnya disebabkan oleh sistem perbankan. Kami menyebutkan bahwa perusahaan memiliki mata uang kredit yang dibuat oleh bank, bukan mata uang dasar.

Tetapi apakah pengetatan yang tidak teratur ini telah benar-benar dihapus dan tidak perlu kita perhatikan? Jawabannya tidak hanya tidak ada, tetapi juga di mana bank sentral tidak cukup bermain lebih tinggi. Misalnya, sistem moneter lepas pantai sebenarnya tidak memiliki bank sentral yang bertujuan untuk mengatur likuiditas dan suku bunga mata uang (di sini ada bank sentral yang diam-diam), sehingga sistem lepas pantai lebih rentan daripada sistem lepas pantai.

(Bagian mata uang lepas pantai terus jatuh, Macro 101 takut tidak bisa bertahan, jadi pasar lepas pantai, atau bagian dari sistem perbankan mata uang yang tidak diatur oleh bank sentral, pertama kali datang ke sini, namun topik ini sebenarnya sangat umum, kasus 2a-7 yang berikutnya lebih hebat) (Tidak tahan, kembali lagi, sekarang banyak orang merindukan dasar emas, Anda Macro Trader bertanya-tanya bagaimana melakukan Perdagangan di bawah dasar emas?

Dalam sistem perbankan mata uang, karena bank bertanggung jawab atas likuiditas mata uang dasar, struktur sistem perbankan adalah fokus utama dari aliran observasi makro-pedagang, terutama yang memengaruhi transmisi likuiditas ke neraca kredit perusahaan. Cobalah beberapa titik observasi sebagai berikut. Pertama, kita sangat memperhatikan cadangan, karena efek cadangan deposito mempengaruhi jumlah mata uang dasar yang dapat digunakan untuk penyelesaian, yang secara langsung mempengaruhi likuiditas sistem moneter secara keseluruhan. Perlu dicatat bahwa semua faktor yang mempengaruhi pembayaran cadangan berlebih, memiliki status yang setara dengan cadangan deposito.

Setelah likuiditas kredit masuk ke tingkat perusahaan, bentuknya akan lebih beragam, dan aset seperti indeks saham dan komoditas sering kali perlu dimulai dari sana. Ini adalah tempat yang paling rentan untuk kebingungan, dan di sini saran saya adalah memulai dengan mendorong keputusan neraca eksposur perusahaan di tingkat mikro, dan tidak hanya melihat perubahan angka ekonomi makro. Misalnya, penipuan yang disebut Fed QE mencetak uang ke pasar saham untuk mendorong indeks saham tinggi berkembang pesat, tetapi jika digabungkan dengan analisis analisis likuiditas dari Money and Credit, kita akan menyadari bahwa QE sebenarnya sangat rendah, sebagian besar utang mata uang mikro yang diperluas oleh Federal Reserve tertahan pada cadangan berlebih dari bank komersial, menyebabkan cadangan berlebih dari sistem kredit moneter AS naik dari kurang dari \( 500 miliar pada tahun 2007 menjadi \) 200 triliun pada tahun 2013, dan tidak ada yang lebih tinggi dari kredit super.

Dalam ekonomi pertumbuhan normal, perusahaan melihat bahwa keuntungan dari investasi lebih besar daripada biaya kesempatan, dengan motivasi untuk meningkatkan pembiayaan dan menginvestasikan uang dalam operasi, perusahaan CAPEX menghasilkan permintaan untuk tenaga kerja dan barang, sehingga mendorong inflasi. Cerita yang indah, sayangnya sekarang ekonomi tidak normal penuh, ekonomi normal sebaliknya tampak tidak benar. Yang paling terkenal adalah resesi neraca neraca aset Jepang, di mana perusahaan Jepang tidak berani memperluas CAPEX, tetapi mengambil pendapatan yang diperoleh untuk mengisi lubang yang ditinggalkan pada saat ekonomi gelembung.

Contoh kedua adalah perusahaan AS setelah QE yang besar. Menurut buku teks, perusahaan harus termotivasi oleh tingkat bunga yang rendah, berani berjudi, dan memulai beberapa proyek CAPEX yang tampaknya tidak menguntungkan, sehingga memicu inflasi (lihat Bernanke VS Summers (2015). Tapi sapi tidak minum air keras.

Contoh ketiga lebih menarik. Masih mempertimbangkan situasi perusahaan tidak percaya pada bisnis utama, jika biaya spekulasi rendah, perusahaan memiliki uang tetapi tidak mau mengirim ke pemegang saham, apa yang akan dia lakukan? Mungkin kita dapat mempertimbangkan beberapa spekulasi. Spekulasi memperhitungkan cepat dan cepat, jadi jelas tidak bisa menjadi aset berat, saat ini aset keuangan memiliki keunggulan yang unik. Dalam situasi ini, aset keuangan terutama perusahaan yang paling akrab dengan sektor komoditas akan mengalami fluktuasi besar, bahkan melebihi tren makro.

(Dan semakin jauh. Sederhananya, Macro Trader perlu menggabungkan informasi tingkat Mikro untuk melakukan analisis Aliran, hanya melihat data makro sebagai makanan mati mutlak. Perhatikan, penelitian B sering mengutip Manajemen Diskusi dan Analisis dalam laporan kuartal perusahaan publik.

Karena banyak bahan di bidang ini, jadi saya tidak akan membahasnya, hanya mengatakan satu hal khusus. Di Cina, PM / Trader di bidang FICC, seringkali melihat fenomena bank mata uang ini lebih dalam daripada pasar dewasa Eropa dan Amerika, yang seharusnya menjadi salah satu keunggulan pasar yang belum matang dibandingkan pasar yang sudah matang ketika mempelajari Macro Trading.

Seperti disebutkan di atas, saldo kredit bank sentral dan bank komersial adalah titik pengamatan terpenting Macro Trader. Informasi tentang hal ini sebenarnya sangat banyak, karena bank sentral utama secara teratur menerbitkan statistik data bank sentral dan bank komersial. Membaca data bank sentral dan bank komersial adalah salah satu fungsi utama Macro Trader.

Dalam analisis di atas, saya sengaja melewati metode analisis bank mata uang tradisional seperti analisis M0 / M1 / M2 dll. Di satu sisi, karena ini cukup kaya, pembaca dapat mencari sendiri, tidak perlu saya seperti itu sama sekali tidak dilatih dalam mata pelajaran (yang sebenarnya analisis yang mendalam adalah sedikit, berlebihan banyak, dibandingkan dengan Flow Chart dapat menemukan banyak bahan di pasar benar-benar membingungkan konsep bank mata uang). Di sisi lain, Macro Trader harus memiliki kemampuan untuk mengubah model atau data yang diperoleh, untuk menggambarkan gambaran yang lebih akurat.

- #### 2. Sistem kredit mata uang shadow bank Flow Chart

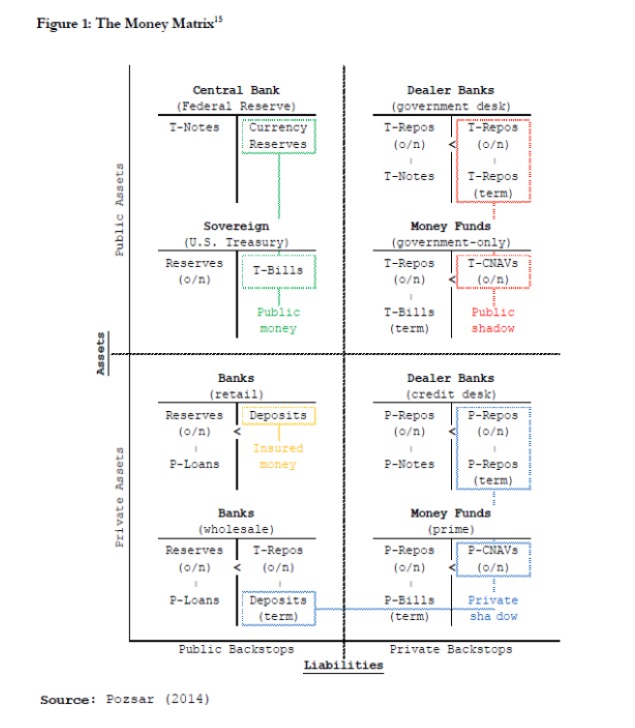

Di atas berbicara tentang aliran kredit bank komersial tradisional, dalam sistem keuangan modern, ada juga peran yang sama pentingnya adalah sistem sekuritas, atau sistem kredit bank bayangan. Karakteristiknya adalah bahwa sekuritas memikul sebagian fungsi penciptaan kredit.

Salah satu hal yang penting adalah bahwa dalam sistem kredit bank bayangan, selain uang tunai di rekening bank sentral, obligasi negara juga dapat berperan sebagai mata uang dasar. Ini karena dalam semua sistem perbankan moneter modern, obligasi negara memiliki modal risiko yang setara dengan uang tunai, dan, dalam sistem perbankan moneter utama, likuiditas dan efisiensi pembelian kembali obligasi negara sangat tinggi, sehingga obligasi negara juga dapat berfungsi sebagai mata uang dasar, memikul bagian dari derivatif kredit. Dari sini, ada kesimpulan bahwa dalam sistem moneter yang mengatur harga dan efisiensi pembayaran obligasi, kebijakan suku bunga setara dengan suku bunga pembelian kembali obligasi negara sebelah malam.

Kedua, bank bayangan, atau lembaga keuangan non-bank, yang menyelesaikan transaksi, juga membutuhkan mata uang nyata, dan bank bayangan, meskipun dapat menghasilkan kredit, sering tidak dapat memperoleh kredit dari bank sentral secara langsung (kecuali dalam kasus yang sangat jarang), sehingga perannya dalam diagram arus uang bank komersial yang disebutkan di atas dapat dianggap berada di tingkat perusahaan.

Ketiga, bank bayangan berpartisipasi dalam sistem kredit moneter, tetapi statistik dan mekanisme operasi sistem bank bayangan jauh lebih tidak matang daripada statistik bank komersial. Seringkali statistik bank bayangan itu sendiri adalah hambatan potensial, bahkan mungkin menyesatkan kebijakan moneter.

Konsep-konsep ini sangat membosankan. Lebih membosankan lagi harus belajar! Karena mengabaikan sistem ini akan sangat kurang memahami Flow Chart. Sekarang kita mengevaluasi bulan Juni 2013 kekurangan uang, kata-kata dari hadirin mengatakan bahwa bank sentral memperketat kebijakan moneter untuk leverage, menyebabkan kehancuran likuiditas. Tetapi jika kita meneliti data keuangan pada kuartal 2 tahun 2013, dan kemudian membaca dokumen penting bank sentral seperti laporan kebijakan moneter, kita akan menemukan bahwa kredit dan likuiditas tampaknya masih meningkat secara signifikan, tetapi hanya sedikit penurunan pertumbuhan.

Di pasar yang matang, shadow banking system lebih bebas, lebih kuat, dan lebih efektif, sehingga lebih banyak Macro Trader yang perlu diperhatikan. Pada tahun 2009, ketika Federal Reserve secara besar-besaran membuka QE, banyak peserta meratapi inflasi ganas yang belum pernah terjadi sebelumnya akan datang, dan emas diguncang ke 1900 tinggi. Namun, 6 tahun kemudian hari ini, inflasi AS mengalami banyak defleksi dan hanya berjuang menuju 2%. Alasan dari segi ini sangat beragam, tetapi dari sudut pandang Macro Trader, jika mengabaikan efisiensi sistem perbankan komersial dan sistem perbankan mata uang, berbicara hanya tentang inflasi mata uang dasar, pasti ada masalah.

Apakah itu sistem perbankan komersial atau sistem perbankan bayangan, likuiditas adalah titik yang paling sensitif dari Macro Trader. Namun, dalam sistem moneter, penarikan muncul dalam bentuk kehabisan likuiditas. Namun, dalam sistem perbankan komersial, penarikan muncul dalam bentuk bank yang menahan pembayaran cadangan yang berharga, dan bukan memperluas untuk menciptakan deposito dengan pinjaman. Dalam bank bayangan, Dealer menahan likuiditas yang baik dalam proses penarikan, penarikan bahkan menolak untuk menerima utang perusahaan yang mungkin menghabiskan likuiditas yang berharga di tangannya. Proses ini bukan hanya menjual aset berisiko, penarikan bukan penyebabnya, dan akan berhenti setelah kompensasi risiko naik ke tingkat yang wajar.

Di pasar yang sudah matang dengan mekanisme transmisi yang fleksibel dan mampu mengatur diri sendiri, seperti pasar Eropa dan Amerika Serikat, reaksi Flight to Quality yang terbentuk disederhanakan oleh para pedagang menjadi Risk On/Risk Off, lalu arus dana dan reaksi harga aset diinterpretasikan dengan perubahan Risk Appetite. Keuntungan dari praktik ini adalah sangat menyederhanakan proses analisis, tetapi juga melewati analisis mendalam tentang struktur pasar.

Meskipun ada dampak dari peristiwa Lehman dan lain-lain, namun dalam sistem perbankan moneter modern, dampak dari risiko likuiditas semakin besar, bahkan lebih besar dari risiko kredit tradisional, bahkan dalam peristiwa Lehman. Di sisi ini, peningkatan regulasi yang dialami oleh sistem perbankan komersial, seperti regulasi, pembiayaan, pembiayaan, dan pembatalan berurutan, telah secara signifikan mengurangi dampak dari sistem risiko kredit. Di sisi lain, spekulasi pemerintah dan bank sentral pada risiko sistemik telah membuat semakin banyak peserta percaya bahwa risiko kredit akan meningkat.

Sekali lagi, Trader terhadap perubahan dalam sistem kredit moneter, harus lebih sensitif dari ikan hiu yang mencium bau darah. Setiap perubahan dalam struktur kredit moneter, berarti bahwa sekelompok dana harus berubah untuk mencari jalur baru, jika dapat mengidentifikasi jalur transmisi perubahan kredit moneter, merebut Front Run ini sebelum pasar, berarti duduk di tempat untuk menerima uang. Sebaliknya, jika sistem kredit moneter baru dipaksa untuk berubah tetapi terlalu lambat untuk bertindak, berarti memberi hormat kepada ikan hiu.

Dikutip dari Moneycode