Rasio Sharpe 0,6, haruskah saya meninggalkannya?

0

0

2734

2734

Rasio Sharpe 0,6, haruskah saya meninggalkannya?

Kami melakukan percobaan untuk menjelaskan hal ini. Percobaan ini dimulai dengan beberapa asumsi penting. Kami memiliki 20 sinyal perdagangan yang memiliki ROI tahunan 8% dan SHRP tahunan 0.6. Strategi ini tidak menghasilkan banyak sinyal.

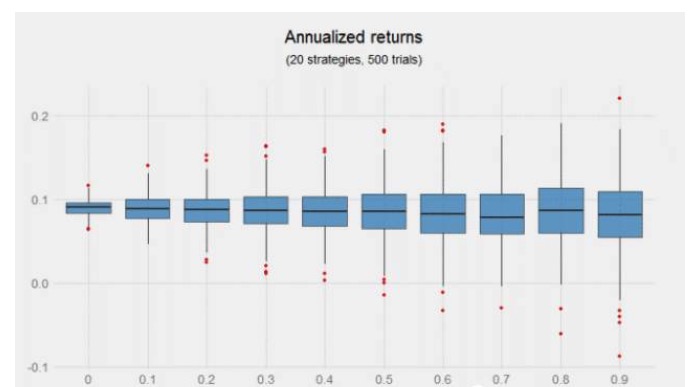

- Sebuah variabel input penting dalam perdagangan adalah korelasi antara sinyal. Kami melakukan serangkaian percobaan berdasarkan faktor korelasi dari 0 hingga 0.9. Percobaan tidak mempertimbangkan biaya transaksi (karena kami hanya tertarik pada kinerja relatif), dan distribusi dari annuity portfolio yang direalisasi setiap hari berdasarkan korelasi adalah sama. Jelas, tanpa mempertimbangkan korelasi strategi, ada lebih dari satu strategi yang tidak meningkatkan annuity rate.

Kombinasi sinyal dengan korelasi rendah tidak meningkatkan keuntungan, tetapi gambar di atas mengisyaratkan manfaat yang mungkin didapat dari strategi tambahan, terutama jika strategi tersebut tidak terkait. Di sebelah kiri gambar, yaitu koefisien korelasi dari 0 hingga 0,4, distribusi lebih sempit dan keuntungan dari lima ratus percobaan adalah positif.

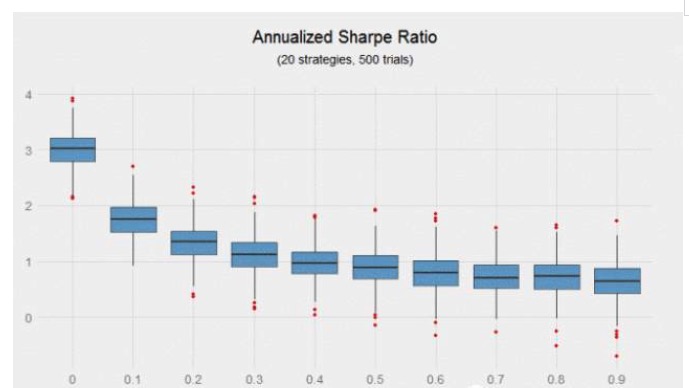

Hasil eksperimen lebih jelas ketika menggunakan rasio Sharpe untuk mengukur keuntungan yang disesuaikan dengan risiko. Dengan 20 strategi dengan rasio Sharpe tahunan 0,6 dan koefisien korelasi 0, kombinasi ini menghasilkan rasio Sharpe tahunan 3, sedangkan dengan 20 strategi dengan rasio Sharpe tahunan 0,6 dan koefisien korelasi 0,9 kombinasi ini menghasilkan rasio Sharpe tahunan 0,64, yang pertama 370% lebih tinggi dari yang terakhir.

Yang perlu diperhatikan dari grafik di atas adalah bahwa rasio Sharp menurun dengan cepat seiring peningkatan relevansi strategi. Dengan koefisien relevansi meningkat dari 0 menjadi 0,2, rasio Sharp turun 56%.

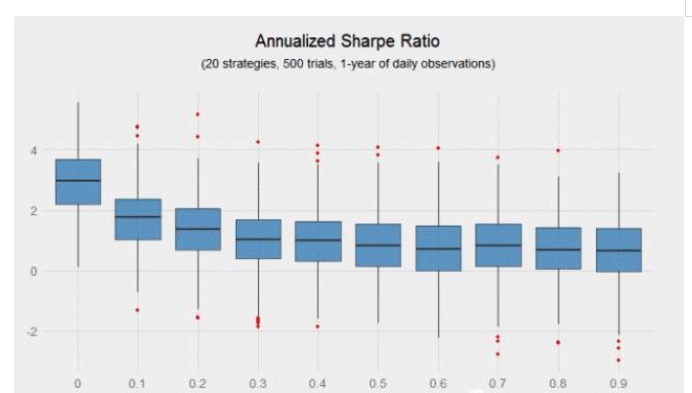

Bahkan dengan Sharpe Ratio yang tinggi, strategi kombinasi ini memiliki hampir 50.000 sinyal perdagangan, perbedaan dalam Sharpe Ratio dari kombinasi dengan korelasi nol masih mengejutkan. Seorang investor yang beruntung mungkin mendapatkan Sharpe Ratio 3.5 (yang mungkin membuat seseorang menjadi miliarder) sedangkan investor yang tidak beruntung dengan portofolio yang sama hanya mendapatkan Sharpe Ratio 2.5. Bahkan dengan kombinasi Sharpe Ratio yang tinggi, keberuntungan juga memainkan peran penting.

Jelas, semakin banyak sampel observasi, semakin jelas batasnya. Apa yang akan terjadi jika seorang investor hanya memiliki sampel observasi satu tahun dan bukan satu dekade? Diagram di bawah ini menunjukkan bahwa kesenjangan rasio Sharpe meningkat secara eksponensial seiring meningkatnya relevansinya.

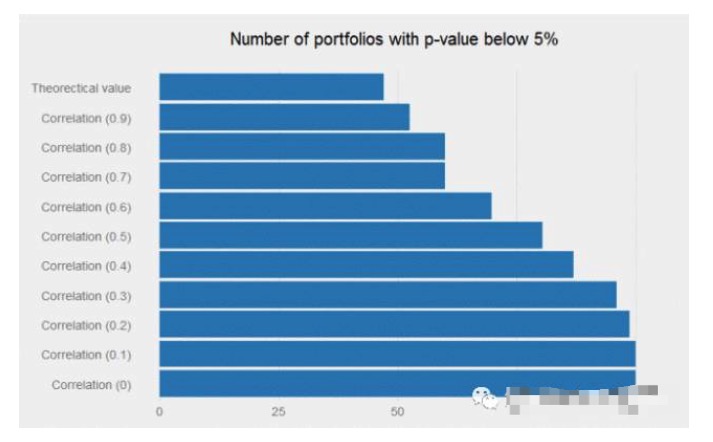

Jika kita mensimulasikan 10.000 strategi individu di atas, berapa persentase dari p-test yang kurang dari 5%? Jawabannya adalah hampir 48%, yang mungkin akan menyebabkan sebagian besar peneliti meninggalkan strategi sehari-hari seperti ini (yaitu strategi dengan rasio Sharpe tahunan 0.6). Namun, jika korelasi antara sinyal cukup rendah, menggabungkan sinyal-sinyal lemah ini bersama-sama dapat menghasilkan keajaiban, dan arus balik dari kombinasi akan menjadi sangat signifikan.

Sebuah strategi dengan rasio Sharpe tahunan 0.6 mungkin ditolak oleh para peneliti karena tidak memiliki daya tarik dalam perdagangan. Tetapi jika ada korelasi yang benar (yaitu rendah) antara sinyal yang ada, maka dapat meningkatkan nilai portofolio dengan baik.

Artikel ini tidak membuka area baru, karena manfaat dari diversifikasi sudah dikenal di dunia investasi. Namun, artikel ini mengingatkan Anda bahwa Anda tidak perlu meninggalkan strategi SHARP tahunan sebesar 0.6. Mungkin Anda dapat menambahkannya ke portofolio strategi Anda yang ada, sehingga mengurangi likuiditas portofolio dan memungkinkan penggunaan lebih banyak leverage untuk meningkatkan total keuntungan.

Dikutip dari Private Works