Daerah aliran sungai yang menentukan profitabilitas: konsistensi

0

0

1866

1866

Daerah aliran sungai yang menentukan profitabilitas: konsistensi

Konsistensi adalah salah satu faktor terpenting yang menentukan apakah Anda menghasilkan uang, tidak satu pun. Karena konsistensi adalah prasyarat untuk stabilitas probabilitas, jika tidak konsisten, perubahan kondisi awal tidak memiliki arti statistik. Banyak orang yang tidak dapat melakukan konsistensi, terutama berasal dari dua ketidaktahuan, “yang pertama adalah ketidaktahuan pasar, yang kedua adalah ketidaktahuan diri sendiri”. Yang pertama adalah ketidaktahuan tentang bagaimana metode perdagangan tertentu bekerja dalam lingkungan pasar saat ini, dan risiko terbesar yang mungkin timbul; yang terakhir adalah bahwa seorang investor tidak tahu apakah dia dapat atau tidak dapat bertahan setelah menghadapi situasi pasar tertentu, dan seberapa besar pengaruh lingkungan pasar terhadap pola pikirnya.

- #### Konsistensi

Konsistensi adalah salah satu hal yang paling sulit untuk dilakukan oleh seorang trader sejak ia mulai berdagang, dan merupakan penentu apakah ia akan menghasilkan uang atau tidak. Konsistensi sulit dilakukan karena Anda tidak dapat sepenuhnya percaya pada fungsi konsistensi ketika Anda tidak memiliki verifikasi yang memadai, dan keraguan adalah sifat manusia, dan keraguan akan menghasilkan alasan untuk tidak melakukan konsistensi, yang merupakan hal yang sulit.

Hal yang membingungkan adalah bahwa alasan untuk tidak melaksanakan konsistensi, yang tampaknya sah, adalah bahwa orang-orang yang baik dalam memindahkan tanggung jawab. Memindahkan tanggung jawab adalah alasan lain yang membuat konsistensi sulit untuk dicapai, dan saya memberi contoh, dengan asumsi bahwa Anda memahami pentingnya konsistensi dan dapat mempertahankan lebih dari 90% sinyal.

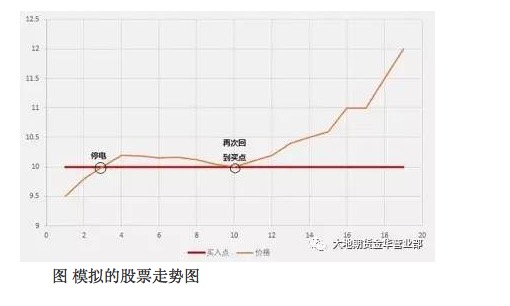

Andaikan ada pemadaman listrik hari ini yang menyebabkan Anda tidak membeli saham yang seharusnya Anda beli seharga 10 yuan, dan saham ini naik ke 10.20 di akhir pekan, apakah Anda akan melakukan hal ini sebagai langkah selanjutnya?

Pemikiran yang normal adalah: karena saya telah melewatkan titik pembelian terbaik, pemadaman listrik adalah faktor yang tidak dapat dihindari, konsistensi tidak dilaksanakan, meskipun sayang, tetapi itu bukan tanggung jawab saya. Jika saya membeli dengan harga 10.20, saya kehilangan 0.20, dan kerugian ini adalah kerugian di luar sistem (saya berasumsi Anda dapat dengan tenang menerima kerugian dalam sistem), kerugian di luar sistem akan menyebabkan penurunan tingkat pengembalian yang diharapkan, untuk dihindari sebanyak mungkin, cara berpikir ini adalah tipikal dan masuk akal.

Dan yang benar adalah Anda harus membeli kembali pada harga 10.20, karena biaya yang ditimbulkan oleh pemadaman listrik adalah 0.20, biaya yang telah Anda bayar, itu adalah karena kerugian Anda karena pemadaman listrik, kerugian ini adalah kerugian eksternal Anda, tetapi sudah menjadi kerugian yang nyata, karena jika tidak ada pemadaman listrik, Anda sekarang telah mendapatkan 0.20, dan itu seharusnya bukan alasan Anda tidak melakukan pembelian pada harga 10.20.

Dan kemudian, ketika harga bergerak lebih jauh dari 10.20 kembali ke 10.00, maka perubahan pola pikir Anda akan menjadi lebih halus. Karena sesuai dengan kebiasaan, harga false breakout kembali ke harga biaya, kemungkinan besar adalah false breakout, karena perdagangan yang baik adalah perdagangan yang menghasilkan uang di awal, dan Anda akan berpikir, jika pada saat pertama kali menembus 10.00, saya membeli dengan keuntungan, dan jika harga kembali ke 10.00 saya membeli lagi, tidak ada keuntungan, karena asumsi perdagangan yang menguntungkan, biasanya tidak akan kembali ke 10.00; asumsi itu harus berhenti, 10.00 adalah jalan yang harus dilalui, dan sekarang 10.00 tidak memiliki keuntungan awal 10.00, dengan kata lain, ini adalah perbedaan antara atas dan bawah, jadi saya tidak harus membeli sekarang dengan harga 10.00

Kemudian, saham ini melonjak ke langit, naik menjadi 20.00, dan Anda melihatnya naik setiap hari.

Dan, asumsikan bahwa transaksi ini akan memberi Anda keuntungan 30% dari total akun Anda, dan siapa pun yang telah melakukan perdagangan sistematis tahu bahwa keuntungan besar diikuti dengan penarikan, dan jika Anda tidak mendapatkan keuntungan 30% dan kemudian menanggung penarikan 20%, maka akun perdagangan Anda secara keseluruhan dan pola pikir Anda akan mengalami kehancuran total.

Grafik Simulasi pergerakan saham

Contoh di atas, meskipun dibuat-buat, sangat relevan, dan saya yakin banyak orang tidak akan asing dengannya. Ironisnya, pasar memberi Anda dua kesempatan untuk membeli, dan Anda menolaknya dengan alasan yang tampaknya sangat tepat.

Perhatikan bahwa insentif untuk kegagalan ini hanya disebabkan karena kerugian 0,20 yang tidak dapat diterima, yang penting adalah bahwa bahkan jika Anda tidak dapat menerima, kerugian itu benar-benar terjadi, dan Anda tidak dapat mengubah apa pun, hanya dengan mengarahkan Anda dengan inferensi yang tampaknya benar untuk melanggar prinsip keseragaman, dan memiliki konsekuensi yang serius.

Pada saat harga kembali ke 10.00, deduksi kedua terlihat sangat masuk akal dan logisnya tidak ada masalah, namun, Anda mengabaikan deduksi kedua yang didasarkan pada kondisi yang salah pada awalnya, karena kondisi pemadaman listrik yang menyebabkan tidak dapat mengejar harga 10.20 itu sendiri adalah salah, dan kesimpulan yang dihasilkan berdasarkan kondisi yang salah, hasilnya adalah bencana. Anda dapat melihat dari contoh ini bahwa deduksi sebenarnya adalah mencari alasan untuk tidak melakukan konsistensi dengan kerugian.

Anda dapat melihat kelemahan dalam diri seseorang yang sempurna, yang akhirnya akan membuat Anda gagal.

- #### Mengapa kurva harapan orang biasa terbalik?

Di kasino, para pemilik kasino dengan kurva ekspektasi yang tinggi secara stabil naik, mereka menghasilkan uang dengan cara menghitung probabilitas yang rumit dan dengan cara menyamarkan dengan baik, dengan aturan yang tampaknya adil; di pasar, para pemain yang lebih baik juga memanfaatkan hukum probabilitas, dengan cara berulang kali melakukan satu set sistem yang menguntungkan, untuk menghasilkan uang dengan stabil, mereka adalah pemain profesional sejati.

Jika Anda percaya bahwa pasar benar-benar efektif, maka tidak ada gunanya mempelajari semua teori tentang investasi keuangan, karena membeli dan memegang saham akan menjadi strategi terbaik; jika Anda percaya bahwa pasar tidak benar-benar efektif, maka Anda harus percaya bahwa seseorang di pasar dapat memperoleh keuntungan yang stabil, dan bukti lain adalah bahwa pasar selalu menjadi mayoritas orang yang kehilangan, orang-orang yang mendapat keuntungan adalah minoritas, dan pasar adalah nol (tidak menghitung biaya transaksi), jadi, sebagian besar orang memiliki kurva ekspektasi yang curam ke bawah, dan secara alami ada sedikit orang yang mengharapkan kurva ke atas.

Jika sebagian besar dari apa yang Anda lihat adalah kerugian, ke mana uang itu pergi? Uang tidak akan berkurang, jadi sedikit orang di pasar mendapatkan uang dari sebagian besar orang, fakta ini juga dapat ditolerir, jika pasar berjalan secara acak, maka seharusnya setengah orang mendapatkan uang, setengah orang kehilangan uang, karena bukan distribusi ini, berarti pasar tidak berjalan secara acak, apalagi tidak sepenuhnya efektif.

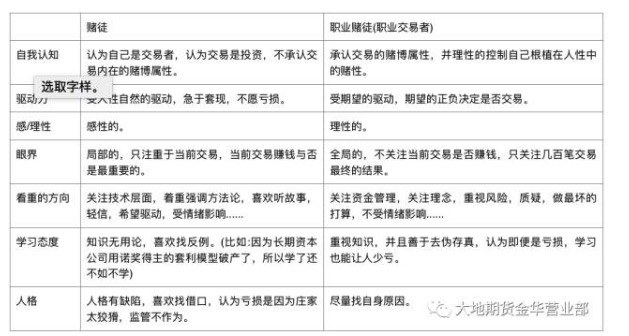

Di sini, saya akan mendefinisikan dua istilah: pertama adalah penjudi profesional (atau penjual profesional), dan kedua adalah penjudi yang berbeda, yang jelas adalah arah yang diharapkan dari kurva penjudi.

Ada juga kategori lain, yang kita sebut sementara sebagai orang-orang yang berdagang saham palsu, orang-orang yang berdagang saham palsu: duduk di depan komputer pada jam 9 tepat waktu, berdasarkan grafik atau pengalaman perdagangan, orang yang sedikit berpengalaman, mengatur harga stop loss, lebih banyak orang, membeli dan kemudian menunggu pengaturan nasib, berdagang dengan uang tunai, kehilangan uang, tahun demi tahun dan minggu untuk memulai operasi seperti ini. Mereka menghabiskan indikator dan dasar penelitian yang terlupakan setiap hari, orang luar menganggap mereka sangat profesional, tetapi menurut saya, orang-orang yang berdagang saham palsu, dan orang-orang berjudi di kasino, mengambil kertas jalan, berdasarkan taruhan besar dan kecil di meja, jadi saya memasukkan orang ini ke dalam kelompok penjudi, hanya karena tidak ada jenis nilai universal tertentu, yang membuat orang berdagang dengan nama baik, tetapi membuat mereka dapat menikmati kualitas perdagangan yang baik, tetapi membuat mereka merasa terdorong untuk berdagang dengan cepat, karena kedua orang tersebut sama-sama berjudi dan berjudi.

Perbedaannya adalah:

Yang paling ironis adalah bahwa para penjudi tidak mengakui transaksi sebagai perjudian, tetapi mengakui transaksi sebagai perjudian, bukan penjudi.

Sebenarnya, ini juga perbedaan antara penjudi profesional dan penjudi, penjudi profesional dapat mengendalikan kemanusiaan, mengatasi keberanian; sedangkan penjudi dikendalikan oleh kemanusiaan, dikendalikan oleh keberanian. Saya lebih menghormati penjudi profesional, karena penjudi profesional telah melepaskan diri dari sifat penjudi, mereka adalah elit yang dapat menghasilkan keuntungan di pasar keuangan, banyak manajer hedge fund teratas di luar negeri adalah pemain poker Texas, mereka menyelesaikan semua masalah perjudian, termasuk perdagangan, melalui probabilitas.

Namun, trading lebih sulit daripada berjudi, terutama karena dua hal, yaitu ketidakpastian peluang dan keterlambatan waktu.

Dalam perjudian, peluang hampir pasti, asalkan Anda bertaruh 1 dolar setiap kali, maka Anda paling banyak kehilangan 1 dolar, tetapi perdagangan tidak. Dalam hal saham, banyak saham yang awalnya hampir tidak berfluktuasi, kemudian tiba-tiba berfluktuasi besar, dengan kata lain, adalah perbedaan besar dalam situasi, tidak mudah untuk cocok dengan model linier, ini juga disebut sebagai gaya berat dari pasar keuangan, semakin sulit pasar, semakin mendekati acak fluktuasinya, dan semakin besar perubahan fluktuasi, dan juga risiko likuiditas yang ekstrim dari lompatan kosong dan kejatuhan, faktor-faktor ini menyebabkan ketidakpastian dalam peluang.

Keterlambatan waktu transaksi juga merupakan aspek yang sangat perlu diperhatikan, karena hasil dari perjudian akan muncul dalam waktu tidak lebih dari beberapa menit, sedangkan perdagangan tidak. Sistem pelacakan tren jangka panjang dapat memakan waktu bertahun-tahun, yang sangat menguji kesabaran seseorang, bahkan jika Anda memiliki sistem perdagangan yang diharapkan positif, tidak banyak orang yang dapat terus memegang posisi berdasarkan sistem, terutama ketika menghasilkan uang.

Kedua faktor di atas, adalah faktor utama yang membuat perdagangan lebih sulit daripada perjudian biasa, faktor-faktor ini mempengaruhi sifat manusia. Banyak analis teknis dan orang-orang yang berjuang mencari metode tidak mengerti, sebenarnya banyak metode yang dapat menghasilkan uang, hanya saja mereka tidak bisa melewati sifat manusia, tidak dapat konsisten, arah penelitian mereka mungkin muncul kesalahan esensial.

Saya tidak sengaja mengabaikan metode perdagangan, sistem apa pun didasarkan pada metode perdagangan. Namun, ide perdagangan tidak bagus, dan metode yang lebih baik tidak dapat menghasilkan keuntungan, hanya memberi Anda sistem: MA5 memakai MA20 lebih banyak, sebaliknya kosong, apakah Anda pikir Anda bisa menghasilkan uang?

Jika Anda bisa mencapai keseragaman, maka selamat Anda adalah orang yang terpilih. Jadi, menyelesaikan masalah keseragaman, adalah salah satu tujuan dari buku ini, tapi di sini saya akan memberikan kesimpulan awal, yaitu keseragaman sangat sulit untuk dicapai, tidak sulit, sangat sulit, di mana, saya akan mencoba menjelaskan lebih lanjut.

Dikutip dari Dinas Perdagangan Binomo